Курсовая работа по анализу. Курс_20.04. Анализ современного состояния платежеспособности и финансовой устойчивости ооо тк биотэкса

Скачать 178.89 Kb. Скачать 178.89 Kb.

|

|

2.4. Анализ показателей финансовой устойчивости ООО ТК «БИОТЭКС-А» Финансовая устойчивость оценивается с помощью абсолютных и относительных показателей. Абсолютные показатели финансовой устойчивости - это показатели, характеризующие состояние запасов и обеспеченность их источниками формирования. Анализ обеспеченности запасов источниками их формирования осуществляется в следующей последовательности: 1) Определяется наличие собственных оборотных средств (ЕС) как разность между собственным капиталом (ИС) и иммобилизованными активами (FИММ): ЕС = ИС - FИММ 2) При недостаточности собственных оборотных средств организация может получить долгосрочные займы и кредиты. Наличие собственных и долгосрочных заемных источников (ЕМ) определяется по расчету: ЕМ = (ИС + KТ) - FИММ 3) Общая величина основных источников формирования определяется с учетом краткосрочных займов и кредитов: Еa=(ИС+KТ+Kt)-FИММ Таблица 13 – Анализ финансовой устойчивости

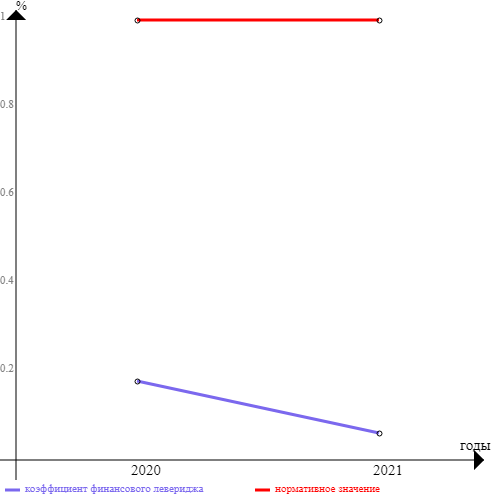

Финансовое состояние организации на конец анализируемого периода является абсолютно устойчивым (Z ≤ Ec), так как в ходе анализа установлен излишек собственных оборотных средств 23542 тыс.руб., излишек собственных и долгосрочных заемных источников формирования запасов 23542 тыс.руб., и излишек общей величины основных источников формирования запасов 23542 тыс.руб. (запасы обеспечены только за счет краткосрочных займов и кредитов). Финансовая устойчивость может быть оценена с помощью относительных показателей - коэффициентов, характеризующих степень независимости организации от внешних источников финансирования. Коэффициент автономии (финансовой независимости) КА=ИС/В КА(2020)=17804/20987=0.8483 КА(2021)=27221/28862=0.9431 КА(2022)=39480/42667=0.9253 Коэффициент обеспеченности собственными оборотными средствами KOC=COC/OA KOC(2020)=17804/20987=0.8483 KOC(2021)=22785/24426=0.9328 KOC(2022)=32691/35878=0.9112 Индекс постоянного актива КП=FИММ/ИС КП(2020)=0/17804=0 КП(2021)=4436/27221=0.163 КП(2022)=6789/39480=0.172 Коэффициент маневренности КМ=ЕС/ИС КМ(2020)=(17804-0)/17804=1 КМ(2021)=(27221-4436)/27221=0.837 КМ(2022)=(39480-6789)/39480=0.828 Коэффициент соотношения заемных и собственных средств (коэффициент финансового левериджа) КЗ/С=ЗК/ИС КЗ/С(2020)=3183/17804=0.1788 КЗ/С(2021)=1641/27221=0.0603 КЗ/С(2022)=3186/39480=0.0807 Коэффициент соотношения мобильных и иммобилизованных средств КМ/И=М/F КМ/И(2021)=24426/4436=5.5063 КМ/И(2022)=35878/6789=5.2847 Коэффициент реальной стоимости имущества КР=(СОС+ZС+ZН) / В КР(2020)=(0+0+0)/20987=0 КР(2021)=(4436+0+0)/28862=0.1537 КР(2022)=(6789+0+0)/42667=0.1591 Коэффициент финансовой устойчивости Ку=(ИС+KТ)/В Ку(2020)=(17804+0)/20987=0.8483 Ку(2021)=(27221+0)/28862=0.9431 Ку(2022)=(39480+0)/42667=0.9253 Коэффициент концентрации заемного капитала (Коэффициент финансовой напряженности) Кк=ЗК/В Кк(2020)=3183/20987=0.1517 Кк(2021)=1641/28862=0.0569 Кк(2022)=3186/42667=0.0747 Таблица 14 - Коэффициенты рыночной финансовой устойчивости предприятия

Полученные результаты позволяют увидеть, что исследуемая организация характеризуется достаточно высокой независимостью от внешних источников финансирования, коэффициент автономии организации по состоянию на отчетную дату составил 0.9253 (доля собственных средств в общей величине источников финансирования на конец отчетного периода составляет 92.5%). Полученное значение свидетельствует об оптимальном балансе собственного и заемного капитала. Другими словами данный показатель свидетельствует о хорошем финансовом положении. Коэффициент выше нормативного значения 0.5, при котором заемный капитал может быть компенсирован собственностью предприятия. Коэффициент автономии снизился одновременно с ростом соотношения заемных и собственных средств, это означает снижение финансовой независимости организации и повышении риска финансовых затруднений в будущие периоды. Коэффициент финансового левериджа равен 0.0807. Это означает, что на каждый рубль собственных средств, вложенных в активы предприятия, приходится 0.08 руб. заемных средств. Рост показателя в динамике на 0.0204 свидетельствует об усилении зависимости организации от внешних инвесторов и кредиторов, т.е. о некотором снижении финансовой устойчивости.  На конец анализируемого периода 82.8% собственных и приравненных к ним средств направлялось на пополнение наиболее мобильной части имущества организации (оборотных активов), т.е. владельцы компании в случае необходимости смогут вывести 82.8% своего капитала из этого бизнеса без значительных потерь. Коэффициент маневренности снизился с 0.837 до 0.828, что говорит о снижении мобильности собственных средств организации и снижении свободы в маневрировании этими средствами. Причины изменения коэффициента маневренности рассматриваются на основе расчета динамики собственного капитала и иммобилизованных активов. Значение коэффициента постоянного актива говорит о низкой доле основных средств и внеоборотных активов в источниках собственных средств. По состоянию на конец периода их стоимость покрывается за счет собственных средств на 17.2%. Следовательно, в долгосрочном периоде возможна потеря уровня платежеспособности предприятия. Нахождение коэффициента финансовой напряженности (0.0747) в нормативных значених свидетельствует о малой зависимости предприятия от внешних финансовых источников. Рост значения за прошедший период можно отнести к негативной тенденции. Оборотные активы превышают внеоборотные на 428.47%. Чем выше значение, тем больше средств авансируется в оборотные (мобильные) активы. Для комплексной оценки финансовой устойчивости целесообразно использовать обобщенные показатели, расчетные формулы которых выводятся на основе обобщения показателей финансовой устойчивости, приведенных ранее. В частности, рекомендуется применение обобщающего коэффициента финансовой устойчивости (ФУ): ФУ=1+2КД+КА+1/КЗ/С+КР+КП Δ=-4.196/14.648=-0.2865 Уровень финансовой устойчивости в анализируемой организации снижен на 28.65%. Анализ финансовой устойчивости организации показывает, насколько сильную зависимость она испытывает от заемных средств, насколько свободно она может маневрировать собственным капиталом, без риска выплаты лишних процентов и пени за неуплату, либо неполную выплату кредиторской задолженности вовремя. Коэффициент обеспеченности собственными оборотными средствами KOC=COC/OA KOC(2020)=17804/20987=0.8483 KOC(2021)=22785/24426=0.9328 KOC(2022)=32691/35878=0.9112 Коэффициент покрытия инвестиций КИ=(ИС+KТ)/В КИ(2020)=(17804+0)/20987=0.8483 КИ(2021)=(27221+0)/28862=0.9431 КИ(2022)=(39480+0)/42667=0.9253 Коэффициент мобильности имущества КМИ=ОС/Активы КМИ(2020)=20987/20987=1 КМИ(2021)=24426/28862=0.8463 КМИ(2022)=35878/42667=0.8409 Коэффициент мобильности оборотных средств КМОС=А1/ОС КМОС(2020)=6358/20987=0.3029 КМОС(2021)=3078/24426=0.126 КМОС(2022)=601/35878=0.0168 Коэффициент обеспеченности запасов собственными оборотными средствами КОЗ=СОС/Z КОЗ(2020)=(20987-3183)/9010=1.976 КОЗ(2021)=(24426-1641)/8658=2.6317 КОЗ(2022)=(35878-3186)/9149=3.5733 Коэффициент краткосрочной задолженности КKЗ=Kt/ЗК КKЗ(2020)=6366)=1 КKЗ(2021)=3282)=1 КKЗ(2022)=6372)=1 Коэффициент капитализации (плечо финансового рычага) ПФР=Краткосрочные займы и кредиты/Капитал и резервы ПФР(2020)=(0+0)/(17804+0)=0 ПФР(2021)=(0+0)/(27221+0)=0 ПФР(2022)=(0+0)/(39480+0)=0 Коэффициент финансирования Кф=Капитал и резервы/Краткосрочные займы и кредиты Кф(2020)=17804/(0+0)= - Кф(2021)=27221/(0+0)= - Кф(2022)=39480/(0+0)= - Таблица 15 - Показатели финансовой устойчивости организации

О достаточно устойчивом финансовом состоянии свидетельствует тот факт, что на конец периода коэффициент обеспеченности собственными оборотными средствами составил 0.9112, т.е. 91.1% собственных средств организации направлено на пополнение оборотных активов. Снижение коэффициента составило 0.0216. Коэффициент покрытия инвестиций равен 0.9253 и полностью соответствует нормативному значению (при норме 0.75). За текущий период значение коэффициента уменьшилось на 0.0178. Значение показателя коэффициента мобильности оборотных средств позволяет отнести предприятие к высокой группе риска потери платежеспособности, т.е. уровень его платежеспособности низкий. Коэффициент обеспеченности запасов источниками собственных оборотных средств выше нормативного значения, т.е. организация не зависит от заемных источников средств при формировании своих оборотных активов. За рассматриваемый период значение коэффициента выросло на 0.942. Необходимо проследить динамику составляющих коэффициента, которая позволит определить, за счет чего растет коэффициент – за счет изменения состояния источников покрытия или самих запасов. Стоимость материальных оборотных средств увеличилась в 1.1 раза (9149 / 8658). Важно, что организация сумела покрыть такой объем запасов собственными оборотными средствами незначительно, так как они увеличились за этот период всего лишь в 1.4 раза (32691 / 22785). Коэффициент краткосрочной задолженности показывает преобладание краткосрочных источников в структуре заемных средств, что является негативным фактом, который характеризует ухудшение структуры баланса и повышение риска утраты финансовой устойчивости. Выводы по разделу: Доля собственных средств в оборотных активах выше 10%, что соответствует нормативам минимального уровня устойчивого финансового состояния. Финансовое состояние с точки зрения состояние запасов и обеспеченность их источниками формирования является абсолютно устойчивым. Большинство коэффициентов финансовой устойчивости выше нормативных значений, следовательно, за анализируемый период организация имеет повышенную рыночную финансовую устойчивость. Отрицательная динамика почти всех полученных коэффициентов свидетельствует о снижении рыночной финансовой устойчивости. Показатель утраты платежеспособности говорит о том, сможет ли предприятие в ближайшие три месяца сохранить текущую ликвидность. Расчет проводим для 2021. Кутр.платеж.=(КТЛкп+3/Т*(КТЛкп–КТЛнп))/2=(14.8848+3/12*(14.8848-6.5935))/2=8.5 На конец анализируемого периода значение показателя выше 1, следовательно, риск утратить свою платежеспособность в ближайшие три месяца отсутствует. Рассчитаем показатель утраты платежеспособности за 2022. Кутр.платеж.=(КТЛкп+3/Т*(КТЛкп–КТЛнп))/2=(11.2611+3/12*(11.2611-14.8848))/2=5.2 На конец анализируемого периода значение показателя выше 1, следовательно, риск утратить свою платежеспособность в ближайшие три месяца отсутствует. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||