Финансовый менеджмент. Финансовое состояние предприятия

Скачать 0.6 Mb. Скачать 0.6 Mb.

|

|

Факторный анализ прибыли ОАО «МЗСК» на 2006г.

Наблюдается повышение выручки от продаж на 66787 тыс. руб., что говорит о хорошей маркетинговой политике предприятия. Себестоимость продукции так же повысилась на 57273 тыс. руб. В отчетном периоде прибыль от продаж составила 9514 тыс. руб., а чистая прибыль предприятия увеличилась на 5382 тыс. руб. В общем, анализ прибыли показывает положительную динамику. Как видно из данных таблиц, выручка от продаж возрастает большими темпами (на 2004г. - 92183 тыс. руб., на 2005г. - 145057 тыс. руб., на 2006г. - 211844 тыс. руб.). Это говорит о том, что ежегодно увеличивается количество клиентов. В связи с этим увеличивается количество выпускаемой продукции. Несмотря на рост прибыли ОАО «МЗСК» много средств тратит на маркетинговую деятельность, на ремонт зданий и цехов, а так же на приобретение сырья. 1.6 Формула Дюпона и ее использование для управления предприятием Наиболее важным показателем эффективности деятельности предприятия является показатель – «рентабельность активов». В зарубежном менеджменте применяется следующая форма, предложенная специалистами фирмы «Дюпон»: НРЭИ – (нетто-результат эксплуатации инвестиций) это прибавочная стоимость, образованная в результате хозяйственной деятельности предприятия. НРЭИ = СПП – МЗ – РОТ – Осоц. - Ам, где (11) СПП – стоимость производственного продукта за отчетный период. СПП в свою очередь определяется по формуле: СПП = Вр + ∆ГП, где (12) Вр – выручка от реализации продукции (Ф.2, стр.010, гр.3); ∆ГП = ГПкон. – ГПнач., где (13) ГП (Ф.1, стр.213+стр.214). МЗ – материальные затраты, т.е. затраты на приобретение необходимых для производства продукции, сырья, полуфабрикатов. (Ф.5, стр.710, гр.3) РОТ – расходы на оплату труда (Ф.5, стр.720) Осоц. - отчисления на социальные нужды (Ф.5, стр.730) Ам – амортизация (Ф.5, стр.740, гр.3) МЗ + РОТ + Осоц. + Ам – (14) это 4 элемента себестоимости продукции, работ, услуг предприятия за отчетный период. Таким образом, в НРЭИ по сути, кроме прибыли входит 5 элемент себестоимости «Прочие затраты» (Ф.5, стр.750). А – стоимость имущества (Ф.1, стр.300), КО – краткосрочные обязательства (Ф.1, стр.690). (А-КО) – чистые активы предприятия, т.е. активы, не включающие в себя стоимость имущества, приобретенного на долги предприятия (краткосрочные обязательства). Представленную форму расчета Эра, специалисты фирмы «Дюпон» предлагают использовать для управления роста показателем рентабельности актива. Для этой цели они предлагают преобразовать формулу следующим образом: умножить элементы формулы на сомножитель Преобразование осуществилось следующим образом: ЭРа = НРЭИ *100 * оборот (15) оборот (А – Ко) оборот/(А – Ко) является коэффициентом трансформации (Кт), который в российской практике отождествляют с оборачиваемостью активов. Таким образом, Произведем расчет коммерческой маржи и коэффициента трансформации по данным бухгалтерской отчетности ОАО «МЗСК» и результаты сведем в таблицу. 2004 год НРЭИ = 95362-0-0-0-0 = 95362 тыс. руб. (А - Ко) = 6430-3800 = 2630тыс. руб. Км = 95362/92183*100% = 103,3% Кт = 92183/2630= 35,1 раз ЭРа = 95362/2630*100% = 3625,9% 2005 год НРЭИ = 147983-0-0-0-0 = 147983 тыс. руб. (А - Ко) = 18007,5-7891 = 10116,5 тыс. руб. Км = 147983/145057*100 = 102,3% Кт = 145057/10116,5 = 14,3 раз ЭРа = 147983/10116,5*100% = 1462,8% 2006 год НРЭИ = 213078-0-0-0-0 = 213078 тыс. руб. (А - Ко) = 35628,5-11992 = 23636,5 тыс. руб. Км = 213078/211844*100% = 100,2% Кт = 211844/23636,5 = 9 раз ЭРа = 213078/23636,5*100% = 901,5% Таблица 1.6.1. Расчет формулы Дюпона

Представим формулу Дюпона на графике (рисунок 1) для определения места ОАО «МЗСК» в прошлом и настоящем и для выбора направления роста ЭРа.   Км,% 2004 ▪ 2005 ▪ 2006 ▪ 20 Допустимая зона Идеальная зона хозяйствования хозяйствования 10 Критическая зона Допустимая зона хозяйствования хозяйствования 0 3 5 Кт, раз Критическая зона хозяйствования Рис.1. Выбор зон хозяйствования ОАО «МЗСК». Проведенный анализ по формуле Дюпона выявил, что, в 2004, 2005 и 2006гг. предприятие находилось в идеальной зоне хозяйствования. Положение, которое ОАО «МЗСК» занимает по расчетам формулы Дюпона с 2004 по 2006гг. обеспечивается высоким значением НРЭИ и ростом выручки. Перечислим основные сильные и слабые стороны финансового состояния предприятия. Таблица 1.6.2. Сильные и слабые стороны финансового состояния предприятия.

2. Оценка эффективности финансовых решений по выбору источников финансирования хозяйственной деятельности предприятия 2.1 Политика привлечения заемных средств. Оценка финансового левериджа Каждое предприятие в рыночной экономике свободно в выборе источника финансирования хозяйственной деятельности. В этой связи выбор осуществляется, как правило, по вопросу привлечения заемных средств для осуществления текущей деятельности предприятия. Выделяют 2 группы предприятий: 1. предприятия, не привлекающие заемные средства Для таких предприятий рассчитывают рентабельность собственных средств, определяющую эффективность использования предприятием только своих собственных средств. 2. предприятия, привлекающие заемные средства для своего развития и для повышения рентабельности собственных средств за счет дополнительной прибыли, получаемой на заемных средствах. По обеим группам предприятий рассчитывается показатель «рентабельность собственных средств»: РСС = (1 – ст. н/о) ст. н/о – ставка налогообложения прибыли по действующей системе налогообложения прибыли в десятичном выражении (ст.н/о = 0,24). 1 – ст. н/о – доля чистой прибыли, остающейся в организации (=0,76). ЭФР – эффект финансового рычага (финансовый леверидж), который представляет собой прибавку (+) или вычет (-) к рентабельности собственных средств за счет привлечения заемного капитала, отсюда следует, что у предприятий 1-го типа ЭФР = 0. ЭФР рассчитывается по формуле: ЭФР = (1 – ст. н/о) Д – дифференциал (%), определяемый по формуле: Д = ЭРа – СРСП, где (19) СРСП – средняя расчетная ставка процента по привлекаемым предприятием кредитам и займам у других организаций. СРСП = % упл. * 100 , где (20) ЗС ЗС – заемные средства, привлекаемые предприятием у других организаций (Ф.4, стр. 360). ПР – плечо рычага, показывающее соотношение между заемным и собственным капиталом предприятия. СС – собственные средства (форма № 1 строка 490) ЗС – заемные средства (форма № 1 строки 700-490-690+610) Оценка финансового левериджа (финансового риска) позволяет определить вероятность получения в будущем периоде заемных средств, так как с предприятием-заемщиком связаны возможности убытка для инвесторов, приобретающих ценные бумаги этого предприятия, банкиров, предоставляющих кредиты и займы. Величину риска определяют формулой: БП – балансовая прибыль (форма № 2 строка 140). Если фактическое расчетное значение ЭФРII будет близко к 1, то риск невыполнения финансовых обязательств перед кредиторами будет минимален. Из этого следует, что предприятие может иметь возможность привлечь заемные средства. Рассчитаем показатели, определяющие политику заимствования для ОАО «МЗСК» по приведенным выше формулам и результаты занесем в таблицу 2.1.1. 2004 год ПР = 34,5/2595,5 = 0,01 СРСП = 0/0*100% = 0 Д = 3625,9-0 = 3625,9% ЭФР = 0,76*3625,9*0,01 = 27,6% РСС = 0,76*3625,9+27,6 = 2783,3% 2005 год ПР = 140,5/9976 = 0,01 СРСП = 0/4514*100% = 0 Д = 1462,8-0 = 1462,8% ЭФР = 0,76*1462,8*0,01 = 11,1% РСС = 0,76*1462,8+11,1 = 12340,2% 2006 год ПР = 111/23525,5 = 0,01 СРСП = 0/0*100% = 0 Д = 901,5-0 = 901,5% ЭФР = 0,76*901,5*0,01 = 6,9% РСС = 0,76*901,5+6,9 = 692,04% Таблица 2.1.1. Показатели, определяющие политику заимствования ОАО «МЗСК».

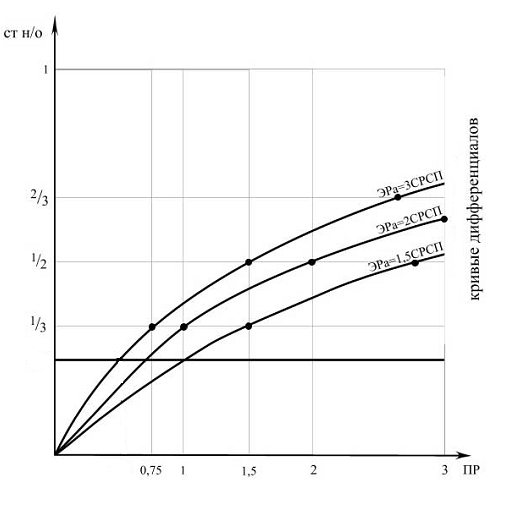

Рентабельность собственных средств предприятия к концу анализируемого периода уменьшилась относительно 2004 года. Это произошло за счет уменьшения ЭРа на конец 2006 года. В качестве заемных средств здесь выступают отложенные налоговые обязательства. Пользование данными средствами не предусматривает выплат процентов (согласно отчету о прибылях и убытках, стр. 070), поэтому значение СРСП равно нулю за весь анализируемый период. После расчета РСС следует определить возможности в перспективном периоде привлекать дополнительные заемные средства. Для этого применяются графики кривых дифференциалов, основанные на 3-х оптимальных пропорциях: Если ПР = 0,75, то ЭРа должен быть = 3СРСП Если ПР = 1, то ЭРа должен быть = 2СРСП Если ПР = 1,5, то ЭРа должен быть = 1,5СРСП Используем данную методику для определения оптимальной суммы заимствования для ОАО «МЗСК». Для этого построим графики на основе приведенных данных (рис.2).  Рис.2. Выбор оптимальной суммы заимствования для ОАО «МЗСК». Используя график, определим оптимальную сумму заимствования для ОАО «МЗСК» по следующему алгоритму: 1. Определим СРСП, действующую на финансовом рынке. Для этого используем данные о процентных ставках по кредитам юридическим лицам, которые предлагают банки на финансовом рынке города Йошкар-Олы. Данные для расчета СРСП по процентным ставкам на кредитование юридических лиц взяты на 07.12.07: АК БАРС: 16% годовых; Сбербанк: 16% годовых; Таким образом, СРСП, действующая на финансовом рынке равна: СРСП = 16% + 16% = 16% 2 2. Определим фактическое соотношение показателей ЭРа и СРСП по последнему отчетному периоду: ЭРа = 901,5 = 56,3 СРСП 16 Преобразуем данное выражение в линейную форму ЭРа = 56,3СРСП. 3. Выбираем на графике дифференциала ближайшую кривую дифференциала. В нашем случае это будет ЭРа = 3 СРСП. 4. Выбираем на графике горизонталь налогообложения прибыли, действующую в настоящее время. В нашем случае ставка налогообложения равна 24% (1/4 = 0,24 для графика). 5. Оптимальную сумму можно определить следующим образом: Определять сумму заимствования будем следующим образом: ЗСопт = ПРопт * СС (22) ЗСопт = 0,4 * 123835тыс руб. = 49534 тыс. руб. ЗСотч = ПРотч * СС ЗСотч = 0,01 * 123835тыс руб. = 1238,35 тыс. руб Так как ЗСопт > ЗСотч (49534 > 1238,35), то можно сделать вывод о возможности предприятия дополнительного привлечения заемных средств в плановом периоде в размере разницы между оптимальным и отчетным значением. В случае необходимости и возможности привлечения дополнительного заимствования в плановом периоде рассчитывают так называемый финансовый леверидж (риск), он связан с предприятием-заемщиком. В случае получения кредитов и займов, эмиссии ценных бумаг рассматриваемым предприятием, финансовый леверидж позволит определить возможность невыполнения предприятием своих финансовых обязательств перед кредиторами, т.е. погашение долга и выплаты процентов по долгу. Финансовый леверидж (риск) определяется по формуле: ЭФРII = 213078 = 8,4 25506 Фактическое расчетное значение ЭФРII далеко от 1. Это риск невыполнения финансовых обязательств перед кредиторами. Из этого следует, что предприятие не может иметь возможность привлечь заемные средства. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||