Реферат по курсу Учет и анализ финансовый анализ

Скачать 0.88 Mb. Скачать 0.88 Mb.

|

|

Унифицированная форма «Бухгалтерского баланса» представлена в Приложении. Для грамотного аналитического заключения необходимо четкое понимание содержания строк бухгалтерского баланса (см. таблицу 1.2). Таблица 1.2 – Содержание бухгалтерского баланса

2 ВИДЫ АНАЛИЗА БУХГАЛТЕРСКОГО БАЛАНСА И ИХ СИСТЕМАТИЗАЦИЯ 2.1 Анализ общего финансового состояния Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Она характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразным их размещением и эффективным использованием, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью. Главная цель анализа – своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. При этом необходимо решать следующие задачи: - на основе изучения взаимосвязи между разными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния предприятия; - прогнозировать возможные финансовые результаты, экономическую рентабельность исходя из реальных условий хозяйственной деятельности, наличия собственных и заемных ресурсов и разработанных моделей финансового состояния при разнообразных вариантах использования ресурсов; - разрабатывать конкретные мероприятия, направленные на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия. В ходе общей оценки финансового состояния исследуется состав, динамика и структура баланса, при этом используется методология: - горизонтального (временного) анализа – сравнение каждой позиции отчетности с предыдущим периодом2(см. таблицу 2.1). Таблица 2.1 – Горизонтальный анализ агрегированного баланса

- вертикального(структурного) анализа – определение структуры финансовых показателей3(см. табл. 2.2). Таблица 2.2 – Вертикальный анализ агрегированного баланса

Данные горизонтального и вертикального анализа обобщаются в сравнительную аналитическую таблицу (см. таблицу 2.3). Таблица 2.3 – Сравнительный аналитический анализ агрегированного баланса

2.2 Анализ общего финансового состояния по абсолютным данным бухгалтерского баланса Абсолютные данные бухгалтерского баланса отражают количественные параметры исследуемого объекта (статьи баланса либо группы или сочетания статей) в стоимостном выражении. При анализе абсолютных данных не ставится задача определения соотношений между исследуемыми объектами (например, определение соотношения собственного и заемного капиталов и т.п.). К наиболее важным абсолютным показателям финансового состояния по данным бухгалтерского баланса относят (см. таблицу 2.4) Таблица 2.4 – Абсолютные показатели общего финансового состояния

При проведении анализа по абсолютным показателям удобно составлять сравнительный аналитический баланс, включающий необходимые агрегированные показатели бухгалтерского баланса. Конкретная форма сравнительного аналитического баланса зависит от многих факторов, таких как спецификация хозяйственной деятельности, задача исследования, опыт аналитика и др. 2.3 Анализ дебиторской и кредиторской задолженности Под составом дебиторской и кредиторской задолженности обычно понимают перечень хозяйствующих субъектов, в отношении которых возникла конкретная составляющая задолженности. Поэтому анализ состава задолженности обычно выглядит следующим образом: - анализ суммы текущей задолженности в отношении данного субъекта; - выявление средней суммы задолженности, существовавшей в отношении данного субъекта в предыдущих периодах и среднего срока погашения, путем сравнения размеров срока текущей задолженности с этими показателями. Так определяется, является ли текущая задолженность критической; - если существует объект, суммарная задолженность в отношении которого превышает 100 000 руб. и срок погашения которой просрочен более чем на три месяца, то в отношении такого субъекта проводится специальное исследование, цель которого – выявить перспективы погашения подобной просроченной задолженности и определить необходимость возбуждения против субъекта процедуры банкротства (по просроченной дебиторской задолженности) либо вероятность возбуждения субъектом процедуры задолженности в отношении организации (по просроченной кредиторской задолженности). Кроме того, следует проводить структурный (вертикальный) анализ состава задолженности. Цель такого анализа – избежать сосредоточения задолженности в отношении какого-либо хозяйствующего субъекта. Особенно важно проводить такой анализ в отношении дебиторской задолженности, так как снижение степени диверсифицированности этой задолженности увеличивает вероятность существенного ухудшения финансового состояния. Структура дебиторской задолженности традиционно рассматривается в двух аспектах: в соответствии со сроками ее погашения: - долгосрочная (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты); - краткосрочная (платежи по которой ожидаются в течение 12 месяцев после отчетной даты); в соответствии с причинами возникновения задолженности: - расчеты с контрагентами; - авансы и т.п. Для анализа структуры задолженности удобно использовать соответствующий раздел формы №5 «Приложение к бухгалтерскому балансу» - «Дебиторская и кредиторская задолженности», трансформировав таблицу из формы №5 следующим образом (см. таблицу 2.5). Таблица 2.5 – Анализ дебиторской задолженности

Также для исследования структуры применяют расчеты удельных весов элементов дебиторской задолженности в общей величине дебиторской задолженности. Аналогично исследуется структура кредиторской задолженности. Соответствующая таблица имеет вид (см. таблицу 2.6): Таблица 2.6 – Анализ кредиторской задолженности

Динамику изменения дебиторской и кредиторской задолженности можно выявить, используя горизонтальный или трендовый анализ как абсолютных значений задолженности, так и их удельных весов, а также по изменению оборачиваемости дебиторской и кредиторской задолженности. Также следует анализировать структуру дебиторской задолженности в соответствии с вероятностью ее погашения, деля ее на высоковероятную к погашению, вероятную к погашению и маловероятную к погашению. Для более детального анализа структуры всей задолженности целесообразно рассмотреть соотношение дебиторской и кредиторской задолженности. Положительным является уменьшение этого отношения. 2.4 Анализ платежеспособности и ликвидности Под платежеспособностью понимается способность организации своевременно расплачиваться по своим краткосрочным и долгосрочным денежным обязательствам. Платежеспособность является одним из основных внешних признаков финансовой устойчивости. Платежеспособность – возможность, наличными денежными ресурсами своевременно погашать свои платежные обязательства.

или

Для общего представления соответствия условия платежеспособности рассчитывается изменение или недостаток платежных средств

или

Результаты расчета систематизируются в таблицу 2.7. Таблица 2.7 – Расчет и анализ общего условия платежеспособности

Ликвидность – внешнее проявление платежеспособности. Для оценки ликвидности существующая методология рекомендует использовать систему абсолютных и относительных показателей. Оценка степени ликвидности на основании системы абсолютных показателей. Ввиду того что ликвидность представляет собой активы трансформируемые в денежные средства, а уровень ликвидности обратно пропорционален периоду времени трансформации. Исходя из этого активы баланса группируются по степени ликвидности (см. таблицу 2.8). Таблица 2.8 – Группировка активов по степени ликвидности

Ликвидность баланса – это покрытие обязательств активами, причем срок трансформации актива должен соответствовать сроку погашения обязательств. В связи с этим обязательства баланса необходимо сгруппировать по срочности их оплаты (см. таблицу 2.9). Таблица 2.9 – Группировка пассивов по степени ликвидности

При группировке активов по степени ликвидности и пассивов по срочности погашения обязательств необходимо соблюдение принципа балансовой увязки.

Далее необходимо сопоставить группы активов сгруппированных по степени ликвидности с группами пассивов сгруппированных по срочности погашения обязательств, для наглядности результаты сопоставления обобщаются в таблице (см. таблицу 2.10). Таблица 2.10 – Сопоставление активов сгруппированных по степени ликвидности и пассивов по срочности погашения обязательств

На основании полученных результатов можно оценить степень ликвидности бухгалтерского баланса.

Первые три неравенства характеризуют текущую ликвидность. Необходимым условием ликвидности баланса является выполнение четвертого неравенства. Следует отметить, что ликвидность баланса зачастую выступает ограничивающим фактором для эффективности бизнеса. Для оценки уровня ликвидности используется система относительных показателей (см. таблицу 2.11). Следует обратить внимание на соответствие расчетных значений коэффициентов нормативным значением. В случае если расчетные значения значительно ниже рекомендуемых нормативов, то возникает вероятность невыполнения своих обязательств в установленные сроки и как следствие общие финансовые затруднения. В целях принятия управленческого решения необходимо рассчитать показатели восстановления уровня платежеспособности (см. формулу 2.6) и утраты платежеспособности (см. формулу 2.7).

где L8– коэффициент восстановления платежеспособности;  – коэффициент текущей ликвидности на отчетную дату (конец года) – коэффициент текущей ликвидности на отчетную дату (конец года) - разность коэффициентов текущей ликвидности ( - разность коэффициентов текущей ликвидности ( ) ) - коэффициент текущей ликвидности на начало года. - коэффициент текущей ликвидности на начало года.

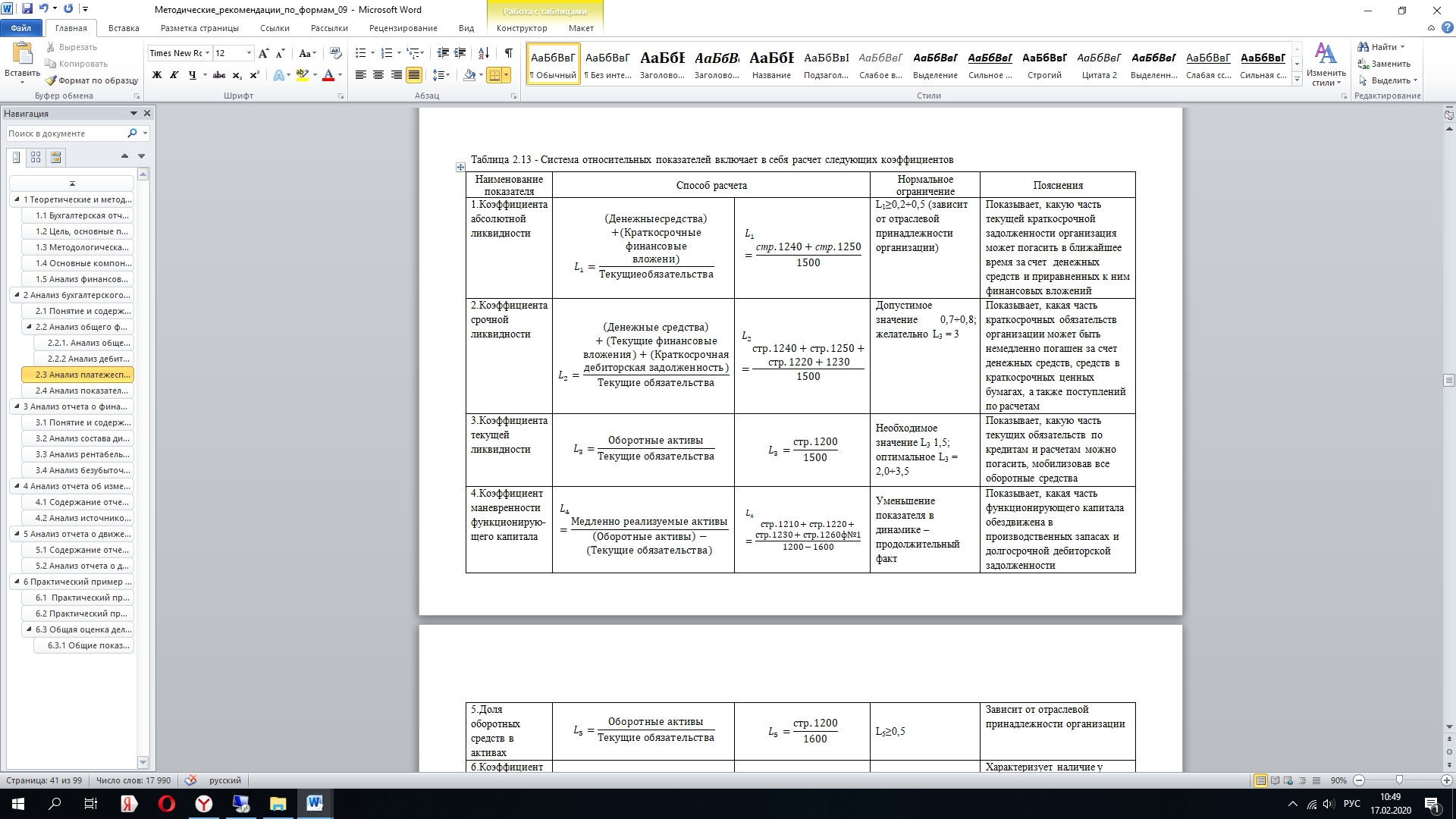

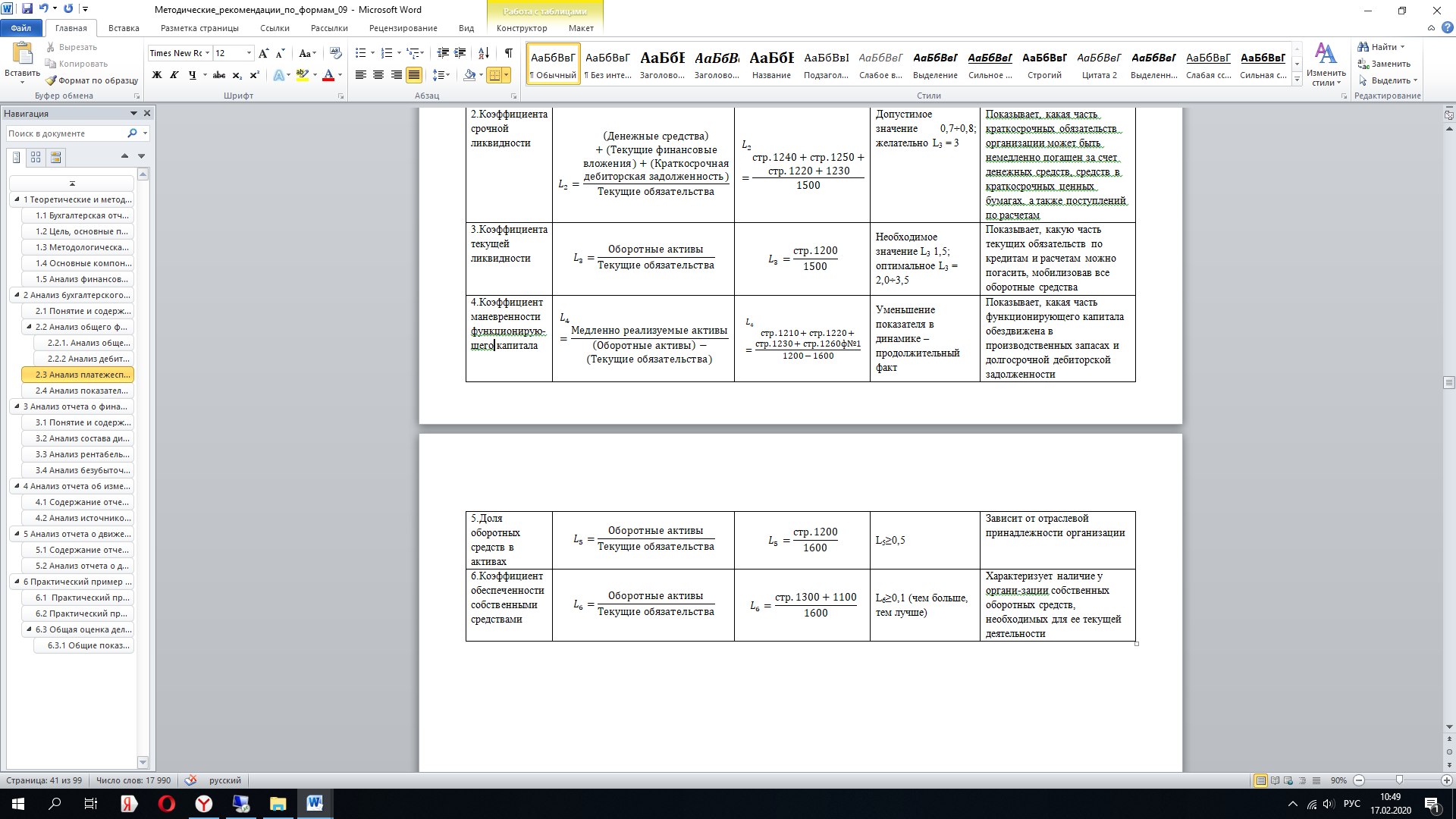

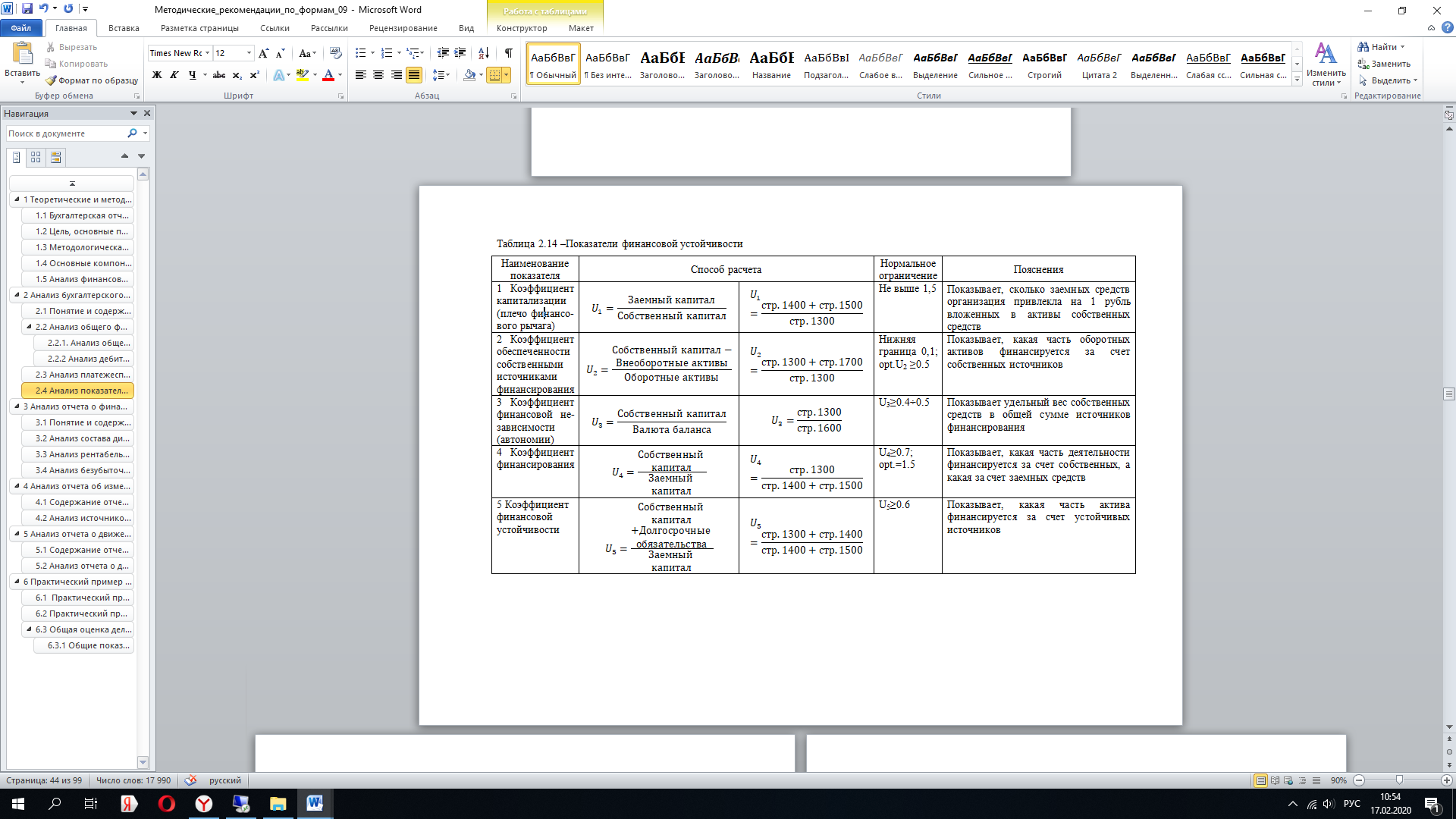

где L9 – коэффициент утраты платежеспособности. В случае если, расчетные показатели значительно выше нормативных это свидетельствует о неграмотном использовании ресурсов организации (оборотные средства работают с низкой эффективностью, не приносят ожидаемого дохода подвергаются обесценению по средствам влияния инфляции). Таблица 2.11 - Система относительных показателей включает в себя расчет следующих коэффициентов   2.5 Анализ показателей финансовой устойчивости Финансовая устойчивость – характеристика стабильности финансового положения предприятия, обеспечиваемая высокой долей собственного капитала в общей сумме используемых им финансовых средств. Оценка уровня финансовой устойчивости предприятия осуществляется с использованием обширной системы показателей. Задачей анализа финансовой устойчивости является оценка степени независимости от заемных источников финансирования. Основными показателями финансовой устойчивости являются: - структура капитала – один из важнейших показателей оценки финансового состояния предприятия, характеризующий соотношение суммы собственного и заемного используемого капитала. Этот показатель применяется при определении уровня финансовой устойчивости предприятия, при управлении эффектом финансового рычага, при расчете средневзвешенной стоимости капитала и в других случаях; - целевая финансовая структура капитала – один из внутренних финансовых нормативов предприятия, в соответствии с которым формируется соотношение собственного и заемного капитала на предстоящий период; - оптимизация структуры капитала –процесс определения соотношения использования собственного и заемного капитала, при котором обеспечиваются оптимальные пропорции между уровнем рентабельности собственного капитала и уровнем финансовой устойчивости, т.е. максимизируется рыночная стоимость предприятия. Для оценки анализа финансовой устойчивости используются следующие показатели (см. табл.2.12). Уровень общей финансовой независимости характеризуется коэффициентом U3, т.е. определяется удельным весом собственного капитала организации в общей его величине U3 отражает степень независимости организации от заемных источников. Финансовый риск и его изменения зависят от факторов в представленной модели (см. формулу 2.8)

Таблица 2.12 –Показатели финансовой устойчивости  Для оценки факторов влияющих на финансовый риск необходимо составить таблицу исходных данных (см. таблицу 2.13). Таблица 2.13 – Исходные данные для расчета влияния факторов на финансовый риск

Алгоритм расчета сводится к выполнению следующих расчетных процедур (используем методологию исследования в детерминированных факторных моделях – способ цепных подстановок). Первый фактор – изменение удельного веса заемного капитала в сумме актива (см. расчет формула 2.9 и 2.10):

Второй фактор – изменение удельного веса основного капитала в сумме актива (см. расчет формула 2.11 и 2.12):

Третий фактор – изменение удельного веса оборотного капитала от основного капитала (см. расчет формула 2.13 и 2.14):

Четвертый фактор – изменение собственного оборотного капитала от оборотного актива (см. расчет формула 2.15 и 2.16):

Пятый фактор – изменение собственного оборотного капитала от собственного капитала (см. расчет формула 2.17 и 2.18):

Размер совокупного влияния факторов (см. расчет формула 2.19):

Обобщающим показателем финансовой независимости является излишек или недостаток источников средств для формирования запасов, который определяется в виде разницы величины источников средств и величины запасов. Общая величина запасов (строка 1210 актива баланса) = Зп. Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников. 1 Наличие собственных оборотных средств (см. расчет формула 2.20):

2 Наличие собственных и долгосрочных заемных источников формирования запасов и функционирующий капитал (КФ) (см. расчет формула 2.21):

3 Общая величина основных источников формирования запасов (собственные и долгосрочные заемные источники + краткосрочные кредиты и займы – внеоборотные активы) (см. расчет формула 2.22):

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками формирования: 1 Излишек (+) или недостаток (-) собственных оборотных средств (см. расчет формула 2.23):

2 Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов (см. расчет формула 2.24):

3 Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов (см. расчет формула 2.25):

С помощью этих показателей можно определить трехкомпонентный показатель типа финансовой ситуации: 1 Абсолютная независимость финансового состояния. Этот тип ситуации встречается крайне редко, представляет собой крайний тип финансовой устойчивости и отвечает следующим условиям (см. формула 2.26):

2 Нормальная независимость финансового состояния, которая гарантирует платежеспособность (см. формула 2.27):

3 Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором все же сохраняется возможность восстановления равновесия путем пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов (см. формула 2.28):

4 Кризисное финансовое состояние, при котором предприятие полностью зависит от заемных источников финансирования. Собственного капитала и долго- и краткосрочных кредитов и займов не хватает для финансирования материальных оборотных средств, то есть пополнение запасов идет за счет средств, образующихся в результате замедления погашения кредиторской задолженности. Таблица 2.14 – Сводная таблица показателей по типам финансовых ситуаций

ЗАКЛЮЧЕНИЕ Все выше изложенное и раскрытое в данном реферате дает четкое понимание и раскрытие информации о форме №1 Бухгалтерский баланс. Все поставленные задачи в реферате раскрыты полностью. Первый раздел полностью описан и раскрыт о понятии и содержании бухгалтерского баланса. Второй раздел раскрыт с полной точностью и приведением формул и таблиц. Все вышеизложенные коэффициенты раскрыты и обоснованы, приведены формулы и обоснована характеристика каждого коэффициента. СПИСОК ЛИТЕРАТУРЫ 1. Приказ Минфина РФ от 06.07.1999 N 43н (ред. от 08.11.2010) Об утверждении Положения по бухгалтерскому учету "Бухгалтерская отчетность организации" (ПБУ 4/99)" 2. Любушин Н.П., Лещева В.Б., Дьякова В.Г. – Анализ финансово-экономической деятельности предприятия: Учеб. пособие для вузов / Под ред.проф. Н.П. Любушина – М.: ЮНИТИ-ДАНА, 2004 – 471 с. ПРИЛОЖЕНИЕ А (обязательное) Приложение № 1 к Приказу Министерства финансов Российской Федерации от 02.07.2010 № 66н (в ред. Приказов Минфина России от 05.10.2011 № 124н, от 06.04.2015 № 57н, от 06.03.2018 № 41н, от 19.04.2019 № 61н) | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

=

=  +

+