анализ рынка строительных материалов. Титул. 1. Цель исследования 3 Продуктовая область исследования 3

Скачать 246.59 Kb. Скачать 246.59 Kb.

|

|

Титул Содержание1. Цель исследования 3 2. Продуктовая область исследования 3 3. Территория исследования 3 4. Анализ строительной отрасли в РФ 3 5. Отечественный и зарубежный рынок строительных материалов 5 6. Анализ промышленности строительных материалов 5 8. Анализ рынка керамической плитки и керамогранита 11 9. Анализ рынка строительных материалов в 2022 году 14 10. Перспективы развития рынка строительных материалов 16 Список использованных источников 18 1. Цель исследования Анализ рынка строительных материалов с целью выявления более и менее перспективных сегментов 2. Продуктовая область исследования Строительные материалы 3. Территория исследования Глобальный рынок, Рынок РФ 4. Анализ строительной отрасли в РФ Сегодня российская строительная отрасль переживает самый сложный период в своей истории. Спрос на жилье остается высоким, при этом рост ипотечного кредитования способствует росту продаж жилья, но не жилищного строительства (рис. 1). [1] Жилая застройка привела к увеличению спроса на декоративные строительные материалы, но ограниченная способность населения реагировать на потребительский спрос привела к развитию коммерческого рынка декоративных строительных материалов.

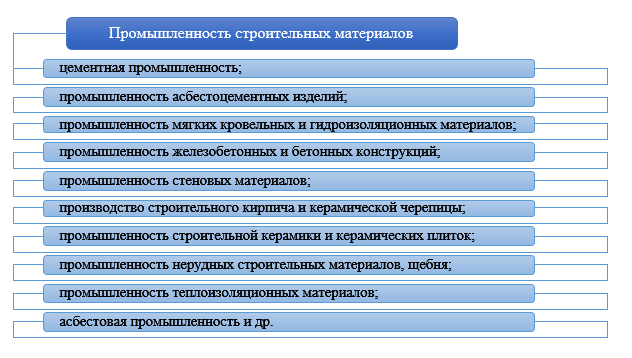

Рисунок 1. Динамика ввода жилой и коммерческой недвижимости в РФ, млн.руб. Рынок строительных и отделочных материалов, как и вся строительная сфера, будет восстанавливаться умеренным темпом (рис.2). [2] Несмотря на то, что российские производители поставили в предпочтение наращивание производства с помощью высокотехнологичных и инновационных материалов, используя новейшее оборудование, проблема превышения импортных товаров на отечественном рынке по-прежнему остается открытой. [1]  Рисунок 2. Динамика рынка строительных и отделочных материалов в РФ 5. Отечественный и зарубежный рынок строительных материалов Если сравнивать отечественный рынок розничной торговли стройматериалами с рынками развитых стран, то можно сказать, что его развитие находится в зачаточном состоянии. Однако ежегодный прирост их численности значителен – по оценкам экспертов, последние несколько лет показатель держится на уровне около 20%. Но даже этих цифр было недостаточно, чтобы вывести бизнес-подразделение строительства и готовой продукции на необходимый уровень. Эти компании пока не готовы справиться с текущей экономической ситуацией в стране и обеспечить население дешевыми и качественными строительными и жилищными материалами 6. Анализ промышленности строительных материалов Строительная отрасль является крупнейшей отраслью экономики с 15 подотраслями, включающими 25 различных отраслей [3]. Выбранный подсектор относится к промышленности строительных материалов (ПСМ), которая является одним из ключевых секторов строительной отрасли. Возможности повышения эффективности в строительной отрасли во многом зависят от развития ПСМ. Как правило, этот сектор специализируется на добыче и производстве различных строительных материалов для строительства зданий, сооружений, строительства и их обслуживания [4].  Рисунок 3. Структура промышленности строительных материалов В целом этот кризис не оказал существенного влияния на рынок строительных материалов. С 2019 по 2022 год цены производителей вырастут примерно на 15 процентов, а цены на инфраструктуру — примерно на 20 процентов. Хотя рынок строительных материалов тесно связан со строительным рынком и показывает такой же объем рынка, первый рынок оказывает большее влияние на политическую и экономическую ситуацию в стране. К 2022 году отечественный рынок строительных материалов будет демонстрировать многогранную динамику показателей производства, потребления продукции и цен. Однако фактом является то, что в 2022 году он еще больше увеличится. Согласно официальным данным Росстата, годовой индекс роста цен в целом по отрасли в 2021 году составит 13,4% по сравнению с 8,4% в 2021 году. При этом стоимость оборудования в структуре производителей РФ увеличилась на 8%. На сегодняшний день доля ПСМ в общей структуре промышленности Российской Федерации составляет 3,1%.  Рисунок 4. Структура производства по отраслям промышленности РФ (%) Рост производства строительных материалов означает общее улучшение макроэкономической ситуации, увеличение инвестиций в строительство.  Рисунок 5. Представленность инвестиционных проектов в промышленном строительстве по отраслям по итогам 2022 года (%) В качестве основных клиентов рынка строительных материалов выделяют: строительные компании, строительно-ремонтные компании и частные потребители.  Рисунок 6. Структура российского рынка основных потребителей строительных материалов Реализация продукции на рынке РФ в большинстве случаев осуществляется через развитую дилерскую сеть: крупным оптом и в розницу. А также большинство производителей имеют свои фирменные магазины, розничные точки и центры оптовых продаж в регионах. Общее производство строительных материалов можно условно подразделить на строительные, отделочные. К первым относятся материалы, которые используются в возведении зданий и сооружений при работах первого цикла строительства. Это:  Ремонтные и отделочные работы требуют применения соответствующих средств, таких как: сухие строительные смеси; различные типы плиток, всевозможные покрытия. Доли подотраслей в общем объеме отечественно производства строительных материалов представлены в диаграмме.  Рисунок 7. Доля подотраслей в общем объеме отечественного производства строительных материалов (%) Рынок строительных материалов является одним из самых стабильных в строительной отрасли. Даже сейчас, когда общий спрос значительно упал из-за влияния кризиса, спрос на эти виды продукции по-прежнему велик. Объясняется это очень просто: население страны начинает покупать дома чуть поновее, но всю сумму вкладывает в ремонт. 8. Анализ рынка керамической плитки и керамогранита Кроме того, почти любой капитальный ремонт можно сделать без использования плитки и гранита в качестве значительной части внутренней отделки. Как видно из приведенного выше графика, на долю строительных материалов приходится 2,7% ВВП. Керамическая плитка и керамогранит в настоящее время используются для отделки различных фасадов, без которых не может функционировать ни одно здание. Сталь устанавливается в ресторанах, ванных комнатах, коридорах и торговых центрах, а также в промышленных зданиях и фасадах. Неудивительно, что рост производства этих конечных товаров сопровождался ростом строительной отрасли. Выпуск керамической плитки и керамогранита на отечественном рынке имеет относительно стабильные показатели за период с 2018 по 2020 год.  Рисунок 8. Темп прироста (%) выпуск керамической плитки в России  Рисунок 9.Темп прироста (%) выпуск керамического гранита в России Тенденции предложения плитки и керамогранита близки к повторению отечественного производства к 2022 г. – рост спроса в последние месяцы привел к росту на 3% к концу года, но с апреля он фактически снизился [9]. Всего к 2022 году в Российской Федерации будет 22 предприятия по производству керамики и фарфора и фарфора (27 заводов), в том числе 19 предприятий по производству керамической плитки и 15 предприятий по производству керамогранита. Одни специализируются на производстве только одного вида плитки, другие имеют обширное оборудование. На сегодняшний день основными отечественными производителями кирпича и фарфора являются компании, конкурирующие на территории Российской Федерации, представленные на рисунке 9.  Рисунок 10. Отечественные производители керамической плитки и керамогранита Процентная доля рынка крупных предприятий от всего объема отечественного производства керамической плитки и керамогранита представлена на рисунке 11 [10].  Рисунок 11. Процентная доля рынка предприятий в производстве отечественной керамической плитки На долю самых крупных названых компаний приходится 73,2% рынка керамической плитки и керамического гранита. Из них пять компаний-лидеров в сумме занимают 50,8% российского рынка отечественного производства. 9. Анализ рынка строительных материалов в 2022 году С апреля 2022 года отмечается планомерное снижение спроса, и, как следствие, строительной активности, а также стоимости материалов. Потеря зарубежных рынков сбыта и стремительное укрепление рубля отразилось на цене большинства российских товаров. Так, к концу второго квартала подешевела древесина:  Рисунок 12. Процент на сколько подешевела древесина Это связано не только с невозможностью экспорта, но и с особенностями хранения сырья, а также рядом проблем при консервации лесопилок. Так же подешевели следующие материалы:  Рисунок 13. Процент на сколько подешевели отдельные категории строительных материалов Цены на сталь упали на треть. Также доступны вентилируемые бетонные блоки. При этом цены на комплектующие, строительную химию, кровельные конструкции и другие материалы высокого класса остались без изменений. Такая волатильность цен является результатом падения спроса, начиная со второго квартала, и введения политики замещения в строительном секторе в 2014 году. Сейчас эта отрасль становится все более популярной. Зависимости от западных товаров и оборудования также препятствует системная реструктуризация азиатских рынков, особенно Китая. Например, Индия и Китай полностью снабжают Россию плиткой, обоями, краской и даже мебелью. Иран может поставлять товары самого высокого качества, а экономика Ирана годами находится под санкциями и в настоящее время функционирует в соответствии с их нормами. 10. Перспективы развития рынка строительных материалов Области, которые, как ожидается, будут направлены на развитие бизнеса в сфере строительства и ремонта, включают: 1. Ускорить темпы технического оснащения, решить важнейшие производственные задачи, обеспечить энергосбережение на предприятиях, а также «синергию» качественных производственных, финансовых, технических, интеллектуальных и организационных возможностей с компаниями-пользователями. Судя по производимой продукции, потребители ориентируются на удовлетворение потребностей внутреннего и внешнего рынков. 2. Услуги, предоставляемые сектором строительных и вспомогательных материалов, связаны с электронной коммерцией, которая опирается на использование информационных технологий для обеспечения надлежащей связи между деловыми партнерами и, следовательно, создания интегрированной цепочки создания стоимости. Является ли оплата. Развитие интернет-ресурса ориентировано на деятельность в этой сфере. 3. Оценка продаж на уровне строительной компании. По результатам прогноза спроса и предложения можно определить самостоятельное состояние строительных и отделочных материалов, общий уровень цен производителей и потребителей, розничного рынка. 4. Обращать внимание и предвидеть потребности местного населения и учреждений в строительных материалах и отделке, а также регулировать условия для обеспечения их удовлетворения. Поэтому на основе анализа проблем, существующих на российском рынке строительных и отделочных материалов, большое значение имеет совершенствование механизма регулирования рынка строительных и отделочных материалов. Возможность включения «связанных» компаний; Увеличение интернет-ресурсов; оценка объема продаж; Определите потребности клиентов и наилучшим образом удовлетворяйте эти потребности. Реализация данных мероприятий будет способствовать росту бизнеса строительных и ремонтных материалов. Список использованных источников Варфоломеев Д.С., Лумбунов Д.Э., Шагдарон А.Е., Слепнева Л.Р. Рынок строительных материалов: анализ состояния и проблемы развития // Вестник Алтайской академии экономики и права. – 2022. – № 10-3. – С. 375-381 Федеральная служба государственной статистики https://rosstat.gov.ru/ Журнал «Строительные материалы» https://journal-cm.ru/index.php/ru/ |