Классификация финансовых рисков корпораций и методы их минимизации. Контрольная работа. 1. Понятие и сущность финансового риска 5 Классификация финансовых рисков 7

Скачать 97.94 Kb. Скачать 97.94 Kb.

|

|

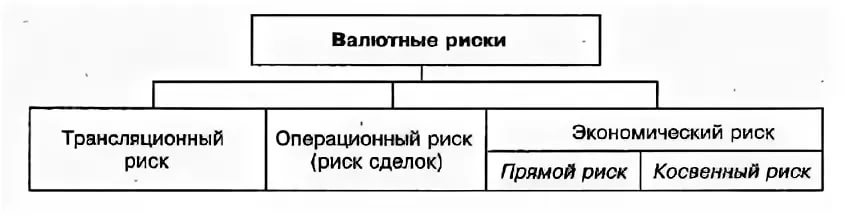

Содержание Введение 3 1. Понятие и сущность финансового риска 5 2. Классификация финансовых рисков 7 2.1 Классификация финансовых рисков по видам 7 2.2 Классификация финансовых рисков по признакам 14 3. Основные методы минимизации финансовых рисков 19 Заключение 26 Список литературы 27 Введение Финансовая деятельность фирмы во всех ее формах сопряжена с многочисленными рисками, степень влияния которых на результаты этой деятельности фирмы достаточно высока. Риски, сопутствующие финансовой деятельности фирмы, выделяются в особую группу рисков, которые носят название финансовых рисков. Финансовые риски играют наиболее значимую роль в общем портфеле предпринимательских рисков фирмы. Возрастание степени влияния финансовых рисков не только на результаты финансовой деятельности предприятия, но и в целом на результаты производственно-хозяйственной деятельности компании связано с быстрой изменчивостью экономической ситуации и конъюнктуры рынка, а также расширением сферы финансовых отношений фирмы. Финансовые риски имеют объективную основу из-за неопределенности внешней среды по отношению к предпринимательской фирме. Внешняя среда включает в себя объективные экономические, социальные и политические условия, в рамках которых фирма осуществляет свою деятельность и к динамике которых она вынуждена приспосабливаться. Неопределенность внешней среды предопределяется тем, что она зависит от множества переменных, контрагентов и лиц, поведение которых не всегда можно предсказать с приемлемой точностью. Финансовая деятельность предприятия сопряжена с неопределенностью экономической конъюнктуры, которая обусловлена непостоянством спроса – предложения на товары, денежные средства, факторы производства, многовариантностью сфер приложения капиталов и разнообразием критериев предпочтительности инвестирования средств, ограниченностью информации и многими другими обстоятельствами. Таким образом, объективность финансовых рисков связана с наличием факторов, существование которых, как правило, не зависит от деятельности фирмы. С другой стороны, финансовые риски имеют и субъективную основу, поскольку всегда реализуются через человека. Действительно, ведь именно предприниматель оценивает рисковую ситуацию, формирует множество возможных исходов и делает выбор из множества альтернатив. Кроме этого, восприятие риска зависит от каждого конкретного человека с его характером, складом ума, психологическими особенностями, уровнем знаний и опыта в области его деятельности. Финансовые риски – это, с одной стороны, опасность потенциально возможной, вероятной потери ресурсов или недополучения доходов по сравнению с вариантом, который рассчитан на рациональное использование ресурсов в данной сфере деятельности, с другой – это вероятность получения дополнительного объема прибыли, связанного с риском. Таким образом, финансовые риски относятся к группе спекулятивных рисков, которые в результате возникновения могут привести как к потерям, так и к выигрышу. 1. Понятие и сущность финансового риска Риск присутствует практически во всех сферах предпринимательской деятельности. Категория риска является весьма сложной и многоаспектной. Не случайно в научной литературе приводятся самые разнообразные его определения. Под риском обычно понимают опасность потерь, потенциальных убытков, вероятность и возможность наступления неблагоприятных событий или банкротства. Но, как известно, риск имеет и другую сторону – он способствует увеличению доходности. Риск и доходность находятся в прямой зависимости: чем выше доходность, тем выше риск, и наоборот. Поэтому риск рассматривают и как действие с надеждой на успех. Система управления рисками представляет собой процесс, позволяющий эффективно определять, оценивать, регулировать и контролировать их уровень в целях повышения доходности бизнеса. Исследование разных видов рисков требует разработки эффективного инструментария для оценки и прогнозирования их уровня в целях выработки адекватных механизмов управления ими. Категория риска используется многими науками. Толковый словарь Ожегова С.И. трактует риск: как "возможность опасности" или "действие на удачу в надежде на счастливый исход", что указывает на две стороны риска: опасность и счастливый исход. Финансовые риски возникли вместе с появлением денежного обращения и отношений "заемщик - кредитор" и сопровождают финансовую деятельность коммерческой структуры. Адам Смит, при исследовании предпринимательской прибыли, впервые выделил в структуре предпринимательского дохода "плату за риск" в виде возмещения возможного риска, связанного с предпринимательской деятельностью. Ученый экономист Джон Мейнард Кейнс определял финансовый риск как неопределенность получения ожидаемого дохода от вложения средств, Кейнс считал, что причиной неопределенности является ориентированный на будущее характер самого экономического процесса, и предложил активизировать роль государства для уменьшения степени неопределенности в экономике. Следует рассмотреть ряд определений риска, даваемых отечественными и зарубежными авторами: Риск – потенциальная, численно измеримая возможность потери. Понятием риска характеризуется неопределенность, связанная с возможностью возникновения в ходе реализации проекта неблагоприятных ситуаций и последствий. Риск – вероятность возникновения потерь, убытков, недопоступлений планируемых доходов, прибыли. Риск – это неопределенность наших финансовых результатов в будущем. Риск – это стоимостное выражение вероятностного события, ведущего к потерям. Риск – шанс неблагоприятного исхода, опасность, угроза потерь и повреждений. Риск – вероятность потери ценностей (финансовых, материальных товарных ресурсов) в результате деятельности, если обстановка и условия проведения деятельности будут меняться в направлении, отличном от предусмотренного планами и расчетами. 2. Классификация финансовых рисков 2.1 Классификация финансовых рисков по видам Основные виды финансовых рисков (Табл. 1):  Табл. 1 Основные виды финансовых рисков Риск снижения финансовой устойчивости предприятия. Появляется из-за несовершенства структуры капитала (чрезмерной долей используемых заемных средств), порождающим несбалансированность положительного и отрицательного денежных потоков предприятия по объемам. По степени опасности этот вид риска играет ведущую роль. Риск неплатежеспособности. Появляется из-за снижения уровня ликвидности оборотных активов, порождающим разбалансированность положительного и отрицательного денежного потоков предприятия во времени. По своим финансовым последствиям этот вид риска также относиться к числу наиболее опасных. Инфляционный риск - вид финансовых рисков, заключающийся в возможности обесценивания реальной стоимости капитала, а также ожидаемых доходов и прибыли фирмы от осуществления финансовых сделок или операций в связи с ростом инфляции. Данный вид риска носит постоянный характер и сопровождает все финансовые операции предприятия в условиях инфляционной экономики. Под налоговым риском следует понимать вероятность потерь, которые может понести предпринимательская фирма в результате конъюнктурного изменения налогового законодательства или в результате ошибок, допущенных фирмой при исчислении налоговых платежей. Налоговый риск включает в себя: - вероятность дополнительных выплат в бюджет в результате незапланированного повышения налоговых ставок; - вероятность потерь в результате принятия налоговой службой решений, снижающих налоговые преимущества; - значительный рост задолженности по платежам в бюджет, который влечет за собой не только штрафные санкции, но и угрозу остановки налоговой полицией деятельности фирмы, ареста ее счетов, изъятия документации, связанной с хозяйственной деятельностью фирмы, и т.д.; - вероятность возникновения потерь в результате налоговых ошибок, допущенных по вине работников бухгалтерии фирмы. Ошибки в налоговых расчетах караются внушительными финансовыми санкциями. При этом достаточно часто закон наказывает одинаково строго и за преднамеренные искажения, и за случайные (технические) ошибки. Кредитный риск - вероятность того, что партнеры - участники контракта - окажутся не в состоянии выполнить договоренные обязательства, как в целом, так и по отдельным позициям. Различают 2 вида кредитного риска: торговый кредитный риск и банковский кредитный риск. Уровень кредитного риска повышается с увеличением суммы кредита и срока, на который он берется. Подверженность кредитному риску сохраняется весь период кредитования и измеряется протяженностью периода кредитования. Потенциальные убытки при любом кредитном риске - вся сумма долга, а фактически убытки могут оказаться меньше этой суммы. Кредитный риск может быть вызван следующими причинами: - спадом отрасли, спадом спроса на продукцию, производимую фирмой; - невыполнением договорных отношений партнерами фирмы; - трансформацией активов фирмы; - форс-мажорными обстоятельствами. Депозитный риск - вероятность возникновения потерь в результате невозврата депозитных вкладов фирмы в банках. Данный риск возникает относительно редко и связан, как правило, с неправильной оценкой и неудачным выбором банка для осуществления депозитных операций фирмы. Следует отметить, что депозитный риск имеет всеобщий характер. Он присущ как развивающейся, так и развитой рыночной экономике. Валютные риски - риск получения убытков в результате неблагоприятных краткосрочных или долгосрочных колебаний курсов валют на международных финансовых рынках. Подверженность данному риску определяется степенью несоответствия размеров активов и обязательств в той или иной валюте. Валютный риск может являться предметом управления для отдельных видов операций, основной или дополнительной целью которых является получение прибыли за счет благоприятного изменения валютных курсов (спекулятивные конверсионные операции с валютой). Валютный риск включает в себя несколько основных подвидов (Табл. 2):  Табл. 2 Подвиды валютных рисков Трансляционный валютный риск возникает при консолидации счетов иностранных дочерних компаний с финансовыми отчетами головных компаний многонациональных корпораций. Операционный валютный риск возникает в ходе такой деловой операции, специфика которой обуславливает проведение платежа или получение средств в иностранной валюте не в момент заключения сделки, а спустя какое-то время. Экономический валютный риск - это вероятность сокращения выручки или возможность получения прибыли в связи с изменением валютных курсов. Инвестиционный риск - вероятность возникновения финансовых потерь в процессе осуществления инвестиционной деятельности фирмы. В соответствии с возможными видами этой деятельности выделяют 2 основных вида инвестиционного риска: - риск финансового инвестирования (риски на рынке ценных бумаг); - риск реального инвестирования (проектные риски). Кроме того, инвестиционные риски можно классифицировать по уровню оценки, причинам возникновения, виду потерь. Риск по уровню оценки подразделяется на: - общегосударственный; - отраслевой; - на уровне фирмы; - связанный с положением отдельного инвестора. По результатам комплексного анализа делаются выводы об инвестиционной привлекательности данного вида вложений в сравнении с альтернативными вариантами вложений с позиции отраслевого, внутрифирменного риска и индивидуального риска инвестора. Поскольку подобный анализ требует значительных средств и времени, он производится не всегда, а лишь при решении стратегических задач инвестирования (например, при приобретении контроля над акционерным обществом, рейтинговой оценки). Риск по причинам возникновения подразделяется на следующие виды: Социально-правовой - возникает при нестабильности "правил игры" на фондовом рынке - налогообложения, политической ситуации, законодательных гарантий и т.п. Инфляционный - риск того, что инфляция по своим темпам опередит рост доходов по инвестициям. Рыночный риск возникает в результате возможного падения спроса на данный вид ценных бумаг, который является объектом инвестирования. Операционный риск - риск потерь в результате сбоя в работе информационных систем или компьютерной техники. Функциональный риск связан с ошибками, допущенными при формировании и управлении портфелем ценных бумаг. Селективный риск - риск неправильного выбора видов вложения капитала. Риск ликвидности возникает при невозможности высвободить без потерь инвестиционные средства. Кредитный инвестиционный риск существует там, где инвестиции производятся из заемных средств, он состоит в том, что заемщик-инвестор будет не в состоянии погасить основной долг и (или) причитающиеся проценты из-за отсутствия ликвидных средств на счетах к моменту погашения долга или недостаточной эффективности проекта. По виду потерь инвестиционные риски можно разделить на: - риск упущенной выгоды - риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия; - риск снижения доходности - может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям; - риск прямых финансовых потерь представляет собой опасность полной или частичной потери инвестированного капитала в результате неправильного выбора вложения капитала. Процентные риски - риски потерь, связанные с неблагоприятным изменением процентных ставок. Данный вид риска возникает из-за непредвиденных изменений процентной ставки на финансовом рынке (как депозитный, так и кредитный). Процентный риск приводит к изменению затрат на выплату процентов или доходов на инвестиции и, следовательно, к изменению ставки доходности на собственный капитал и на инвестируемый капитал по сравнению с ожидаемыми ставками доходности. Причиной возникновения процентного риска является изменение конъюнктуры финансового рынка под воздействием внешней предпринимательской среды, рост и снижение предложения свободных денежных ресурсов, государственное регулирование экономики и другие факторы. В зависимости от характера изменения процентных ставок можно выделить следующие подтипы процентных рисков: - риск общего изменения процентных ставок - риск роста или падения процентных ставок на все вложения в одной или нескольких валютах, вне зависимости от их срочности и кредитного рейтинга; - риск изменения структуры кривой процентных ставок - риск изменения ставок на более короткие вложения по сравнению с более длинными вложениями (или наоборот), возможно не связанного с изменением общего уровня процентных ставок; - риск изменения кредитных спрэдов - риск изменения ставок на вложения с определенными кредитными рейтингами по сравнению со ставкой на вложения с иными рейтингами, возможно не связанного с изменением общего уровня процентных ставок. Криминогенный риск. Проявляется в форме объявления его партнерами фиктивного банкротства, подделки документов, хищения отдельных видов активов. Прочие финансовые риски. Это все прочие риски, по вероятности возникновения или по уровню финансовых потерь они не столь значимы для предприятий, но все зависит от масштабов, например к ним относятся риски стихийных бедствий и другие аналогичные "форс-мажорные риски", которые могут привести не только к потере предусматриваемого дохода, но и части активов предприятия (основных средств; запасов товарно-материальных ценностей); риск несвоевременного осуществления расчетно-кассовых операций (связанный с неудачным выбором обслуживающего коммерческого банка); риск эмиссионный и другие. 2.2 Классификация финансовых рисков по признакам Финансовые риски возникают в связи с движением финансовых потоков и проявляются в основном на рынках финансовых ресурсов. Эти риски характеризуются большим многообразием, и в целях эффективного управления ими целесообразно классифицировать их можно по различным признакам (Табл. 3):

Табл. 3 Основные признаки классификации финансовых рисков По возможности страхования финансовые риски можно разделить на страхуемые и нестрахуемые. Страхуемый риск - это вероятное событие или совокупность событий, на случай наступления которых проводится страхование. Классификация видов страховой деятельности определяет страхование финансовых рисков как страхование, предусматривающее обязанности страховщика по страховым выплатам в размере полной или частичной компенсации потерь доходов (дополнительных расходов), вызванных следующими событиями: - остановка производства или сокращение объема производства в результате оговоренных событий; - банкротство; - непредвиденные расходы; - неисполнение (ненадлежащее исполнение) договорных обязательств контрагентом застрахованного лица, являющегося кредитором по сделке; - понесенные застрахованным лицом судебные расходы; - иные события. По уровню финансовых потерь выделяют: допустимый финансовый риск - это угроза полной или частичной потери прибыли от реализации того или иного финансового проекта или от финансовой деятельности фирмы в целом. В данном случае потери возможны, но их размер меньше ожидаемой прибыли. Таким образом, данный вид финансовой деятельности или конкретная финансовая сделка, несмотря на вероятность риска, сохраняет свою экономическую целесообразность. Следующая степень риска - более опасная в сравнении с допустимым, - это критический риск. Данный вид финансового риска связан с опасностью потерь в размере произведенных затрат на осуществление конкретной финансовой сделки или вида финансовой деятельности. При этом критический риск первой степени связан с угрозой получения нулевого дохода, но при возмещении произведенных предпринимательской фирмой материальных затрат. Критический риск второй степени связан с возможностью потерь в размере полных издержек, т.е. вероятны потери намеченной выручки и предпринимательской фирме приходится возмещать затраты за счет других источников. Катастрофический риск характеризуется тем, что финансовые потери по нему определяются частичной или полной утратой имущественного состояния предпринимательской фирмы. Катастрофический риск, как правило, приводит к банкротству фирмы, так как в данном случае возможна потеря не только всех вложенных в определенный вид финансовой деятельности или конкретную финансовую сделку, но и имущества фирмы. Это характерно для ситуации, когда предпринимательская фирма получила займы под ожидаемую прибыль; при возникновении катастрофического финансового риска фирме приходится возвращать кредиты из собственных средств. По сфере возникновения финансовые риски можно разделить на внешние и внутренние. Источником возникновения внешних рисков является внешняя среда по отношению к предпринимательской фирме, т.е. это риск, не зависящий от деятельности фирмы. Этот вид риска характерен для всех участников финансовой деятельности и всех финансовых операций. Внешние финансовые риски возникают при смене отдельных стадий экономического цикла, изменений конъюнктуры финансового рынка, в результате непредвиденного изменения законодательства в сфере финансовой деятельности фирмы, в результате неустойчивости политического режима в стране деятельности и в ряде других аналогичных случаев, на которые фирма в процессе своей деятельности повлиять не может. К этой группе финансовых рисков относят инфляционный, валютный, процентный и другие риски. Внутренние финансовые риски - это риски, зависящие от деятельности конкретной предпринимательской фирмы, т.е. их источником является сама фирма. Данные риски могут быть обусловлены: - неквалифицированным финансовым менеджментом на фирме; - неэффективной структурой активов фирмы; - чрезмерной приверженностью руководства фирмы к рисковым финансовым операциям; - неправильной оценкой хозяйственных партнеров; - нестабильным финансовым положением фирмы и другими аналогичными факторами. По возможности предвидения финансовые риски можно разделить на следующие группы: прогнозируемые и непрогнозируемые. Прогнозируемые финансовые риски - это риски, наступление которых является следствием циклического развития экономики, смены стадий конъюнктуры финансового рынка, предсказуемого развития конкуренции и т.п. Однако, следует отметить, что предсказуемость финансовых рисков носит относительный характер - ведь если наступление того или иного события можно спрогнозировать со 100% вероятностью, то говорить о риске в данном случае невозможно, так как это исключает рассматриваемое событие из категории риска. Следующий признак классификации финансовых рисков - по длительности воздействия, на основании которого выделяют 2 группы риска: постоянный финансовый риск и временный финансовый риск. Постоянный финансовый риск характерен для всего периода осуществления финансовой операции или финансовой деятельности и связан с действием постоянных факторов. К этой группе финансовых рисков относят валютный и процентный риск. Временный финансовый риск носит временный характер, с данным видом риска фирма сталкивается лишь на отдельных этапах осуществления финансовой операции или финансовой деятельности. По возможным финансовым последствиям финансовые риски подразделяются на 3 группы: риск, в результате наступления которого предпринимательская фирма несет экономические потери – при наступлении данного риска финансовые последствия могут быть только отрицательными (потеря дохода или капитала фирмы); риск, в результате наступления которого предпринимательская фирма получает определенный объем дохода, на который рассчитывала - речь идет в данном случае о недополученной прибыли или упущенной выгоде; риск, в результате наступления которого фирма может рассчитывать как на получение дополнительного дохода, так и на возникновение экономических потерь. По объекту возникновения риска также можно выделить 3 группы финансовых рисков: Риски отдельной финансовой операции характеризуют в комплексе все финансовые риски, с которыми может столкнуться предпринимательская фирма при осуществлении какой-либо финансовой операции. Риски различных видов финансовой деятельности - это все финансовые риски, которые могут возникать в ходе осуществления какого-либо вида финансовой деятельности. Риски финансовой деятельности фирмы в целом включают в себя комплекс различных финансовых рисков, которые могут возникать при осуществлении предпринимательской фирмой финансовой деятельности. По комплексности исследования выделяют простые и сложные финансовые риски. Простые финансовые риски - это риски, которые невозможно разделить на отдельные подвиды, например инфляционный риск, который не подвергается дальнейшей классификации. Сложные финансовые риски - это риски, которые включают в себя комплекс различных его подвидов. К данной группе финансовых рисков относится инвестиционный риск, который в дальнейшем классифицируется на множество подвидов. 3. Основные методы минимизации финансовых рисков После выявления возможных финансовых рисков, с которыми может столкнуться фирма в процессе осуществления финансовой деятельности, после определения факторов, оказывающих влияние на уровень риска и оценки риска, а также выявления связанных с ними потенциальных потерь перед предпринимательской фирмой стоит задача разработки минимизации финансовых рисков. Таким образом, специалист по риску должен принять решение о выборе наиболее приемлемых путей нейтрализации финансовых рисков, т.е. выбрать наиболее приемлемый метод снижения риска. В системе методов управления финансовыми рисками предприятия основная роль принадлежит внешним и внутренним механизмам нейтрализации рисков. Внутренние механизмы нейтрализации финансовых рисков представляют собой систему методов минимизации их негативных последствий, избираемых и осуществляемых в рамках самого предприятия. Основным объектом использования внутренних механизмов нейтрализации являются, как правило, все виды допустимых финансовых рисков, значительная часть рисков критической группы, а также нестрахуемые риски, если они принимаются предприятием в силу объективной необходимости. В современных условиях внутренние механизмы нейтрализации охватывают большую часть финансовых рисков предприятия. Преимуществом использования внутренних механизмов минимизации финансовых рисков является высокая степень альтернативности принимаемых управленческих решений, не зависящих, как правило, от других субъектов хозяйствования. Они исходят из конкретных условий осуществления финансовой деятельности предприятия и его финансовых возможностей, позволяют в наибольшей степени учесть влияние внутренних факторов на уровень финансовых рисков в процессе минимизации их негативных последствий. Система внутренних и внешних механизмов минимизации финансовых рисков предусматривает использование следующих основных методов. 1. Избежание риска. Это направление нейтрализации финансовых рисков является наиболее радикальным. Оно заключается в разработке таких мероприятий внутреннего характера, которые полностью исключают конкретный вид финансового риска. К числу основных из таких мер относятся: - отказ от осуществления финансовых операций, уровень риска по которым чрезвычайно высок. Несмотря на высокую эффективность этой меры, ее использование носит ограниченный характер, так как большинство финансовых операций связано с осуществлением основной производственно-коммерческой деятельности предприятия, обеспечивающей регулярное поступление доходов и формирование его прибыли; - отказ от использования в высоких объемах заемного капитала. Снижение доли заемных финансовых средств в хозяйственном обороте позволяет избежать одного из наиболее существенных финансовых рисков - потери финансовой устойчивости предприятия; - отказ от чрезмерного использования оборотных активов в низколиквидных формах. Повышение уровня ликвидности активов позволяет избежать риска неплатежеспособности предприятия в будущем периоде; - отказ от использования временно свободных денежных активов в краткосрочных финансовых вложениях. Эта мера позволяет избежать депозитного и процентного риска, однако порождает инфляционный риск, а также риск упущенной выгоды. Эти и другие формы избежания финансового риска лишают предприятие дополнительных источников формирования прибыли, а соответственно отрицательно влияют на темпы его экономического развития и эффективность использования собственного капитала. Поэтому в системе внутренних механизмов нейтрализации рисков их избежание должно осуществляться очень взвешенно при следующих основных условиях: - если отказ от одного финансового риска не влечет возникновения другого риска более высокого или однозначного уровня; - если уровень риска несопоставим с уровнем доходности финансовой операции по шкале "доходность-риск"; - если финансовые потери по данному виду риска превышают возможности их возмещения за счет собственных финансовых средств предприятия и др. 2. Лимитирование риска - это установление лимита, т.е. предельных сумм расходов, продажи, кредита и т.п. Лимитирование является важным приемом снижения степени риска и применяется банками при выдаче ссуд, при заключении договора на овердрафт и т.п. хозяйствующими субъектами, он применяется при продаже товаров в кредит, предоставлении займов, определении сумм вложения капитала и т.п. Механизм лимитирования концентрации финансовых рисков используется обычно по тем их видам, которые выходят за пределы допустимого их уровня, т.е. по финансовым операциям, осуществляемым в зоне критического или катастрофического риска. Такое лимитирование реализуется путем установления на предприятии соответствующих внутренних финансовых нормативов в процессе разработки политики осуществления различных аспектов финансовой деятельности. Система финансовых нормативов, обеспечивающих лимитирование концентрации рисков, может включать: - предельный размер (удельный вес) заемных средств, используемых в хозяйственной деятельности; - минимальный размер (удельный вес) активов в высоколиквидной форме; - максимальный размер товарного (коммерческого) или потребительского кредита, предоставляемого одному покупателю; - максимальный размер депозитного вклада, размещаемого в одном банке; - максимальный размер вложения средств в ценные бумаги одного эмитента; - максимальный период отвлечения средств в дебиторскую задолженность. 3. Диверсификация. Диверсификация представляет собой процесс распределения капитала между различными объектами вложения, которые непосредственно не связаны между собой. Диверсификация является наиболее обоснованным и относительно менее издержкоемким способом снижения степени финансового риска. В качестве основных форм диверсификации финансовых рисков предприятия могут быть использованы следующие ее направления: - диверсификация видов финансовой деятельности - предусматривает использование альтернативных возможностей получения дохода от различных финансовых операций - краткосрочных финансовых вложений, формирования кредитного портфеля, осуществления реального инвестирования и т.п.; - диверсификация валютного портфеля предприятия - предусматривает выбор для проведения внешнеэкономических операций нескольких видов валют; - диверсификация депозитного портфеля - предусматривает размещение крупных сумм временно свободных денежных средств на хранение в нескольких банках; - диверсификация кредитного портфеля - предусматривает разнообразие покупателей продукции предприятия и направлена на уменьшение его кредитного риска; - диверсификация портфеля ценных бумаг - позволяет снижать уровень несистематического риска портфеля, не уменьшая при этом уровень его доходности; - диверсификация программы реального инвестирования - предусматривает включение в программу инвестирования различных инвестиционных проектов с альтернативной отраслевой и региональной направленностью, что позволяет снизить общий инвестиционный риск по программе. Характеризуя механизм диверсификации в целом, следует отметить, что он избирательно воздействует на снижение негативных последствий отдельных финансовых рисков. Обеспечивая несомненный эффект в нейтрализации комплексных, портфельных финансовых рисков несистематической (специфической) группы, он не дает эффекта в нейтрализации подавляющей части систематических рисков - инфляционного, налогового и др. Поэтому использование этого механизма носит на предприятии ограниченный характер. 4. Хеджирование. Хеджирование используется в банковской, биржевой и коммерческой практике для обозначения различных методов страхования валютных рисков. В отечественной литературе термин "хеджирование" стал применяться в более широком смысле как страхование рисков от неблагоприятных изменений цен на любые товарно-материальные ценности по контрактам и коммерческим операциям, предусматривающим поставки (продажи) товаров в будущем. Существуют две операции хеджирования: хеджирование на повышение и хеджирование на понижение. Хеджирование на повышение, или хеджирование покупкой, представляет собой биржевую операцию по покупке срочных контрактов или опционов. Хедж на повышение применяется в тех случаях, когда необходимо застраховаться от возможного повышения цен (курсов) в будущем. Хеджирование на понижение, или хеджирование продажей - это биржевая операция с продажей срочного контракта. Хеджер, осуществляющий хеджирование на понижение, предполагает совершить в будущем продажу товара, и поэтому, продавая на бирже срочный контракт или опцион, он страхует себя от возможного снижения цен в будущем. В зависимости от используемых видов производных ценных бумаг различают следующие механизмы хеджирования финансовых рисков: хеджирование с использованием фьючерсных контрактов; хеджирование с использованием опционов; хеджирование с использованием операции "своп". 5. Распределение рисков. Механизм этого направления минимизации финансовых рисков основан на частичном их трансферте (передаче) партнерам по отдельным финансовым операциям. При этом хозяйственным партнерам передается та часть финансовых рисков предприятия, по которой они имеют больше возможностей нейтрализации их негативных последствий и располагают более эффективными способами внутренней страховой защиты. Широкое распространение получили следующие основные направления распределения рисков: - распределение риска между участниками инвестиционного проекта. В процессе такого распределения предприятие может осуществить трансферт подрядчикам финансовых рисков, связанных с невыполнением календарного плана строительно-монтажных работ, низким качеством этих работ, хищением переданных им строительных материалов и др; - распределение риска между предприятием и поставщиками сырья и материалов. Предметом такого распределения являются прежде всего финансовые риски, связанные с потерей (порчей) имущества (активов) в процессе их транспортирования и осуществления погрузоразгрузочных работ; - распределение риска между участниками лизинговой операции. Так, при оперативном лизинге предприятие передает арендодателю риск морального устаревания используемого актива, риск потери им технической производительности; - распределение риска между участниками факторинговой (форфейтинговой) операции. Предметом такого распределения является прежде всего кредитный риск предприятия, который в преимущественной его доле передается соответствующему финансовому институту - коммерческому банку или факторинговой компании. 6. Самострахование (внутреннее страхование). Механизм этого направления минимизации финансовых рисков основан на резервировании предприятием части финансовых ресурсов, позволяющем преодолеть негативные финансовые последствия по тем финансовым операциям, по которым эти риски не связаны с действиями контрагентов. Основными формами этого направления нейтрализации финансовых рисков являются: - формирование резервного (страхового) фонда предприятия. Он создается в соответствии с требованиями законодательства и устава предприятия; - формирование целевых резервных фондов. Примером такого формирования могут служить фонд страхования ценового риска; фонд уценки товаров на предприятиях торговли и т.п.; - формирование системы страховых запасов материальных и финансовых ресурсов по отдельным элементам оборотных активов предприятия; - нераспределенный остаток прибыли, полученной в отчетном периоде. 7. Страхование риска. Страхование риска является наиболее важным методом снижения степени риска. Сущность страхования выражается в том, что инвестор готов отказаться от части своих доходов, чтобы избежать риска, т.е. он готов заплатить за снижение степени риска до нуля. К прочим методам минимизации степени риска могут быть отнесены следующие: - обеспечение востребования с контрагента по финансовой операции дополнительного уровня премии за риск; - получение от контрагентов определенных гарантий; - сокращение перечня форс-мажорных обстоятельств в контрактах с контрагентами; - обеспечение компенсации возможных финансовых потерь по рискам за счет предусматриваемой системы штрафных санкций. Заключение Финансовые риски предприятий как неизбежные спутники любой предпринимательской деятельности были признаны экономической наукой лишь в 40-вых годах 20-го века. Риск финансовых потерь является неотъемлемой частью практически любого предпринимательства. Так, практика свидетельствует о том что предпринимательская деятельность является рисковой, так как действия участников предпринимательской деятельности в условиях в сложившихся рыночных отношений, неизбежной конкуренции и функционирования всей системы экономических законов не могут быть с полной определенностью рассчитаны и реализованы. Система управления рисками должна быть построена на основе соответствующих принципов, функционировать по средствам современных методов управления рисками, а так же иметь развитую организационную и информационно технологическую инфраструктуру, позволяющую контролировать риски на всех уровнях. Мировой опыт показывает, что достаточно часто риск-менеджмент финансовых потерь предприятий ведется формально. Специалисты предприятий предпочитают учитывать только те риски, которые хорошо просчитываются. В результате как и в России, так и за рубежом, предприятия оказываются не готовы к кризисам. Список литературы 1. Поляк Г.Б. Финансовый менеджмент: Учебник – 4-е изд., перераб. и доп. – М.: 2019. 2. Сафронов Н.А.. Экономика организации (предприятия): Учебник – 2-е изд. – М.: Магистр, 2020. 9. Управление финансовыми рисками: учебник и практикум для вузов – 2-е изд., испр. и доп. – М: Юрайт, 2021. 3. Райзберг Б.А. Стародубцева Е.Б. Курс экономики: Учебник – М.: ИНФРА-М, 2020 4. Стоянова Е.С. Финансовый менеджмент: теория и практика: Учебник – М.: изд-во "Перспектива", 2017 5. Шеремет А.Д., Негашев Е.В. Методика финансового анализа деятельности коммерческих организаций – М.: ИНФРА-М, 2020. 6. Гудушаури, Г. В. Управление современным предприятием. Учебник – М.: Экмос, ТАНДЕМ, 2021. 7. Ковалев В.В. Финансовый менеджмент. – М.: Проспект, 2019. 8. Погодина, Т. В. Финансовый менеджмент: учебник и практикум для вузов – М: Юрайт, 2021. |