Ценообразование на рынке деривативов - курсовая работа. Ценообразование на рынке деривативов теория и практика. 1. Теоретические основы ценообразования на рынке деривативов 4

Скачать 92.3 Kb. Скачать 92.3 Kb.

|

|

Содержание Введение 2 1. Теоретические основы ценообразования на рынке деривативов 4 1.1 Дериватив: сущность понятия и определение 4 1.2 Характеристика рынка деривативов 7 1.3 Виды деривативов 9 2. Анализ деривативов 14 2.1 Анализ российского рынка деривативов 14 2.2 Рынок деривативов в условиях смягчения денежно-кредитной политики ведущих центральных банков мира 17 2.3 Основные проблемы и направления развития ценообразования на рынке деривативов 19 Заключение 22 Список использованных источников 24 ВведениеМировая экономика на сегодняшний день характеризуется весьма быстрым развитием, причем темп роста все время увеличивается. Этому способствуют многие факторы, важнейшие из которых глобализация и информатизация. Экономические отношения между субъектами хозяйствования все время усложняются, что объясняется все большим числом конкурентов, новых бизнес-идей. То же самое происходит сегодня и международном финансовом рынке. Если раньше мы говорили лишь об акциях, облигациях, векселях, то сегодня перечень биржевых и внебиржевых финансовых инструментов весьма широк. Рынок деривативов является весьма интересным явлением в современной экономике. При этом данное явление носит неоднозначный характер. С одной стороны, повышается склонность к инвестированию, подогревается деловая активность. С другой стороны, все большие объемы деривативов не обеспечены реальными активами, что в итоге может привести к коллапсу всей мировой экономики. Рынок деривативов благодаря своей многомерности и гибкости предлагает широкие возможности для снижения различного рода издержек и страхования рисков, в то же время он может стать причиной значительных кризисных явлений в экономике. Именно в неуправляемом росте объема деривативов и невозможности оценить их реальную стоимость склонны видеть причину последнего финансового кризиса многие экономисты. Несмотря на столь неоднозначную репутацию этих финансовых инструментов, интерес инвесторов к ним продолжает расти. Целью исследования является анализ ценообразования на рынке дериватов как в российской, так и в зарубежной практике. Для достижения поставленной цели необходимо решить следующие задачи: - проанализировать теоретические основы ценообразования на рынке деривативов; - провести анализ российского рынка деривативов за период 2017-2019 гг.; - провести анализ мирового рынка деривативов за период 2017-2019 гг.; - выявить основные проблемы и направления развития ценообразования на рынке деривативов. Объектом исследования в данном случае выступает рынок деривативов. Предметом исследования – способы и методы ценообразования на рынке деривативов. Исходя из цели и задач исследования, структурно работа состоит из введения, двух глав, разделенных на параграфы, заключения и списка использованных источников. 1. Теоретические основы ценообразования на рынке деривативов1.1 Дериватив: сущность понятия и определениеС середины 1970-х годов, когда в США возникла торговля производными финансовыми инструментами, и до сегодняшнего дня объем срочного рынка вырос до весьма значительных размеров, и оценить его теперь не так просто. Так, по одним данным, стоимость контрактов за один календарный год в два раза больше ВНП США, по другим – существующий объем деривативов примерно в 10 раз превышает объем мировой экономики [8]. В России торговля производными финансовыми инструментами началась в середине 1990-х годов, когда появились первые биржевые фьючерсы и опционы. Сейчас объем торгов в секции срочного рынка на РТС ежедневно составляет около 200 млрд рублей. При этом среднедневной оборот сделок с акциями и облигациями на ММВБ составляет около 320 млрд рублей в день. Таким образом, в России, в отличие от развитых стран, объем сделок с ценными бумагами примерно в полтора-два раза превышает рынок срочных сделок [7]. Происхождение термина (этимология слова) - «производное», «производный». Слово «деривация» латинского происхождения (derivatus — отведенный, «derivatio» — отведение, отклонение); оно означает — производное от чего-либо ранее существовавшего. Этот термин давно и устойчиво используется в филологии, биологии, химии и других областях знаний. С немецкого языка «das Derivat» переводится как: производное слово (лингвистика) или производное вещество (химия). В английском языке «Derivative» — производное слово (лингвистика), производная (функция), производный. Отсюда в русских переводах появились «производные продукты-инструменты», «производные ценные бумаги». Допустимо применение в русском языке профессионального термина «дериват» [12]. Дериватив (Derivative) – производный финансовый инструмент на основе обращающихся ценных бумаг: опцион, фьючерс, варрант, своп, базирующийся на курсах валют, ценных бумаг или товаров. Например, цены фьючерсных контрактов определяются стоимостью продаваемых по ним товаров. Дериватив позволяет его владельцу зафиксировать благоприятные с его точки зрения цены на покупку или продажу. Продавцами являются брокерские конторы или банки, берущие на себя риск неблагоприятного для их клиентов движения цен. Производные инструменты, или деривативы, могут использоваться для хеджирования позиции или для установления «синтетической» открытой позиции [12]. Согласно определению международных стандартов финансовой отчетности (МСФО-32), дериватив – это финансовый инструмент (договор, в результате которого одновременно возникают финансовый актив у одной компании и финансовое обязательство или долевой инструмент – у другой), стоимость которого меняется в результате изменения процентной ставки, курса ценной бумаги, цены товара, валютного курса, индекса цен или ставок, кредитного рейтинга или кредитного индекса, другой переменной; - для приобретения которого необходимы небольшие первоначальные инвестиции по сравнению с другими контрактами, курс которых аналогичным образом реагирует на изменение рыночной конъюнктуры; - расчеты по которому осуществляются в будущем [9]. Проще всего дать определение дериватива, сравнив его с иным финансовым долевым или долговым активом. Среди общих черт можно выделить отражение в качестве вложения средств для инвестора или источника средств для эмитента, а также тот факт, что и деривативы, и долевые, и долговые активы являются инструментами финансового рынка, с которыми совершаются биржевые и внебиржевые сделки. Но гораздо большее значение для понимания сути дериватива имеют фундаментальные различия между ним и другими активами. Ключевыми особенностями дериватива являются: - возникновение его как сделки между различными участниками; - обязательное наличие базового актива в его основе. В мировой практике производные финансовые инструменты или деривативы подразделяются на две большие группы: срочные сделки и структурированные продукты. Срочные сделки (от англ. derivative) - контракт, предусматривающий в соответствии с его условиями для сторон по договору реализацию прав и (или) исполнение обязательств, связанных с изменением цены базового актива, лежащего в основе данного финансового инструмента, и ведущих к положительному или отрицательному финансовому результату для каждой стороны. Примерами срочных сделок являются фьючерс, опцион, форвард, своп [12]. Структурированный или структурный продукт (от англ. structured product) – сложный комплексный финансовый инструмент, финансовая стратегия, основывающаяся на более простых базовых финансовых инструментах. Структурированные продукты, в числе прочего, возникли из потребностей компаний выпускать более дешевые долговые обязательства. Структурированные продукты могут иметь различную форму и, как правило, эмитируются банками и инвестиционными компаниями. За счет комбинирования различных финансовых инструментов, они обладают нестандартными характеристиками и признаками. Всех их отличает наличие фиксированного срока действия. Впервые структурированные продукты были размещены на внутренних биржах США в 1969 году. Примерами структурированных продуктов являются кредитные ноты, ОФБУ. Срочные сделки и структурированные продукты объединяют несколько признаков: - существование одного или нескольких базовых активов; - одна из ключевых целей инвестирования – минимизация рисков, связанных с особенностями обращения базовых активов (например, риск изменения цены); - эмитентом, как правило, выступают банки, биржи, инвестиционные компании [12]. 1.2 Характеристика рынка деривативовВ каждой современной стране рынок деривативов играет ключевую роль в финансовой системе. Именно благодаря деривативам инвесторы могут нивелировать риски, которые возникают при работе на фондовых рынках. Данный факт является особенно важным в отечественных экономических реалиях, где потребность в полноценном риск-менеджменте традиционно сильнее, где, чем-либо. И хотя объем торгов и количество инструментов в России все еще меньше по сравнению с западными государствами, все-таки отечественный рынок деривативов скрывает в себе колоссальный потенциал, и его дальнейшее развитие является только вопросом времени. Производный финансовый инструмент (дериватив) является инструментом, предоставляющий участнику рынка возможность ликвидировать имеющееся у него контрактное обязательство перед другим участником путем выплаты или получения денежной разницы между данным и противоположным ему обязательством, не нарушая при этом условий контракта. Финансовый характер такого инструмента вытекает из неравенства этих обязательств, то есть из перераспределительного характера отношений между сторонами деривативного контракта. Производный характер этого финансового инструмента следует из способа урегулирования обязательств, суть которого сводится к их взаимозачету без формально-юридического отказа от их исполнения. Производные финансовые инструменты – это продукты деятельности финансовых посредников, которые на основе потребностей субъектов рынка и различных существующих финансовых механизмов создают инструмент с более приемлемыми для удовлетворения экономических целей потребителей характеристиками, которыми не обладает рыночный актив, служащий для данного деривата базисным [7]. Такие характеристики могут касаться условий и сроков выплаты дохода по финансовым обязательствам, вопросов налогообложения, повышения ликвидности и инвестиционной привлекательности, снижения трансакционных и агентских издержек, а также других значимых условий. Рынок деривативов, так называемый рынок производственных финансовых инструментов, является уникальным по своей сущности динамично развивающимся рынком, предоставляющим возможности, ранее недоступные на рынке наличных активов. Деривативы выступают не только как инструмент, предоставляющий право получения дохода, но и позволяют управлять рисками. С точки зрения управления риском, деривативы позволяют финансовым институтам и другим участникам рынка идентифицировать, изолировать и отдельно управлять рыночными рисками финансовых инструментов и товаров через операции хеджирования. Сущность рынка деривативов наиболее полно раскрывается в тех функциях, которые он выполняет: - определяющая, общая функция рынка деривативов – дальнейшее развитие и совершенствование использования капитала в его фиктивной форме, не функционирующего непосредственно в процессе производства и не являющегося ссудным капиталом (кредитом). Производные финансовые инструменты и создают фиктивный капитал, и обеспечивают его движение. При этом деривативы представляют фиктивный капитал в наиболее чистом виде. Другими словами, появление деривативов стало результатом активной инновационной деятельности, связанной с развитием и расширением использования капитала в его фиктивной форме. - прикладной функцией рынка деривативов стало управление финансовыми рисками. Защита от рисков базисных финансовых активов, лежащая в основе создания и функционирования деривативов, диалектически обусловила повышение риска при их обращении. Соответственно, постоянное внимание участников направлено на контроль и ограничение новых рисков, связанных с функционированием уже самих деривативов, в том числе в кредитных, инвестиционных, валютных и фондовых операциях. Для выполнения этой функции рынка деривативов государствами разрабатываются открытые стандарты деятельности, участниками финансового рынка создаются технические системы регулярной оценки рисков. Этой цели служат аналитико-исторические и аналитико-ситуационные схемы выявления и оценки факторов, определяющих риски [7]. Еще одна прикладная функция рынка деривативов – осуществление через них арбитражных и спекулятивных операций. Поскольку деривативы с самого начала нацелены на возможность зачета противоположных обязательств, то они представляют собой не просто традиционные срочные контракты, но также и специальные механизмы торговли и расчетов. Однако свои названия они получают от вида срочного контракта. 1.3 Виды деривативовМожно выделить множество признаков для классификации деривативов: по типам сделок, типам базового актива, срокам существования и т.д. Но более правильно для понимания сути различия деривативов разделять их по целям создания. Итак, существуют следующие виды деривативов. Деривативы, связанные с обязательством совершения определенного действия в будущем. К ним относятся фьючерс (стандартный биржевой контракт, в основе которого лежит обязательство продавца и покупателя совершить сделку или неттинг по расчетам денежными средствами по отношению к определенному активу) и форвард (в основе лежит обязательство продавца в определенный договором срок передать товар (базовый актив) покупателю или исполнить альтернативное денежное обязательство, а покупатель обязуется принять и оплатить этот базовый актив, и (или) по условиям контракта у сторон возникают встречные денежные обязательства в размере, зависящем от значения показателя базового актива на момент исполнения обязательств, в порядке и в течение срока или в срок, установленный договором) [12]. Деривативы, связанные с правом одной из сторон совершить определенные действия в будущем, которым она может воспользоваться или нет по своему усмотрению. Классическими примерами являются опцион (договор, по которому потенциальный покупатель или потенциальный продавец получает право, но не обязательство, совершить покупку или продажу актива (товара, ценной бумаги) по заранее оговоренной цене в определенный договором момент в будущем или на протяжении определенного отрезка времени) и варрант (ценная бумага, дающая держателю право покупать пропорциональное количество акций по оговоренной цене в течение определенного промежутка времени и, как правило, по более высокой по сравнению с текущей рыночной цене) [12]. Деривативы, связанные с обязательством сторон исполнить встречную сделку по отношению к заключенной в настоящий момент. Примерами являются сделки РЕПО (обязательство обратного выкупа ценных бумаг по установленной цене) и свопы (торгово-финансовая обменная операция в виде обмена разнообразными активами, в которой заключение сделки о покупке или продаже ценных бумаг или валюты сопровождается заключением контрсделки - сделки об обратной продаже или покупке того же товара через определенный срок на тех же или иных условиях) [12]. Деривативы, связанные с возникновением у эмитента определенных обязательств при наступлении определенного события в будущем. Например, кредитный дефолтный своп (соглашение, согласно которому покупатель делает разовые или регулярные взносы (уплачивает премию) эмитенту CDS, который в свою очередь берет на себя обязательство погасить выданный покупателем кредит третьей стороне в случае невозможности погашения кредита должником (дефолт третьей стороны). Покупатель получает ценную бумагу — своего рода страховку выданного ранее кредита или купленного долгового обязательства. В случае дефолта покупатель передает эмитенту долговые бумаги (кредитный договор, облигации, векселя), а в обмен получает от эмитента компенсацию суммы долга плюс все оставшиеся до даты погашения проценты). Деривативы, представляющие собой «упакованное» управление определенными активами. Примером могут служить практически все структурные продукты. Так, кредитные ноты – это аналог долговых обязательств, структурные продукты, базовым активом которых являются выданные займы и кредиты и (или) долговые ценные бумаги различных эмитентов. ОФБУ подобен паевому фонду, он связан с управлением кредитной организацией денежными средствами, за счет которых сформирован фонд. Следует отметить, что деривативы имеют ряд отличий от инструментов спот-рынка, в таблице 1 отразим эти отличия. Таблица 1 – Отличия деривативов от инструментов спот-рынка [10]

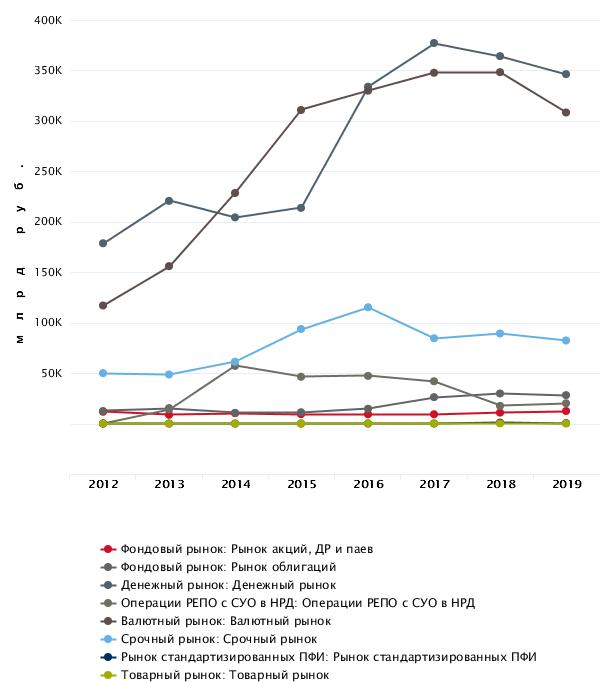

Операции с деривативами осуществляются практически во всех странах мира, но для понимания особенностей государственного регулирования данного рынка можно привести пример США и Евросоюза как регионов, где развитие рынка деривативов получило свое наибольшее распространение. В связи с большой долговой нагрузкой ряда стран и крупных компаний предпринимаются попытки разработать меры более тщательного анализа и регулирования данного рынка. В настоящее время в США преобладает система саморегулирования, а в большинстве государств - членов ЕС — система государственного регулирования финансового рынка. В российском законодательстве наметилась тенденция усиления государственного регулирования рынка деривативов. Так, были сделаны первые шаги по определению срочных сделок. Однако все еще не определена повышенная рискованность сделок с деривативами, соответственно, не введены критерии оценки уровня риска. В России регулирование пока относится преимущественно к биржевому рынку деривативов, внебиржевой рынок не затрагивается. При этом оно сосредоточено в сфере перераспределения, но совершенно не учитывается сама эмиссия деривативов. К сожалению, это не только российская, но и общемировая тенденция, ведь для того чтобы выпустить обращаться акцию на биржу, нужно опубликовать проспект эмиссии, раскрыть владельцев и финансовые показатели, пройти аудит, роуд-шоу и т.д., а, чтобы выпустить дериватив, не требуется ничего [10]. Также одним из важных аспектов государственного регулирования сделок с иностранными деривативами является необходимость получения статуса квалифицированного инвестора. Нужно отметить, что не существует ограничений для заключения сделок с российскими производными финансовыми инструментами, их могут покупать и продавать как физические, так и юридические лица. Для заключения сделок на бирже им необходимо заключить договор с одним из российских брокеров – профессиональных участников рынка ценных бумаг. Подводя итог, следует отметить, в динамичной современной экономике остаются (в той или иной мере) неудовлетворенными предпринимательские потребности в деривативах и не удовлетворяются полностью интересы непосредственных участников срочного рынка. Сообразно с этим при появлении соответствующих интеллектуальных (субъективных) ресурсов необходимо предлагать и осваивать новые наименования, и перечень производных во времени должен расширяться (особенно экзотических и комбинированных продуктов-инструментов). 2. Анализ деривативов2.1 Анализ российского рынка деривативовРассматривая особенности развития российского рынка деривативов, необходимо в первую очередь определить, какой вес занимает данный рынок в общем объеме биржевых торгов. За период с 2015 по 2019 гг. доля рынка деривативов в общем объеме российского финансового рынка находилась на уровне 9,5-13,7%. Пик пришелся на 2017 год (13,68%). Что касается увеличения объемов рынка деривативов в денежном выражении, то его оборот за рассматриваемый период увеличился в 1,7 раза (с 49969 млрд. руб. в 2015 г. до 84606 млрд. руб. в 2019 г.). Динамика российского финансового рынка в разрезе активов за последние 8 лет представлена на рисунке 1.  Рисунок 1 – Динамика российского финансового рынка в разрезе активов в 2012-2019 гг. [11] Начиная с 2015 г., прослеживается стабильная динамика роста рынка деривативов. Сегодня особенностью отечественного рынка деривативов является его односторонность, с доминирующим в нем таким типом контрактов, как производные на индексы и акции. При этом в сравнении, например, с Бразилией, рынок деривативов в России находится на более низком уровне. Российский рынок деривативов отличается отсутствием ярко выраженного центра, т.е. доминирующего участника рынка, имеющего открытые сделки со всеми остальными участниками. Сегодняшний рынок деривативов можно охарактеризовать как рынок с низкой плотностью. Участники рынка малоактивные, имеют небольшое число контрагентов, совершают небольшие по объему операции. Одной из ключевых особенностей российского рынка деривативов, отличающей его от мировой практики, является преобладание объема рынка фьючерсов над объемом рынка опционов (более 90% фьючерсов). Максимум объема опционов имел место в 2014 году – 9,38%. Основной причиной такой структуры российского рынка деривативов выступило отчасти наличие у участников рынка опыта работы с фьючерсами на доллар и ГКО (выпуск с 1992 года поставочных фьючерсных контрактов на доллар США на Московской товарной бирже, потом на отдельный выпуск ГКО, и наконец, на конкретную акцию), отчасти неразвитостью законодательства в области опционов, отчасти из-за отсутствия в постсоветской России института маркетмейкинга, который бы обеспечивал ликвидность рынка опционов. Попытки введения на рынок контрактов на агрегированные показатели не имели успеха преимущественно ввиду того, что основными операторами на российской бирже выступали спекулянты. В структуре российского рынка деривативов наибольшую долю занимают валютные фюьчерсы (около половины всего объема торговых операций) [11]. На втором месте находятся индексные фьючерсы, доля которых за последние три года стабильна (21-22%). Наблюдается рост объемов торгов на товарные фьючерсы с 4,68% в 2015 году до 19,26% за 2019 год. Доля всех видов опционов в общем объеме торгов на российском рынке деривативов не превышает 10%. Сводные данные по объемам торгов на российском рынке деривативов за последние три года представлены в таблице 2. Таблица 2 – Объемы торгов на российском рынке деривативов в 2017-2019 гг. [11]

В 2019 году суммарный объем торгов на срочном рынке вырос на 5,6 % по сравнению с 2018 годом (до 89,26 трлн рублей), в том числе объем торгов фьючерсами увеличился на 6,15 % (до 82,4 трлн рублей). Объем торгов опционами остался на уровне 2018 года и составил 6,87 трлн рублей. Невысокие темпы роста оборотов торгов обусловлены небольшой волатильностью валютных курсов и индексов, которые являются базовыми активами наиболее популярных инструментов срочного рынка. В то же время объем торгов в секции товарных контрактов демонстрирует уверенный рост: в 2019 году объем торгов товарными фьючерсами увеличился на 28,5 %, опционами на товары — на 67,4 %. Объем открытых позиций по товарным фьючерсам к концу 2019 года вырос на 30,5 % по сравнению с концом 2018 года — до 50,6 млрд рублей. Лучшая динамика зафиксирована во фьючерсах на нефть марки Brent: по итогам 2019 года объем торгов данным контрактом вырос на 19,5 % по сравнению с 2018 годом, составив 17,25 трлн рублей. Это позволило Бирже выйти в лидеры мировых бирж по названному показателю согласно данным Международной ассоциации по торговле деривативами (Futures Industry Association, FIA) [11]. Рынок деривативов в России отличается предоставлением чрезвычайно узкого перечня финансовых инструментов. Однако развитие новой продуктовой линейки в 2017 году способствовало росту торгов опционами (на 4,42% с 2015 года). Так, участникам рынка деривативов стали доступны для торговли недельные опционы на наиболее ликвидные инструменты – фьючерсы на курс «доллар США – российский рубль» и Индекс РТС, объем торгов которых в 2017 году составил 858 млрд. руб. Кроме того, в октябре 2017 года были допущены к торгам опционы на фьючерсы на валютные пары «фунт стерлингов – доллар США» и «доллар США – японская йена» [11]. Российский рынок деривативов регулируется Центральным Банком России при помощи ряда нормативно-правовых актов, в частности, Федерального закона «О рынке ценных бумаг» (№ 39-ФЗ от 22.04.1996) [4], Указания Банка России «О видах производных финансовых инструментов» (№ 3565-У от 16.02.2015). Изменения в Федеральный закон «О рынке ценных бумаг», вступившие в силу в 2015 году в части определения деятельности репозитария, явились серьезным шагом для развития рынка финансовых инструментов. Несмотря на наличие ряда проблем, связанных с системой отношений между сторонами сделки и репозитарием, а также необходимостью адаптации к новым форматам сообщений, наличие торговых репозитариев позволит сделать российский рынок деривативов более прозрачным и привлекательным для зарубежных инвесторов. 2.2 Рынок деривативов в условиях смягчения денежно-кредитной политики ведущих центральных банков мираУчастники российского рынка деривативов захеджированы в большей степени от роста ставок. Согласно результатам исследования, проведенного специалистами Центрального Банка РФ, дальнейшее снижение ставок мировыми центральными банками при текущей структуре сделок является неблагоприятным сценарием и приводит к отрицательной переоценке деривативов на сумму 21,2 млрд руб., которая в основном приходится на дочерние иностранные банки, нефинансовые компании и некредитные финансовые организации [17]. Указанная переоценка тем не менее не имеет высокой концентрации на отдельных участниках и не влечет за собой рисков потери их финансовой устойчивости. На фоне опасений по поводу будущего экономического роста, вызванных в том числе напряженностью в торговой сфере между США и Китаем, мировые центральные банки объявили о смягчении денежно-кредитной политики (ДКП). Так, ФРС США 31 июля 2019 г. снизила ставку на 25 б.п., ЕЦБ объявил о возможности выкупа государственных облигаций, а также о понижении депозитной ставки. При этом ставки на денежном рынке начали падать еще до действий центральных банков, заметно снизившись в июне. Банк России оценил влияние смягчения ДКП мировыми центральными банками на стоимость деривативов, заключенных участниками российского финансового рынка и открытых на 1 августа 2019 года [17]. Были оценены изменения в стоимости: – процентных свопов, где валютой номинала выступает доллар США либо евро; – валютных свопов на пары рубль/доллар США, рубль/евро, доллар США/евро; – кросс-валютных свопов по рублю, доллару США и евро; – валютных форвардов на пары рубль/доллар США, рубль/евро, доллар США/евро. При расчете справедливой стоимости дисконтирование осуществлялось с использованием: – кривых процентных ставок LIBOR по долларам США и евро на конец мая (до снижения ставок денежного рынка) и середину августа (после объявлений о смягчении ДКП); – гипотетической кривой (стрессовой – усиление тенденции к смягчению ДКП), соответствующей процентной ставке в евро -1%, в долларах США – 1%. Согласно полученным результатам, от снижения ставок летом 2019 г. в целом на рынке ПФИ получили положительную переоценку нерезиденты (+13,64 млрд руб.) и СЗКО-резиденты (+0,77 млрд руб.). Суммарная переоценка остальных участников рынка была отрицательной. В гипотетическом сценарии, согласно которому ставки по евро и долларам США продолжили снижение, все российские участники рынков деривативов получают отрицательную переоценку. Наибольшие потери могут понести дочерние иностранные банки, нефинансовые компании и некредитные финансовые организации. Таким образом, исследование ЦБ РФ показало, что снижение процентных ставок по долларам США и евро, приводит к отрицательной переоценке деривативов (открытых на отчетную дату) для российских участников рынка [17]. Если от снижения ставок с мая по август 2019 г. СЗКО-резиденты получили небольшую положительную переоценку, то в гипотетическом сценарии дальнейшего снижения ставок все резиденты получают отрицательную переоценку справедливой стоимости деривативов. Поскольку большая часть этой отрицательной переоценки приходится на внутригрупповые сделки либо на сделки крупных участников, обладающих достаточным для поглощения убытков запасом капитала, такое смягчение ДКП не влечет за собой рисков потери финансовой устойчивости российских участников рынка. 2.3 Основные проблемы и направления развития ценообразования на рынке деривативовРоссийский рынок деривативов выступает связующим звеном между национальным и мировым финансовыми рынками. Однако функционирование данного вида рынка в нашей стране вносит некоторую неустойчивость в развитии экономики. В частности, увеличение объемов торговли производственными финансовыми инструментами влечет за собой тенденцию ускорения развития фиктивного капитала по сравнению с реальным. Новые методы в оценке справедливой рыночной стоимости ценных бумаг искусственно завышают стоимость финансовых инструментов, что также ведет к росту виртуального капитала. Регулирование срочных рынков отличается сильным либерализмом, что может привести к деиндустриализации экономики страны. На сегодняшний день российский рынок деривативов все еще слабо развит в сравнении с мировыми рынками и не в полной мере отвечает реальным потребностям экономики. Развитие российского рынка деривативов на современном этапе характеризуется тенденцией к интернационализации, компьютеризации, секьюритизации; имеют место многочисленные нововведения на данном сегменте финансового рынка (новые инструменты и системы торговли, новая инфраструктура, включающая информационные системы и системы клиринга и расчетов), концентрация и централизация капиталов. Российский рынок деривативов постепенно переходит в разряд надежных рынков: появляются новые участники и методы контроля и регулирования деятельности. Однако доля российского рынка деривативов в общем объеме мирового рынка все еще незначительна (около 0,22% [17]), что не позволяет ему оказывать влияние на общемировые тенденции. Имеющиеся проблемы в области функционирования российского рынка деривативов заключаются главным образом в отсутствии развитого законодательного регулирования данной отрасли рынка, а также стимулирования рынка деривативов со стороны государства. Имеющие место региональные диспропорции российского срочного рынка, в частности, высокая концентрация профессиональных участников в Москве и Санкт-Петербурге и незначительное их количество в регионах, несовершенство законодательства, призванного регулировать подобную деятельность, также оказывают отрицательное воздействие на развитие рынка деривативов в России. В качестве потенциала развития российского рынка деривативов можно отметить стимулирование хеджирующих операций, поскольку в настоящее время операции с деривативами осуществляются в основном в спекулятивных целях (по оценкам экспертов хеджирование применяется на практике только крупными топливно-энергетическими компаниями и несколькими компаниями с участием иностранного капитала), расширение числа комплексных финансовых инструментов, позволяющих снижать риски и являющиеся альтернативой прямым инвестициям, развитие кредитных деривативов. Еще одним направлением является расширение спектра деривативов на цифровые активы, что позволит активизировать процедуру криптовалютного регулирования, и, как следствие, обуздать пресловутую волатильность цен. Кроме того, сложившаяся ситуация требует создания аналога центрального депозитария, отвечающего за учет производных финансовых инструментов и позволяющий упорядочить операции со всеми видами деривативных инструментов. Необходимо повышение статуса функционирующих на рынке деривативов саморегулируемых организаций, которые могли бы взять на себя такие вопросы как взаимодействие с государственными регулирующими органами, решение спорных ситуаций между участниками рынка и др. ЗаключениеЦелью исследования был анализ ценообразования на рынке дериватов как в российской, так и в зарубежной практике. Для достижения поставленной цели были решены следующие задачи: - проанализированы теоретические основы ценообразования на рынке деривативов; - проведен анализ российского рынка деривативов; - проведен анализ рынка деривативов в условиях смягчения денежно-кредитной политики ведущих центральных банков мира; - выявлены основные проблемы и направления развития ценообразования на рынке деривативов. Развитие российского рынка деривативов на современном этапе характеризуется тенденцией к интернационализации, компьютеризации, секьюритизации; имеют место многочисленные нововведения на данном сегменте финансового рынка (новые инструменты и системы торговли, новая инфраструктура, включающая информационные системы и системы клиринга и расчетов), концентрация и централизация капиталов. Российский рынок деривативов постепенно переходит в разряд надежных рынков: появляются новые участники и методы контроля и регулирования деятельности. Имеющиеся проблемы в области функционирования российского рынка деривативов заключаются главным образом в отсутствии развитого законодательного регулирования данной отрасли рынка, а также стимулирования рынка деривативов со стороны государства. Имеющие место региональные диспропорции российского срочного рынка, в частности, высокая концентрация профессиональных участников в Москве и Санкт-Петербурге и незначительное их количество в регионах, несовершенство законодательства, призванного регулировать подобную деятельность, также оказывают отрицательное воздействие на развитие рынка деривативов в России. В качестве потенциала развития российского рынка деривативов можно отметить стимулирование хеджирующих операций, поскольку в настоящее время операции с деривативами осуществляются в основном в спекулятивных целях (по оценкам экспертов хеджирование применяется на практике только крупными топливно-энергетическими компаниями и несколькими компаниями с участием иностранного капитала), расширение числа комплексных финансовых инструментов, позволяющих снижать риски и являющиеся альтернативой прямым инвестициям, развитие кредитных деривативов. Список использованных источниковБюджетный кодекс Российской Федерации №145-ФЗ от 31.07.1998 (в действующей редакции) // «Собрание законодательства РФ». - 03.08.1998г. - № 31. - ст. 3823. Гражданский Кодекс Российской Федерации (часть вторая) № 14-ФЗ от 26.01.1996 (в действующей редакции) // «Собрание законодательства РФ». – 29.01.1996г. - № 5. – ст. 410. Налоговый Кодекс Российской Федерации (часть вторая) № 117-ФЗ от 05.08.2000 (в действующей редакции) // «Парламентская газета». – 10.08.2000г. - № 151-152. «О рынке ценных бумаг»: Федеральный закон от 22.04.1996 № 39-ФЗ (в действующей редакции) // «Собрание законодательства РФ». – 22.04.1996г. - № 17. – ст. 1918. «О товарных биржах и биржевой торговле»: закон РФ от 20.02.1992 № 2383 – 1 (в действующей редакции) // «Ведомости СНД и ВС РФ». – 07.05.1992г. - № 18. – ст. 961. Указание ЦБ РФ от 16.02.2015 № 3565-У «О видах производных финансовых инструментов» (в действующей редакции) // «Вестник Банка России». – 31.03.2015г. - № 28. Коршунов О.Ю. Российский рынок производных финансовых инструментов 1992-2018 гг. / О.Ю. Коршунов // Финансы и Бизнес. – 2019. – № 2. – С. 73-81. Кочиева А.К. Современные тенденции развития инвестиционного рынка России в контексте международного сотрудничества / А.К. Кочиева // Экономика: теория и практика. – 2018. – № 4 (32). – С. 31-37. Матросов С.В. Международные финансы: в 4 ч.: учебник, часть 2 / С.В. Матросов. – М.: Прометей, 2017. – 130 с. Матковская Я.С. Новый взгляд на природу финансовых рынков: преамбула инновационного подхода / Я.С. Матковская // Финансы и кредит. – 2018. – №10 (586). – С. 10-19. Московская биржа. Официальный сайт. – [Электронный ресурс]. – Режим доступа: https://www.moex.com/ (дата обращения: 07.06.2020). Соловьев П. Рынок производных финансовых инструментов как механизм управления финансовыми рисками / П. Соловьев // Экономический журнал. – 2019. – №4. – С. 18-24. Скуренко А.П. Тенденции срочного рынка в России / А.П. Сокуренко // Научно-методический концепт. – 2017. – Т. 13. – С. 3206-3210. Трунин С.Н. Макроэкономика: учеб. пособ. / С.Н. Трунин, Г.Г. Вукович Г. Г. – М.: Финансы и статистика. 2016. – 312 с. Официальный сайт Правительства Российской Федерации [Электронный ресурс]. – Режим доступа: http://www.government.ru (дата обращения: 29.05.2020). Стратегия развития финансового рынка Российской Федерации на период до 2020 года. – [Электронный ресурс]. – Режим доступа: http://www.cbr.ru/ (дата обращения: 31.05.2020). Центральный Банк Российской Федерации. Официальный сайт. – [Электронный ресурс]. – Режим доступа: https://cbr.ru/ (дата обращения: 01.06.2020). |