внешняя задолжность россии. Внешняя задолженность России и проблемы ее решения. 1. Вешний долг этапы формирования и структура 2 Общие подходы к внешним заимствованиям и погашению 3

Скачать 0.5 Mb. Скачать 0.5 Mb.

|

|

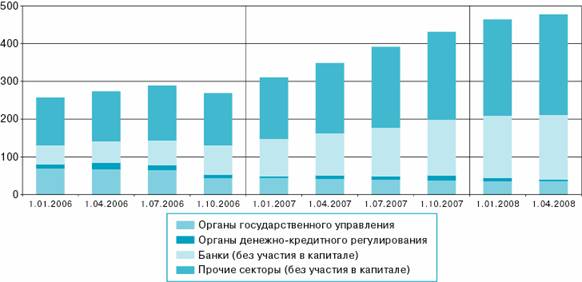

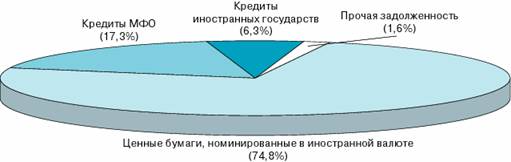

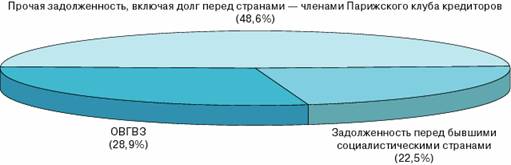

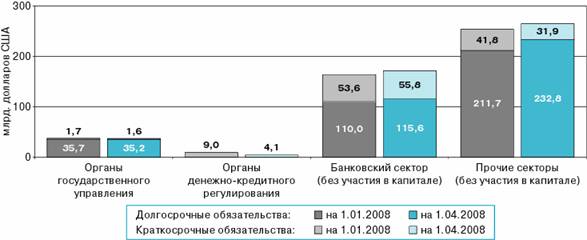

СОДЕРЖАНИЕ Введение 0 1. Вешний долг: этапы формирования и структура 2 1.1. Общие подходы к внешним заимствованиям и погашению 3 1.2. Проблемы и сложности внешней задолженности 10 2. Оценка внешней задолженности современной России 13 2.1. Внешняя задолженность России 13 2.2. Пути решения внешней задолженности России 25 Заключение 28 Список использованной литературы 31 Введение Актуальность темы заключается в том, то одной из наиболее острых проблем, встающих ныне перед экономической дипломатией России, является урегулирование внешней задолженности страны, причем ее обслуживание в отдельные годы становится уже крайне сложным для российского бюджета. Поэлементно общая внешняя задолженность России складывается из долгов бывшего СССР, взятых на себя Россией в обмен на переход к ней всех прежних советских активов за рубежом, и ее собственных заимствований. Остальную часть формируют остаточный внутренний валютный долг страны (обязательства органов исполнительной власти перед Центральным банком, по облигациям Внешэкономбанка), сохраняющаяся задолженность перед Международным инвестиционным банком и Международным банком экономического сотрудничества бывшего СЭВ и прочие долги. Вся эта сумма постепенно нарастает ввиду начисления процентов и расходов на ее реструктуризацию. На ее масштабы влияет также и выверка долгов, проводимая перед их оплатой или реструктуризацией. Выплаты по внешнему долгу регулярно отвлекают значительную часть экспортной выручки страны, означают регулярный перевод за рубеж значительной части ее национального дохода. Кроме того, сами параметры задолженности и ее погашения влияют на международный имидж государства, оценки его кредитоспособности и хозяйственной состоятельности в целом. Поэтому ныне долговая ситуация обоснованно рассматривается как самостоятельная угроза экономической безопасности России и требует квалифицированного управления ею. Цель курсовой работы – рассмотреть внешнюю задолженность России и проблемы ее решения. Исходя из цели, формируются задачи курсовой работы: 1. рассмотреть общие подходы к внешним заимствованиям и погашению; 2. раскрыть проблемы и сложности внешней задолженности; 3. дать оценку внешней задолженности современной России; 4. охарактеризовать пути решения внешней задолженности России. Методологической основой для написания курсовой работы послужили сборники научных трудов, монографии, периодическая литература. 1. Вешний долг: этапы формирования и структура 1.1. Общие подходы к внешним заимствованиям и погашению В принципе, обращение за внешними источниками кредита в условиях современного развитого денежного обращения и процессов глобализации является вполне нормальным делом, в том числе для суверенных государств. Вопрос состоит лишь в том, в каких размерах и на что занимаются деньги и насколько рационально они тратятся. К сожалению, российская заемная практика не является здесь образцово-показательной. В самые последние годы советской власти страна прибегала к массированным займам под импорт комплектного оборудования, однако сроки его освоения, как правило, затягивались, заставляя оплачивать долги не из прибыли новых производств, а из бюджета. Немалые заемные средства тратились и на пополнение из-за рубежа отечественного рынка продовольствия и промтоваров, то есть они практически проедались, не формируя вклада в экономический рост. Однако ситуация лишь ухудшилась в годы либеральных реформ, когда на внешний денежный рынок стали выходить многие банки, предприятия и регионы, причем без особых забот о том, как погашать эти заимствования. В итоге эти долги в значительной степени также перетекли в федеральный бюджет. Центральное же правительство привлекало в основном финансовые кредиты, не привязанные к конкретным объектам, что вовсе не создавало базы их погашения. Более того, преобладала эйфория внешних заимствований, превращенных фактически в разновидность средств макроэкономической политики и балансирования госбюджета при неумении должным образом мобилизовать для этого внутренние доходы. Правилом стали займы на рефинансирование текущей задолженности, на роль посредников между иностранными кредиторами и государством вклинились “привилегированные” частные банки, займы сопровождались вмешательством во внутреннюю и внешнюю политику страны, их реализация сопровождалась злоупотреблениями. Соответственно, основными принципами нынешнего управления госдолгом являются законодательное ограничение его величины, снятие федеральных гарантий под займы регионов и экономических операторов, расчистка кредитного портфеля от неэффективно используемых заимствований, накопление госрезервов средств для погашения пиковых размеров платежей, реструктуризация текущей задолженности и применение нетрадиционных методов ее погашения. Для управления инвестиционными займами в стране создан Федеральный центр проектного финансирования. С целью реструктуризации задолженности страна вступила в Парижский клуб кредиторов, и членство в нем используется также для обеспечения возвратности собственных внешних кредитов, выданных СССР и Россией, в том числе развивающимся странам, номинал которых сопоставим с объемом нашего собственного долгового бремени. По состоянию на 2001 год общая внешняя задолженность России состоит из сумм, причитающихся Парижскому клубу кредиторов (48 млрд. долларов) по межгосударственным займам, еще 15 млрд. долларов долгов остальным суверенным кредиторам, 32 млрд. долларов задолженности Лондонскому клубу по привлеченным кредитам частных банков, 7 млрд. долларов долгов по частным кредитным заимствованиям у фирм-поставщиков, взятых на себя государством, и уже упомянутых долгов перед международными финансовыми организациями бывшего СЭВ и внутреннего валютного долга. Россия начиная с 1992 года получила около 20 млрд. долларов кредитов Международного валютного фонда и 45 займов Всемирного банка на сумму 11,8 млрд. долларов (с процентами эта сумма уже доросла примерно до 15 млрд. долларов). Как правопреемница СССР и самостоятельно Россия задолжала также 11,8 млрд. евро Европейскому банку реконструкции и развития. Среди частных банков основной объем задолженности приходится на банки Германии, Италии, Франции и Японии. С такими показателями Россия занимает пока шестую (из семи) позицию в рейтинге кредитоспособности, рассчитываемом Организацией экономического сотрудничества и развития (что означает лишь выборочный доступ к новым займам и услугам западных государственных агентств по страхованию экспортных кредитов). При расчете этих рейтингов учитываются риски невозврата кредита или деловых операций с данной страной в целом, политическая стабильность государства, его инвестиционная привлекательность, степень открытости экономики, устойчивость национальной валюты, дисциплина платежей, развитость законодательной и нормативной базы и т.д. В частных рейтингах Россия имела летом 2001 года показатель В2 по системе “Moody's” (стабильная макроэкономическая ситуация), В по системе “Standard and Poors” (ограниченная кредитоспособность, достаточная тем не менее для выполнения текущих обязательств) и В по системе “Fitch IBCA” (где-то на уровне Перу, Уругвая и Румынии). [7; 45] Ясно, что такой объем задолженности требует проведения в данной области четкой и обоснованной государственной политики по обслуживанию долга, и после завершившегося периода вакханалии во внешних заимствованиях и как ее следствия — дефолта 1998 года в стране уже формируются ее основные черты. Прежде всего, поставлена под жесткий государственный контроль сама динамика внешней задолженности с утверждением в рамках бюджетного процесса ее допустимого потолка и объемов разрешенных ежегодных официальных заимствований Государственной Думой. Так, на 2000 год этот общий потолок был установлен на уровне 158 млрд. долларов при размере разрешенных годовых заимствований в 6 млрд. долларов. На практике государственные заимствования составили всего 12 процентов разрешенного объема. Далее, за правило взято погашение текущих платежей прежде всего из доходов бюджета с минимизацией займов на рефинансирование. В том же 2000 году такое рефинансирование обеспечивало уже всего 5 процентов платежей, причем отказ от него в сумме 3,6 млрд. долларов был покрыт из дополнительных внутренних доходов государства. В бюджетах на 2001 и 2002 годы практикуется и накопление резервов для погашения предстоящих пиковых платежей, в том числе за счет благоприятных внешних цен на энергоносители. Однако благоприятную конъюнктуру и крупное положительное сальдо российского торгового баланса отнюдь нельзя рассматривать как панацею в долговых делах. Во-первых, это сальдо не становится автоматически резервом долговых платежей, ибо их формируют лишь закупки Минфином валюты на внутреннем рынке, где продается ныне лишь половина выручки экспортеров, да и рублевое покрытие этих закупок в бюджете не безгранично. Во-вторых, товары российского экспорта имеют различную ценовую динамику. В частности, если в 2000 году 73 процента прироста российского экспорта обеспечили всего три товара — нефть, нефтепродукты и газ, то по остальным товарам нашего вывоза цены выросли всего лишь на 2 процента. Средством накопления резервов для оплаты внешнего долга является улучшение собираемости платежей по кредитам самой России. До недавнего времени основная часть их не была выверена и оформлена должным образом документально, что затрудняло такую собираемость и продажу данных обязательств на вторичном долговом рынке. Именно для должной кодификации этих обязательств и обеспечения дисциплины выплат по ним Россия, в числе прочего, вступила в Парижский клуб, где она занимает уникальное положение как страны-должника, так и кредитора. Однако в самое последнее время МВФ, МБРР и самим клубом был принят ряд чрезвычайных мер по списанию задолженности (в том числе и советско-российской) с наиболее обремененных ею развивающихся стран (до 90 процентов ее номинала и при определенных условиях еще до 90 процентов остающейся суммы). Кроме того, ряд крупнейших должников из их числа (Ливия, Иран, Сирия) не входят в Парижский клуб. В итоге в 2000 году с этой группы государств было получено всего около 800 млн. долларов долговых платежей (в том числе 500 млн. долларов — от одной Индии). Другими словами, Россия в рамках Парижского клуба пока списала с этой группы стран больше долгов, чем взыскала с его содействием, а процент этих списаний в отношении к ее ВВП оказывается пока бльшим, чем у любой другой страны-кредитора. По пути развивающихся стран в этом клубе пытается ныне идти и ряд стран СНГ, в итоге чего в 2000 году погашение ими долгов перед Россией составило всего 37 млн. долларов. [7; 47] В 2000 году в России была принята программа взимания причитающихся ей долговых платежей до 2004 года, а недавно — и критерии их возможного списания с отдельных стран в соответствии со спецификой их текущего финансового положения. В частности, через Парижский клуб устанавливаются твердые графики погашения платежей (пусть с реструктуризацией) для относительно некрупных должников, что должно обеспечить оплату ими в 2000—2001 годах около 90 млн. долларов задолженности. С крупными должниками Россия предпочитает вести двусторонние переговоры. Мы не считаем также обоснованным распространение на страны СНГ льготных схем списания их долгов России (по типу схем для развивающихся стран), ибо в свое время Россия уже взяла на себя их долю советской задолженности перед Западом и аккуратно погашает ее. Наконец, с рядом стран-должников прорабатывается разрешаемая Парижским клубом конверсия до 20 процентов их задолженности в российские инвестиции в их экономику. При этом конверсионные суммы в их национальной валюте могут продаваться затем заинтересованным российским предприятиям и банкам. В части уже имеющейся задолженности для облегчения долгового бремени Россия практикует ее частичное списание, рассрочку погашения (реструктуризацию), смену статуса долговых обязательств и их выверку. Так, по официальной задолженности перед Парижским клубом было заключено четыре соглашения о реструктуризации долгов с целью рассрочки их выплаты. В итоге по основному долгу, приходившемуся на конец 1991 года, рассрочка составила 20 лет с шестилетним льготным периодом. Однако пятая попытка такой реструктуризации зимой 2000/2001 годов была отклонена нашими партнерами со ссылкой на благоприятное экономическое положение России и высокие цены на нефть. Таким образом, вот уже более двух лет Россия оплачивает свой суверенный внешний долг без льгот и рефинансирования. [4; 32] Напротив, в те же сроки в результате проведенных переговоров удалось существенно реструктурировать задолженность страны перед Лондонским клубом, списав 36,5 процента ее основной суммы (10,6 млрд. долларов) и 33 процента обязательств Внешэкономбанка (2,2 млрд. долларов) с отсрочкой погашения в 10—30 лет и семилетним льготным периодом. Соответственно, прежние обязательства перед банками — членами клуба были обменены на суверенные еврооблигации России, которые, однако, уже не подлежат никакой дополнительной реструктуризации в дальнейшем. Конкретно, 99,8 процента выверенной номинальной суммы задолженности перед Лондонским клубом было обменено на суверенные облигации типа PRIN (рreviously rescheduled interest notes), Внешэкономбанка — IAN (interest accrued notes), которые могут либо приносить владельцам купонный доход, либо обращаться на рынке по складывающейся стоимости. Вопрос о реструктуризации фирменной задолженности СССР, взятой на себя Россией, предполагается решить после ее выверки по той же модели, что и с Лондонским клубом, то есть путем обмена на суверенные еврооблигации с дисконтом по фирменным кредитам в 37,5 процента и по процентным обязательствам — в 33 процента. По той же схеме предполагается урегулировать задолженность СССР перед МИБ и МБЭС, сохранив эти банки, ибо они сумели во многом адаптироваться к рыночным условиям хозяйствования, зарегистрированы во всех странах бывшего СЭВ и потому могут в перспективе расширения ЕС сформировать готовую часть нашей банковской системы внутри территории Евросоюза. Наконец, активизированы усилия по конверсии части сохраняющейся задолженности в инвестиции в отечественную экономику. С учетом имеющегося здесь опыта Бразилии, Марокко и Чили такие переговоры, хотя и с переменным успехом, идут с Германией, Францией, Италией и Испанией. Прорабатываются также вопросы продажи за наши долги части российских квот по выбросу загрязнений в атмосферу по Киотскому протоколу (которые Россия пока не выбирает) и сооружения за этот счет экологических объектов на территории России, в том числе в рамках Североевропейской экологической инициативы Швеции, Финляндии и ЕБРР. [4; 34] Подчас определенному снижению задолженности способствует и сама тщательная выверка обязательств, ибо часть из них может принадлежать уже несуществующим кредиторам или же была погашена иным образом. После августовского дефолта 1998 года в работе МБРР в России наступила пауза, однако в 2000 году начала осуществляться новая стратегия банка на российском рынке при ориентировке на годовой уровень заимствований не менее 150 млн. долларов. Портфель займов был расчищен от неиспользуемых средств (что подняло уровень их реализации до 60—70 процентов), появились новые объекты финансирования (управление государственными финансами, здравоохранение, переселение части населения с Севера, региональные финансы, водоочистка и т.д.). Перспективными стали и гарантийные операции МБРР, которые не входят в лимит заимствований и не увеличивают внешнего долга России, и одной из них является гарантия финансирования проекта ракетно-космического комплекса морского базирования “Морской старт” с участием России, США, Украины и Норвегии стоимостью в 100 млн. долларов. Наконец, МБРР обладает уникальным опытом консультирования проектов экономического развития и включен в состав Консультативного совета по иностранным инвестициям в России. Для более органичной координации решений, касающихся управления внешней задолженностью и зарубежными долговыми активами СССР и России, с общей внешней политикой страны в составе официальных российских делегаций наряду с представителями Минфина, Центробанка и Минэкономразвития регулярно присутствуют специалисты МИД России. С учетом всех этих мероприятий можно ожидать начиная с 2003 года постепенного сокращения общего объема внешней российской задолженности, то есть перелома в негативной тенденции ее разбухания, ставящего под угрозу экономическую безопасность страны. 1.2. Проблемы и сложности внешней задолженности В деле облегчения долгового бремени России есть и свои проблемы. Так, в частности, уже упоминалось о льготных схемах списания долгов с определенных категорий развивающихся стран, что снижает ранее прогнозировавшуюся долю обеспечения возвратности этих кредитов с 20-25 процентов номинала примерно до 10—15 процентов. К тому же Парижский клуб не взыскивает с них долги по кредитным военным поставкам. [8; 25] В части реструктуризации собственных долгов это сопровождается обычно удорожанием их обслуживания в будущем. Кроме того, она означает лишь сдвижку выплат во времени, как раз и формируя нежелательные и опасные календарные пиковые значения платежей. Стране до сих пор приходится вести упорный торг с МВФ, обусловливающим свою кредитную поддержку далеко не очевидно применимыми к российской действительности и специфике рецептами для нашей экономической политики. Так, например, явно нереальными были требования МВФ о переводе всего учета и отчетности в России на международные стандарты всего за один год. Абстракцией выглядит и рекомендация о приватизации Сбербанка, ибо в отсутствие государственной системы страхования депозитов населения и при обоснованном недоверии людей к частным банкам это привело бы к массовому изъятию из него средств (которые ныне идут в инвестиции в реальный сектор) и положению, при котором население стало бы прятать в чулки уже не только доллары, но и рубли. Коммерчески непрофессиональна и рекомендация МВФ о срочной продаже в частные руки сети росзагранбанков, ибо, прежде чем их продать, нужно найти для этого солидного покупателя. И хотя при прекращении за последние два года кредитования со стороны МВФ эти рекомендации уже не носят прежнего обязывающего характера, они остаются политизированными, а кое в чем берутся на вооружение наиболее ретивыми российскими реформаторами. В части МБРР Россией была проведена расчистка кредитного портфеля от нереализуемых проектов, что подняло ее кредитный рейтинг в данном банке. Однако факт и то, что из-за неорганизованности и безответственности ведомств и регионов-бенефициаров страна потеряла при этом 2,4 млрд. долларов кредитных ресурсов. Не удается пока задействовать схемы гарантийных операций МБРР, заменяющие традиционное кредитование, остается во многом невостребованным его уникальный опыт проектного финансирования. Более “заземленными” на реальный сектор являются кредиты ЕБРР, 82 процента которых идет в негосударственный сегмент хозяйства России. Доля нашей страны в его кредитном портфеле составляет 30 процентов (кредиты получали, например, “Север-сталь”, “Лукойл”, “Газпром”, Челябинский электроцинковый завод и др.), банк практикует также приобретение акций кредитуемых предприятий, и оборот взаимодействия с ним к 2003 году может составить миллиард евро в год. Однако и ЕБРР свойственна политизация своей деятельности. В частности, в порядке давления на Россию за сокращение сборов за транссибирские пролеты, уплачиваемых западноевропейскими перевозчиками, банк отказал нам в кредите на развитие аэронавигационной службы на Дальнем Востоке. На Украине и в Армении его специалисты так составляли условия приватизационных тендеров на энергосети, чтобы исключить из них российских претендентов включая РАО ЕЭС. [8; 26] Самостоятельной проблемой для политики России в отношении внешних заимствований является введение новой европейской валюты евро. С 1 января в нее будут окончательно пересчитаны все российские активы и пассивы в заменяемых ею валютах. Налицо и настойчивые предложения ЕС существенно расширить долю евро во взаимных расчетах. Однако неустойчивый курс этой валюты пока исключает его достоверное долгосрочное прогнозирование для кредитных операций, а слабый старт евро по сравнению с ожидавшимся пока несет держателям этой валюты больше рисков, чем при операциях с долларом. Эффективное использование иностранных займов, наконец, возможно только при безукоризненно работающей отечественной банковской системе. Однако она еще не реформирована по итогам дефолта 1998 года, оторвана от реального сектора экономики. Не развит и фондовый рынок, способный создать альтернативу привлечению традиционных кредитов или же формировать их обеспечение ценными бумагами дебиторов взамен госгарантий. Аналогично не отработаны и принципы самостоятельных заемных операций регионов применительно к межбюджетным отношениям. Поэтому является почти что правилом, что индивидуальные международные рейтинги российских несуверенных заемщиков (банков, регионов, предприятий) уступают национальному рейтингу страны. Так, по критериям “Standard and Poors” Татарстан летом 2001 года имел рейтинг SD, банки “Империал”, “СБС-Агро” и “Инкомбанк” — D, “Альфа-банк”, “Возрождение” и МГТС — ССС/negative и т.д. Это создает серьезные препятствия как при заемных операциях, так и при открытии их филиалов за рубежом, разрешение на что дается лишь при обременительных лицензионных условиях либо не дается вовсе. Таким образом, впереди у России еще много работы по поднятию культуры кредитных операций, анализу ошибок прошлого, формированию и проведению эффективной политики управления задолженностью. Однако обнадеживает, что в стране ныне уже есть для этого и необходимые знания, и квалифицированные кадры, свободные от прежнего компрадорства в этой области. 2. Оценка внешней задолженности современной России 2.1. Внешняя задолженность России На мировом финансовом рынке государство, прибегая к внешним заимствованиям, выступает в качестве заемщика, а предоставляя кредиты иностранным государствам, их юридическим лицам и международным организациям, становится кредитором. Внешние займы, так же как и внутренние, предоставляются на условиях срочности, платности и возвратности. При принятии бюджета на очередной финансовый год определяются: - верхний предел государственного внешнего долга РФ; - верхний предел внешнего долга перед РФ; - предел предоставления гарантий третьим липам. Предельный размер государственных внешних заимствований, как правило, не должен превышать годовой объем платежей по обслуживанию и выплате основной суммы государственного внешнего долга. При разработке проекта бюджета на очередной финансовый год в обязательном порядке должна быть разработана и одобрена Программа государственных внешних заимствований. Эта программа представляет собой перечень внешних заимствований федерального бюджета на очередной финансовый год с указанием цели, источников, сроков возврата, общего объема заимствований, объема использованных средств по займу до начала финансового года и объема заимствований в данном финансовом году. В программе государственных внешних заимствований РФ должны быть отдельно предусмотрены все займы и государственные гарантии, величина которых превышает сумму, эквивалентную 10 млн дол., на весь срок займа. Правительство РФ имеет право на осуществление внешних заимствований, не включенных в Программу, только в том случае, если указанные внешние заимствования осуществляются в процессе реструктуризации' государственного внешнего долга РФ, которая приводит к снижению расходов на обслуживание государственного внешнего долга. Данное право распространяется исключительно на несвязанные (финансовые) государственные внешние заимствования РФ. В Программу государственных внешних заимствований РФ в обязательном порядке включаются соглашения о займах, заключенных в предыдущие годы, если такие соглашения не утратили силу в установленном порядке. В советское время официальные данные о размерах внешней задолженности страны не публиковались. Однако имелись оценки западных экспертов, в соответствии с которыми внешний долг СССР в 1971 г. оценивался в 1,8 млрд дол. В 1989 г. эта задолженность оценивалась уже в 44,8 млрд дол.1 В соответствии с официальными данными, которые были опубликованы в СССР в 1989 г., на начало 1989 г. задолженность составляла 33,6 млрд руб. При пересчете по официальному курсу рубля к доллару задолженность в свободно конвертируемой валюте была эквивалентна приблизительно 47 млрд дол., а общая сумма долга — 56 млрд. дол. В 1991 г. объем внешней задолженности составлял примерно 75—80 млрд дол. В 60 млрд дол. оценивался внешний долг СССР перед странами Запада и 17 млрд дол. составлял долг государствам Восточной Европы и другим странам. После ликвидации СССР назывались различные цифры внешней задолженности — от 60 млрд до 80 млрд дол. Разнобой в цифрах был вызван различиями в методике подсчета величины долга. Например, применялись различные коэффициенты перевода задолженности в переводных и клиринговых рублях в долларовый эквивалент; в одних случаях оценивался только долг СССР, в других — к нему приплюсовывалась задолженность по кредитам, полученным уже Россией, и т.п. В целом после 1992 г. союзный долг, который составил основную долю современного российского долга, стали оценивать в 180 млрд дол. Современный внешний долг России состоит из двух частей: 1. Долг бывшего СССР, который приняла на себя Россия после распада СССР. 2. Новый долг России, который формировался в основном после 1992 г. В свою очередь, долг бывшего СССР в течение длительного времени включал: - задолженность Парижскому клубу кредиторов; - задолженность Лондонскому клубу кредиторов; три первых выпуска облигаций государственного внутреннего валютного займа (ОВГВЗ), являющиеся переоформленными задолженностями юридическим лицам - владельцам «замороженных» валютных счетов во Внешэкономбанке; задолженность перед бывшими социалистическими странами. Внешний долг России — обязательства, возникающие в иностранной валюте (ст. 6 Бюджетного кодекса РФ).2 Внешний долг Российской Федерации (перед нерезидентами) увеличился за первый квартал 2008 года на 13,5 млрд. долларов и составил на 1 апреля 477,1 млрд. долларов. В результате операций, включаемых в платежный баланс (новое привлечение, погашение и прощение основного долга, операции на вторичном рынке, изменение задолженности по начисленным и невыплаченным процентам и дивидендам), задолженность выросла на 12,3 млрд. долларов, за счет прочих изменений (в основном курсовой переоценки) — на 1,2 млрд. долларов. По состоянию на отчетную дату совокупные внешние долговые обязательства частного сектора экономики увеличились на 18,9 млрд. долларов — до 436,1 млрд. долларов — и составляли 91,4% совокупного внешнего долга. В то же время обязательства органов государственного управления и денежно-кредитного регулирования уменьшились на 5,4 млрд. долларов — до 41,0 млрд. долларов (8,6%).  Рис.1. Внешний долг Российской Федерации в 2006—2008 годах (млрд. долларов США) Задолженность федеральных органов управления перед нерезидентами сократилась по сравнению с началом текущего года на 0,7 млрд. долларов — до 35,2 млрд. долларов. В ее структуре 80,1% приходилось на новый российский долг, 19,9% — на задолженность бывшего СССР. Долговые обязательства субъектов Российской Федерации незначительно увеличились и составили на отчетную дату 1,7 млрд. долларов. Новый российский долг снизился на 0,6 млрд. долларов — до 28,2 млрд. долларов. Внешние обязательства в форме долговых ценных бумаг, номинированных в иностранной валюте, снизились на 0,3 млрд. долларов — до 21,1 млрд. долларов. Наиболее существенное сокращение по данной категории было связано с частичным погашением еврооблигаций, выпущенных при реструктуризации задолженности перед Лондонским клубом кредиторов. По состоянию на 1 апреля 2008 года сложилась следующая структура нового российского долга: ценные бумаги, номинированные в иностранной валюте, — 21,1 млрд. долларов (или 74,8% нового российского долга), кредиты международных финансовых организаций — 4,9 млрд. долларов (17,3%), задолженность по прочим кредитам — 1,8 млрд. долларов (6,3%), на остальные категории обязательств приходилось 0,5 млрд. долларов (1,6%).  Рис.2. Структура нового федерального государственного внешнего долга России (по состоянию на 1 апреля 2008 года) Объем задолженности бывшего СССР уменьшился на 0,1 млрд. долларов и составил на отчетную дату 7,0 млрд. долларов. На обязательства перед бывшими социалистическими странами приходилось 1,6 млрд. долларов (22,5%), на задолженность перед нерезидентами в форме ОВГВЗ — 2,0 млрд. долларов (28,9%), на прочие категории, включая долг перед официальными кредиторами, — 3,4 млрд. долларов (48,2%). Задолженность перед странами — членами Парижского клуба кредиторов оценивалась менее чем в 0,1 млрд. долларов, ее доля не превышала 1,0% долга бывшего СССР.3  Рис.3. Структура внешнего долга, принятого Россией в качестве правопреемницы бывшего СССР (по состоянию на 1 апреля 2008 года) По итогам первого квартала 2008 года задолженность органов денежно-кредитного регулирования сократилась с 9,0 до 4,1 млрд. долларов. Внешние долговые обязательства российских банков возросли на 7,8 млрд. долларов и достигли к 1 апреля 2008 года 171,4 млрд. долларов. Доля обязательств банковского сектора в общем объеме внешнего долга экономики равнялась 35,9% (на начало текущего года — 35,3%). Рост задолженности банков в основном был связан с привлечением иностранного капитала в форме кредитов, которые увеличились на 8,3 млрд. долларов — до 121,6 млрд. долларов. Остатки на текущих счетах и депозитах уменьшились на 1,6 млрд. долларов — до 39,0 млрд. долларов, обязательства по долговым ценным бумагам, принадлежащим нерезидентам, сократились на 0,3 млрд. долларов — до 5,4 млрд. долларов, долг перед прямыми инвесторами и прочие обязательства выросли с 4,1 до 5,4 млрд. долларов. Прирост внешней задолженности прочих секторов экономики оценивается в 11,2 млрд. долларов, их объем достиг к концу отчетного квартала 264,6 млрд. долларов. Удельный вес данной категории в совокупном внешнем долге составил 55,5% (на 1 января 2008 года — 54,7%). В структуре долговых обязательств прочих секторов наибольшая доля приходилась на кредиты — 82,2%, их объем увеличился на 11,9 млрд. долларов — до 217,5 млрд. долларов. Удельный вес долговых обязательств перед иностранными прямыми инвесторами равнялся 9,8% (26,0 млрд. долларов), на долговые ценные бумаги приходилось 6,0% (15,9 млрд. долларов), на задолженность по прочим категориям — 2,0% (5,2 млрд. долларов).4 Структура внешнего долга по первоначальным срокам погашения сформировалась следующим образом: преобладали долгосрочные обязательства — 383,6 млрд. долларов (80,4% задолженности перед нерезидентами), краткосрочные обязательства оценивались в 93,5 млрд. долларов (19,6%).  Рис.4. Краткосрочные и долгосрочные иностранные обязательства РФ в разрезе секторов экономики (по состоянию на 1 января 2008 года и на 1 апреля 2008 года) Задолженность перед нерезидентами в иностранной валюте возросла на 8,2 млрд. долларов и составила на 1 апреля 2008 года 378,4 млрд. долларов, ее доля в общем объеме внешнего долга была равна 79,3%. Долговые обязательства, номинированные в российских рублях, увеличились на 5,4 млрд. долларов — до 98,6 млрд. долларов (20,7%). В абсолютном выражении российский внешний государственный долг на 1 октября 2007 года составил 47,1 млрд долларов, что является одним из самых низких показателей в Европе. По относительным показателям, российский внешний госдолг составляет 8 % от объема ВВП страны. Для сравнения — после кризиса 1998 года, внешний долг России составлял 146,4 % от ВВП. В перспективе, по принятому трехлетнему бюджету на период 2008—2010 гг., госдолг должен сократиться до 2,5 % от ВВП. Таблица 1 Структура государственного внешнего долга по состоянию на 1 июля 2008 года

|