ответы. 37. Макроэкономическое равновесие в модели совокупного спроса и совокупного предложения

Скачать 1.31 Mb. Скачать 1.31 Mb.

|

Производные ценные бумаги:Фьючерсныеконтракты(товарные, валютные, процентные, индексные и др. - обязательства купить или продать товар в определенное время в будущем по цене, установленной сегодня). Заключение фьючерсного контракта не является непосредственным актом купли - продажи, т.е. продавец не отдает покупателю свой товар, а покупатель не отдает продавцу свои деньги. Продавец принимает на себя обязательство поставить товар по зафиксированной в контракте цене к определенной дате, а покупатель принимает обязательство выплатить соответствующую сумму денег. Для гарантии выполнения обязательств, вносится залог, сохраняемый посредником, т.е. организацией, проводящей фьючерсные торги. Фьючерс становится ценной бумагой и может в течении всего срока действия перекупаться много раз. Опцион- это ценная бумага, представляющая собой контракт, покупатель которого приобретает право купить или продать актив по фиксированной цене в течение определенного срока либо отказаться от сделки, а продавец обязуется по требованию контрагента за денежную премию обеспечить реализацию этого права. Опцион дает право выбора (option), это и дало название данной ценной бумаге. Опцион в отличие от фьючерса, наделяет приобретателя правом, а не обязанностью. Опционы исполняются, если на момент исполнения они являются опционами с выигрышем. Свопыпредставляют собой соглашение между двумя сторонами о проведении в будущем обмена базовыми активами или платежами по этим активам в соответствии с определенными в контракте условиями. Свопы бывают валютные, процентные, фондовые (индексные) и товарные. Классификация ценных бумагЦенные бумаги могут быть класиифицированы по различным признакам, таким как срок существования, форма существования, пр. Классификация ценных бумаг представлена в таблице ниже.

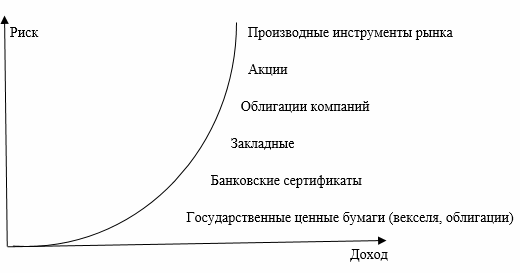

Срочные ценные бумаги — это ценные бумаги, имеющие установленный при их выпуске срок существования или порядок установления этого срока. Обычно срочные бумаги делятся на три подвида: • краткосрочные, имеющие срок обращения до 1 года; • среднесрочные, имеющие срок обращения свыше 1 года в пределах до 5 10 лет; • долгосрочные, имеющие срок обращения до 20—30 лет. Срочные ценные бумаги, срок обращения которых ничем не регламентирован, т.е. они существуют до момента погашения, дата которого никак не обозначена при выпуске ценной бумаги, а установлен лишь порядок их гашения (выкупа), называются отзывными. Классическая форма существования ценной бумаги — это бумажная форма, при которой ценная бумага представлена в форме документа. Развитие рынка ценных бумаг требует перехода многих видов ценных бумаг, прежде всего эмиссионных, к бездокументарной форме. Инвестиционные(капитальные) ценные бумаги — ценные бумаги, являющиеся объектом для вложения денег как капитала, т.е. с целью получения дохода. Неинвестиционныеценные бумаги — ценные бумаги, обслуживающие денежные расчеты на товарных или других рынках. Обычно в этой роли выступают коносаменты, складские свидетельства, векселя. Владение ценной бумагой может быть именное или на предъявителя. Предъявительскаяценная бумага не фиксирует имя ее владельца, и ее обращение осуществляется путем простой передачи от одного лица к другому. Именная ценная бумага содержит имя ее владельца и, кроме того, регистрируется в специальном реестре. Обычно она передается по соглашению сторон, или путем цессии. Если именная ценная бумага передается другому лицу путем совершения на ней передаточной надписи (индоссамента) или приказа ее владельца, то она называется ордернойценной бумагой. Государственныеценные бумаги — это обычно различные виды облигаций, выпускаемые государством. Негосударственныеценные бумаги - это ценные бумаги, которые выпускаются в обращение корпорациями (компаниями, банками, организациями) и даже частными лицами. С точки зрения начисляемого дохода ценные бумаги, как правило, являются доходными, но могут быть и бездоходными, когда для их владельца они есть простое свидетельство на товар или на деньги, а не капитал. Доход по ценной бумаге может начисляться в форме дивиденда (акции), процента (долговые бумаги) или дисконта, т.е. разницы между номиналом ценной бумаги и более низкой ценой ее приобретения. Эмиссионныеценные бумаги выпускаются обычно крупными сериями, в больших количествах, и внутри каждой серии все ценные бумаги абсолютно идентичны. Это обычно акции и облигации. Неэмиссионныеценные бумаги выпускаются поштучно или небольшими сериями. По российскому законодательству каждая ценная бумага имеет свой номинал шш номинальную стоимость. Однако в мировой практике разрешается выпуск, например, акций без денежного номинала или с нулевым номиналом. В этом случае указывается, какую долю в уставном капитале составляет одна акция, а потому ее номинал, исчисленный путем деления уставного капитала на число акций, меняется каждый раз с изменением размеров этого капитала, а не остается неизменным, как в случае, когда номинал ценной бумаги задан при ее выпуске. Если ценная бумага выпускается с указанием денежного номинала, то это бумага с постояннымноминалом. Если ценная бумага выпускается без денежного номинала (с нулевым номиналом), то это бумага спеременнымноминалюм. Выпуск ценных бумаг может сопровождаться или не сопровождаться их обязательной регистрацией в органах государственного управления. Обычно государственной регистрации подлежат эмиссионные ценные бумаги, так как их выпуск затрагивает интересы большого числа участников рынка. По российскому законодательству обязательной регистрации подлежат выпускаемые акции, облигации. Остальные виды российских ценных бумаг независимо от размеров их выпуска государственной регистрации не подлежат. По уровню риска ценные бумаги условно подразделяются на безрисковые и рисковые. Безрисковые - это бумаги, по которым риск практически отсутствует. В мировой практике это краткосрочные (срок 1-3 месяца) государственные долговые обязательства (казначейские векселя). Все остальные ценные бумаги по уровню риска принято делить на низкорисковые(это обычно государственные бумаги), среднерисковые(это обычно корпоративные облигации) и высокорисковые (это обычно акции). Существуют и более высокорисковые, чем акции, ценные бумаги и другие инструменты рынка. Графически место основных видов  доходных ценных бумаг с точки зрения соотношения в них риска и уровня доходности принято изображать следующим образом. доходных ценных бумаг с точки зрения соотношения в них риска и уровня доходности принято изображать следующим образом.Рисунок 6. Соотношение риск/доходность для основных видов ценных бумаг 41. Экономический цикл и его показатели. Фазы экономического цикла. Экономический цикл – это периодические колебания уровней занятости, производства и инфляции; период цикличности деловой активности. Показатели экономического цикла: 1. Проциклические, которые увеличиваются в фазе подъема и снижаются в фазе спада (совокупный объем производства, денежные агрегаты, скорость обращения денег, общий уровень цен, прибыль корпораций) 2. Контрциклические, которые увеличиваются в фазе спада и снижаются в фазе подъема (уровень безработицы, размеры продовольственных запасов готовой продукции) 3. Ациклические, динамика которых не связана с фазами цикла (объем экспорта) Фазы экономического цикла: 1. Фаза кризиса – сокращение сбыта товаров, уменьшение прибыли, банкротство предприятий и банков, безработица, инфляция. 2. Фаза депрессии – низкий, но стабильный уровень производства, высокий уровень безработицы. 3. Фаза оживления – небольшой рост производства, снижение уровня безработицы, постепенный рост спроса. 4. Фаза подъема – уровень производства превосходит прежний цикл, быстро растут цены, сокращается безработица. 42. Виды экономических циклов и их характеристика. Экономические циклы — это колебания экономической активности, состоящие в повторяющихся экономических спадах (рецессии, депрессии) и экономических подъёмах. Циклы носят периодический, но не регулярный характер. Продолжительность и амплитуда колебаний может сильно меняться. Экономические циклы рассматриваются как явление рыночной экономики. В плановой экономике циклы отсутствуют. В современной экономике циклы определяются, прежде всего, как колебания ввп и занятости. Цикл Китчина (изначально увязывались с колебаниями мировых запасов золота, но в настоящее время связаны с запаздываниями по времени в движении информации, влияющими на принятие решений коммерческими фирмами) Длительность: 3—4 года Цикл Жюгляра (колебания в уровне загрузки существующих производственных мощностей и в объемах инвестиций в основной капитал. В результате, к временным запаздываниями, характерным для циклов Китчина, здесь добавляются ещё и временные задержки между принятием инвестиционных решений и возведением соответствующих производственных мощностей) Длительность: 7—11 лет Цикл Кузнеца (Кузнец связывал эти волны с демографическими процессами, в частности, притоком иммигрантов и строительными изменениями, поэтому он назвал их «демографическими» или «строительными» циклами. В настоящее время рассматриваются в качестве технологических, инфраструктурных циклов (сроков обновления основных технологий) Длительность 15—25 лет Цикл Кондратьева (циклы состоят из чередующихся фаз относительно высоких и относительно низких темпов экономического роста) Длительность: 45—60 лет |