Задание. ПМ-01 Производственная инд. задания 1. 6 Типовые контрольные задания или иные материалы, необходимые для оценки уровня освоения компетенций

Скачать 2.14 Mb. Скачать 2.14 Mb.

|

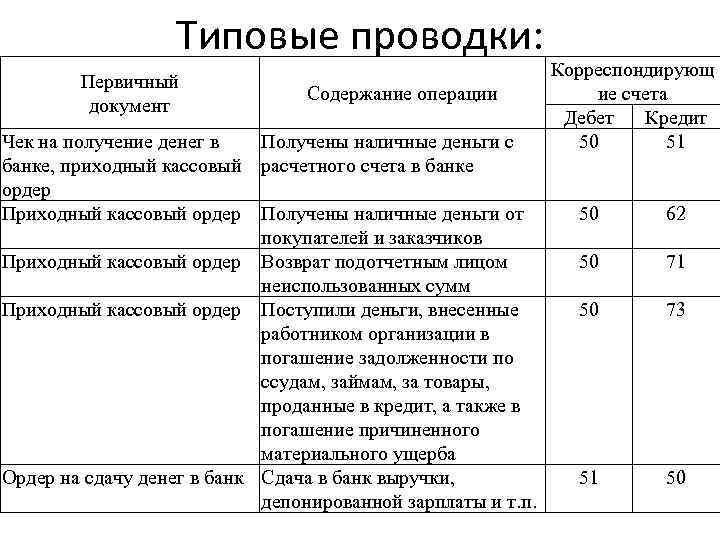

Для хранения денежных средств и расчетов с контрагентами организация открывает банковский счет, на который зачисляются ее денежные средства и с которого производятся платежи.Основным первичным документом операций по банковскому счету для расчетов с поставщиками за оказанные услуги и приобретенные ценности, является платежное поручение.Платежное поручение представляет собой распоряжение владельца счета (плательщика) обслуживающему его банку перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке. В платежном поручении обязательно указывается назначение подлежащих перечислению сумм. Выдача наличных денежных средств подотчетным лицам из кассы оформляется расходным кассовым ордером. В расходном кассовом ордере необходимо указывать цель выдачи денежных средств (покупка материальных ценностей, за оказанные услуги сторонних организаций и др.). Учет расчетов с подотчетными лицами ведется на счете 71 «Расчеты с подотчетными лицами». Подотчетные лица, получившие денежные средства под отчет, обязаны не позднее трех рабочих дней по истечении срока, на который они были выданы предоставить в бухгалтерию отчет об израсходованных суммах. Денежные средства должны расходоваться только нате цели, на которые были выданы.Аналитический учет (количественный и суммовой учет) МПЗ ведется на основе использования оборотных ведомостей.Учет ведется в разрезе каждого склада, подразделения, а внутри них - в разрезе каждого наименования (номенклатурного номера), групп материалов, субсчетов и синтетических счетов бухгалтерского учета.В каждой оборотной ведомости выводятся итоги сумм по каждой странице, по группам материалов, по субсчетам, синтетическим счетам и общий итог по складу (подразделению).Группировка материалов по субсчетам и синтетическим счетам бухгалтерского учета должна обеспечиваться системой кодирования номенклатурных номеров материалов, которые должны содержать соответствующие отличительные признаки. На основе указанных оборотных ведомостей составляется сводная оборотная ведомость, в которую переносятся итоги оборотных ведомостей складов и подразделений по группам, субсчетам, синтетическим счетам, по складам и подразделениям в целом.Отдельно учитываются движение (образование и распределение) и остатки транспортно - заготовительных расходов.Сводные оборотные ведомости сверяются с данными синтетического учета материалов.Кроме того, ежемесячно производится сверка данных в карточках, ведущихся в бухгалтерской службе, с данными в карточках складов и подразделений.На основе полученной характеристики материально-производственных запасов оформите следующую таблицу:

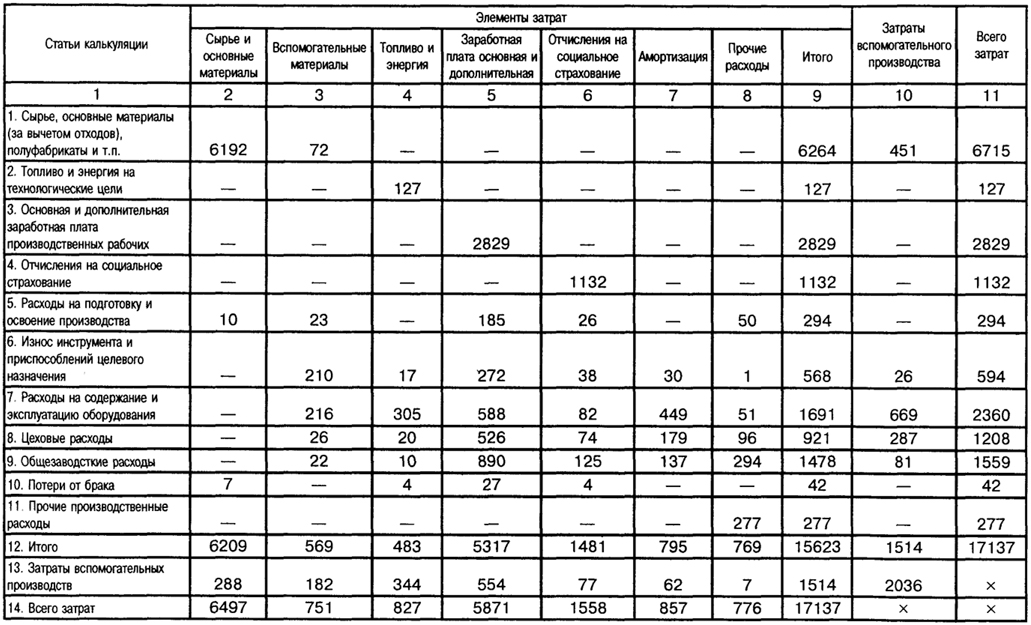

2. Составление регистрационной ведомости карточек складского учёта. 3. Открытие карточек складского учёта (10 карточек). 4. Отражение в карточках остатков производственных запасов в натуральном и денежном выражении. 5.Заполнение карточек складского учёта по приходу материалов на основании счетов-фактур №1,2, 3, 4. 6. Подсчёт остатков в карточках складского учёта. 7.Заполнение требований на отпуск материалов 8. Изучение расчета себестоимости и калькуляции Задание№13 Изучите организацию учета затрат и выпуска продукции работ, услуг на предприятии по счетам: 20, 23, 25, 26, 29. На основе изученного материала: 1.Заполните таблицу: Статьи затрат по объектам калькуляции за 2022 год (руб.)  2. Дайте характеристику методики определения фактической себестоимости продукции (на конкретных расчетах). Для определения фактической себестоимости объектов учета применяется метод, имеющий название «нормативный». Этот метод основывается на формировании себестоимости на начало отчетного периода по нормам, действующим на этот период. А затем по окончании отчетного периода запланированная себестоимость подвергается корректировке на суммы отклонений от нормативов, выявленных в процессе производственного процесса изготовления готовой продукции. Фактическая себестоимость готовой продукции, формула расчета и пример представлены в таблице 2. Таблица 2. Пример расчета фактической себестоимости

Из представленных в таблице 2 расчетов можно сделать вывод, что показатель фактической себестоимости (показатель 3) находится сложением запланированной себестоимости, рассчитанной на основе установленных норм расхода (показатель 1) и отклонений полученных фактических данных расходов от запланированных (показатель 2, который может быть представлен в виде экономии и иметь отрицательный знак (показатель 2а) или в виде перерасхода и иметь положительный знак (показатель 2б)). Как определить фактическую себестоимость готовой продукции, рассмотрим на примере, представленном в таблице 2. При рассмотрении примера видно, что в 2021 году были получены отрицательные отклонения 36674 тыс. р., что означает экономию затрат на эту сумму. А в 2022 году положительные отклонения получены на сумму 65438 тыс. р., что означает фактический перерасход ресурсов по сравнению с плановыми значениями. Производится расчет фактической себестоимости по приведенному в таблице 2 примеру: 2021 год: 456 789 — 35 674 = 421 115 тыс. руб.; 2022 год: 512 654 +65 438 = 578 092 тыс. руб. На этом примере можно рассчитать, на сколько отличается величина фактической себестоимости от запланированной величины себестоимости на отчетный период, что находится как разница между фактической себестоимостью и плановой. Отклонение фактической себестоимости от плановой может быть положительным, и в этом случае это означает, что на производство продукции было истрачено больше ресурсов, чем планировалось, т. е. произошел перерасход, или этот показатель может быть отрицательным в случае, если ресурсов было затрачено на производство продукции меньше, чем запланировано, т. е. эти ресурсы были сэкономлены. 9. Изучение по учету готовой продукции (работ, услуг) Задание№13 1. Приведите примеры хозяйственных операций по учету выпуска продукции, выполненных работ, услуги бухгалтерские проводки по ним (с указанием конкретной суммы). Результат оформите в виде таблицы:  10. Изучение дебиторской и кредиторской задолженности Задание№15 Дайте характеристику дебиторской и кредиторской задолженности предприятия. В сложившихся кризисных условиях хозяйствования, вызванных последствиям мирового финансового кризиса 2008-2020 годов, с целью недопущения значительного снижения объемов деятельности ООО «Гидромонтаж» проводит активную политику кредитования своих покупателей, которая заключается в предоставлении большого количества продукции, оплата которых может быть произведена по безналичному расчету. Независимо от контролирующих мер со стороны предприятия с целью избежать продажи продукции неплатежеспособным покупателям в бухгалтерии ООО «Гидромонтаж» ведется ведомость учета расчетов с покупателями и заказчиками. На основании ведомости осуществляется ранжирование задолженности по срокам оплаты счетов, помогающее предприятию определить кредитную политику. Все счета к получению классифицируются по следующим группам: срок оплаты не наступил; просрочка от 1 до 30 дней (до 1 месяца); просрочка от 31 до 90 дней (от 1 до 3 месяцев); просрочка от 91 до 180 дней (от 3 до 6 месяцев); просрочка от 181 до 360 дней (от 6 месяцев до 1 года); просрочка от 360 дней и более (более 1 года). Согласно кредитной политике предприятия, к оправданной относится задолженность, срок погашения которой не наступил или составляет менее одного месяца. К неоправданной относится просроченная задолженность покупателей и заказчиков. С целью определения эффективности кредитной политики ООО «Гидромонтаж» проведем анализ дебиторской задолженности за исследуемый период. Для оценки состава и движения дебиторской задолженности ООО «Гидромонтаж» за 2020-2022 годы составим аналитическую таблицу 7. Данные, приведенные в таблице 7, показывают, что за 2020-2022 годы сумма дебиторской задолженности увеличивается. В структуре дебиторской задолженности имеется только краткосрочная кредиторская задолженность, на долю которой приходится 100% общей задолженности. Ее величина за анализируемый период возросла с 7516 тыс. руб. на начало 2020 года до 14548 тыс. руб. на конец 2022 года. В общей структуре дебиторской задолженности ООО «Гидромонтаж» на долю просроченной задолженности в среднем за три года приходится 43,3%. За анализируемый период просроченная дебиторская задолженность увеличилась с 4125 тыс. руб. в 2020 году до 6552 тыс. руб. в 2022 году. Следовательно, предприятию не удалось добиться погашения части просроченных долгов. При этом стоит отметить, что остаток дебиторской задолженности со сроком погашения свыше 3 месяцев увеличился на 713 тыс. рублей. Показатель качества дебиторской задолженности определяет вероятность получения задолженности в полной сумме, которая зависит от срока образования задолженности. Практика показывает, что чем больше срок дебиторской задолженности, тем ниже вероятность её получения. Проанализируем состояние дебиторской задолженности по срокам ее образования. Анализ данных таблицы 8 показывает, что основная доля дебиторской задолженности приходится на задолженность покупателей и заказчиков - в 2020 году - 99,648%, или 8256 тыс. рублей, в 2021 году - 89,99 % или 10177 тыс. руб., в 2022 году - 91,35 % или 13290 тыс. руб. Наибольший объем дебиторской задолженности приходится на задолженность со сроком образования до 3 месяцев. В том числе в 2022 году 21,58% от общей дебиторской задолженности (или 3140 тыс. рублей) - это задолженность со сроком образования от 1 до 3 месяцев. При этом ООО «Гидромонтаж» в составе дебиторской задолженности в 2022 году имеет довольной высокую сумму задолженности (3412 тыс. рублей) с длительным сроком образования - свыше 3 месяцев, которая является просроченной задолженностью. Поэтому ООО «Гидромонтаж» необходимо приложить все усилия для взыскания просроченной задолженности в ближайшее время, так как в противном случае возможно списание просроченной задолженности на уменьшение финансовых результатов организации. В зависимости от конкретных условий могут быть приняты и другие интервалы сроков возникновения задолженности. Наличие такой информации за длительный период, позволяет выявить, как общие тенденции расчетной дисциплины, так и конкретных покупателей, наиболее часто попадающих в число ненадежных плательщиков. Важнейшим элементом анализа дебиторской задолженности является оценка ее оборачиваемости. Тенденцию изменения этого показателя часто используют при определении обоснованности скидки за ранние платежи. Чем выше скорость оборота, тем меньше инвестировано средств в дебиторскую задолженность. Показатели оборачиваемости дебиторской задолженности ООО «Гидромонтаж» представлены в таблице 9. Анализ данных, представленных в таблице 9 показал, что: коэффициент оборачиваемости средств в расчетах (всей дебиторской задолженности) повышается с 6,2 на начало 2020 года до 7,1 на конец 2022 года. Уменьшаются отвлечение средств предприятия в расчеты и косвенное кредитование предприятием (в форме товарного кредита) других предприятий; дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, отсутствует; оборачиваемость дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, увеличивается. Предприятие несет меньшие потери от обесценивания дебиторской задолженности; соответственно срок оборачиваемости средств в расчетах всей дебиторской задолженности уменьшается и составляет на конец 2022 года 51,1 день; дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, отсутствуют. Поэтому срок оборачиваемости по этому виду задолженности не определяется; срок оборачиваемости дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, уменьшается; одинаковые значение показателей коэффициентов и сроков оборачиваемости средств в расчетах всей дебиторской задолженности и дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты обусловлены тем, что анализируемое предприятие имеет только один вид дебиторской задолженности. Для проведения анализа кредиторской задолженности предприятия в качестве источника информации используется бухгалтерская отчетность предприятия за 2020-2022 гг., а также данные аналитического учета. Можно отметить, что наблюдается тенденция к снижению кредиторской задолженности, так в 2022 г. сумма задолженности составила 15971 тыс. руб., что ниже показателя 2020 г. на 9975 тыс. руб., однако выше показателя 2021 г. на 3906 тыс. руб. Данные изменения произошли в основном за счет снижения задолженности перед поставщиками и подрядчиками, с 2020 г. по 2022 г. снижение составило 7985 тыс. руб. Наблюдается снижение внутреннего долга организации, а именно задолженность перед персоналом предприятия в 2022 г. составила 298,66 тыс. руб., что ниже показателя 2020 г. на 295,5 тыс. руб. Так же наблюдается снижение задолженности перед бюджетом и снижение суммы задолженности прочим кредиторам. При рассмотрении структуры кредиторской задолженности можно отметить, что основной удельный вес в общей сумме задолженности принадлежит задолженности поставщикам и подрядчикам (в 2020 г. - 86,23 %, в 2021 г. - 88,37 %, в 2022 г. - 90,09 %. Для оценки оборачиваемости кредиторской задолженности рассчитывается следующая группа показателей: 1. Средняя кредиторская задолженность; 2. Оборачиваемость кредиторской задолженности; 3. Период погашения кредиторской задолженности. Можно отметить, что сумма средней кредиторской задолженности имеет тенденцию к снижению, так в 2022 г. кредиторская задолженность составляла 14018 тыс. руб., что ниже показателя 2020 г. на 9096 тыс. руб. Данные изменения можно охарактеризовать положительно, кроме того, наблюдается увеличение числа оборотов совершаемых кредиторской задолженностью и как следствие снижение продолжительности одного оборота. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот. Если платежеспособность внешнее проявление финансового состояния предприятия, то финансовая устойчивость - внутренняя его сторона, отражающая сбалансированность денежных и товарных потоков, доходов и расходов, средств и источников их формирования. Устойчивое финансовое состояние достигается при достаточности собственного капитала, хорошем качестве активов, достаточном уровне рентабельности, стабильных доходах и привлечения заемных средств. Для обеспечения финансовой устойчивости предприятия должно обладать гибкой структурой капитала, уметь организовать его движения таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самофинансирования. Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. |