Анализ банковских услуг населению в нашем городе (2) (1). Анализ банковских услуг населению в нашем городе

Скачать 195.87 Kb. Скачать 195.87 Kb.

|

Индивидуальный проект

Пермь 2020__ СОДЕРЖАНИЕ

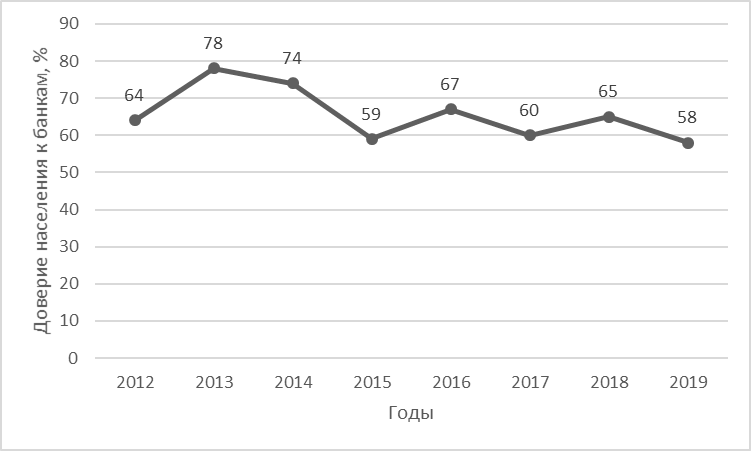

ВВЕДЕНИЕ Финансовый рынок Российской Федерации на данном этапе развивается достаточно активно, расширяя спектр предлагаемых финансовых продуктов. Основной проблемой является нехватка знаний и навыков у населения в данной области, что мешает населению грамотно пользоваться предлагаемыми финансовыми услугами, в результате чего доверие населения к финансовым продуктам стремительно понижается [1]. Для изучения общественного доверия к банкам были использованы данные исследования Национального агентства финансовых исследований (НАФИ) [4], «РБК» – российского медиахолдинга [9] и др. [5] Развитие финансового сектора государства зависит от фактора доверия граждан к финансовым институтам. Это сказывается на функционировании финансовых институтов и на уровень финансовой грамотности населения. Цель написания индивидуального проекта – рассмотреть анализ банковских услуг населению в нашем городе. АНАЛИЗ БАНКОВСКИХ УСЛУГ НАСЕЛЕНИЮ В НАШЕМ ГОРОДЕ Согласно исследованиям НАФИ, при проведении сравнения значительно вырос уровень доверия населения к банкам в 2015 и 2018 годах. В 2015 году респонденты ответили на вопрос «Насколько вы доверяете банкам?» – в 59% ответ был «полностью доверяю» или «вероятнее доверию». В аналогичном опросе в 2018 году результаты показали, что показатель уровня лояльности населения увеличился на 6%. Юрий Войнилов, руководитель исследовательских проектов в области финансов аналитического центра НАФИ, считает, что повышение доверия к банкам в 2018 году связано с тем, что в 2017 году три основные банковские группы были реорганизованы. По этой причине уровень доверия населения к банкам снизился. А в 2018 году среди населения не было эмоциональных потрясений. То есть рост положительного отношения россиян к банкам обусловлен информацией о стабильности в банковской сфере.

Рис. 1. Оценка уровня лояльности населения по отношению к банкам, проведенного аналитическим центром НАФИ, за 2016 и 2019 годы Согласно данным НАФИ (Национального агентства финансовых исследований), в 2019 году около половины респондентов столкнулись с проблемами при погашении кредитов. Сравнительный анализ за 2016 и 2019 годы, показывающий поведение людей в данной ситуации, показан на рисунке 2.  Рис. 2. Анализ поведения людей при возникновении трудностей с погашением задолженностей по кредиту за 2015 и 2018 годы В связи с тем, что россияне не всегда могут погасить кредит, они используют различные методы, чтобы найти решениеэтой проблемы. Финансовая культура предполагает, что если нет возможности погасить кредит в срок, то следует обратиться за консультацией непосредственно к самому банку. Но результаты опроса показали, что очень часто люди обращаются к родственникам или друзьям, чтобы взять денежные средства в долг. Тенденция показывает, что число таких россиян за сравнительный период 2016 и 2019 года увеличилось на 10%, а число тех, кто сразу связывается с банком, уменьшилось на 13%, что является важным показателем уровня финансовой грамотности населения и показывает на недоверие населенияк банкам. Положительный результат заключается в том, что население стало реже брать кредиты в других банках для погашения старых долгов. В других случаях респонденты указали, что они пользуются кредитами от работодателей или обращаются в организации, предлагающие деньги для решения долговой проблемы банка. Боязнь оказаться в «кредитном рабстве» и низкий уровень знаний в области решения кредитных проблем заставляют население опасаться банковских услуг. На сегодняшний день интерес к детскому банковскому сектору возрос, так как это влияет на возможное повышение банковской культуры общества. Рост данной культуры приводит к росту спроса на банковские продукты и услуги [2]. Преграды применения карт включают в себя недостаточную потребность в дополнительных средствах, чтобы брать кредитную карту (39%), завышенную ставку по проценту (34%) и негативное отношение к использованию денег других людей (23%) [4] (рис.3). Основными требованиями при выборе кредитной карты являются низкая стоимость карты, а также длительный период без процентов (по данным РБК) [9]. Если комиссия за вывод денежных средств отсутствует, то 86% респондентов считают это достаточно выгодным предложением. Также опрошенных привлекают бесплатные или, во всяком случае, дешевые карточные услуги (84%). Низкие процентные ставки (83%) и длительный беспроцентный срок (80%) также являются интересными особенностями банковских карт дляреспондентов. В большинстве случаев держатели финансовых карт используют финансовые продукты и берут кредиты. Это связано с доверием к финансовым услугам, так как они уже имеют положительный опыт работы в этой сфере. Держатели карт зачастую пользуются зарплатными проектами, в рамках которых осуществляется перечисление денег на карты сотрудников. (40,8%), потребителей (38%) и ипотеку (21%). 60% держателей кредитных карт начали пользоваться им менее пяти лет назад. 66% из них имели, по крайней мере, две карты. По данным опроса НАФИ, проведенном в 2018, прежде всего, выбирая банк, россияне следуют рекомендациям друзей и родственников и в последнюю очередь рассчитывают на рекламу. Но предоставляемые банком услуги и уровень финансовых знаний сотрудников банка оказывают большое влияние на уровень лояльности. Это также повышает интерес населения к банковским услугам. Люди часто рекомендуют своим родственникам и знакомым те банки, которые имеют выгодные условия для потребителей. Проанализируем тенденции во временном ряду доверия россиян к банкам за период 2012-2019 годов. Временной ряд графически представлен на рисунке3.  Рис. 3. Динамика уровня доверия населения к банкам,% за 2012-2019 годы Чтобы выбрать модель тренда для временного ряда, в MS EXCEL использовался метод определения коэффициентовдетерминацииR2длякаждоготипатренда,которыйпоказываеттеснотусвязимеждутрендом и реальными значениями ряда[4]. Таблица 1 Интервал прогноза уровня доверия населения к банкам, с вероятностью 95%

Согласно прогнозам (табл. 1), можно сказать следующее: если тенденция сохранится с вероятностью 95%,тов2020годууровеньлояльностинаселениякбанкамбудетнаходитьсявдиапазонеот49,8%до62,3%: в 2021 году – в диапазоне от 46,4% до 59,1%, в 2022 году – в диапазоне от 42,7% до 55,7%[5]. Делаявывод,можносказать,чтооднойизважнейшихсоставляющихсовременнойрыночнойэкономики, является рынок банковских услуг, однако отношение населения к банкам остается неоднозначным [6]. Потребление банковских услуг положительно сказывается на финансовой грамотности населения, следовательно,инасостоянииэкономикиРоссиивцелом,поэтомунеобходимоповышатьдовериенаселения кбанкам[7].Однакорезультатыпрогнозапоказали,чтодовериероссиянбудеттолькопадать.Этоможетбыть связаносвнедрениемцифровогообслуживания,лишениемлицензииурядабанков.Однаизпричинснижения лояльностироссиянкбанкам–этонепониманиесамойуслуги.Комиссиязаиспользованиебанковскихуслуг также может влиять на доверие населения. Эксперты считают, что отказ части населения, считающей наличные платежи более безопасными и надёжными, от карт, представление о незащищённости банковских услуг (прежде всего онлайновых переводов и банковских карт), недостаточная финансовая грамотность, неспособность усвоить финансовую информацию являются главными причинами снижения уровня доверия населения к банкам. Уровень лояльности россиян к финансовым институтам требует быстрой корректировки. Это дает толчок к пониманию и принятию государством и Центральным банком соответствующих мер по укреплению лояльности населения к финансовой системе в целом, таких как повышение надежности и эффективности работы банков, их отдельных подразделений, а также надежности платежных и технологических систем. Также необходимым на пути формирования лояльности клиентов является внедрение новой идеологии работы с клиентами на основе сочетания стандартных технологий с индивидуальным подходом к каждому клиенту. Помимо этого, необходимо разработать новые услуги и технологии, снизить стоимость услуг, при этом уменьшая их стоимость, а также сохранение своих позиций и доли банка на ипотечном рынке[8]. В последние годы набирает обороты развитие ипотечного кредитования. Для привлечения клиентов банки в г. Тюмени проводят различные акции, заключают соглашения с определенными застройщиками, тем самым способствуют продажам в сфере ипотечного кредитования. Проанализировав соответствующий вид кредитного товара, можно сказать, что потенциальным потребителям на рынке предлагается кредитование, начиная от минимальной ставки, если он предоставляется на короткий срок. В отличие от потребительского кредитования, процентные ставки ипотечного кредитования заметно ниже. Также существуют различия в максимальной сумме кредита и условий насчет первоначального взноса. Таблица 2 Сравнительная таблица ипотечных кредитов по банкам

Источник:[5,6,7,8,]. Еще одним популярным банковским продуктом выступают банковские карты, которые предоставляют два варианта: дебетовые и кредитные. Банки предоставляют разнообразные виды и уровни карт. Дебертовые карты предназначены для проведения любых операции — получение заработной платы, платежи и переводы и так далее. Кредитная карта подразумевает начисление процентов на кредит, а также необходимый возврат долга в течение определенного времени. Конкурентным преимуществом такого банковского продукта, как дебетовая карта, у многих банков выступает возможность накопления средств посредством услуг. Это большое преимущество некоторых банков. Услуга называется кэшбэк, то есть с любой суммы покупок осуществляется возврат в качестве бонуса. Так, например, Сбербанк предлагает бонусную программу «Спасибо». Бонусные баллы могут быть использованы в магазинах-партнерах. Также многие банки на свои дебетовые карты устанавливают возможность «овердрафта». Данный функционал предназначен для того, чтобы счёт пластика мог уйти в минус. В этом случае карта становится средством получения кредита. Чаще всего такая услуга установлена на зарплатных карточках, и когда клиенту не хватает денег до зарплаты, он всегда может обратиться к лимитуовердрафта. Дебетовые карты различаются по уровню: банки выпускают социальные, классические, золотые, платиновые карты. Также дебетовые карты отличаются суммой обслуживания, стоимостью SMS-информирования и т.д. Кредитные карты у разных банков также отличны друг от друга: так, карты отличаются наличие льготного периода кредита, величиной процентной ставки, лимитами снятия денег и т.д. ЗАКЛЮЧЕНИЕ Таким образом, на банковском рынке г. Тюмени предоставляется широкий ассортимент банковских продуктов. Привлечение потенциальных потребителей осуществляется за счет основных маркетинговых инструментов: акций, рекламы, специальных условий (например, для пенсионеров, работников бюджетной сферы, молодых семей, военных создаются специальные предложения, которые способствуют продаже банковских продуктов). Анализ статистических данных показал, что для жителей Тюменской области характерен высокий объем вкладов на душу населения [9], Тюменская область занимает лидерские позиции по показателю задолжности по кредитам [9], более того, в 2019г. она входила в число регионов с повышенным показателем кредитной нагрузки, означающим отношение задолженности по кредитам к располагаемым ресурсам. Приведенная статистика показывает, что население в данном регионе, активно пользуется банковскими услугами. По результатам социологических исследований, мониторинга банковских баз больших банных определен социально-демографический портрет потребителя банковских услуг. Пользователями банковских услуг, особенно кредитных продуктов, являются люди от 25 до 44 лет. Среди молодого населения наиболее распространены пользователи банковских карт. Что касается депозитов, то копят деньги в банке люди в возрасте от 55 лет и выше. Портрет активного клиента банка: человек средних лет, живет в крупном городе, имеет высшее образование, работает по найму [2]. К ключевым факторам, способствующим к обращению к банковским продуктам, для населения выступают наличие доходов и доверия. Также Россияне хотят гарантий и безопасности, поэтому многие по-прежнему предпочитают хранить сбережения в денежном эквиваленте, нежели в виде депозита. Выбирая банк, потребители банковских услуг руководствуются тремя основными критериями: надежность банка и известность банка (факторы, способствующие доверию), а также удобное близкое территориальное расположение отделения банка и высокое качество обслуживания. Потребители банковских услуг важнейшими факторами для обращения к банку называют сроки рассмотрения заявки и процент отказов, а также стоимость банковских продукта, который представляет собой комплекс банковских услуг, каждая из которых, в свою очередь, состоит из набора взаимосвязанных и взаимообусловленных банковских операций [2]. Таким образом, можно сказать, что развитость финансового сектора в виде рынка банковских услуг располагает население к финансовым банковским практикам. СПИСОК ИСПОЛЬЗОВАНЫХ ИСТОЧНИКОВ 1.Александрова Л.А. Цифровая трансформация российской экономики, особенности и пути развития / Л.А. Александрова, Е.В. Лаптева, Е.П. Огородникова // В сборнике: ЭКСПЕРТ ГОДА 2019 сборник статей Международного научно-исследовательского конкурса. – 2019. – С. 4-9. 2.Аликперова Н.В. Динамика инвестиционно-сберегательной активности населения России / Н.В. Аликперова // Народонаселение.–2015.–№ 3 (69). – С. 85-92. 3.Аликперова Н.В. Фактор доверия населения к финансовым институтам / Н.В. Аликперова // Антикризисные задачи развития общественных наук на современном этапе. Материалы международной научно-практической конференции, г. Волгоград, 25-26 февраля 2015 г. – М.: Волгоград: Региональный центр социально-экономических и политических исследований «Общественное содействие», 2015. – С.4-5. 4.Анатилический центр НАФ. – Режим доступа:URL: https://nafi.ru/ (Дата обращения 3.12.2019) 5.Белехова Г.В. Финансовое поведение населения: современные тренды и факторы//Социальное пространство 2017.№2. С. 6.Бычкова И.И. Характеристика современного потребителя банковских продуктов иуслуг// Финансовые исследования.-2015.№1 (46).С.76-80. 7.Моргоев Б.С. Исследование рынка банковских услуг в Российской Федерации // Финансы и кредит. - 2018. - №1 (289). - С. 16-22. 8.Лапенкова М.Ю. Особенности исследования потребителей банковских услуг в России // Экономика и социум. - 2016. - №9(28). - С.1-6. ПРИЛОЖЕНИЕ Банковские услуги имеют свои отличительные признаки: абстрактность (неосязаемость, сложность для восприятия); неотделимость услуги от источника и неотделимость производства от потребления; неодинаковость или непостоянство качества; несохраняемость и непостоянство спроса на банковские услуги; договорный характер; связь с деньгами; протяженность во времени; вторичность удовлетворяемых потребностей. Все банковские услуги населению можно разделить на две группы: традиционные и специфические. К традиционным услугам для населения относятся: кредитные, депозитные расчетно-кассовые услуги. К специфическим относятся: консультирование, лизинг, депозитарная, трастовая и прочая деятельность банков. Выбор той или иной услуги зависит от множества факторов, в том числе от информированности клиента об их сущности. Задача потребителя — тщательно изучить предложения нескольких банков и определить не только ценовые, но и другие различия в них. Российские банки предоставляют клиентам обширный перечень традиционных и нетрадиционных банковских услуг и расширяют их спектр возможностей, увеличивая тем самым рейтинг банка. Среди основных прогрессивных тенденций в развитии банковских услуг можно выделить следующие: В области депозитных услуг банки открывают индексируемые (инвестиционные), структурируемые вклады и металлические счета (вклады). По представленным вкладам можно получить больший доход, чем по обычным вкладам, но денежные средства по данным вкладам не являются объектом страхования. Среди расчетно-кассовых услуг в коммерческих банках можно выделить активное использование следующих услуг: системы «Банк-клиент», дистанционного банковского обслуживания, интернет-банкинга, телефонного банкинга, использование различных форм электронного самообслуживания клиентов на основе платежей через расчетные терминалы. В рамках привлечения средств клиентов отечественные банки стали предоставлять такие услуги, как: финансовое консультирование клиента; андеррайтинг; продвижение ценных бумаг клиента на финансовые рынки; обслуживание ценных бумаг клиента на вторичном рынке. Среди последних инноваций в банковских услугах по банковским картам стоит выделить: оплату денежных платежей (штрафов), государственных пошлин, налогов; автоинформирование; SMS-информирование; смену ПИН-КОДА по карте; кобрендинг; банковскую карту с индивидуальным дизайном; автоплатежи; автобанкомат; выпуск «двусторонней карты»; детские карты. На основе представленной классификации банковских продуктов целесообразно моделировать банковскую деятельность, расширять ряды комплексных продуктов. Выделение указанных видов банковских продуктов позволит исследовать деятельность банка в различных функциональных областях, учесть специфику интересов всех контактных аудиторий и достигнуть поставленных целей. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||