Реферат на тему деньги и их роль в экономикеPR. Деньги и их роль в экономике

Скачать 141.99 Kb. Скачать 141.99 Kb.

|

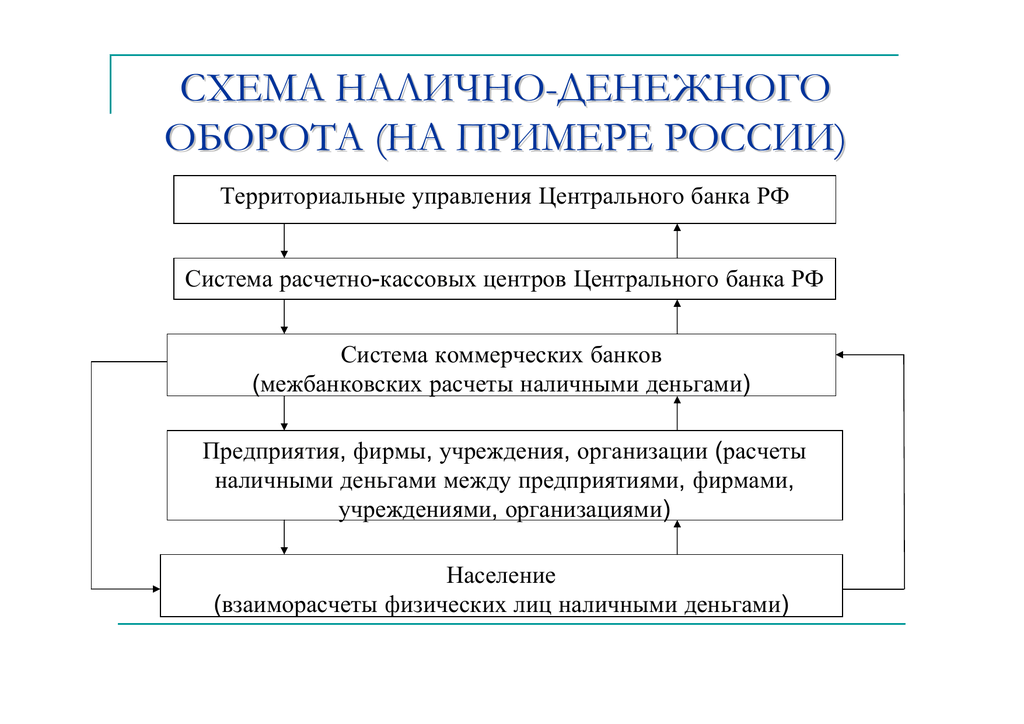

3.ОТ МОНЕТЫ К АССИГНАЦИИНо – парадокс рыночной экономики – как только золото утвердилось в роли денег, оказалось, что оно не обязательно должно непосредственно участвовать в обращении, а может быть заменено любым его «представителем». Три столетия назад такие заменители появились в виде бумажных денег. Существует факт, бесспорно свидетельствующий в пользу китайского происхождения бумажных денег. Первая попытка ввести их в обращение была предпринята в период царствования императора Уди из династии Хань (140-87 гг. до н.э.), после того как постоянные военные походы против монгольских кочевников опустошили имперскую казну. Частная чеканка монет настолько снизила качество металлических денег, что происходили резкие колебания их номинальной стоимости. Уди потребовал от большинства чеканных дворов выпустить казначейские билеты, стоимость каждого из которых составляла 400 000 медных монет. Билеты изготавливались из шкуры белого оленя — исключительно редкого животного — и имели форму квадрата со специальным рисунком. Однако этот необычный эксперимент в области денежно-кредитного регулирования был обречен на неудачу из-за крайне ограниченного количества белых оленей. Китайцы повторно вернулись к идее бумажных денег примерно в начале IX века. В то время их называли «летающими деньгами» из-за того, что ветер мог легко унести «купюру» прочь, в отличие от привычных связок монет. Эти ранние бумажные деньги были не полноценным средством обмена, а скорее сертификатом, который частные банки выдавали торговцам в обмен на наличные деньги. Возвратившись из столицы в провинцию, торговец мог сдать сертификат и получить обратно свои деньги. Таким образом, грабители лишались возможности «освободить» купцов от наличности по пути домой. В 812 году выпуск подобных денег стал прерогативой китайского правительства. Около 1000 года китайские банки начали выпускать полностью конвертируемые банкноты под правительственные гарантии, но в 1023 году они были изъяты, и в обороте остались только государственные банковские билеты. На этих деньгах имелась пометка с извещением об определенном сроке (обычно три года), в течение которого они могли находиться в обращении. Тогда мало думали о подкреплении денежной массы соответствующим золотым запасом, и в XII веке разразилась гиперинфляция. Это предоставило заманчивые возможности фальшивомонетчикам; в 1183 году некий печатник, изготовивший за полгода 2600 фальшивых банкнот, был приговорен к смерти. Идея бумажных денег мало-помалу распространялась на запад, в страны с менее развитой экономикой — монголы печатали банкноты по образцу китайских в Иране в 1292 году, а первые европейские бумажные деньги были отпечатаны в Швеции в 1601 году. И весь этот период бумажные деньги действительно были представителями золота, свободно обмениваясь на него. И только в 70-х годах ХХ века произошло грандиозное неизбежное, но до сих пор малоизвестное событие, - деньги разорвали связь с золотом, экономика вошла в эпоху «бумажных денег», а золото вновь стало обыкновенным товаром. В России при царице Елизавете Петровне генерал – директор Миних предлагал план улучшения финансового положения государства. План состоял в том, что вместо дорогих металлических денег выпустить по образцу Европы дешевые бумажные деньги. Проект Миниха пошел в Сенат и был там отвергнут: «Предосудительно будет, что вместо денег будут ходить бумажки, да и опасно, чтобы впредь не подать причину худым рассуждениям». Но Екатерина II этот проект осуществила: взамен монет выпустила бумажные ассигнации, достоинством в 25, 50, 75 и 100 рублей. Они свободно обменивались на монеты, и для этой цели в 1768 году в Москве и Санкт - Петербурге учредили 2 банка. Ассигнации Екатерины II были первыми русскими бумажными деньгами. На основании выше изложенного можно сделать вывод, что деньги выделились из мира товаров в результате длительного исторического процесса развития общества. ГЛАВА 2. ВИДЫ ДЕНЕГ Исторически деньги выделились из общего мира товаров и сами поначалу являлись и обычным товаром, и специфическим товаром - деньгами. Дальнейший ход истории привел к ликвидации товарной формы денег и переходу к новым формам. В своей эволюции деньги выступают в виде: - металлических (медных, серебряных и золотых); - бумажных; - кредитных и нового вида кредитных денег - электронных денег. Под универсальным словом «деньги» понимается множество их разновидностей, различающихся видом «денежного материала», способами обращения, использования, учета денежной массы, возможностью превращения в другие формы денег. 2.1. ПОЛНОЦЕННЫЕ ДЕНЬГИ - это деньги, номинальная стоимость, обозначенная на них, соответствовала стоимости металла, из которого они изготовлены. Первыми полноценными деньгами были товары, изготовленные из драгоценных металлов, имеющие высокую степень надежности и устойчивости, - металлические деньги или действительные деньги. Номинальная стоимость таких денег соответствовала их реальной стоимости, т.е. стоимости металла. В связи с этим металлические деньги обладали абсолютной устойчивостью: не были подвержены обесценению по отношению к другим товарам. Кроме того, металлические деньги выполняли все функции денег. Использование в качестве денег золота было обусловлено его высокой стоимостью и потребительной стоимостью, ограниченностью добычи, возможностью тезаврации (использованию в других целях), эстетическими свойствами, практичностью применения в виде слитков и монет. К середине" XIX в. золото окончательно вытеснило из обращения другие металлы. Однако использование золота в качестве денег имело определенные недостатки. В частности, рост масштабов производства и обмена требовал увеличения затрат на Хранение, перевозку, добычу золота, которые приводили к удорожанию обмена. Это привело к тому, что денежные знаки стали изготавливать из особой бумаги, имеющей высокую степень защиты от подделок. Деньги, изготовленные из бумаги, могут быть обеспечены и не обеспечены золотом и другими ликвидными ценностями. Привязка денежной единицы к золоту означает, что государство устанавливает золотой вес, или золотое содержание единицы денег. Эта привязка может означать свободный обмен денег на золото либо служить ориентиром выпуска денег в обращение в соответствии с объемом золотого запаса. Золото всегда используется в качестве мировых денег. Золотые слитки выпускаются в нумизматических целях. Отличительным свойством полноценных денег является наличие внутренней и весьма высокой стоимости, определяемой затратами общественного труда на их изготовление. В свою очередь, из этого свойства вытекают следующие характеристики полноценных денег: соотношение номинала реальной стоимости; неподверженность обесценению, за исключением экстраординарных случаев, как это было, например, в XVI веке, когда в Европу хлынул поток дешевых американских золота и серебра; возможность физического использования, как и любого другого товара. 2.2. НЕПОЛНОЦЕННЫЕ ДЕНЬГИ Бумажные деньги. Исторически бумажные деньги возникли из металлического обращения и появились в обороте как заместители ранее находившихся в обращении серебряных или золотых монет. Объективная возможность обращения заместителей действительных денег возникла из особенности функции денег как средства обращения, где деньги являются посредником в обмене товаров. Превращение возможности в действительность представляет собой длительный исторический процесс, который охватывает следующие этапы: 1 этап - стирание монет, в результате чего полноценная монета превращается в знак стоимости; 2 этап - сознательная порча металлических монет государственной властью, т.е. снижение металлического содержания монет с целью получения дополнительного дохода в казну; 3 этап - выпуск казначейством бумажных денег с принудительным курсом с целью получения эмиссионного дохода. Эмиссионный доход казны – равен разница между номиналом выпущенных денег и фактической стоимостью их выпуска. Для внедрения в обращение ничего не стоящей бумажки государство прошло огромный путь между выпуском первых монет (Лидия, 7 век до н.э.) и первых бумажных денег (Китай, 12 век н.э., Европа и Америка - 17 - 18 вв. н.э.). В России бумажные деньги (ассигнации) были введены в 1769 г. В современный период бумажные деньги в виде казначейских билетов сохранились лишь в 10 странах (США, Италия, Индия, Индонезия и др.). Сущность бумажных денег (казначейских билетов) заключается в том, что это - денежные знаки, выпускаемые для покрытия бюджетного дефицита и обычно не разменные на металл, наделенные государством принудительным курсом. Следовательно, особенность бумажных денег состоит в том, что они, будучи лишенными, самостоятельной стоимости, снабжены государством принудительным курсом, а потому приобретают представительную стоимость в обращении, выполняя роль покупательного и платежного средства. Эмитентом бумажных денег является казначейство. Государство использует выпуск бумажных денег для покрытия своих расходов. Разность между номинальной стоимостью выпущенных денег и стоимостью их выпуска (расходы на бумагу и печатание) образует эмиссионный доход, являющийся существенным элементом государственных доходов. Экономическая природа бумажных денег такова, что исключает возможность устойчивого бумажно-денежного обращения. Во-первых, выпуск бумажных денег не регулируется потребностью товарооборота в деньгах; во-вторых, отсутствует механизм автоматического изъятия излишка бумажных денег из обращения. Поскольку бумажные деньги выпускаются для финансирования государства, покрытия бюджетного дефицита, размеры их эмиссии зависят от потребностей государства в финансовых ресурсах, а не от потребностей товарного и платежного оборота в деньгах. Потребности оборота в деньгах могут остаться неизменными или даже уменьшиться, но потребности государства в денежных средствах возрастают, например, вследствие роста военных расходов. Таким образом, увеличение бумажно-денежной массы обычно означает чрезмерный выпуск бумажных денег. Бумажные деньги непригодны к выполнению функции сокровища, и излишек их не может сам уйти из обращения. Попав в обращение, бумажные деньги застревают в каналах обращения, переполняют их и обесцениваются. Следовательно, неустойчивость присуща бумажным деньгам по самой их природе. Таким образом, особенностями бумажных денег являются их неустойчивость и обесценивание, которые могут быть вызваны следующими причинами: * избыточный выпуск в обращение; * упадок доверия к правительству, которое выпустило деньги; * неблагоприятный платежный баланс. Наиболее типичным является инфляционное обесценивание бумажных денег, обусловленное их чрезмерной эмиссией. Однако обесценивание бумажных денег может быть связано с угрозой свержения государственной власти и утратой населением доверия к ней, а также с неблагоприятным платежным балансом и падением курса национальной валюты. Кредитные деньги Расширение коммерческого и банковского кредита в хозяйстве в условиях, когда товарные отношения приобрели всеобъемлющий характер, привело к тому, что всеобщим товаром контрактов становятся кредитные деньги, которые принадлежат к высшей сфере общественно - экономического процесса и управляются совершенно другими законами. Непосредственная форма товарного обращения есть Т - Д - Т, т.е. превращение товара в деньги и обратное превращение денег в товар. Для обращения товаров из их среды выделяется специфический товар, наделяемый денежными функциями. В условиях развитого капиталистического производства, когда повсеместным становится не обращение товара, а обращение капитала, последний также выделяет из своей среды часть капитала, которой придаются денежные функции. При простом товарном производстве обращение отделено от производства, и товары находят общественное признание лишь благодаря превращению их в деньги. При капиталистическом производстве, которое характеризуется формулой Д - Т - Д', обращение - лишь один из моментов производства. Товару в данном случае нет необходимости получать общественное признание только через деньги. Он находит его в самом процессе производства, выступая как капитал, являющийся общественным отношением. Деньги выражают здесь общественную связь, которая сложилась прежде, чем они начали функционировать. По мере развития обращения денежная форма становится все более мимолетной. Одновременно товары все в большей степени получают общественное признание не столько через деньги, сколько непосредственно в процессе производства. Поэтому заключающееся в них рабочее время уже в процессе производства начинает выступать как общественно необходимое, вследствие чего товары становятся способными соотноситься друг с другом уже на этой ступени, а не после предварительного их приравнивания к денежному товару в обращении. Таким образом, кредитные деньги возникают тогда, когда капитал овладевает самим производством и придает ему совершенно другую, чем раньше, измененную и специфическую форму. Они вырастают не из обращения, как товар - деньги в докапиталистической формации, а из производства, из кругооборота капитала. Поскольку основным объектом меновых отношений при капитализме становится не товар, как таковой, а товарный капитал, то роль денег выполняет не денежный товар, а денежный капитал. Следовательно, не деньги выступают в форме денежного капитала, а денежный капитал - в форме кредитных денег. Кредитные деньги прошли следующую эволюцию: а) вексель; б) банкнота; в) чек; г) электронные деньги; д) кредитные карточки. а) Вексель - письменное обязательство должника (простой вексель) или приказ кредитора должнику (переводной вексель - тратта) об уплате обозначенной в нем суммы через определенный срок. Простой и переводной векселя - это разновидности коммерческого веселя. Переводной вексель - письменное обязательство, выданное должником кредитору об уплате по истечении срока кредитору или тому, кому он скажет. Имеются также финансовые векселя, т.е. долговые обязательства, возникшие из предоставления в долг определенной суммы денег; их разновидностью являются казначейские векселя (здесь должником выступает государство). Дружеские векселя выставляются друг на друга с целью последующего учета их в банке. Бронзовые (или дутые) векселя - долговые обязательства, не имеющие реального обеспечения. Характерными особенностями векселя являются: * абстрактность - на векселе не указан вид сделки; * бесспорность - обязательная оплата долга вплоть до принятия принудительных мер после составления акта о протесте; * обращаемость - передача векселя как платежного средства другим лицам с передаточной надписью на его обороте (жиро или индоссамент), что создает возможность взаимного зачета вексельных обязательств. б) банкнота- долговое обязательство банка. В настоящее время банкнота выпускается центральным банком. Она отличается от векселя и от бумажных денег. Банкнота от векселя отличается: * по срочности - вексель представляет собой срочное долговое обязательство (3 - 6 мес.), банкнота - бессрочное долговое обязательство; * по гарантии - вексель выпускается в обращение отдельным предпринимателем и имеет индивидуальную гарантию; банкнота выпускается в настоящее время центральным банком и имеет государственную гарантию. Классическая банкнота (т.е. разменная на металл) отличается от бумажных денег: * по происхождению - бумажные деньги возникли из функции денег как средства обращения, банкнота - из функции денег как средства платежа; * по методу эмиссии - бумажные деньги выпускает в обращение министерство финансов (казначейство), банкноты - центральный банк; * по возвратности - классические банкноты по истечении срока векселя, под который они выпущены, возвращаются в центральный банк; бумажные деньги не возвращаются, а "застревают" в обращении; * по размерности - классическая банкнота по возвращении в банк разменивалась на золото или серебро, бумажные деньги всегда были неразменными. Механизм свободного размена банкнот (классических) на золото или серебро исключал избыточное количество банкнот в обращении и их обесценивание. С прекращением размена банкнот на золото из двойного обеспечения банкнот (золотого и кредитного) отпало золотое обеспечение, а вексельное сильно ухудшилось, так как вексельный портфель центрального банка все больше наполняется казначейскими векселями и обязательствами. Следовательно, современные банкноты не размениваются на золото, но в известной степени сохраняют товарную природу, или кредитную основу, однако они попадают под закономерности бумажно-денежного обращения. Необходимо выделить три канала эмиссии современных банкнот: * банковское кредитование хозяйства, которое обеспечивает связь денежного обращения с динамикой воспроизводства общественного капитала; * банковское кредитование государства, когда банкноты эмитируются взамен государственных долговых обязательств; * прирост официальных валютных резервов в странах с активным платежным балансом (ФРГ, Япония и др.). в) чек как кредитное орудие обращения появился позже, чем вексель и банкнота, с созданием коммерческих банков и сосредоточением способных платежных средств на текущих счетах. Это - разновидность переводного векселя, который вкладчик выписывает на коммерческий или центральный банк. Используется как на внутреннем, так и на внешнем рынке. В отличие от векселя, он является бессрочным обязательством. Впервые чеки возникли в Англии в 1683 г. Чек - письменный приказ владельца текущего счета банку о выплате определенной суммы денег чекодержателю или о перечислении ее на другой текущий счет. Для того чтобы чек имел силу законного долгового обязательства, он должен иметь: - Указание на того, кто имеет право получить эти деньги; - Сумму платежа цифрами и прописью; - Название и местонахождение банка; - Подпись чекодателя. Чеки подразделяются на: - Именные; - С правом передачи третьему лицу (ордерные); - Без права передачи третьему лицу; - Предъявительские. именные - выписанные на определенное лицо без права передачи; ордерные - составленные на определенное лицо, но с правом передачи другому лицу по индоссаменту предъявительские - по которым обозначенная сумма выплачивается предъявителю чека; расчетные - используемые только при безналичных расчетах; акцептованные - по которым банк дает акцепт, или согласие, произвести платеж определенной суммы, и др. Экономическая природа чека состоит в том, что он, во-первых, служит средством получения наличных средств в банке; во-вторых, выступает средством обращения и платежа; в-третьих, является орудием безналичных расчетов. На основе чеков возникла система безналичных расчетов, по которой большая часть взаимных претензий погашается, и платеж производится по сальдо, без участия наличных денег. Особенно это характерно для расчетов между клиентами одного банка. При расчетах между клиентами разных банков, чек выписывается (на сумму сальдо) на центральный банк или на расчетную палату. г) электронные деньги - это денежный инструмент, функционирующий в рамках электронной системы, передающий информацию о движении денежных потоков и различных денежных операциях. Это деньги на счетах компьютерной памяти банков, распоряжение которыми осуществляется с помощью специального электронного устройства. Распространение системы платежей на электронной основе знаменует собой переход на качественно новую ступень эволюции денежного обращения. д) кредитные карточки На базе внедрения ЭВМ возникла возможность замены чеков кредитными карточками. Это - средство расчетов, замещающее наличные деньги и чеки, а также позволяющие владельцу получить в банке краткосрочную ссуду. Кредитная карточка применяется в розничном торговом обороте и сфере услуг. В настоящее время используются в основном четыре вида кредитных карточек: банковские, торговые, карточки для приобретения бензина, карточки для оплаты туризма и развлекательных мероприятий. Но наибольшее применение пластиковые карточки получили в розничной торговле и сфере услуг. 2.3. СУЩНОСТЬ ДЕНЕГ Деньги - это особый товар, служащий всеобщим эквивалентом, то есть выражающий стоимость всех других товаров. Они возникли на определенной ступени развития общества. Их возникновение связано с обменом. Сущность денег проявляется в их функциях. Все пять функций денег представляют собой проявление единой сущности денег как всеобщего эквивалента товаров и услуг: Мера стоимости (заключается в том, что в деньгах мы выражаем стоимость всех других товаров); Средства обращения (с помощью денег мы меняем один товар на другой, обмен товаров, совершающийся с помощью денег, называется товарным обращением); Средство накопления; Средство платежа, расчета (деньги выполняют эту функцию тогда, когда расчет за товары и услуги производится не сразу - кредитование и оплата труда); 1.Деньги как мера стоимости - это приравнивание товара к определенной сумме денег, что является количественным выражением его стоимости. Стоимость товара, выраженная в деньгах, является его ценой. Мера стоимости - это денежная единица, используемая для измерения и сравнения стоимости товаров и услуг. Функция меры стоимости реализуется на основе масштаба цен. Правительство каждой страны обычно устанавливает свою собственную меру стоимости. При золотомонетном обращении масштабом цен являлось золото, содержащееся в денежной единице. В США мерой стоимости является доллар, в Германии - евро, в России - рубль. Правительство любой страны может изменить установленный ранее масштаб цен. Такие изменения называются денежной реформой. Другими словами, денежная реформа - это переход от одной меры стоимости к другой, сопровождаемый уменьшением общего количества денег. На стоимость денег оказывают влияние следующие факторы: 1) Приемлемость денег. Она отчасти основана на законе - государство объявило наличные деньги законным платежным средством. Другими словами, деньги потому являются деньгами, что люди воспринимают их таковыми; 2) Относительная редкость денег. Стоимость денег определяется их редкостью по отношению к их полезности. Чем больше денег находится в обращении, тем ниже их стоимость. Когда предложение денег ограниченно, всех товаров и услуг удваивается, 3) Покупательная способность денег. Реальная стоимость, или покупательная способность денег, - это количество товаров и услуг, которые можно купить за денежную единицу. Стоимость денег обратно пропорциональна уровню цен. Если уровень цен стоимость денег уменьшается наполовину, их стоимость возрастает; 2. Деньги как средство обращения используются для - оплаты товаров и услуг, а также для уплаты долгов. Для выполнения функции средства обращения деньги всегда должны быть в наличии, т.е. эту функцию могут выполнять лишь реально существующие деньги. Альтернативой использования денег в качестве средства обращения является бартер - обмен одного товара на другой без денег. Замена бартерных сделок механизмом, использующим деньги как средство обращения, приводит к снижению издержек обращения. Денежный обмен требует гораздо меньших усилий и времени, чем бартер. Деньги предоставляют их владельцу всеобщую покупательную способность, являющуюся весьма важным преимуществом. Использование денег позволяет гибко выбирать тип и количество приобретаемых товаров, время и место совершения покупки, а также партнеров для сделки. Но никто не обязан покупать сразу же после того, как продал, то может возникнуть ситуация, когда проданных товаров будет больше, чем купленных, и может возникнуть кризис. Таким образом, функция денег как средство обращения содержит возможность кризиса. В функции денег как средства обращения продавец и покупатель одновременно противостоят друг другу. 3.Деньги как средство накопления - когда они выступают в виде финансового актива, сохраняющегося у субъекта рыночного хозяйства после продажи им товаров и услуг. Деньги служат средством накопления потому, что после продажи товаров и услуг они дают их владельцу возможность приобретать товары в будущем. Другими словами, деньги обеспечивают их владельцу будущую покупательную способность. Средством накопления могут служить и другие вещи, например, драгоценности, недвижимость, произведения искусства, не говоря уже об акциях и облигациях. В экономической литературе существует общий термин для их обозначения - активы: они обладают определенной ликвидностью, т.е. возможностью выступать в качестве средства платежа. Несмотря на совершенную ликвидность, накопление денег сопряжено с определенными недостатками. Наличные деньги в отличие, например, от банковских вкладов, акций и облигаций не приносят их владельцу никакого дохода. Поэтому гораздо выгоднее хранить и накапливать деньги на депозитных счетах коммерческих банков или срочных вкладах сберегательных банков. Кроме того, в период быстрой инфляции деньги, конечно, не могут служить в качестве средства накопления, поскольку они непрерывно обесцениваются. Люди хранят деньги в этих условиях только в течение очень короткого времени, и задолго до наступления инфляции приобретают на них недвижимость и иные активы, которые, хотя и не являются ликвидными, но не утрачивают своей стоимости как деньги. В условиях гиперинфляции национальные деньги меняют на более устойчивую иностранную валюту. 4. Деньги как средство платежа Эта функция денег отражает более высокий этап в развитии товарного производства и обращения. Наличие тесных, устойчивых связей между товаропроизводителями внутри национального рынка создает условия для кредитных отношений для продажи товаров с отсрочкой платежа. Будучи средством погашения долгового обязательства, деньги выступают в функции средства платежа. Функционирование денег в этом качестве привело к определенной трансформации товарно-денежного обращения, к известному обособлению товарного и денежного обращения, к созданию условий к превращению последнего в кредитно-денежное обращение. В функции денег как средств платежа в качестве противоположных сторон друг другу противостоят не просто продавец и покупатель (как при функции средства обращения), а продавец, ставший кредитором, и покупатель, ставший должником. При продаже товара в кредит реально происходит лишь перемещение потребительной стоимости. Стоимость же товара получает идеальное выражение в долговом обязательстве. Превращение стоимости из идеальной в реальную осуществляется лишь с наступлением срока платежа. В этой функции деньги уже не выступаю последующим звеном, а завершают процесс обмена самостоятельно. Если в качестве средства обращения деньги обслуживают связь между покупателем и продавцом, то при этом данная связь возникает только посредством (благодаря) денег. Напротив, как средство платежа деньги выражают связь между продавцом и покупателем, которая уже сложилась, прежде чем наступила очередь за функционирование денег. Функции денег как средства платежа соответствует определенная их форма – кредитные деньги; первичный их вид – вексель, более развитый – банкнота, которые возникают на основе обращения долговых обязательств. Денежный платеж при выполнении деньгами функции средства платежа осуществляется лишь при погашении обязательств, следовательно, деньги не опосредуют акт купли-продажи, а лишь завершают его, погашая обязательства. Разрыв данного процесса содержит вторую возможность кризиса и возможность неплатежа. 5.Функция мировых денег - обычно выделяется, когда деньги используются как средство межгосударственных расчетов. Международные займы, внешнеторговые связи, оказание финансовых услуг зарубежному партнеру вызвали появление мировых денег. Они способны функционировать как всеобщее покупательное средство, всеобщее платежное средство и материализация общественного богатства. В качестве международного средства мировые деньги выступают при расчетах по международным балансам: если за определенный период платежи данной страны превышают денежные поступления от других стран, то деньги представляют собой средство платежа. Мировые деньги как международное покупательное средство служат при нарушениях равновесия обмена товарами (услугами) между государствами, тогда оплата их производится наличными деньгами. Мировые деньги используются для предоставления субсидий или займов различным странам, или для выплаты репараций побежденной страны победившей. При этом части богатства одного государства перемещается в другое посредством денег. Мировыми деньгами при золотом стандарте выступали золото (регулятор платежного баланса) и кредитные деньги отдельных стран, разменные на золото (чаще доллар США и английский фунт стерлингов). Для упрочения национальных денег таких стран, как Великобритания и США, по их инициативе в качестве мировых денег использовались международные валютные клиринги и валютные соглашения. Кроме международных валютных соглашений так же подписывались региональные валютные соглашения (валютные зоны, валютные блоки), обеспечивающие господствующее положение денежной единицы наиболее развитой страны во внешнеэкономических отношениях государств их подписавших. Примерами являются - специальные права заимствования (СДР) международного валютного фонда, ЭКЮ - денежная единица стран членов Европейской Валютной системы. С 1 января 1999 года был осуществлен официальный переход Европейского союза к единой валюте ЕВРО, фактическое обращение которой началось в 2002 году. Благодаря выполнению вышеназванных функций деньги играют ключевую роль в развитии экономике. ГЛАВА 3. РОЛЬ ДЕНЕГ В ЭКОНОМИКЕ СТРАНЫ Деньгам принадлежит ключевая роль в рыночной экономике. Во-первых, общественная роль денег, их место в экономической системе состоит в том, что. Будучи только конкретизированными, в определенном предмете, имеющем стоимость, они выступают всеобщим условием общественного производства, "инструментом" общественных экономических связей независимых товаропроизводителей, орудием стихийного учета общественного труда в товарном хозяйстве. Во-вторых, деньги приобретают качественно новую роль: они становятся капиталом, что осуществляется через пять функций. Так, стоимость товаров, произведенных на предприятиях, выражается в деньгах; при этом деньги служат мерой стоимости и денежным капиталом. Если же продукция предприятия продается за наличный расчет, на вырученные деньги покупаются средства производства, то деньги служат средством обращения и капиталом. Далее, если деньги накапливаются в качестве сокровища с целью покупки средств производства и расширения объема производства в дальнейшем, то в этом случае деньги выступают и как сокровища, и как капитал. И, наконец, на мировом рынке деньги выступают в функции и мировых денег, и капитала. Однако деньги приобретают характер денежного капитала не благодаря своим функциям, а в связи с тем, функционирование денег включено в кругооборот промышленного капитала. Важно то, что на деньги приобретается особый товар - рабочая сила и средства производства, которые служат элементами производительного капитала. Таким образом, деньги, превращаясь в денежный капитал, участвуют в воспроизводстве индивидуального капитала. Но деньги участвуют и в воспроизводстве общественного капитала, обслуживая реализацию совокупного общественного продукта. При этом денежное обращение выступает в виде ряда денежных потоков: одни из них движутся внутри первого подразделения (производство средств производства), другие - внутри второго подразделения (производство предметов потребления), третьи - между первым и вторым подразделениями. В-третьих, с помощью денег происходит образование и перераспределение национального дохода через государственный бюджет, налоги, займы и инфляцию. В-четвертых, в условиях интернационализации хозяйственных связей деньги обслуживают процесс обмена между странами, а именно, движение товаров, рабочей силы и капитала. Подводя итог, следует отметить их взаимодействие, а также принять во внимание, что функция средства обращения и платежа должна определять размеры общей денежной массы в стране, а функция накопления напрямую связана с кредитно-денежной политикой государства. Итак, роль денег в экономике очень велика. Являясь всеобщим эквивалентом, деньги принимают участие в ценообразовании. Деньги выступают в качестве общественного связующего звена между товаропроизводителями. Основная же роль денег в экономике той или иной страны осуществляется в пяти функциях, о которых подробно была изложено выше. Также деньги участвуют в формировании государственного бюджета и обслуживают процесс обмена между различными странами. В настоящее время деньгами являются бумаги и монеты (денежные знаки), выпускаемые Центральным банком любого государства. Никакой самостоятельной ценности в хозяйстве денежные знаки в отличие от денежных товаров и драгоценных металлов не имеют. Ценность им придает только авторитет выпускающего их государства. Согласно закону, который действует в каждой стране, денежные знаки обязательны для приема на ее территории в качестве платы за товары и услуги. Деньги (вернее, не сами деньги, а возможность некоторое время распоряжаться чужими деньгами) тоже могут покупаться и продаваться на рынке, как и всякий другой товар. Во многих высокоразвитых странах денежные знаки доживают свои последние годы. Если в стране хорошо развита банковская система, правительство пользуется доверием у населения, нет никакой необходимости носить с собой кучи бумажных денег и монет. Можно перейти на безналичный расчет. Это во много раз удобнее и практичнее. Люди могут приходить в магазин с пластиковой пластинкой в кармане, и покупать сколько угодно товаров, если конечно позволяет счет, могут позвонить и заказать товары по телефону или через Internet. Почти все крупные сделки проводятся по безналичному расчету. Но такой вид расчета может быть перспективным только при стабильной экономике, развитой банковской системе и абсолютному доверию населения государству. Если хоть один из этих компонентов не выполняется, полный переход на безналичную систему просто невозможен. К сожалению, в нашей стране не выполняется ни одно условие. Следовательно, пока не будет доверия к правительству, не будет развита банковская система и не стабилизируется экономика этот вид не перспективен. ГЛАВА 4. ДЕНЕЖНОЕ ОБРАЩЕНИЕ Денежное обращение – это движение денег при выполнении ими своих функций в наличной и безналичной формах, обслуживающее реализацию товаров, а также нетоварные платежи и расчеты в хозяйстве. Объективной основой денежного обращения является товарное производство, при котором товарный мир разделяется на товар и деньги, порождая противоречия между ними. С углублением общественного разделения труда и формированием общенациональных и мировых рынков при капитализме денежное обращение получает дальнейшее развитие. Оно обслуживает кругооборот и оборот капиталов, опосредствует обращение и обмен всего совокупного общественного продукта, включая доходы различных классов. С помощью денег в наличной и безналичной формах осуществляется процесс обращения товаров, а также движение ссудного и фиктивного капиталов. Денежное обращение подразделяется на налично-денежное и безналичное. Налично-денежный оборот организуется государством в лице Центрального Банка. Основными организующими звеньями в Российской Федерации являются также территориальные учреждения Центрального Банка и система расчетно-кассовых центров (РКЦ). В их составе имеются резервные фонды денежных знаков и монет, а также оборотные кассы по приему и выдаче наличных денег. РКЦ обслуживают расчетную деятельность банков, осуществляют инкассацию денег и проводят операции, связанные с денежным оборотом (рис. 1).  Рис.1 Схема налично-денежного оборота в России Организация и управление наличным денежным обращением осуществляется в централизованном порядке, что должно обеспечивать устойчивость и эластичность денежного обращения. Безналичный денежный оборот – это движение стоимости без участия наличных денег посредством перечисления денежных средств по счетам кредитных учреждений, а также в зачет взаимных требований. Под безналичными деньгами понимаются средства на счетах в банках, различные депозиты (вклады) в банках, депозитные сертификаты и государственные ценные бумаги. Эти вклады называются также банковскими деньгами. Деньги безналичного и наличного оборота имеют как свою специфику, так и много сходных черт (табл. 1). Таблица 1. Общие черты и особенности безналичного и наличного оборота

Наличные и безналичные формы денежных расчетов хозяйственных субъектов могут функционировать только в органическом единстве. Между ними существует тесная и взаимная зависимость: деньги постоянно переходят из одной сферы обращения в другую, меняя форму наличных денежных знаков на депозит в банке, и наоборот. Поступления безналичных средств на счета в банке, - непременное условие для выдачи денег. Поэтому безналичный платежный оборот неотделим от обращения наличных денег и образует вместе с ним единый денежный оборот страны, в котором циркулируют единые деньги одного наименования. Двадцатый век предложил столько альтернативных решений в платежной сфере, что предсказания о неизбежной гибели наличных денег к концу столетия уже не кажутся фантастическим. Однако, как бы современные технологии не меняли окружающий нас мир, банкноты и монеты по-прежнему остаются платежным средством номер один. Хотя развитие современных платежных средств ведет к постепенному снижению доли дорогостоящих наличных платежей. Особенно эта тенденция характерна для развитых западных государств. Тем не менее, на сегодняшний день ни одно из платежных средств не может заменить наличные деньги, которые имеют свою солидную нишу на рынке. В кризисных ситуациях люди по-прежнему предпочитают полагаться только на наличные деньги. Эмиссионные институты и коммерческие банки ищут новые подходы к организации налично-денежного обращения, которые должны сократить его стоимость: автоматизация, оптимизация, переложение части стоимости на граждан и коммерческие структуры. От результатов этих поисков будет зависеть место, которое налично-денежное обращение будет занимать в платежной системе в ближайшие десятилетия. Денежное обращение в современной мировой экономике – это сложнейший процесс, построенный на основе многовековых знаний и опыта человеческой цивилизации. Но его построение во многом шло эволюционно, путем множества проб и ошибок. Именно так много веков, ещё со времен появления первых денежных систем шло изучение денежного обращения, и изучение продолжается, т.к. в таких науках как экономика изучаются не законы, а скорее закономерности. | ||||||||||||||||||