Евросоюз — это объединение европейских государств. Евросоюз это объединение европейских государств, уникальное международное образование, сочетающее признаки международной организации и государства.

Скачать 78.98 Kb. Скачать 78.98 Kb.

|

|

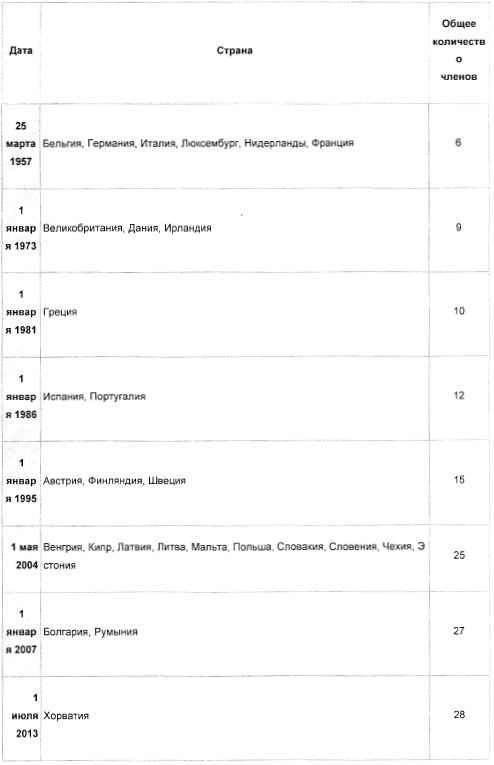

Евросоюз — это объединение европейских государств, уникальное международное образование, сочетающее признаки международной организации и государства. Задача Евросоюза — образование единой экономической зоны, что обеспечивает определенные гарантии взаимную финансовую поддержку между государствами создание устойчивого баланса. Использование единой валюты — евро — одно из средств достижения данной цели. Введение единой евровалюты — это самый смелый эксперимент нескольких последних десятилетий. В середине 2002 года большинство стран, входящих в ЕС, распрощались со своими национальными валютами — немецкими марками, франками, песетами, эскудо, лирами, драхмами, кронами, британскими фунтами, и перешли на единую валюту. Никто не может сейчас однозначно ответить на вопрос об экономической целесообразности валютного союза, о возможном распределении преимуществ и издержек от его создания между различными странами, отраслями хозяйства и слоями населения. Результат этого эксперимента затронет не только сами государства ЕС, но и все остальные страны. Цель настоящей работы — рассмотреть «зону евро» и ее место и роль в мировой экономике. Для достижения данной цели в работе поставлены и решены следующие задачи: рассматриваются этапы создания валютного союза; рассмотрена целесообразность перехода на единую европейскую валюту; рассмотрены условия для перехода к единой валюте; показаны противоречия и проблемы, рассмотрены перспективы Еврозоны. ГЛАВА 1. ЕВРОЗОНА И КРАТКАЯ ИСТОРИЯ ЕЁ ФОРМИРОВАНИЯ. 1. ЕВРОСОЮЗ, ЕВРОЗОНА И СТРАНЫ, ВХОДЯЩИЕ В НИХ. Европейский союз (Евросоюз, ЕС) — экономическое и политическое объединение 28 европейских государств. Нацеленный на региональную интеграцию, Союз был юридически закреплён Маастрихтским договором в 1992 году (вступившим в силу 1 ноября 1993 года) на принципах Европейских сообществ. С момента учреждения ЕС на территории всех государств-членов был создан единый рынок. На данный момент единую валюту используют 17 государств Союза, образуя еврозону. Еврозона — валютный союз, объединяющий 17 стран Европейского союза, официальной валютой которых является евро (Австрия, Бельгия, Германия, Греция, Ирландия, Испания, Италия, Кипр, Люксембург, Мальта, Нидерланды, Португалия, Словакия, Словения, Финляндия, Франция и Эстония. Все эти страны являются членами Евросоюза и в них Евро имеет статус официальной национальной валюты. Однако де-факто Евро как национальной валютой пользуются ещё несколько европейских стран: Черногория, Косово, Андорра, Ватикан, Монако, Акротири и Декелия, Сен-Пьер и Микелон, Сан-Марино и Майотта). Эти государства имеют право выпускать монеты и банкноты, номинированные в евро. Европейский центральный банк отвечает за денежно-кредитную политику стран еврозоны. Таблица. Страны, входящие в состав Европейского союза (по годам вступления в него)  2. ОСНОВНЫЕ СОБЫТИЯ В ИСТОРИИ СУЩЕСТВОВАНИЯ ЕВРОСОЮЗА.

3. УСЛОВИЯ ВСТУПЛЕНИЯ В ЕВРОЗОНУ. Все члены Европейского союза имеют право войти в еврозону, если они удовлетворяют определённым требованиям к кредитно-денежной политике, а для новых членов Европейского союза вступление в зону евро является естественным шагом по пути к полной интеграции в ЕС. Критерии для вступления в Европейский союз (Маастрихтские критерии):

Кроме этих критериев, Европейская Комиссия и Европейский центральный банк могут при оценке желающего присоединиться к еврозоне государства учесть также результаты интеграции рынков, состояние и развитие платежного баланса, а также спецрасходы на рабочую силу и развитие прочих ценовых индексов. Критерии стабильности финансовой сферы государства (дефицит бюджета и долг) страна должна будет выполнять и после обретения полноправного членства в Экономическом и монетарном союзе. ГЛАВА 2. ХАРАКТЕРИСТИКА ЕВРО, КАК ВАЛЮТЫ. ЭТАПЫ КРИЗИСА ЕВРОЗОНЫ. 1. ХАРАКТЕРИСТИКА ЕВРО, КАК ВАЛЮТЫ. Говоря о влиянии стран еврозоны на мировую экономику, конечно же сразу хочется подробно рассказать о евро и его нынешнем положении на валютном рынке. Евро — официальная валюта стран «еврозоны». Евро был представлен мировым финансовым рынкам в качестве расчётной валюты в 1999 году, а 1 января 2002 года были введены в наличное обращение банкноты и монеты. Евро заменил европейскую валютную единицу (ЭКЮ), которая использовалась в европейской валютной системе с 1979 по 1998 год, в соотношении 1:1. Эта европейская валюта предназначена для более чем 320- ти миллионов европейцев, а вместе с территориями частного обращения и для 500 миллионов человек. Европейский евро имеет международное обозначение EUR. В налично-денежном обороте принимают участие купюры номиналом 5, 10, 20, 50, 100, 200 и 500 евро, а также монеты номиналом в 1, 2, 5, 10, 20 и 50 центов. Евро управляется и администрируется Европейским центральным банком (ЕЦБ), находящимся во Франкфурте, и Европейской системой центральных банков (ЕСЦБ), которая состоит из центральных банков государств-членов ЕС, независимо от того, приняли ли они евро в качестве национальной валюты. ЕЦБ является независимым центральным банком, и ему принадлежит исключительное право определять монетарную политику в еврозоне. ЕСЦБ занимается печатанием банкнот и чеканкой монет, распределением наличных денег по странам еврозоны, а также обеспечивает функционирование платежных систем в еврозоне. Для почти всех членов Евросоюза единая валюта Европы стала единственной денежной единицей, кроме того европейский евро используют и в ряде стран, не являющихся членами Евросоюза, по действующей договорённости с Европейским центральным банком. Из них в «первой волне» были такие страны как Австрия, Бельгия, Германия, Ирландия, Испания, Италия, Люксембург, Нидерланды, Португалия, Финляндия, Франция, Ватикан, Майотта, Монако, Сан-Марино, Сен-Пьер и Микелон. Несколько позже к ним присоединились Греция, Словения, Республика Кипр, Мальта и Словакия. Существует несколько стран и территорий, в которых европейская валюта используется неофициально, это: Акротири и Декелия, Андорра, Косово, Сен-Бартельми, Сен-Мартен и Черногория. 2. КРИЗИС СТРАН ЕВРОЗОНЫ. В течение последнего десятилетия финансово-экономическая взаимозависимость стран ЕС и США продолжала возрастать, а международная конкуренция — обостряться под воздействием нарастающей глобализации. В 2008 году в мире начался финансово-экономический кризис, который проявился в виде сильного снижения основных экономических показателей в большинстве стран с развитой экономикой, впоследствии переросшего в глобальную рецессию (замедление) экономики. Большинство экспертов склоняется к тому, что обострение проблемы суверенных долгов стран Еврозоны было спровоцировано американским ипотечным кризисом, который плавно перерос в мировой финансовоэкономический кризис 2008-2010 гг. С августа 2008 г. кризис, который до этого слабо ощущался в Европе, «переполз» на страны ЕС, ударив по крупнейшим европейским банкам. Правительства стран Евросоюза, стремясь предотвратить их крах и защитить вкладчиков, взяли на себя ответственность за спасение банков. «Плохие долги» банков были «переложены» на национальные правительства, которые стали усиленно прибегать к внешним заимствованиям. После того, как пришедший из США финансовоэкономический кризис ударил по европейской экономике, стало очевидно, что ее общая уязвимость существенно усилилась, в то время как возможности ЕС эффективно противостоять внешним вызовам, порожденным нарастающей глобализацией, весьма ограничены в силу особенностей развития европейского интеграционного процесса. В Германии первой компанией, входящей в важнейший немецкий биржевой индекс DAX (среднее взвешенное по капитализации значение цен акций крупнейших акционерных компаний Германии), которая оказалась на грани банкротства в результате глобального финансового кризиса, стал мюнхенский Hypo Real Estate — ведущий немецкий банк, работающий на рынке недвижимости. Вначале банку была выделена помощь в 35 миллиардов евро под госгарантии, но этой суммы оказалось недостаточно. Чтобы не допустить банкротства HRE, германский стабфонд SoFFin предложил выкупить обесценившиеся акции у акционеров банка и до мая 2009 года ему удалось приобрести 47,3% акций. Правительство Германии приняло антикризисный пакет мер общим объемом порядка 500 миллиардов евро, который предполагал до конца 2009 года не только государственные гарантии межбанковских кредитов, но и прямые финансовые вливания для увеличения собственных капиталов банков. Для финансирования антикризисного пакета был создан стабилизационный фонд в объеме 400 миллиардов евро. Правительство Франции в рамках поддержания банковской системы страны в условиях глобального финансового кризиса в октябре 2008 года выделило шести крупнейшим банкам страны 10,5 миллиардов евро. Среди банков, получивших кредит — Credit Agricole, BNP Paribas и Societe Generale. В октябре 2008 года главы государств, входящих в еврозону, приняли проект плана совместных действий по борьбе с мировым финансовым кризисом. Суть программы заключалась в предоставлении гарантий по обеспечению банковской ликвидности и рекапитализации банков в случае необходимости сроком до 31 декабря 2009 года. Глобальный экономический кризис, начавшийся в 2008 году, в 2010 году в ЕС вылился в серьезный кризис суверенных долгов. Весной 2010 года возникла реальная угроза дефолта Греции, а вслед за ней и ряда других стран южной (Португалия, Испания, Италия), восточной (Венгрия, Румыния, Болгария, Украина, Латвия и Литва) и северной (Исландия, Ирландия) Европы, накопивших в ходе кризиса колоссальные государственные долги и дефициты бюджетов. В мае 2010 года министры финансов стран еврозоны объявили о создании механизма финансовой стабильности, в рамках которого обремененные долгами страны могут рассчитывать на помощь партнеров по валютному союзу из фонда экстренной помощи общим размером до 750 миллиардов евро. Было объявлено, что большая часть из этих средств будет предоставляться самими странами еврозоны, также участие в фонде примет Международный валютный фонд. В мае 2010 года Греция избежала дефолта по 300-миллиардному долгу, согласившись провести ряд жестких экономических реформ, стабилизировать бюджет и реформировать социальную отрасль в обмен на трехлетний 110-миллиардный пакет кредитов, 30 миллиардов евро из которого должны поступить от МВФ. В марте 2012 года МВФ и Европейский фонд финстабильности (ЕФФС) одобрили вторую программу финансовой помощи Греции, общий объем которой составил 130 миллиардов евро. В декабре 2010 года была одобрена финпомощь Ирландии на сумму до 85 миллиардов евро от ЕС и МВФ, а также за счет внутренних ресурсов страны. Португалия стала третьим, после Греции и Ирландии, государством еврозоны, из-за долговых проблем и проблем финансового рынка обратившейся за внешней поддержкой. В мае 2011 года Совет министров экономики и финансов ЕС (Экофин) одобрил программу поддержки Португалии от ЕС и МВФ общим объемом 78 миллиардов евро. В июле 2012 года Совет министров финансов стран еврозоны (Еврогруппа) одобрил выделение финансовой поддержки проблемным банкам Испании на сумму до 100 миллиардов евро. Страна считается одной из наиболее проблемных в еврозоне. В Австрии международный финансовый кризис и последующий глобальный экономический спад привел к резкому, но недолгому падению австрийской экономики. ВВП страны сократился на 3,9% в 2009 году, но приобрел положительные темпы роста (около 2%) уже в следующем 2010 году и 3% — в 2011 году. В феврале 2012 года правительство Австрии утвердило план экономии бюджетных средств и увеличения налогов на общую сумму 27 миллиардов евро, который властям предстоит реализовать в течение 2012-2016 годов. Италия на протяжении 2012 года переживала серьезные экономические трудности. В феврале 2012 года страна вступила в стадию технической рецессии после того, как в течение двух кварталов продемонстрировала отрицательный прирост экономики, что и является основным показателем вступления в эту стадию. Правительство было вынуждено принять несколько жестких антикризисных программ, которые направлены на сокращение расходов и восстановление экономики страны, а также запустить ряд реформ, в том числе пенсионную и трудового законодательства. Нидерланды в период экономического спада пострадали от падения цен на жилье, сокращения объемов строительства, снижения потребительских расходов и инвестиций, правительственных мер жесткой экономии, сокращения экспорта и долгового кризиса еврозоны. По данным Евростата, в третьем квартале 2012 года нидерландская экономика сократилась на 1,1% в годовом исчислении — хуже, чем в Испании, Португалии и Италии, а уровень безработицы подскочил до 15-летних максимумов. В декабре 2011 года Кипр, испытывающий серьезные экономические трудности из-за долговых проблем соседней Греции, получил от России кредит в 2,5 миллиарда евро. В марте 2013 года экономика Кипра оказалась награни краха после требования Еврогруппы ввести налог на депозиты. Однако Кипру пришлось согласиться на санацию своей банковской системы и списание части депозитов в обмен на 10-миллиардный пакет помощи ЕС. 18 апреля 2013 года парламент Кипра одобрил повышение налога на компании с 10% до 12,5%; увеличение налога на проценты по депозитам с 15% до 30%, которые будут идти на оборону; увеличение специального налога на финансовые учреждения с 0,11% до 0,15%. Принятие данных законов открывает путь для предоставления ликвидности примерно на 2 миллиарда евро из Европейского механизма финансовой стабилизации. В апреле 2013 года на пороге долгового кризиса оказалась Словения. Дефицит бюджета страны значительно вырос во время экономического спада, и восстановление государственных финансов оказалось более трудным, несмотря на заметный прогресс в 2012 году. В случае если власти не смогут изменить свою экономическую политику, госдолг Словении может удвоиться и превысить ее ВВП. Осложняет положение дел Словении и то, что страна переживает серьезный банковский кризис, вызванный чрезмерными внешними рисками, слабым корпоративным управлением в государственных банках и недостаточно эффективными инструментами контроля в секторе. 3 мая 2013 года Еврокомиссия опубликовала весенний прогноз развития ситуации в экономиках еврозоны и ЕС. ЕК ожидает сокращения ВВП региона единой валюты в текущем году на 0,4% и его роста на 1,2% в следующем году, инфляция предполагается на уровне 1,6% и 1,5% соответственно. В своем зимнем прогнозе ЕК предполагала менее серьезное сокращение ВВП еврозоны в нынешнем году — на 0,3%, и большего роста в следующем— на 1,4%. Инфляция ожидалась на уровнях 1,8% и 1,5% соответственно. ЕК по-прежнему пессимистично смотрит на динамику безработицы в регионе единой валюты: в текущем году она прогнозируется на уровне 12,2%, а в 2014 году может сократиться лишь незначительно — до 12,1%. Госдолг еврозоны продолжит расти в текущем и следующем годах. По итогам 2012 года показатель составил 92,7% ВВП. На текущий год ЕК прогнозирует 95,5% ВВП, на 2014 — 96,0% ВВП. Прогноз дефицита бюджета еврозоны тоже ухудшен: до 2,9% ВВП региона на текущий год и 2,8% на следующий год, с 2,8% и 2,7% в зимнем прогнозе соответственно. ГЛАВА 3. ПРИЧИНЫ И ПОСЛЕДСТВИЯ КРИЗИСА ЕВРОЗОНЫ. 1. ОТ КРИЗИСА ЛИКВИДНОСТИ К КРИЗИСУ ГОСЗАДОЛЖЕННОСТИ. Если говорить о кризисе 2008-2009 гг., он был кризисом ликвидности, начавшимся с коллапса финансовой системы, в первую очередь в США. Природа нынешней стадии кризиса — совсем иная. Но достаточных оснований объяснять ее кризисом евро — второй по значению в мире валюты, как это делают многие политические деятели и аналитики, по нашему мнению, нет. Простой тест: если бы речь шла о кризисе валюты евро и вообще о валютном кризисе, это бы означало резкое падение доверия к этой валюте и ее обвальную девальвацию. Но этого не наблюдается. Достаточно посмотреть на котировки евро к доллару, чтобы убедиться в том, что они колеблются в допустимых для валют со свободным плавающим курсом рамках. О Компании 1 495 р. 1 990 р. 2 990 р. 2 990 р. 495 р. 3 990 р. 1 990 р. Нынешний кризис — это, прежде всего, кризис госзадолженности, захвативший многие развитые страны. С момента начала первой волны кризиса глобальный долг по отношению к ВВП вырос почти на 20%. С точки зрения ситуации на финансовых рынках мы живем совершенно в иной, чем до кризиса, среде — бюджетный сектор стал поглощать значительно больше средств. И это проблема не только Греции, Ирландии, Португалии, или Испании, не только большинства стран Евросоюза, но и других развитых стран мира. Например, Великобритании, не входящей в зону евро, у которой за 4 года уровень госдолга практически удвоился. В США государственный долг уже превысил объем ВВП, а в Японии и вовсе подошел к 250%. В самой Еврозоне у самых крупных стран, Германии и Франции, уровень госдолга составляет 85-86% ВВП, что даже выше, чем в Испании, переживающей сейчас кризис. Однако стоит отметить и одну специфику еврозоны — это неопределенность в отношении степени фискальной солидарности внутри нее и ее конкретного механизма. Можно сказать, что до начала кризиса в Греции, ситуация была более или менее четкой, по крайней мере, 125-ая статья Договора о функционировании Европейского Союза предусматривала исключительную ответственность стран-членов ЕС (и еврозоны) за свои долги. Однако греческий кризис напугал правительства стран ЕС и Европейскую Комиссию возможным эффектом его распространения, который мог бы подорвать стабильность рынка госдолга и банковской системы у других стран ЕС. С весны 2010 г. в Европе начали создаваться механизмы совместной борьбы с долговым кризисом. Это подогрело ожидания финансовых рынков на усиление уровня такой поддержки. И в этом скрывается один из источников неопределенности. 2. ПРИЧИНЫ КРИЗИСА ЕВРОЗОНЫ. Если говорить о причинах, приведших к кризису госдолга, важно отметить, что процесс этот формировался многие десятилетия. По крайней мере, в таких странах как Италия, Греция, Бельгия долги уже давно превышали 100% ВВП. Даже в начале нулевых годов, в период так называемого золотого роста мировой экономики, большинство стран имели бюджетный дефицит, иногда весьма значительный (та же Греция — 5-6% ВВП или больше, при росте 4-5% в год). К сожалению, в благоприятные времена не были созданы никакие резервы. Забыли и про проблемы демографии — старение населения и, связанный с этим, рост дефицита пенсионных систем. Кстати, реформирование пенсионных систем началось лишь только в последние 2-3 года, т.е. уже в условиях начавшегося кризиса. Уровень безработицы в мире остается очень высоким, особенно среди развитых стран, а ситуация в Европе является наиболее сложной. В 2012 году уровень безработицы в зоне евро продолжал расти, достигнув рекордно высокого уровня, почти 12 процентов, увеличившись более чем на один процентный пункт в сравнении с предыдущим годом. Положение еще хуже в Греции и Испании, где более четверти трудоспособного населения не имеют работы. Лишь в нескольких странах региона, таких как Австрия, Германия, Люксембург и Нидерланды, зарегистрирован низкий уровень безработицы — примерно 5 процентов. Уровень безработицы в Центральной и Восточной Европе несколько вырос в 2012 году, что отчасти связано мерами жесткой экономии бюджетных средств. Уровень безработицы в Японии опустился ниже отметки 5 процентов. В Соединенных Штатах уровень безработицы оставался выше 8 процентов большую часть 2012 года, но с сентября упал ниже этой отметки. В то же время долгосрочная безработица (свыше одного года) в развитых странах к июлю 2012 года составила более 35 процентов от общей численности безработных, или около 17 миллионов человек. Такая длительная продолжительность безработицы оказывает, как правило, серьезное долгосрочное вредное воздействие как на лиц, которые потеряли работу, так и на экономику в целом. В перспективе, более активное создание устойчивых к колебаниям конъюнктуры рабочих мест должно стать ключевым приоритетом государственной политики в развитых странах. Если экономический рост в развитых странах останется таким же анемичным, как предусмотрено в базовом варианте прогноза, уровень занятости вернется к докризисному пику лишь значительно позже 2016 года. В развивающихся странах положение с занятостью значительно варьируется. Уровень безработицы в большинстве стран Восточной Азии и Латинской Америки уже достиг отметки, на которой он находился до начала мирового финансового кризиса, или же упал ниже этой отметки. Замедление роста в конце 2011 и 2012 годов до сих пор не привело к заметному росту безработицы в этих двух регионах — положительный признак, но с той оговоркой, что изменение безработицы обычно отстает от динамики производства. Если замедление роста продолжится, уровень безработицы может значительно увеличиться. В Африке, несмотря на относительно высокие темпы роста ВВП, положение с занятостью остается серьезной проблемой во всем регионе как в смысле уровня занятости, так и в смысле качества вновь создаваемых рабочих мест. Это качество рабочих мест остается общей проблемой для развивающихся стран. Доля работающих с низкими доходами остается высокой; многие из них заняты на подверженных колебаниям конъюнктуры временных работах в неформальном секторе, который по-прежнему расширяется. Кроме того, безработица среди молодежи и гендерный дисбаланс остаются ключевыми социальноэкономическими проблемами во многих развивающихся странах. Глобальный спад и увеличение рисков для ситуации с занятостью в развивающихся странах обернулся гораздо более медленными темпами сокращения бедности и сужением финансовых возможностей для инвестиций в образование, здравоохранение, улучшение санитарных и других важных условий, необходимых для ускорения прогресса на пути достижения Целей развития тысячелетия (ЦРТ). Это относится, в частности, и к наименее развитым странам (НРС); они остаются весьма уязвимыми к шокам изменения цен на сырьевые товары и сокращения внешнего финансирования в виде официальной помощи в целях развития (ОПР), которая снижается из- за жесткой финансовой экономии в странах-донорах. В большинстве развитых стран уровень инфляции остается низким. Сохраняющееся большое отставание фактического выпуска от потенциального и давление на зарплату в сторону понижения во многих странах удерживает инфляционные ожидания на низком уровне. Инфляция в США снизилась в 2012 году до 2,0 процента с примерно 3,1 процента в 2011 году. Дальнейшее замедление темпов инфляции ожидается и в 2013 году. В зоне евро общая инфляция (на все товары, включая энергию и продовольствие, цены на которые особенно нестабильны) сохраняется выше ориентира центральных банков в 2 процента. Базовая инфляция, которая не включает изменение цен на энергию, продукты питания, алкоголь и табак, была значительно ниже, на уровне 1,5 процента, без признаков повышательного давления. В перспективе ожидается, что инфляция будет постепеннозамедляться. Инфляция в новых членах ЕС, как ожидается, тоже снизится. Дефляция продолжает превалировать в Японии, хотя Центральный банк повысил свой ориентир инфляции для повышения инфляционных ожиданий. Глубина и масштабы европейского кризиса во многом объясняются системным несовершенством Еврозоны, которая имеет структурное противоречие: монетарную политику зоны проводит независимый Европейский центральный банк (ЕЦБ), а экономическую, налоговую и бюджетную — суверенные правительства государств ЕС. Это противоречие Еврозоны является наследием 1980-х гг., когда концепция единой европейской валюты еще только формировалась. Теоретически, для того чтобы ввести единую валюту, страны — члены ЕС должны были бы в предварительном порядке пройти ряд других интеграционных ступенек. Применение этого принципа позволяло возводить единое европейское здание постепенно и последовательно, по отдельным кирпичикам. В соответствии с такой логикой евро следовало бы вводить после создания общей кредитно-денежной системы ЕС, а не наоборот. Сначала — установление контроля со стороны единого органа над банками, налогами и бюджетами стран — членов ЕС. В этих условиях Еврокомиссия и ЕЦБ смогли бы реально управлять экономикой и финансами Еврозоны из общего европейского центра и равномерно воздействовать на все страны, принявшие евро, контролируя финансовую ситуацию в каждой из них. Но передача полномочий наднациональным органам в кредитноденежной сфере фактически означала бы переход на федеративные принципы строительства единой Европы. В 1980-е годы речь об этом не шла, кредитно-денежная политика оставалась в ведении отдельных государств, которые не были готовы делиться с Еврокомиссией своим суверенитетом в этой области. Между тем интеграционный процесс, находившийся в состоянии застоя после глубокого кризиса 1970-х — начала 1980-х годов, нуждался в идеологическом импульсе. В тех условиях даже широкая дискуссия по этому вопросу представлялась делом рискованным, способным похоронить саму идею новой валюты. Решено было отложить все сложные нерешенные вопросы и продвигаться к введению евро «малыми шагами». Таким образом, и к концу 1990-х годов банки, бюджеты и налоги не были поставлены под контроль единого европейского органа. Несмотря на это, в 1999 г. единая валюта была введена. Иначе говоря, решено было «перепрыгнуть» через несколько этапов и уложить «новые кирпичи» на шаткое основание, не заполнив все лакуны и полностью не зацементировав «несущие конструкции», что усиливало общую уязвимость европейской экономики. Дополнительным дестабилизирующим ЕС фактором стало нарастание неравномерности развития входящих в него стран вследствие, как введения единой валюты, так и расширения состава Евросоюза в 2004 и 2007 гг. В целом за 10 лет существования евро страны Еврозоны вырвались вперед, тогда как те, кто не принял евро, отстают все сильнее. Е1е менее важным является то, что неравномерность развития продолжала усиливаться и внутри самой Еврозоны, где формируются подгруппы, которые по-разному реагируют на меры центральных органов. Политика ЕЦБ ориентирована на сильнейшие страны Еврозоны и мало учитывает потребности и особенности развития периферийных стран.В результате вместо того, чтобы способствовать выравниванию уровней развития, меры ЕЦБ оказываются недостаточными для сильных и еще больше ослабляют слабых, не давая им «поднять голову». К тому же ЕЦБ лишен возможности прямо влиять на банки периферийных стран, которые при намечающемся спаде предпочитают выводить полученные от ЕЦБ средства за пределы зоны риска и не используют их для кредитования экономики. Все это осложняло и осложняет управление финансовой системой. Ситуация усугублялась еще и тем, что некоторые страны «слабого звена» Еврозоны были приняты в зону евро фактически авансом. Эти страны не смогли полностью выполнить даже те условия, которые Еврокомиссия предъявляла к тем, кто переходил на евро. Войдя в Еврозону, периферийные страны продолжали нарушать правила ЕС, регулирующие равновесие бюджета. Так, например, Греция сильно отклонялась от соблюдения Пакта стабильности, предписывающего всем членам Еврозоны ограничивать бюджетный дефицит тремя процентами. При этом она подавала в Еврокомиссию искаженную информацию, преуменьшая свои нарушения. Долгое время сильные страны Евросоюза предпочитали — в условиях экономической стабильности — «закрывать глаза» на перечисленные обстоятельства, так как положение слабых стран мало влияло на общие темпы роста стран Еврозоны, а европейские механизмы, с помощью которых нарушителям можно было бы эффективно помочь или их наказать, фактически отсутствовали. К тому же страны-тяжеловесы сами, хотя и в меньшей степени, нарушали бюджетные правила. На положение периферийных стран влияло и то, что некоторые консалтинговые компании стремились извлечь выгоду из этой ситуации, а потому не были заинтересованы в ее быстрой и полной коррекции. В результате проблемы в Еврозоне продолжали накапливаться. В условиях обострения мирового финансового кризиса стало очевидным, что власти ЕС не располагают достаточными инструментами для централизованного решения проблем Еврозоны, а механизмы управления ЕС-27, предназначенные для относительно гомогенного политического и экономического пространства, дают сбои. Отстающие страны продолжали быстро сдавать позиции, что превратилось в проблему не только для стран единой валюты, но и для Евросоюза в целом. Шторм, в который попали европейские страны, стал сильным испытанием для единой валюты, под которую не был подведен прочный экономический фундамент. В результате финансово-экономического кризиса, разразившегося в 2008-2010 гг., здание Еврозоны, а вслед за ним и всего Евросоюза, зашаталось, а его недостаточно укрепленная часть чуть было не разрушилась. 3. ПУТИ ПРЕОДОЛЕНИЯ КРИЗИСА ЕВРОЗОНЫ. Сегодня перед Евросоюзом стоят взаимосвязанные задачи: краткосрочные, которые должны быть решены уже в ближайшее время, и долгосрочные, которые требуют больших усилий со стороны всех участников процесса в течение длительного времени. Основной ближайшей задачей является поддержание экономик тех стран, ситуация в которых представляет собой наибольшую опасность для всей Еврозоны. Их проблемы «тянут вниз» всю европейскую экономику. Необходимо «залить пожар» — помочь самым слабым странам справиться с неотложными проблемами и добиться от них сокращения бюджетного дефицита. Программа сокращения бюджетных расходов сама по себе является крайне болезненной, ее реализация может занять от трех до пяти лет. Отстающие страны охвачены движениями протеста, население сопротивляется ухудшению своего материального положения. Видимо, рассчитывать на выполнение программ экономии в полном объеме не приходится. Эта задача, скорее всего, будет реализована не полностью, однакоконтуры ее решения в целом просматриваются. Решение долгосрочных задач по строительству федеративной Европы представляется неизмеримо более сложным делом. Кризис Еврозоны показал, что необходимо существенно усилить наднациональные функции. Валютно-финансовые системы стран ЕС должны быть окончательно поставлены под контроль европейских органов. Однако государства — члены Европейского союза по-прежнему пока к этому не вполне готовы. Сегодня достижение полного консенсуса внутри ЕС-27 по этим вопросам представляется проблематичным. Скорее всего, прогресс на этом направлении если и может быть достигнут, то в рамках Еврозоны, где намечается медленное движение в сторону перехода на федеративные принципы взаимодействия. Свидетельством этому являются не только вышеупомянутые решения нескольких последних саммитов ЕС, но и тот факт, что в отличие от прошлых лет по этим проблемам в ЕС ведется активная дискуссия. Как это нередко бывает в Евросоюзе в трудных случаях, начаты поиски компромиссных обходных решений, которые позволят хотя бы частично продвинуться по спорным вопросам. Даже обсуждаемые полумеры основаны на новых представлениях о сотрудничестве в ЕС. В среде политиков и экспертов разных стран Евросоюза постепенно, при всех оговорках, происходит осознание того, что только усиление наднациональных полномочий может спасти интеграционный процесс. В центре дискуссии о путях выхода из кризиса стоит вопрос о том, на какие взаимные уступки страны Еврозоны могут пойти во имя «европейской солидарности» и насколько они готовы к передаче дополнительных полномочий наднациональным органам. Условно можно выделить два основных направления. С одной стороны, группа стран, преимущественно юга Европы, требует усиления помощи слабейшим. С другой стороны, государства, возглавляемые Г ерманией, настаивают на соблюдении бюджетной дисциплины и продвижении к более тесному политическому союзу в качестве предварительного условия любых значительных совместных шагов. Ведь именно Германия несет самые серьезные расходы и фактически является источником дотаций для всех стран ЕС. Развитие общеевропейской дискуссии идет в направлении выработки компромисса между этими двумя основными точками зрения. В целом стороны все сильнее осознают, что «находятся в одной лодке» и распад Еврозоны стал бы крахом для всей европейской экономики, а не только для слабейших стран. ВЫВОД В еврозоне пока не очень много стабильности, поэтому евро утрачивает доверие. Хотя как посмотреть на это, несмотря на весь шум с Грецией и долговые проблемы, за последние два года курс евро вырос, и вырос достаточно сильно. Таким образом, кризис Еврозоны объясняется долгосрочными и объективными причинами. Глубина и масштабы проблем связаны, помимо общемировых и отдельных региональных факторов, с несовершенством самого европейского интеграционного процесса. Реформирование интеграционной системы проходит слишком медленно для того, чтобы уже в ближайшее время переломить негативные тенденции в Еврозоне. Рассчитывать на быструю и эффективную отдачу от предпринимаемых мер не приходится. Шаги по выходу из кризиса, которые удалось согласовать, можно считать полумерами, учитывая масштаб стоящих перед европейской экономикой проблем. Причем вследствие длинной процедуры согласования эти полумеры сильно запаздывают. Вместе с тем, хотя в целом нельзя сбрасывать со счетов риск распада Еврозоны, неправильно было бы ориентироваться на оценки, согласно которым уже завтра наступит коллапс Еврозоны, а вслед за ним и самого Европейского союза. Нельзя исключать, что за этими оценками отчасти стоит стремление руководящих кругов ЕС ускорить реформирование Евросоюза, направив его по федеративному пути. Скорее всего, будет продолжать развиваться объективный процесс расслоения Европейского союза на отдельные группировки. Все в большей степени будет применяться «механизм усиленного сотрудничества», который позволяет странам, связанным друг с другом общими интересами, развивать взаимодействие по отдельным вопросам, объединяясь в небольшие группы. Соответственно, более четко выделятся отдельные подгруппы, внутри которых страны частично перейдут на федеративные принципы взаимодействия друг с другом. |