Анализ экономической ситуации и спроса на услуги сотовой связи. Как повлияла пандемия на телекоммуникационные услуги 3 Ключевые показатели телекоммуникационного рынка России 6

Скачать 179.99 Kb. Скачать 179.99 Kb.

|

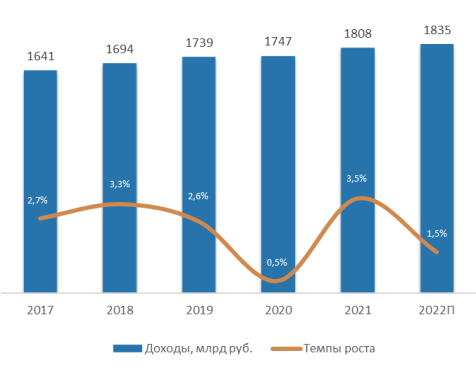

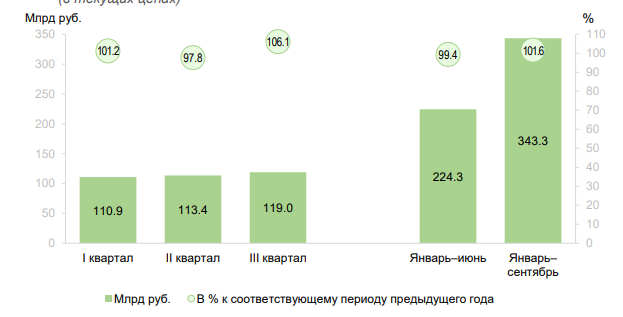

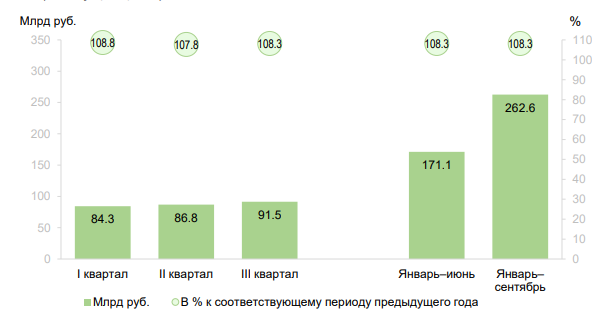

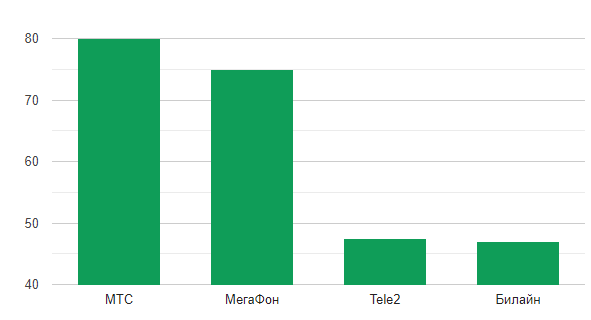

ОглавлениеВведение 2 Как повлияла пандемия на телекоммуникационные услуги 3 Ключевые показатели телекоммуникационного рынка России 6 Лидеры российского рынка мобильной связи 9 Заключение 12 Использованные источники 13 ВведениеСпрос на услуги сотовой связи очень высокий и продолжает расти. Сотовая связь стала неотъемлемой частью нашей жизни, и люди все больше используют её для связи со своими близкими, друзьями и коллегами. Также сотовая связь позволяет людям использовать интернет и получать доступ к различным сервисам и приложениям на своих мобильных устройствах. Кроме того, сотовая связь востребована в бизнес-сфере, где она используется для коммуникации между сотрудниками и клиентами, а также для проведения различных операций и транзакций. Из-за постоянного роста числа пользователей сотовых устройств и увеличения объёма передаваемых данных, спрос на услуги сотовой связи продолжит расти в будущем. В 2020 году началась пандемия, рассмотрим, как это сказалось на рынке сотовой связи. Как повлияла пандемия на телекоммуникационные услугиВ период пандемии COVID-19 сфера телекоммуникаций, как и большинство других отраслей экономики, во всех зарубежных странах подверглась негативному влиянию её последствий. Граждане и организации вынуждены были полагаться на операторов связи, так как большинство работников были переведены на удалённую работу, обучающиеся – на дистанционное обучение, а продажа товаров в сети Интернет увеличивалась в геометрической прогрессии. В 2020 году во всём мире насчитывалось около 7,9 млрд действующих абонентов мобильной связи, во многом за счёт активного развёртывания сетей 4G LTE. Мобильные технологии и подключения доминируют в телекоммуникациях сегодня, и нет никаких сомнений в том, что этот тренд будет только усиливаться в связи с потенциалом развёртывания сетей следующего поколения (5G). В 2020 году в мире насчитывалось более 1,1 млрд абонентов фиксированной широкополосной связи; их количество выросло на 32% по сравнению с 2015 годом. В сегменте широкополосного доступа в интернет (ШПД) остаются возможности для роста, преимущественно в странах с низким проникновением услуги. Глобальные телеком-операторы вынуждены преодолевать насыщение своих базовых услуг на рынке за счёт выхода в новые сегменты, в том числе связанные с развёртыванием сетей следующего поколения. Хотя все последствия от внедрения каналов связи 5G пока трудно оценить, очевидно, что это будет решающим для отрасли моментом, прежде всего с точки зрения возможностей расширения абонентской базы, дальнейшего проникновения новых технологий, капитальных вложений и доходов операторов. По мнению специалистов, сегодня наблюдаются следующие основные мировые тренды развития телеком-индустрии: сближение телекома с контентом: видео и игры; смещение роста в смежные направления: информационная безопасность, ЦОД и IoT; работа с новыми для телекома отраслями: финтех, умный дом, цифровая медицина и образование; развитие новых направлений вокруг потребностей клиента: дом, мобильность, безопасность, работа, общение. При этом основными тенденциями развития мировых телекоммуникационных компаний являются: рост спроса на цифровые (ИКТ) сервисы в постковидной реальности; сближение фиксированного и мобильного доступа – конвергенция; рост спроса на вертикальные (отраслевые) решения и частные сети (LTE, а затем и 5G); активная цифровизация государственных органов управления; снижение доходности на инвестиции (ROIC) и усиливающееся давление на затраты. Пандемия COVID-19 и перспективы повторения вспышек вирусных инфекций в будущем формируют общественный запрос на изменение существующего уклада жизни, сложившихся социальных и экономических процессов, подходов к ведению бизнеса. В основе этих изменений лежит необходимость быстрого и массового перехода людей к общению в онлайн-режиме и автономной удалённой работе. Такие изменения могут способствовать усилению роли компаний цифрового и ИТ-сектора в экономике, придадут импульс развитию технологий и сетей связи, инфраструктуры обработки и хранения данных, которые способны абсорбировать лавинообразный рост потребления трафика, обеспечить достаточную пропускную способность сети, стабильность сетевого подключения, а главное - предоставить широкий спектр востребованных цифровых сервисов населению, бизнесу и государству. Согласно отчётам, ведущих мировых телекоммуникационных компаний, негативный финансовый эффект, непосредственно связанный с пандемией COVID-19, в среднем, составил 4–8% от объёма выручки. Наиболее пострадавшим сегментом бизнеса операторов стал роуминговый бизнес в связи с сокращением клиентами числа поездок. Также снизилось количество покупок продвинутых моделей смартфонов: как следствие закрытия ряда розничных магазинов и сетей. При этом вынужденная удалённая работа, в совокупности с повышенным спросом на домашние развлечения в условиях самоизоляции, привела к устойчивому росту трафика данных, в основном по оптоволокну, а также по мобильной связи. В целом можно сказать, что пандемия привела к изменению спроса на телекоммуникационные услуги и усилению тенденций, которые уже были заметны до пандемии – таких как увеличение спроса на высокоскоростные интернет-подключения и услуги в области онлайн-развлечений. Ключевые показатели телекоммуникационного рынка РоссииОбъем российского рынка телекоммуникаций в 2022 году вырос на 1,5% - до 1,8 трлн рублей. В 2022 году ключевым драйвером роста телеком-рынка традиционно стал рынок мобильной связи, формирующий 59% выручки отрасли. В то же время, продолжилось снижение динамики в таких значимых сегментах, как фиксированный широкополосный доступ в интернет (ШПД) и платное ТВ: темпы прироста абонентской базы обоих рынков были незначительны, а рост тарифов был существенно нивелирован дальнейшим распространением пакетных предложений.  Рисунок 1. Динамика телеком рынка РФ Доходы от мобильной связи в 2022 году увеличились на 3,5% против 5% в предыдущем году. Главным фактором роста стало повышение тарифов и рост потребления дополнительных услуг, что обеспечило увеличение выручки как в В2С, так и в В2В-сегменте, говорится в отчёте. По итогам 2022 года число абонентов (активных sim-карт) мобильной связи в России снизилось, по предварительным данным, на 0,9% - до 256 млн, приблизившись к уровню 2019 года (260 млн). Проникновение составило 175%. В абсолютном выражении абонентская база сократилась на 2 млн. Рассмотрим известные данные на примере девяти месяцев 2021 и 2022 года в сравнении. Самый существенный вклад в доходы отрасли за 2022 г. внесли сегменты мобильной связи, мобильного и фиксированного интернета (рис. 2). Именно они в значительной степени определили общую динамику. По сравнению с 2021 г. наиболее значительно выросла доля доходов от услуг доступа к информации через мобильный интернет на фоне снижения вклада выручки от услуг мобильной связи, что говорит о небольшом перераспределении внутри структуры доходов отрасли.  Рисунок 2. Структура доходов от телекоммуникационных услуг (в % от общего объёма доходов от телекоммуникационных услуг) Наиболее существенной статьей дохода отрасли являются услуги мобильной связи. Этот сегмент в полной мере испытал на себе текущие ограничения, вызванные не только проблемами с импортным оборудованием, но и ослаблением спроса со стороны потребителей (трафик голосовой мобильной связи сократился на 6% по сравнению с январём–сентябрём 2021 г.). Падение спроса обусловлено повышением тарифов (абонентская плата за пакет услуг сотовой связи для населения за рассматриваемый период выросла на 9.2%) и ростом популярности голосовой интернет-связи. Доходы от услуг мобильной связи (без учёта услуг мобильного интернета) в январе–сентябре 2022 г. оцениваются в 343.3 млрд руб., что на 1.6% выше прошлогоднего уровня (рис. 3). Положительную динамику обеспечили итоги работы операторов мобильной связи в III кв. 2022 г. (+6.1% к соответствующему кварталу 2021 г.), тогда как в I полугодии темп прироста был отрицательным (-0.6%).  Рисунок 3. Доходы от услуг мобильной связи: 2022 На доходах от мобильного интернета текущие условия отразились не так сильно, как в случае голосовой мобильной связи. За первые девять месяцев прирост по сравнению с аналогичным периодом предшествующего года составил 8.3%, что лишь на 0.5 п.п. ниже, чем в I кв. (рис. 4). Положительная динамика обусловлена не только ростом тарифов (+9.2% по сравнению с тем же периодом 2021 г.), но и спросом на услуги мобильного интернета: его трафик увеличился на 20.7%  Рисунок 4. Доходы от услуг мобильного интернета: 2022 Лидеры российского рынка мобильной связиНа российском рынке мобильной связи существует несколько крупных операторов, которые являются его лидерами. Вот некоторые из них: МТС (Мобильные ТелеСистемы) - крупнейший оператор связи в России и один из крупнейших в Европе. Компания была создана в 1993 году и на данный момент имеет более 100 миллионов абонентов. Билайн - второй по величине оператор связи в России. Компания начала работу в 1993 году и на сегодняшний день имеет более 60 миллионов абонентов. МегаФон - еще один крупный оператор связи в России. Компания начала работу в 2002 году и на данный момент имеет более 76 миллионов абонентов. Tele2 - четвертый по величине оператор связи в России. Компания начала работу в России в 2013 году и на сегодняшний день имеет более 41 миллиона абонентов. Все эти компании предоставляют широкий спектр услуг связи, включая мобильную связь, интернет и телевидение. Конкуренция на рынке довольно высока, и каждый оператор старается предложить лучшие условия для своих абонентов. Билайн По информации, опубликованной сотовым оператором Билайн, его общее число абонентов в 1 квартале 2022 года снизилось примерно на 3,1% по сравнению с началом 2021 года и составило 48,5 млн человек. Во втором квартале ситуация продолжила ухудшаться – снижение составило уже 6,1% по сравнению с тем же периодом в прошлом году. Таким образом, к середине 2022 года Билайн насчитывало 47 млн абонентов – от услуг оператора отказались примерно 3 млн человек. МегаФон У сотового оператора МегаФон, напротив, наблюдается постепенной рост количества абонентов. Его клиентская база увеличилась на 5,7% по сравнению с последним кварталом 2021 года и составила около 75 млн пользователей. Tele2 Информацию о количество абонентов оператора Tele2 найти оказалось сложнее – компания не опубликовывала результаты своей деятельности за период первых двух кварталов 2022 года. Однако по информации одного из источников удалось выяснить, что на конец 2021 года суммарное количество абонентов Tele2 составило 47,5 млн человек. Стоит упомянуть, что это число несколько больше, чем в 2020 году – тогда база оператора насчитывала 46,6 млн клиентов. МТС Безусловным лидером по количеству клиентов остаётся МТС. Его абонентская база в первом квартале 2022 года составила 80 млн пользователей. Во втором квартале этот показатель не изменился. По сравнению с концом 2021 года количество абонентов немного сократилось – в четвёртом квартале оно составляло 80,4 млн человек. Внушительную абонентскую базу оператора МТС обеспечивает столь же внушительное количество базовых станций: всего компания имеет более 223 тысяч станций по всей России. Кроме того, это число продолжает расти – за последние несколько лет число запущенных вышек выросло примерно на 40%. Итоги Диаграмма сотовых операторов в России в 2022 году по популярности имеет следующий вид:  Рисунок 5. Количество абонентов большой четвёрки (млн.) ЗаключениеВ 2023 году «ТМТ Консалтинг» ожидает сохранения роста телеком-рынка на уровне, близком к уровню 2022 года. По мнению аналитиков, влияние негативных факторов сохранится: ожидается потеря абонентов вследствие выполнения требований 533-ФЗ, релокации за рубеж части экономически активного населения и бизнеса. Также возможно снижение спроса со стороны российского бизнеса при ухудшении макроэкономической ситуации. При этом возможности прироста за счёт новых клиентов в крупнейших сегментах рынка исчерпаны, а ключевым фактором увеличения выручки от услуг связи останется тарифная политика операторов. Минцифры утверждает, что уход из России производителей телекоммуникационного оборудования Nokia и Ericsson никак не отразится на качестве телефонной связи. Как сообщило ТАСС, в министерстве заявили, что в России нет дефицита телекоммуникационного оборудования. В Минцифры также подчеркнули, что операторы мобильной связи направят на закупку отечественного оборудования более 100 млрд руб., что позволит организовать современное производство телеком-оборудования в России. Ожидается, что его поставки начнутся в 2025 году. Использованные источникиhttp://tmt-consulting.ru/ https://www.acra-ratings.ru/ https://delprof.ru/upload/iblock/b92/DelProf_Analitika_Rynok-telekommunikatsiy.pdf |