ндфл. Повторение НДФЛ. Налог на доходы физических лиц

Скачать 203.98 Kb. Скачать 203.98 Kb.

|

|

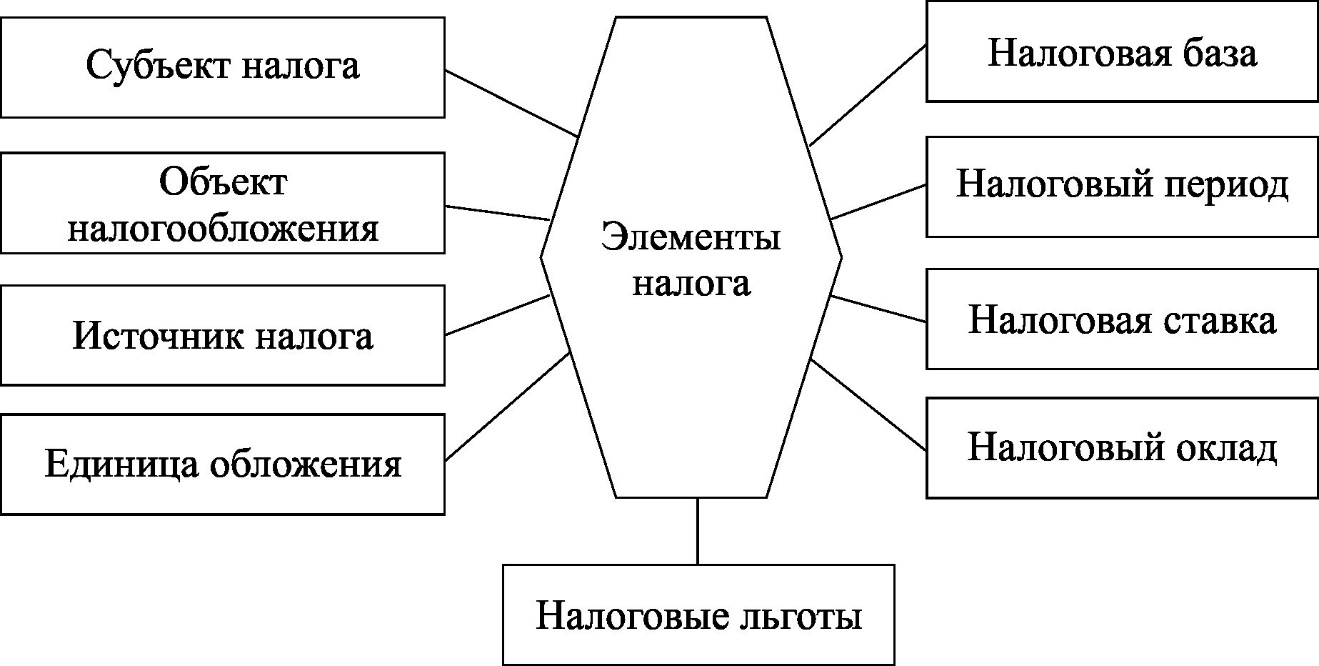

Налог на доходы физических лиц Функционирование государственной системы осуществляется за счет отчислений с доходов населения в бюджет страны, так происходит формирование доходной части бюджета для исполнения возложенных полномочий на государственный аппарат управления. На сегодняшний день в Российской Федерации система налогообложения работает стабильно. Наполнение бюджета происходит согласно продуманным и законодательно обоснованным правилам. Современный тип развития налоговой системы ориентируется на уже проверенные схемы, которые успешно показали себя в других государствах. Основной статьей наполнения государственной казны являются налоги, среди которых налог на доходы физических лиц. Порядок исчисления и уплаты налога на доходы физических лиц определен в главе 23 Налогового Кодекса РФ (НК РФ), основные элементы представлены на Рис. 1.  Рисунок 1 - Основные элементы НДФЛ Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы: налоговые резиденты и неризиденты. Налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 месяцев, следующих подряд друг за другом (п. 2 ст. 207 НК РФ). Данный период не прерывается в случаях выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ или оказанием услуг на морских месторождениях углеводородного сырья. Нерезиденты - это, соответственно, лица, которые находятся в России менее 183 дней подряд. Это могут быть иностранцы, приехавшие на временную работу, студенты по обмену, и даже граждане России, которые проживают в другой стране более 6 месяцев в год. Объектом налогообложения по НДФЛ является доход, полученный налогоплательщиком – физическим лицом. Однако в соответствии с требованиями ст. 209 Налогового Кодекса РФ объект налогообложения налогом на доходы физических лиц для резидентов и нерезидентов различен (табл.1.). Таблица 1- Объект налогообложения налогом на доходы физических лиц для резидентов и нерезидентов

Список доходов, признаваемых объектом налогообложения по НДФЛ, является открытым. И формально все то, что подходит под определение дохода, который может быть оценен и определен в соответствии с требованиями главы 23 НК РФ, посвященной НДФЛ, должно облагаться налогом (п. 1, 3 ст. 208, п. 1 ст. 41 НК РФ). К налогооблагаемым видам доходов, полученных от источников в РФ и за ее пределами относятся: дивиденды и проценты; страховые выплаты; доходы от использования авторских и иных смежных прав; доходы от сдачи в аренду или другого использования имущества; доходы от реализации недвижимого имущества, акций и ценных бумаг, долей в уставных капиталах, прав требования, иного имущества, принадлежащего физическому лицу; вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу или оказанную услугу, совершение определенных действий, а также вознаграждение директоров и выплаты, получаемые членами органа управления организации; пенсии, стипендии и иные аналогичные выплаты; доходы от использования любых транспортных средств, а также штрафы и санкции, полученные за их простой; иные доходы, получаемые от деятельности в РФ и за ее пределами. Некоторые доходы освобождены от налогообложения НДФЛ - их перечень представлен в статье 217 НК РФ. К таковым относятся: пособия по беременности и родам (п. 1 ст. 217 НК РФ); законодательно установленные компенсации, выплачиваемые в качестве возмещения вреда при причинении ущерба здоровью, возмещения расходов на повышение профессионального уровня работников, на исполнение работником своих трудовых обязанностей, в т.ч. в командировке (п. 3 ст. 217 НК РФ); законодательно установленные компенсации, выплачиваемые работнику в связи с увольнением (выходное пособие, заработок на период трудоустройства, компенсации руководителю, его заместителям, главному бухгалтеру), если общая сумма выплат не превышает трехкратного размера среднего месячного заработка. Либо шестикратного размера, если работник увольняется из организации, расположенной в районах Крайнего Севера или приравненных к ним местностях (п. 3 ст. 217 НК РФ); материальная помощь, выплаченная членам семьи умершего работника (п. 8 ст. 217 НК РФ); материальная помощь, выплаченная лицам, пострадавшим в результате стихийного бедствия или чрезвычайных обстоятельств (п. 8.3 ст. 217 НК РФ); компенсации работникам и членам их семей стоимости санаторно-курортных (не туристских) путевок в санаторно-курортные и оздоровительные организации, расположенные на территории РФ. Для освобождения таких компенсаций от НДФЛ они должны быть выплачены за счет средств, оставшихся в распоряжении работодателя после уплаты налога на прибыль или налога, уплачиваемого при применении специального режима (п. 9 ст. 217 НК РФ); оплата медицинских услуг, оказываемых работнику или членам его семьи, из чистой прибыли организации-работодателя (п. 10 ст. 217 НК РФ); суммы платы за обучение работника по основным и дополнительным образовательным программам в российских организациях, ведущих образовательную деятельность, либо иностранных организациях, имеющих право на ведение образовательной деятельности (п. 21 ст. 217 НК РФ); подарки, стоимость которых не превышает 4 000 руб. в год, полученные работником или иным лицом от организации или ИП, а также материальная помощь в пределах 4 000 руб. в год, полученная работником или бывшим работником (ныне пенсионером) (п. 28 ст. 217 НК РФ); компенсация расходов работника на уплату процентов по кредитам и займам на приобретение или строительство жилья (п. 40 ст. 217 НК РФ). Полный перечень доходов, освобождаемых от обложения НДФЛ, приведен в ст. 217 НК РФ. Данный перечень является закрытым. C 2020 году перечень пополнился компенсациями, с которых не надо платить НДФЛ. В частности отдельно выделили компенсацию проезда в отпуск и обратно внутри РФ для сотрудников из районов Крайнего Севера и приравненных к ним местностей. Иными словами, в налоговой базе учитывают все доходы, которые гражданин получил в денежной и натуральной форме, а также доходы в виде материальной выгоды. Исключить из налоговой базы нужно только доходы из закрытого перечня, которые, которые не облагаются НДФЛ (ст. 217 НК). При определении налоговой базы учитываются все доходы, полученные как в денежной, так и в натуральной формах, а также в виде материальной выгоды. Различного рода удержания доходов, в том числе и по решению суда, не уменьшают налоговую базу. Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные ставки на основании статьи 224 НК РФ. На 2021 год установлено пять видов ставок НДФЛ: 13%; 15%; 9%; 30%; 35%. С 1 января 2021 года Президент предложил изменить ставку налога на доходы с 13 до 15 процентов для тех, кто зарабатывает больше 5 млн рублей в год. Облагаться по повышенной ставке будут только те доходы, которые превышают 5 млн рублей. Таблица 2 - Ставки налога на доходы физических лиц

Для доходов, облагаемых по ставке 13%, налоговая база определяется как денежное выражение таких доходов, уменьшенных на сумму налоговых вычетов, которые предусмотрены ст. 218-221 НК РФ. Если доходы налогоплательщика меньше вычетов, налоговая база равна нулю. Налоговая база всегда определяется в рублях. Доходы (расходы, принимаемые к вычету), выраженные в иностранной валюте, пересчитываются в рубли по курсу ЦБ РФ, установленному на дату фактического получения указанных доходов (дату фактического осуществления расходов). Информацию об особенностях определения налоговой базы по различным видам доходов содержат ст. 211-215 Налогового кодекса РФ: Если доход получен в натуральной форме, то применяем статью 211 Налогового кодекса РФ. Доходом в натуральной форме считаются полученные товары, имущество, услуги - все то, что физическое лицо получает не денежными средствами. Доход в виде материальной выгоды может возникать при экономии на процентах за пользование заемными средствами (кредитом), при приобретении ценных бумаг, а также при приобретении товаров (работ, услуг) по гражданско-правовым договорам у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику. Эти вопросы регулирует статья 212 НК РФ. Особенности определения налоговой базы по договорам страхования рассматриваются в статье 213 НК РФ. Особенности уплаты НДФЛ по доходам от долевого участия в организации в статье 214 НК РФ. Отдельные доходы иностранных граждан и обложение их налогом рассмотрены в статье 215 кодекса. К доходам, облагаемым НДФЛ по ставке 13%, могут быть применены налоговые вычеты: стандартный, социальный, имущественный, профессиональный (п. 3 ст. 210 НК РФ). Исключение составляют доходы в виде дивидендов. По ним вычеты не применяются и считается своя налоговая база (п. 2 ст. 210, ст. 275 НК РФ). По доходам, облагаемым по другим ставкам – 15%, 30% или 35%, – налоговая база определяется как суммарное денежное выражение этих доходов (п. 4 ст. 210 НК РФ). И никакие вычеты при расчете налога не учитываются. Виды налоговых вычетов представлены на Рис. 2. Вычеты по налогу на доходы физических лиц  Предоставляются налогоплательщику одним из работодателей (налоговым агентом) ежемесячно на основании заявления. Стандартные   Профессиональныееые Предоставляются налогоплательщику при подаче декларации налоговые органы по окончании налогового периода по заявлению.   Социальные  Имущественные, инвестиционные     Предоставляются налогоплательщику при расчете и уплате налога в бюджет у источника выплаты дохода.  Вычет по операциям с ценными бумагами.  Рисунок 2 - Виды налоговых вычетов согласно требований НК РФ В ст. 218 НК РФ описывается механизм предоставления стандартных вычетов. Они доступны получающим доходы родителям несовершеннолетних детей, ветеранам боевых действий, участникам ликвидации последствий чрезвычайной ситуации на ЧАЭС (включая лиц, получивших впоследствии инвалидность) и некоторым другим категориям. Статья 219 НК РФ раскрывает особенности получения социальных налоговых вычетов. Право на такие преференции возникает, в частности, после оплаты физлицом обучения, лечения, при перечислении благотворительных взносов и осуществлении платежей в НПФ. Инвестиционные вычеты по НДФЛ, установлены ст. 219.1 НК РФ. Они положены гражданам, осуществившим продажу ценных бумаг или производившим взносы на ИИС (индивидуальный инвестиционный счет). В последнем случае максимальная сумма вычета равна 400 тыс. руб. в год. В статье 220 приведен алгоритм применения имущественных вычетов при покупке или продаже физическими лицами собственной недвижимости и иного имущества (например, транспортных средств), при погашении ипотечных процентов. Профессиональные вычеты определены в ст. 221 НК РФ. Профессиональный вычет применяется в размере фактически понесенных издержек (направленных на извлечение дохода), которые подтверждены документально. Преференция доступна индивидуальным предпринимателям, физлицам, работающим по договору гражданско-правового характера, получателям авторских вознаграждений. Чтобы применить налоговый вычет, нужно иметь налогооблагаемый доход. Поэтому вычеты не могут применить физические лица (включая индивидуальных предпринимателей), освобожденные от уплаты НДФЛ. К таким физическим лицам, в частности, относятся: пенсионеры, инвалиды, не имеющие иных источников дохода, кроме государственных пенсий; безработные; лица, получающие пособие по уходу за ребенком; индивидуальные предприниматели, получающие доход от осуществления деятельности, в отношении которой применяются специальные налоговые режимы. По итогам года организация - налоговый агент должна заполнить и предоставить в налоговую инспекцию Справку о доходах физического лица за год (форма 2-НДФЛ) и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ). Форма справки 2-НДФЛ, 6-НДФЛ и правила их заполнения установлены соответствующими приказами ФНС России. Нормативно-правовая база бухгалтерского учета расчетов с бюджетом по налогу на доходы физических лиц состоит из четырех уровней, на каждом из которых регулирование осуществляется наделенными соответствующими полномочиями субъектами управления. Таким образом, в данном параграфе рассмотрена экономическая сущность налога на доходы физических лиц и его нормативно-правовое регулирование. Далее будет представлен порядок отражения на счетах бухгалтерского учета расчётов с бюджетом по налогу на доходы физических лиц. Вопросы организации учетного процесса регламентированы Федеральным законом от 06.12.2011 год №402-ФЗ «О бухгалтерском учете» (ред. от 30.12.2021) и планом счетов бухгалтерского учета и Инструкцией по его применению. В плане счетов бухгалтерского учета для отражения начисления и уплаты налогов отведен счет 68 «Расчеты по налогам и сборам». Для отражения операций по налогу на доходы физлиц к этому счету необходимо открыть субсчет – «НДФЛ». Организация, выплачивающая доход физическому лицу, обязана рассчитать, удержать и перечислить в бюджет НДФЛ с начисленного дохода, а физлицу уже выплатить доход за вычетом НДФЛ (п. 1 ст. 226 НК РФ). Таким образом, организация при выплате дохода физическому лицу становится налоговым агентом по НДФЛ (ст. 226 НК РФ). Удержание НДФЛ отражается по кредиту счета 68-НДФЛ, перечисление – по дебету этого счета. В табл. 3 представлены типовые операции по начислению и перечислению НДФЛ в бюджет. Таблица 3 - Типовые операции по отражению на счетах в бухгалтерского учета расчетов с бюджетом по НДФЛ

Далее нами будет рассмотрен порядок расчета НДФЛ у налогового агента. Расчет налога на доходы физических лиц, при начислении налоговым агентом дохода физическому лицу по трудовому договору, включает такие выплаты как: заработная плата, премии различного характера, надбавки, компенсации сверх нормы, относящиеся к трудовому договору. Со всех этих выплат, за минусом представляемых вычетов (ст. 218, 219, 220 НК РФ), удерживается налог: ежемесячно в размере 13% для резидентов и 30% для нерезидентов, кроме перечисленных в ст. 227.1 НК РФ. Формула для расчета НДФЛ следующая:

Типовые бухгалтерские проводки по начислению и удержанию представлены в табл. 4. Таблица 4 - Типовые бухгалтерские проводки по начислению и удержанию НДФЛ

При получении от организации низкопроцентного или беспроцентного займа у сотрудника возникает материальная выгода в части экономии на процентах. Если проценты меньше пороговых значений или не взимаются совсем, с разницы удерживается НДФЛ по ставке 35%.Командировочные расходы в части суточных и неподтвержденных затрат по найму жилого помещения, согласно п. 3 ст. 217 НК РФ, для целей налогообложения по НДФЛ нормируются. Суточные сверх нормы и расходы на наем жилого помещения, не подтвержденный документально, облагаются НДФЛ по ставке 13%. Нормы для суточных установлены в пределах: при командировках по России — не более 700 руб. в день, при командировках за границу — не более 2 500 руб. в день. При выплате организацией сотруднику суточных по внутреннему приказу выше установленной нормы делаются следующие проводки, представленные в табл. 5. Таблица 5 -Типовые бухгалтерские проводки по начислению и удержанию НДФЛ по командировочным расходам

Получаемые дивиденды учредителями также являются доходом, подлежащим удержанию у источника выплат. Если учредитель — физическое лицо, то его доход облагается НДФЛ по ставке 13%. Учет выплаченных дивидендов для учредителей, являющихся сотрудниками организации, может вестись как на 70, так и на счете 75, но если учредитель — не сотрудник организации, то используется только счет 75. Типовые проводки по начислению и удержанию НДФЛ с дивидендов представлены в табл. 6. Таблица 6 -Типовые бухгалтерские проводки по начислению и удержанию НДФЛ с дивидендов

У организации, как налогового агента, может возникнуть ситуация, при которой требуется удержать НДФЛ, — это приобретение работ или услуг (например, по аренде нежилого помещения) организацией у физического лица. В соответствии со статьей 226 НК РФ организация в этом случае обязана удержать НДФЛ с суммы выплат, уплатить его в бюджет, а продавцу перечислить сумму за вычетом НДФЛ по ставке 13% (за исключением доходов, перечисленных в ст. 217 НК РФ). В этом случае делаются проводки, представленные в таблице 7. Важно помнить, что НДФЛ с доходов конкретного физического лица, и какой бы счет при его начислении не был задействован, на нем необходимо вести аналитику по каждому физлицу, из доходов которого был удержан НДФЛ. А также следует помнить, что законодательно установлены необлагаемые налогом доходы физического лица — все они перечислены в ст. 217 НК РФ. Таблица 7 - Типовые бухгалтерские проводки по начислению и удержанию НДФЛ с приобретения работ (услуг)

Таким образом, в данном параграфе нами рассмотрен порядок отражения на счетах бухгалтерского учета расчетов с бюджетом по налогу на доходы физических лиц. Далее остановимся на организации аудиторской проверки расчетов с бюджетом по налогу на доходы физических лиц. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||