Основные игроки рынка энергетики. Основные игроки рынка энергетики

Скачать 113.09 Kb. Скачать 113.09 Kb.

|

|

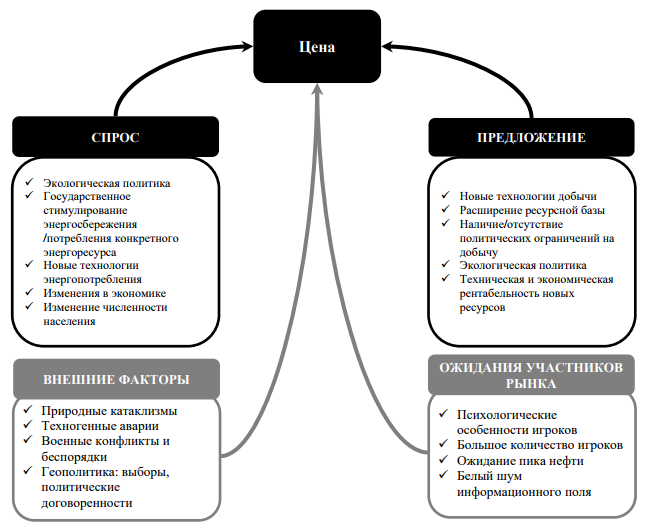

М  ИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ ИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИРОССИЙСКОЙ ФЕДЕРАЦИИ      Федеральное государственное бюджетное образовательное Федеральное государственное бюджетное образовательное учреждение высшего образования «КАЗАНСКИЙ ГОСУДАРСТВЕННЫЙ ЭНЕРГЕТИЧЕСКИЙ УНИВЕРСИТЕТ» Институт цифровых технологий и экономики Кафедра «Экономики и организации производства» Реферат Дисциплина: Методы научных исследований Тема: Основные игроки рынка энергетики Выполнил: студент группы ЗЭКП-2-19 Мотыгуллин А.Д. Проверил: Д.э.н., проф. Зарипова Д.А. Казань 2022 г. Содержание Введение…………………………………………………………………………...3 1. Общие положения………………………………………………………………5 2.Практическая часть (анализ)…………………………………………..………10 3.Задача………………………………………………………………….………..20 Заключение……………………………………………………………………….21 4. Список литературы……………………………………………………………23 Введение Мировые энергетические рынки стремительно преображаются. Технологический прогресс создает принципиально новые возможности в производстве, транспортировке и потреблении энергии, усиливается межтопливная конкуренция, меняются подходы к регулированию энергетических рынков, диверсифицируется состав используемых энергоресурсов, основные участники рынка пересматривают свои стратегии. Происходящие процессы чрезвычайно важны для России, которая занимает третье место в мировом производств энергетических ресурсов и достаточно сильно зависит от доходности их экспорта. На фоне происходящих изменений мировому энергетическому рынку предстоит найти новые точки равновесия, а России - правильно расставить приоритеты своего дальнейшего развития. Именно поэтому выполненный в монографии анализ имеет высокую актуальность и может послужить хорошей основой для практической деятельности в области стратегического планирования энергетики страны. Мировая энергетика в XXI веке вступила в полосу гигантских преобразований. Высокие цены на энергоносители в начале столетия подтолкнули научно-технический прогресс, что привело не только к повышению межтопливной конкуренции, но и к росту конкуренции между традиционными и нетрадиционными источниками углеводородов, а также интенсифицировали процессы энергосбережения, ограничивая тем самым темпы роста мирового энергопотребления. В эти же годы мировым сообществом была артикулирована проблема необходимости предотвращения изменений климата, ставшая драйвером усилий по ограничению роли ископаемого топлива. При этом стремительно меняется сама архитектура мировых энергетических рынков, перераспределяются роли между основными их участниками, появляются новые игроки и формируются новые региональные рынки, а действующие — меняют правила своего функционирования. В этих условиях энергетика мира оказывается в ситуации значительной неопределенности, что имеет крайне серьезные последствия для России, которая является одним из лидеров мировой энергетики и крупнейшим участником международных энергетических рынков. В экономике России топливно-энергетический комплекс (ТЭК) и экспорт его продуктов занимают уникальное положение, и их динамика прямо влияет на устойчивость национальной экономики. Поэтому адекватное видение развития данного сектора в долгосрочной перспективе имеет большое значение при прогнозировании и планировании развития экономики страны. А для правильной оценки перспектив ТЭК и разработки стратегии развития, как энергетики, так и экономики страны, важнейшим компонентом является исследование будущего мировой энергетики. 1. Общие положения Энергетика как основа цивилизации влияет на направления и темпы экономического и социального развития мира, его безопасность и международные отношения. Практически все стороны человеческой жизни в той или иной мере связаны с преобразованием и использованием энергии. Обеспечение пищей, одеждой, сооружение жилищ и поддержание в них комфортных условий, транспорт грузов и перемещение людей, связь и обмен информацией — далеко не полный перечень сфер деятельности, требующих затрат энергии. Применительно к российским долгосрочным интересам проведенное исследование показало, что в прогнозный период среди основных игроков на энергетических рынках наша экономика более чувствительна к негативным колебаниям рыночной конъюнктуры — снижению спроса, росту предложения и особенно — к снижению цен. Высокие затраты и действующая институциональная система ограничивают конкурентоспособность российских энергоресурсов на внешних рынках, и российский ТЭК впервые сталкивается со столь жесткими условиями, которые усугубляются сложной геополитической ситуацией и наложенными на Россию санкциями. Человечество знает нефть достаточно давно: упоминания об использовании «черного золота», или «горного масла», в качестве строительного материала, лекарственного средства и средства ведения войны датируются несколькими веками до нашей эры. Нефтяная промышленность как отрасль мирового хозяйства сравнительно молода, формально ее основание относят к концу XIX века, когда полковник Дрейк первым освоил механические способы бурения нефти в американской Пенсильвании. При комплексном анализе исторического развития рынка нефти целесообразно разделить на этапы процесс формирования современного рынка нефти по таким двум критериям, как: 1. Энергетический, который определяется исходя из роли нефти для мировой экономики, а также учитывает наличие товаров-заменителей. 2. Институциональный (ценообразование), который определяется исходя из доминирующей на нефтяном рынке контрактной структуры, позиций крупнейших игроков, видов и методов ценообразования. Постепенная модернизация финансовой системы торговли нефтяными контрактами, допуск на рынок еще большего объема игроков и постепенное раскрытие для биржевых игроков информации о реальном положении дел в отрасли привели к переходу на 5-й институциональный этап развития нефтяного рынка. После 2000-х гг., когда на биржу были пущены крупные ненефтяные игроки, впервые за всю историю мировой нефтедобычи наблюдается корреляция рыночной цены с объемом добычи, спросом и равновесной ценой. Значительные объемы капитала резко повысили ликвидность существующих бирж, а резко возросшее количество сделок привело рынок «бумажной» нефти к состоянию равновесия, которое достигалось только при усреднении цен до среднегодовых значений при значительных колебаниях в краткосрочном и среднесрочном периоде. Таким образом, нефть благодаря финансовым операциям стала «идеальным товаром». Однако ускоренное развитие целого ряда проектов добычи, прежде всего нетрадиционной нефти, на фоне сдержанного спроса привело к образованию дисбаланса на рынке. В частности, существенное воздействие на рынок оказало развитие добычи нефти низкопроницаемых коллекторов в США, технологии производства которой постоянно совершенствуются, что приводит к тому, что фактическая динамика ее добычи опережает самые смелые экспертные прогнозы. Помимо США рост добычи нефти наблюдался и у других производителей: в Бразилии, Ираке, Иране и Канаде. Рассмотрим основные особенности газовых рынков, главная из которых — значительно более высокие трансакционные издержки (т. е. издержки, связанные с координацией и взаимодействием экономических субъектов), чем на нефтяном рынке. Прежде всего это связано с высокой степенью специфичности активов отрасли ввиду крайне специализированной и негибкой природы трубопроводного транспорта газа. при высокой специфичности активов резко возрастает вероятность так называемого оппортунистического поведения контрагентов, которое имеет целью «вымогательство» — присвоение выгоды от осуществленных контрагентом специфических инвестиций (т. е. использование их без соответствующей оплаты). Например, после того, как осуществлены вложения в постройку газопровода, потребитель может потребовать от поставщика снижения цен на поставляемый газ. Поставщик вынужден будет согласиться, поскольку у него нет никаких вариантов альтернативного использования построенного трубопровода, а ему необходимо обеспечить возврат инвестиций. Из-за высокой капиталоемкости газовой промышленности этот риск оппортунистического поведения является особенно существенным, а соответственно, высоки и затраты контрагентов на то, чтобы организовать трансакцию таким образом, чтобы обеспечить минимизацию этого риска. Кроме того, стратегическая, социальная и инфраструктурная важность газовой промышленности и ее роли в формировании государственного бюджета мотивирует активное вмешательство государства в институциональную структуру отрасли. Это иногда делается через «революционные» преобразования — изменения в законодательстве, регулирующем деятельность в отрасли. А в случае международных сделок на газовый бизнес зачастую влияют геополитические отношения между странами. Ухудшение политических отношений между ключевыми экспортерами и импортерами газа, а также их геополитические противоречия с транзитными странами также крайне неблагоприятно влияют на стабильность и предсказуемость рынка, что в свою очередь влечет за собой рост трансакционных издержек — структуру сделок приходится постоянно модифицировать с учетом изменяющихся внешних условий, новых требований регулирования и изменений во внешнеполитической стратегии. Расширение видов добываемой нефти, растущая межтопливная конкуренция и непрерывное увеличение возможностей замещения нефти альтернативными источниками энергии обусловливают значимость анализа рынка жидких видов топлива в целом, а не его отдельных сегментов. Именно необходимость проведения подобного анализа обусловила задачу по разработке «Мировой модели рынков жидкого топлива» (ММЖТ). Оптимизационная ММЖТ ИНЭИ РАН описывает варианты добычи традиционной, сланцевой и других типов нетрадиционной нефти по 1023 месторождениям и районам, ее переработку на 872 нефтеперерабатывающих заводах в 6 видов нефтепродуктов и распределение по узлам потребления жидких топлив (82 страны) с использованием свыше 2000 маршрутов трубопро В ММЖТ минимизируются суммарные издержки по всей цепочке удовлетворения потребностей в нефтепродуктах — с учетом экономически эффективного их замещения альтернативными энергоносителями. Особое внимание уделяется условиям замещения нефтетоплива газом и электроэнергией. Модель позволяет прогнозировать конъюнктуру рынков жидкого топлива с расчетом баланса спроса и предложения, объемов водного, железнодорожного и морского транспорта. В ММЖТ минимизируются суммарные издержки по всей цепочке удовлетворения потребностей в нефтепродуктах — с учетом экономически эффективного их замещения альтернативными энергоносителями. Особое внимание уделяется условиям замещения нефтетоплива газом и электроэнергией. Модель позволяет прогнозировать конъюнктуру рынков жидкого топлива с расчетом баланса спроса и предложения, объемов межтопливной конкуренции, международной торговли, равновесных цен нефти и нефтепродуктов. Региональная разбивка ММЖТ составлена с учетом основных игроков, задействованных в добыче, нефтепереработке, транспортировке и потреблении жидких топлив. Это позволяет агрегировать рассматриваемые узлы в различные группы, например, страны — члены ОПЕК, страны Европейского союза, страны — члены ОЭСР, страны СНГ, страны БРИКС, страны Таможенного союза и др. Итоговая географическая дезагрегация модели (с учетом увеличения детализации по сравнению с предыдущей версией) позволяет формировать прогнозные балансы спроса и предложения нефти и нефтепродуктов, а также торговых потоков по 12 регионам, 82 странам, 95 узлам. Под узлом модели подразумевается географический регион, выделенный в зависимости от размера территории и его значимости для мирового рынка нефти. Например, Российская Федерация поделена на узлы, соответствующие 8 федеральным округам, а страны Южной Америки, за исключением Венесуэлы, Бразилии, Эквадора и Чили, объединены в единый узел. Осмысление вековой ретроспективы антропогенной энергетики и ожидаемых условий и факторов предстоящей ее эволюции в сочетании с анализом развития межтопливной конкуренции и эволюции крупнейших мировых рынков топлива формируют следующее концептуальное видение динамики и структуры мировой энергетики в период до 2040 года: 1. После глобального экономического кризиса 2008–2009 гг. можно признать завершение третьего и наступление четвертого этапа развития мировой энергетики. 2. Замедление роста численности населения планеты при малой вероятности новой технологической революции и ожидаемом очередном удвоении цен топлива создает объективные предпосылки для замедления роста мирового энергопотребления. 3. В этих условиях преимущественный рост населения и особенно экономики развивающихся стран переместит к ним основной прирост энергопотребления и сократит разрывы в душевом энергопотреблении и в плотности размещения энергетики по территории Земли. 4. Начавшееся прорывное освоение нетрадиционных технологий добычи и ресурсов углеводородов сохранит их доминирование в мировой энергетике при расширенной диверсификации по регионам мира. Это обеспечит умеренную эволюцию структуры производства первичных энергоресурсов при ускорении совершенствования сфер преобразования и конечного использования энергии. 5. Эволюция институциональной структуры и механизмов ценообразования на мировых рынках углеводородов идет в направлении все более широкого использования рыночных методов ценообразования, что, в свою очередь, означает усиление механизмов межтопливной конкуренции и, с учетом большой доступной ресурсной базы этих видов топлива, обеспечивает им сохранение сильных позиций в мировом энергобалансе. 6. Новые технологии и ресурсы со своей стороны существенно увеличат взаимозаменяемость разных видов топлива и энергии, создавая условия для лучшего самообеспечения ими стран и регионов и вместе с тем для дальнейшего усиления межтопливной и межрегиональной конкуренции, стабилизирующей мировые энергетические рынки. Приведенные концептуальные соображения помогают структурировать постановку и процесс прогнозирования мировых энергетических рынков, но требуют проверки и конкретизации целостной методологией количественных исследований, учитывающей взаимозаменяемость отдельных энергоресурсов. Практическая часть (анализ) Цены на нефть, как и на другие сырьевые товары, формируются множеством разнонаправленных факторов (рис. 1), таких как соотношение спроса и предложения, позиции участников нефтяного рынка и нерыночные факторы, влияющие на рынок преимущественно в краткосрочном периоде.  Рис. 1 — Факторы, влияющие на цену нефти (темным отмечены наиболее значимые факторы, бледным — наименее значимые). До сих пор существует два полярных мнения о вопросах установления объективной цены на нефть. Сторонники фундаментальных закономерностей ценообразования на нефть утверждают, что, несмотря на образование деривативного рынка нефтяных контрактов, цены по-прежнему определяются фундаментальными взаимосвязями спроса и предложения на нефтяном рынке. Цена на рынке, согласно экономической теории, — это точка пересечения кривых спроса и предложения. Более высокая цена образует излишек товара, а более низкая — его дефицит. Однако эта модель работает только на идеальном рынке «идеального» товара193, которым нефть не является. Предложение и спрос на нефть в реальности имеют свои ограничения и особенности, а сам рынок далек от состояния «идеального» с точки зрения конкуренции и отсутствия монопольной власти у каждого отдельного игрока (группы игроков). Нефть не является однородным товаром, существует множество типов нефти с различными качественными характеристиками. Более того, сама по себе нефть потребительским товаром не является, ценность представляют получаемые из нее нефтепродукты, что в общем не характерно для идеального товара. Применение обобщенных макроэкономических моделей к нефти осложняется тем, что спрос на нефть на реальном рынке формируется как спрос на нефтепродукты, в то время как «предложение» представляется сразу в двух частях: добыча сырой нефти и переработка в нефтепродукты, пригодные для конечного потребителя. Следует отметить, что постепенный переход нефти с реального рынка на рынок финансового актива сформировал спрос и предложение именно на нефть (нефтяные контракты), то есть приблизил нефть к «идеальному товару». Биржевой рынок, в отличие от реального рынка нефти, не ограничен по количеству игроков, нефть на нем стандартизирована в рамках торгуемого «бенчмарка», то есть приведена к единым качественным условиям, а вход на современный деривативный рынок фактически не ограничен для каждого отдельного его участника. Прежде чем рассматривать объективные факторы, подумаем о «ширине» конфликта ценовых интересов между основными участниками рынка, с учетом действующих на этот момент параметров нефтяного рынка (табл. 1). Таблица 1 Оценки позиций групп специальных интересов мирового нефтяного рынка по цене на нефть, долл./барр.

Прим.: * — при опасении за будущие скачки цен; ** — с учетом нефтегазовых компаний США, добывающих сланцевую нефть; *** — с учетом позиции движения «зеленых» для продвижения ВИЭ; **** — «Население» в случае стран-экспортеров подразумевает в том числе использование нефтяной ренты для осуществления социальных программ. В более длительной перспективе мы исходим из нескольких важных соображений о целях участников «глобальной нефтяной игры»: речь идет о горизонте в 5–10 лет, а не о конъюнктуре года; большинство участников сознает, что слишком низкие цены могут привести к их взлету в будущем (50–60 долл./барр. воспринимаются как разумный минимум); все игроки действуют рационально, решая долгосрочные проблемы развития и устойчивости, а не ради «чисто политического заговора». Уже сегодня видны тенденции изменения ролей игроков на мировом нефтяном рынке. В прогнозный период ожидается ослабление влияния международных компаний- мейджоров. На региональных рынках развитых стран их постепенно вытесняют небольшие независимые компании с эффективной инновационной составляющей, которая позволяет им контролировать затраты по всей цепочке и разрабатывать месторождения нетрадиционных и трудноизвлекаемых нефтей. На международных рынках компании- мейджоры вытесняются растущими национальными нефтяными компаниями (ННК), такими как Saudi Aramco, Iranian NOC, Petrobras, «Роснефть». Более того, национальные компании не только занимают все большую долю на собственных внутренних рынках, но и начинают конкурировать за зарубежные рынки. В первую очередь, это характерно для китайских CNPC и PetroChina, чьи активы уже сегодня имеют обширнейшую географию — от добычных проектов на Ближнем Востоке до участия в проектах по разработке канадских нефтяных песков. Ожидается также изменение в положении на рынке основных объединений и крупнейших стран — игроков нефтяного рынка. В период с 1990 по 2010 г. крупнейших производителей нефти можно было разделить на две группы: • суперпроизводители, куда входят три страны: Россия, Саудовская Аравия и США; их уровни добычи в ретроспективе колебались в диапазоне 310– 520 млн т; • крупные производители, к которым относится Китай, Иран, Ирак, Канада, ОАЭ и Мексика; в ретроспективе ни одна из этих стран никогда не добывала более 210 млн т. Фактически, с точки зрения наиболее значимых игроков на рынке нефти, до 2040 г. не ожидается революционных изменений, что говорит о стабильности и зрелости нефтяного рынка и о его значительной системной устойчивости. Тем не менее происходит ряд значимых эволюционных сдвигов. Безусловно, главным изменением расклада сил на мировом нефтяном рынке станет глобальное усиление влияния США. По расчетам, уже после 2030 г. за счет разработки сланцевой нефти США смогут отказаться от импорта углеводородов из всех стран, кроме Канады и Южной Америки (с месторождений, находящихся в портфеле активов американских компаний). К 2015 г. ожидается достижение почти полной загрузки нефтеперерабатывающих мощностей США и Канады. К 2020 г. полностью загрузились мексиканские НПЗ, что привело к стабилизации спроса на сырую нефть и самообеспечению региона нефтепродуктами. Северная Америка стала нетто-экспортером нефти уже после 2030 г. Подобное усиление США на мировом нефтяном рынке с достижением ими энергетической независимости привело к серьезным геополитическим сдвигам. Нарастило свое влияние на рынке и другой крупный импортер нефти — Китай. Однако причины роста его влияния будут кардинально отличаться от факторов, работающих для США. Китай, как и Северо-Восточная Азия в целом, не сможет самостоятельно удовлетворить собственный спрос на нефть и вынужден будет наращивать импорт, в первую очередь — с Ближнего Востока. Очень существенно, в 2,8 раза, вырастет суммарный экспорт газа из стран СНГ — как сетевого, так и сжиженного, что позволит региону остаться лидером межрегиональной газовой торговли. Развивающиеся страны Азии вынуждены будут направлять все большие объемы на удовлетворение растущего внутрирегионального спроса, что будет ограничивать их возможности по участию в глобальной торговле. С другой стороны, выход на рынки Австралии как крупнейшего поставщика СПГ сделает регион Развитой Азии крупным игроком на мировом рынке. Таким образом, на стороне предложения идет дальнейшее усиление конкуренции между все возрастающим числом производителей. При этом в мире отчетливо формируется крупнейший центр потребления, импортирующий все возрастающие объемы газа со всего мира, — это развивающиеся страны Азии. В рассматриваемый период будут активно расти как объемы сетевого газа, так и СПГ, однако в целом доля сжиженного газа в межрегиональной торговле будет оставаться выше, поскольку газ, транспортируемый по трубам, обычно является основой внутрирегиональной торговли. Следует отметить, что наиболее активная внутрирегиональная торговля всеми энергоресурсами будет вестись в АТР. Здесь ключевым игроком станет Австралия, которая после существенного расширения экспортных мощностей и ввода новых добычных проектов нарастит поставки в Японию, Южную Корею, Китай и другие страны. Возрастут объемы экспорта также из Африки и Ближнего Востока, но здесь многое будет зависеть от темпов роста внутреннего спроса на энергоресурсы и региональной стабильности. Одним из важнейших изменений в международной торговле энергоресурсами станет ожидаемая регионализация рынков. Еще совсем недавно мир устойчиво шел к образованию единых мировых рынков. Развитие системы морской транспортировки и механизмов биржевой торговли позволяло не только увеличивать объемы межрегиональных поставок, но и формировать систему арбитражных сделок. В итоге цены на энергоресурсы на трех крупнейших мировых рынках спроса: в Азии, Европе и Северной Америке — сближались. Однако разработка нетрадиционных ресурсов в Северной Америке нарушила фундамент выстраивавшейся системы. На этот региональный рынок стали поступать собственные ресурсы, которые по ценам способны быстро вытеснять импорт. В итоге газовый рынок Северной Америки уже закрылся для импорта, и в этом же направлении движется нефтяной. Таким образом, один из важнейших в мировой экономике регион практически выпадает из системы мирового импорта энергоресурсов и выстраивает для себя собственные механизмы ценообразования, присоединяясь к большинству добывающих регионов и стран мира. Однако отсутствие резкого падения цен вовсе не означает, что данный сценарий безопасен для производителей. Анализ показывает, что, хотя рынки нефти и газа остаются хорошо сбалансированными, в этом сценарии существенно меняется соотношение сил ведущих участников этих рынков. Некоторые глобальные игроки получат дополнительные возможности влияния, для других это означает потерю позиций. Вообще, с точки зрения позиций основных игроков нефтяного и газового рынков, данный сценарий фактически приводит к усилению тенденций, заданных в базовом сценарии. Выигрывают от реализации этого сценария: • США — за счет собственной добычи нефти (на 80 млн т больше, чем в базовом сценарии) и газа (чуть меньше, чем в базовом сценарии, за счет уменьшения экспорта, т. к. объем мировой торговли газом в целом сократится, главным образом из-за наращивания собственной добычи в Китае) становятся в этом сценарии крупнейшим производителем углеводородного сырья в мире; этот факт с учетом общей геополитической значимости США фактически превращает их в самого влиятельного игрока на мировом рынке углеводородов; • Китай — за счет снижения объемов импорта относительно базового сценария, вызванного освоением собственных сланцевых месторождений после 2020 г. Проигрывают в случае «Сланцевого прорыва»: европейские страны — при низких (по сравнению с базовым сценарием) ценах нефти с рынка вытесняются еще большие объемы собственной европейской нефти, не вводятся в эксплуатацию проекты на шельфе Северного моря, снижается привлекательность ВИЭ по сравнению с углеводородными топливами, растет энергетическая зависимость от поставщиков; некоторые страны АТР, которым придется отказаться от дорогих офшорных проектов; страны — члены ОПЕК — в этом сценарии падение добычи в странах ОПЕК и уменьшение их рыночной доли становится практически неизбежными в 2025– 2035 гг. При этом даже в таком «экстремальном» сценарии вряд ли стоит ожидать согласованности в действиях членов ОПЕК ввиду различия необходимых разным его странам цен на нефть и вероятной дестабилизации ряда нефтезависимых экономик, то есть «Сланцевый прорыв», вероятнее всего, еще больше ослабит организацию. К концу прогнозного периода рыночная ниша ОПЕК несколько стабилизируется, но реализация сценария «Сланцевый прорыв» практически полностью лишит картель возможности влиять на мировые цены нефти в середине прогнозного периода; страны СНГ и Россия — именно СНГ сильнее всего вынуждено будет сократить свой экспорт нефти в данном сценарии. Для России реализация подобного сценария в случае сохранения существующего налогового режима уже к 2020 г. может уменьшить ее добычу на 50 млн т по сравнению с базовым сценарием, а также снизить экспорт на те же объемы из-за сужения ниши на экспортных рынках (рис. 4.7). Экспорт российского газа в данном сценарии будет ниже на 70 млрд куб. м, чем в базовом (рис. 4.8). Полученные результаты показывают, 311 что СНГ в прогнозный период будет наиболее чувствителен к данному сценарию. Таким образом, сценарий «Сланцевый прорыв» существенно меняет соотношение сил основных игроков глобального рынка углеводородов, при этом именно Россия и другие страны-производители СНГ оказываются наиболее уязвимыми. Задача Определить расходы по статье «Топливо и энергия на технологические цели». Заготовка – отливка из бронзового сплава, получается путем плавки исходного сырья в электропечи. Масса заготовки – 12 кг. Ёмкость электропечи – 300 кг. Мощность электропечи М = 100 кВт. Длительность нагрева одной плавки Т = 2 ч. Стоимость 1 кВтч – 150 руб. Решение: 1. Расчет количества потребленной электроэнергии: 100∙2 = 200 кВтч. 2. Стоимость расходованной на плавку электроэнергии: 200∙150 = 30 000 руб. 3. Расходы, приходящиеся на одну отливку: 30 000∙12 / 300 = 1 200 руб. Заключение Происходящие трансформации мировой энергетики — и особенно рынков углеводородов — оборачиваются большими рисками для энергетики и экономики России. Исследования показали, что среди всех основных игроков энергетических рынков Россия оказалась наиболее чувствительна к колебаниям рыночной конъюнктуры: к снижению спроса, росту предложения и особенно — к уменьшению цен топлива. Высокие затраты на добычу и трансконтинентальную транспортировку, а также действующая налоговая система и несовершенные институты, ограничения на привлечение капитала и технологий снижают конкурентоспособность российских энергоресурсов на внешних рынках. Проведенные в ходе разработки данного прогноза расчеты продемонстрировали сокращение (по сравнению с более ранними прогнозами) объемов поставок российских углеводородов, которые в перспективе могут быть приняты внешними рынками. А прогнозируемые колебания цен на углеводороды заметно ограничат доходы страны и отрасли, а также компаний ТЭК. Таким образом, исследование выявило большие угрозы российской экономике и энергетике в результате ожидаемых трансформаций мировых рынков углеводородов: В прогнозном варианте в предстоящие 10–15 лет Россия на 20 % и более снизит и затем стабилизирует объемы экспорта нефти и газа, хотя и останется крупнейшим мировым поставщиком топлива на мировые рынки. В мировом прогнозе российский газ оценен по отрывочным корпоративным публикациям о стоимости основных инвестиционных проектов и тоже с учетом действующего налогообложения. По результатам моделирования Россия также оказалась в числе замыкающих поставщиков на европейском и азиатском рынках. По итогам расчетов, в течение всего периода не будут востребованы потенциальные возможности добычи и экспорта российского газа. При умеренном сокращении внутреннего спроса в прогнозном варианте по сравнению с исходным суммарное производство энергоресурсов уменьшится немногим больше снижения экспорта, но Россия сохранит сегодняшнее место третьего крупнейшего их производителя в мире. Существенно изменятся топливно-энергетические балансы страны и регионов, что отодвинет во времени или сделает неэффективными ряд крупных энергетических проектов в нефтяной и особенно в газовой отрасли. Снижение выручки от экспорта газа и особенно нефти существенно уменьшит их вклад в ВВП страны. Свойственные этим отраслям сильные мультипликативные 381 эффекты, а также уменьшение притока в них иностранных капиталов существенно усилят воздействие спада экспортной выручки и замедлят развитие экономики страны. Потребуются огромные усилия для снижения технологической зависимости ТЭК от поставок извне. В рамках развития страны необходимым (а не только желательным) становится радикальное повышение эффективности хозяйствования и накопления в ТЭВ в обозримом будущем. Список литературы Гибадуллин, А.А. Анализ электроэнергетического потенциала Евразийского экономического союза // Вестник Марийского государственного университета. - 2019. - Т. 5. - № 1. - С. 80-88. Голованова, А.Е., Камянская А.Р., Мосейкина С.Р. Позиция России на мировой энергетической арене и перспективы развития возобновляемых источников энергии // Инновации и инвестиции. – 2020. - №1. – С. 60-66. Иванов, А.С., Матвеев И.Е. Современный этап развития мировой энергетики // Российский внешнеэкономический вестник. – 2019. - №3. – С. 87-101. Порфирьев, Б.Н. Проблемы энергетики и изменений климата в докладе «Текущая ситуация и перспективы мировой экономики» // Научные труды ВЭО России. – 2020. - №Т.222. – С. 20-24. Прогноз развития энергетики мира и России 2019 / под ред. А.А. Макарова, Т.А. Митровой, В.А. Кулагина; ИНЭИ РАН–Московская школа управления СКОЛКОВО – Москва, 2019. – 210 с. |