ответы на билеты. Ответы на теоретические и практические задания Вопросы Общая характеристика финансовой политики

Скачать 162.98 Kb. Скачать 162.98 Kb.

|

27.Коммерческие банки. Функции коммерческих банков.Коммерческий банк — кредитное учреждение, операции которого направлены на аккумуляцию денежных средств, на последующее их размещение на денежном рынке, а также выполнение поручений клиентов. Коммерческие банки — среднее звено кредитно-финансовой пирамиды. Они представляют собой своеобразные супермаркеты по торговле кредитами. Чтобы торговать кредитами нужно сначала собрать временно свободные денежные средства. Коммерческий банк аккумулирует денежные средства физических и юридических лиц и размещает их на финансовом рынке. Финансовые ресурсы коммерческого банка в основном (до 80%) состоят из привлеченных средств (вкладов или депозитов). Основные функции коммерческого банкаК основными функциям коммерческих банков относятся: мобилизация временно свободных денежных средств и превращение их в капитал; кредитование предприятий, государства и населения; выпуск кредитных денег; осуществление расчетов и платежей в хозяйстве; эмиссионно-учредительская функция; консультирование, предоставление экономической и финансовой информации.

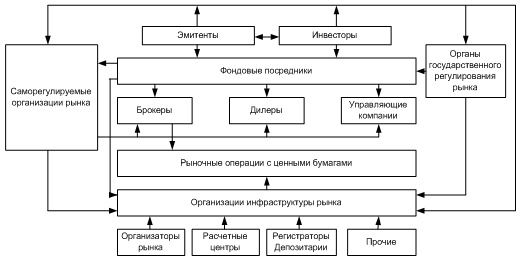

29. «Ценные бумаги, их виды» Ценная бумага- это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. Ценная бумага может появиться только в результате эмиссии. Эмиссия ценных бумаг - это последовательность действий эмитента по размещению эмиссионных ценных бумаг. Эмитент - юридическое лицо или органы исполнительной власти либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими. Облигация - это ценная бумага, которая является долговым обязательством, выданным государством или предприятием на определенных условиях при выпуске ими внутреннего займа и дающая ее держателю (владельцу) доход в виде фиксированного процента от ее нарицательной стоимости. Значение термина «облигация» законодательно закреплено в части 2 ст. 816 Гражданского Кодекса РФ, а отношения между эмитентом и держателем облигации регулируется ст. 807 – 818 ГК РФ. Вексель – это ценная бумага, удостоверяющая безусловное денежное долговое одностороннее обязательство векселедателя (банка) уплатить при наступлении срока определенную сумму денежных средств векселедержателю (владельцу векселя). Банковский вексель в своей основе имеет депозитную природу, и выписывается банком – эмитентом на основании депонирования клиентом в банке определенной суммы средств. Законодательно значение термина «вексель» закреплено в части 2 ст. 815 ГК РФ. Коммерческие банки выпускают векселя следующих видов: простые векселя, которые представляют собой одностороннее, ничем не обусловленное обязательство банка заплатить указанную в векселе определенную сумму в установленный срок; переводные векселя, по которым плательщиками указываются третьи лица – должники или гаранты банка. Банковский вексель может быть именным или выписанным на предъявителя, и он оформляется в национальной или иностранной валюте. Выпускаемые банками векселя различаются и по своей доходности: процентные, дисконтные и беспроцентные. Вексель используется как: средство платежа; залог и средство платежа при кредитовании. Чек – это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в чеке суммы чекодержателю. Определение чека изложено в статье 877 главы 46 Гражданского кодекса Российской Федерации и главе 7 Положения Центрального банка № 2- П от 12.04.2001г. «О безналичных расчетах в РФ». Чеки бывают следующих видов: именные, ордерные предъявительские Сберегательный (депозитный) сертификат - это ценная бумага, удостоверяющая сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банка. Это определение сберегательного (депозитного) сертификата изложено в пункте 1 статьи 844 главы 44 Гражданского кодекса Российской Федерации. Сберегательные (депозитные) сертификаты бывают следующих видов: именные на предъявителя Сберегательная книжка на предъявителя - это ценная бумага, удостоверяющая внесение в банковское учреждение денежной суммы и право ее владельца на получение этой суммы в соответствии с условиями денежного вклада. Выдача сберегательной книжки на предъявителя осуществляется в случаях, когда это предусмотрено договором банковского вклада, и владельцами такой ценной бумаги могут выступать только граждане. Порядок выдачи и обращения сберегательной книжки на предъявителя закреплены ст. 843 Гражданского Кодекса РФ и главой 6 Закона о банках и банковской деятельности. Коносамент - это транспортный документ, являющийся ценной бумагой, который содержит условия договора морской перевозки и выражает право собственности на конкретный указанный в нем товар. Коносамент представляет собой документ, держатель которого получает право распоряжаться грузом. Основные правила обращения коносамента, и его реквизиты закреплены ст. 123 - 126 Кодекса торгового мореплавания. Виды коносаментов: Линейный коносамент. Линейный коносамент -это документ, в котором излагается воля отправителя, направленная на заключение договора перевозки груза. Чартерный коносамент. Чартерный коносамент -это документ, который выдается в подтверждение приема груза, перевозимого на основании чартера. Береговой коносамент. Береговой коносамент - документ, который выдается в подтверждение приема груза от отправителя на берегу, как правило, на складе перевозчика. Бортовой коносамент. Бортовой коносамент - документ, который выдается, когда товар погружен на судно. Акция - это ценная бумага, выпускаемая акционерным обществом и закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества (АО) в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, оставшегося после его ликвидации. Все акции, выпускаемые любым Акционерным Обществом, являются именными. Как правило, акции делятся на две группы: Обыкновенные акции. Владельцы обыкновенных акций АО могут в соответствии с Федеральным законом и уставом общества участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, а также имеют право на получение дивидендов, а в случае ликвидации общества - право на получение части его имущества Привилегированные акции (одного или нескольких типов). Владельцы привилегированных акций не имеют права голоса на общем собрании акционеров, если иное не установлено настоящим Федеральным законом. 30. «Участники рынка ценных бумаг. структура операции рынка ценных бумаг» Участниками рынка ценных бумаг могут быть физические и юридические лица, которые вступают в экономические отношения по поводу перехода прав на ценные бумаги. Профессиональные участники рынка ценных бумаг — юридические лица, в том числе кредитные организации, которые осуществляют следующие виды деятельности: брокерская деятельность; дилерская деятельность; деятельность по управлению ценными бумагами; деятельность по определению взаимных обязательств (клиринг); депозитарная деятельность; деятельность по ведению реестра владельцев ценных бумаг; деятельность по организации торговли на рынке ценных бумаг.  эмитенты — осуществляют первичный выпуск ценных бумаг в обращение; инвесторы — это всегда покупатели ценных бумаг; фондовые посредники — это торговцы, обеспечивающие связь между эмитентами и инвесторами и имеющие государственные лицензии на соответствующие посреднические виды деятельности (брокерские и дилерские услуги); брокеры — это участники рынка ценных бумаг, которые осуществляют операции за счет средств клиента (брокер может быть только юридическим лицом). дилеры — участники рынка ценных бумаг, осуществляют операции с ценными бумагами за свой счет (дилером может быть только юридическое лицо, являющееся коммерческой организацией). организации инфраструктуры; организации регулирования и контроля. Эмитенты Эмитенты — профессиональные участники рынка ценных бумаг, которые выпускают ценные бумаги в обращение и несут обязательства перед их владельцами. Эмитентами обычно бывают юридические лица. На практике эмитенты — это первые продавцы ценной бумаги, хотя сам по себе ее выпуск необязательно должен сопровождаться сделкой купли-продажи. В понятии «эмитент» упор делается не только на выпуск ценной бумаги, но и на принятие эмитентом обязательств по ней, а значит, и на получение определенных прав, связанных с ценной бумагой, ее владельцем, покупателем. Эмитентами обычно бывают юридические лица, хотя некоторые виды ценных бумаг могут выпускать в обращение и граждане (физические лица). Инвесторы Инвесторы — участники рынка ценных бумаг, юридические и физические лица, которые вкладывают свои свободные капиталы или сбережения в ценные бумаги. Инвестор одновременно будет и эмитентом, если он осуществляет собственный выпуск ценных бумаг. Инвестор всегда будет приобретателем (покупателем) ценной бумаги, хотя и не всякий покупатель ее есть инвестор. Инвестор может одновременно быть эмитентом, если он осуществляет выпуск собственных ценных бумаг, и эмитент становится одновременно инвестором, если он инвестирует свои капиталы в ценные бумаги других эмитентов. Если эмитента и можно с определенной долей условности назвать первым продавцом его ценной бумаги (на самом деле часто не сам эмитент продает ее, а уполномоченное им лицо), то инвестор, как правило, никогда не станет «конечным» покупателем ценной бумаги. Он постоянно выступает то в роли продавца, то в роли покупателя в зависимости от ситуации на рынке, цен и доходности различных ценных бумаг. Поэтому неправильно отождествлять эмитентов только с продавцами ценных бумаг, а инвесторов — только с их покупателями. И эмитенты, и инвесторы выступают одновременно и продавцами, и покупателями на рынке ценных бумаг. Деление участников рынка на эмитентов и инвесторов производится не по их положению относительно купли-продажи ценной бумаги, а по отношению к имущественным правам и обязательствам по каждой ценной бумаге. Фондовые посредники Фондовые посредники — профессиональные участники рынка ценных бумаг, обеспечивающие связь между эмитентами и инвесторами и имеющие государственные лицензии на соответствующие посреднические виды деятельности (брокерские и дилерские услуги). Брокеры — это фондовые посредники, осуществляющие операции с ценными бумагами за счет средств клиента в соответствии с договорами поручения или комиссии. Брокер получает доход в виде комиссионного вознаграждения. В случае оказания брокером услуг по размещению эмиссиоционных ценных бумаг брокер вправе приобрести за свой счет не размещенные в срок, предусмотренные договором, ценные бумаги. Дилеры — фондовые посредники, производящие операции с ценными бумагами за свой счет. Их доход составляет разницу между ценой продажи и ценой покупки ценной бумаги. Управляющие компании — это фондовые посредники, осуществляющие деятельность по доверительному управлению ценными бумагами и/или денежными средствами, высвобождающимися от продажи ценных бумаг или предназначенными для их приобретения, по поручению и в интересах своих клиентов. Фондовые посредники могут быть только юридическими лицами, могут образовываться в различных организационно-правовых формах, обязательно наличие для них государственной лицензии на соответствующий вид посредничества. Организации инфраструктуры Организации инфраструктуры рынка ценных бумаг условно можно разбить на две группы: организации, обслуживающие только данный рынок, — это расчетные центры, депозитарии, регистраторы; и организации, обслуживающие сразу многие рынки, включая и настоящий, — это электронные системы информации, газеты, журналы, юридические службы и т.п. Организаторы рынка ценных бумаг- это организации, способствующие заключению сделок купли-продажи с ценными бумагами. К организаторам рынка ценных бумаг относятся фондовые биржи и внебиржевые организаторы рынка. Расчетные центры — это организации банковского типа, специализирующиеся на ведении расчетных счетов участников организованного рынка ценных бумаг и осуществлении всех расчетов по сделкам с ценными бумагами. Регистраторы ведут реестры владельцев именных ценных бумаг, если их число по данной бумаге превышает 500; Депозитарии оказывают услуги по хранению ценных бумаг и учету и переходу прав собственности на ценные бумаги от одного владельца к другому. Организации регулирования и контроля рынка ценных бумаг представлены госорганами и организациями самих участников рынка. Данные организации представлены либо соответствующими органами государства, либо организациями самих участников рынка, которым предоставлены права по контролю и регулированию как со стороны государства, так и со стороны самих профессионалов рынка. В законе РФ «О рынке ценных бумаг» определено, что основным государственным органом регулирования рынка ценных бумаг в России является Федеральная служба по финансовым рынкам (ФСФР), которая имеет право наделять некоторыми функциями регулирования организации профессиональных участников рассматриваемого рынка путем придания им статуса саморегулируемых организаций российского рынка ценных бумаг. Цель государственного регулирования — обеспечение доверия инвесторов к рынку ценных бумаг, что гарантирует выполнение последними своих экономических функций и регулирование деятельности участников рынка как соответствующих организаций, так и установление правил ведения ими любых операций на рынке ценных бумаг. 31. Валютная система РФ: Валюта в широком смысле слова — любой товар, способный выполнять денежную функцию средства обмена на международной арене; в узком смысле — наличная часть денежной массы, циркулирующая из рук в руки в форме денежных банкнот и монет. Валюта разделяется в зависимости от ее принадлежности: на национальную валюту — законное платежное средство на территории выпускающих ее стран (доллар в США, рубль в России, угия в Мавритании); иностранную валюту — платежное средство других стран, законно или незаконно используемое на территории данной страны (доллар в России, рубль на Украине, латы в Латвии). По сфере и режиму применения валюта делится на свободно конвертируемую, частично конвертируемую, замкнутую (неконвертируемую). Свободно конвертируемая валюта (СКВ) — валюта, которая свободно и неограниченно обменивается на другие иностранные валюты. Она широко используется для осуществления платежей по международным сделкам, активно продается и покупается на главных валютных рынках. С 1999 г. к свободно конвертируемым относят четыре валюты: доллар США, японская иена, английский фунт стерлингов и евро. Частично конвертируемая валюта — валюта тех стран, в которых применяются валютные ограничения для определенных держателей и по отдельным видам обменных операций. К этой валюте относится валюта большинства развивающихся стран. Замкнутая валюта — это валюта, которая функционирует в пределах одной страны и не обменивается на другие. Валюты стран мира могут быть также разделены на группы на основе различных признаков. Резервная валюта — валюта, в которой страны держат свои ликвидные международные резервные активы, используемые для покрытия отрицательного сальдо платежного баланса. |