Дохідниц підхід. Тема-7.-Дохідний-підхід-до-оцінки-бізнесу-2. Перелік понять та категорій

Скачать 49.4 Kb. Скачать 49.4 Kb.

|

|

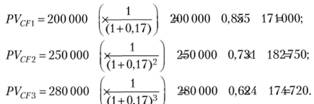

Тема 7. Дохідний підхід до оцінки бізнесу 3. Метод дисконтованих майбутніх грошових потоків. Перелік понять та категорій Метод дисконтованих майбутніх грошових потоків, грошовий потік, грошовий потік для власного капіталу, безборговий грошовий потік, метод САРМ, метод кумулятивної побудови, фактори ризику інвестування, диверсифікованість ринків збуту, диверсифікованість джерел ресурсів, диверсифікованість продукції, фінансова стійкість підприємства, метод оцінки за вартістю чистих активів, метод оцінки за ліквідаційною вартістю, простий відсоток, складний відсоток, ануїтет. Контрольні питання Суть методу дисконтованих майбутніх грошових потоків. Етапи реалізації методу дисконтування грошових потоків. Які моделі грошових потоків ви знаєте? Чому завтра гроші коштують менше, ніж сьогодні? У чому полягають такі методи: метод CAPM і кумулятивного побудови. Як розрахувати середньозважену вартість капіталу? Як розрахувати залишкову вартість бізнесу і поточну вартість майбутніх грошових потоків? Що таке ануїтет? У чому полягають процедури перевірки методу дисконтування грошових потоків? Тести 1. Дисконтування - це: процес приведення грошових надходжень від інвестицій до їх поточної вартості; процес визначення майбутньої вартості грошей; визначення знижки при продажу об'єкта нерухомості. 2. При оцінці вартості об'єкта нерухомості з метою страхування ризику перевагу часто віддається: витратним підходу; ринковим підходом; дохідного підходу. 3. Метод капіталізації доходу заснований на принципі очікування: невірно; вірно. 4. До якого методу оцінки буде віддано перевагу при визначенні ринкової вартості готельного комплексу: метод капіталізації доходу; метод порівнянних продажів; витратний метод. 5. Дисконтна ставка - це: відсоток, який використовується для перерахунку майбутніх потоків доходів; норма повернення; кошти, які утворюються за рахунок переоцінки основних засобів; результат припливу і відтоку грошових коштів в організації. 6. Метод дохідного підходу, який можна застосовувати для оцінки вартості фірм, що мають змінюється по роках грошовий потік, - це метод ... дисконтування; прямої капіталізації. 7. Найбільш доцільним підходом для оцінки підприємства як діючого є: витратний; порівняльний; ринковий; дохідний. Демонстраційні задачі Задача 1 Потрібно розрахувати вартість компанії «Сонечко» методом дисконтування грошових потоків, маючи такі дані. Прогнозний період становить три роки. Ставка доходу за державними облігаціями - 11%; середньоринкова ставка доходу - 16%; коефіцієнт бета для оцінюваної компанії - 1,2. У постпрогнозном періоді передбачається, що об'єкт як і раніше буде приносити прибуток, очікувані довгострокові темпи зростання прибутку - 2%. Виходячи з ретроспективних даних, прогнозовані по компанії грошові потоки підприємства наступні: • 1-й рік - 200 000 ден. од.; • 2-й рік - 250 000 ден. од.; • третій рік - 280 000 ден. од.; • 4-й рік - 300 000 ден. од. 1. Розрахуємо ставку дисконтування за моделлю САРМ: 2. Розрахуємо поточну вартість грошових потоків на три прогнозних року:  3. За моделлю Гордона розрахуємо вартість бізнесу в постпрогнозний період: 4. Розрахуємо поточну вартість бізнесу в постпрогнозний період: 5. Знаходимо вартість бізнесу як суму поточних вартостей всіх майбутніх грошових потоків і вартості бізнесу в постпрогнозний період: Задача 2 Розрахувати для підприємства показник грошового потоку на основі даних, наведених зі звітів про прибутки і збитки, рух коштів, а також з урахуванням зміни балансу підприємства (в гривнях). Надходження по контрактам на реалізацію продукції: реалізація з оплатою за фактом поставки 300 000 реалізація з оплатою в розстрочку 100 000 аванси і передоплата 175 000. Разом надходження за контрактами на реалізацію продукції 575 000 Чистий прибуток 85 000 Собівартість реалізованої продукції 310 000 Накладні витрати 75 000 Знос 160 000 Податки 155 000 Відсотки за кредит 38 345 Збільшення заборгованості по балансу 280 000 Знов придбані активи, поставлені на баланс 205 000 Рішення. Грошовим потоком є сальдо між надходженнями (зі знаком «плюс») і платежами (зі знаком «мінус») підприємства. Надходженнями у вихідних даних є: 1) надходження від реалізації продукції (в свою чергу, діляться на надходження від продажу продукції з оплатою за фактом поставки і від продукції, проданої - в тому числі в попередніх періодах - в розстрочку); 2) надходження нових кредитних коштів (збільшення заборгованості). Сума цих надходжень дорівнює: 575 000 + 280 000 = 855 000 грн. Показник чистого прибутку у вихідних даних є проміжним (розрахунковим) і не відповідає будь-якого конкретного надходження коштів. Реальні платежі робилися за всіма такими позиціями: собівартість реалізованої продукції (прямі матеріальні і трудові витрати); накладні витрати; податки, відсотки за кредит; знову придбані активи, поставлені на баланс (на баланс активи ставляться по тій вартості, за якою вони фактично купувалися). Відрахування на знос не є платежем, так як ці кошти з підприємства не йдуть. Таким чином, сума платежів склала: 310 000 + 75 000 + 155 000 + 38 345 + 205 000 = 783 345 грн. Сальдо надходжень і платежів (воно ж - грошовий потік) за період одно: 855 000 - 783 345 = 71 655 грн. Задачі для самостійного розв’язання Задача 1 Оцінити довгостроковий бізнес, здатний приносити такі грошові потоки: в найближчі 13 місяців з надійністю (по місяцях, в грошових одиницях): 60; 65; 70; 85; 90; 90; 90; 90; 90; 80; 80; 55; 55; надалі (точно прогнозувати неможливо) - приблизно по стільки ж протягом невизначено тривалого періоду часу. Враховує ризики бізнесу рекомендована ставка дисконту (отримана згідно моделі оцінки капітальних активів) − 12% річних. Оцінку зробити стосовно до двох припущеннями: 1) бізнес вдасться вести 13 місяців; 2) бізнес вдасться здійснювати протягом невизначено тривалого періоду часу. Задача 2 Розрахувати залишкову поточну вартість бізнесу, якщо відома наступна інформація. На найближчі три роки плануються грошові потоки: за перший рік - 90 000 грн.; за другий рік - 105 000 грн.; за третій рік - 120 000 грн. Надалі грошові потоки прогнозуються як стабільні (на рівні третього року) протягом невизначено тривалого часу. Реальна безризикова ставка - 1,5% річних. Згідно з планом-прогнозом Міністерства в країні в найближчі три роки буде складати за оптимістичним сценарієм у першому наступному році - 12%, у другому році - 10%, в третьому році - 8%. За песимістичним сценарієм інфляція виявиться рівною 15% в першому році, 13% у другому році і 10% в третьому році. Найбільш вірогідний сценарій передбачає, що інфляція досягне 13% в першому році, 11% - у другому і 9% - в третьому. Надалі інфляція повинна стабілізуватися і залишатися в середньому на рівні третього року. Найбільш стійкі за своїми значеннями коефіцієнти «бета» за трьома відкритим компаніям галузі складають на момент оцінки: у компанії А - 1,48, у компанії Б - 1,81, у компанії В - 2,03. Ринкові капіталізації цих компаній дорівнюють відповідно 2,361 млн. грн., 4,752 млн. грн. і 3,212 млн. грн. Середньоринкова прибутковість на момент оцінки дорівнює 23%. Надалі вона очікується на рівні 20% для перших трьох років і 15% для наступних років. Література Бабій О.М., Управління вартістю підприємства: Навчальний посібник / О.М. Бабій, В.С. Малишко, Г.О. Пудичева. – Одеса: ОНЕУ, ротапринт, 2016. – 207 с. Бусів В.І. Оцінка вартості підприємства (бізнесу) / В.І. Бусів, О.А. Землянський, А.П. Поляков. − М.: Дашков і Ко, 2014. − 256 с. Єсіпов В.Є. Оцінка бізнесу: повне практичне керівництво: основні принципи, підходи і методи, прикладні аспекти / В.Є. Єсіпов. − М: Ексмо, 2008. − 345 с. Касьяненко Т.Г. Оценка стоимости бизнеса / Т.Г. Касьяненко, Г.А. Маховикова . – М.: Юрайт, 2014. – 420 с. Комплексна оцінка вартості підприємства: монографія / За ред. д.е.н. М.Г. Чумаченка.- X.: Фактор, 2008. − 278 с. Крупі П. В. Оцінка бізнесу: Навчальний посібник / П.В. Крупі, С.В. Полищук. − Київ: Центр навчальної літератури, 2004. − 264 с. Кучеренко В.Р. Оцінка бізнесу та нерухомості: Навч. посібник / В.Р. Кучеренко, Я.П. Квач, Н.В. Сментина, В.О. Улибіна. - Київ: ЦУЛ, 2009. − 200с. Посібник з оцінки бізнесу в Україні. Навч. посіб, для виш. навч. закл. / За ред. Я.І.Маркуса. - К.: Міленіум, 2002. − 320 с. Федотова М.А. Основы оценки стоимости имущества / М.А. Федотова, Т.Ю.Тазихина. – М: Кнорус, 2011. к.е.н., доц. Пандас А.В. |