ответы офв. Простые проценты. Сложные проценты

Скачать 93.54 Kb. Скачать 93.54 Kb.

|

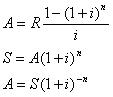

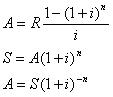

При многократном начислении простых процентов начисление делается по отношению к исходной сумме и представляет собой каждый раз одну и ту же величину. Иначе говоря, где

В этом случае говорят о простой процентной ставке. При многократном начислении сложных процентов начисление каждый раз делается по отношению к сумме с уже начисленными ранее процентами. Иначе говоря, (при тех же обозначениях). В этом случае говорят о сложной процентной ставке.

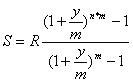

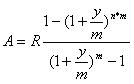

В банковской практике капитализация процентов может производиться несколько раз в год – ежемесячно, ежеквартально, по полугодиям и т.д. Число раз начислений процентов обычно фиксируется в условиях финансового соглашения. Такое кратное наращение возможно только в схеме сложного процента. Если проценты начисляются и присоединяются не по истечении года, а чаще (m раз в год), то говорят что имеет место m – кратное начисление процентов. Наращение идет быстрее, чем при разовой капитализации. В такой ситуации в условиях финансовой сделки оговаривают не ставку за период, а годовую ставку (обозначим ее j), на основе которой начисляют процентную ставку за период (j/m). При этом годовую базовую ставку (j) называют номинальной в отличие от эффективной ставки (i), определяющей полный эффект (доходность) операции с учетом внутригодовой капитализации. Величина эффективной ставки обеспечивает такой же результат при начислении процентов один раз в год по ней, что иm-кратное наращение процентов в год по ставкеj/m(исходя изj). Поэтому (1 + i)n = (1 + j/m)mn. i = (1 + j/m)m-1 j/m = -1

Сравним множители наращения по простой и сложным процентным ставкам. При сроке большем нуля и меньше года множитель наращения по простой процентной ставке превосходит множитель наращения по сложной: (1+ni) > (1+i)n При сроке больше года множитель наращения по сложной прцентной ставке больше множителя по простой: (1+ni) < (1+i)n При сроках, равных нулю и единице, множители наращения по сложным и простым процентам равны.

Дисконтирование - это процесс определения сегодняшней (т.е. текущей) стоимости денег, когда известна их будущая стоимость. Применяется для оценки денежных поступлений (пибыль, проценты. Дивиденды) с позиции текущего момента. Основные понятия дисконтирования: ¨ учет ¾ процесс начисления и удержания процентов вперед называется учетом; ¨ дисконт ¾ проценты в виде разности между Дк и Дн: Д = Дк - Дн; ¨ приведение стоимостного показателя ¾ определение стоимостной величины будущего периода в настоящий момент времени Математическое дисконтирование позволяет решать задачу: какую первоначальную сумму надо выдать в долг (Дн), чтобы при начислении на нее процентов ставке «a» к концу срока получить наращенную сумму, равную (Дк). Для решения при начислении по простым процентам используется формула: Дн = Дк ´ [1 : (1 + З ´ a)], где a ¾ годовая ставка; З = Тс : Т, Тс ¾ период ссуды в днях; Т ¾ база распределения (360, 365 или 366 дней); [1 : (1 + З ´ a)] называют дисконтным множителем, он показывает, какую долю составляет первоначальная ссуда Дн в наращенной сумме ссуды Дк. Банковский (коммерческий) учет. Суть операции учета заключается в том, что банк до наступления срока платежа по векселю или другому платежному обязательству покупает его у владельца по цене, меньшей той суммы, которая должна быть выплачена по нему в конце срока, т. е. приобретает обязательство с дисконтом. Получив при наступлении срока векселя деньги, банк, таким образом, реализует дисконт. Проценты за пользование ссудой начисляются на сумму, подлежащую уплате в конце срока ссуды. Простая годовая учетная ставка определяется по формуле: d = (Дк - Дн) : Дк, где d ¾ годовая процентная ставка или дисконт. Простая ставка процентов определяется по формуле: a = (Дк - Дн) : Дн.

Сравним множители наращения по простой и сложным процентным ставкам. При сроке большем нуля и меньше года множитель наращения по простой процентной ставке превосходит множитель наращения по сложной: (1+ni) > (1+i)n При сроке больше года множитель наращения по сложной прцентной ставке больше множителя по простой: (1+ni) < (1+i)n При сроках, равных нулю и единице, множители наращения по сложным и простым процентам равны. 6. Правило "70", правило "100", увеличение капитала в произвольное число раз. В основном «Правило 70» используется для оценки возрастания денежных сумм, но может применяться и для любых других процессов, которые позволяют себя описать экспоненциальной зависимостью. В целом такое правило является простым способом оценки срока, за который величина увеличится в два раза при постоянном росте на определённый процент. В виде формулы «Правила 70» выглядит следующим образом: Т = 70/r, Где r– процент роста за год, Т – срок удвоения суммы (исчисляется в годах). В отношении банковского вклада данная формула применяется так: если сумму 1000 рублей положить в банк под 5 процентов в год, та данная сумма удвоится до двух тысяч рублей за следующий период: Т = 70/5 = 14 лет.

Согласно формуле И. Фишера реальная и номинальная ставки процента связаны следующим образом: i = r + p e + rp e, где i - номинальная ставка процента; r - реальная ставка процента (доход на капитал без учета инфляции); p e - ожидаемый темп инфляции Наименее выгодной для проекта является ситуация, при которой в начале проекта существует высокая инфляция (и, следовательно, заемный капитал берется под высокий кредитный процент), а затем она падает. Для избежания неоправданно высоких процентных выплат можно рекомендовать при заключении кредитных соглашений предусматривать пересмотр процентной ставки в зависимости от инфляции. Одной из возможностей такого рода является фиксация в кредитном соглашении не номинальной, а реальной процентной ставки, с тем чтобы при начислении и выплате процентов изменять ее (по формуле Фишера) в соответствии с инфляцией, фактически имевшей место за это время.

Финансовый поток – распределенная во времени последовательность оттоков и притоков денежных средств. Современная стоимость ренты – сумма современных стоимостей элементов ренты. Современная стоимость элемента ренты определяется дисконтированием его величины на начало периода ренты. Современная стоимость ренты постнумерандо  Современна стоимость вечной ренты 9.Средний срок финансового потока, приведенная к моменту t стоимость финансового потока.  Средним сроком финансового потока CF={(P0,t0),…,(Pn,tn)} относительно ставки дисконтирования i, называют такой момент времени t, для которого PVt(CF)= P1+P2+…+Pn Средним сроком финансового потока CF={(P0,t0),…,(Pn,tn)} относительно ставки дисконтирования i, называют такой момент времени t, для которого PVt(CF)= P1+P2+…+Pn

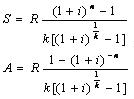

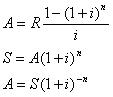

Отдельный платеж (приток или отток) является элементом потока платежей – R. Поток платежей, в котором выплаты осуществляются через установленные равные интервалы времени, все элементы которого равны, называются аннуитетом или постоянной финансовой рентой. Современная стоимость ренты – сумма современных стоимостей элементов ренты. Современная стоимость элемента ренты определяется дисконтированием его величины на начало периода ренты. Современная стоимость ренты постнумерандо  Современна стоимость вечной ренты

Годовая рента (к=1) сm – разовым начислением %. В этом случае рентные платежи производятся 1 раз в течении n – лет, но % начисляются m раз в год по годовой номинальной ставке (у). Наращенная стоимость  Современная стоимость ренты

Рентаk - срочная с начислением процентов раз в год (m=1). Платежи производятся несколько раз в течение года, но проценты на эти платежи осуществляются один раз в году.

По моменту выплат:

Наращенная сумма ренты – сумма всех ее элементов с начисленными на них %. Современная стоимость ренты – сумма современных стоимостей элементов ренты. Современная стоимость элемента ренты определяется дисконтированием его величины на начало периода ренты. Современная стоимость ренты постнумерандо  Современна стоимость вечной ренты

Объединение (консолидация) рент. Объединение рент, очевидно, заключается в замене нескольких рент одной. В этом случае из принципа финансовой эквивалентности следует равенство современных стоимостей заменяющей и заменяемых рент, что соответствует равенству Объединяемые ренты могут быть любыми: немедленными и отсроченными, годовыми и р-срочными и т.д. Что касается заменяющей ренты, то следует четко определить ее вид и все параметры, кроме одного. Далее, для получения строгого баланса условий необходимо рассчитать размер неизвестного параметра исходя из равенства (5.27). Этим параметром может быть член ренты или ее срок. Так, если задан срок заменяющей немедленной ренты, то из равенства (5.27) следует: Если задаются сумма платежа (члена заменяющей ренты) и его периодичность, то отыскивается срок новой ренты (см. параграф 4.4 и табл. 4.1). Обычно задача сводится к расчету n по заданному значению an;i. Последняя величина определяется условиями задачи.

Финансовой называется операция, начальное и конечное состояние которой имеют денежную оценку, и, цель проведения которой заключается в максимизации дохода в виде разности между конечной и начальной оценками. При этом практически все финансовые операции проходят в условиях неопределенности и, следовательно, их результат невозможно предсказать заранее. Поэтому при проведении финансовой операции возможно получение, как прибыли, так и убытка. Поэтому, задача анализа доходности и риска финансовой операций заключается в оценке финансовой операции с точки зрения ее доходности и риска. Наиболее распространенным способом оценки финансовой операций является представление дохода операции как случайной величины и оценка риска операции как среднего квадратического отклонения этого случайного дохода. Например, если доход от проведения некоторой финансовой операции есть случайная величина Где Т. к. среднеквадратическое отклонение – это мера разбросанности возможных значений дохода вокруг среднего ожидаемого дохода, то его можно считать количественной мерой риска операции и обозначить как

Матрица Q = (qij) называется матрицей последствий (возможных решений) Правило Вальда (правило максимина, или критерий крайнего пессимизма). Рас сматривая i-e решение, будем полагать, что на самом деле ситуация складывается самая плохая, т.е. приносящая самый малый доход: bi = min qij. Но теперь выберем решение i0 с наибольшим  . .

Матрица R = (rij) называется матрицей рисков Правило Сэвиджа (критерий минимаксного риска). Этот критерий аналогичен предыдущему критерию Вальда, но ЛПР принимает решение, руководствуясь не матрицей последствий Q, а матрицей рисков R = (rij). По этому критерию лучшим является решение, при котором максимальное значение риска будет наименьшим, т.е. равным  . Рассматривая i-e решение, предполагают ситуацию максимального риска ri = . Рассматривая i-e решение, предполагают ситуацию максимального риска ri =  . .

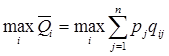

Критерий (правило) максимизации среднего ожидаемого дохода. Этот критерий называется также критерием максимума среднего выигрыша.Если известны вероятности pj вариантов развития реальной ситуации, то доход, получаемый при i-ом решении, является случайной величиной Qi с рядом распределения

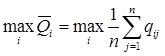

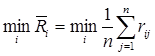

Математическое ожидание M[Qi ] случайной величины Qi и есть средний ожидаемый доход, обозначаемый также  . .Для каждого i-го варианта решения рассчитываются величины  Критерий (правило) Лаплпаса равновозможности (безразличия). Этот критерий непосредственно не относится к случаю частичной неопределеннос-ти, и его применяют в условиях полной неопределенности. Однако здесь предполагается, что все состояния среды (все варианты реальной ситуации) равновероятны – отсюда и название критерия. Тогда описанные выше схемы расчета можно применить, считая вероятности pj одинаковыми для всех вариантов реальной ситуации и равными 1/n. Так, при использовании критерия максимизации среднего ожидаемого дохода выбирается решение, при котором достигается  . А в соответсвии с критерием минимизации среднего ожидаемого риска выбирается вариант решения, для которого обеспечивается . А в соответсвии с критерием минимизации среднего ожидаемого риска выбирается вариант решения, для которого обеспечивается  . .

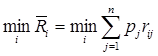

Правило минимизации среднего ожидаемого риска (другое название –критерий минимума среднего проигрыша). В тех же условиях, что и в предыдущем случае, риск ЛПР при выборе i-го решения является случайной величиной Ri с рядом распределения

Математическое ожидание M[Ri] и есть средний ожидаемый риск, обозначаемый также  .. Правило рекомендует принять решение, влекущее минимальный средний ожидаемыйриск: .. Правило рекомендует принять решение, влекущее минимальный средний ожидаемыйриск:  . .

Доход можно определить как регулярный приток денежных средств для покрытия расходов. Этот денежный поток обычно имеет форму процентов (от облигаций) или дивидендов (от акций), но также доход может быть получен от капитала в случае ликвидации. Доходность ценной бумаги определяется как процентное отношение полученного по ней дохода плюс-минус изменение курсовой цены за период держания её инвестором к затратам на её покупку, приведенное к годовому исчислению. Оценка доходности ценных бумаг тесно связана с оценкой финансового состояния предприятия-эмитента, поскольку в процессе определения доходности ценных бумаг проводится финансовый анализ деятельности предприятия, анализ отрасли, оцениваются все активы предприятия по рыночной стоимости, анализируется доходность предприятия. Таким образом, проводится тщательный анализ предприятия с различных точек зрения.

Каждая отдельная ценная бумага обладает собственной характеристикой взаимосвязи риска и доходности. В основном действует прямая зависимость - чем выше доходность, тем выше риск. Без учета дивидендных выплат, доходность можно рассчитать следующим образом:  где P - доходность, W0 - стоимость ценной бумаги в начале периода, W1 - стоимость ценной бумаги в конце периода (период принимался 1 месяц). Из формулы видно, что доходность может быть и отрицательной, если курсовая стоимость акций падает. Считая доходность в каждом периоде, можно получить ряд доходностей за больший период. Например, за один год ряд будет состоять из двенадцати значений доходности посчитанных за месяц. Если доходности рассматривать, как случайные величины, то из курса математической статистики их набор будет иметь ряд статистических характеристик. Это - арифметическое среднее, геометрическое среднее, дисперсия, среднеквадратичное отклонение и медиана.

Корреляция - это один из основных терминов теории вероятности, показывающий меру зависимости между двумя и более случайными величинами. Данная зависимость выражается через коэффициент корреляции. Коэффициент корреляции принимает значения от -1 до +1. Чем выше значение коэффициента корреляции, тем больше зависимость между величинами. Корреляциябывает положительной и отрицательной. Коэффициент корреляции может изменяться в диапазоне + - 1,0. Коэффициент +1,0 (полная положительная корреляция) означает, что изменения независимой переменной приведут к идентичным изменениям зависимой (т.е. изменение индикатора вызовет такое же изменение цены бумаги). Коэффициент 1,0 (полная отрицательная корреляция) означает, что изменения независимой переменной вызовут идентичные изменения зависимой, но в противоположном направлении. Коэффициент, равный нулю, свидетельствует об отсутствии связи между переменными, то есть изменения независимой переменной не влияют на изменения зависимой. Далее ограничимся рассмотрением случая 2-х ценных бумаг, который без труда можно обобщить на любое число ценных бумаг, включаемых в портфель. Это означает, что в случае полной обратной корреляции между ценными бумагами, входящими в портфель, можно выбрать такие пропорции между ними, что риск портфеля будет полностью отсутствовать. По содержательному смыслу полная обратная корреляция между ценными бумагами, входящими в портфель, означает, что движение их курсов осуществляется в противоположных направлениях.

Обратим внимание на то, что при корреляции коэффициент при Ri в линейной связи положителен, а при антикорреляции этот коэффициент отрицателен. Тогда Ri и Rj изменяются асинхронно или находятся в противофазе, т. е. увеличению Ri соответствует уменьшение Rjи, наоборот, уменьшению Ri соответствует увеличение Rj. Описанных исходных данных достаточно для оценки рискованности портфеля.

Нулевая корреляция означает, что ценовые вариации в двух странах абсолютно не связаны. Чем меньше коэффициент корреляции, тем значительнее выгоды от диверсификации. Временные ряды цен акций в различных странах в общем положительно коррелируются, но коэффициент корреляции обычно значительно ниже единицы. 25. Облигации. Текущая стоимость, курс облигации. Текущая доходность облигации. Облига́ция — эмиссионная долговая ценная бумага, владелец которой имеет право получить от лица её выпустившего (эмитента облигации) в оговоренный срок еёноминальную стоимость деньгами или в виде иного имущественного эквивалента. Номинальная цена (стоимость, номинал) - сумма, которая берется при размещении облигационного займа и подлежит возврату при погашении займа по истечении его срока. Курс облигации -процентное соотношение рыночной цены облигации и ее номинала: где Рk-курс облигаций; Р -рыночная цена облигации; N -номинальная цена (стоимость) облигации. Текущая доходность |