Роминян_Составление бюдж. косв. м.. Реферат по дисциплине Управленческий учет

Скачать 0.68 Mb. Скачать 0.68 Mb.

|

|

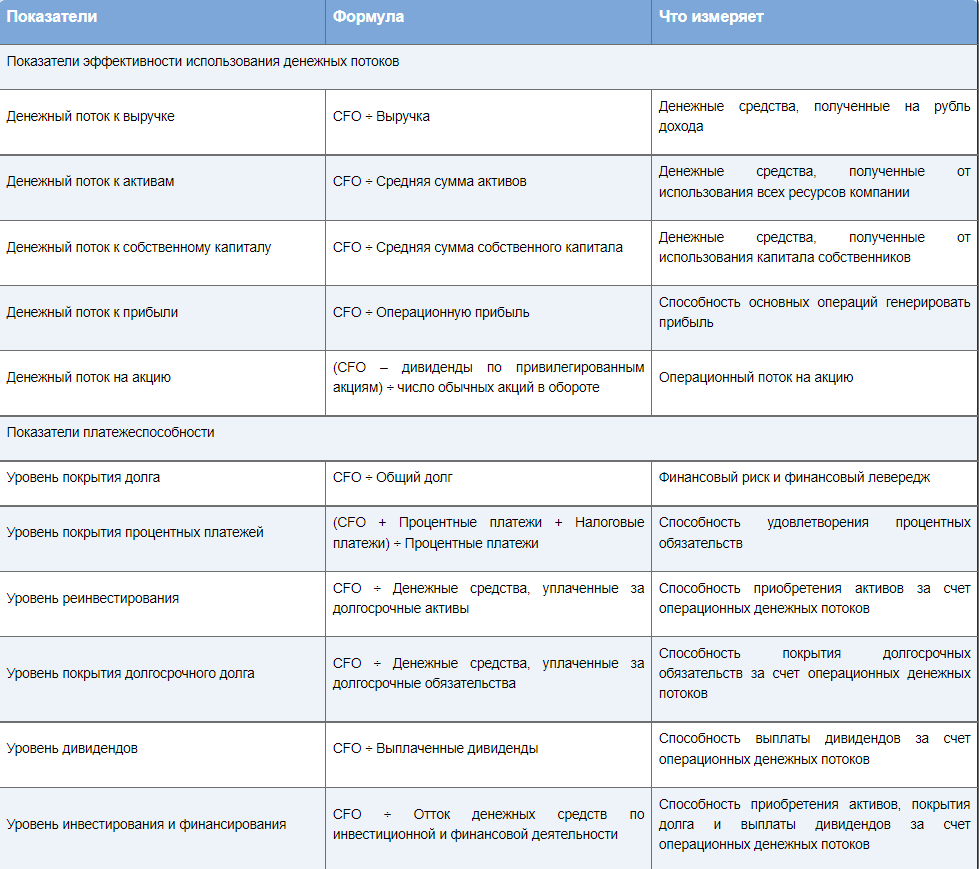

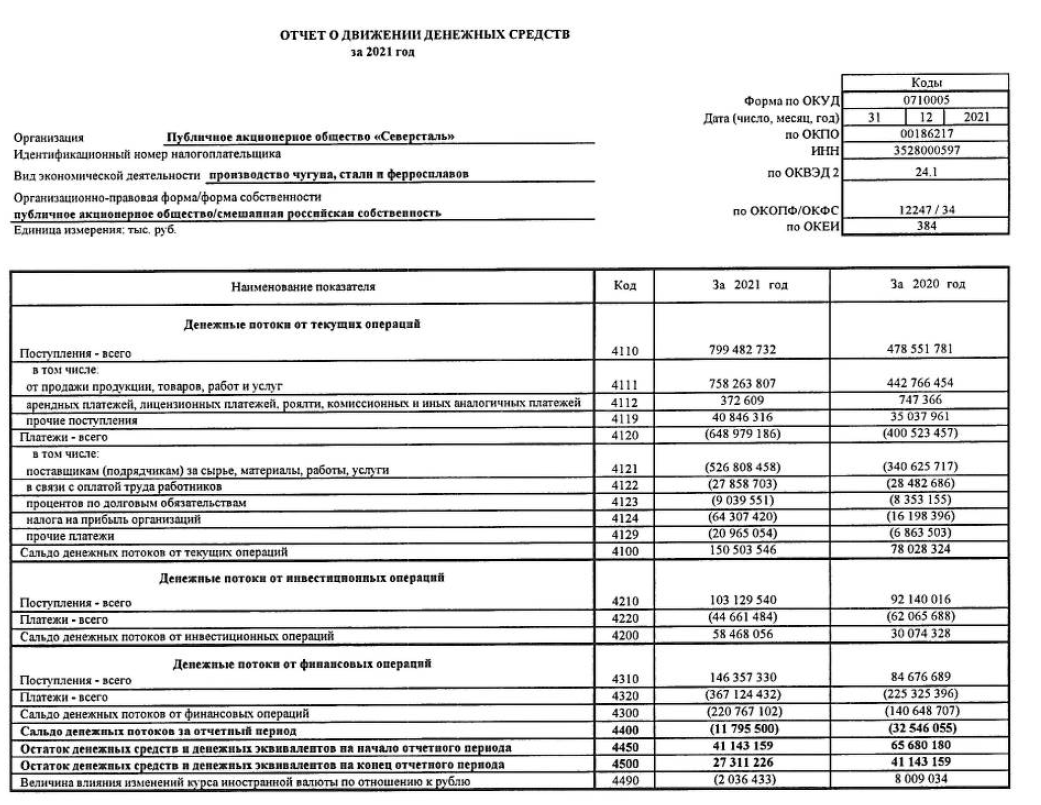

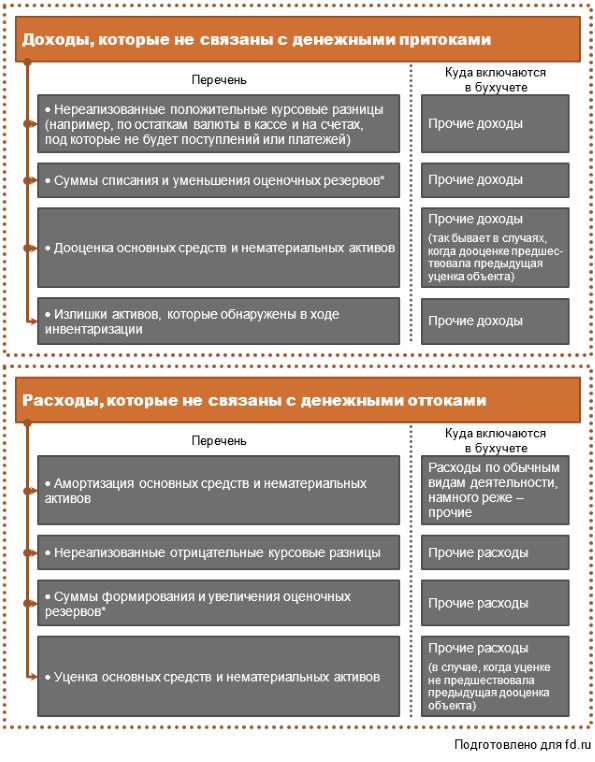

МИНОБРНАУКИ РОССИИ Федеральное государственное бюджетное образовательное учреждение высшего образования “Ярославский государственный университет им. П.Г. Демидова” Кафедра бухгалтерского учета, анализа и аудита Реферат по дисциплине «Управленческий учет» «Составление бюджета движения денежных средств косвенным методом» Научный руководитель: доцент Наприенко А.А. Студент группы МН-31БО Форма обучения очная Роминян М.М Ярославль, 2022 г. СодержаниеВведение 3 Глава 1. Особенности составления бюджета денежных средств косвенным методом 4 Глава 2. Особенности структуры движения денежных средств, общие показатели 10 Заключение 18 Список использованной литературы и источников 19 ВведениеВ условиях рыночной экономики деньги компании всегда являются наиболее ограниченным ресурсом, поэтому эффективное управление капиталом обеспечивает финансовую устойчивость компании в процессе ее развития. Для компании, работающей в рыночных условиях, одним из основных условий деятельности является постоянное движение денежных средств, что может гарантировать выполнение всех видов хозяйственной деятельности. Актуальность данного исследования определена важностью рассмотрения особенностей составления бюджета движения денежных средств, использующих косвенный метод. Несмотря на наличие исследований, посвященных рассмотрению особенностей составления бюджета движения денежных средств косвенным методом, данная тема представляется нам малоизученной, в чем заключается научная новизна данной работы. Цель работы – выявить особенности бюджета движения денежных средств косвенным методом. Для осуществления обозначенной цели служат следующие задачи: Рассмотреть особенности движения денежных средств, использующих косвенный метод. Выявить особенности составления бюджета движения денежных средств. Проанализировать исследования по теме работы. Объектом исследования является бюджет движения денежных средств. Предметом исследования являются особенности составления бюджета движения денежных средств косвенным методом. Теоретическая значимость исследования обоснована необходимостью рассмотрения особенностей составления бюджета движения денежных средств косвенным методом. Результаты исследования помогают расширить систему знаний об особенностях составления бюджета движения денежных средств. Практическая значимость исследования состоит в том, что его результаты могут быть использованы в разработке занятий по управленческому учету. Работа состоит из введения, 2 глав, заключения, списка использованной литературы. Глава 1. Особенности составления бюджета денежных средств косвенным методомОдним из основных условий достижения финансового благополучия и рыночных возможностей для развития бизнеса является приток денежных средств, гарантирующий возврат всех льготных платежей. Отсутствие необходимого минимального резерва средств указывает на финансовые трудности. Напротив, избыток денег указывает на то, что компания действительно несет убытки, связанные с инфляцией и амортизацией денег, с одной стороны, а с другой – с потерей возможности их благоприятного размещения и дополнительного дохода. Деньги должны быть быстро введены в обращение, чтобы получать прибыль за счет увеличения производства или инвестирования в другие предприятия. В связи с этим требуется целенаправленное исследование денежных потоков компании, которое включает в себя следующие аспекты: учет денежных потоков, анализ и прогнозирование денежных потоков. Исследование денежных потоков направлено на получение информации об объемах, временных параметрах, источниках приобретения и направлении потребления, что необходимо для обоснования решения по управлению денежными потоками с учетом влияния объективных и субъективных факторов, внутренних и внешних. Многие факторы приводят к несоответствию между достигнутым результатом и доступностью средств. Например, амортизация напрямую не влияет на денежные потоки, но снижает прибыль, будущие расходы немедленно уменьшают денежные средства на их сумму, а будущая доходность постепенно уменьшается. Поэтому для любого бизнеса управление прибылью так же важно, как и создание эффективного механизма управления денежными потоками. Отчет о движении денежных средств является одной из главных форм финансовой отчетности, где представлена сумма информации о поступлении и изъятии денежных средств компании. Отчет о движении денежных средств дополняет балансовый отчет и отчет о прибылях и убытках. Важно отметить, что финансовое положение компании на определенный период (например, конец учетного периода) отражает балансовый отчет, а разъяснение изменений, которые произошли с одним из компонентов финансовой отчетности (денежными средствами: от одной даты балансового отчета до другой) поясняет отчет о движении денежных средств. Итоги компании за период отражает отчет о прибылях и убытках. Эта деятельность лежит в основе изменения состояния денежных средств, которые отражаются в отчете о движении денежных средств. Актуальность информации о движении денежных средств предприятия важна в плане предоставления пользователям финансовой отчетности для оценки способности предприятия привлекать и использовать денежные средства и их эквиваленты. Также отчет о движении денежных средств, содержит информацию, которая полезна при оценке финансовой гибкости фирмы. Финансовая гибкость – это способность компании генерировать значительные суммы денег для своевременного реагирования на неожиданные потребности и возможности. Информация о денежных потоках за прошедшие периоды, в частности о денежных потоках, связанных с операционной деятельностью, позволяет оценить финансовую гибкость. Оценка выживаемости компании, например, неожиданное падение спроса, может включать анализ денежных потоков от основной деятельности за последние периоды. Чем больше денежные потоки, тем больше способность предприятия противостоять неблагоприятным изменениям экономических условий. Отчет о движении денежных средств определяется важным некоторыми инвесторами и кредиторами при оценке «качества» доходов фирмы. Определение доходов при учете по методу начислений требует множества бухгалтерских проводок, связанных с начислением, отражением сумм, относящихся к будущим отчетным периодам, распределением и оценкой. Такие корректировки и процедуры делают процесс определения дохода более субъективным, чем хотелось бы некоторым пользователям финансовой отчетности. Такие пользователи полагаются на более объективную оценку эффективности, чем чистая прибыль, - на движение денежных средств от основной деятельности. С точки зрения таких пользователей, чем выше этот показатель, тем выше «качество» дохода. Назначение отчета о движении денежных средств Отчет о движении денежных средств является четвертым основным финансовым отчетом. Назначение отчета заключается в предоставлении информации о денежных поступлениях и денежных выплатах организации за период. В качестве показателей отчета о движении денежных средств выступают «денежные средства и их эквиваленты». Денежные эквиваленты представляют собой краткосрочные, высоко ликвидные инвестиции (например, со сроком погашения 3 месяца и меньше). Демонстрация денежных потоков делит денежные потоки и платежи на три основные категории: текущая деятельность, инвестиционная деятельность и финансовая деятельность. Группировка денежных потоков по этим трем категориям позволяет отразить влияние каждого из трех основных видов деятельности компании на фонд. Совокупный эффект от трех категорий определяет изменение ликвидности категорий в течение определенного периода. Изменение ликвидности депозита в течение периода корректируется с учетом начального и конечного баланса депозита. Деятельность связана с деятельностью компании, которая определяет базовый доход, а также с деятельностью, не связанной с инвестициями и финансами. Как обычно, основная деятельность компании направлена на продажу продукции или оказание услуг. Основной денежный поток компании включает в себя все операции компании, которые не могут быть рассмотрены при определении инвестиционной или финансовой эффективности. Например, деньги, полученные в результате просроченного иска или в виде страховой выплаты, или в виде благотворительных выплат, считаются потоком от основной деятельности компании. Примеры денежных поступлений и выплат, относящихся к основной деятельности: Денежные поступления: Поступления за оказанные услуги и проданные товары от покупателей. Поступления процентных выплат и дивидендов. Прочие поступления, не связанные с инвестиционной или финансовой деятельностью. Денежные выплаты: Выплаты поставщикам. Выплаты работникам. Выплаты процентов кредиторам. Перечисление налогов в бюджет. Прочие выплаты, не связанные с инвестиционной или финансовой деятельностью. Для целей составления отчета о движении денежных средств по российским стандартам основная деятельность определяется как деятельность предприятия, преследующая извлечение прибыли в качестве основной цели, либо не имеющая извлечение прибыли в качестве такой цели в соответствии с предметом и целями деятельности, например, производство, строительство, сельское хозяйство, торговля и т.д. С точки зрения Российского законодательства в области бухгалтерского учета и налогообложения определение текущей деятельности того или иного предприятия может не совпадать с подобным определение с точки зрения IAS, что может привести к их неправильной классификации. Для целей составления отчета о движении денежных средств следует применять определение основной деятельности, приведенное в IAS, с тем, чтобы избежать неправильной классификации отдельных позиций движения денежных средств по видам деятельности. Инвестиционная деятельность состоит из покупки и продажи основных средств и других инвестиций в эквивалентах денежных средств. Деятельность компании, которая включает (1) приобретение и продажу основных материальных средств и основных нематериальных средств, (2) приобретение и продажу акций, облигаций и других ценных бумаг (и неденежных эквивалентов) и (3) выдачу кредитов и последующее получение средств, являются основными составляющими инвестиционной деятельности. Соответствующие доходы и выплаты отражаются в разделе «Инвестиционная деятельность» отчета о движении денежных средств. Информация о движении денежных средств важна, поскольку она отражает понесенные затраты относительно ресурсов, которые, как ожидается, принесут будущую прибыль и денежные потоки. Примеры такого движения денежных средств: Денежные поступления: Поступления от продажи внеоборотных активов, как материальных, так и нематериальных; Поступления от реализации акций, облигаций и других ценных бумаг (кроме денежных эквивалентов); Поступления по ссудам, выплачиваемые заемщиками. Денежные выплаты: Выплаты, связанные с приобретением внеоборотных активов, как материальных, так и нематериальных; Выплаты, связанные с приобретением акций, облигаций и других ценных бумаг (кроме денежных эквивалентов); Выдача ссуд заемщикам. Для целей составления отчета о движении денежных средств по российским стандартам инвестиционная деятельность определяется как деятельность предприятия, связанная с капитальными вложениями организации в связи с приобретением земельных участков, зданий и, оборудования, нематериальных активов и других внеоборотных активов, а также их продажей; осуществлением долгосрочных финансовых вложений в другие организации, выпуском облигаций и других ценных бумаг долгосрочного характера и т.д. Финансовая деятельность - это деятельность, результатом которой являются изменения в размере и составе собственного капитала и заемных средств предприятия. Считается, что фирма осуществляет финансовую деятельность, если она получает ресурсы от акционеров, возвращает ресурсы акционерам, берет ссуды у кредиторов, и выплачивает суммы, полученные в качестве ссуды. Движение денежных средств, возникающее в связи с такими операциями, отражается в разделе "Финансовая деятельность" отчета о движении денежных средств. Информация о движении денежных средств, связанных с финансовой деятельностью, важна потому, что она позволяет прогнозировать будущий объем денежных средств, на который будут иметь права поставщики капитала предприятия. Примеры такого движения денежных средств: Денежные поступления: Поступления от эмиссии простых и привилегированных акций; Поступления от выпуска облигаций. Денежные выплаты: Выплаты, связанные с выкупом собственных акций; Выплаты дивидендов; Выплаты, связанные с погашением выпущенных облигаций; Выплаты, производимые арендатором в уменьшение задолженности по финансовому лизингу. Для целей составления отчета о движении денежных средств по российским стандартам финансовая деятельность определяется как деятельность предприятия, связанная с осуществлением краткосрочных финансовых вложений, выпуском облигаций и других ценных бумаг краткосрочного характера, выбытием ранее приобретенных акций, облигаций и т.п. на срок до 12 месяцев. Основное различие в определении финансовой деятельности между IAS и российской системой учета заключается в том, что, согласно IAS, финансовая деятельность включает как краткосрочные, так долгосрочные инвестиции, в то время как в российской системе учета сюда включаются только краткосрочные инвестиции. При составлении отчета о движении денежных средств согласно IAS следует руководствоваться соответствующим определением финансовой деятельности. Неденежные операции Многие виды деятельности оказывают влияние на денежные средства и, следовательно, автоматически включаются в соответствующие разделы отчета о движении денежных средств. В то же время, отдельные значительные операции, связанные с основной, инвестиционной и финансовой деятельностью, не влияют на движение денежных средств. Примерами неденежных инвестиционных и финансовых операций могут служить выпуски акций или облигаций в обмен на материальные и нематериальные внеоборотные активы, или обмен внеоборотных активов на другие внеоборотные активы. В российской деловой практике распространены крупные бартерные неденежные операции, относящиеся к основной деятельности. Информация о таких событиях должна быть представлена как приложение к отчету о движении денежных средств. В целом, неденежные инвестиционные и финансовые операции влияют на будущие потоки денежных средств. Выпуск облигаций требует денежных выплат основного долга и процентов по таким облигациям в будущем. Информация по неденежным операциям должна быть представлена в таблице, отдельной от отчета о движении денежных средств. Такая отдельная таблица может быть включена в приложение к финансовой отчетности. Глава 2. Особенности структуры движения денежных средств, общие показателиПоказатели, используемые при анализе отчета о движении денежных средств. Отчет о движении денежных средств содержит информацию, которая может быть проанализирована за некоторый период времени, чтобы получить более полное представление о прошлой деятельности компании и ее перспективы на будущее. Эта информация также может быть эффективно использована для сравнения производительности и перспектив различных компаний в отрасли, а также для сравнения компаний различных отраслей. Есть несколько коэффициентов на основе денежного потока от операционной деятельности, которые могут оказаться полезными в этом анализе. Эти показатели обычно разделяют на показатели эффективности использования денежных потоков (рентабельности) и показатели покрытия денежных потоков (платежеспособности). В таблице 4 приведены расчеты и интерпретация некоторых из них. Таблица 4 – Показателей движения денежных средств.  Общая структура отчета о движении денежных средств В структуре отчета выделяют три вида деятельности, которые идут в следующем порядке: операционная, инвестиционная и финансовая деятельность. Таблица 2 – Пример ОДДС  Во-первых, определяется чистое увеличение (уменьшение) денежных средств за отчетный период, которое рассчитывается путем суммирования чистых денежных потоков от всех видов деятельности. Затем чистое изменение денежных средств за период добавляется (или вычитается) из остатка денежных средств на начало периода. Полученная сумма равна остатку средств на конец периода. Крупные инвестиции и неденежные финансовые операции представлены отдельно в нижней части отчета. Классификация денежных потоков по видам деятельности в отчете о движении денежных средств помогает инвесторам оценить: потенциальные возможности организации генерировать денежные потоки; потенциальные возможности организации выплачивать дивиденды и выполнять свои обязательства; причины различий между чистой прибылью и чистыми денежными потоками от операционной деятельности; инвестиционные и финансовые операции, совершенные за период, с использованием денежных средств. Отчет о движении денежных средств не составляется на основе скорректированной оборотной ведомости. Информация, необходимая для составления данного отчета, обычно поступает из следующих источников: (а) бухгалтерских балансов за соответствующие периоды, (б) отчета о прибылях и убытках за текущий период и (в) других источников. Основные этапы составления отчета: определение чистого прироста/уменьшения денежных средств. Это достаточно простое действие, так как разницу между остатками денежных средств на начало и конец периода можно легко рассчитать, исходя из бухгалтерских балансов за соответствующие периоды. определение чистых денежных средств от операционной деятельности. На данном этапе производится анализ показателей не только отчета о прибылях и убытках за текущий период, но и бухгалтерских балансов за соответствующие периоды, а также информации из других источников. определение чистых денежных средств от инвестиционной и финансовой деятельности. Анализу подлежат изменения других показателей бухгалтерского баланса для определения их воздействия на величину денежных средств. На этапе (b) показатели операционной деятельности, отраженные по методу начисления, следует пересчитать в показатели по кассовому методу. Такой пересчет можно осуществить с использованием косвенного или прямого метода. В результате применения обеих методов рассчитывается один и тот же итоговый показатель "чистые денежные средства от операционной деятельности", однако, прямой и косвенный методы применяют различный порядок раскрытия показателей, используемых при расчете. В МСФО предпочтение отдается использованию прямого метода. Метод составления и основная характеристика косвенного метода ОДДС Первый этап. На первом этапе составления отчета о движении денежных средств определяется чистый прирост или уменьшение денежных средств. По сути - это разница между денежными средствами на начало и конец года. Второй этап. На втором этане определяются чистые денежные средства от операционной деятельности, Согласно МСФО следует использовать метод начисления, предусматривающий признание доходов и расходов по мере их возникновения. Для определения денежных средств от операционной деятельности доходы и расходы необходимо отразить по кассовому методу. Для этой цели чистая прибыль корректируется с учетом влияния операций, не связанных с использованием денежных средств. В разделе «операционная деятельность» отчета о движении денежных средств (а) в первой строке отражается чистая прибыль, (б) затем к ней добавляются (или вычитаются) статьи, не влияющие на движение денежных средств, и (в) в итоге получаются чистые денежные средства от операционной деятельности. При определении чистых денежных средств от операционной деятельности: прирост краткосрочных активов (исключая денежные средства) вычитается из чистой прибыли, а уменьшение - прибавляется к чистой прибыли; прирост краткосрочных обязательств прибавляется к чистой прибыли, а уменьшение - вычитается из чистой прибыли; амортизационные отчисления и убыток от продажи основных средств прибавляется к чистой прибыли, а прибыль от продажи основных средств вычитается из чистой прибыли. Третий этап. На третьем этапе определяются чистые денежные средства от инвестиционной и финансовой деятельности, главным образом, на основании изменений статей сравнительного бухгалтерского баланса, относящихся к долгосрочным активам и обязательствам, а также исходя из другой информации. Погашение задолженности, аннулирование или выкуп собственных акций представляют собой выплаты денежных средств в рамках финансовой деятельности. С аналитической точки зрения предпочтение отдают косвенному методу, так как здесь можно определить взаимосвязь полученной прибыли с изменением величины денежных средств. Расчет денежных потоков данным методом ведется от показателя чистой прибыли с необходимыми его корректировками в статьях, не отражающих движение реальных денег по соответствующим счетам. Для устранения расхождений в формировании чистого финансового результата и чистого денежного потока производятся корректировки чистой прибыли или убытка с учетом: изменений в запасах, дебиторской задолженности, краткосрочных финансовых вложениях, краткосрочных обязательствах, исключая займы и кредиты, в течение периода; неденежных статей: амортизация внеоборотных активов; курсовые разницы; прибыль (убыток) прошлых лет, выявленная в отчетном периоде и другое; иных статей, которые должны найти отражение в инвестиционной и финансовой деятельности. Таблица 3 - Анализ движения денежных средств (косвенный метод), тыс. руб.

Для рассматриваемого примера скорректированные данные изменения денежных средств по видам деятельности будут: текущая деятельность + 30708 тыс. руб., инвестиционная деятельность - 831399 тыс. руб., финансовая деятельность + 818230 тыс. руб. Общее изменение денежных средств, очевидно, осталось неизменным: + 17539 тыс. руб. Составленный отчет о движении денежных средств позволяет сделать следующие выводы: Основной причиной расхождения полученного чистого финансового результата и чистого потока денежных средств явилось увеличение дебиторской задолженности (376020 тыс. руб.) и краткосрочных финансовых вложений (348448 тыс. руб.), повлекшее отток денежных средств. Дополнительный приток денежных средств в рамках текущей деятельности был обеспечен за счет увеличения кредиторской задолженности (155563 тыс. руб.). Полученная чистая прибыль в сумме 609802 тыс. руб. практически вся была направлена на финансирование возросших оборотных активов. Финансирование инвестиционной деятельности осуществлялось в основном за счет привлечения долгосрочных заемных средств. Упрощенная формула показывает одну корректировку на неденежную статью, которая заключается в величине амортизации. Однако данный элемент не единственный из тех, что требуются. Это объясняется тем, что доходы и расходы это не притоки и оттоки.  Рисунок 2 – Порядок составления отчета о движении денежных средств косвенным методом: доходы и расходы, которые исключаются Из-за этих корректировок есть особенность для некоторых объектов. Включайте в расчет по первоначальной, а не по балансовой стоимости следующие активы: основные средства; нематериальные активы; материалы; финансовые вложения; дебиторскую задолженность. Причина в том, что их балансовая оценка отличается от первоначальной на амортизацию или оценочные резервы. Последние исключаются из финансового результата. Значит, одновременно убирайте их влияние и на стоимость активов. Недостатки косвенного метода У косвенного метода – два недостатка: повышенная трудоемкость и необходимость дополнительных расчетов и группировок; как следствие, высокая вероятность совершить ошибку. Как быть, если преимущества косвенного подхода привлекают, но нет возможности тратить несколько дней, а то и недель на подготовку ОДДС таким способом? Скачайте Excel-модель в начале статьи. В её основе – упрощенная формула. Да, в ней нет разделения денежного потока по видам деятельности. Зато ее применение обеспечит оперативной информацией с приемлемым уровнем упрощения. Заодно даст ответ на вопрос: «Почему прибыль есть, а денег нет?». ЗаключениеИнформация о поступление денежных средств и платежах предприятия за отчетный период, а также важная информация об операционной, инвестиционной и финансовой деятельности предприятия содержится в отчете о движении денежных средств. Хотя отчет о финансовых результатах отражает меру успеха компании, денежные средства и их движение также важны для долгосрочного успеха компании. Информация об источниках и использовании средств помогает кредиторам, инвесторам и другим пользователям отчетов о движении денежных средств оценить ликвидность, платежеспособность и финансовую гибкость компании. Основные характеристики заключаются в следующем: виды деятельности, которые приводят к движению денежных потоков, делятся на три категории: операционная деятельность, инвестиционная деятельность и финансовая деятельность. Компании могут использовать прямой или косвенный метод для представления информации об операционных денежных потоках: прямой метод описывает операционный приток денежных средств в зависимости от источника (например, денежные средства, полученные от клиентов, денежные средства от инвестиционного дохода) и операционный отток денежных средств в зависимости от направления использования (например, поставщики платили наличными, средства, уплаченные за использование кредитных источников). Косвенный же метод показывает взаимосвязь между чистой прибылью и чистыми денежными потоками от операционной деятельности, корректируя чистую прибыль с учетом неденежных изменений и уменьшения или увеличения оборотного капитала. Отчет о финансовых результатах компании и отчет о движении денежных средств взаимосвязаны, а также важным критерием оценки является баланс. Отчет о движении денежных средств частично строится по этим данным. Аналитик может преобразовывать косвенный метод в прямой формат, используя трехступенчатый процесс. Аналитик может использовать горизонтально-вертикальный анализ для отчета о движении денежных средств. Можно выделить два подхода к построению вертикального анализа – путем разделения отдельных оттоков или притоков на общую сумму притока и оттока или путем разделения отдельных элементов на сумму выручки. Отчет о движении денежных средств может быть использован для определения FCFF и FCFE. Также рекомендуется использовать финансовые показатели для измерения прибыльности компании, производительности и финансовой устойчивости в процессе анализа отчета о движении денежных средств. Список использованной литературы и источниковАкчурина, Е. В. Бухгалтерский финансовый учет : Учебное пособие / Е. В. Акчурина, Л. П. Солодко. – Текст : непосредственный // Москва : Экзамен, 2004. Безруких, П. С. Бухгалтерский учет : Учебное пособие / П. С. Безруких. – Текст : непосредственный // Москва : Финансы и статистика, 2004. Булатов, М. А. Теория бухгалтерского учета : Учебное пособие / М. А. Булатов. – Текст : непосредственный // Москва : Экзамен, 2003. – 256 с. Бухгалтерской отчетности организации : Положение по бухгалтерскому учету 4/99 // Москва : Финансы и статистика, 2000. Волков, Н. Г. Бухгалтерский учет и отчетность на предприятии / Н. Г. Волков. – Текст : непосредственный // Москва : Дело и право, 2000. Гетьман, В. Г. Финансовый учет : Учебное пособие / В. Г. Гетьман, В. А. Терехова, Л. З. Шнейдман. – Текст : непосредственный // Москва : Финансы и Статистика, 2004. – 784 с. Камышанов, П. И. Бухгалтерская (финансовая) отчетность : Книга для начинающих и специалистов / П. И. Камышанов, А. П. Камышанов. – Текст : непосредственный // Москва : Омега-Л, 2003. – 232с. Кирьянова, З. В. Теория бухгалтерского учета / З. В. Кирьянова. – Текст : непосредственный // Москва : Финансы и статистика, 2001. Ковалев, В. В. Финансовая отчетность и ее анализ (основы балансоведения) : Учебное пособие / В. В. Ковалев. – Текст : непосредственный // Москва : Проспект, 2004. – 432 с. Козлова, Е. П. Бухгалтерский учет : Учебное пособие/ Е. П Козлова, Н. В Парашутин, Т. Н Бабченко. – Текст : непосредственный // Москва : Финансы и статистика, 2003. Кондраков, Н. П. Бухгалтерский управленческий учет : Учебное пособие / Н. П. Кондраков, М. А. Иванова. – Текст : непосредственный // Москва : ИНФРА-М, 2003. – 368с. Положение по ведению бухгалтерского учета и бухгалтерской отчетности от 29.07.98. – № 34н. – Москва : Финансы и статистика, 2000. Учетная политика организаций : Положение по бухгалтерскому учету 1/98 // Москва : Финансы и статистика, 2000. |