Проектно-исследовательская работа ГАЗ. пир газ. Содержание Введение 3 1 России на глобальных рынках газа 4 2 Окно возможностей для спг 8 3 Биржевая единица измерения спг 11 Заключение 16 Список использованных источников 18 Введение

Скачать 0.68 Mb. Скачать 0.68 Mb.

|

|

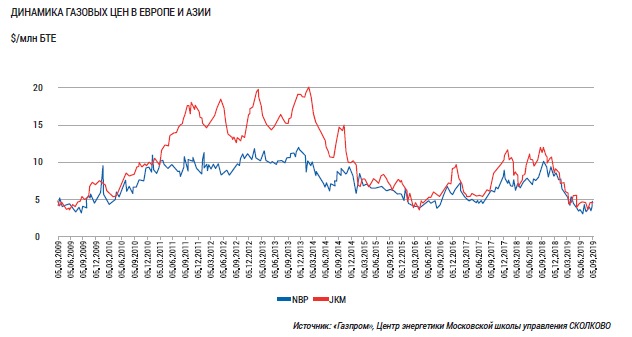

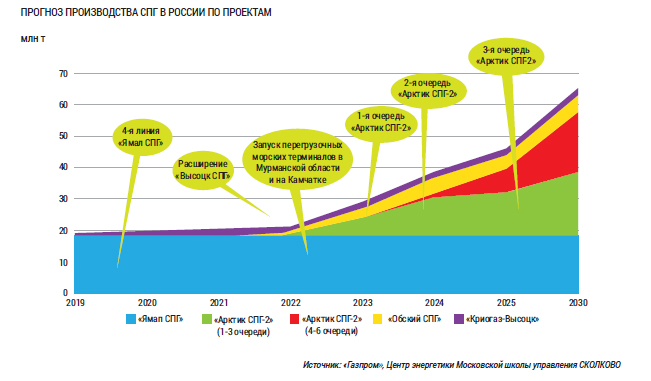

Содержание Введение 3 1.1 России на глобальных рынках газа 4 1.2 Окно возможностей для СПГ 8 1.3 Биржевая единица измерения СПГ 11 Заключение 16 Список использованных источников 18 Введение Актуальность исследования. Природный газ играет одну из ключевых ролей в мировом энергопотреблении, являясь относительно доступным по цене, экологичным и надежным источником энергии. Вследствие увеличения численности населения и роста мировой экономики наблюдается постоянное увеличение спроса на энергоносители и, особенно на природный газ. Причем за счет того, что природный газ постепенно будет замещать нефть и уголь, доля природного газа в структуре потребления энергоносителей будет с каждым годом возрастать. Уровень добычи природного газа будет одним из основных факторов, влияющих на стоимость энергоносителей в мире. В настоящее время в мире добывается порядка 3 трлн. кубических метров газа в год. Причем почти 70 % этой добычи газа обеспечивают США, Россия, страны ЕЭС, Канада, Иран, Катар, Норвегия. Ситуация, складывающаяся с добычей газа в этих странах, будет оказывать существенное влияние на весь рынок газа. Территориальная структура газового рынка находится в сильной зависимости от таких факторов, как наличие ресурсов самого природного газа, уровень экономического развития, уровень развития инфраструктуры, фактор населения, климат и даже гидрография и рельеф. В этой связи представляет научный и практический интерес анализ конъюнктуры и перспектив развития международных рынков газа, в том числе рынков сжиженного газа и сланцевого газа, а также роли и места России как одного из основных экспортеров этого ценного энергоносителя и перспектив сотрудничества в газовой сфере между Россией и другими регионами мира. Цели проектно-исследовательской работы: 1. Изучить рынок газа в России; 2. Проследить динамику на данном рынке. 1.1 Россия на глобальных рынках газаЗа последние шесть лет Россия значительно нарастила свою газодобычу – с 654,5 млрд м3 в 2012 году до 725 млрд м3 в 2018-м. При этом внутреннее потребление газа за этот период выросло незначительно, а вот экспорт увеличился примерно на треть.  Рис. 1 – потребление и экспорт газа в России в 2012-2018 гг. В 2019 году в Европу были поставлены рекордные объемы российского газа – 201,8 млрд м3, что близко к годовым контрактным объемам «Газпрома» (205 млрд м3). Важнейшим сегментом отечественного газового экспорта становятся поставки СПГ. В прошлом году отгрузка сжиженного газа с проекта «Ямал СПГ» на зарубежные рынки увеличилась на 50%. В целом по России производство СПГ в 2018 году выросло на 11,2 млрд м3, или на 71%. Реализуется также ряд новых проектов в сфере СПГ. [1] В результате доля России на европейском газовом рынке, по данным ICIS, примерно стабилизировалась на уровне 30–35%. Правда, зимой 2018/2019 годов она несколько снизилась по сравнению с двумя предшествующими зимами. Это было обусловлено тем, что резко выросла доля сжиженного природного газа в европейском газовом балансе – с 8% зимой 2017/2018 годов до 16% за сезон 2018/2019. Поставки СПГ осуществлялись из многих стран мира, в том числе в значительных объемах из США, а также с проекта «Ямал СПГ».  Рис. 2 – Динамика производства СПГ в России; ниже баланс потребления газа в Европе Безусловно, большое влияние на развитие газовых рынков оказывают цены на данный вид энергоносителя. В период 2011–2014 годов цены на газ в Азии существенно превышали европейские котировки. В последние годы в связи со снижением нефтяных цен наблюдается падение и цен на газ, при этом так называемая азиатская премия фактически исчезла. Были даже периоды, когда цены в Азии оказывались ниже, чем в Европе. То есть возможности для глобального ценового арбитража существенно сузились. Однако в последние месяцы ситуация начала меняться. С приходом осени наблюдается рост котировок: до $150–160/тыс. м3 за ноябрьские фьючерсы на спотовых площадках в Европе и выше $210/тыс. м3 в Азии.  Рис. 3 – динамика газовых цен в Европе и Азии Норвегия, и так испытывающая определенные технические трудности в области газодобычи, летом нынешнего года начала искусственно «прикручивать вентиль», чтобы минимизировать свои экспортные объемы на фоне таких низких цен. Перед российским же экспортом стала логичная задача – удержать свою долю на фоне роста конкуренции с СПГ. «Газпром» создал в этих целях новую модель работы на европейском рынке. Еще в сентябре прошлого года была запущена Электронная торговая платформа (ЭТП) «Газпром экспорта», которая позволяет торговать объемами газа, поступающими по ГТС и не выбранными в рамках долгосрочных контрактов, по ценам, близким к спотовым. Изначально данная модель была нацелена на получение дополнительных доходов, поэтому газ продавался по ценам выше средних по портфелю долгосрочных контактов «Газпром экспорта». Как следствие, объемы реализации были небольшие. Так, в сентябре прошлого года, когда площадка только начала свою работу, было продано менее 200 млн м3, потом данный показатель увеличился примерно до 0,5 млрд м3 в месяц. Но с весны этого года начался стремительный рост продаж «Газпром экспорта» через данную площадку (см. «Продажи газа через ЭТП «Газпрома экспорта» по месяцам»). При этом цены теперь приближаются к спотовым котировкам (конечно, их нельзя напрямую сравнивать, поскольку они имеют разные пункты реализации). [4] Иными словами, «Газпром» фактически выбрал стратегию удержания доли на рынке при условии низких цен, «заливая» Европу большими объемами довольно-таки недорого газа. Какие результаты это принесло? Чтобы ответить на этот вопрос, достаточно посмотреть на помесячную динамику продаж «Газпрома» за прошлый и нынешний годы. В феврале-марте нынешнего года наблюдался некоторый провал в объеме продаж, обусловленный обострением конкуренции с СПГ, включая сжиженный газ из США. Но затем тренды начали выравниваться. Это было связано с ранним началом закачки газа в подземные хранилища. Но самое интересное начало происходить в конце весны – начале лета, когда активно заработала новая Электронная торговая платформа. В показателях каждого летнего месяца «сидит» примерно по 1,5 млрд м3 экспорта через ЭТП (а в августе даже 1,9 млрд м3). То есть за вычетом продаж на Электронной торговой платформе результаты нынешнего года оказались бы чуть ниже, чем в прошлом году, когда был зафиксирован рекорд по поставкам газа «Газпрома» в Европу. Несколько подпортила общую картину ситуация с провалом экспорта в Турцию, где «Газпром» не пошел навстречу частным потребителям. В результате Трансбалканский трубопровод оказался недостаточно загружен, а объемы поставок в первом полугодии сократились на 4,6 млрд м3, или на 36%. Уменьшился также экспорт в Польшу – на 1,7 млрд м3, или на 38%. Это произошло по политическим причинам, а также в связи с тем, что Польша активно диверсифицирует источники закупок газа и приобретает большие объемы СПГ на рынке. Одновременно существенный рост закупок российского газа продемонстрировали Австрия (+29%), Венгрия (+72%) и Чехия (+47%). 1.2 Окно возможностей для СПГ В России также продолжается развитие индустрии СПГ. В нынешнем году НОВАТЭК принял окончательное инвестиционное решение по проекту «Арктик СПГ-2». Причем это сделано еще до подписания каких-либо твердых контрактов на будущие поставки (в отличие от практики, принятой, к примеру, в США и Канаде). Предполагается, что 50% продукции «Арктик СПГ-2» будет реализовываться по споту, без долгосрочных контрактов. Планы НОВАТЭКа по производству СПГ стремительно расширяются. Еще в мае нынешнего года представители компании заявляли о том, что к 2030 году объемы сжижения составят 70 млн тонн в год. А ныне уже приводятся гораздо более грандиозные цифры – до 140 млн тонн в год. В принципе, ресурсная база позволяет существенно нарастить производство СПГ в российской Арктике. Так, «Газпром» собирается добывать в рамках своего проекта «Ямал» до 360 млрд м3 в год. Добыча НОВАТЭКа может достигнуть 130 млрд м3. Но насколько будут реализованы эти планы, пока большой вопрос. В нынешнем году или в начале следующего будет пущена четвертая производственная линия «Ямал СПГ». Причем там за счет использования отечественных технологий стоимость производства тонны продукции будет значительно ниже, чем на первых трех линиях. К участию в проекте привлечены компании из Франции, Китая и Японии, способные обеспечить продукции «Ямал СПГ» сбыт как в Европе, так и на перспективных азиатских рынках. Появляются и новые проекты в области сжижения газа, к примеру «Обский СПГ», который, как планируется, также будет базироваться на российских технологиях. Ожидается, что инвестиционное решение по нему будет принято в начале следующего года. Постепенно вырисовываются контуры проектов, которые могут быть начаты к середине 2020-х годов, таких как «Арктик СПГ-3» и т.д. (см. «Прогноз производства СПГ в России по проектам»). «Роснефть» в сентябре нынешнего года в ходе Восточного экономического форума анонсировала свой новый (или, точнее, уже подзабытый) проект по сооружению СПГ-завода в рамках «Сахалина-1». На волне успеха проекта «Ямал СПГ» планы по развитию производства сжиженного газа находят поддержку на самом высоком государственном уровне. Не исключено, что в будущем возникнет вопрос о выравнивании налоговой нагрузки на СПГ и на трубопроводный газ, но пока у компаний, работающих в СПГ-индустрии, имеется уникальное окно возможностей. [2] «Газпром» и НОВАТЭК – не конкуренты Интересный вопрос заключается в том, может ли российский сжиженный газ потенциально стать конкурентом российским трубопроводным поставкам? С одной стороны, непрямая конкуренция существует, поскольку любой проект в сфере СПГ, выходя на рынок, увеличивает предложение. С другой стороны, если мы посмотрим на динамику поставок «Газпрома» на его целевые рынки, то увидим, что экспорт российского СПГ на нее абсолютно не повлиял. Например, в прошлом году, несмотря на увеличение спотовых поставок с проекта «Ямал СПГ», объемы реализации «Газпрома» на большинстве рынков также выросли. Сократился экспорт только в Великобританию, однако лишь на бумаге. Дело в том, что в Соединенном Королевстве зарегистрированы некоторые дочерние предприятия «Газпрома», операции которых отражаются в статистике как поставки в Великобританию, хотя на практике они идут в континентальную Европу. Аналогичная тенденция наблюдалась и в первом полугодии нынешнего года. Показатели «Газпрома» несколько снизились только из-за Турции и Польши, а вовсе не в связи с конкуренцией с российским СПГ. Важнейшим экспортным проектом «Газпрома» является сооружение газопровода «Северный поток-2». По состоянию на 1 октября было проложено 83% данной магистрали. Но работы затянулись из-за, что Дания долго не соглашалась предоставить разрешение на прохождение трубопровода в своих территориальных водах. Поэтому пока остается не ясным, сможет ли эта магистраль вступить в эксплуатацию с 1 января 2020 года, как ранее предполагалась. [1] После ввода газопровода в строй поставки в Германию совокупно по «Северному потоку-1» и «Северному потоку-2» могут достичь 120 млрд м3. А с учетом газа, перекачиваемого по сухопутным газопроводам, данный показатель может составить 150 млрд м3. Тем самым Германия станет крупнейшим транзитером российского газа, сместив с этой позиции Украину. Какова в этой связи судьба украинского транзита? Чтобы ответит на этот вопрос, рассмотрим графики поставок «Газпрома» по основным транспортным магистралям в январе нынешнего года, когда газопроводы работали на полную мощность, и в июле, когда традиционно проводятся ремонты инфраструктуры. Мы видим, что когда экспорт по Nord Stream проседает, поставки по украинской трубе растут на 50–60 млн м3/сут. В годовом выражении это около 20 млрд м3. Какая еще система способна обеспечить такую гибкость? Наверное, никакая. Учитывая такую гибкость украинского коридора, по-видимому, есть смысл его использовать и впредь. Возможно, «Газпром» будет бронировать украинские мощности в форме опционов.  Рис. 4 - прогноз производства СПГ в России по проектам Вторым важнейшим проектом «Газпрома», реализация которого должна завершиться в нынешнем году, является сооружение магистрали «Сила Сибири». Прокачка газа по ней должна стартовать 1 декабря. В этом году объемы поставок по «Силе Сибири» в КНР составят 10 млн м3/сут., то есть около 300 млн м3 за месяц. В следующем году они достигнут 5 млрд м3, а к 2025 году – 38 млрд м3. Фактически «Сила Сибири» до сих пор остается проектом двух месторождений – Чаянды и Ковыкты. Но в Восточной Сибири есть еще много перспективных углеводородных ресурсов, монетизация которых пока остается под вопросом. Конечно, российский газ будет конкурировать на рынке Китая с сырьем из Центральной Азии. Так, в 2018 году поставки из данного региона в КНР достигли примерно 51 млрд м3, в том числе из Туркменистана – 35,3 млрд м3, из Узбекистана – 6,7 млрд м3, из Казахстана – 5,9 млрд м3. Ожидается, что российский газ, поставляемый по «Силе Сибири», будет весьма конкурентоспособным. Хотя он может оказаться чуть дороже, чем центральноазиатский газ. [3] Стоит также отметить, что в нынешнем году китайский газовый рынок растет не такими быстрыми темпами, как в 2016–2018 годах. Если в прошлом году прирост импорта СПГ составил свыше 40%, то за первое полугодие нынешнего года он равнялся всего 14%. 1.3 Биржевая единица измерения СПГКаждая биржа выставляет к товару определенные критерии, чтобы покупатели четко знали, за что платят деньги. Классификация сжиженных углеводородных газов в России: технический пропан; технический бутан; автомобильный пропан; технический пропан-бутан; автомобильный пропан-бутан. На бирже Санкт-Петербурга первый поставочный фьючерс технического пропан-бутана появился осенью 2018 года. Минимальная партия по контракту - 36 тонн. В Европе своя шкала измерения. Как и природный газ, СПГ измеряется не в объеме, а в британских тепловых единицах (BTU, чаще встречается MBTU - 1000 BTU). Цена сжиженного газа зависит от его спецификации, а также от ряда других обстоятельств. На цену СПГ влияют такие факторы: спрос; производство; спекуляции; новости; срок поставки; курсы валют; форс-мажор (война, природные катаклизмы, изменение политического курса и т.д.); мировые кризисы. Например, сильные морозы в Европе в начале 2018 года резко повысили спрос на сжиженный газ, вследствие чего он значительно вырос в цене, обновив 4-летний максимум. [6] Цена на СПГ и другие биржевые товары обозначается в долларах США, евро или другой валюте, в зависимости от места нахождения биржи (рублях, юанях, рупиях, южноафриканских рэндах и т.д.). Динамика цены СПГ в период 2010-2019 гг. приведена на графике ниже. Максимума в этот период цена СПГ достигла в феврале 2014 года - $1,67 за галлон. Минимума в январе 2016 года - $0,33.  Рис. 5 - Динамика цены СПГ в период 2010-2019 гг. На рынке СПГ преобладают покупатели товара, а не инвесторы, поскольку такой привлекательности, как золото и другие драгоценные металлы (палладий, платина, серебро), или акции, бонды и другие ценные бумаги у сжиженного газа нет. [5] Если вы желаете получать профит на долгосрочной основе, торгуя LNG или другими биржевыми товарами, вам необходимы знания рынка, чтобы понимать, как влияют на торги новости и своевременно входить или выходить с рынка при смене тренда. Инвестирования в сжиженный газ (СПГ) и другие товары на бирже: фьючерсные контракты; опционы, индексы; ETF, CFD (контракты на разницу цен), акции производителей на фондовых биржах. Лидерами производства сжиженного природного газа являются Катар и Австралия. Это легко объяснимо - они добывают много природного газа, но не имеют возможности транспортировать его за границу трубопроводами. Продажа СПГ - единственный вариант экспорта, как для Японии - единственный вариант импорта. ТОП-10 производителей СПГ (LNG) на 2018 год: Катар - 104,8 млрд. кубометров (объем до разжижения). Австралия - 91,8 млрд. Малайзия - 33 млрд. Нигерия - 27,8 млрд. США - 26,3 млрд. Россия - 24,9 млрд. Индонезия - 20,8 млрд. Тринидад и Тобаго - 16,8 млрд. Алжир - 16,6 млрд. Оман - 13,6 млрд. Рассмотрим также производство СПГ в России.Россия понимает перспективы рынка сжиженного газа. Если раньше на этот сектор не обращали особое внимание, сосредоточившись на продаже трубопроводного газа, сейчас ситуация меняется. СПГ позволяет осваиваться новые рынки. Если на 2018 год доля России на рынке едва достигала 6%, в планах к 2025 году достичь15%. [4] Простой факт: первый завод СПГ в России начал работу только в 2009 году. 70% произведенного в России сжиженного газа поставляется на экспорт. Самые крупные российские проекты СПГ (на 2019 год): Ямал СПГ. Мощность - 16,5 млн. тонн (объем после сжижения). Сахалин-2 - 10,2 млн. тонн. Криогаз-Высоцк - 0,66 млн. тонн. Запланированные проекты: Балтийский СПГ и Владивосток СПГ - по 10 млн. тонн. Ожидаются в 2020 году. Арктик СПГ-2 - 18 млн. тонн. Ожидается в 2022 году. Дальневосточный СПГ - 5 млн. тонн. Ожидается в 2024 году. Крупнейшим потребителем СПГ является Япония. Эта страна с высокоразвитой промышленностью расположена на островах и других вариантов поставок газа, кроме как СПГ, для нее нет. ТОП-8 потребителей СПГ (2017 год): Япония - 113,9 млрд. кубометров (объем после разжижения). Китай - 52,6 млрд. Южная Корея - 51,3 млрд. Индия - 25,7 млрд. Тайвань - 22,5 млрд. Франция - 19,8 млрд. Испания - 16,6 млрд. Турция - 10,9 млрд. Заключение Газовый рынок является одним из наиболее динамично развивающих энергетических рынков в настоящее время. Главной целью работы данной работы было определить основные характеристики, присущие рынку газа. Под характеристиками рынка газа в данном случае понимались основные экспортеры и импортеры мирового рынка газа, ценообразование на рынке газа, основные тенденции на этом рынке, объемы потребления природного газа. Для достижения поставленной цели в данной работе были рассмотрены место газа в структуре потребления первичных энергоресурсов, мировой рынок газа и рынок газа России. За последние 100 лет роль газа, как источника энергии значительно возросла. Если в начале 20 века первое место по потреблению занимал уголь, то к нынешнему времени он делит свое лидирующее положение с нефтью и газом. В 70-е годы 20 века объемы потребления нефти достигли своего пика и начали снижаться. Объемы потребления газа, наоборот, имеют стабильную тенденцию к увеличению, как относительных, так и в абсолютных объемах. За последние 20 лет объемы потребления природного газа в мире выросли в 2 раза. Роль, которую играет какая-либо страна страны на рынке газа, определяется ее запасами пригодного газа. Те страны, которые имеют достаточно крупные запасы газа, имеют возможность поставлять его другим странам и становятся экспортерами. Основными импортерами СПГ являются Япония, Южная Корея, Испания и США, среди поставщиков СПГ основными являются Алжир, Австралия, Индонезия, Катар и Малайзия. Их суммарные доли в мировом импорте и экспорте СПГ составляют около 75% и 66%. На российском газовом рынке, то в настоящее время главным его игроком остается Газпром, который обладает исключительным правом на экспорт. Цены, по которым РФ, экспортирует газ сильно отличаются от внутренних цен на газ, которые устанавливают Правительством РФ. Таким образом, можно сделать вывод о том, что на протяжении последних 100 лет потребление газа имело стабильную тенденцию к увеличению, к тому же и российские и международные энергетические агентства сошлись во мнении, что газ будет одним из приоритетных источников топлива в первой половине 21 века. Список использованных источников 1. Бобылева Т.А., Хрипунова А.С. АНАЛИЗ РАЗВИТИЯ ГАЗОВОЙ ОТРАСЛИ. Вестник университета. 2016; 2. Турбан, Г.В. Внешнеэкономическая деятельность./ Турбан, Г.В. М.: Инфра-М, 2013. 120 с. 36. 3. Фаминский, И.П. Основы внешнеэкономических знаний/ Под. ред. И.П. Фаминского. М.: Международные отношения, 2011. 278 с. 47. 4. Фролов, А.Н. Очерки по истории становления и развития газовой промышленности России / А.Н. Фролов, Савенко Н.И. М.: Недра, 2007. 84 с. 5. Вахитов, Г.Г. Эпоха В.Д. Шашина в нефтяной промышленности 82 СССР: К 85-летию со дня рождения В.Д.Шашина / Г.Г. Вахитов. / Мат. юбил. конф. – М.: 2002. 154 с. 6. Вишняков, А.С. Эколого-экономические и технологические аспекты добычи сланцевого газа в РФ и за рубежом/ А.С. Вишняков, Я.Д, Киселева // Науковедение. 2015. № 6. С. 47-51 |