Тест математика. .archТесты по дисциплине финансовая математика. Тесты по дисциплине финансовая математика Принцип неравноценности денег заключается в том, что

Скачать 159.5 Kb. Скачать 159.5 Kb.

|

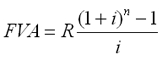

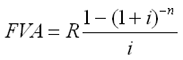

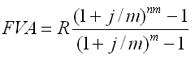

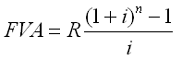

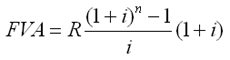

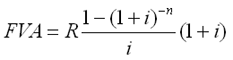

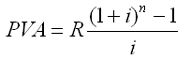

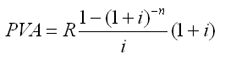

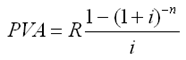

ТЕСТЫ ПО ДИСЦИПЛИНЕ«ФИНАНСОВАЯ МАТЕМАТИКА»Принцип неравноценности денег заключается в том, что: A – деньги обесцениваются со временем; B – деньги приносят доход; C – равные по абсолютной величине денежные суммы, относящиеся к различным моментам времени, оцениваются по-разному; D – "сегодняшние деньги ценнее завтрашних денег". Финансово-коммерческие расчеты используются для: A – определения выручки от реализации продукции. B – расчета кредитных операций. C – расчета рентабельности производства. D – расчета доходности ценных бумаг. Подход, при котором фактор времени играет решающую роль, называется: A – временной; B – статический; C – динамический; D – статистический. Проценты в финансовых расчетах: A – это доходность, выраженная в виде десятичной дроби; B – это абсолютная величина дохода от предоставления денег в долг в любой его форме; C – показывают, сколько денежных единиц должен заплатить заемщик за пользование в течение определенного периода времени 100 единиц первоначальной суммы долга; D – это %. Процентная ставка – это: A – относительный показатель, характеризующий интенсивность начисления процентов; B – абсолютная величина дохода от предоставления денег в долг в любой его форме; C – ставка, зафиксированная в виде определенного числа в финансовых контрактах; D – отношение суммы процентных денег к величине ссуды. В качестве единицы времени в финансовых расчетах принят: A – год; B – квартал; C – месяц; D – день. Наращение – это: A – процесс увеличения капитала за счет присоединения процентов; B – базисный темп роста; C – отношение наращенной суммы к первоначальной сумме долга; D – движение денежного потока от настоящего к будущему. Коэффициент наращения – это: A – отношение суммы процентных денег к величине первоначальной суммы; B – отношение наращенной суммы к первоначальной сумме; C – отношение первоначальной суммы к будущей величине денежной суммы; D – отношение процентов к процентной ставке. Виды процентных ставок в зависимости от исходной базы: A – постоянная, сложная; B – простая, переменная; C – простая, сложная; D – постоянная, переменная. Фиксированная процентная ставка – это: A – ставка, неизменная на протяжении всего периода ссуды; B – ставка, применяемая к одной и той же первоначальной сумме долга; C – ставка, зафиксированная в виде определенного числа в финансовых контрактах; D – отношение суммы процентных денег к величине ссуды. Наращением исходной суммы называется: A – процесс увеличения капитала за счет присоединения процентов; B – базисный темп роста; C – отношение наращенной суммы к первоначальной сумме долга; D – движение денежного потока от настоящего к будущему. Формула простых процентов: A – FV = PV • i • n B – FV = PV(1 + i)n C – FV = PV(1 + ni) D – FV = PV(1 + i) Простые проценты используются в случаях: A – реинвестирования процентов; B – выплаты процентов по мере их начисления; C – краткосрочных ссуд, с однократным начислением процентов; D – ссуд, с длительностью более одного года. Точный процент – это: A – капитализация процента; B – коммерческий процент; C – расчет процентов, исходя из продолжительности года в 365 или 366 дней; D – расчет процентов с точным числом дней финансовой операции. Точное число дней финансовой операции можно определить: A – по специальным таблицам порядковых номеров дней года; B – используя прямой счет фактических дней между датами; C – исходя из продолжительности каждого целого месяца в 30 дней; D – считая дату выдачи и дату погашения ссуды за один день. ACT/ACT практика начисления процентов: A – обыкновенный процент с приближенным числом дней финансовой операции; B – обыкновенный процент с точным числом дней финансовой операции; C – точный процент с точным числом дней финансовой операции; D – точный процент с приближенным числом дней финансовой операции. ACT/360 практика начисления процентов: A – обыкновенный процент с приближенным числом дней финансовой операции; B – обыкновенный процент с точным числом дней финансовой операции; C – точный процент с точным числом дней финансовой операции; D – точный процент с приближенным числом дней финансовой операции. 360/360 практика начисления процентов: A – обыкновенный процент с приближенным числом дней финансовой операции; B – обыкновенный процент с точным числом дней финансовой операции; C – точный процент с точным числом дней финансовой операции; D – точный процент с приближенным числом дней финансовой операции. Расчет наращенной суммы в случае дискретно изменяющейся во времени процентной ставки по схеме простых процентов имеет следующий вид: A – FV = PV (1 + Σnкiк) B – FV = PV Σ (1 + nкiк) C – FV = PV (1 + n1i1)(1 + n2i2) : (1 + nкiк) D – FV = PV (1 + n iк) Срок финансовой операции по схеме простых процентов определяется по формуле: A – n = I / (PV • i) B – n = [(FV - PV) / (FV • t)] i C – t = [(FV - PV) / (PV • i)] T D – n = [(FV - PV) / (FV • t)] T Если в условиях финансовой операции отсутствует простая процентная ставка, то: A – этого не может быть; B – ее можно определить по формуле i = [(FV - PV) / (PV • t)]•T C – ее невозможно определить; D – ее можно определить по формуле i = Σ процентных чисел / дивизор . Формула сложных процентов: A – FV = PV(1 + ni) B – FV = PV(1 + t / T • i) C – FV = PV(1 + i)n D – FV = PV(1 + ni)(1 + i)n Начисление по схеме сложных процентов предпочтительнее: A – при краткосрочных финансовых операциях; B – при сроке финансовой операции в один год; C – при долгосрочных финансовых операциях; D – во всех вышеперечисленных случаях. Чем больше периодов начисления процентов: A – тем медленнее идет процесс наращения; B – тем быстрее идет процесс наращения; C – процесс наращения не изменяется; D – процесс наращения предсказать нельзя. Номинальная ставка – это: A – годовая ставка процентов, исходя из которой определяется величина ставки процентов в каждом периоде начисления, при начислении сложных процентов несколько раз в год; B – отношение суммы процентов, выплачиваемых за фиксированный отрезок времени, к величине ссуды; C – процентная ставка, применяется для декурсивных процентов; D – годовая ставка, с указанием периода начисления процентов. Формула сложных процентов с неоднократным начислением процентов в течение года: A – FV = PV(1 + i) m • n B – FV = PV(1 + j / m) m • n C – FV = PV / m • (1 + i) n / m D – FV = PV(1 + i • m) m • n Эффективная ставка процентов: A – не отражает эффективности финансовой операции; B – измеряет реальный относительный доход; C – отражает эффект финансовой операции; D – зависит от количества начислений и величины первоначальной суммы. Формула сложных процентов с использованием переменных процентных ставок: A – FV = PV(1 + i1) n1 (1 + i2) n2 … (1 + ik) nk B – FV = PV(1 + nkik) С – FV = PV(1 + n1i1 • n2i2 • … • nkik) nk D – FV = PV(1 + in)(1 + i) В случае, когда срок финансовой операции выражен дробным числом лет, начисление процентов возможно с использованием: A – общего метода; B – эффективной процентной ставки; C – смешанного метода; D – переменных процентных ставок. Смешанный метод расчета: A – FV = PV(1 + i)а + в B – FV = PV(1 + i)а (1 + вi) C – FV = PV(1 + авi)n D – FV = PV(1 + i)а (1 + i)в Непрерывное начисление процентов – это: A – начисление процентов ежедневно; B – начисление процентов ежечасно; C – начисление процентов ежеминутно; D – начисление процентов за нефиксированный промежуток времени. Если в условиях финансовой операции отсутствует ставка сложных процентов, то: A – ее определить нельзя; B – C – i = ln(FV / PV) / ln(1 + n) D – i = lim(1 + j / m)m E – i = (1 + j / m)m - 1 Дисконтирование – это: A – процесс начисления и удержания процентов вперед; B – определение значения стоимостной величины на некоторый момент времени при условии, что в будущем она составит заданную величину; C – разность между наращенной и первоначальной суммами. Банковский учет – это учет по: A – учетной ставке; B – процентной ставке; C – ставке рефинансирования; D – ставке дисконтирования. Антисипативные проценты – это проценты, начисленные: A – с учетом инфляции; B – по учетной ставке; C – по процентной ставке. Дисконтирование по сложным процентам осуществляется по формуле: A – PV = FV(1 + i) -n B – PV = FV(1 + i) -1 C – PV = FV(1 - d) n D – PV = FV(1 + i) n Дисконтирование по простой учетной ставке осуществляется по формуле: A – PV = FV(1 - d) n B – PV = FV(1 - d) -n C – PV = FV(1 - nd) D – PV = FV(1 + nd) -1 Чем меньше процентная ставка, тем A – выше современная величина; B – ниже современная величина; C – на современную величину это не оказывает влияния. Какой вид дисконтирования выгоднее для векселедержателя: A – математическое дисконтирование; B – банковский учет; C – разница отсутствует. Поток платежей - это: A – рост инвестированного капитала на величину процентов; B – распределенные во времени выплаты и поступления; C – перманентное обесценивание денег; D – платеж в конце периода. Вечная рента - это: A – рента, подлежащая безусловной выплате; B – рента с выплатой в начале периода; C – рента с бесконечным числом членов; D – рента с неравными членами. Аннуитет - это: A – частный случай потока платежей, когда члены потока только положительные величины; B – частный случай потока платежей, когда число равных временных интервалов ограничено; C – частный случай потока платежей, когда члены равны и имеют одинаковую направленность, а периоды ренты одинаковы. Наращенная величина годовой постоянной обычной ренты определяется по формуле: A –  B – FVA = R (1 + i)n - 1 C –  D –  Наращенная сумма ренты пренумерандо рассчитывается по формуле: A –  B –  C –  Современная величина годовой обычной ренты определяется по формуле: A –  B –  C –  Для определения члена ренты необходимо знать: A – наращенную сумму; B – первоначальную сумму; C – первоначальную и наращенную сумму; D – только процентную ставку и срок ренты. Для оценки бессрочного аннуитета не имеет смысла определение: A – современной величины аннуитета; B – наращенной величины аннуитета; C – члена ренты. Нерегулярные потоки платежей характеризуются присутствием нерегулярного параметра: A – периода ренты; B – размера платежа; C – процентной ставки. Уровень инфляции показывает: А – во сколько раз выросли цены; В – во сколько раз цены снизились; С – на сколько процентов цены возросли. Расчет уровня инфляции за период осуществляется: А – по простым процентам; В – по сложным процентам; С – по смешанному методу. Если уровень инфляции ниже процентной ставки, то это: А – уменьшение первоначальной денежной суммы; В – рост реальной денежной суммы; С – роста денежной суммы не будет. Реальная доходность финансовой операции определяется: А – с использованием реальной ставки процентов; В – с использованием номинальной ставки процентов; С – с использованием эффективной ставки. В случаях … применяются простые проценты: A – реинвестирования процентов; B – выплаты процентов по мере их начисления; C – краткосрочных ссуд, с однократным начислением процентов; D – ссуд, с длительностью более одного года. … – это точный процент: A – капитализация процента; B – коммерческий процент; C – расчет процентов, исходя из продолжительности года в 365 или 366 дней; D – расчет процентов с точным числом дней финансовой операции. … можно определить точное число дней финансовой операции: A – по специальным таблицам порядковых номеров дней года; B – используя прямой счет фактических дней между датами; C – исходя из продолжительности каждого целого месяца в 30 дней; D – считая дату выдачи и дату погашения ссуды за один день. 365/365 практика начисления процентов: A – обыкновенный процент с приближенным числом дней финансовой операции; B – обыкновенный процент с точным числом дней финансовой операции; C – точный процент с точным числом дней финансовой операции; D – точный процент с приближенным числом дней финансовой операции. 365/360 практика начисления процентов: A – обыкновенный процент с приближенным числом дней финансовой операции; B – обыкновенный процент с точным числом дней финансовой операции; C – точный процент с точным числом дней финансовой операции; D – точный процент с приближенным числом дней финансовой операции. Отсутствие простой процентной ставки в условиях финансовой операции означает, что: A – этого не может быть; B – ее можно определить по формуле i = [(FV - PV) / (PV • t)]•T C – ее невозможно определить; D – ее можно определить по формуле i = Σ процентных чисел / дивизор . Наращенная по схеме простых процентов сумма при дискретно изменяющейся во времени процентной ставке: A – FV = PV (1 + Σnкiк) B – FV = PV Σ (1 + nкiк) C – FV = PV (1 + n1i1)(1 + n2i2) : (1 + nкiк) D – FV = PV (1 + n iк) Для схемы простых процентов срок финансовой операции: A – n = I / (PV • i) B – n = [(FV - PV) / (FV • t)] i C – t = [(FV - PV) / (PV • i)] T D – n = [(FV - PV) / (FV • t)] T |