Виды налогов. Виды налогов, основные инструменты налогового регулирования национальной экономики

Скачать 245.3 Kb. Скачать 245.3 Kb.

|

|

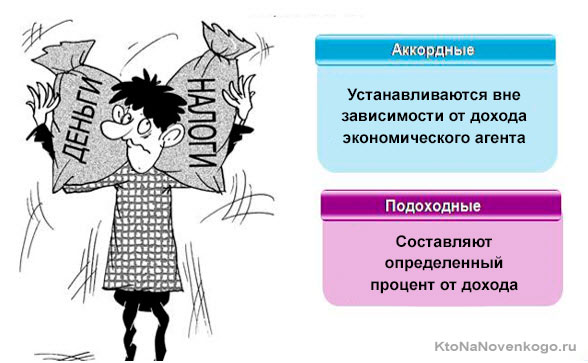

Виды налогов, основные инструменты налогового регулирования национальной экономики Классификация налогов зависит от фактора классификации. Традиционно их принято разделять по таким критериям: по определению налогооблагаемой базы: прямые, косвенные; по отношению к доходам налогового агента: аккордные, подоходные; по субъекту-получателю налогов: федеральные, региональные, местные; по соотношению налоговой ставки к объекту налогообложения: прогрессивные, регрессивные, пропорциональные. Далее проанализируем каждый вид налогов немного подробней. Прямые и косвенные виды налогов Прямые налоги – это те, которые имеют явный характер, т. е. взимаются непосредственно с физического или юридического получателя каких-либо доходов.  Величина выплаты зависит от суммы дохода. В таблице ниже перечислены все виды прямых налогов. Они устанавливаются в процентном соотношении к налогооблагаемой базе.

Например, налог на доходы физ. лиц в нашей стране равен 13 %. Следовательно, если начислил работодатель своему сотруднику Иванову заработную плату 30 тыс. рублей, значит, должен заплатить за Иванова в казну 3900 руб. (это 13 % от 30 тыс.). К косвенным относятся налоги, которые начисляются на товары и услуги как бы «прицепом». Пример: производитель мебели ИП Сидоров изготовил и выставил на продажу шкаф. С учетом всех затрат и предполагаемой прибыли Сидоров установил цену на свое изделие в размере 10 тыс. руб. Но ИП Сидоров «тертый калач», и знает, что от стоимости проданного шкафа он должен будет заплатить в казну налог на добавленную стоимость» (НДС). С 2019 года НДС равен 20 %. Поэтому Сидоров выставляет свой шкаф на продажу не за 10 тыс., а за (10 тыс. + 20 %) = 12 тыс. руб. Следовательно, покупатель заплатит при покупке 12 тыс. руб., и, таким образом, станет плательщиком налога (но не налоговым агентом!). Производитель (он же продавец) ИП Сидоров станет после факта продажи шкафа налоговым агентом НДС (посредником между покупателем и казной государства). Получая в кассу 12 тыс. руб., он обязан 2 из них заплатить в форме НДС. Аккордные и подоходные виды налогов Подоходные налоги зависят от величины полученного дохода. Ранее в статье мы рассмотрели пример с НДФЛ (что это?). Возьмем еще один: налог на прибыль компании. Налогооблагаемой базой в данном случае является доход за вычетом производственных и прочих издержек, затрат на рекламу, обучение, научно-исследовательские мероприятия. На оставшуюся после вычетов сумму прибыли начисляется налог с тарифной ставкой 20 %.  Аккорд в музыке – это одновременное звучание нескольких звуков. Аккордное налогообложение предполагает, что размер выплат не зависит от величины налогооблагаемой базы. Образно говоря – это несколько налогов, рассчитанных усреднено и уплаченных «аккордом» (одновременно). Примером в РФ может служить единый налог на вмененный доход (ЕНВД). Доход называется вмененным, потому что не исчисляется каждый налоговый период индивидуально для конкретного налогового агента, а является предполагаемым, рассчитанным для определенного вида деятельности. ЕНВД – это специальный режим налогообложения, заменяет несколько выплат. Федеральные, региональные и местные виды налогов Напомню, что уплаченные налогоплательщиками деньги, перечисляются в государственный бюджет. Его структура подчинена строгой иерархии:  Посмотрите, как распределяются налоги по бюджетам разных уровней:  Существуют и комбинированные варианты. Примером является налог на прибыль организаций. Общая процентная ставка = 20 % (ст. 284 НК РФ). 2 % из уплаченной суммы направляется в Федеральный бюджет, а 18 % — в местный. Прогрессивные, регрессивные и пропорциональные налоги В этом типе классификации (по соотношению налоговой ставки к объекту налогообложения) различают три вида, схематично показанных и кратко описанных на расположенном ниже рисунке:  Рассмотрим на примерах, как исчисляются указанные виды налогов: Пропорциональный вид – тарифная ставка неизменна:

Вывод: чем выше доход, тем больше сумма налога. Она пропорциональна доходу. Пример: НДФЛ с единой ставкой 13 % (кроме выигрышей). Регрессивный вид – налоговая ставка уменьшается с увеличением дохода:

Вывод: чем выше доход, тем меньше соотношение суммы налога и дохода. В качестве примера можно привести страховые отчисления в Пенсионный фонд: 22 % — если налогооблагаемая база не превышает 1150000 руб., 10 % нужно уплатить при превышении указанной суммы. Прогрессивный вид – налоговая ставка возрастает с увеличением дохода:

Вывод: чем выше доход, тем больше сумма налога. Причем увеличивается и соотношение суммы налога и дохода (сравните с пропорциональным принципом налогообложения). Роль, свойства и социально-экономическая сущность налогов выражается в их функциях, то есть в основных направлениях воздействия налогов на развитие государства и общества. Функции показывают путь реализации общественного назначения налогов как инструмента распределения и перераспределения доходов государства. Во всех государствах с рыночной экономикой налоги используются как метод прямого влияния на бюджетные отношения и опосредствованного (через систему санкций и льгот) влияния на производителей товаров и услуг. Налоги способствуют относительному равновесию общественных потребностей и ресурсов, которые необходимы для их удовлетворения. Налоги обеспечивают рациональное использование природных богатств, вводя штрафы и иные ограничения на распространение вредных производств. С помощью налогов государство решает различные экономические, социальные и иные общественные проблемы. Налоги выполняют пять важнейших функций, каждая из которых реализуется через то или иное практическое назначение налогов: 1. Фискальная функция – она обеспечивает финансирование расходов государства. 2. Регулирующая функция - осуществляет регулирование экономики государством. 3. Социальная функция - поддерживает социальное равновесие с помощью изменений в соотношениях между доходами отдельных социальных групп. Её целью является сглаживание неравенства между ними. 4. Стимулирующая функция. 5. Контрольная функция. Фискальная функция(от слова «фиск» — хранилище денег, совокупность финансовых ресурсов государства, казна) перераспределяет в 13 пользу государства часть финансовых ресурсов общества. Эта функция выражается через формирование доходной части государственного бюджета. Расход бюджетных средств осуществляется на такие статьи бюджета, как социальные нужды и хозяйственные услуги, поддержка внешней политики и национальной безопасности, на административно-управленческие расходы, обслуживание государственного долга. С помощью фискальной функции происходит перераспределение средств. Оно, с одной стороны, должно обеспечивать реализацию государственных программ, а с другой — не нарушать нормальный ход воспроизводства. С помощью этой функции налогов достигается перераспределение части ВВП в отраслевом, социальном и территориальном направлениях. Регулирующая функция налогов отражается через систему определенных мероприятий, проводимых в сфере налогообложения и направленных на вмешательство правительства в процессы экономики. Эта функция предусматривает влияние налогов на различные стороны общественного развития: научно-технический и инвестиционный процессы; рост и спад производства, а также его структуру; распределение и перераспределение национального дохода; спрос и предложение; объем сбережений и доходов населения. Выделяют три элемента (подфункции) регулирующей функции: Стимулирующая подфункция, которая проявляет себя через систему льгот, и призвана повышать эффективность определенных отраслей. Например льготы для сельскохозяйственных производителей; Дестимулирующая подфункция (обратная стимулирующей) наоборот, имеет целью понизить рост и эффективность определенных отраслей и процессов в экономике. Она проявляет себя, например, через повышение ставок налогов, ограничивающих развитие игорного бизнеса, повышение таможенных пошлин, приостановление вывоза капитала из страны; Воспроизводственная подфункция нужна для сбора средств на 14 восстановление используемых ресурсов. Регулирующая налоговая функция проявляет себя и в виде санкций, которые являются формой контрольного свойства. Контроль за качественными и количественными параметрами налогообложения неотделим от перераспределения финансовых ресурсов. Социальная функция выполняется посредством системы особых меро- приятий, которые обуславливаются вмешательством государства в ход социально - экономического развития общества, с помощью неравного налогообложения различных сумм доходов. Эта функция также способствует перераспределению доходов между различными категориями населения. Перераспределение налоговой системы носит ярко выраженный социальный характер, который достигается, например, путем применения прогрессивных ставок налогообложения, перенаправления большей части бюджета на социальные нужды населения, полного или частичного освобождения от налогового бремени граждан, которым нужна социальная защита. Примерами реализации этой функции могут быть прогрессивная шкала налогообложения прибыли и личных доходов, налоговые скидки, акцизы на предметы роскоши. Стимулирующая функция. Она реализуется с помощью налогов, санкций и льгот, которыми государство поощряет технический прогресс, увеличение числа рабочих мест, рост капитальных вложений в расширение производства и др. Несомненно, грамотно организованная система налогообложения взимает налоги только со средств, направленных на потребление. А средства, которые вносятся юридическими и физическими лицами в развитие отдельных областей экономики, должны освобождаться от налогообложения полностью или частично. Контрольная функция определяется тем, что помогает государству отслеживать полноту и своевременность поступления в бюджет налоговых платежей. Также она позволяет государственным органам сопоставлять величину поступлений от налогов с потребностями в финансовых ресурсах. 15 Через эту функцию выражается необходимость улучшения налоговой системы и бюджетной политики. Таким образом, налоги являются необходимо важным элементом экономических отношений в государстве и обществе. Они имеют свои специфически-определенные функции, выполнение которых гарантирует нормальное функционирование всей системы в целом. |