экономическая теория экзамен. Вопрос Экономика как сфера жизнедеятельности общества. Предмет и разделы экономической теории. Функции экономической теории

Скачать 0.69 Mb. Скачать 0.69 Mb.

|

|

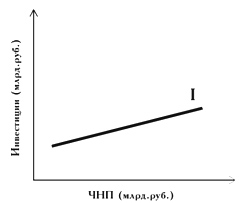

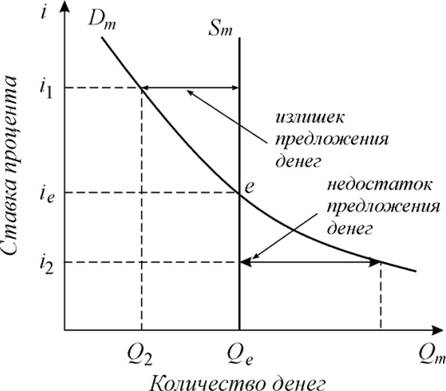

2. Функции инвестиций: Регулирующая функция -обеспечении процессов воспроизводство капитала и поддержании её темпов развития. Стимулирующая функция - Инвестирование ориентировано на обновление средств производства, на активизацию самых подвижных и быстро изменяющихся его элементов, на развитие науки и техники. Распределительная функция - Посредством инвестирования, осуществляется распределение совокупно общественного продуктав его денежной форме между отдельными субъектами, уровнями и сферами общественного производства и видами деятельности.При этом инвестирование соответствует целям жизнедеятельности общества, выражает форму присвоения экономических благ, а также используется как способ разрешения общественных противоречий. Индикативная функция - Реализация этой функции инвестиций позволяет контролировать движение к цели, то есть вырабатывать такие регулирующие механизмы, которые обеспечивают, как минимум, равновесное состояние экономической системы. 3.Мультипликатор – это коэффициент, показывающий связь между изменением инвестиций и изменением величины дохода. Мультипликатор инвестицийпредставляет собой числовой коэффициент, который характеризует размеры ростаВВП при увеличении инвестиций. Предположим, прирост инвестиций составляет 10 млрд. р., что привело к росту ВВП на 20 млрд.р., значит, мультипликатор инвестиций равен 2. Во-первых, чем больше дополнительные расходы населения на потребление, тем больше величина мультипликатора; во-вторых, чем больше дополнительные сбережения населения, тем меньше величина мультипликатора. 4.Значительное влияние на инвестиционные решения фирм оказывает доход или (чистый национальный продукт) ЧНП. Для того чтобы показать эту зависимость используют график инвестиций:  Зависимость между ЧНП и инвестициями — прямая, поскольку, во-первых, инвестиции связаны с прибылью, они финансируются во многом из прибыли фирм. Поэтому с возрастанием ЧНП уровень инвестирования при прочих равных условиях также будет расти. И, во-вторых, при низком уровне дохода и объема производства фирмы будут иметь неиспользованные производственные мощности, т.е. стимул для закупки нового оборудования будет незначительным. Но при росте ЧНП этот излишек мощностей исчезнет и у фирм появится стимул к инвестициям. 5.Инвестиционный спрос – это планируемые бизнесом на определенный период времени вложения средств в расширение производства, техническую реконструкцию и замену оборудования, а также прирост товарно-материальных запасов. Основными факторами, влияющими на инвестиционный спрос, выступают:ожидаемый спрос на продукцию; изменения в технологии производства; динамика совокупного дохода; инфляционные ожидания; правительственная политика. Инвестиционный спрос является убывающей функцией от процентной ставки. То есть, чем выше ставка процента, тем ниже уровень инвестиционных расходов и наоборот  Функция спроса на инвестиции Функция спроса на инвестиции43. Равновесный объём национального производства в краткосрочном периоде. Дефляционный и инфляционный разрывы. Равновесный объем национального производства в кейнсианской модели (а значит, и макроэкономическое равновесие) устанавливается вследствие равенства планируемых и фактических расходов. Планируемые расходы (Ер) – это расходы, которые участники национальной экономики (домашние хозяйства, фирмы, государство и внешний мир) планируют инвестировать в товары и услуги. Фактические расходы (Еф) представляют собой инвестиции, в действительности осуществляемые участниками национальной экономики. Они отличаются от планируемых тогда, когда макроэкономические агенты вынуждены делать незапланированные инвестиции в товарно-материальные запасы в случае неожиданных изменений в уровне продаж. Фактические расходы всегда равны совокупному выпуску продукции и совпадают с планируемыми расходами только тогда, когда непредвиденные инвестиции в запасы равны нулю. Следовательно, макроэкономическое равновесие наступает не только в случае равенства фактических и планируемых расходов, но и при равенстве планируемых расходов и совокупного выпуска продукции. Отсутствие соответствия между реальным и потенциальным уровнем выпуска способствует возникновению в экономике двух отрицательных для нее эффектов: дефляционного и инфляционного разрывов. Инфляционный разрыв наступает тогда, когда I > S, т.е. планируемые инвестиции превышают сбережения, соответствующие уровню полной занятости. Это означает, что предложение сбережений отстает от инвестиционных потребностей. Население все большую часть направляет на потребление. Спрос на товары и услуги растет, а в силу эффекта мультипликатора нарастающий спрос давит на цены в сторону их инфляционного повышения. Дефляционный разрыв наступает тогда, когда сбережения, соответствующие уровню полной занятости, превышают потребности в инвестировании. В этой ситуации текущие расходы на товары и услуги низкие, ведь население предпочитает большую часть дохода сберегать. Это сопровождается спадом промышленного производства и снижением уровня занятости. А вступающий в силу эффект мультипликатора приведет к тому, что сокращение занятости в той или иной сфере производства повлечет за собой вторичное и последующее сокращение занятости и доходов в экономике страны. 44. Сущность денег и их функции. Денежная масса и ее агрегаты. Денежно-кредитная система страны Согласно рационалистической теории, деньги возникли в результате соглашения людей. Поэтому деньги – продукт соглашения людей с целью обеспечения обмена и соизмерения различных благ. Эволюционная теория исходит из того, что деньги появились в результате исторического развития товарного производства и обмена и обострения противоречий обмена. Суть этих противоречий состояла в том, что товаропроизводители вынуждены были совершать множество обменов, чтобы получить нужный товар. Поэтому постепенно из всей массы товаров выделился один, наиболее ходовой товар, признанный всеобщим эквивалентом, который и стал выполнять роль денег. Деньги выполняют следующие функции: Меры стоимости –с их помощью измеряется (оценивается) стоимость всех товаров; Средства обращения –они выступают в роли посредника при обмене товаров; Средства накопления (сбережения) –когда деньги изымаются из обращения и накапливаются с целью совершения каких-то покупок в будущем; Средства платежа– используются для оплаты товаров, приобретенных в кредит; Мировых денег– используются для осуществления различных расчетов между экономическими субъектами различных стран. Для определения общего количества денег в стране денежную массу(т.е. совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в национальной экономике)разбивают на несколько групп, которые называют денежными агрегатами. Деление денежной массы на различные денежные агрегаты обусловлено необходимостью воздействия центрального банка на эти составляющие с целью регулирования экономики. Движение денег обслуживает денежно-кредитная система. Денежно-кредитная система – это совокупность кредитно-финансовых учреждений, выполняющих специфические функции по аккумуляции и распределению денежных средств. Современная денежно-кредитная система состоит из трех звеньев: Центральный банк страны Коммерческие банки Специализированные кредитно-финансовые институты Первое место в кредитной системе занимает центральный банк. Главная задача центрального банка – управление эмиссионной, кредитной и расчетной деятельностью кредитной системы. Основными функциями центрального банка являются: – разработка и реализация денежно-кредитной политики; – эмиссия (выпуск) и изъятие денег из обращения; – хранение золотовалютных резервов страны; – выполнение кредитных и расчетных операций для правительства; – оказание разнообразных услуг коммерческим банкам и другим кредитно-финансовым учреждениям (хранение обязательных резервов и др.). Второй уровень кредитной системы представлен системой коммерческих банков. Коммерческие банки выполняют следующие функции: – прием и хранение депозитов вкладчиков; – выдача средств со счетов и выполнение перечислений; – размещение денежных средств путем выдачи ссуд, покупки ценных бумаг и др. Третий уровень – это специализированные кредитно-финансовые учреждения. К ним относятся сберегательные учреждения, страховые компании, пенсионные фонды, инвестиционные, лизинговые и др. компании. Специализированные кредитно-финансовые институты функционируют в относительно узких сферах рынка ссудного капитала, выполняют небольшое число операций и как бы дополняют деятельность коммерческих банков. Тем не менее, они, сосредотачивая у себя большие денежные ресурсы, оказывают воздействие на сферу денежного обращения. 45. Денежный рынок. Спрос на деньги и его факторы. Предложение денег. Деньги покупаются и продаются на денежном рынке, который представляет собой совокупность финансовых институтов и учреждений, обеспечивающих взаимодействие спроса на деньги и их предложения. Элементами функционирования денежного рынка являются предложение денег, спрос на деньги, цена денег (процентная ставка). Общее количество денег в стране называют предложением денег. Для определения предложения денег денежную массу, т.е. совокупность наличных и безналичных покупательных и платежных средств, разбивают на несколько групп (в порядке убывания степени ликвидности, т.е. способности быстро обмениваться на другие виды активов),которые называют денежными агрегатами и обозначают M0, M1, M2 и т.д. Количество и состав используемых денежных агрегатов различаются по странам. В США, например, расчет денежного предложения ведется по четырем агрегатам, в Германии- по трем, в Англии- по двум. В Республике Беларусь, например, используется пять денежных агрегатов М0, М1, М2, М2* и М3. Агрегат М0 – это наличные деньги в обращении (вне банков). М1 включает М0 плюс денежные средства юридических и физических лиц на текущих, депозитных и иных счетах до востребования. М2 включает М1 плюс срочные вклады физических лиц и депозиты юридических лиц. М2* включает М2 плюс средства в ценных бумагах (кроме акций) юридических и физических лиц – резидентов республики. М3 включает М2* плюс переводные и срочные депозиты в иностранной валюте, средства в ценных бумагах (кроме акций) в иностранной валюте. Предложение денег контролирует государство через центральный банк, исходя из состояния экономики страны. Делается это как путем денежной эмиссии, так и посредством управления деятельностью коммерческих банков, обладающих способностью «создавать» деньги. Совокупный спрос на деньги. Общее количество денег, которое субъекты хозяйствования национальной экономики желают иметь в данный момент для осуществления сделок и в качестве активов, представляет собой совокупный спрос на деньги. Он вытекает из двух функций денег: быть средством обращения и средством сохранения (накопления) богатства. Соответственно общий спрос на деньги распадается на две составляющие: – спрос на деньги для сделок; – спрос на деньги со стороны активов. Спрос на деньги для сделок обусловлен тем, что населению, предприятиям и правительству деньги нужны для покупок товаров и услуг. Он зависит от двух факторов: а) объема номинального ВВП (чем больше в экономике производится товаров и услуг, чем выше цены на них, тем больше нужно денег для обслуживания торговых и платежных операций); б) скорости обращения денег (чем она больше, тем меньше наличных денег необходимо для сделок). Спрос на деньги со стороны активов объясняется тем, что часть своих доходов население сберегает. Возможны три основные формы сбережения денег: их хранение в виде наличности, в форме различных банковских вкладов и в ценных бумагах. Каждая из этих форм сбережений имеет свои преимущества и недостатки, проявляющиеся в различной степени ликвидности активов и их доходности. Так, наличные деньги абсолютно ликвидны, но не приносят дохода. Банковские депозиты и ценные бумаги менее ликвидны, но приносят доход. Если оставить в стороне предпочтения ликвидности и подойти к выбору формы сбережения денег с экономической точки зрения, то можно констатировать, что спрос на деньги со стороны активов, при прочих равных условиях, зависит от величины процентной ставки по вкладам. Совокупный спрос на деньги можно получить, суммируя спрос на деньги для сделок и спрос на деньги со стороны активов. 46. Роль банковской системы в создании денег. Денежный мультипликатор. Равновесие денежного рынка Банковская система – функциональная подсистема рыночного хозяйства, управляющая развитием денежного рынка. В мире известно несколько типов банковских систем: 1) двухуровневая банковская система; 2) централизованная монобанковская система; 3) децентрализованная банковская система (Федеральная резервная система США), включающая в себя несколько национальных банков (12 федеральных банков в США) в различных регионах страны. Наиболее распространена двухуровневая банковская система, состоящая из Центрального банка (первый уровень), коммерческих банков и специализированных кредитно-финансовых учреждений (пенсионные фонды, страховые компании, инвестиционные компании, ссудно-сберегательные ассоциации и т.п.) – второй уровень. Основные задачи Центробанка: - обеспечение стабильности национальной валюты; - проведение государственной политики в области кредита, денежного обращения, расчетов и валютных отношений; - содействие государственному контролю за коммерческими банками и небанковскими организациями. Основные функции Центробанка: осуществляет эмиссию денег и организацию их обращения; выступает кредитором в последней инстанции; является центральной кассой хозяйственных платежей; обеспечивает контроль за деятельностью коммерческих банков. Коммерческие банки – второй уровень банковской системы. Это кредитные учреждения универсального характера. Основные их функции: - принимают и размещают денежные вклады; - привлекают и предоставляют кредитные средства; - осуществляют расчеты по поручению клиентов и банков-корреспондентов и их кассовое обслуживание. Основные операции банка делятся на пассивные и активные. Пассивные операции – это привлечение денежных ресурсов. Источниками банковских ресурсов могут быть собственные, заемные и привлеченные средства (вклады клиентов). Активные операции – это размещение денежных ресурсов: ссудные (учетно-ссудные), расчетные, кассовые, инвестиционные операции, фондовые операции с ценными бумагами и т.д. Существует понятие задолженности банка. У платежеспособного банка величина активов равна или больше его задолженностей. Задолженности – это размещенные в банке депозитные суммы, которые он обязан вернуть по первому требованию клиента. Банк должен быть ликвидным. Кроме того, всякие денежные средства у банка представляют собой: наличные + депозиты, часть средств идёт в виде резервов. Денежный мультипликатор – это числовой коэффициент, показывающий, во сколько раз возрастет или сократится денежное предложение в результате увеличения или сокращения вкладов в банковскую систему на одну денежную единицу, либо отношение новых денег к общим резервам. Оптимальным для денежного рынка является равновесие между спросом на деньги и их предложением. Графически оно достигается при пересечении кривых совокупного спроса на деньги (Dm) и предложения денег (Sm)  Равновесие денежного рынка. Как и на любом другом рынке, совпадение спроса и предложения определяет цену равновесия. 47. Финансовая система страны. Государственный бюджет: понятие, доходы и расходы. Государству для осуществления своих функций необходимы денежные средства. Получить эти средства оно может лишь путем распределения и перераспределения национального продукта. Поэтому с появлением государства возникают экономические отношения. Эти отношения получили название финансовых отношений. Финансовые отношения возникают в особом секторе экономической деятельности, для осуществления которой созданы специальный финансовый аппарат и финансовые звенья хозяйственного, управленческого и контрольного аппаратов (финансовые органы, налоговая служба, банки и др.). Этот сектор экономики получил название финансового, так как его функционирование связано с деятельностью финансовых институтов. Совокупность финансовых отношений и институтов, их реализующих, образуют финансовую систему. С точки зрения государственного управления финансами в финансовую систему входят централизованные и децентрализованные финансы. Эти подсистемы, в свою очередь, подразделяются на отдельные звенья. К централизованным финансам относятся: 1) госбюджет; 2) бюджетные и внебюджетные фонды (республиканский фонд охраны природы, республиканский дорожный фонд, инновационные фонды идр.); |