Асанова А.. Введение. Инвестиции

Скачать 0.56 Mb. Скачать 0.56 Mb.

|

|

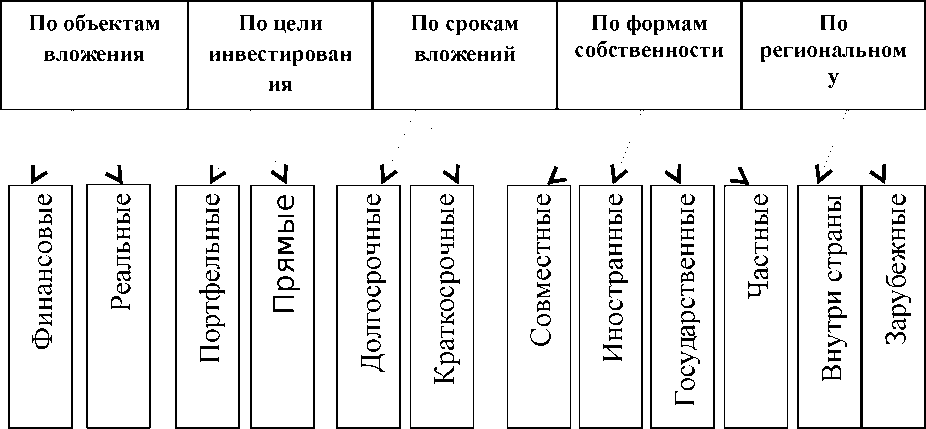

Введение. Инвестиции в основной капитал осуществляются в форме капитальных вложений. Под капитальными вложениями следует понимать совокупность затрат на создание и обновление основных фондов и на прирост оборотных средств. По экономическому содержанию капитальные вложения представляют собой часть валового внутреннего продукта, в первую очередь фонда накопления, направленная на воспроизводство основного капитала. По форме капитальные вложения в основные фонды представляют собой совокупность затрат на создание новых, техническое перевооружение, реконструкцию и расширение действующих основных фондов производственного и непроизводственного назначения; приобретение зданий, сооружений, оборудования, транспортных средств и других объектов (или их частей) основных средств; приобретение земельных участков и объектов природопользования и другие. Реализация и освоение капитальных вложений осуществляется через капитальное строительство. Данная выпускная квалификационная работа рассматривает вопросы инвестиций в основные средства. Самое общее определение показанного понятия можно выразить следующим образом: Инвестиции в основные средства - это расходы на реконструкцию и техническое перевооружение действующих предприятий, расширение, новое строительство, оборудования, инструмента, проектно - изыскательские работы приобретение машин, и т.д. Инвестиции в основной капитал (основные средства), как известно, определяют перспективу расширенного воспроизводства и инновационного развития экономики любого государства. Следовательно одним из основных факторов перехода к новому этапу - периоду экономического роста и фундаментальной структурной перестройки экономики Кыргызстана, эффективного их взаимодействия в период выхода из экономического кризиса, стабилизации и подъема национальной экономики - является развитие межгосударственной инвестиционной деятельности. Таким образом, инвестиции в основной капитал (основные средства) представляют собой важнейший аспект экономической деятельности, который требует детального анализа. Актуальность данной проблемы и повлияла на выбор темы выпускной квалификационной работы. Цель выпускной квалификационной работы определить эффективность вложений инвестиций в экономику. Исходя из поставленных целей, были сформированы следующие задачи: Изучить теоретико-методологические подходы к исследованию инвестиций; Раскрыть сущность, формы инвестиций и их классификацию; Проанализировать эффективности привлечения инвестиций в основной капитал Кыргызской республики; Исследовать роль инвестиций в развитии экономики Кыргызстана; Выявить основные проблемы и приоритеты привлечения и использования инвестиций в условиях ЕАЭС; Объектом исследования является вложения инвестиций в экономику. Предмет исследования моей квалификационной работы - эффективность инвестиционных вложений в основные средства. Теоретической и методологической основой исследования послужили научные труды зарубежных и отечественных авторов различных школ, охватывающие неоклассические, кейнсианские, а также современные передовые направления экономической науки. Структура работы. Работа состоит из введения, трех глав, заключения, списка использованной литературы и приложения, в том числе 11 таблиц 1 рисунков 6 графиков. Во введении обоснована актуальность исследуемой темы, определена степень разработанности проблемы, сформулированы цели и задачи исследования. В первой главе подробно рассматриваются экономическая сущность инвестиций. Также дается теоретическое обоснование форм и их классификация инвестиций. Во второй главе дается анализ инвестиций привлеченных в основные средства Кыргызской Республикой. Третья глава посвящена вопросам совершенствования привлечения иностранных инвестиций в Кыргызской Республике. ГЛАВА 1. ТЕОРЕТИКО-МЕТОДОЛОГИЧЕСКИЕ ПОДХОДЫ К ИССЛЕДОВАНИЮ ИНВЕСТИЦИЙ 1.1. Сущность, формы инвестиций и их классификация Развитие экономики, возможности экономического роста и его качественные изменения, интегрирование Кыргызской Республики в мировую экономическую систему неосуществимы без решения проблем в инвестиционной сфере. Экономический рост и инвестиционный процесс - явления взаимосвязанного порядка, проблемы в одной сфере порождают клубок проблем в другой, и наоборот, решение одних проблем влияет позитивные состояние на других. Сам термин «инвестиция» происходит от иностранного происхождения (от лат. investire, нем. investition), в переводе — долгосрочное вложение капитала в какие-либо объекты, социально-экономические программы, проекты в собственной стране или за рубежом с целью получения дохода и социального эффекта. По финансовому определению, инвестиции - это все виды активов, вкладываемых хозяйственную деятельность. Экономическое определение инвестиций связано с затратами на создание, расширение, реконструкцию и техническое перевооружение основного фонда, а также не связанные с этим изменения оборотного капитала. К инвестициям относятся все виды материальных, интеллектуальных и иных ценностей: денежные средства; движимое и не движимое имущества, акции и иные формы участия в юридическом лице; облигации и другие долговые обязательства. Инвестор - субъект инвестиционной деятельности, осуществляющий вложение собственных, заемных или привлеченных средств в форме прямых инвестиций. Отечественный инвестор - юридические и физические лица Кыргызской Республики, а также иностранные граждане и лица без гражданства, имеющие статус резидента Кыргызской Республики, и осуществляющие инвестиционную деятельность на территории КР. Иностранный инвестор - любые физические и юридические лица, не являющиеся отечественными инвесторами и осуществляющие вложение инвестиций в экономику Кыргызской Республики Целью инвестирования средств является получение прибыли или положительного социального эффекта. Субъектами инвестиционной деятельности могут быть: Инвесторы, осуществляющие вложение собственных, заемных или привлеченных имущественных и интеллектуальных ценностей в инвестиционный проект. Для экономики Кыргызской Республики инвестиции -понятие новое, до 1991 года понятие «инвестиции» подменялось понятием «капитальные вложения». Трактовалось это понятие как совокупность затрат на производство основных фондов, включая затраты на их строительство и ремонт. При этом капитальные вложения рассматривались в двух аспектах: как экономическая категория и как процесс, связанный с движением денежных ресурсов. Как как экономическая категория капитальные вложения представляют собой систему денежных отношений, связанных с движением стоимости, авансированной в долгосрочном порядке в основные фонды, от момента выделения денежных средств до момента их возмещения. Сегодня отечественные экономисты вслед зарубежными коллегами рассматривают инвестиции как долгосрочные вложения капитала в различные сферы экономики, инфраструктуру, социальные программы, охрану окружающей среды как внутри страны, так и за рубежом с целью развития производства, социальной сферы, предпринимательства, увеличения прибыли. Перечисленный на первый взгляд, различные определения понятия «инвестиции», на наш взгляд, являются выражением единого методологического подхода, который можно выразить как стоимостной. Со временем вместе с развитием экономики и, в частности, развитием финансового сектора, меняется и структура экономики: постепенно снижается доля реального сектора и резко возрастает доля финансового сектора. В экономике появляются новые виды инвестиций, которые удовлетворяют одному из главных составляющих понятий инвестиций, но выходят за рамки второго. Сегодня к числу инвестиций многие относят финансовые вложения в нематериальные сектора экономики, которые также обеспечивают получение дохода. Несмотря на то, что это вложения в нереальный сектор экономики, они могут приносить прибыль и потому их относят к числу инвестиций. По сути дела, формируется новый подход к пониманию сути «инвестиций», который, на наш взгляд, можно определить как экспансионистский (от английского слова «expansion», то есть прирост). Отличие данного подхода от стоимостного состоит в том, что он подразумевает под собой любой прирост активов, вне зависимости от того, сопровождается он приростом стоимости или нет. В последнее десятилетие уже нашего столетия, по нашему мнению, начинается формироваться еще один подход к пониманию категории «инвестиции». На наш взгляд, его можно определить как подход, определяющий степень инновационности вложений. В экономической литературе начинает использоваться термин «инвестиции в инновации» или «инновационные инвестиции», «инвестиции в модернизацию» и т.д. Иными словами, инвестиции начинают оценивать с точки с точки зрения того, какой инновационный эффект они могут дать. Обобщая все вышеприведенные определения сущности инвестиций разных авторов, можно сделать вывод, что в них имеется много общего, и в то же время каждый из них имеет свою особенность, то есть авторскую позицию. И наконец, согласно Закону Кыргызской республики «Об инвестициях в Кыргызской Республике» от 27 марта 2003 года № 66 «инвестиции-это материальные и нематериальные вложения всех видов активов, находящихся в собственности или контролируемых прямо или косвенно инвестором, в объекты экономической деятельности в целях получения прибыли и (или) достижения иного полезного эффекта в виде: денежных средств; движимого и недвижимого имущества; акции и иных форм участия в юридическом лице; облигаций и других долговых обязательств; неимущественных прав ( в т.ч. право на интеллектуальную собственность, включая деловую репутацию, авторские права, патенты, товарные знаки, промышленные образцы, технологические процессы, фирменные наименования и ноу-хау ); любого права на осуществление деятельности, основанной на лицензии или в иной форме, предоставленной государственными органами Кыргызской Республики; концессий, основанных на законодательстве Кыргызской Республики, включая концессии на поиск, разработку, добычу или эксплуатацию природных ресурсов Кыргызской республики; прибыли или доходов, полученных от инвестиций и реинвестированных на территории Кыргызской Республики; иных форм инвестирования, не запрещенных законодательством Кыргызской Республики. Следующий вопрос, на котором нам хотелось, остановится, в этом разделе, это вопрос о формах инвестиций и их классификация. Для более полного раскрытия содержания инвестиций необходимо рассмотреть их классификацию. Рисунок 1. - Классификация инвестиции  1. По объектам вложения: реальные и финансовые инвестиции. Реальные инвестиции - подразделяются на материальные и не материальные. Под материальными инвестициями понимают государственные и частные вложения в: Основной капитал В запасы Инвестиции в основной капитал представляют собой закупки частными и государственными структурами, некоммерческими институтами зданий и оборудования, а также программного обеспечения, которые используются в производстве в течение более 1 года. В инвестиции в основной капитал также входят инвестиционные расходы на строительство зданий и сооружений (фабрики и административные здания предприятий). Существуют 2 типа зданий и сооружений: жилые и нежилые. Инвестиции в жилые здания и сооружения представляют собой новое строительство недвижимого имущества, улучшение (перестройки, реконструкция и структурные изменения) жилых помещений, брокерской вознаграждение от продажи жилой собственности, а также чистые закупки недвижимого имущества у государственных организаций. Инвестиции в нежилые здания и сооружения включают расходы на новое строительство, улучшение, брокерские комиссии и чистые закупки (закупки за вычетом продаж) помещений фирмами и некоммерческими институтами. Также необходимо отметить, что в Законе Кыргызской Республики «Об инвестициях в Кыргызской Республике» дается следующее определение инвестиции в основной капитал: Инвестиции в основной капитал - это совокупность затрат, направленных на приобретение, создание и воспроизводство основных фондов. Создание запасов представляет собой важную и подвижную часть инвестиционных расходов. Существуют запасы трех основных видов: первичные факторы производства (сырье), полуфабрикаты и готовая продукция, реализуемая конечным потребителям. Запасы сырьевых материалов и полуфабрикатов необходимы фирмам для снижения издержек производства конечной продукции, так как, как правило, нерационально заказывать эти материалы ежедневно, по мере возникновения потребностей. Запасы готовой продукции осуществляются по двум основным причинам: обеспечение равномерности производственного процесса и стремление избежать дефицита запасов, т.е. ситуации, когда фирма не в состоянии выполнить заказ из-за их отсутствия. Нематериальные инвестиции используются для получения нематериальных благ. Они представляют собой вложения на повышение уровня образования и повышения квалификации персонала, затраты на проведение научно-исследовательских и опытно-конструкторских работ, получение товарного знака и пр. Значение и необходимость этих инвестиций невозможно переоценить, так как эти инвестиции выполняют решающую роль в инновационном процессе, который жизненно необходим для дальнейшего совершенствования и развития производства, обеспечивая конкурентоспособность продукции. Финансовые инвестиции включают вложения средств в различные финансовые активы - ценные бумаги, паи и долевые участие, банковские депозиты и т.п. Инвестиции в основной капитал - это совокупность затрат, направленных на приобретение, создание и воспроизводство основных фондов. Создание запасов представляет собой важную и подвижную часть инвестиционных расходов. Существуют запасы трех основных видов: первичные факторы производства (сырье), полуфабрикаты и готовая продукция, реализуемая конечным потребителям. Запасы сырьевых материалов и полуфабрикатов необходимы фирмам для снижения издержек производства конечной продукции, так как, как правило, нерационально заказывать эти материалы ежедневно, по мере возникновения потребностей. Запасы готовой продукции осуществляются по двум основным причинам: обеспечение равномерности производственного процесса и стремление избежать дефицита запасов, т.е. ситуации, когда фирма не в состоянии выполнить заказ из-за их отсутствия. Нематериальные инвестиции используются для получения нематериальных благ. Они представляют собой вложения на повышение уровня образования и повышения квалификации персонала, затраты на проведение научно-исследовательских и опытно-конструкторских работ, получение товарного знака и пр. Значение и необходимость этих инвестиций невозможно переоценить, так как эти инвестиции выполняют решающую роль в инновационном процессе, который жизненно необходим для дальнейшего совершенствования и развития производства, обеспечивая конкурентоспособность продукции. Финансовые инвестиции включают вложения средств в различные финансовые активы - ценные бумаги, паи и долевые участие, банковские депозиты и т.п. По цели инвестирования: прямые и портфельные инвестиции. Прямые инвестиции - это вложения в уставные капиталы предприятий (фирм, компаний) с целью установления непосредственного контроля и управления объектом инвестирования. Портфельные инвестиции - это средства. Вложенные в экономические активы с целью извлечения дохода (в форме прироста рыночной стоимости инвестиционных объектов, дивидендов, процентов, других денежных выплат) и диверсификации рисков. По срокам вложений: краткосрочные, среднесрочные и долгосрочные инвестиции. Под краткосрочными инвестициями понимаются вложения средств на период до одного года. Среднесрочные инвестиции - вложения средств, в срок от одного года до трех лет. Долгосрочные инвестиции - на срок свыше трех лет. По формам собственности на инвестиционные ресурсы: частные, государственные, иностранные и совместные инвестиции. Частные инвестиции - вложения средств частных инвесторов: граждан и предприятий негосударственной формы собственности. Государственные инвестиции - это вложения, осуществляемые государственными органами власти и управления, а также предприятиями государственной формы собственности. К иностранным инвестициям относят вложения средств иностранных граждан, фирм, организаций, государств. Под совместными инвестициями понимают вложения, осуществляемые отечественными и зарубежными экономическими субъектами. По региональному признаку: инвестиции внутри страны и за рубежом. Внутренние инвестиции - вложения средств в объекты инвестирования внутри данной страны включая в фондовые инструменты. Инвестиции за рубежом понимаются как вложения средств в объекты инвестирования, размещенные вне территориальных пределов данной страны. Таким образом, в данном разделе мы попытались определить методологические подходы к пониманию категории «инвестиции». В разделе выделены такие подходы, стоимостной, экспансионистский и инновационный. Стоимостной подход определяет инвестиции с точки зрения прироста стоимости. Экспансионистский подход относит к числу инвестиций любые активы, которые приносят прирост активов, вне зависимости от того, сопровождается он приростом стоимости или нет. Кроме того, мы рассмотрели формы инвестиций и их классификацию, попытались определенным образом их систематизировать. Методика анализа эффективности инвестиций в основные средства. Основные средства - это материально-вещественные ценности (средства труда), которые многократно участвуют в производственном процессе, не изменяя, при этом свои натурально-вещественной формы и переносят свою стоимость на вновь созданную продукцию по частям по мере износа. Для того, чтобы перейти к методике анализа эффективности инвестиций в основные средства, дадим определение такому понятию, как эффективность. Эффективность - это относительный коэффициент, выявленный в долях единицы или процентах, устанавливающий итоговый результат деятельности (позитивный или негативный) полученный от соотношения итогов и затрат. Исходя из определения эффективности, можно дать определение эффективности инвестиций. Эффективность инвестиций - это качественный, конечный показатель результатов вложения инвестиций. Эффективность инвестиций в основные средства зависит от множества факторов, среди которых важнейшими являются: срок окупаемости инвестиций, отдача вложений, инфляция, стабильность поступлений средств от вложений, рентабельность инвестиций за весь период и по отдельным периодам, и др. В практике наиболее часто используются следующие основные методы, которые условно объединяют в две группы: 1) Основанные на дисконтированных оценках; 2) Основанные на учетных оценках. В первую из них включены следующие методы, основанные на использовании концепции дисконтирования: Метод определения чистой текущей стоимости (чистого приведенного эффекта) разрешает получить наиболее обобщенную характеристику итога инвестирования, то есть его конечный эффект в абсолютной сумме. Под чистым приведенным эффектом уясняется разница между приведенной к настоящей стоимости суммой чистого денежного потока за период эксплуатации инвестиционного проекта и суммой инвестиционных затрат на его реализацию. Расчет этого показателя осуществляется по формуле:

Где CF - чистый денежный поток периода t; WACC - средневзвешенная стоимость капитала; t - период реализации инвестиционного проекта; IC - сумма инвестиционных затрат на реализацию проекта. Описывая коэффициент «чистый приведенный эффект», необходимо отметить, что он может быть применен не только для сравнительной оценки эффективности инвестиционных проектов, но и как критерий целесообразности их реализации. Инвестиционный проект, по которому показатель чистого приведенного дохода показывается отрицательной величиной или равен нулю, должен быть отвергнут. Так как он не принесет предприятию дополнительный доход на вложенный капитал. Инвестиционные проекты с положительным значением показателя чистого приведенного эффекта позволяют увеличить капитал предприятия и его рыночную стоимость. Если NPV>0, то проект следует принять, NPV<0, то проект следует отвергнуть, NPV=0, то проект ни прибыльный, ни убыточный. При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводственного характера. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения оборотных средств, они должны быть учтены как доходы соответствующих периодов. Метод расчета индекса рентабельности инвестиций позволяет соотнести объем инвестиционных затрат с предстоящим чистым денежным потоком по проекту. Расчет такого показателя осуществляется по формуле: n CFt PI= Z _____________ = IC (2.1) t=i (1+WACC) где CF - чистый денежный поток периода t; IC - сумма инвестиционных затрат на реализацию проекта. Если PI > 1, то проект следует принять, PI< 1, то проект следует отвергнуть, PI = 0, то проект ни прибыльный, ни убыточный. Показатель «индекс рентабельности» также может быть использован не только сравнительной оценки, но и в качестве критериального при принятии инвестиционного решения о возможностях реализации проекта. Другими словами, дл реализации могут быть приняты реальные инвестиционные проекты только со значением показателя индекса рентабельности выше единицы. 3. Метод расчета внутренней ставки доходности (IRR) является наиболее сложным показателем оценки эффективности реальных инвестиционных проектов. Она характеризует уровень доходности конкретного инвестиционного проекта, выражаемый дисконтной ставкой, по которой будущая стоимость чистого денежного потока приводится к настоящей стоимости инвестиционных затрат. Из нескольких вариантов предпочтение отдается проекту с меньшим сроком окупаемости, так как в этом случае инвестору раньше поступают доходы, обеспечивается более высокая ликвидность вложенных средств, а также снижается риск невозвращения инвестиций. Для окончательной оценки эффективности инвестиционного проекта рекомендуется определять динамический срок окупаемости. Внутренняя норма доходности (ВНД или IRR) является наиболее сложным и совершенно новым для нас показателем по методике его определения. Внутренняя норма доходности рассчитывается нахождением (подбором)такой нормы дисконта, при которой величина будущих дисконтированных доходов от проекта равна дисконтированному потоку инвестируемых средств, другими словами: Внутреннюю норму доходности можно определить и как норму дисконта, при которой чистый дисконтированный доход равен нулю: ЧДД=0. В этом случае ВНД = Д. Внутреннюю норму доходности можно также определить исходя из следующего соотношения: Нулевая величина ВНД означает, что все вкладываемые в проект средства окупаются, но проект не приносит инвестору ни прибыли, ни убытка. Для окончательной оценки эффективности инвестиционного проекта рекомендуется определять динамический срок окупаемости. Внутренняя норма доходности (ВНД или IRR) является наиболее сложным и совершенно новым для нас показателем по методике его определения. Внутренняя норма доходности рассчитывается нахождением (подбором)такой нормы дисконта, при которой величина будущих дисконтированных доходов от проекта равна дисконтированному потоку инвестируемых средств, другими словами: Внутреннюю норму доходности можно определить и как норму дисконта, при которой чистый дисконтированный доход равен нулю: ЧДД=0. В этом случае ВНД = Д. Внутреннюю норму доходности можно также определить исходя из следующего соотношения: Нулевая величина ВНД означает, что все вкладываемые в проект средства окупаются, но проект не приносит инвестору ни прибыли, ни убытка. Таким образом все рассмотренные методы определения эффективности инвестиционных проектов находятся между собой в тесной взаимосвязи и позволяет оценить эту эффективность с различных сторон. Поэтому при оценке эффективности инвестиционных проектов предприятия их следует рассматривать в комплексе. Обобщенная оценка альтернативных инвестиционных проектов по критерию эффективности осуществляется двумя способами: На основе суммированной ранговой значимости всех рассматриваемых показателей; На основе отдельных из рассмотренных показателей, которые являются для предприятия приоритетными. Наряду с оценкой инвестиционных проектов по критерию эффективности, осуществляется их оценка по уровню инвестиционного риска и уровню ликвидности. Окончательный отбор для реализации отдельных альтернативных инвестиционных проектов осуществляется с учетом всех трех критериев исходя из приоритетов, определяемых предприятием. Для небольших инвестиционных проектов. Финансируемых предприятием за счет внутренних источников, обоснование осуществляется по сокращенному кругу разделов и показателей. Такое обоснованное может содержать лишь цель осуществления инвестиционного проекта, его основные параметры, объем необходимых финансовых средств, показатели эффективности осуществляемых инвестиций, а также схему реализации инвестиционного проекта. Для средних и крупных инвестиционных проектов, финансирование реализации которых намечается за счет внешних источников, необходимо полномасштабное обоснование по соответствующим национальным и международным стандартам. ГЛАВА 2. АНАЛИЗ ИНВЕСТИЦИОННЫХ ВЛОЖЕНИЙ В ОСНОВНОЙ КАПИТАЛ В СОВРЕМЕННЫХ УСЛОВИЯХ КЫРГЫЗСТАНА 2.1.Развитие отраслей экономики на основе инвестиционных вложений. В предыдущем главе было дано определение понятию инвестиции и определена их роль в экономике страны. В данном главе основное внимание будет уделена к исследованию развития отраслей экономики на основе инвестиционных вложений и анализа эффективности привлечения инвестиций в основные средства. После распада Советского союза и обретения Кыргызстаном суверенитета в 1991 г. Кыргызская республика после семьдесят лет плановой экономики переступила на рыночную экономику, с помощью так называемой «шоковой терапии» точнее резкого внедрения рыночных принципов и институтов. В эти годы, для Кыргызстана тяжелыми были, послереволюционные движения, развития нового укладка и системы правительства, создания новых принципов ведения международной торговли и привлечения инвесторов. |