Контрольная работа. Фин.мен_30.03. Экономическая сущность и классификация капитала предприятия

Скачать 318.68 Kb. Скачать 318.68 Kb.

|

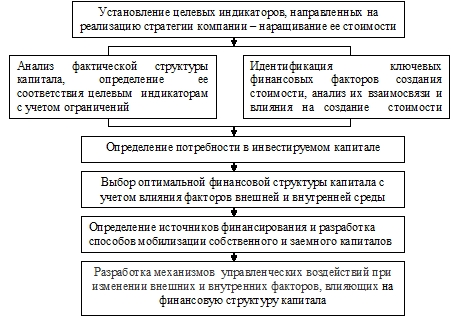

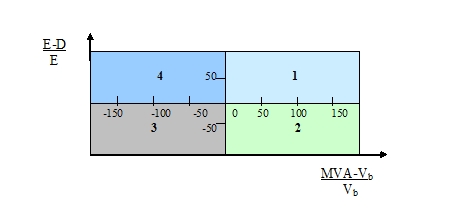

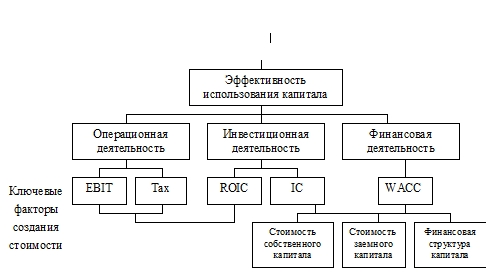

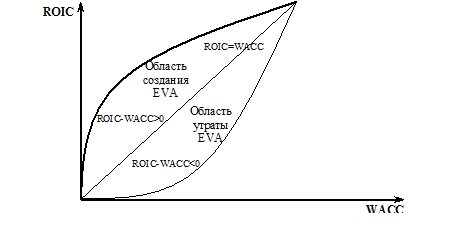

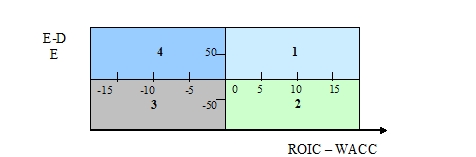

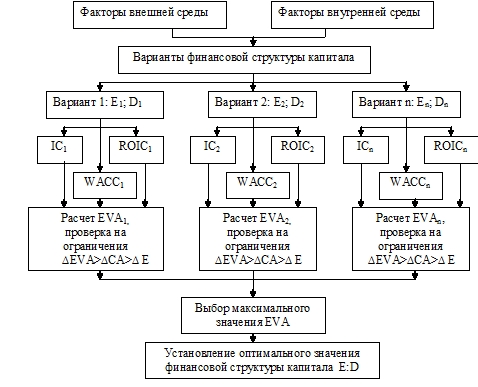

ОглавлениеВведение 3 1. Экономическая сущность и классификация капитала предприятия 5 2.Процесс и этапы формирования оптимальной структуры капитала 7 3.Модель формирования оптимальной структуры капитала предприятия 11 Список используемых источников 23 ВведениеВ настоящее время, в условиях существования различных форм собственности в России, особенно актуальным становится изучение вопросов формирования, функционирования и воспроизводства предпринимательского капитала. Возможности становления предпринимательской деятельности и ее дальнейшего развития могут быть реализованы лишь только в том случае, если собственник разумно управляет капиталом, вложенным в предприятие. В большинстве случаев, на практике капитал предприятия рассматривается как нечто производное, как показатель, играющий второстепенную роль, при этом на первое место, как правило, выносится непосредственно сам процесс деятельности предприятия. В связи с этим принижается роль капитала, хотя именно капитал и является объективной основой возникновения и дальнейшей деятельности предприятия. Поскольку доход, прибыль, приносит именно использование капитала, а не деятельность предприятия как таковая. Все это обуславливает особую значимость процесса грамотного управления капиталом предприятия на различных этапах его существования. Основной задачей, поставленной перед финансовым менеджером является формирование оптимальной структуры капитала предприятия в целях финансирования необходимых объемов затрат и обеспечения желательного уровня доходов. Оптимальная структура капитала подразумевает сочетание собственного и заемного капитала, которое обеспечивает максимум рыночной оценки всего капитала. Поиск такого соотношения – проблема, решаемая теорией структуры капитала. Целью работы является формирование оптимальной структуры капитала. Для достижения поставленной цели необходимо решить следующие задачи: рассмотреть экономическую сущность структуры капитала; определить понятие и принципы собственного и заемного каптала; 3. изучить модели формирования оптимальной структуры; рассмотреть основные процессы и этапы формирования оптимальной структуры капитала; Экономическая сущность и классификация капитала предприятияКапитал, как одна из наиболее часто используемых в финансовом менеджменте экономических категорий, известная задолго до его зарождения, получил новое содержание в условиях перехода страны к рыночным отношениям. Являясь главной экономической базой создания и развития предприятия, капитал в процессе своего функционирования обеспечивает интересы государства, собственников и персонала [13, c. 303]. С позиций финансового менеджмента капитал предприятия характеризует общую стоимость средств в денежной, материальной и нематериальной формах, инвестированных в формирование его активов [4, c. 987]. Рассматривая экономическую сущность капитала предприятия, следует в первую очередь отметить такие его характеристики: 1. Капитал предприятия является основным фактором производства. В экономической теории выделяют три основных фактора производства, обеспечивающих хозяйственную деятельность производственных предприятии — капитал; землю и другие природные ресурсы; трудовые ресурсы. В системе этих факторов производства капиталу принадлежит приоритетная роль, так как он объединяет все факторы в единый производственный комплекс. 2. Капитал характеризует финансовые ресурсы предприятия, приносящие доход. В этом своем качестве капитал может выступать изолированно от производственного фактора — в форме ссудного капитала, обеспечивающего формирование доходов предприятия не в производственной (операционной), а в финансовой (инвестиционной) сфере его деятельности. 3. Капитал является главным источником формирования благосостояния его собственников. Он обеспечивает необходимый уровень этого благосостояния как в текущем, так и в перспективном периоде. Потребляемая в текущем периоде часть капитала выходит из его состава, будучи направленной на удовлетворение текущих потребностей его владельцев (т.е. переставая выполнять функции капитала). Накапливаемая часть призвана обеспечить удовлетворение потребностей его собственников в перспективном периоде, т.е формирует уровень будущего их благосостояния. 4. Капитал предприятия является главным измерителем его рыночной стоимости. В этом качестве выступает, прежде всего, собственный капитал предприятия, определяющий объем его чистых активов. Вместе с тем, объем используемого предприятием собственного капитала характеризует одновременно и потенциал привлечения им заемных финансовых средств, обеспечивающих получение дополнительной прибыли. В совокупности с другими, менее значимыми факторами, это формирует базу оценки рыночной стоимости предприятия. Динамика капитала предприятия является важнейшим барометром уровня эффективности его хозяйственной деятельности. Способность собственного капитала к самовозрастанию высокими темпами характеризует высокий уровень формирования и эффективное распределение прибыли предприятия, его способность поддерживать финансовое равновесие за счет внутренних источников. В то же время снижение объема собственного капитала является, как правило, следствием неэффективной, убыточной деятельности предприятия [13, c. 305]. Высокая роль капитала в экономическом развитии предприятия и обеспечении удовлетворения интересов государства, собственников и персонала, определяет его как главный объект финансового управления предприятием, а обеспечение эффективного его использования относится к числу наиболее ответственных задач финансового менеджмента. Процесс и этапы формирования оптимальной структуры капиталаВ системе управления различными аспектами деятельности любого предприятия в современных условиях наиболее сложным и ответственным звеном является управление финансовым капиталом организации, поскольку капитал характеризует общую стоимость средств, инвестированных в формирование активов предприятия и финансовые ресурсы предприятия, приносящие доход. Помимо этого, капитал предприятия является главным измерителем его рыночной стоимости, а его динамика является важнейшим индикатором уровня эффективности хозяйственной деятельности предприятия. Основная задача управления капиталом заключается в формировании и поддержании его оптимальной структуры, то есть такой структуры капитала, которая сможет наиболее полно удовлетворить потребности менеджеров и собственников предприятия [2, с. 130]. Целенаправленный процесс формирования капитала организации строится на основе следующих принципов: 1. Учет перспектив развития хозяйственной деятельности предприятия. 2. Обеспечение соответствия объема привлекаемого капитала объему формируемых активов предприятия. 3. Обеспечение оптимальности структуры капитала с позиций эффективного его функционирования, то есть формирование такого соотношения собственных и заемных средств, которое будет обеспечивать максимизацию отдачи от использования финансовых ресурсов. При определении данного соотношения менеджеру необходимо учитывать особенности составных частей капитала [3, c.380]. 4. Обеспечение минимизации затрат по формированию капитала из различных источников. Такая минимизация достигается в процессе управления стоимостью капитала. 5. Обеспечение высокоэффективного использования капитала в процессе деятельности организации. Реализация этого принципа основана на достижении максимального показателя рентабельности капитала при приемлемом для предприятия уровне финансового риска. Таким образом, можно сказать, что оптимизация структуры капитала является одной из наиболее важных и сложных задач, решаемых менеджером в процессе финансового управления. Оптимальная структура капитала представляет собой такое соотношение собственных и заемных средств организации, при котором максимизируется ее рыночная стоимость. Процесс оптимизации структуры капитала организации осуществляется по следующим этапам: 1. Анализ капитала предприятия. Существует два основных направления анализа капитала: внешний анализ (оценка капитала предприятия с точки зрения финансового риска) и внутренний анализ структуры капитала (связан с оценкой альтернативных вариантов финансирования деятельности предприятия)[11, c. 156]. 2. Оценка основных факторов, определяющих формирование структуры капитала. Учет целого ряда объективных и субъективных факторов позволяет формировать структуру капитала, обеспечивая условия наиболее эффективного его использования на конкретном предприятии [14, c.101]. 3. Оптимизация структуры капитала по критерию максимизации уровня финансовой рентабельности. Для проведения таких оптимизационных расчетов используется механизм финансового рычага. 4. Оптимизация структуры капитала по критерию минимизации его стоимости. 5. Оптимизация структуры капитала по критерию минимизации уровня финансовых рисков. Этот этап оптимизации структуры капитала связан с процессом дифференцированного выбора источников финансирования различных составных частей активов предприятия. 6. Формирование показателя целевой структуры капитала. Для построения оптимальной структуры капитала существуют модели, использование которых помогает менеджеру принять решение о формировании определенной структуры капитала. К таким моделям относятся компромиссные модели (позволяют выявить специфические доходы и издержки, возникающие при использовании заемных средств: налоговые эффекты, издержки, связанные с финансовыми затруднениями) и теория ассиметричной информации (позволяет предугадать возможную выгоду поддержания более высокой доли акционерного капитала)[1, c.113]. Практический подход к определению целевой структуры капитала основывается на знании данных теорий и использовании экспертных оценок. Для решения задачи по определению целевой структуры капитала обычно используют компьютерную модель, которая генерирует прогнозные показатели на основе входных данных, вводимых финансовым менеджером. Данную модель используют для составления прогнозных балансов и отчетов о прибылях и убытках на 3-5 лет вперед, а также для определения важнейших финансовых показателей для будущих периодов. Долгое время использование подобных моделей на российских предприятиях было невозможно по причине общей экономической нестабильности в стране, однако в последние несколько лет по мере стабилизации экономики внедрение данных моделей будет способствовать лучшей информированности менеджера и, следовательно, повышению эффективности деятельности фирмы. Кроме формирования оптимальной структуры капитала менеджеру необходимо эффективно управлять функционированием каждой из его составных частей, то есть формированием и использованием собственных и заемных средств организации в соответствии с целями привлечения этих средств. Общая финансовая стратегия предприятия включает в себя политику формирования собственных финансовых ресурсов, заключающуюся в обеспечении необходимого уровня самофинансирования производственного развития предприятия, и политику привлечения заемных средств, которая направлена на обеспечение наиболее эффективных форм и условий привлечения заемного капитала из различных источников в соответствии с потребностями развития предприятия. [2, c. 134] Собственный и заемный капитал организации необходимо рассматривать исходя из следующих аспектов: 1. Стоимость капитала. В широком смысле под стоимостью капитала понимается размер финансовой ответственности, взятой на себя предприятием за использование собственного и заемного капитала в своей деятельности. 2. Структура имущества и затрат предприятия. Предприятия, у которых значителен удельный вес недвижимого имущества и постоянных затрат, должны иметь большую долю собственных источников финансирования (чтобы объем долгосрочного финансирования перекрывал величину долгосрочных активов) 3. Рентабельность капитала. Для оценки рентабельности капитала (то есть эффективности его использования) используются следующие показатели: общая рентабельность инвестированного капитала, ставка рентабельности заемного капитала, рентабельность собственного капитала, эффект финансового рычага (показывает увеличение рентабельности собственного капитала за счет вовлечения заемных средств в оборот предприятия) [11, c. 163]. 4. Стабильность продаж и уровень деловой активности. Если продажи фирмы стабильны и оборачиваемость средств высока, то она может взять на себя большой долг и высокие платежи с фиксированными сроками уплаты, в отличие от компаний с неустойчивыми продажами и низкой деловой активностью [14, c. 108]. 5. Условия рынка. Влияние данного фактора на структуру капитала организации можно проиллюстрировать следующим: в зависимости от условий рынка ценных бумаг предприятие будет использовать для долгосрочного финансирования акции или облигации, то есть увеличивать или собственный, или заемный капитал. 6. Внутренние условия фирмы. Если фирма в будущем ожидает высокие прибыли, которые отразятся на цене ее акций, то в данный момент она скорее прибегнет к получению займа, а когда акции вырастут в цене, она сможет продать их и получить дополнительный доход, и выкупить долг. Модель формирования оптимальной структуры капитала предприятияФинансовая структура капитала формируется под воздействием различных факторов, отражающих, как характеристики компании, так и влияние на нее внешней среды, поэтому единого оптимального соотношения собственного и заемного капитала для всех компаний не существует. Вместе с тем в рамках практической реализации стоимостной концепции оптимизации финансовой структуры компании можно построить модели, обеспечивающую такое соотношение собственного и заемного капитала, при котором достигается максимизация обоснованной рыночной стоимости компании с учетом требуемого баланса «доходность – риск – ликвидность». Алгоритм реализации данной модели предполагает ряд этапов, показанных на рисунке 1. Целевым критерием оптимизации финансовой структуры капитала, как было показано, является максимизация рыночной стоимости компании. В качестве стратегического индикатора рыночной стоимости используем показатель MVA, представляющий собой приведенную оценку прогнозируемых значений добавленной экономической стоимости (EVA).  Рисунок 1 – Алгоритм оптимизации финансово структуры капитала в системе управления стоимостью компании В перспективном плане оптимальная финансовая структура капитала достигается при максимальных значениях добавленной рыночной стоимости. Указанная связь может быть установлена при помощи матрицы, вертикальная ось которой фиксирует изменения финансовой структуры капитала компании, а горизонтальная – добавленной рыночной стоимости[ 9, c. 341]. Для отражения изменения финансовой структуры капитала введем показатель процентного соотношения собственного и заемного капитала: (E – D)/E (4) Экономический смысл данного показателя состоит в том, что если компания не привлекает заемный капитал, указанное процентное соотношение составляет 100 %. В случае использования заемного капитала процентное соотношение формулы 4 имеет положительно значение, если сумма собственного капитала больше суммы заемного, и отрицательное значение, если величина долга превышает величину собственного капитала. Изменения добавленной рыночной стоимости могут быть отражены с помощью соотношения добавленной рыночной стоимости (MVA) и балансовой стоимости капитала компании (Vb). Данное положение опирается на концепцию К. Уолша, который рассматривает добавленную стоимость как прирост к балансовой оценке собственного капитала [10, c.123]. Модель К. Уолша соединяет традиционный подход к финансовому анализу деятельности компании, базирующийся на финансовых коэффициентах, и новое направление анализа, основанное на оценке ее стоимости. В рамках данной модели рассматривается изменение ограниченного числа главных финансовых коэффициентов, которые служат для выражения целей бизнеса, его стандартов и стоимости компании. Управляя базовым коэффициентом с учетом необходимости их сбалансирования, можно достичь увеличения капитализации компании. Полученная матрица состоит из четырех квадрантов, каждый из которых характеризуется разными знаками основных переменных, отражающих перспективы создания MVA при тех или иных значениях финансовой структуры капитала компании (рисунок 2).  Рисунок 2 – Матрица развития компании: стратегическое представление В квадранте 1 представлена комбинация наиболее результативного с точки зрения роста стоимости копании параметров собственного и заемного капиталов. Достижение данного соотношения можно отнести к целевым ориентирам финансовой структуры капитала в рамках стоимостного подхода у управлению компанией. Менее ценным представляется тип финансового развития, соответствующий параметрам квадранта 2, предполагающим высокий темп увеличения рыночной стоимости при росте задолженности. Данный тип позволяет добиться улучшения финансовых результатов только в краткосрочной перспективе. Поскольку дальнейшие возможности роста ограничены в силу усиления финансовой неустойчивости. Положение компании в квадранте 3 свидетельствует о высокой финансовой неустойчивости и отрицательной добавленной рыночной стоимости. В квадранте 4 находятся компании, которые характеризуются низкой долей долга, но при этом они не увеличивают свою рыночную стоимость. Матрица финансового развития корпорации позволяет осуществлять стратегический анализ и управление финансовой структурой капитала путем учета ее взаимосвязи с ростом обоснованной рыночной стоимости. Граничными значениями соотношений (MVA-)/Vb и (Е-D)/E является 100%. Наблюдение за динамикой указанных показателей позволит корректировать целевую финансовую структуру капитала и принимать определенные управленческие решения. Тем самым, предложенная матрица служит эффективным инструментом оптимизации финансовой структуры капитала в перспективном периоде. Рост обоснованной рыночной стоимости является стратегическим целевым индикатором развития компании, в качестве оперативного стоимостного параметра может быть использован показатель экономической добавленной стоимости (EVA), обеспечивающий преемственность долгосрочных и краткосрочных целей формирования финансовой структуры капитала в рамках системы управления стоимостью компании [9, c. 343]. Следующий этап реализации модели оптимизации финансовой структуры капитала связан с идентификацией ключевых финансовых факторов создания стоимости, анализом их взаимосвязи и влияния на создание стоимости. Отметим, что выделение факторов стоимости лежит в основе ряда моделей управления стоимостью корпорации (А. Дамодарана, сбалансированной системы показателей и др.). Так, модель А. Дамодарана делает упор на факторы создания стоимости, формирующие размер денежных потоков, влияющие на темпы роста будущих денежных потоков и его продолжительность, определяющие ставку дисконтирования. Модель сбалансированной системы показателей позволяет сформировать сквозную систему контролируемых показателей эффективности деятельности компании, ориентированную на рост стоимости как на уровне компании в целом, так и на уровне подразделений и отдельных сотрудников. Стратегия компании рассматривается в рамках четырех сбалансированных блоков: финансового, клиентского, внутренних бизнес-процессов, обучения и развития персонала. Это обеспечивает группировку ключевых показателей деятельности компании – финансовых и нефинансовых. Для каждого блока предусматривается выделение специфических стратегических целей. Полный набор таких целей с учетом их интеграции должен отражать стратегию компании. В целях настоящего исследования выделим ключевые финансовые факторы, обеспечивающие рост экономической добавленной стоимости (EVA). EVA, в отличие от иных показателей, позволяет в интегральной форме отразить эффективность использования капитала, поскольку обобщает результаты трех основных видов деятельности: операционной, инвестиционной и финансовой. При этом задача идентификации ключевых финансовых факторов создания стоимости сводится к определению тех финансовых факторов, которые непосредственно воздействуют на показатель EVA. Структура этих факторов может быть представлена следующим образом (рисунок 3).  Рисунок 3 – Ключевые финансовые факторы создания стоимости Финансовые факторы стоимости могут быть распределены по нескольким уровням. В состав факторов первого уровня входят показатели операционной прибыли, рентабельности инвестированного капитала, объема инвестированного капитала и его средневзвешенной стоимости. Показатель финансовой структуры капитала относится к факторам второго уровня. Он оказывает свое влияние на стоимость компании опосредованно, через показатель средневзвешенной стоимости капитала. Увеличение EVA достигается при: - увеличении доходов от основного вида деятельности (EBIT- TAX); - росте рентабельности инвестированного капитала (ROIС); - сокращении затрат на капитал (WACC). Отсюда, формирование оптимальной финансовой структуры капитала должно быть ориентировано на достижение такого уровня средневзвешенной стоимости инвестируемого капитала, который, с одной стороны, обеспечит требуемую доходность инвесторов, а, с другой стороны, при эффективном функционировании капитала будет ниже, чем его рентабельность. Величина спреда доходности дает возможность судить о возможности создания EVA. При его положительном значении, то есть, когда рентабельность инвестированного капитала выше уровня средневзвешенной стоимости, происходит создание EVA, при отрицательном, когда рентабельность инвестированного капитала ниже уровня средневзвешенной стоимости, - утрата. Взаимосвязь этих ключевых факторов создания стоимости показана на рисунке 4.  Рисунок 4 – Взаимосвязь ROIС и WACC как ключевых факторов создания стоимости Анализ взаимосвязи спреда доходности и финансовой структуры капитала предполагает построение матрицы, обеспечивающей их скоординированное управление и установление области оптимальной финансовой структуры капитала. Вертикальная ось матрицы отражает изменения финансовой структуры капитала компании, измеряемые рассмотренным выше показателем процентного соотношения (Е-D)/E. По горизонтальной оси отражается спред доходности в процентах: ROI – WACC. Таким образом, матрица состоит из четырех квадрантов с разными знаками основных переменных, характеризующих перспективы создания EVA при тех или иных значениях финансовой структуры капитала компании (рисунок 5).  Рисунок 5– Матрица финансового развития компании: оперативное представление Данная матрица позволяет провести, как ретроспективный анализ, так и выбор предпочтительного соотношения собственного и заемного капиталов развития под углом зрения создания добавленной экономической стоимости компании. В квадранте 1 расположены компании, у которых, во-первых, рентабельность инвестированного капитала превышает затраты на его привлечение, а, следовательно, добавленная экономическая стоимость является положительной величиной, а, во вторых, соотношение (Е-D)/E имеет положительное значение, что свидетельствует о финансовой устойчивости структуры капитала. В квадранте 2 позиционированы компании, у которых рентабельность инвестированного капитала превышает затраты на его привлечение, но процентное соотношение (Е-D)/E меньше ноля. Компании такого рода демонстрируют хорошую текущую рентабельность, но являются финансово неустойчивыми. В квадранте 3 находятся «неблагополучные» компании, у которых затраты на привлечение капитала превышают его рентабельность, а процентное соотношение (Е-D)/E меньше ноля. В квадранте 4 расположены компании, у которых рентабельность капитала меньше затрат на его привлечение, но процентное соотношение (Е-D)/E положительно, то есть не создают экономической прибыли, но являются финансово устойчивыми. Следующий после идентификации ключевых финансовых факторов создания стоимости, анализа их взаимосвязи и влияния на создание стоимости этап реализации модели оптимизации финансовой структуры капитала предполагает определение общей потребности компании в капитале при существующих и прогнозных темпах ее развития, потребностях товарного рынка, конкурентоспособности компании и др. Определение потребности в капитале может основываться на плановых суммах внеоборотных и оборотных активов, как это предлагается в методике И.А. Бланка[2, c.186]. Сумма этих активов представляет собой общую потребность в капитале. Нахождение разности между общей потребностью в капитале и его величиной в отчетном периоде позволит определить прирост капитала для формирования пропорций привлечения собственных и заемных средств. Следующий этап связан с выбором оптимальной финансовой структуры капитала компании с учетом воздействия внешних и внутренних факторов. Указанный выбор должен быть ориентирован на максимизацию экономической добавленной стоимости при соблюдении требуемого соотношения «доходность - риск - ликвидность». Алгоритм выбора оптимальной финансовой структуры капитала компании представлен на рисунке 6.  Рисунок 6 – Алгоритм выбора оптимальной финансовой структуры капитала компании С учетом результатов анализа внутренних и внешних факторов формируются различные варианты целевой финансовой структуры капитала с определением сценарных значений величин собственного и заемного капиталов. Далее, на основании ввода данных о величинах инвестированного капитала, его рентабельности и средневзвешенной стоимости производится расчет экономической добавленной стоимости. Положительное значение EVA означает достижение требуемого целевого критерия, чтобы выявить соответствие рассматриваемого варианта соотношению «доходность – риск - ликвидность», осуществляется проверка результатов расчета на соблюдение установленного ограничения ∆EVA>∆ CА>∆Е. В случае отрицательного значения EVA и неудовлетворительных итогах проверки на указанное ограничение, вариант отклоняется. При достижении требуемого баланса «доходность – риск - ликвидность» вариант принимается для сопоставления с иными расчетными вариантами на предмет выявления максимального значения EVA. Соответствующее такому значению соотношение величин собственного и заемного капитала принимается за оптимальную финансовую структуру капитала [12, c. 400]. На следующем этапе в соответствии с выбранной структурой происходит выбор источников финансирования и разрабатывается модель мобилизации собственного и заемного капиталов. Следует отметить, что при изменении внешних и внутренних факторов, влияющих на финансовую структуру капитала, оптимальные параметры соотношения собственного и заемного капитала могут изменяться, что обусловливает необходимость разработки механизмов соответствующих управленческих воздействий. В этих целях может быть использована предложенная нами матрица финансового развития в ее оперативном варианте. Граничными значениями соотношений (Е-D)/E является 100%, спреда финансовой доходности - 0. Мониторинг данных параметров позволит производить своевременные корректировки финансовой структуры капитала. Выделение ключевых финансовых факторов стоимости и, в частности, финансовой структуры капитала, позволяет произвести их дальнейшую детализацию до уровня, которым могли бы руководствоваться функциональные и оперативные менеджеры. Это требует, с одной стороны, налаживания действенных информационных и управленческих систем, разработки модели движения денежных средств для каждого предприятия, сбора входных данных для прогноза. С другой стороны, в результате такой работы компания будет обладать картой сбалансированных показателей, что позволит распределить ответственность по оптимизации финансовой структуры капитала между менеджерами всех уровней в рамках системы стоимостного управления компанией и реализовать мультифакторную модель принятия финансовых решений. Заключение Капитал, одна из наиболее часто используемых в финансовом менеджменте экономических категорий, известная задолго до его зарождения, получила новое содержание в условиях перехода страны к рыночным отношениям. Капитал предприятия - является основным фактором производства, характеризует финансовые ресурсы предприятия, приносящие доход, является главным источником формирования благосостояния его собственников и является главным измерителем его рыночной стоимости. По принадлежности предприятию выделяют собственный и заемный виды его капитала. По целям использования в составе предприятия могут быть выделены следующие виды капитала: производительный, ссудный и спекулятивный. Оптимизация структуры капитала является одной из наиболее важных и сложных задач, решаемых менеджером в процессе финансового управления. Оптимальная структура капитала представляет собой такое соотношение собственных и заемных средств организации, при котором максимизируется ее рыночная стоимость. Список используемых источниковБасовский Л.Е. Финансовый менеджмент: учебник. - М.: ИНФРА-М, 2020. - 240с. Бланк И.А. Управление формированием капитала. - К.: «Ника-Центр», 2020. – С.204. Бланк И.А. Финансовый менеджмент: Учебный курс. - К.: Ника-Центр, 2019. - 528с. Вихори Дж. Основы финансового менеджмента. - М.: И. Д.Вильямс, 2018. – 1232 с. Ефимова О. В. Анализ собственного капитала// Бухгалтерский учёт. – 2019. - № 1.- 101с. Карасева И.М. Финансовый менеджмент: учебное пособие. - М.: Омега-Л, 2021. - 335 с. Ковалев В.В. Финансовый менеджмент: теория и практика. - М.: ТК Велби, 2020. – 1024 с. Павлова Л.Н. Финансовый менеджмент: учебник для вузов. - М.: ЮНИТИ-ДАНА, 2018. – 269 с. Теплова Т.В. Финансовый менеджмент: управление капиталом и инвестициями. - М.: ГУ ВШЭ, 2010. - С.409. Уолш К. Ключевые показатели менеджмента. Как анализировать, сравнивать и контролировать данные, определяющие стоимость компании. - М.: Дело, 2021. – 220 с. Фаузер В.В., Бочкова С.В., Елькина Н.Я. Анализ финансовой устойчивости организации: вопросы теории. - Сыктывкар: СыктГУ, 2020. - 300с. Финансовый менеджмент: теория и практика: учебник / под ред.Е.С. Стояновой. - М.: Перспектива, 2021. – 656 с. Финансовый менеджмент: учебное пособие / под ред.Е.И. Шохина. - М.: ИД ФБК-ПРЕСС, 2019. – 408 с. |