Куликов Налоги. Акцизы и порядок их взимания

Скачать 374.24 Kb. Скачать 374.24 Kb.

|

|

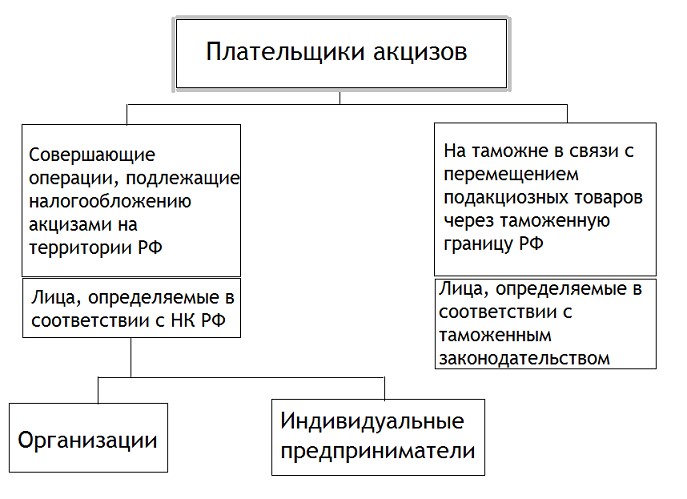

Министерство Российской Федерации по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий Академия гражданской защиты ФАКУЛЬТЕТ ЗАОЧНОГО ОБУЧЕНИЯ Государственное и муниципальное управление Кафедра экономики, менеджмента и организации государственных закупок (№41) КОНТРОЛЬНАЯ РАБОТА по дисциплине: «Налоги и налогообложение» на тему: «Акцизы и порядок их взимания» Выполнил: студент группы 584 Куликов П.А. Проверил: Химки 2023 г. СодержаниеВведение 2 1.Экономическая сущность и основные элементы акцизов 3 2.Порядок исчисления и сроки уплаты акцизов 8 3. Нормативные и законодательные документы, регулирующие учет акцизов 12 Заключение 17 Список использованной литературы 18 ВведениеАкцизы, являются одним из представителей косвенных налогов, взимаемых с налогоплательщиков, производящих и реализующих подакцизную продукцию. В данный момент акцизы по большей части выполняют фискальную функцию, это объясняется тем, что государство при введении тех или иных акцизов стремится не столько к регулированию производства и потребления тех или иных товаров, сколько к пополнению бюджета. Фискальная направленность акцизов на большую часть подакцизных товаров совершенно очевидна, и в то же время, повышение цен - один из факторов, воздействующий на повышение издержек практически любого производства, из этого следует, что повышения общественно необходимых затрат на производство той или иной продукции, приводит к снижению конкурентоспособности экономики в целом. Имеет большое значение, конечно, и экономическая функция — для регулирования развития экономических, хозяйственных структур. Поэтому акцизное налогообложение — понятие многогранное, охватывающее целый ряд сторон обусловленных отношений. Именно этим и вызывает интерес проблема исчисления акцизных налогов. Актуальность проблемы исчисления акцизных налогов в том, что в настоящее время они являются одним из главных источников формирования государственного бюджета. Объектом исследования является механизм взимания акцизных налогов в Российской Федерации. Предметом исследования – отношения, связанные с исчислением и поступлением акцизных налогов в доходы бюджетной системы Российской Федерации. Цель работы – изучить акцизы и порядок их взимания. Экономическая сущность и основные элементы акцизовАкциз – это косвенный налог, уплачиваемый налогоплательщиками, производящими и реализующими подакцизную продукцию, но его уплата фактически перекладывается на покупателя, поскольку он включается в цену товара или тариф за услуги, и как следствие уплачивается потребителем. Акциз – это общегосударственный налог, который устанавливается, прежде всего, на предметы массового потребления внутри страны, в отличие от таможенных платежей, которые несут эту же функцию, но на товары, доставляемые из-за границы. Это индивидуальный налог на определенные виды и группы товаров, входящие в отдельный перечень [2]. «Налогообложение подакцизных товаров, производимых и реализуемых в Российской Федерации, регламентируется главой 22 Налогового кодекса РФ» . «В соответствии с этим документом подакцизными товарами признаются следующие виды спиртосодержащей продукции: все виды спирта, за исключением спирта коньячного; спиртосодержащая продукция (растворы, эмульсии, суспензии) с объемной долей этилового спирта более 9%; алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяки, вино и иная пищевая продукция с объемной долей этилового спирта более 1,5%, за исключением виноматериалов); пиво»; Согласно статье 179 НК РФ налогоплательщиками признаются (рисунок 1): Согласно статье 182 НК РФ объектом налогообложения признаются следующие операции (таблица 1) [4]:  Рисунок 1. Налогоплательщики акцизов Таблица 1 Объект налогообложения

Освобождаются от налогообложения следующие виды операций (таблица 2) [4]: Таблица 2 Операции, не облагаемые акцизом

Акцизы установлены на определенный перечень товаров, и играют двойную роль: Первая – заключается в том, что это один из важнейших источников доходов бюджета; Вторая – в том, что это средство, предназначенное для ограничения потребления подакцизных товаров (в основном социально-вредных товаров) и регулирования спроса и предложения [2]. Экономическая сущность проявляется через выполняемые функции косвенных налогов. В настоящее время учеными – экономистами не был достигнуто согласие относительно количества функций, выполняемых налогами. И.В. Горский выделяет только одну фискальную функцию, обосновывая это тем, что прочие функции присуще не налогу, как экономической категории, а различного рода налоговым изъятиям и льготам. Д.Г. Черник, Г.Б. Поляк и А.Н. Романов придерживаются мнения о взаимосвязи двух функций, а именно фискальной и регулирующей. Три функции рассматривает А.З. Дадашев - фискальную, регулирующую и контрольную. И. А. Майбуров и Л. В. Попова выделяет регулирующую, фискальную, распределительную и контрольную функции налогов. Фискальную, распределительную, стимулирующую и контрольную функции раскрывает В.Г. Пансков. Фискальная функция является основной, первоначальной и присущей всем налогам функцией. Косвенные налоги изначально были введены только с целью увеличения доходов государства. Взимание косвенных налогов не подвержено влиянию экономического спада, так как напрямую не связаны с эффективностью деятельности хозяйствующего субъекта, а зависят от потребления, объем которого доминирует над накоплением. Следовательно, фискальная функция выполняется даже в условиях спада в динамике производства, в условиях убыточной работы организации. Косвенные налоги представляют собой наиболее удобную со стороны их взимания форму налогообложения. Однако налогоплательщикам нелегко уйти от их уплаты посредством использования незаконных схем. Экономическая сущность акцизов, если анализировать акцизы с позиции социальной справедливости, проявляется в том, что государство при устойчивом общем ценовом равновесии может управлять спросом и предложением подакцизных товаров. В то же время, если установить ограничения на ввоз подобных товаров из-за рубежа или ввести высокие ставки акцизов, это позволит оказать воздействие на уровень потребления различных видов товаров. Прежде всего, это относится к алкогольной продукции, когда высокие ставки на этот вид товара могут повлиять на структуру его потребления. В этом заключаются основные функции акцизов. Также экономическую сущность акцизов можно отметить тем, что акцизный платёж, который взимается при каждом обороте и распространяется на промежуточных потребителей продукции, в отличие от налога на добавленную стоимость оплачивает конечный покупатель [8]. В разных странах своя система отбора подакцизных товаров, которая характерна определенному периоду времени, однако можно обозначить два критерия отбора: - товары массового потребления с неэластичным спросом; - товары с ограниченным спросом. Порядок исчисления и сроки уплаты акцизов «Под налоговым периодом в соответствии со статьей 55 НК РФ понимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащего уплате». Одной из существенных особенностей исчисления акцизов является очень короткий налоговый период, которым в соответствии со статьей 192 НК РФ является календарный месяц. В соответствии с главой 22 НК РФ отчетные периоды не установлены. Таким образом, ежемесячная уплата акцизов в бюджет оказывает заметное влияние на финансовые потоки организации [4]. Положения главы 22 НК РФ устанавливают три вида налоговых ставок, а именно (таблица 3): Таблица 3 Налоговые ставки

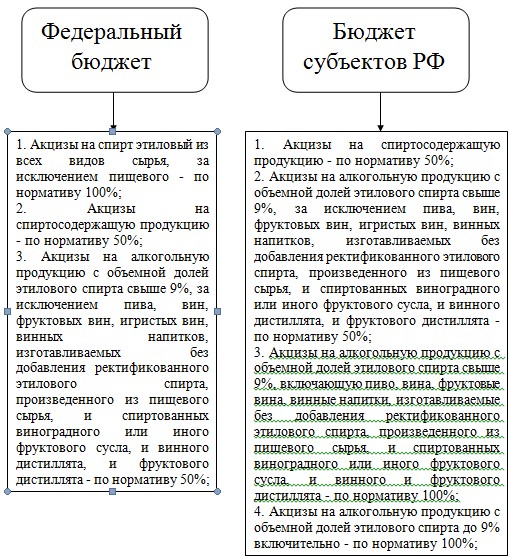

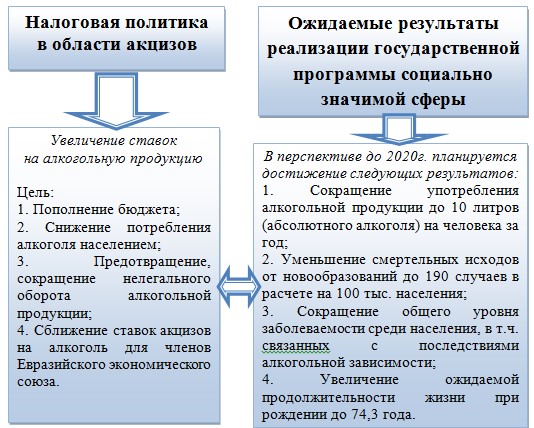

«В настоящее время статья 193 НК РФ устанавливает только два вида налоговых ставок: твердые (специфические) и комбинированные (состоящие из твердой и адвалорной налоговых ставок)» . «Налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот, на основании статьи 52 НК РФ» [4]. «В соответствии со статьей 194 НК РФ устанавливается следующий порядок исчисления акциза»: «Сумма акциза по подакцизным товарам, в отношении которых установлены твердые налоговые ставки, исчисляется как произведение соответствующей налоговой ставки и налоговой базы». «Сумма акциза по подакцизным товарам, в отношении которых установлены адвалорные налоговые ставки, исчисляется как соответствующая налоговой ставке процентная доля налоговой базы». «Сумма акциза по подакцизным товарам, в отношении которых установлены комбинированные налоговые ставки (состоящие из твердой и адвалорной налоговых ставок), исчисляется как сумма, полученная в результате сложения сумм акциза, исчисленных как произведение твердой налоговой ставки и объема реализованных подакцизных товаров в натуральном выражении и как соответствующая адвалорной налоговой ставке процентная доля максимальной розничной цены таких товаров» [4]. «В соответствии со статьей 193 НК РФ налогообложение подакцизных товаров алкогольной и спиртосодержащей продукцией осуществляется по следующим налоговым ставкам»: Сумма акциза по подакцизным товарам исчисляется по итогам каждого налогового периода с учетом всех операций по реализации подакцизных товаров, Дата реализации которых относится к соответствующему налоговому периоду, а также в зависимости от изменений, которые или увеличивают или уменьшают налоговую базу в соответствующем налоговом периоде. «Согласно статье 204 Налогового кодекса РФ при реализации налогоплательщиками произведенных ими подакцизных товаров, уплата акцизов производится из фактической реализации указанных товаров за истекший налоговый период, равными долями не позднее 25-го числа месяца, следующего за отчетным, и не позднее 15-го числа второго месяца, следующего за отчетным месяцем». Акцизный налог является одним из видов косвенных налогов, которые играют важную роль в налоговой системе России, являясь значительным источником доходов федерального бюджета. Акцизы относятся к тому типу налогов, которые считаются регулирующими, т.е. сумма акцизного налога распределяется в определенном соотношении между федеральным бюджетом и бюджетами субъектов РФ (рисунок 4).  Рисунок 4. Распределение акцизов Нормативы зачисления акцизов в федеральный бюджет и региональные бюджеты установлены в статье 50, 56 Бюджетного кодекса РФ. Налоговая политика Российской Федерации является только частью стратегии развития государства. Налоговая политика не может существовать независимо от планов развития других направлений социально-экономической политики. Объединить все направления позволяет ФЗ «О стратегическом планировании в Российской Федерации» от 28.06.2014 № 172-ФЗ. Рассмотрим налоговую политику в Российской Федерации в области акцизов в перспективе до 2020 года на рисунке 5.  Рисунок 5. Налоговая политика в области акцизов Налоговая политика не предполагает значительных скачков и колебаний по акцизному налогообложению. Планируется ряд изменений в НК РФ, одним из которых будет введение авансового платежа акциза на алкогольную продукцию при выдаче специальных марок производителям такой продукции. Также планируется сократить употребление алкогольной продукции, уровень заболеваемости, связанный с последствиями алкогольной зависимости, уменьшить смертельные исходы, в связи с тем должна увеличиться продолжительность жизни до 74,3 года. 3. Нормативные и законодательные документы, регулирующие учет акцизовНалоговый кодекс Российской Федерации является главным федеральным законодательным актом, который регулирует вопросы налогообложения юридических и физических лиц. Налоговый кодекс Российской Федерации констатирует: Принципы построения и функционирования устойчивой, единой для налоговой системы Российской Федерации с правовым механизмом взаимодействия всех ее элементов в рамках единого налогового правового пространства; Основные положения по введению, изменению и отмене федеральных налогов, сборов и пошлин; Правила введения региональных и местных налогов и других обязательных платежей. Налоговый кодекс Российской Федерации — кодифицированныйзаконодательный акт, устанавливающий системуналоговисборовв РФ. Налоговый кодекс Российской Федерации состоит из двух частей: Часть первая, в ней установлены общие принципы налогообложения; Часть вторая, в которой установлен порядок обложения каждым из установленных в стране налогов [4]. Глава 22 «Акцизы» Налогового кодекса Российской Федерации введена в действие с 1 января 2001 года в соответствии с Федеральным законом от 05.08.2000 №118-ФЗ «О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах» (таблица 4). Таблица 4 Нормативный документ, регулирующий порядок учета акцизов – Налоговый кодекс РФ

Внесение изменений в Налоговый кодекс Российской Федерации, соответственно и приостановление, отмена или признание утратившими силу положений актов законодательства РФ о налогах и сборах осуществляются на основании отдельных федеральных законов и не могут быть включены в тексты федеральных законов, изменяющих (приостанавливающих, отменяющих) другие законодательные акты РФ или содержащих самостоятельный предмет правового регулирования. Большую роль в правильности заполнения и предоставления налоговых деклараций по акцизам играет - Приказ ФНС России от 12.01.2016 № ММВ-73/1@ «Об утверждении формы и формата представления налоговой декларации по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию в электронной форме и порядка ее заполнения, а также формы и формата представления налоговой декларации по акцизам на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин, средние дистилляты, бензол, параксилол, ортоксилол, авиационный керосин, природный газ, автомобили легковые и мотоциклы в электронной форме и порядка ее заполнения». ЗаключениеАкциз — это вид косвенного налога на товары, которые относятся к категории товаров массового потребления. И поэтому его применение наблюдается во всех экономически развитых странах. Если говорить о России, то здесь облагаются налогом товары, которые имеют высокую рентабельность и установлены на очень малый перечень товаров. Причины, по которой тот или иной товар определен объектом налогообложения, играют двойную роль: это один из важных источников дохода государства; налог выступает в роли налога на пороки, как средство, ограничивающее потребления облагаемых товаров (алкоголь, табачная продукция и пр.). Считается, что акциз, как налог, помимо того, что является надежным источником для доходов в бюджет и принципа социальной справедливости, еще оказывают помощь в процессе потребления, направляя производство в нужное русло. Обязательным элементом налога являются ставки, которые установлены законодательством по каждой категории не только акцизов, но и подакцизных товаров. Ставки установлены единые по всей территории России. Как исторически сложилось, что акциз – это один из первых косвенных налогов. Сохранились исторические свидетельства о том, что данным видом налога облагались товары во времена Римской империи. На территории российского государства акцизы стали впервые взиматься еще в 16 веке. Уже тогда этот вид поступлений обеспечивал доходами более 60% потребностей казны налогообложение в нашей стране относилось к товарам, относящимся к категории либо дефицитных, либо таких товаров, без которых граждане обойтись не могли, и потому были вынуждены их покупать. Одной из главенствующих проблем в области налогообложения является достижение оптимальной величины собираемости налогов. В общих налоговых доходах консолидированного бюджета акцизы занимают не последнюю роль и имеют положительную динамику. Список использованной литературы1. Налоговый кодекс РФ: Часть вторая [Электронный ресурс]: Федеральный закон принят ГД ФС РФ 05.08.2000 N 117-ФЗ // Консультант Плюс: справ. правовая система - Версия Проф. – Электрон. Дан. – М., 2020 2. Агузарова, Ф. С. Акцизное налогообложение: проблемы и пути их решения / Ф. С. Агузарова, С. А. Гуриева // Научные Известия. - 2018. - № 12. - С. 86. 3. Алиева, Э. Б. Проблемы правового регулирования акцизов в РФ / Э. Б. Алиева, С. М. Салихова // Вестник научных конференций. - 2018. - № 11-2 (39). - С. 12. 4. Батырев, Д. Н. К вопросу о налоговой политике Российской Федерации в аспекте акцизного налогообложения / Д. Н. Батырев, Ю. В. Сасыкова // Общество: политика, экономика, право. - 2016. - № 11. - С. 126. 5. Герасимова, В. А. Проблемы и пути совершенствования акцизного налогообложения в Российской Федерации / В. А. Герасимова // Актуальные вопросы современной экономической науки: материалы VIII Международной научной конференции. - 2018. - С. 83. 6. Еремеева, Ю. А. Основы построения акцизов на отдельные виды товаров / Ю. А. Еремеева, К. С. Черноусова//Международный журнал гуманитарных и естественных наук. - 2021. - № 1-2 (52). - С. 103. 7. Смирнова, С. И. Взимание акцизов при ввозе товаров на территорию России и контроль за их поступлением в бюджет / С. И. Смирнова, О. М. Петрушина // Colloquium-journal. - 2019. - № 6-11 (30). - С. 103. 8. Цемержинская, А. В. Особенности таможенного контроля подакцизных товаров, проблемы и пути их решения /А. В. Цемержинская, К. В. Акимова // Инновации. Наука. Образование. - 2021. - № 34. - С. 2939-2940. 9. Черкашина, А. А. Административно-правовое регулирование оборота алкогольной продукции / А. А. Чер-кашина// В сборнике: Современная наука и молодые ученые: сборник статей II Международной научно-практической конференции: в 2 ч. / отв. ред. Г Ю. Гуляев. - Пенза, 2020. - С. 135. 10. Яковская, Я. О. Совершенствование применения акцизов в Российской Федерации / Я. О. Яковская // Дневник науки. - 2020. - № 4 (40). - С. 52. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||