Мустафаева - Инвестиции и инвестиционная деятельность. Контрольная работа по дисциплине Инвестиции и инвестиционная деятельность

Скачать 1.08 Mb. Скачать 1.08 Mb.

|

|

Федеральное государственное бюджетное образовательное учреждение высшего образования УРАЛЬСКИЙ ГОСУДАРСТВЕННЫЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ КОНТРОЛЬНАЯ РАБОТА по дисциплине «Инвестиции и инвестиционная деятельность» Выполнила: Мустафаева Камола Элбековна ИДО ЗБ БА-19 Узб Екатеринбург 2022 СОДЕРЖАНИЕ

МОДУЛЬ 1: Основные понятия: инвестиции, инвестиционная деятельность, инвестиционный процесс Опишите различные точки зрения в отношении природы инвестиций. Дайте определение инвестиций, которое с вашей точки зрения наиболее полно отражает содержание этой экономической категории. Аргументируйте свою позицию. Европейская методология допускает распространение термина «инвестиции» и на долгосрочные вложения в ценные бумаги, но в строгом смысле слова это допустимо лишь в отношении приобретения участия, отражающего возможность управлять корпорацией, и, следовательно, в этом случае такое вложение капитала есть инвестиции. Американская методология также ставит знак равенства между категориями «инвестиции» и «капиталовложения», особенно выделяя в их экономическом содержании направленность вложений в недвижимость. Австрийская экономическая школа определяет инвестиции как обмен удовлетворения сегодняшних потребностей на удовлетворение их в будущем в большом количестве. Французский экономист П. Массе пишет: «Наиболее общее определение, которое можно дать акту вложения капитала, сводится к следующему: инвестирование представляет собой акт обмена удовлетворения в будущем с помощью инвестированных благ». Экономист Дж. М. Кейнс, определяя сущность инвестиций, дает двойственную оценку: – инвестиции отражают величину аккумулированного дохода на цели накопления, т. е. определяют потенциальный инвестиционный спрос; – инвестиции являются затратами, определяющими прирост стоимости капитального имущества в результате реализации инвестиционного предложения. Современная российская экономическая мысль под инвестициями понимает вложение капитала во всех его формах с целью получения дохода в будущем или решения определенных социальных задач. Инвестиции могут осуществляться и в оборотный капитал, и в различные финансовые инструменты, и в отдельные виды нематериальных активов. Приведите юридические определения термина инвестиции, описанные в федеральных законах РФ. В Законе РФ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» № 39-ФЗ от 25.02.1999 г. дается следующее определение: «...инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения полезного эффекта». Дайте определения следующих понятий: А) «валовые инвестиции» – это общий объем вложений, которые субъект, осуществляющий инвестиционную деятельность, предпочитает вложить в объект инвестирования за определенный период Б) «чистые инвестиции» – это увеличение накопленных в хозяйстве средств производства, произошедшее за определенный период (валовые инвестиции, за вычетом потребления капитала, т. е. амортизации) В) «инвестиционная деятельность» – это вложение инвестиций и совокупность практических действий по их реализации Г) «реальные инвестиции» – это вложение капитала частных фирм или государства в производство продукции, предполагающее образование реального капитала (здания, сооружения, товарно-материальные запасы и др.). Д) «финансовые инвестиции» – это вложение капитала в акции, облигации и другие ценные бумаги, связанные непосредственно с титулом собственника, дающим право на получение доходов от собственности, а также банковские депозиты. Ж) «инвестиции в нематериальные активы» – это расходы, связанные с приобретением лицензий на пользование, патентов и авторских прав, эксклюзивного программного обеспечения и торговых марок. З) «инвестиции в человеческий капитал» – это затраты, произведенные в целях будущего увеличения производительности труда работников и способствующие росту будущих доходов как отдельных носителей капитала, так и общества в целом. И) «инвестиционный цикл» – комплекс мероприятий от момента принятия решения об инвестировании до завершающей стадии инвестиционного проекта. К) «инвестиционный климат» – это создание политических, экономических и иных условий для притока капитала и вложения его в новые и модернизацию старых отраслей хозяйства. Л) «инвестиционная политика» – это совокупность мероприятий, проводимых государством по управлению инвестиционной деятельностью с целью создания оптимальных условий для активизации инвестиционного процесса. Воспользовавшись актуальной статистической информацией «Инвестиции в основной капитал в Российской Федерации по видам экономической деятельности», имеющейся на сайте Росстата РФ www.gks.ru, проведите анализ динамики реальных инвестиций в основной капитал отечественных предприятий по видам экономической деятельности за последние три года. Для этого следует выбрать 2 вида экономической деятельности, представляющие наибольший интерес, проанализировать динамику инвестиций по выбранным направлениям и прокомментировать имеющиеся цифры. Таблица 1

Отмечается динамика роста инвестиций в основной капитал в Российской Федерации по отраслям: – обрабатывающие производства с 2296,5 млрд. руб. в 2017 году до 2513,2 млрд. руб. в 2018 году, то есть на 216,7 млрд. руб. или на 9,44%. За три года рост составил 501,8 млрд. руб. или 21,85% и в 2019 году показатель составил 2798,3 млрд. руб. – добыча полезных ископаемых с 3023,2 млрд. руб. в 2017 году до 3225,8 млрд. руб. в 2018 году, то есть на 202,6 млрд. руб. или на 6,7%. За три года рост составил 258,8 млрд. руб. или 8,56% и в 2019 году показатель составил 3282,0 млрд. руб. Дайте определение инвестиционного климата, опишите факторы, способствующие и препятствующие привлечению инвестиций в экономику. Для закрепления материала заполните указанные таблицы. Инвестиционный климат – это создание политических, экономических и иных условий для притока капитала и вложения его в новые и модернизацию старых отраслей хозяйства. Факторы, способствующие и препятствующие привлечению инвестиций в экономику: 1. Правовые – стабильность, прозрачность и предсказуемость в отношении допуска на рынок и функционирования зарубежных инвестиций, особенности национального режима или режима наибольшего благоприятствования, формы государственных гарантий зарубежным инвесторам. 2. Макроэкономические факторы – емкость рынка принимающей страны, определяемая объемом ВВП в целом и объемом этого показателя на душу населения; уровень политического риска страны, который зависит от политической стабильности и демократического характера ее политической системы; динамика курса национальной валюты: повышение стимулирует приток инвестиций, увеличение вывоза прибылей, полученных от этих капиталовложений; снижение курса - ведет к их уменьшению. 3. Географические и природно-климатические – важны при вложении инвестиций в добывающие отрасли и сельское хозяйство. 4. Предпринимательский климат страны – уровень издержек, специфика налоговой системы и размер налоговых ставок, система финансовых льгот, стоимость и уровень квалификации рабочей силы, уровень развития инфраструктуры, размер арендной платы и коммунальных услуг, административные процедуры, помощь в подборе кадров. Таблица 2

Таблица 3

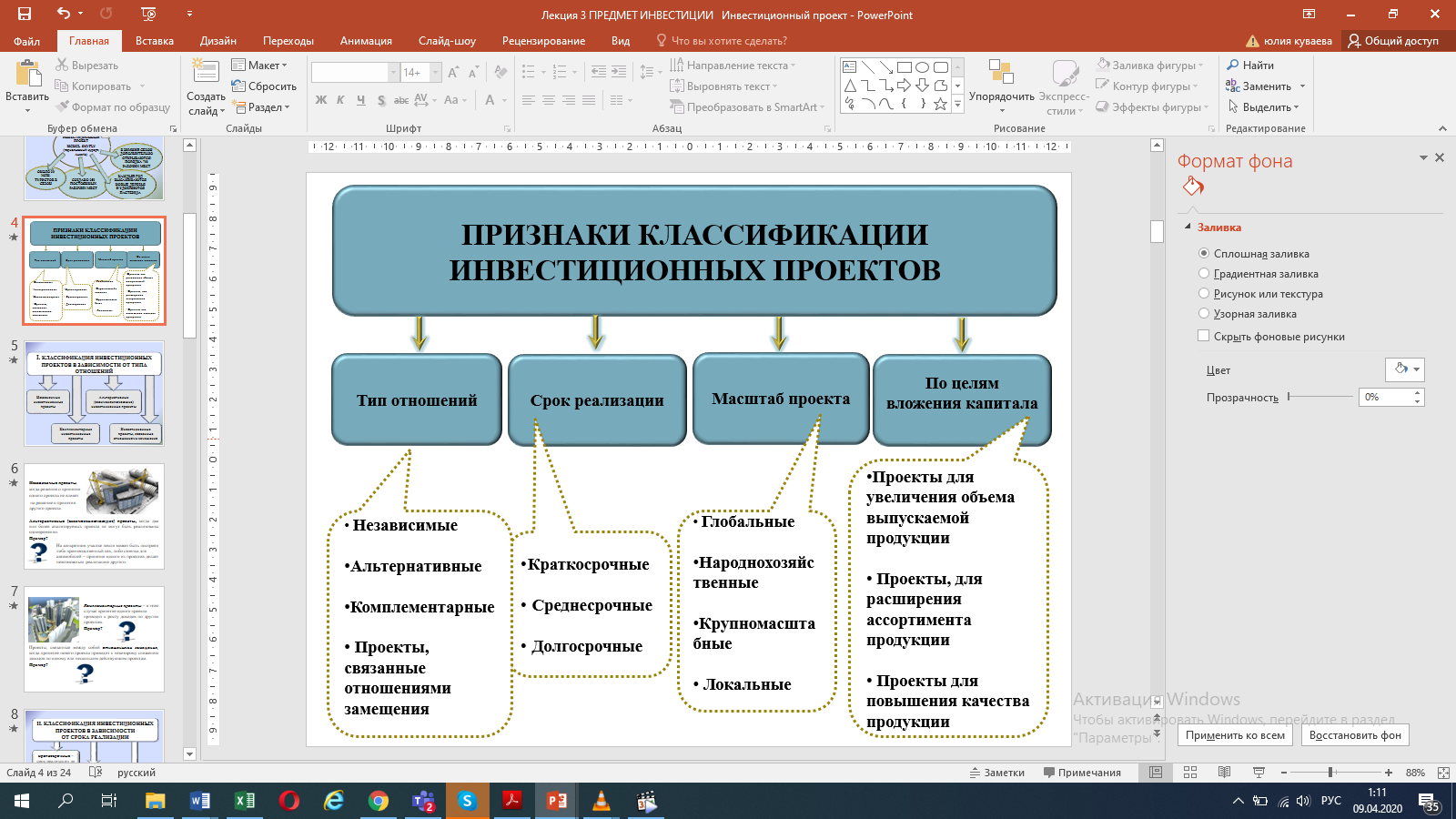

МОДУЛЬ 2: Инвестиционный проект и методы финансирования инвестиционных проектов Дайте определение инвестиционного проекта в соответствии с действующим законодательством. Федеральный закон от 25.02.1999 N 39-ФЗ (ред. от 08.12.2020) "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений": Инвестиционный проект - обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектная документация, разработанная в соответствии с законодательством Российской Федерации, а также описание практических действий по осуществлению инвестиций (бизнес-план) Ознакомьтесь с представленной классификацией инвестиционных проектов, изучите все классификационные признаки.  Заполните таблицу 4 с указанием конкретных примеров инвестиционных проектов в зависимости от классификационных признаков. Таблица 4

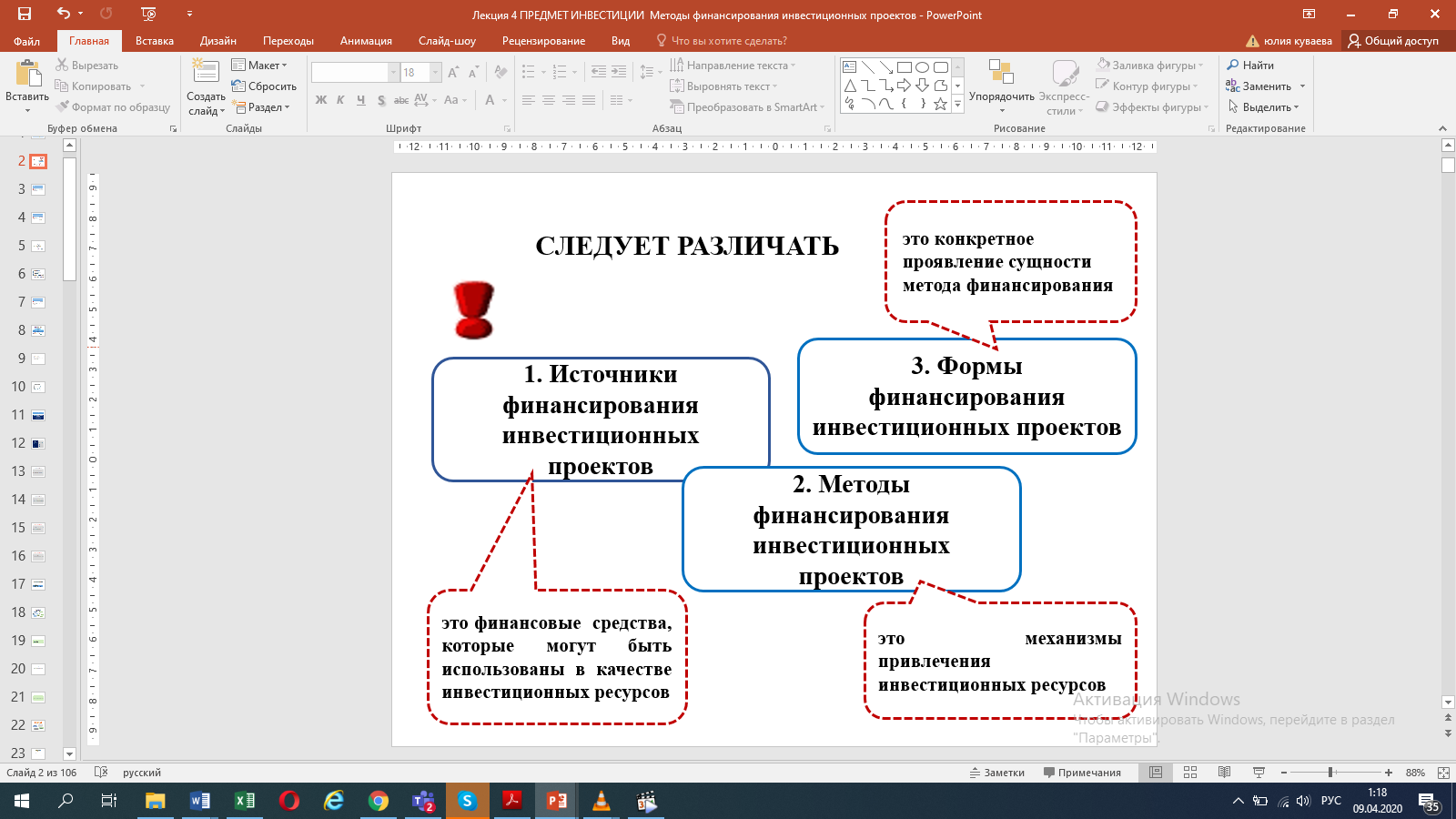

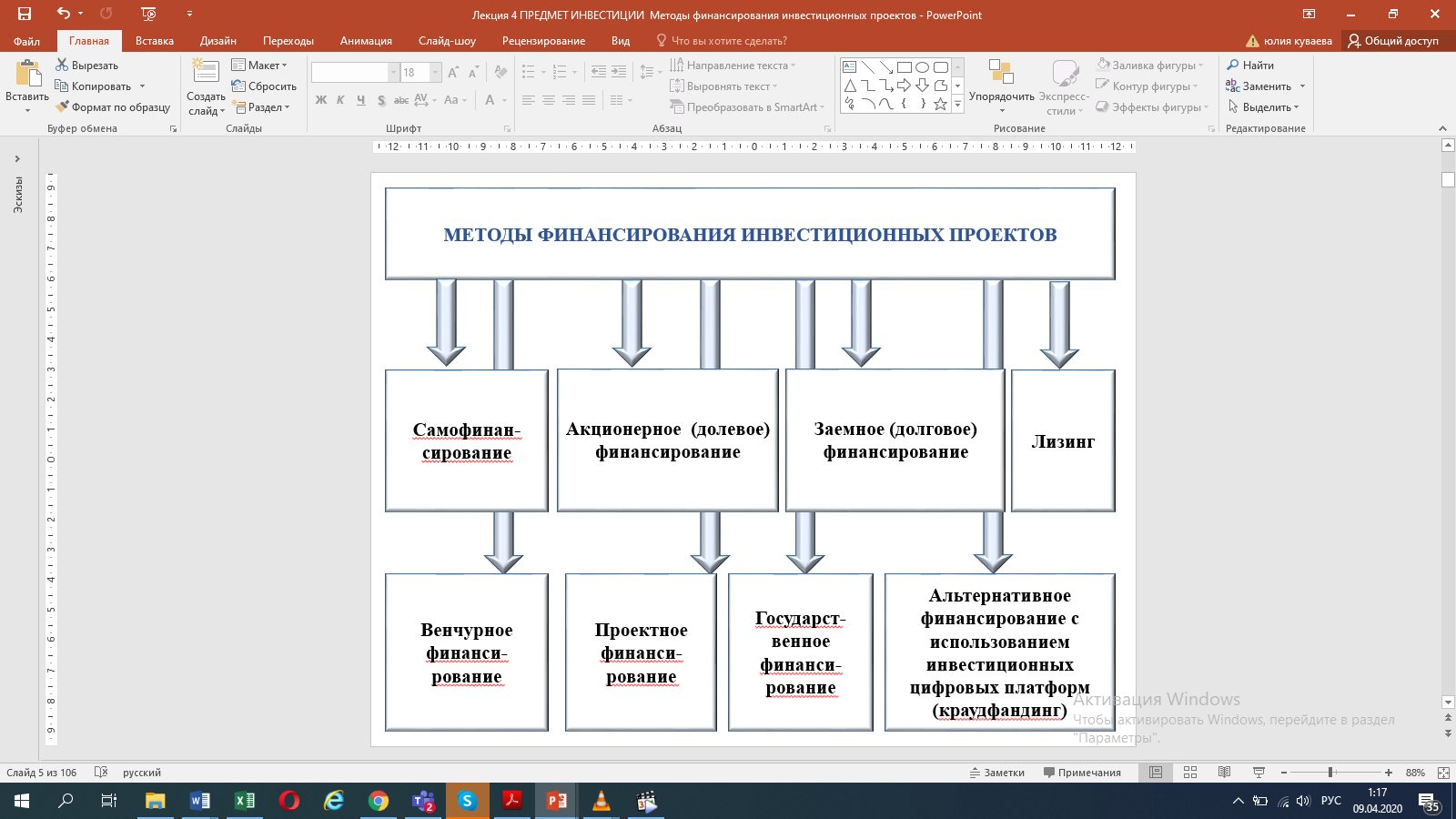

Изучите источники, методы и формы финансирования инвестиционных проектов, кратко опишите суть каждого метода. Приведите пример источника, метода и формы финансирования инвестиционного проекта.  Методы финансирования инвестиционного проекта: Самофинансирование заключается в том, что после исключения из прибыли налогов и других обязательных платежей в бюджет все остальные денежные накопления остаются в распоряжении предприятия (организации). При самофинансировании за счет собственных источников обеспечивается расширенное воспроизводство, а также решение социальных задач предприятия. Создание системы самофинансирования предполагает увеличение доли собственных источников (прибыли и амортизационных отчислений) в финансировании инвестиционных программ предприятий. Акционирование финансирование предусматривает долевое финансирование реальных инвестиций. Долевое финансирование инвестиционных проектов может осуществляться в следующих основных формах: – проведение дополнительной эмиссии акций действующего предприятия, являющегося по организационно-правовой форме акционерным обществом, в целях финансового обеспечения реализации инвестиционного проекта; – привлечение дополнительных средств (инвестиционных взносов, вкладов, паев) учредителей действующего предприятия для реализации инвестиционного проекта; – создание нового предприятия, предназначенного специально для реализации инвестиционного проекта. Основными формами заемного финансирования реальных инвестиций выступают кредиты банков и целевые облигационные займы. Кредиты банков выступают как одна из наиболее эффективных форм внешнего финансирования реальных инвестиций в тех случаях, когда компании не могут обеспечить их реализацию за счет собственных средств и эмиссии ценных бумаг. В рамках лизинга как источника финансирования реальных инвестиций могут использоваться следующие виды кредитования: – банковский кредит, если передаваемое по договору лизинга имущество приобретено лизингодателем за счет банковского кредита; – собственные средства лизингодателя, если передаваемое по договору лизинга имущество приобретено за счет собственных средств лизингодателя; – банковский кредит и собственные средства, если предмет договора приобретен с использованием двух источников; – собственные средства лизингополучателя, если речь идет о возвратном лизинге. С помощью венчурного финансирования привлекаются средства для осуществления начальных стадий инвестиционных проектов. При этом в целях минимизации рисков инвесторы стремятся участвовать в управлении компанией, контролируют ее финансовое состояние и максимально содействуют ее развитию. Под проектным финансированием понимается особая форма кредитования проектов на определенный срок при обеспечении возвратности вложенных средств доходами от реализации данного проекта. Гарантии, обязательства и интересы участников финансового проекта заранее согласованы. Проектное финансирование отличается целевым характером использования привлекаемых денежных средств и не сопровождается большими рисками, так как в отличие от венчурного финансирования часто используется для проектов с апробированными технологиями. Государственное финансирование инвестиционных проектов происходит путем прямого инвестирования в проект, прошедший конкурсный отбор, либо путем инвестирования средств на возвратной основе. Также возможно привлечение инвестиций путем долевого участия государства в проекте. Краудфандинг – это способ коллективного финансирования, основанный на добровольном участии. Опишите подробно все методы финансирования инвестционных проектов, с указанием их преимуществ и недостатков. При инвестиционном кредитовании коммерческие банки выдают заемщикам долгосрочные кредиты преимущественно на новое строительство, реконструкцию, расширение или техническое перевооружение производства. Долгосрочные кредиты являются выгодными для большинства корпораций разных форм собственности, поэтому они являются регулярными способами внешнего финансирования капитальных вложений при недостатке у корпорации собственного капитала. Преимущества инвестиционного кредитования: - сокращение налогооблагаемой прибыли; - срок кредита равен сроку реализации проекта; - рост рентабельности собственного капитала корпорации. Недостатки инвестиционного кредитования: - необходимость предоставления залога; - внешний контроль банка и дополнительная отчетность перед кредиторами инвестиционного проекта. Долевое финансирование или акционирование, а также самофинансирование можно назвать одними из самых устойчивых и эффективных для небольших корпораций методов финансирования инвестиционных проектов. В этом случае все расходы покрываются из собственного капитала компаний, из чего следует ее благоприятное финансовое состояние, что может привлечь дополнительные инвестиции. Подробнее самофинансирование подразумевает осуществление капитальных вложений в инвестиционный проект полностью за счет собственных средств корпорации, т.е. покрытие затрат на реализацию бизнес-плана и инвестиционной стратегии за счет чистой прибыли и амортизационных отчислении (в некоторых случаях используют и уставный капитал). В данных условиях партнеры по организации проекта самостоятельно определяют время и порядок занесения на банковские счета средств для взаиморасчетов и ведения инвестиционной деятельности. Акционирование – это долевое финансирование инвестиционного проекта, производимое выпуском дополнительных акций корпорации, привлечением дополнительных вкладов учредителей или созданием нового предприятия для реализации инвестиционного проекта. Можно выделить следующие преимущества данного метода финансирования инвестиционных проектов: - привлеченные средства могут быть использованы в неограниченные сроки и иметь внушительные объемы; - владельцы акций имеют полный доступ к распределению привлеченных средств и непосредственно контролируют их целенаправленное использование; - выплаты за пользование привлеченными средствами осуществляются в зависимости от финансового результата корпорации; - дополнительная эмиссия акций обеспечивает корпорацию необходимыми финансовыми ресурсами для реализации проекта Недостатки долевого финансирования: - для реализации эмиссии ценных бумаг корпорация обязана доказать свою финансовую устойчивость, ликвидность своих активов, что требует дополнительных временных и финансовых расходов, масштабных операционных издержек; - для осуществления эмиссии корпорация несет затраты, связанные с оплатой услуг профессиональных участников рынка ценных бумаг; - после продажи ценных бумаг корпорация регулярно обязана выплачивать дивиденды акционерам в указанные сроки. В соответствии с российским законодательством, лизинг – это «совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга». В соответствии с договором лизинга лизингодатель обязуется приобрести в собственность имущество у продавца и предоставить его лизингополучателю во временное пользование и распоряжение на определенный срок. Преимущества лизинга: - простота получения; - нет необходимости осуществления немедленных платежей по договору; - заключение договора на полную стоимость имущества; - эффективное использование производственных мощностей. Недостатки лизинга: - имущество быстро изнашивается и устаревает; - арендные платежи не прекращаются до конца срока действия договора. Венчурное финансирование относится к группе высокорискованных капиталовложений и представляет собой инвестирование в уставный капитал развивающейся корпорации, которые занимаются разработками новых проектов. К преимуществам венчурного финансирования можно отнести: - отсутствие залогов; - короткие сроки предоставления; - позволяет реализовать потенциально перспективные проекты, обладающие большими рисками на начальном этапе. Среди недостатков можно выделить: - сложность поиска инвесторов; - необходимость выделения ему контрольного пакета акций новой компании; - возможен неожиданный выход инвестора из сделки и др. Особенностью бюджетного финансирования является целевая направленность государственных средств на реализацию проекта из бюджетов разных уровней. Такое финансирование осуществляется в виде субсидий, гарантий, займов или вкладов в уставный капитал корпорации. Прибегнуть к бюджетному финансированию имеют возможность в большинстве своем предприятия, деятельность которых имеет значение для всего народного хозяйства страны. Исключительным преимуществом данного метода финансирования инвестиционного проекта можно назвать государственную поддержку, которая обеспечивает эффективность реализации проекта при любых условиях, чего не могут гарантировать акционирование или самофинансирование. К негативному эффекту такого финансирования можно отнести увеличение доли государства в уставном капитале, что влечет потерю независимости корпорации на рынке. Говоря о проектном финансировании, следует отметить его эффективность в стабильных и в нестабильных экономических условиях. Создается новая проектная корпорация, которая отвечает за реализацию инвестиционного проекта. Проектное финансирование является наиболее надежным методом, поскольку на начальных стадиях уделяется огромное внимание составлению его технико-экономического обоснования, бизнес-плана, способов диверсификации рисков. Кроме того, огромным преимуществом данного метода финансирования нового проекта является многообразие источников требуемых финансовых ресурсов (собственный капитал, займы, акционирование и др.). Данный метод капиталовложений предусматривает элементы кредитования и самофинансирования за счет средств учредителей; доходы генерируются проектом; кредиторы и инвесторы берут на себя риски, а также принимают участие в перераспределении прибыли.  6. В таблице 5 укажите наименование соответствующего метода финансирования инвестиционного проекта, приведите пример инвестиционного проекта, для которого возможно применение того или иного метода финансирования. Укажите преимущества и недостатки каждого метода. Таблица 5

МОДУЛЬ 3: Оценка эффективности инвестиционных проектов Дайте определение эффективности инвестиционного проекта и опишите виды такой эффективности (эффективность проекта в целом; эффективность участия в проекте; общественная эффективность; коммерческая эффективность; бюджетная эффективность инвестиционных проектов) в соответствии с действующим законодательством РФ. Эффективность инвестиционного проекта – это категория, отражающая соответствие проекта, порождающего этот инвестиционный проект, целям и интересам участников проекта, под которыми понимаются субъекты инвестиционной деятельности и общество в целом. Поэтому термин «эффективность инвестиционного проекта» понимается как эффективность проекта. Эффективность проекта в целом. Она оценивается для того, чтобы определить потенциальную привлекательность проекта, целесообразность его принятия для возможных участников. Она показывает объективную приемлемость инвестиционного проекта вне зависимости от финансовых возможностей его участников. Данная эффективность, в свою очередь, включает в себя: общественную (социально-экономическую) эффективность проекта; коммерческую эффективность проекта. Общественная эффективность учитывает социально-экономические последствия реализации инвестиционного проекта для общества в целом, в том числе как непосредственные затраты на проект и результаты от проекта, так и «внешние эффекты» – социальные, экологические и иные эффекты. Коммерческая эффективность инвестиционного проекта показывает финансовые последствия его осуществления для участника инвестиционного проекта, если предположить, что он самостоятельно производит все необходимые затраты на проект и пользоваться всеми его результатами. Иными словами, при оценке коммерческой эффективности следует абстрагироваться от возможностей участников проекта по финансированию затрат на инвестиционный проект, условно полагая, что необходимые средства имеются. Эффективность участия в проекте. Она определяется с целью проверки финансовой реализуемости проекта и заинтересованности в нем всех его участников. Данная эффективность включает: – эффективность участия предприятий в проекте (его эффективность для предприятий – участников инвестиционного проекта); – эффективность инвестирования в акции предприятия (эффективность для акционеров АО – участников инвестиционного проекта); – эффективность участия в проекте структур более высокого уровня по отношению к предприятиям – участникам инвестиционного проекта (народнохозяйственная, региональная, отраслевая и другие эффективности); – бюджетная эффективность инвестиционного проекта (эффективность участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней). Ознакомьтесь с основными показателями, используемыми при оценке эффективности инвестиционных проектов. На основании полученных знаний заполните таблицу 6. Таблица 6

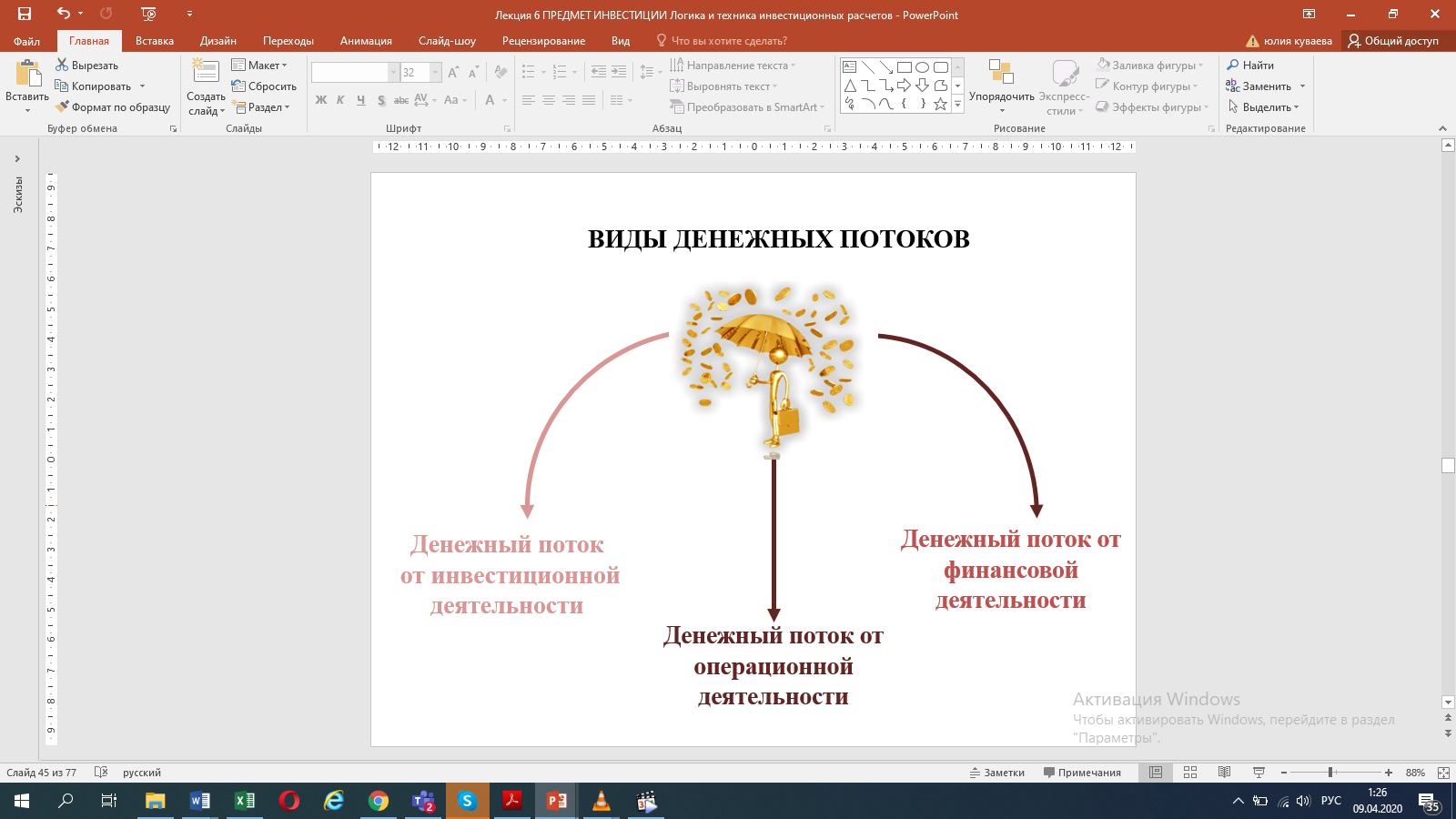

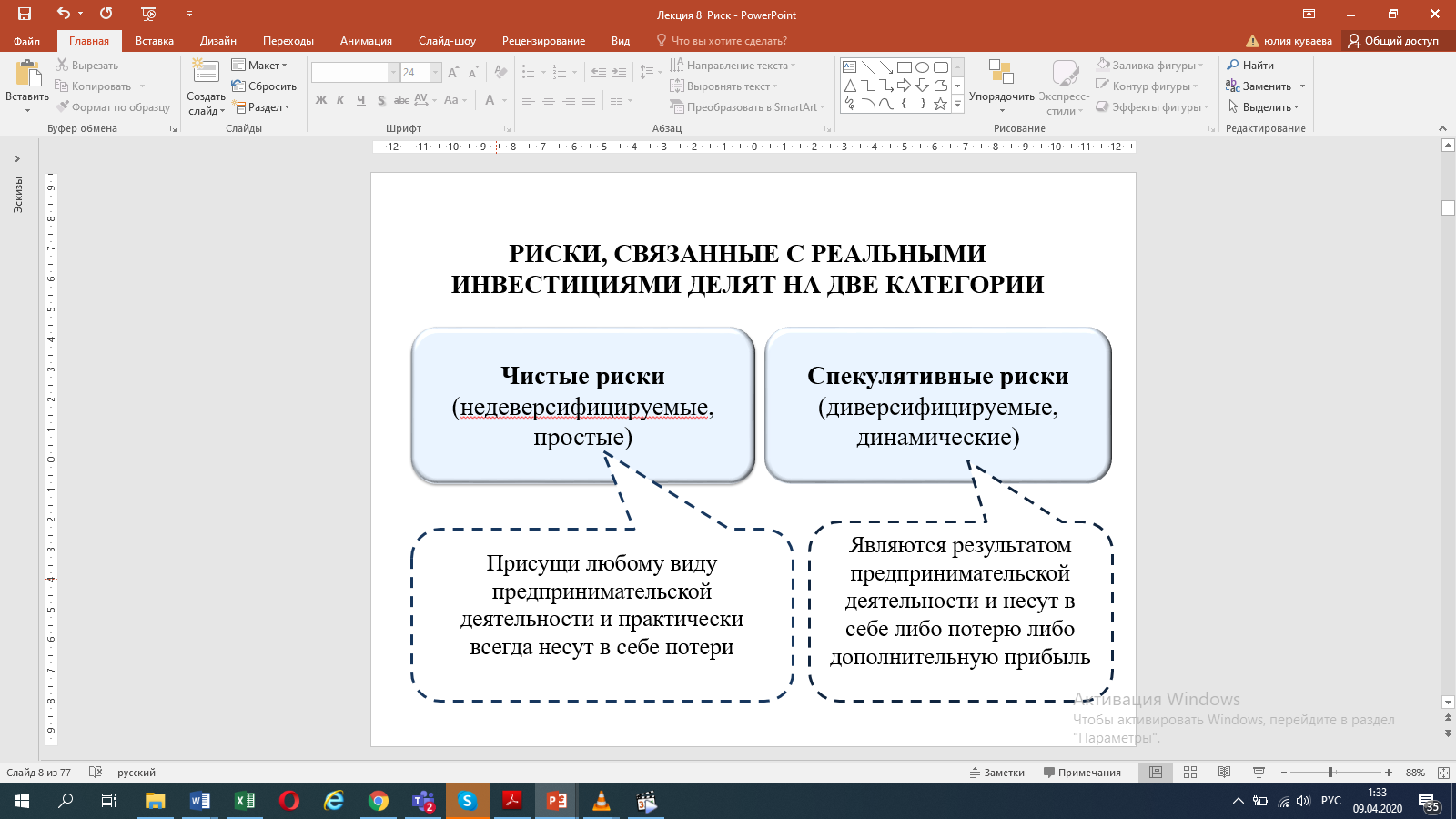

МОДУЛЬ 4: Денежные потоки инвестиционных проектов Дайте определение денежного потока инвестиционного проекта. Что такое входящие и исходящие денежные потоки? Как рассчитывается сальдо денежного потока? Денежный поток инвестиционного проекта – это зависимость от времени денежных поступлений (притоков) и платежей (оттоков) при реализации проекта, определяемая для всего расчётного периода. Входящие потоки формируют денежные ресурсы предприятия и обеспечивают либо возмещение израсходованных средств, либо формирование дохода (потоки прибыли, амортизации). Исходящие потоки – это использование денежных ресурсов за анализируемый период на товарном или фондовом рынке. Сальдо денежных потоков по видам операций на любой момент исследуемого периода определяется как разница между поступившими и израсходованными в течение этого периода денежными средствами от конкретного вида операций. Приведите примеры входящих и исходящих денежных потоков в рамках инвестиционной, операционной (производственной) и финансовой деятельности в процессе реализации инвестиционного проекта.  К денежному потоку от операционной деятельности можно отнести поступления денежных средств от реализации товаров, работ и услуг, а также авансов от покупателей и заказчиков. В качестве оттока денежных средств показываются платежи за сырьё, материалы, коммунальные платежи, выплаты заработной платы, уплаченные налоги и сборы и т. д. При инвестиционной деятельности показываются денежные потоки, связанные с приобретением и продажей имущества долгосрочного пользования, то есть основных средств и нематериальных активов. Финансовая деятельность предполагает притоки и оттоки денежных средств по кредитам, займам, эмиссии ценных бумаг и т. д. МОДУЛЬ 5: Риски инвестиционных проектов Дайте определение риска инвестиционного проекта в соответствии с действующим законодательством РФ. Риск инвестиционного проекта – это возможность возникновения в ходе реализации проекта таких условий, которые приведут к негативным последствиям для всех или отдельных участников проекта. Дайте определение чистых и спекулятивных рисков. Приведите примеры соответствующих видов рисков.  Чистые риски – результатом их воздействия является получение отрицательного или нулевого результата. Обычно в эту группу рисков включают природные (землетрясение), естественные (пожар), экологические (выброс вредных газов), политические (смена режима) и транспортные (аварии) риски. Сюда же относят и часть коммерческих рисков – имущественные (кража, диверсии), производственные (остановка оборудования из-за поломки) и торговые (задержка платежей, несвоевременная поставка товара). Спекулятивные риски – характеризуются получением как положительного, так и отрицательного результата. К ним, прежде всего, относятся финансовые риски, являющиеся частью коммерческих рисков. Список использованных источников ИНВЕСТИЦИИ. Учебник для вузов под редакцией Л. И. Юзвович, С.А. Дегтярева, Е. Г. Князевой. Экономическая оценка инвестиций : учебник и практикум / Т. Г. Касьяненко, Г. А. Маховикова. — Москва : Издательство Юрайт, 2019. — 559 с. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||