отчет по практике. практика б-3. Производственная практика. Пк 1 Порядок выполнения и оформления расчетов аккредитивами и чеками. Аккредитив

Скачать 0.65 Mb. Скачать 0.65 Mb.

|

|

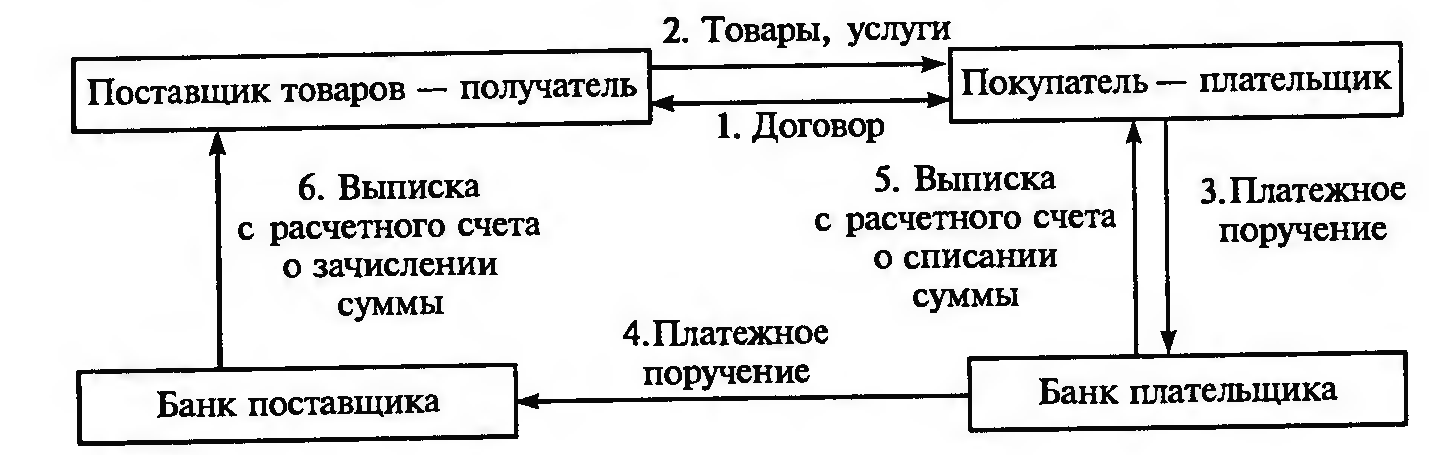

Производственная практика. ПК 1.1 Порядок выполнения и оформления расчетов аккредитивами и чеками. Аккредитив - это поручение банка плательщика банку получателя средств производить по распоряжению и за счет средств клиента платежи физическому или юридическому лицу в пределах обозначенной суммы и на условиях, указанных в этом поручении. Важной особенностью при расчетах аккредитивами является то, что банки имеют дело только с документами, но не с товарами, которые эти документы представляют. Порядок расчетов по аккредитиву устанавливается в основном договоре, в котором отражаются: наименование банка-эмитента; наименование банка, обслуживающего получателя средств; наименование получателя средств; сумма аккредитива; вид аккредитива; способ извещения получателя средств об открытии аккредитива; способ извещения плательщика о номере счета для депонирования средств, открытого исполняющим банком; полный перечень и точная характеристика документов, предоставляемых получателем средств; сроки действия аккредитива, предоставления документов, подтверждающих поставку товаров (выполнение работ, оказание услуг), и требования к оформлению указанных документов; условие оплаты (с акцептом или без акцепта); ответственность за неисполнение (ненадлежащее исполнение) обязательств. Порядок расчета по аккредитиву заключение договора (контракта) о поставке товара; поручение покупателя на открытие аккредитива банку-эмитенту; открытие аккредитива; уведомление об открытии аккредитива от банка-эмитента авизующему банку; отгрузка (поставка) товара; передача отгрузочных документов от продавца авизующему банку; пересылка документов и требования от авизующего банка банку-эмитенту; снятие денежных средств со счета покупателя; перечисление денег от банка-эмитента исполняющему банку; передача документов покупателю; зачисление денег на счет продавца.  Основанием для расчетов чеками является соглашение между чекодателем и плательщиком (чековый договор), согласно которому плательщик обязуется оплатить чеки при условии наличия у чекодателя средств на специальном счете. Доказательством наличия такого договора может служить факт выдачи банком чековой книжки. Чеки не являются финансовым вложениям организаций. Методологией бухгалтерского учета эти ценные бумаги рассматриваются в качестве средства обеспечения депонированных на специальном счете денежных ресурсов и средства обеспечения обязательств.  Основанием для расчетов чеками является соглашение между чекодателем и плательщиком (чековый договор), согласно которому плательщик обязуется оплатить чеки при условии наличия у чекодателя средств на специальном счете. Доказательством наличия такого договора может служить факт выдачи банком чековой книжки. Чеки не являются финансовым вложениям организаций. Методологией бухгалтерского учета эти ценные бумаги рассматриваются в качестве средства обеспечения депонированных на специальном счете денежных ресурсов и средства обеспечения обязательств. ПК 1.2 Порядок расчета сумм вознаграждений за расчетное обслуживание по тарифам банка. Расчет суммы платы за расчетные услуги Банка России осуществляется для каждого клиента Банка России в соответствии с установленными тарифами на расчетные услуги Банка России, исходя из количества проведенных за день (месяц) на платной основе операций по списанию средств со счетов клиента Банка России, открытых в учреждении Банка России, и количества изготовленных на платной основе бумажных копий ЭПД. На основе произведенного расчета суммы платы за расчетные услуги Банка России для каждого клиента Банка России формируются Ведомость предоставленных расчетных услуг за день (код формы по ОКУД 0401317) и Ведомость предоставленных расчетных услуг за месяц (код формы по ОКУД 0401318) В ведомостях указывается количество и сумма проведенных за день (месяц) операций по списанию средств со счетов каждого клиента Банка России, открытых в учреждении Банка России, в разрезе балансовых счетов второго порядка, видов платежей (как платных, так и бесплатных), количество изготовленных на платной основе бумажных копий ЭПД и сумма платы за расчетные услуги Банка России. Учреждением Банка России формируются две Ведомости предоставленных расчетных услуг для этого клиента по форме ведомости за месяц (пункт 3.2 настоящего Положения). Первая ведомость включает все операции по списанию средств со счета клиента, проведенные за фактический период расчетного обслуживания в течение текущего и / или предыдущего месяца (в случае закрытия счета в течение первых шести рабочих дней текущего месяца) либо проведенные за фактический период расчетного обслуживания в течение текущего месяца (в случае закрытия счета после шестого рабочего дня текущего месяца), за исключением четырех последних рабочих дней расчетного обслуживания клиента, и передается клиенту Банка России в первый из четырех последних рабочих дней расчетного обслуживания клиента. Вторая ведомость включает все операции по списанию средств со счета клиента Банка России, проведенные в течение четырех последних рабочих дней расчетного обслуживания клиента, и передается клиенту Банка России в срок не позднее дня, следующего за днем закрытия счета. ПК 1.2 Порядок оформления расчетов платежными поручениями, платежными требованиями и инкассовыми поручениями. Платежное поручение — это документ, с помощью которого владелец расчетного счета поручает банку перевести деньги на другой счет. Порядок расчетов платежными поручениями заключается в следующем: 1. Заключение договора поставки товаров (оказания услуг); 2. Поставка товара, выполнение работ, оказание услуг (пересылка счетов – фактур); 3. Проверка, приемка товара; 4. Выписка и представление в банк платежного поручения; 5. Проверка платежного поручения, списание средств с расчетного счета плательщика; 6. Перечисление средств поставщику через корреспондентские счета банков плательщика и получателя в Расчетно-кассовых центрах; 7. Зачисление поступившей денежной суммы на расчетный счет поставщика-получателя средств; 8. Выдача выписок с расчетных счетов плательщика и получателя денежных средств.  Платежное требование — расчетный документ, содержащий требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк. Порядок расчетов платежными требованиями:   Инкассовое поручение – свидетельство того, что для компании настало время расплачиваться. Причем расплачиваться во всех смыслах – с кредиторами, за ошибки бухгалтера и упущенные возможности урегулировать ситуацию раньше, сократив убытки. Подробности – в публикации. Образец заполнения инкассового поручения Вначале пишется номер документа и ставится дата его заполнения. Далее указывается вид платежа и сумма (обязательно прописью и цифрами). Затем в бланк вписывается информация о плательщике: в нужных ячейках ставятся -номера ИНН и КПП, -полное название предприятия, -информация о банке плательщика (с указанием его БИК). Далее аналогичным образом в бланк инкассового поручения вносятся сведения о получателе платежа и кредитном учреждении, в котором он обслуживается. С правой стороны документа вносятся расчетные счета всех указанных в документе организаций, а ниже: -вид оплаты, -назначение платежа -и его очередность (при необходимости). Затем в документ вносится договор, в соответствии с которым стало возможным использование данного документа в расчетах между предприятиями (номер и дата его составления). В завершение документ должен быть подписан ответственным сотрудником банка.  ПК 1.3 Порядок оформления, представления, отзыва и возврат расчетных документов. Расчетные документы на бумажном носителе заполняются с применением пишущих или электронно-вычислительных машин шрифтом черного цвета, за исключением чеков, которые заполняются ручками с пастой, чернилами черного, синего или фиолетового цвета (допускается заполнение чеков на пишущей машинке шрифтом черного цвета). Подписи на расчетных документах проставляются ручкой с пастой или чернилами черного, синего или фиолетового цвета. Оттиск печати и оттиск штампа банка, проставляемые на расчетных документах, должны быть четкими. Расчетные документы должны содержать следующие реквизиты: а) наименование расчетного документа и код формы по ОКУД; б) номер расчетного документа, число, месяц и год его выписки; в) вид платежа; г) наименование плательщика, номер его счета, идентификационный номер налогоплательщика (ИНН) или код иностранной организации (КИО); д) наименование и местонахождение банка плательщика, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета; е) наименование получателя средств, номер его счета, идентификационный номер налогоплательщика (ИНН); ж) наименование и местонахождение банка получателя, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета; з) назначение платежа. Налог, подлежащий уплате, выделяется в расчетном документе отдельной строкой (в противном случае должно быть указание на то, что налог не уплачивается); и) сумму платежа, обозначенную прописью и цифрами; к) очередность платежа; л) вид операции в соответствии с правилами ведения бухгалтерского учета в Банке России и кредитных организациях, расположенных на территории Российской Федерации; м) подписи (подпись) уполномоченных лиц (лица) и оттиск печати (в установленных случаях). ПК 1.5 Порядок совершения операций по расчетным счетам. Оформление выписок по счетам. Для открытия расчетного счета организации представляют в юридический отдел учреждения выбранного ими банка следующие документы: - заявление на открытие счета установленного образца; - свидетельство о государственной регистрации юридического лица; - прошнурованные и пронумерованные, заверенные нотариально копии учредительных документов предприятия; - свидетельство о постановке на учет в налоговом органе; - карточку с образцами подписей руководителя, заместителя руководителя и главного бухгалтера с оттиском печати организации. После заключения договора клиентам банка (предприятиям) присваивается номер расчетного счета, открывается лицевой счет для учета движения денежных средств. Количество открываемых расчетных счетов не ограничено. О каждом вновь открытом расчетном счете банк обязан письменно уведомить налоговые органы в течение семи рабочих дней (подп. 1 п. 2 ст. 23 НК РФ). Банковская выписка - финансовый документ, выдаваемый банком клиенту, отражающий состояние счета и движение денежных средств на нем за определенный промежуток времени. Оформление банковских выписок не регламентируется стандартами. В документе обязательно содержатся: - наименование банка; - реквизиты; - штамп и подпись сотрудника финансового учреждения; - дата выдачи банковской выписки; - номер документа; - суммы записей по дебету и кредиту счета; - баланс счета на начало и конец периода, и другие сведения. К банковской выписке прилагаются документы, поступившие от контрагентов и послужившие основанием для движения денег, а также бумаги, оформленные кредитным учреждением.  ПК 1.6 Порядок оформления юридических дел клиентов. В юридическое дело по мере поступления помещаются: 1. Документы и сведения, предоставленные клиентом (его представителем) при открытии банковского счета, счета по вкладу (депозиту), а также документы, предоставляемые в случае изменения указанных сведений. 2. Договор (договоры) банковского счета, счета по вкладу (депозиту) изменения и дополнения к указанным договорам, другие договоры, определяющие отношения между банком и клиентом по открытию, ведению и закрытию банковского счета, счета по вкладу (депозиту). 3. Документы, касающиеся направления банком сообщений налоговому органу об открытии или закрытии счета (ПФ, ФСС) 4. Переписка банка с клиентом по вопросам открытия, ведения и закрытия банковского счета, счета по вкладу (депозиту) 5. Карточки образцов подписей утратившие силу и копии действующих 6. Иные документы, помещенные в юридическое дело при открытии счета и при передаче юридического дела в другое подразделение банка. Опись должна быть подписана должностным лицом банка, составившим ее. На обложке юридического дела указываются: · Порядковый номер дела · Наименование клиента · Юридический адрес клиента · Номер счета (счетов) · ИНН клиента · Дата открытия (закрытия или изменения) счета (счетов). |