Анализ российского рынка нефти 2021-2022. 1.3 Анализ рынка. 1 Анализ рынка нефтеперерабатывающих производств

Скачать 477.63 Kb. Скачать 477.63 Kb.

|

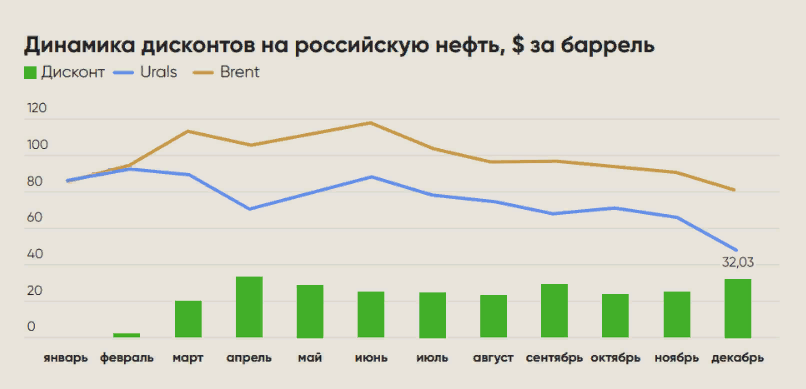

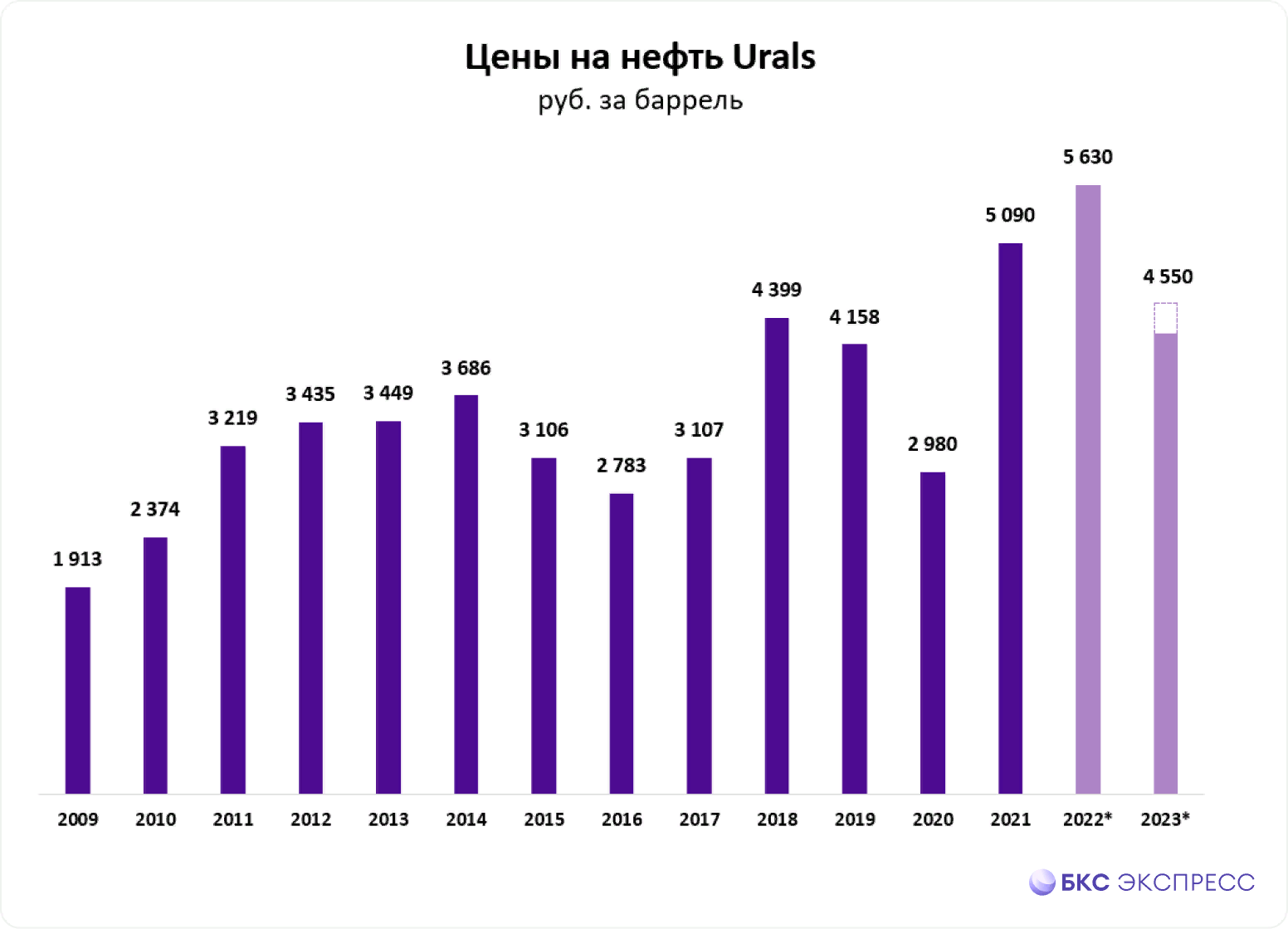

1.3. Анализ рынка нефтеперерабатывающих производств.1.3.1. Мировой нефтяной рынок в 2022 г. и перспективы на 2023 г.1.3.2. Мировое потребление нефти1.3.3. Анализ деятельности ОПЕК+1.3.4. Анализ рынка России Введение первых санкций на российские банки и «самосанкций» со стороны западных покупателей российской нефти в марте 2022 года заставило ряд экспертов ожидать резкого снижения добычи в РФ. На деле, однако, добыча после резкого снижения в апреле 2022 года почти непрерывно росла и к декабрю вышла на досанкционные показатели. В результате общее производство нефти и конденсата в России по итогам года оказалось даже выше, чем в 2021 году, и превысило 530 млн тонн. Введение первых санкций на российские банки и «самосанкций» со стороны западных покупателей российской нефти в марте 2022 года заставило ряд экспертов ожидать резкого снижения добычи в РФ. На деле, однако, добыча после резкого снижения в апреле 2022 года почти непрерывно росла и к декабрю вышла на досанкционные показатели. В результате общее производство нефти и конденсата в России по итогам года оказалось даже выше, чем в 2021 году, и превысило 530 млн тонн. Рисунок N. Добыча нефти России в 2022 году, млн баррелей в сутки Восстановлению добычи способствовали два основных обстоятельства. Во-первых, благодаря перестройке логистики и предоставлению значительных дисконтов российским нефтекомпаниям удалось стабилизировать экспортные отгрузки, перенаправляя их в страны Азии. Тем не менее, после первоначального восстановления в апреле-мае экспорт российской нефти планомерно снижался в течение года, поскольку компании стремились сократить дисконты, а переработка обеспечивала большую маржинальность для большинства игроков. При этом морские отгрузки нефти оставались относительно стабильными почти весь год — 3,1 млн баррелей в сутки в январе против примерно 3,2 млн баррелей в сутки в ноябре. Однако в декабре после вступления в силу эмбарго ЕС морские отгрузки из портов Балтики резко упали, что, привело к сокращению общего  экспорта в последний месяц 2022 года на 11-13% по сравнению с ноябрем. экспорта в последний месяц 2022 года на 11-13% по сравнению с ноябрем. Рисунок N. Экспорт нефти из России в 2022 году, млн баррелей в сутки Направления экспорта изменились радикальным образом. В феврале 70% морского экспорта нефти из России приходилось на страны ЕС и Великобританию, и ещё 9% — на Японию и Южную Корею. Таким образом, совокупная доля Китая и Турции в морских поставках нефти из РФ занимала немногим более 20%, а поставок в Индию фактически не было. В первой половине декабря Индия стала с отрывом крупнейшим рынком для морских партий российской нефти с долей как минимум в 42%. При этом пока неизвестны пункты назначения для примерно 20% объёмов, отгруженных из российских портов в первой половине декабря, и значительная доля этих поставок после перегрузки в более крупные танкеры может в конечном итоге тоже оказаться в Индии. Ещё примерно 25% морских отгрузок пришлось на Китай, по 3% — на Турцию и Южную Корею, около 5% — на другие страны. Единственной страной ЕС, которая продолжает морские закупки российской  нефти, остается Болгария с долей в 2%. нефти, остается Болгария с долей в 2%. Рисунок N. Изменение основных направлений экспорта нефти из России в 2022 году, млн баррелей в сутки  С марта дисконт российского сорта нефти Urals к бенчмарку Brent резко вырос. Это было связано как с отказом части европейских покупателей от приобретения российских грузов, так и с ростом затрат на фрахт и страховку судов для вывоза морских партий из РФ. Максимального размера (в среднем по всем направлениям экспорта) в $33,5 за баррель дисконт достигал в апреле и затем немного уменьшался. В декабре дисконт вновь резко вырос под воздействием эмбарго ЕС. С марта дисконт российского сорта нефти Urals к бенчмарку Brent резко вырос. Это было связано как с отказом части европейских покупателей от приобретения российских грузов, так и с ростом затрат на фрахт и страховку судов для вывоза морских партий из РФ. Максимального размера (в среднем по всем направлениям экспорта) в $33,5 за баррель дисконт достигал в апреле и затем немного уменьшался. В декабре дисконт вновь резко вырос под воздействием эмбарго ЕС. Рисунок N. Динамика дисконтов на российскую нефть, $ за баррель  Рисунок N. Переработка нефти в России в 2022 году, млн баррелей в сутки Рост переработки стал ключевым фактором, который позволил российским нефтекомпаниям сохранить объёмы добычи нефти в этом году. Главной причиной увеличения объёма переработки стали высокие цены на нефть и нефтепродукты на мировом рынке, что, в свою очередь, привело к рекордному размеру выплат по демпферу. Общий объём компенсаций по демпферу за 2022  год превысил 2,1 трлн рублей, что является абсолютным рекордом. год превысил 2,1 трлн рублей, что является абсолютным рекордом. https://irttek.ru/articles/itogi-2022-goda-neft-gaz-ugol.html Рынок Европейского союза (ЕС), на который приходилось больше половины российского нефтяного экспорта, оказался закрыт для нефти и нефтепродуктов. Российское сырье тонкой струйкой продолжает просачиваться в ЕС по трубопроводу «Дружба» — 250 тыс. б/с по южной ветке и около 500 тыс. б/с (в 2023 г. может упасть до нуля) по северной ветке. Небольшой объем — 130 тыс. б/с — продолжает идти в Болгарию морем до конца 2024 г. Потери российской добычи в 2023 г. могут составить от 0,5 до 1,5 млн б/с в зависимости от того, насколько проблемным для отрасли окажется механизм потолка цен. Дисконт российской нефти Urals в 2022 г. показал устойчивость на уровнях около $20 с барреля. К ним он может вернуться во II квартале 2023 г. В среднем по году прогноз по бочке Urals может быть в районе $60–65 за баррель, что ощутимо ниже уровней 2021–2022 гг., но по-прежнему вполне комфортно для российских нефтяников. При курсе USD/RUB на уровне 70 руб. бочка Urals в рублях может стоить от 4200 до 4550 руб.  Рисунок N. Цены на нефть Urals, руб за баррель  Вопрос заключается в том, каким окажется объем сокращения добычи и какие компании он затронет в первую очередь. Если предположить, что сокращения будут распределяться по образцу 2020 г., то основной объем сокращения придется на Башнефть и Славнефть (принадлежит Газпром нефти и Роснефти). Также может пострадать ЛУКОЙЛ, который большую долю продукции поставлял в Европу. Даже если компании удастся перенаправить поставки, маржинальность бизнеса может ощутимо просесть. Точные оценки в условиях отсутствия отчетности за 2022 г. сделать сложно. Газпром нефть, вероятно, сможет сохранить большую часть добычи за счет высокой доли переработки. Также защищенной выглядит Роснефть, которая обладает широкими возможностями по поставке нефти в Азию. Однако даже на азиатском направлении некоторые сложности могут быть в начале года, пока отрасль будет адаптироваться к потолку цен. Татнефть значительные объемы экспорта отправляет по южной ветке «Дружбы», получившей исключение из эмбарго. Если не возникнет политических проблем, связанных с транзитом через Украину, экспорт может оставаться плюс-минус стабильным. Значительный объем перерабатывающих мощностей внутри страны обеспечивает компании буфер на случай сокращения экспорта. https://bcs-express.ru/novosti-i-analitika/rynok-nefti-2023-v-poiskakh-balansa |