1. Понятие валютного рынка, его сущность и признаки классификации

Скачать 380.71 Kb. Скачать 380.71 Kb.

|

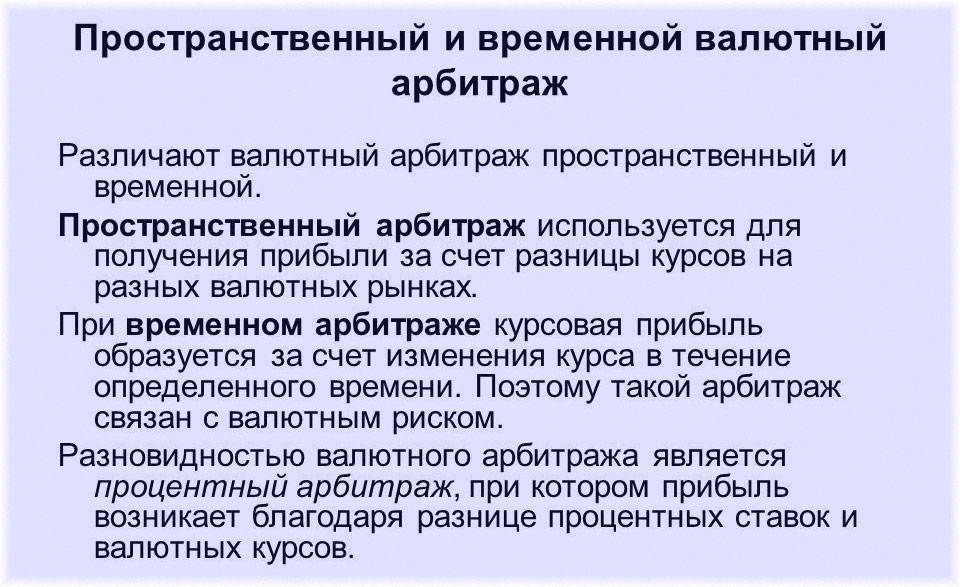

13. Сравнительная характеристика фьючерсного и опционного контрактов.Можно утверждать, что самыми ликвидными финансовыми инструментами для спекулятивной торговли на бирже сегодня являются фьючерсы. Во многом схожим с ними финансовым инструментом являются опционы. Опционы и фьючерсы – самые востребованные у трейдеров инструменты. Рассмотрим основные отличия между фьючерсными и опционными сделками. Фьючерсные сделки Фьючерс – это сделка купли-продажи конкретного товара по конкретной цене, зафиксированной в момент времени и утвержденной участниками сделки. Покупатель фьючерса платит, как правило, не полную стоимость фьючерса, а лишь 10-15% (так называемое гарантийное обеспечение), но прибыль или убыток по контракту рассчитывается с полной стоимости сделки. Владелец фьючерса имеет право перепродать свой фьючерс до истечения срока его действия. В противном случае он обязан выполнить по нему обязательства, т.е., например, отгрузить товар или заплатить по нему деньги. Опционные сделки Основная разница между опционом и фьючерсом заключается в том, что, приобретая опцион, инвестор покупает всего лишь право, а не обязательство. Совершая опционную сделку, инвестор оплачивает так называемую премию опциона. Отличие опциона от фьючерса следующее: в дальнейшем при наступлении даты исполнения опциона покупатель может либо воспользоваться своим правом, либо нет. Торговля фьючерсами и опционами нацелена на хеджирование рисков потери средств. Достоинство опциона в том, что риск известен заранее – покупатель рискует только ценой опциона. Базисным активом опциона могут выступать как товары, так и ценные бумаги, и акции. Торговля фьючерсами и опционами Рынок фьючерсов и опционов очень разнообразен и более того, вкупе эти два инструмента стали прекрасным источником для построения сложных стратегий спекуляций на рынке. Например, фьючерсы как таковые могут сами выступать базисным активом опциона. Покупка опционов на фьючерсы – достаточно сложная инвестиционная стратегия (хотя и более понятная начинающим трейдерам чем, например, свопы), тем не менее, популярная на рынке. Таким образом, инвестор добивается дополнительного хеджирования фьючерсов опционами, что позволяет ему лучше контролировать риски. 14. Арбитраж. Виды арбитражных операций.Арбитражная операция на рынке ценных бумаг, или арбитраж:, — это спекулятивная операция, основывающаяся на временной ситуации множественности рыночных цен на одну и ту же ценную бумагу. Участник рынка, осуществляющий арбитражную операцию, называется арбитражером. Цель спекулятивной операции — получение дохода в виде разницы в рыночных ценах, которая неизвестна на момент начала операции. Эта разница в ценах может иметь место по одной ценной бумаге (товару) или по их группе и основываться на различиях цен во времени и в пространстве и т.п. Арбитражная операция представляет собой лишь один из вариантов спекуляции, для которого характерно наличие обязательного (объективного), или безрискового, дохода. Арбитражные операции относятся к группе безрисковых, а точнее, малорисковых операций. В этом смысле арбитражные операции еще называют безрисковыми спекулятивными операциями. Валютный арбитраж – это операция с валютами, состоящая в одновременном открытии одинаковых (или различных) по срокам противоположных позиций на одном или нескольких взаимосвязанных финансовых рынках с целью получения гарантированной прибыли за счет разницы в котировках. Арбитражные операции в процентном выражении невелики, поэтому выгодны лишь крупные сделки. Осуществляют их главным образом финансовые институты. Основной принцип арбитража – купить какой-либо финансовый актив подешевле и продать его подороже. Необходимым условием арбитражных операций является свободный перелив капитала между различными сегментами рынка (свободная конвертируемость валют, отсутствие валютных ограничений, отсутствие ограничений на осуществление определенных видов деятельности для различных типов агентов и др.). Предпосылкой рассматриваемых операций является несовпадение котировок финансовых активов во времени и в пространстве под действием рыночных сил. Различают временной валютный и пространственный валютный арбитраж. Кроме того, каждый из них подразделяется на простой и сложный (или кросс-курсовой, тройственный). Простой арбитраж выполняется с двумя валютами, а кросс-курсовой – с тремя и более валютами. Локальный, или пространственный, арбитраж предполагает получение дохода за счет разницы курса валют на двух различных рынках. Возможность для локального арбитража существует, если курс покупки валюты в каком-либо банке превышает курс продажи в другом банке. Сложный арбитраж может быть реализован тогда, когда рассчитанный кросс-курс между двумя валютами отличается от фактического котируемого курса каким-либо банком или на каком-либо рынке. Временной арбитраж представляет собой операцию с целью получения прибыли от разницы валютных курсов во времени.  Валютный арбитраж помимо всего прочего различается по цели его проведения, это: спекулятивный вид арбитража и конверсионный. При спекулятивном валютном арбитраже преследуется цель извлечения выгоды (получение прибыли) из курсовой разницы валют по причине их колебания. Отметим, что при этом конечная и исходная валюта должны совпадать, другими словами, сделка проходит, к примеру, по такой схеме: EUR/USD; USD/ EUR. Конверсионный вид валютного арбитража, преследует цель наиболее выгодного приобретения необходимой валюты. Другими словами, конверсионный валютный арбитраж является использованием конкурентных котировок разных банковских учреждений либо на одном, или на нескольких рынках валют. По технике осуществления, валютный арбитраж разделяется на следующие виды: Процентный арбитраж. Этот вид предполагает устремление капитала в те государства, где процентные ставки достаточно высокие. Данный вид арбитража тесно связан с операциями, проводимыми на рынке ссудных капиталов, а также предусматривает получение кредита на рынках других стран, где процентные ставки ниже. подвиды валютного арбитража Также процентный арбитраж, предусматривает размещение эквивалента заимствованных валют и на национальных рынках капитала, на которых процентные ставки выше. Отметим, что при этом банки могут заключать соглашения по продажам валюты займа на определенный срок, чтобы защитить себя от валютных рисков; Выравнивающий арбитраж. Этот вид предполагает применение для получения прибыли ценовой дифференциации. Такой валютный арбитраж может быть как прямым, т.е. использовать курсовую разницу между валютой кредиторов и должников, так и косвенным, т.е. с участием третьей валюты, покупаемой по самому минимальному курсу и продаваемой затем вместо платежей; Дифференцированный арбитраж. Этот вид арбитража предполагает использование на различных рынках валют ценовой дифференциации. При этом валютный риск и открытые позиции отсутствуют. В отличие от тех, кто спекулирует, арбитражеры рискуют намного меньше, как правило, они открывают в одной валюте противоположные позиции как на одном, так и сразу на нескольких валютных рынках, которые связаны между собой, этим самым уменьшая для себя валютно-курсовые риски; Валютно-процентный арбитраж является разновидностью простого процентного арбитража и основывается на использовании банковскими учреждениями разницы процентных ставок по тем операциям, которые производятся в разные временные параметры. Этот вид арбитража может быть временным, т.е. использовать курсовые колебания на протяжении определенного времени, покрытым (форвардное покрытие) и непокрытым, другими словами без форвардного покрытия. |