Межбанковские расчеты. БИТиПС. 10 Межбанковские расчеты

Скачать 0.63 Mb. Скачать 0.63 Mb.

|

|

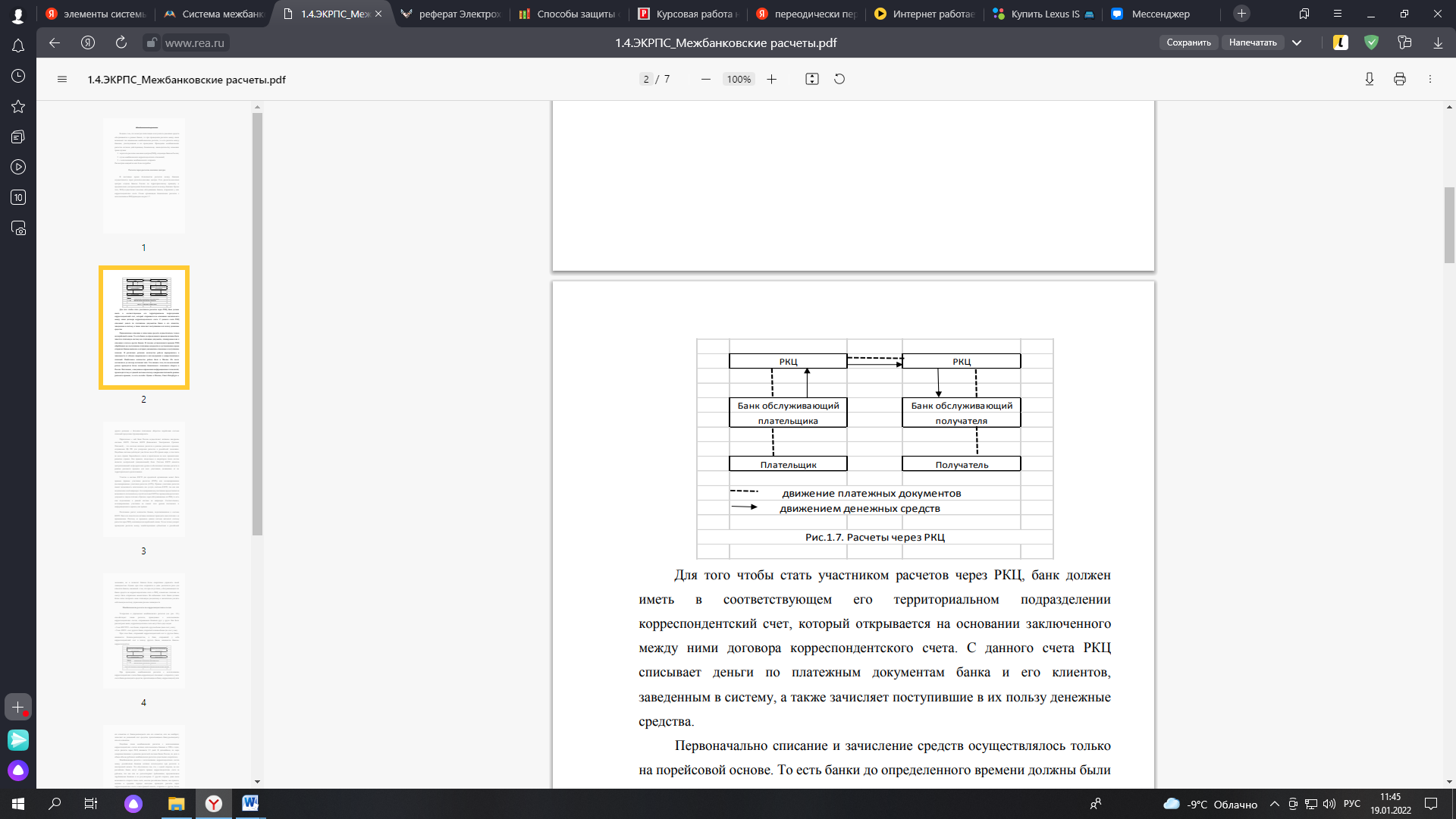

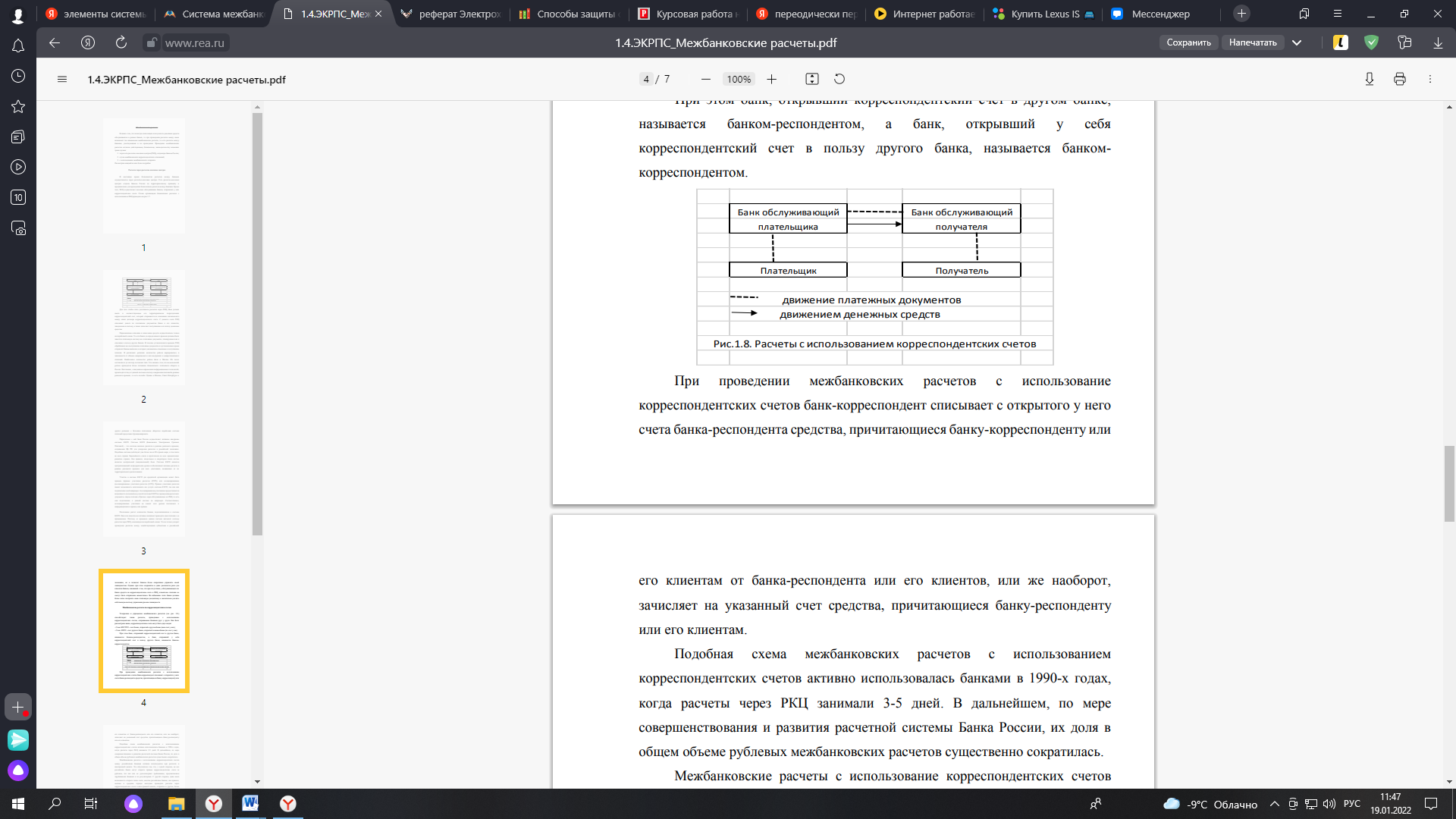

10 Межбанковские расчеты В связи с тем, что зачастую плательщик и получатель денежных средств обслуживаются в разных банках, то при проведении расчетов между ними возникают так называемые межбанковские расчеты, то есть расчеты между банками, участвующими в их проведении. Проведение межбанковских расчетов согласно действующему банковскому законодательству возможно тремя путями: 1. через сеть расчетно-кассовых центров (РКЦ), созданную Банком России; 2. путем межбанковских корреспондентских отношений; 3. с использование межбанковского клиринга. Расчеты через расчетно-кассовые центры В настоящее время большинство расчетов между банками осуществляется через расчетно-кассовые центры. Сеть расчетно-кассовых центров создана Банком России по территориальному принципу и предназначена для проведения безналичных расчетов между банками. Кроме того, РКЦ осуществляет кассовое обслуживание банков, открывших у них корреспондентские счета.  Межбанковские расчеты по корреспондентским счетам Ускорению и упрощению межбанковских расчетов (см. рис. 1.8.) способствуют также расчеты, проводимые с использование корреспондентских счетов, открываемых банками друг у друга. Как было рассмотрено выше, корреспондентские счета могут быть двух видов: - Счет НОСТРО - счет банка, открытый в другом банке (наш счет у них); - Счет ЛОРО - счет другого банка, открытый в нашем банке (их счет у нас). При этом банк, открывший корреспондентский счет в другом банке, называется банком-респондентом, а банк, открывший у себя корреспондентский счет в пользу другого банка, называется банкомкорреспондентом.  При проведении межбанковских расчетов с использование корреспондентских счетов банк-корреспондент списывает с открытого у него счета банка-респондента средства, причитающиеся банку-корреспонденту или его клиентам от банка-респондента или его клиентов, или же наоборот, зачисляет на указанный счет средства, причитающиеся банку-респонденту или его клиентам. Подобная схема межбанковских расчетов с использованием корреспондентских счетов активно использовалась банками в 1990-х годах, когда расчеты через РКЦ занимали 3-5 дней. В дальнейшем, по мере совершенствования и развития расчетной системы Банка России, их доля в общем объеме рублевых межбанковских расчетов существенно сократилась. Межбанковские расчеты с использование корреспондентских счетов между российскими банками активно используются при расчетах в иностранной валюте. Межбанковский клиринг Клиринг - система безналичных расчетов, основанная на зачете взаимных требований и обязательств сторон, участвующих в расчетах. Клиринг может осуществляться между двумя (двусторонний клиринг), либо тремя и более сторонами (многосторонний клиринг). Как самостоятельная форма межбанковских расчетов клиринг практически не применяется. В российской практике были попытки ряда банков и небанковских кредитных организаций создать на своей базе расчетную клиринговую систему для межбанковских расчетов, однако, вследствие неширокого интереса к данной услуге со стороны банковского сообщества и не до конца отрегулированной системы возникающих при этом рисков, они не увенчались успехом. Клиринг широко применяется при проведении расчетов между банками, являющимися участниками торгов на организованных торговых площадках по валютам, ценным бумагам и другим финансовым инструментам (Московская биржа). Расчеты по итогам торгов на них проводятся на основе многостороннего клиринга. В качестве клирингового цента при этом выступают расчетные палаты соответствующего организатора торгов. 11 Элементы системы межбанковских расчетов В платежной системе Банка России функционируют системы расчетов, различающиеся по составу их участников, территориальному охвату, времени функционирования, порядку осуществления перевода денежных средств и используемой технологии и включающие: – систему банковских электронных срочных платежей (БЭСП), предназначенную для осуществления перевода денежных средств в режиме реального времени в масштабах всей страны; – системы внутрирегиональных электронных расчетов (ВЭР), более 70 систем работающих в непрерывном режиме и осуществляющих перевод денежных средств на территории, подведомственной одному территориальному учреждению Банка России; – систему внутрирегиональных электронных расчетов Московского региона, функционирующую как в режиме рейсов, так и в непрерывном режиме; – систему межрегиональных электронных расчетов (МЭР), позволяющую осуществлять перевод денежных средств между регионами России; – системы расчетов с применением авизо (телеграфных и почтовых), основанные на использовании бумажной технологии, позволяющие осуществлять перевод денежных средств как на территории, подведомственной одному территориальному учреждению Банка России, так и между регионами. Международные межбанковские расчеты осуществляются тоже по корреспондентским счетам через так называемые трансграничные системы платежей. К наиболее известным из них и системно значимым относятся европейская система валовых расчетов в режиме реального времени – TARGET (Trans-European Automated Real-time Gross settlement Express Transfer) и система SWIFT – единая международная сеть переводов на базе стандартных форматов сообщений в цепи межбанковских расчетов, в соответствии с которыми формируется большинство транзакций (переводов). Расчетная сеть Банка России представляет собой систему расчетных учреждений федерального, межрегионального и внутрирегионального уровня, включающую территориальные учреждения, РКЦ, МЦИ и РЦИ[1]. В соответствии с Законом № 161-ФЗ: "Расчетный центр – организация, созданная в соответствии с законодательством Российской Федерации, обеспечивающая в рамках платежной системы исполнение распоряжений участников платежной системы посредством списания и зачисления денежных средств по банковским счетам участников платежной системы, а также направление подтверждений, касающихся исполнения распоряжений участников платежной системы". РКЦ (расчетно-кассовый центр) – структурное подразделение Банка России, действующее в составе его территориального учреждения (ГУ ЦБ РФ). Число РКЦ в банковской системе России стремительно сокращается[2]. В последнее время идет процесс их объединения в единые телекоммуникационные региональные сети. Цель деятельности РКЦ – обеспечение надежного, эффективного и безопасного функционирования платежной системы России. Наименование РКЦ включает в себя название населенного пункта и территориального учреждения Банка России, в составе которого действует РКЦ. РКЦ имеет идентификационный код. Для обслуживания наиболее крупных банков, влияющих на стабильность всей платежной системы страны, и контроля над их расчетными операциями при ЦБ РФ создан специальный центр – Операционное управление. РКЦ осуществляет операции по открытию, переоформлению и закрытию счетов кредитных организаций, списанию (зачислению) средств со счетов (на счета), ведет контроль над соблюдением правил проведения расчетных операций и др. Расчеты между РКЦ. Авизо – официальное извещение (уведомление) одним банком другого о выполнении расчетных операций по корреспондентским счетам или счетам клиентов. По кредитовым авизо деньги перечисляются на счет получателя платежа, по дебетовым – списываются и направляются подтверждения (рис. 6.8)[3]. Для идентификации плательщика и получателя денежных средств на расчетных документах указывается БИК (банковский идентификационный код), который включает девять разрядов, например, в БИК 04 45 83 468 "04" – код России; "45" – код территории России; "83" – номер учреждения Банка России; "468" – КО (банк). Расчетная сеть Банка России представляет собой современную автоматизированную систему расчетов. Механизм ее действия определен положением Банка России № 303-П "О системе валовых расчетов в режиме реального времени Банка России" и инструкцией № 1822-У "О порядке проведения платежей и осуществления расчетов в системе валовых расчетов в режиме реального времени Банка России". Режим реального времени (РРВ) – это порядок контроля и исполнения платежных документов, обеспечивающий проведение расчетных операций: • непрерывно в течение дня; • немедленно по поступлении платежных документов; • перевод средств индивидуально и последовательно по каждому расчетному документу; • путем использования электронных документов, разработка которых осуществляется в режиме SWIFT – стандартизированных форматов электронных сообщений. 12 Классификация систем межбанковских расчетов В настоящее время в РФ используются три основные системы межбанковских расчетов, которые в общем объеме платежей занимают следующий удельный вес: - платежи, совершенные через расчетную сеть Банка России, - 68%; - платежи, совершенные через корреспондентские счета банков, открытые друг у друга, - 8%; - платежи, совершенные через внутренние банковские системы расчетов, - 22%. Кроме того, незначительная часть платежей (около 2%) проходит через расчетные небанковские кредитные организации, осуществляющие межбанковский клиринг. Как видно из приведенных данных, отечественная система межбанковских расчетов в большей степени ориентируется на расчеты через расчетную сеть Банка России. Проведение расчетов между банками, осуществляют специально созданные для этой цели структурные подразделения ЦБ РФ - расчетно-кассовые центры (РКЦ). Первая система расчетов. Проведение межбанковских расчетов между коммерческими банками через РКЦ. Каждому коммерческому банку по месту его территориального расположения в соответствующем РКЦ открывается корреспондентский счет. Открытие банком корсчета в РКЦ оформляется соответствующими договорами, а именно: - договором корреспондентского счета; - договором на кассовое обслуживание коммерческого банка РКЦ; - специальным договором об установлении корреспондентских отношений на выполнение платежей электронным способом. Корреспондентский счет банка в РКЦ, по существу, выполняет те же функции, что и расчетный счет предприятия, но с учетом специфики деятельности банка. В коммерческом банке средства на корреспондентском счете учитываются на балансовом счете 30102 «Корреспондентские счета кредитных организаций в Банке России», он является активным и учитывает денежные средства кредитной организации и операций, проводимых ей. По дебету счета отражаются: - денежные средства в оплату уставного капитала кредитной организации; - платежи от реализации ценных бумаг; - полученные и возвращенные межбанковские кредиты; - поступившие денежные средства, для зачисления на банковские счета клиентов и на банковский счет для идентификации платежа, во вклады физических лиц и в депозиты юридических лиц; - суммы поступлений за денежную наличность, сданную в подразделения. По кредиту счета отражаются: - денежные средства, списанные по распоряжениям клиентов с их банковских счетов и с банковского счета для идентификации платежа; - выданные межбанковские кредиты и погашенные межбанковские кредиты; - переводы денежных средств, для приобретения ценных бумаг; - переводы денежных средств, для покупки иностранной валюты, а также другие операции. Операции по корреспондентскому счету отражаются в корреспонденции с соответствующими счетами и осуществляются исходя из остатка денежных средств, а также с учетом величины лимита внутридневного кредита и кредита овернайт, установленного по корреспондентскому счету. С целью однозначной идентификации кредитных организаций при проведении расчетных операций через расчетную сеть Банка России коммерческим банкам присваиваются банковские идентификационные коды участников расчетов (БИК), которые составляют 9 цифр. Идентификация участников межбанковских расчетов облегчает процесс автоматической обработки расчетных документов, позволяет определить географическое местоположение банка. Вторая система расчетов Получила развитие децентрализованная система межбанковских расчетов через прямые корреспондентские отношения банков. Открытие корреспондентских счетов банков может носить как взаимный, так и односторонний характер. Крупные банки, как правило, обмениваются корсчетами, а мелкие - открывают счета в более крупных банках и ведут расчеты через них так же, как через РКЦ. При данной системе расчетов один банк (банк-респондент) открывает в другом банке (банк-корреспондент) корсчет для совершения по этому счету операций, предусмотренных договорами между ними. Корсчета бывают двух видов: Ностро и Лоро. Ностро-счет (итальян. nostro conto - наш счет) - это корреспондентский счет банка, открытый в других банках (банках- корреспондентах) и имеет номер 30110 «Корреспондентские счета в кредитных организациях - корреспондентах» носит активный характер. Для другого банка этот счет носит пассивный характер, т.к. отражает привлеченные ресурсы и носит название Лоро-счет. Лоро-счет (итальян. loro conto - их счет) открываются банкам- респондентам, и имеет номер 30111 «Корреспондентские счета кредитных организаций - корреспондентов». По Лоро-счетам, как правило, начисляются проценты и взимаются комиссионные за исполнение поручений. Третьей системой расчетов Осуществление межбанковских расчетов происходит, через внутрибанковские расчетные системы. Внутрибанковская расчетная система - это система технических, телекоммуникационных средств и организационных мероприятий, обеспечивающая возможность проведения расчетных операций между филиалами одного банка с использованием счетов межфилиальных расчетов (МФР). Банк при наличии у него филиалов разрабатывает «Правила построения внутренней расчетной системы», которые оформляются в виде отдельного документа и утверждаются исполнительным органом банка. Правила проведения расчетных операций по счетам МФР должны обеспечивать условия для составления головным банком сводного баланса, способствовать эффективному управлению ликвидностью банка и обеспечению своевременного проведения платежей. Выверка расчетов должна производиться ежедневно на основании выписок по счетам МФР, которые представляются головному банку филиалами. Каждый филиал - участник расчетов во внутрибанковской расчетной системе должен иметь уникальный номер, содержащий не более четырех знаков. При осуществлении расчетной операции должна быть установлена процедура идентификации каждого участника расчетов. Таким образом, в настоящее время все большее внимание уделяется действующей системе расчетов и платежей, ввиду того, что надежность функционирования этой системы крайне важна для эффективной деятельности финансового рынка, и, как следствие, жизнеспособности организаций, использующих ее в своей экономической деятельности. 13 Расчеты через небанковские кредитные организации Небанковская кредитная организация (НКО) – та, которая имеет право осуществлять отдельные банковские операции. Определение НКО дает федеральный закон от 2 декабря 1990 года № 395-1 «О банках и банковской деятельности». Допустимые сочетания банковских операций для НКО устанавливаются Банком России. Законодательные требования к небанковским кредитным организациям ниже, чем к банкам, что связано с меньшей степенью риска по операциям. В целом небанковские кредитные организации можно разделить на три основных вида: расчетные небанковские кредитные организации (РНКО), платежные небанковские кредитные организации (ПНКО) и небанковские депозитно-кредитные организации (НДКО). Согласно инструкции ЦБ РФ № 129-И от 26 апреля 2006 года «О банковских операциях и других сделках расчетных небанковских кредитных организаций, обязательных нормативах расчетных небанковских кредитных организаций и особенностях осуществления Банком России надзора за их соблюдением», РНКО осуществляют такие виды деятельности: • открытие и ведение банковских счетов юридических лиц; • осуществление расчетов по поручению юрлиц, в т. ч. банков-корреспондентов, по их банковским счетам; • инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание юридических лиц; • купля-продажа иностранной валюты в безналичной форме; • осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов); • осуществление деятельности на рынке ценных бумаг. РНКО не вправе: привлекать денежные средства физических и юридических лиц во вклады; открывать и вести банковские счета физлиц, осуществлять расчеты по поручению физических лиц по их банковским счетам; покупать и продавать наличную иностранную валюту; привлекать во вклады и размещать драгоценные металлы, а также выдавать банковские гарантии. Иными словами, РНКО не имеет права привлекать вклады и выдавать кредиты, она обеспечивает систему расчетов и переводов. В настоящее время на рынке можно выделить следующие группы РНКО: • клиринговые организации: ЗАО «Клиринговый дом», ЗАО «Межрегиональный клиринговый центр», ОАО «Московский клиринговый центр» и др.; • расчетные центры на рынке ценных бумаг, например НКО «Расчетная палата РТС»; • расчетные палаты, осуществляющие обслуживание юридических лиц, в т. ч. и банков-корреспондентов на валютных рынках, такие как Национальный расчетный депозитарий, обслуживающий Московскую межбанковскую валютную биржу; • расчетные организации, действующие на межбанковском рынке, например НКО «Платежный центр», обслуживающая платежную систему «Золотая корона» и имеющая соглашения более чем со 130 банками; • расчетные организации, специализирующиеся на переводе денежных средств физических лиц без открытия банковских счетов, такие как «Вестерн Юнион ДП Восток», НКО «Рапида». 14 Международные межбанковские отношения Международные расчеты, валютные и иные банковские операции базируются на установлении между банками специфических договоренностей о порядке и условиях проведения этих операций, что выражается в корреспондентских отношениях. Под корреспондентскими отношениями в широком смысле слова мы понимаем весь комплекс возможных форм сотрудничества между банками. Для разъяснения сути корреспондентских отношений приведем одно из возможных определений: корреспондентские отношения — это договорные отношения между двумя или несколькими кредитными учреждениями по поводу осуществления платежей и расчетов одним из них по поручению и за счет другого, а также предоставления кредитов, оказания инвестиционных и иных услуг. Российские банки, осуществляющие операции на международных рынках, должны правильно оценивать многочисленные факторы, влияющие на межбанковские отношения в целом. Большое, если не основное значение здесь имеют знания о банковском законодательстве отдельных стран в области регулирования банковской деятельности, поскольку если не напрямую, то косвенными методами контроля государство может в значительной степени способствовать защите и ограничению финансовых рисков клиентов национальных финансовых институтов. От этих знаний зависит специфика предоставления услуг финансовыми институтами (для США и Японии характерно разделение специализированных и инвестиционных банков, а для Европы — наличие универсальных банков). При выборе партнеров за рубежом необходимо учитывать данные о банковских системах наравне с информацией о тарифах комиссионных ставок, процентных ставках, профиле и репутации, балансовых данных. Да и сами банки стремятся к возможно большему снижению рисков своих клиентов. Одним из примеров может служить Система межбанковских платежей Нью-Йоркского клирингового дома (CHIPS), которая охватывает свыше 15 тыс. американских банков и в рамках которой осуществляется около 90% всех национальных межбанковских платежей и переводов. Она также предусматривает ежедневные лимиты взаимного кредитования и предоставляет овердрафт для своих членов. Установив корреспондентские отношения с рядом американских банков, российские финансовые институты имеют доступ к системе SWI FT; им присваивается специальный номер и предоставляется возможность осуществлять переводы из России в США конечным бенефициарам третьих банков, причем не только по системе SWIFT и телексу. Иностранные банки-корреспонденты, к примеру, имеют специальные компьютерные программы, которые могут устанавливаться на компьютерные терминалы российских банков, действующие параллельно с телексами и SWIFT. Платежи по ним проходят иногда быстрее, поскольку не требуют дополнительных трат рабочего времени на переадресовку сообщений. Переадресовки сообщений при работе по системе SWI FT (а часто и телексу) может не потребоваться, если все поля платежного поручения заполнены в соответствии со стандартами ISO. Работая с иностранными банками, следует помнить, что скорость прохождения платежей зависит не только от времени обработки (ручной или автоматической, хотя автоматическая обработка происходит все же быстрее) платежного поручения в банке-корреспонденте, но и от времени поступления поручения в банк-контрагент. Каждый банк устанавливает определенное время, после которого поручения принимаются к исполнению следующим днем валютирования. Корреспондентские отношения оформляются межбанковскими соглашениями в форме двусторонних договоров или писем, сопровождаемых рядом контрольных документов. Эти отношения могут устанавливаться со взаимным открытием счетов, с открытием счета в одном из банков (в этом случае банки именуются корреспондентами со счетом) или без открытия счетов (корреспонденты без счета). Банки, как правило, открывают счета в иностранных учреждениях в национальной валюте страны-контрагента. На счетах отражаются все операции, совершаемые между банками по поручению их клиентов и за свой счет. Поскольку владелец счета обязан знать ежедневные остатки по своему счету и его состояние, даже если совершается единственная операция, для него составляется выписка по счету, которая высылается держателю счета по системе SWIFT, телексу, почте или иным доступным способом. Высылаются также авизо по счету о совершении соответствующих операций, содержащие подробную и исчерпывающую информацию о приказодателе и бенефициаре. Следует отметить, что в условиях постоянного развития мировых телекоммуникационных систем необходимость ежедневной высылки авизо постепенно отпадает, так как банки, пользуясь автоматизированными системами на базе SWIFT (FTS Inquires) или на базе других телекоммуникационных систем, могут получать текущую информацию о состоянии своих корреспондентских счетов, обо всех отправленных или полученных переводах в режиме реального времени. Однако в большинстве западных банков практика ежедневной высылки авизо еще существует. Банки открывают друг другу счета, которые делятся на счета «НОСТРО» и «ЛОРО». «НОСТРО» — это корреспондентский счет, открытый на имя банка у корреспондента. «ЛОРО» — счет банка- корреспондента, открытый у себя. В целях контроля за состоянием и движением средств по счетам «НОСТРО» банк заводит на своем балансе внутренний корреспондентский счет, на котором зеркально отражаются все движения по своему счету «НОСТРО». Это позволяет банку оперативно распоряжаться своим счетом, не допускать превышений лимитов, своевременно пополнять счет активами. В практике некоторых стран проценты по остаткам на корреспондентских счетах не платятся (так как это запрещено национальным законодательством) или их уровень крайне низок по сравнению с размещением средств в депозит либо зависит от наличия определенного лимита (потолка) на счете. Кроме того, за ведение корреспондентского счета предусматривается взимание комиссии. В результате банки стремятся держать на счете минимально допустимые остатки, размещая временно свободные активы в краткосрочные депозиты на мировом или еврорынке капиталов. Во многих американских банках существует практика размещения средств в «автоматический овернайт» (Late Night Investments — LNI), когда средства, превышающие определенным образом по соглашению установленный лимит, размещаются самим корреспондентом. Правда, ставки по таким «ночным» деньгам ниже процентов, которые российские банки могли бы получить при размещении средств на еврорынке, например, разница в процентных ставках может достигать 0,7—2 базисных пунктов процента. Средств на счете должно быть достаточно для удовлетворения всех платежных поручений клиентов банка и его собственных потребностей. Что касается корреспондентов крупных российских банков с хорошей деловой репутацией, то для них иностранные банки могут предоставить краткосрочный кредит — овердрафт. Овердрафты как результат существенно неравномерного распределения платежей по дням — довольно частое явление, особенно если используются редко применяемые в расчетах валюты. В этой ситуации иностранные корреспонденты российских банков идут на «технический» овердрафт или просят российские банки открыть корреспондентский мультивалютный счет. Для банков с непродолжительной «кредитной» историей или незначительными оборотами по корреспондентским счетам возможности предоставления овердрафта, как правило, нет или лимиты очень незначительны. Проценты по овердрафту чаще всего несколько выше кредитных ставок еврорынка. Для отслеживания состояния своего счета в банке проводят ежемесячную, а при больших объемах операций — еженедельную (реже — ежедневную) сверку выписок по счету «НОСТРО» и внутреннему корреспондентскому счету. Этот процесс называется раккордом: отражаются несквитованные по выпискам и внутреннему учету суммы, которые в дальнейшем подлежат урегулированию. Отражение записи по счетам в определенный день вовсе не означает, что зачисленная сумма находится в распоряжении владельца счета со дня внесения записи. Основополагающим моментом для этого является дата валютирования — отметка о дате рядом с проведенной суммой в выписке счета. Только со дня валютирования владелец денег получает их в полное хозяйственное ведение и имеет право свободно распоряжаться ими. По некоторым валютнообменным операциям банки могут брать второй или даже третий день валютирования. Это означает, что воспользоваться средствами можно будет на второй или третий рабочий день соответственно. В конце каждого квартала по ведущимся счетам банки подводят итог. Обороты по счетам разносятся по дням валютирования, сальдируются и показываются в виде дебетового или кредитового оборота на каждый день валютирования в штафеле процентов. С учетом начального штафельного сальдо штафель процентов дает возможность проследить динамику сальдо по данному счету в разбивке по дням валютирования. В заключительном счете показывают суммы, рассчитанные на основании процентных чисел, каждая в отдельности и с указанием процентных ставок; данные согласованных с клиентом условий (например, почтовые и накладные расходы). Сальдо заключительных статей перерасчитывается непосредственно со счетом клиента, т.е. отражается в качестве статьи учета в выписке из счета. Некоторые банки устанавливают правило, что сальдо счета на 31 декабря каждого года считается подтвержденным, если клиент не опротестовал его в письменной форме и в установленные сроки. 15 Формы международных расчетов Основными формами международных расчетов являются: 1. аккредитивная форма расчетов 2. инкассовая форма расчетов 3. банковский перевод 4. авансовый платеж 5. расчеты по открытому счету 6. расчеты с использованием векселей, чеков, банковских карточек Аккредитивная форма расчетов - соглашение об обязательстве банка по просьбе клиента оплатить документы либо акцептовать (учесть, негоциировать) тратту в пользу третьего лица (бенефициара), на которого открыт аккредитив. В расчетах по документарному аккредитиву принимают участие: · импортер (приказодатель), который обращается в банк с просьбой об открытии аккредитива; · банк импортера, или банк-эмитент, который открывает аккредитив; · авизирующий банк (т.е. банка-экспортера), которому поручает известить экспортера об открытии в его пользу аккредитиву и передать ему текст аккредитиву, проверив его действительность; · бенефициар-экспортер, в пользу которого приоткрывается аккредитив; · рамбусный банк, если между банком экспортера и банком импортера отсутствуют корреспондентские связи; · перевозчик и экспедитор. По операциям с аккредитивами все заинтересованные стороны имеют дело только с документами, но не с товарами, услугами и/или другими видами выполнения обязательств, к которым могут относиться документы. Инкассо - это банковская расчетная операция, по которой банк по доверенности своего клиента (экспортера) получает на основании инструкций, данных ему клиентом (экспортером) средства от плательщика (импортера). Виды инкассо: Документарное - это инкассо финансовых документов, которые сопровождаются коммерческими документами (счета, транспортные, страховые документы), а также инкассо только коммерческих документов. Чистое - это инкассо финансовых документов (векселя, чеки и другие документы, которые используются для получения платежей), когда они не сопровождаются коммерческими документами. Банковский перевод - поручение одного банка другому выплатить переводополучателю определенную сумму. С его помощью дается указание дебетовать депозитный счет первого из них и кредитовать счет определенного лица или учреждения. При осуществлении перевода банк продает клиенту иностранную валюту за национальную. В международных расчетах перевододателем часто выступают клиенты банков. В форме перевода производятся оплата инкассо, авансовые платежи, перерасчеты. Банковские переводы зачастую сочетаются с другими формами расчетов, а также с гарантиями банков. Авансовый платеж - оплата товаров импортером авансом до отгрузки, а иногда до их производства (например, при импорте дорогостоящего оборудования, судов, самолетов). Согласие импортера на предварительную оплату связано либо с его заинтересованностью, либо с давлением экспортера. Расчеты по открытому счету - расчеты, предусматривающие периодические платежи в установленные сроки импортера экспортеру при регулярных поставках товаров в кредит по этому счету. Открытый счет применяется при продаже на кредитных условиях, согласованных между экспортером и импортером. Форма не удобная для экспортера, но очень удобная для импортера. Импортер получает возможность не только получить товар и осуществить его продажу до предоставления оплаты. Это метод платежа, по которому продавец просто отправляет счет-фактуру покупателю, который должен заплатить в определенное время после ее получения (никакого документального подтверждение, используется только с филиалами и другими подразделами). Консигнация — означает, что экспортер транспортирует свои товары импортеру, но при этом сохраняет право собственности на эти товары до тех пор пока импортер не продаст их и не рассчитается с экспортером (консигнатором). Он настолько невыгодный для продавца, который редко применяется в международной торговле, как в случае с открытым счетом; продажа товара с использованием консигнации главным образом имеет место при его отправлении заграничным отделением экспортера. Эти расчеты наиболее выгодны для импортера и практикуются при доверительных и длительных отношениях с зарубежным поставщиком. Расчеты с использованием векселей, чеков, банковских карточек - международные расчеты, в которых применяются переводные и обычные векселя. За оплату векселя ответственность несет акцептант (банк-импортер), давший согласие его оплатить. Единообразный вексельный закон (1930 г.) регламентирует форму, реквизиты, условия выставления и оплаты векселей. По неторговым операциям используются дорожные (туристские) чеки, выписываемые крупными банками в разных валютах. Чек - денежный документ установленной формы, содержащий приказ банку выплатить обозначенную на нем валюту его владельцу. Форма и реквизиты чека регулируются национальным и международным законодательствами (Чековой конвенцией 1931 г. и др.). В международных расчетах активно используются банковские карточки преимущественно американского происхождения (Виза, Мастеркард, Америкэн Экспресс). 16 Особенности процедуры проявления международных платежей К международным финансовым расчетам логично отнести все виды расчетов, связанных с финансовыми обязательствами по различным контрактам между компаниями и учреждениями, находящимися в различных странах, а также между различными государствами. Также достаточно широко в банковской практике распространены и переводы денежных средств физическими лицами (гражданами различных стран) в различных валютах между разными странами. Отличительной чертой международных финансовых расчетов является использование различных валют при совершении платежей. Подавляющее большинство таких платежей осуществляются через существующую банковскую систему. Предварительно в контрактах плательщик и получатель денежных средств оговаривают валюту расчетов по сделкам. Традиционно, после Второй мировой войны сложилось, что основной международной валютой, в которой происходят расчеты в мировой торговле, стал доллар США. Международные расчеты – это регулирование платежей по денежным требованиям и обязательствам, возникающим в связи с экономическими, политическими, научно-техническими и культурными отношениями между государствами, организациями и гражданами разных стран. Международные расчеты осуществляют преимущественно безналичным путем в форме записей на счетах банков. Поскольку отсутствуют мировые кредитные деньги, принятые во всех странах, в международных расчетах используются девизы – платежные средства в иностранной валюте. В их числе: • коммерческие переводные векселя (тратты) – письменные приказы об уплате определенной суммы определенному лицу в определенный срок, выставляемые экспортерами импортерам; • обычные (простые векселя) – долговые обязательства импортеров; • банковские векселя – векселя, выставляемые банками данной страны на своих иностранных корреспондентов. В зависимости от репутации банков сфера обращения их векселей шире, чем коммерческих векселей. Купив банковские векселя, импортеры пересылают их экспортерам для погашения своих обязательств; • банковский чек – письменный приказ банка своему банку-корреспонденту о перечислении определенной суммы с его текущего счета за границей чекодержателю; • банковские переводы – почтовые и телеграфные переводы за рубеж; • банковские карточки (кредитные, пластиковые и др.) – именные денежные документы, дающие право владельцам использовать их для приобретения товаров и услуг за рубежом на безналичной основе. Система международных платежей отличается от платежной системы в отдельных странах. Так, если один банк в развитой стране хочет перевести деньги другому банку в той же стране, то он может использовать платежную систему ЦБ. На международной арене единого ЦБ не существует. В силу этого коммерческие банки, осуществляющие валютную операцию, должны использовать свои корреспондентские отношения с банками в других странах для исполнения таких сделок. Корреспондентские отношения – это договорные отношения, возникающие между двумя или несколькими коммерческими банками по поводу осуществления платежей и расчетов одним из них по поручению другого, а также предоставления кредитов, оказания других различных услуг. Основой корреспондентских отношений являются корреспондентские счета. Международные расчеты осуществляются в основном безналичным путем в форме записей на корреспондентских счетах банков на основе договора. Корреспондентский договор (correspondent agreement) – соглашение между несколькими банками об осуществлении платежей и расчетов между ними. При заключении корреспондентского договора определяются валюта расчетов, правила перевода остатка средств па счета в третьи страны, порядок пополнения счета и другие условия. На основе корреспондентских договоров производятся расчеты по внешней торговле, в том числе аккредитивами, переводными векселями, иностранными денежными переводами. В предусмотренные договором сроки банки-корреспонденты взаимно сверяют записи по корреспондентским счетам. Корреспондентский счет (correspondent account) – это счет, на котором отражаются расчеты, произведенные одним кредитным учреждением по поручению и за счет другого на основе заключенного корреспондентского договора. Корреспондентские счета по международным расчетам подразделяются на счета "ностро" и "лоро". Счета "ностро" (наши счета у них) – это счета данного банка в иностранных банках: 1) счет, который банк имеет у своего иностранного банка-корреспондента и на котором учитываются все его расходы и поступления; 2) корреспондентский счет, по которому проводятся все операции по исполнению корреспондентом поручений банка. Счета "лоро" (их счета у нас) – это счета зарубежных банков в национальном банке: 1) корреспондентский счет по международным расчетам, который открывается в отечественном банке на имя иностранного банка-корреспондента; 2) счет, открываемый банком-корреспондентом для зачисления сумм, выдаваемых или получаемых по поручению своего корреспондента. Счет "лоро" может быть также корреспондентским счетом третьего банка, открытым у банка-корреспондента данного кредитного учреждения. При этом счет банка-корреспондента в данном кредитном учреждении называется счетом "востро". Открывается он преимущественно коммерческими банками, которые активно осуществляют переводы, аккредитивные, инкассовые и другие операции по расчетам за товары и услуги. Платежи по корреспондентским счетам осуществляются в пределах остатка по счету либо с превышением остатка за счет овердрафта. Крупный банк, обслуживая национальный или региональной рынок, в то же время помогает другим банкам и, следовательно, предоставляет услуги их клиентам. Малые банки становятся корреспондентами крупных банков для получения услуг на главных рынках и получения специализированной помощи, включая кредиты. Крупные банки становятся корреспондентами малых банков для получения доступа к региональным рынкам. Эти банки обмениваются информацией относительно услуг, которые они предоставляют, комиссионных за эти услуги, книгами подписей, конфиденциальными текстовыми ключами (методами кодировки). При осуществлении международных платежей банк совершает две операции: 1) отправляет сообщение (авизо) о необходимости перечислить деньги какому-либо юридическому или физическому лицу; 2) выполняет фактический трансфер денег (путем внесения соответствующих бухгалтерских записей в свои книги) для осуществления окончательного расчета (settlment) или для рамбурсирования (reimbursment) платежа. Это связано с тем, что окончательный расчет по безналичному платежу в любой валюте может быть произведен лишь посредством бухгалтерских записей банка на территории соответствующей страны, в которой данная валюта является законным средством платежа. 17 Характеристика электронных расчетов Электронные расчеты Они представляют систему выполнения межбанковских расчетных операций на основании распоряжений клиентов, передаваемых в электронной форме с помощью электронных средств связи. Цель совершения платежей электронным способом - ускорение оборачиваемости и сокращение объемов денежных средств в расчетах, повышение качества банковского обслуживания. Участниками электронных расчетов являются подразделения расчетной сети Банка России, а пользователями - кредитные организации (и их филиалы) и другие его клиенты. Особенность электронных платежей заключается в их гарантированности и безотзывности при условии корректной подготовки электронного платежного документа. Под гарантированностью электронного платежа понимается целостность его передачи по каналам телекоммуникаций от исходного пункта до пункта назначения, а под безотзывностью -недопустимость возврата электронного платежа на всем пути его следования. Кроме того, важно определиться и относительно окончательности платежа. Окончательным он становится с того момента времени, когда его сумма может быть возвращена плательщику только по инициативе (или с согласия) получателя. Электронные платежи в системе Байка России проводятся па внутри- и межрегиональном уровнях. Под внутрирегиональными электронными расчетами (ВЭР) понимается совокупность отношений между подразделениями расчетной сети Банка России, а также между кредитными организациями, другими клиентами Банка России, находящимися на территории одной области (республики, края), по совершению платежей с использованием платежных и служебно-информационных документов, составляемых в электронной форме. Межрегиональные электронные расчеты (МЭР) - это отношения между подразделениями расчетной сети Банка России, кредитными организациями и другими клиентами Банка России, находящимися на территории различных субъектов РФ. Внутрирегиональные электронные платежи должны выполняться "день в день", т.е. денежные средства, списанные со счетов отправителей (корреспондентских счетов (субсчетов) кредитных организаций и других клиентов) расчетного подразделения Банка России, в течение операционного дня должны быть зачислены на счета получателей, открытые в расчетном подразделении Банка России. В регионах разрабатываются графики доставки, передачи и приема электронных платежей и обмена сообщениями. В каждом регионе существуют свои порядки проведения ВЭР, которые и методологически, и технически значительно отличаются друг от друга. Каждая региональная расчетная система имеет свои особенности. Организация и учет межрегиональных электронных расчетов выполняются их Головным участником МЭР, которым, как правило, является ГРКЦ. Последний отправляет и получает электронные платежные документы по системе межрегиональных телекоммуникаций и осуществляет учет операций. Регламент обработки отправляемых и получаемых межрегиональных электронных платежей в регионе утверждается территориальным учреждением Банка России. Сроки отправки сообщений межрегиональных и внутрирегиональных платежей отличаются, причем во втором случае они значительно короче. Это объясняется максимальным приближением сроков доставки сообщений посредством централизованной системы к законодательно установленным срокам прохождения платежа. Для того чтобы последний дошел до получателя как можно быстрее, его списание на межрегиональном уровне происходит, как правило, в первой половине дня. Исключение составляет Московский регион, в котором существует особая порейсовая технология отправки платежей через централизованную систему межбанковских расчетов, в которой предусмотрено списание межрегиональных платежей в течение всего рабочего дня. Однако платеж будет доставлен получателю в другом регионе в течение дня только в том случае, если плательщик отправит его первым или вторым рейсом (т.е. до 11 ч). В системах МЭР и ВЭР перевод платежей осуществляется на основе электронного платежного поручения (ЭПД). Такие формы безналичных расчетов, как инкассовые поручения и аккредитив в электронном виде, только готовятся к внедрению. Их применение станет возможным лишь после разрешения на законодательном уровне использования электронной цифровой подписи (ЭЦП) в качестве аналога собственноручной. Обмен ЭПД и электронными служебно-информационными документами (ЭСИД) между кредитными организациями или клиентами Банка России и обслуживающим подразделением расчетной сети последнего осуществляется пакетами, включающими один или несколько электронных документов (ЭД). Каждый пакет подписывается (защищается) электронной цифровой подписью (ЭЦП)1 отправителя. При передаче пакетов ЭД используются средства защиты информации, применяемые в системе Банка России. Различают полный и сокращенный форматы электронных платежных поручений. Полный формат содержит все основные реквизиты платежного поручения. При проведении платежей в системе МЭР применяется исключительно полный формат ЭД. В этом случае не требуется предоставлять сопутствующие расчетные документы на бумажном носителе. Во внутрирегиональных расчетах могут применяться и те, и другие форматы платежных документов. Однако использование сокращенных форматов увеличивает время прохождения документов и приводит к необходимости передачи сопроводительных материалов (т.е. платежных поручений на бумажном носителе). Совершенствование платежной системы России неразрывно связано с созданием и развитием электронной системы межбанковских расчетов, учитывающей и активно использующей возможности современной системно-технической среды, средств телекоммуникаций и защиты информации. В настоящее время данная проблема решается путем проведения постоянно расширяющегося эксперимента по совершению внутрирегиональных и межрегиональных электронных платежей, разработки единой телекоммуникационной сети, внедрения комплексной системы защиты информации, создания системы национальных форматов электронных банковских сообщений, экспериментальной отработки технологических решений на федеральном уровне и их нормативно-правового обеспечения. В течение 1993-1997 гг. в ряде регионов России проводился эксперимент по осуществлению межрегиональных электронных платежей. Его цель заключалась в апробации дополнительных средств совершения межбанковских расчетов наряду с существующим почтовым и телеграфным авизованием. Особенностью электронного платежа, как уже отмечалось, является гарантированность и безотзывность. Внедрение системы межрегиональных электронных расчетов позволило сократить время прохождения платежей с 10-12до 1-5дней. Коммерческие банки осуществляют электронные расчеты и внутри своей структуры, что позволяет им производить расчеты, минуя систему РКЦ, т.е. по схеме "головной банк - филиалы". Такая схема особенно характерна для бывших специализированных банковских структур (Промстройбанка, Сбербанка и др.), а также крупных вновь образованных коммерческих банков с множеством филиалов в различных регионах России. Клиринговая система внутри банка может строиться на разных принципах проведения взаимозачета. Банки развивают данные системы для сокращения расходов на осуществление платежей, ускорения их прохождения, роста ликвидности перевода. |