Ядгиров Экономические показатели. 3. 3 Расчет экономического эффекта от разработки маркетинговой стратегии агту

Скачать 108.82 Kb. Скачать 108.82 Kb.

|

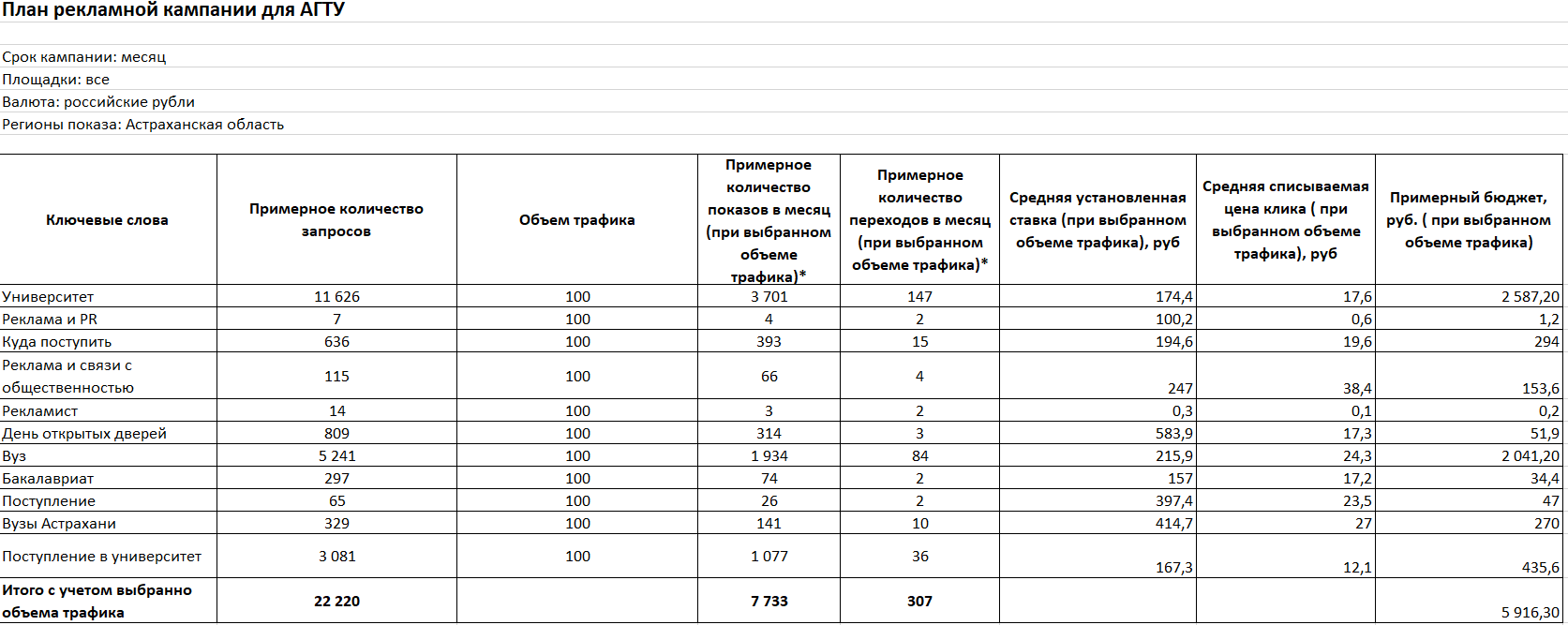

3.3 Расчет экономического эффекта от разработки маркетинговой стратегии АГТУВ данном пункте приводится краткая оценка современных проблем оценки экономической эффективности разработки маркетинговой стратегии АГТУ. Экономическая полезность рассматривается как денежный эквивалент того, насколько изменились доходы и убытки организации в результате инвестирования в маркетинговую стратегию. Финансовое состояние организации зависит от внедрения стратегии в ее деятельность. При создании бизнес-проекта, необходимо понимать его востребованность и прибыльность для организации. Финансовые методы оценки инвестиций в ИС рассматривают затраты на приобретение системы, как инвестиции, а эффект использования этой системы, как доход от этих инвестиций. В качестве критериев оценки экономической эффективности проектируемой информационной системы будем использовать следующие показатели NPV (NetPresentValue) - чистая приведенная стоимость. PBP (PaybackPeriod) - срок окупаемости инвестиций. IRR (Internal Rate of Return) –внутренняя норма доходности. Проведем оценку экономической эффективности с использованием модели денежных потоков. Учтем, что денежный поток - это сумма прогнозируемых или фактических поступлений от деятельности объекта оценки. Кроме того, необходимо учесть тот факт, что деньги имеют свойство терять свою ценность с течением времени под действием факторов макросреды: инфляции, изменения ставки рефинансирования и т.д. Необходимо использовать инструмент дисконтирования денежных потоков для учета снижения стоимости денег в будущем и приведения разновременных экономических показателей к какому-либо одному моменту времени, обычно к начальному периоду. Важнейшим показателем эффективности инвестиционного проекта является чистая текущая стоимость (Net Present Value, NPV) - накопленный дисконтированный эффект за расчетный период. Чистый приведенный эффект или чистая современная стоимость (Net Present Value, NPV) рассчитывается по формуле:  где  – коэффициент дисконтирования, для которого формула расчета выглядит следующим образом: – коэффициент дисконтирования, для которого формула расчета выглядит следующим образом: где r – расчетная ставка дисконтирования; n – номер года. Ставку rопределим по формуле Фишера:  где  – действующая на момент расчета ключевая ставка; – действующая на момент расчета ключевая ставка;i – темп инфляции по региону. Для признания проекта эффективным, необходимо, чтобы его NPV был положительным. Срок возврата инвестиций (Pay-BackPeriod, PBP) или срок окупаемости проекта – время, требуемое для покрытия первоначальных инвестиций за счет положительного чистого денежного потока. PBP показывает срок, необходимый для того, чтобы доходы, генерируемые инвестициями покрыли затраты на инвестиции. Этот показатель определяется кумулятивным расчетом NPV для каждого периода эксплуатации проекта. Точка, в которой NPVсменит знак (отрицательный на положительный), будет являться точкой безубыточности, а, следовательно, точкой окупаемости. Срок окупаемости - это именно тот показатель, который выбран в качестве основного в методике оценки инвестиционных проектов. Целью данного метода является определение продолжительности периода, в течение которого проект будет работать. При этом весь объем генерируемых проектом денежных средств, главными составляющими которого являются чистая прибыль и сумма амортизационных отчислений (то есть чистый эффективный денежный поток), засчитывается как возврат на первоначально инвестированный капитал. Формула для расчета срока окупаемости:  где PV - полные инвестиционные затраты проекта (как первоначальные, так и ежегодные); NCF - чистый положительный денежный поток за определенный интервал планирования. Индекс рентабельности инвестиций (ProfitabilyIndex, PI) представляет собой отношение суммы денежных поступлений к сумме денежных затрат. Данный показатель тесно связан с показателем чистой современной стоимости инвестиций, но, в отличие от него, позволяет определить не абсолютную, а относительную характеристику экономической эффективности инвестиций. Для расчета индекса рентабельности воспользуемся следующей формулой:  где I– инвестиционные расходы и первоначальные инвестиции, а NPV - чистая современная стоимость. Эта формула даёт возможность узнать объем прибыли в расчете на каждый затраченный рубль инвестиций. В случае если показатель превышает в итоге единицу, то проект признают рентабельным. При показателе равном единице, проект отвергается, как малоэффективный. Внутренняя норма доходности (Internal Rateof Return, IRR) является широко используемым показателем эмпирической оценки эффективности инвестиций. Под этим термином понимают ставку, при которой чистая современная стоимость (NPV) инвестиционного проекта равна нулю. IRR показывает максимально допустимый относительный уровень расходов, которые могут быть вложены в данный проект. Так, например, если проект финансируется за счет ссуды банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным. Расчет экономической эффективности внедрения маркетинговой стратегии напрямую зависит от характера финансирования, то есть реализуется ли инвестиция за свои или привлеченные средства. Для большинства инвестиционных проектов в случаях финансирования и за счет собственных средств, и за счет привлеченных финансовых ресурсов в основе лежит показатель стоимости капитала. Для нахождения IRR можно использовать графический или математический способ расчета. Математический способ использует формулу:  где  – значение выбранной расчетной ставки дисконтирования, при которой – значение выбранной расчетной ставки дисконтирования, при которой  ; ; – значение расчетной ставки дисконтирования, при которой – значение расчетной ставки дисконтирования, при которой  . .Экономический смысл данного показателя в том, что он определяет верхнюю границу доходности инвестиций в ИТ-проект, и, соответственно, максимальные удельные затраты по нему: если IRRпроекта больше стоимости инвестируемого капитала (действующей расчетной ставки плюс банковский процент по кредиту), то проект следует принять, в противном случае — отклонить. ЗПф - запас финансовой прочности в процентном выражении. ЗПф - разность между фактическимIRR и действующей расчетной ставкой. Формула ЗПф:  , (23) , (23)где IRR– внутренняя норма доходности проекта, r - действующая расчетная ставка плюс банковский процент по кредиту. Чем больше запас финансовой прочности в процентном выражении, тем более устойчив проект к воздействию факторов макросреды. Первоначальные вложения на разработку стратегии - это отрицательный денежный поток по проекту. Он включает расходы на разработку рекламной кампании в интернете, медиаплан, проведение массовые мероприятие, развитие внебюджетных доходов, то есть денежные средства, которые необходимы для реализации маркетинговой стратегии. С помощью инструментов сервиса Яндекс Директ подсчитаем примерные расходы на рекламную кампанию по представленным ключевым словам и на период одного месяца. Сумма расходов составляет 5 916,30 рублей.  Рисунок 37 – Расходы на рекламную кампанию в Яндекс Директ Для того, чтобы определить каковым будет бюджет на рекламную кампанию необходимо составить смету расходов. Таблица 13 – Смета расходов на рекламную кампанию

Таким образом, такая рекламная кампания для АГТУ в сети Интернет способна повысить спрос на образовательные услуги, а ее бюджет составит – 36 916,30 руб. Таблица 14 – Примерный расчет медиаплана АГТУ

Определим затраты на массовые мероприятия. Проведение квеста составит 60000 тыс. рублей. Стоимость квеста состоит из печатной продукции, полиграфия, фотозона. Таким образом, затраты на разработку и внедрение всех мероприятий составит: Зат общ = 273 800 + 36 916,3 + 60 000 = 370716,3 (руб.) Необходимо понимать, что нужно эти средства необходимо выделять каждый год в течении 5 лет. Несмотря на целевой характер разработанной стратегии, планируется получение экономического эффекта от ее внедрения. Положительные денежные потоки предполагается получить за счет исчезновения необходимости ввода в штат новых специалистов, ответственного за аналитическую работу. В АГТУ есть отдел маркетинга и человек, который будет заниматься аналитической работой и реализацией мероприятий. Поэтому, положительными денежными потоками по проекту будем считать сэкономленную сумму минимальной заработной платы и отчислений в фонды. В результате внедрения на предприятие маркетинговой стратегии, уменьшается трудоемкость выполнения работ персоналом. У персонала остается время для выполнения других работ, что повысит лояльность сотрудников и принесет организации полезный эффект от работы. Также, положительным денежным потоком будет прибыль, которая будет возрастать на 6% (20368134 тыс.руб.), за счет внедрения мероприятий. Таким образом, в качестве положительного денежного потока возьмем размер минимальной заработной платы (12 000 руб.) и процент отчислений в фонды 30 %. PVi= ((12*12) * 0,3) + (12*12) + 20368134 = 20555334 (руб.) 4.3.3. Расчет показателейЗначение ставки рефинансирования Банка России с 01.01.2016 года приравнено к значению ключевой ставки Банка России на соответствующую дату. Ключевая ставка Центрального Банка РФ – 5 % (с 01.05.2021 г.) Темп инфляции по региону – 5,6 (от 12.05.2021 г.). r = 0,05 + 0,056 + 0,05 × 0,056 = 0,1088 Чтобы выявить чистую современную стоимость NPV требуется составить таблицу с расчетами, такую как таблице 7. Таблица 7 – Расчет чистого приведенного эффекта

Значение показателя NPV доказывает, что проект эффективен, так как NPV больше нуля. Из таблицы 7 видно, что проект окупиться в первом году, определим точный срок окупаемости, выполнив действия:  Таким образом, окупаемость проекта составит 8 месяцев. Окупаемость наступит на первом году. Исходя из этого, нужно рассчитать индекс рентабельности инвестиций PI:  Каждый затраченный рубль инвестиций принесет 0,56 руб. в первом году эксплуатации. Рассчитаем внутреннюю норму доходности и запас прочности IRR. Так как срок окупаемости менее года, проведем расчет IRR поквартально.Расчеты приведены в таблице 8, где rн = 16%, rв = 17%. Таблица 8 – Расчет внутренней нормы доходности

Это означает, что для того, чтобы проект стал невыгодным расчетная ставка должна увеличиться более чем на 6,12% относительно ее текущего значения.  При IRR = 16,57%, выполняются необходимые условия: r1<IRR<r2 иNPV2< 0 <NPV1 Значение этого показателя позволяет понять, что проект следует принять к рассмотрению. Необходимо рассчитать Запас прочности проекта. После получения расчетногозначения IRRqнеобходимо его перевести в годовое значение, то есть умножить на 4. Припереводе IRRqв годовой запас прочности получим: IRR = 16,57*4 = 66,28% (32) Расчеты показывают, что проект имеет хороший запас прочности =66,28% - 10,88% =55,4%, это означает, что ставка дисконтирования может вырасти более чем на 56%, чтобы проект все еще оставался прибыльным. При финансовом методе анализа проекта, данный проект экономически выгоден, что выражается в следующем: чистый приведенный доход за 3 года использования информационно-аналитической системы составит примерно 334773 (руб.); срок окупаемости проекта составит 8 месяцев; индекс рентабельности инвестиций показывает, что каждый вложенный в проект рубль окупит себя и принесет еще 0,56 руб. в первом году эксплуатации. проект имеет значительный запас финансовой прочности - 55,48%, который показывает, что ставка дисконтирования может вырасти более чем на 56%, для того, чтобыпроект все еще оставался прибыльным. Качественный метод оценки проекта был проведен на основе системы сбалансированных показателей, что позволило выделить значение ключевых показателей деятельности регионального венчурного фонда, в результате внедрения предлагаемой информационно-аналитической системы. При вероятном методе было определено, что внедрение информационно-аналитической системы приведёт к повышению таких показателей как: процент сотрудников, желающих повысить квалификацию, процент удержания инвесторов, процент роста доходности и процентудовлетворенности интересов различных групп заинтересованных лиц. Кроме того, данная ИАС приведет к сокращению время оценки и отбора проектов, задержек при оценке проектов, процента уровня риска. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||