инд проект. Анализ банковских карт по дисциплине Экономика

Скачать 321.96 Kb. Скачать 321.96 Kb.

|

2.2 Проблемы развития банковских карт и возможные пути решенияНа основании проведенного исследования рынка банковских карт России определим основные проблемы развития рынка банковских карт. Поскольку применение платежных карточек является формой безналичных расчетов, наиболее нуждаются в совершенствовании инфраструктуры услуг на финансовом рынке, можно привести основные проблемы, которые выделяют различные авторы и их решения. Таблица 2 Основные проблемы использования платежных карточек и пути их решения

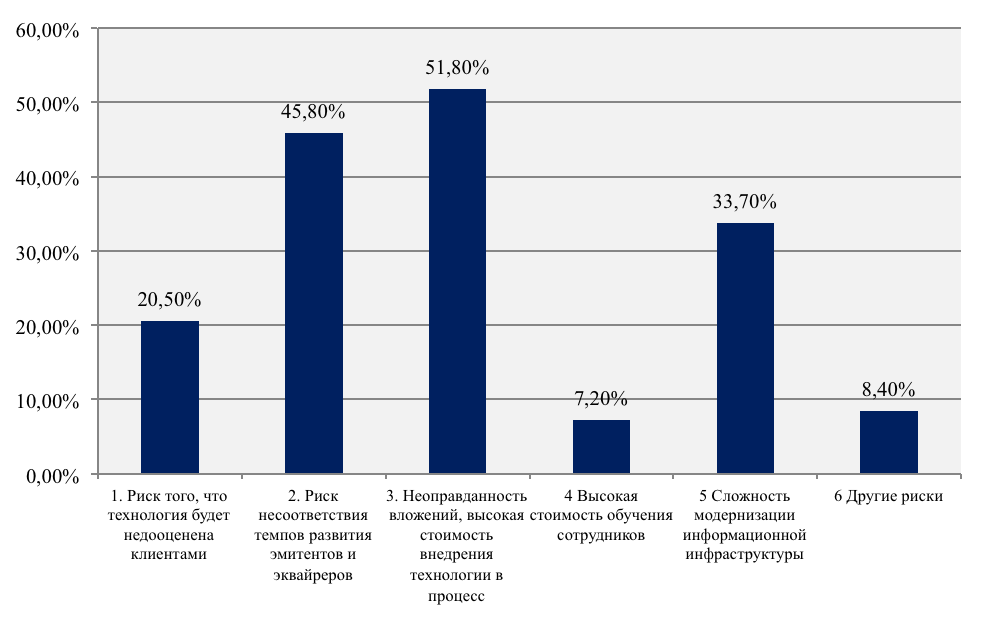

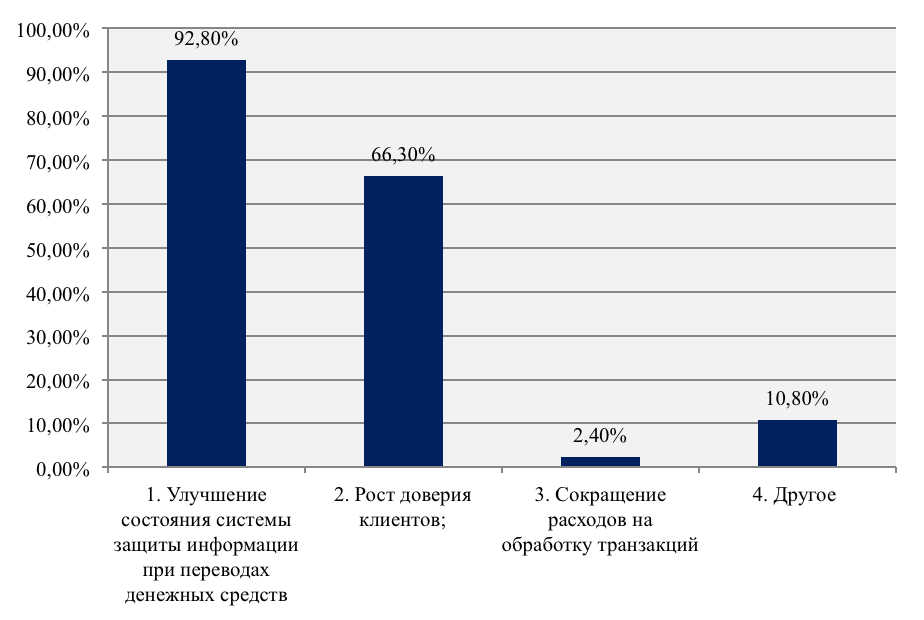

Развитие рынка банковских карт способствует повышению активности киберпреступников и увеличению количества вредоносного программного обеспечения. В области безналичных платежей помимо внедрения бесконтактных технологий и нового оборудования, необходимо уделить внимание развитию и повышению эффективности использования уже существующих терминальных сетей путем внедрения автоматизированных систем, таких как система мониторинга POS-терминального оборудования. Сфера обработки наличных денежных средств также требует инновационных решений для автоматизации бизнес-процессов. Одним из таких решений, безусловно, может стать решение для замкнутого оборота наличности во фронт-офисах банков, основанное на программно-аппаратных комплексах с использованием технологии ресайклинга. При развитии операций с банковскими картами банк должен ориентироваться на развитие и продвижение нефинансовых сервисов, повышающих потребительскую ценность банковских карт для клиентов. На сегодняшний день уже существуют решения, позволяющие разместить на банковской карте и поддерживать в банковской инфраструктуре самообслуживания такие сервисы, как транспортная карта, карта болельщика, электронный паспорт сотрудника предприятия, билет на массовые мероприятия (кино, театры, концерты, музеи, матчи), электронный аттестат, кампусная карта и многие другие, в зависимости от целевой аудитории. Более того, большую значимость имеет оказание широкого спектра социально значимых сервисов в партнерстве с государственными органами власти. Использование банковских карт и инфраструктуры для оказания государственных услуг позволяет банкам реализовать свою социальную миссию. Кроме того, используются и технические методы защиты от мошенничества с банковскими картами. В их числе для развития рынка банковских карт предлагаются следующие методы защиты: - Использование технологии SMS-оповещения держателей карт об авторизациях транзакций. Метод весьма эффективный, так как клиент банка фактически сам обеспечивает мониторинг собственных (или нелегальных) действий со своими картами. К недостаткам можно отнести то, что, как правило, доставка SMS не гарантирована по времени, могут возникнуть проблемы с получением SMS в роуминге. Кроме того, клиент не может быть принудительно подписан на такую услугу. - Обеспечение для своих клиентов-пользователей систем удаленного банковского обслуживания технологий вторичной (дополнительной) аутентификации и/или двухфакторной аутентификации (DPA/CAP и др.), а также надежной технологии электронно-цифровой подписи при выполнении финансовых операций. На этот счет практически у каждого разработчика промышленных систем обслуживания электронных платежей имеются соответствующие программно-аппаратные решения. - Использование технологии 3D Secure (Verified by VISA и MasterCard Secure Code), что позволяет значительно снизить риски при расчетах в сети Интернет как эквайерам, так и эмитентам. - Издание EMV карт с поддержкой DDA (Dynamic Data Authentication) обеспечивающее надежную защиту от скимминга. - Не формальное, а фактическое следование стандарта обеспечения безопасности данных PCI DSS. В частности, как минимум, необходимо применять в программном обеспечении карточных систем front- и back-office маскирование PAN и шифрование основных карточных реквизитов на уровне базы данных, а также отказаться от долгосрочного хранения содержимого треков магнитных полос и значений PVV/CVV2/CVC2. - Ну и, наконец, использование специальных программных систем Fraud-мониторинга (выявления мошенничества) и анализа транзакций. Платформа, позволяющая расширить функционал карт банка, называется SmartUp. Она позволяет использовать карты банка в различных нефинансовых проектах и передать управление обособленными областями данных на карте таким партнерам банка, как: учебные заведения, торговые сети, автозаправочные станции, клубы, промышленные организации и прочие. Запуск совместных проектов на базе карт банка не требует перевыпуска карт и может быть произведен в кратчайшие сроки за счет поддержки режима отложенной персонализации нефинансового приложения. Использование смартфонов с NFC (Near field communication — коммуникации ближнего поля) при построении прикладных решений позволяет снизить расходы на инфраструктуру и создать привлекательные для клиентов сервисы. При этом смартфон может быть использован следующим образом: Смартфон как удаленный ридер, посредством которого клиент может совершить различные операции с картой, например: в мобильном приложении банка клиент оплачивает билеты на поездки в общественном транспорте и посредством смартфона записывает их в карту. Технически данный функционал реализуется за счет построения VPN на ключах апплета карты между транспортным приложением и билетным сервером. Результат: значительное конкурентное преимущество, удобство совершения операции для клиентов банка, совмещение транспортной и банковской карты. Смартфон как карта. При этом варианте данные карты либо загружаются в защищенную область смартфона (eSE), либо располагаются в специализированной операционной среде на хосте банка, а смартфон обеспечивает обмен информацией между картой и POS-терминалом при совершении операций. Результат: значительное конкурентное преимущество карт банка, экономия на эмиссии. Кроме нефинансовых проектов функционал платформы обеспечивает реализацию антифишингового OTP (One-time password в соответствии со стандартом RFC4226). Схема работы сервиса проста: при необходимости авторизации и совершения операций в интернет-банке банк не отправляет клиенту SMS с кодом, но клиенту достаточно приложить карту к своему смартфону, при этом карта в режиме off-line формирует одноразовый пароль. Клиент вводит полученный пароль в соответствующую строку интернет-банка, сервер банка проверяет корректность пароля и, в случае корректного значения, формирует ответный одноразовый пароль, который проверяет карта клиента. Данный сервис позволяет значительно повысить безопасность совершения операций через ДБО, а также снизить расходы банка. Результатом сервиса является двухфакторная аутентификация клиента и сервера, исключение возможности фишинга и сокращение затрат банка. С целью дополнительной мерой безопасности при осуществление операций с банковскими картами предлагается применение системы ограничения расходования средств по карте, вводимое самим держателем карты путем установления лимитов на использование платежной карты: ежедневный расходный лимит, ежемесячный расходный лимит. Установление лимитов должно быть как отдельно на сумму покупок/сумму наличных операций, так и на общую сумму расходных операций по карте. Лимиты, установленные держателем карты, не могут превышать лимитов расходования, установленных тарифами. Говоря о безопасности, можно отметить необходимость внедрения принципиально новых платежных терминалов системы «ОСМП-Штрих», которые будут устанавливаться в супермаркетах. Клиент, желающий оплатить услуги, должен будет подойти к терминалу, который расположен, например, в видном месте магазина, и ввести туда данные платежа, после чего он получает чек. Затем плательщик с чеком идет в кассу, и сотрудник магазина просто проводит чеком, на котором нанесен соответствующий штрих-код, в специальном терминале. После этого плательщик вносит в кассу денежные средства. Основная цель системы терминалов «ОСМП-Штрих» - разгрузить сотрудников магазина, принимающих платежи. К тому же скорость приема платежа будет гораздо выше потому, что сотруднику супермаркета не надо будет самому вводить данные платежа в терминал. С целью повышения безопасности операций через терминалы банков предлагается применение приставок к уже установленным терминалам «Сash-in». Таким приставки производятся в «антивандальном» варианте и работают на основе программного обеспечения самого банкомата. Простота крепления к банкомату и обслуживания «Сash-in» приставки позволяет в течение нескольких часов установить ее на банкомат. Вместе с такой приставкой банкомат представляет программно-аппаратный комплекс, предоставляющий клиентам полный сервис услуг. Через банкомат клиент может снять наличные денежные средства, оплатить в безналичной форме различные услуги провайдеров, а при помощи «Сash-in» приставки оплатить в наличной форме услуги операторов, сделать платеж в погашение потребительского кредита и пополнить свой банковский счет. 2.3. Перспективы развития современных информационных систем в развитии рынка банковских картВ рамках внедрения инновационных продуктов по защите операций с платежными картами для банка актуальным было бы внедрение следующих инновационных технологий: - расширение функционала управления банкоматами (в частности, защита от ловушек купюр); - реализация веб-портала для мерчантов TranzWare Payment Gateway (сервис для клиентов банков по торговому эквайрингу); - поддержка различных схем расчетов в международных платежных системах; - реализация ложного PIN-кода (false PIN) и развитие алгоритмов машинного интеллекта для предотвращения мошеннических операций. Впрочем, такое промедление с массовым внедрением инфраструктуры смарт-карт тщетно. Внимание обращается не только на преимущества в сфере защиты средств клиентов банка, но, так как карточка с микрочипом имеет в себе собственную память, которая не используется на полную мощность, то карточки с микрочипом могут использоваться, например, для авторизации сотрудника при допуске его к режимным объектам или специализированного программного обеспечения, что принесет дополнительные преимущества банкам в сфере защиты внутренней банковской информации. Разработчики карт с чипом заложили значительный потенциал для дальнейшего развития механизмов и способов использования таких карточек. С целью развития рынка банковских карт и совершенствования их, предалагется переход на чиповые карты тем банкам, которые еще этого не сделали. Положительный прогноз внедрения технологии во вновь эмитируемые платежные карты свидетельствует, что к концу 2016 года переход завершится у 79,5% банков. Многие участники рынка поддерживают переход на эмиссию платежных карт с микропроцессором стандарта EMV. Рассмотрим риски, связанные с переходом на микропроцессорные банковские карты (рисунок 3)  Рисунок 3 - Риски внедрения новой технологии выпуска банковских карт с микропроцессором для банка На основании представленной диаграммы, наибольший риск при внедрении эмиссии микропроцессорных карты является неоправданность вложения, и высокая стоимость внедрения технологии в процесс, что составляет 51,8% из всех рисков. На втором месте риск несоответствия развития эмитентов и эквайреров. Это значит, что возможна ситуация, когда банк перейдет на выпуск пластиковых карт с микропроцессорами которые не могут быть приняты во всех точках обслуживания банковских карт. Во избежание такой ситуации банк должен позаботится о распространении нового оборудования для обслуживания микропроцессорных карт. Рассмотрим выгоды для коммерческих банков от перехода на оборудование, осуществляющее прием платежных карт с микропроцессором стандартаEMV (перехода на эмиссию карт с микропроцессором стандарта EMV) (рисунок 4).  Рисунок 4 - Выгоды для банков от перехода на оборудование, осуществляющее прием платежных карт с микропроцессором стандартаEMV (перехода на эмиссию карт с микропроцессором стандарта EMV) Но основании проведенного исследования, 92,8% факторов влияет на улучшение состояния системы защиты информации при переводах денежных средств с использованием микропроцессорных карты. Кроме того, в категории другое, наиболее распространенным является мнение о преимуществах возможности реализации различных приложений на одной карте. Кроме того для банка предлагается использовать технические методы защиты от мошенничества с банковскими картами. В их числе предлагаются следующие методы защиты: - Использование технологии SMS-оповещения держателей карт об авторизациях транзакций. Метод весьма эффективный, так как клиент банка фактически сам обеспечивает мониторинг собственных (или нелегальных) действий со своими картами. К недостаткам можно отнести то, что, как правило, доставка SMS не гарантирована по времени, могут возникнуть проблемы с получением SMS в роуминге. Кроме того, клиент не может быть принудительно подписан на такую услугу. - Обеспечение для своих клиентов-пользователей систем удаленного банковского обслуживания технологий вторичной (дополнительной) аутентификации и/или двухфакторной аутентификации (DPA/CAP и др.), а также надежной технологии электронно-цифровой подписи при выполнении финансовых операций. На этот счет практически у каждого разработчика промышленных систем обслуживания электронных платежей имеются соответствующие программно-аппаратные решения. - Использование технологии 3D Secure (Verified by VISA и MasterCard Secure Code), что позволяет значительно снизить риски при расчетах в сети Интернет как эквайерам, так и эмитентам. - Издание EMV карт с поддержкой DDA (Dynamic Data Authentication) обеспечивающее надежную защиту от скимминга; - Не формальное, а фактическое следование стандарта обеспечения безопасности данных PCI DSS. В частности, как минимум, необходимо применять в программном обеспечении карточных систем front- и back-office маскирование PAN и шифрование основных карточных реквизитов на уровне базы данных, а также отказаться от долгосрочного хранения содержимого треков магнитных полос и значений PVV/CVV2/CVC2. - Ну и, наконец, использование специальных программных систем Fraud-мониторинга (выявления мошенничества) и анализа транзакций. |