АНАЛИЗ ФИНАНСОВОГО ПОЛОЖЕНИЯ И ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ ООО «РИЧ ФЭМИЛИ» ЗА ПЕРИОД С 01.01.2016 ПО 31.12. Анализ финансового положения и эффективности деятельности ооо рич фэмили за период с 01. 01. 2016 по 31. 12. 2017 Представленный анализ финансового состояния ооо рич фэмили выполнен за период 01. 01. 201631. 12. 2017 г. 2 год

Скачать 156.31 Kb. Скачать 156.31 Kb.

|

|

2.2 Анализ финансового положения и эффективности деятельности ООО «РИЧ ФЭМИЛИ» за период с 01.01.2016 по 31.12.2017 Представленный анализ финансового состояния ООО «РИЧ ФЭМИЛИ» выполнен за период 01.01.2016–31.12.2017 г. (2 года). Деятельность ООО «РИЧ ФЭМИЛИ» отнесена к отрасли «Торговля розничная, кроме торговли автотранспортными средствами и мотоциклами» (класс по ОКВЭД – 47), что было учтено при качественной оценке значений финансовых показателей. Таблица 1 – Структура имущества и источники его формирования

Продолжение таблицы 1

Структура активов организации на 31 декабря 2017 г. характеризуется большой долей (96,1%) текущих активов и незначительным процентом внеоборотных средств. Активы организации за анализируемый период (с 31.12.2015 по 31.12.2017) практически остались на том же уровне. Несмотря на фактическую неизменность величины активов, собственный капитал уменьшился на 12,7%, что свидетельствует об отрицательной динамике имущественного положения организации. На рисунке 1 наглядно представлено соотношение основных групп активов организации.  Рисунок 1 – Соотношение основных групп активов организации Рост величины активов организации связан, в первую очередь, с ростом следующих позиций актива бухгалтерского баланса (в скобках указана доля изменения статьи в общей сумме всех положительно изменившихся статей): дебиторская задолженность – 488 300 тыс. руб. (53,8%) запасы – 370 862 тыс. руб. (40,8%) Одновременно, в пассиве баланса прирост наблюдается по строкам: кредиторская задолженность – 153 492 тыс. руб. (90,2%) оценочные обязательства – 16 590 тыс. руб. (9,8%) Среди отрицательно изменившихся статей баланса можно выделить «денежные средства и денежные эквиваленты» в активе и «нераспределенная прибыль (непокрытый убыток)» в пассиве (-902 150 тыс. руб. и -163 771 тыс. руб. соответственно). Собственный капитал организации за анализируемый период (с 31 декабря 2015 г. по 31 декабря 2017 г.) ощутимо снизился до 1 121 175,0 тыс. руб. (на 163 771,0 тыс. руб.). Оценка стоимости чистых активов организации представлена в таблице 2. Таблица 2. – Оценка стоимости чистых активов

Чистые активы организации на 31 декабря 2017 г. намного (в 112 117,5 раза) превышают уставный капитал. Это положительно характеризует финансовое положение, полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации. При этом необходимо отметить снижение чистых активов на 12,7% за два последних года. Несмотря на нормальную относительно уставного капитала величину чистых активов, их дальнейшее снижение может привести к ухудшению данного соотношения. Динамика чистых активов и уставного капитал организации представлена на рисунке 2:  Рисунок 2 – Динамика чистых активов и уставного капитал организации Основные показатели финансовой устойчивости организации представлены в таблице 3: Таблица 3 – Основные показатели финансовой устойчивости организации

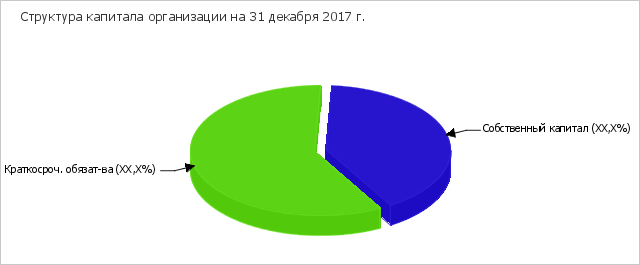

Коэффициент автономии организации на 31 декабря 2017 г. составил 0.41. Данный коэффициент характеризует степень зависимости организации от заемного капитала. Полученное здесь значение показывает, что ввиду недостатка собственного капитала организация в значительной степени зависит от кредиторов. В течение анализируемого периода коэффициент автономии ощутимо снизился (на 0,06). На рисунке 3 рассмотрена структура капитала организации: Необходимо отметить, что долгосрочные обязательства не нашли отражение на диаграмме ввиду их отсутствия.  Рисунок 3 – Структура капитала организации На 31 декабря 2017 г. коэффициент обеспеченности собственными оборотными средствами составил 0,38. За два последних года коэффициент обеспеченности собственными оборотными средствами ощутимо снизился (на 0,07). На 31.12.2017 значение коэффициента можно характеризовать как полностью укладывающееся в норму. В течение всего периода коэффициент обеспеченности собственными оборотными средствами укладывался в нормативное значение. Коэффициенты ликвидности рассчитаны в таблице 4. Таблица 4 – Расчет коэффициентов ликвидности

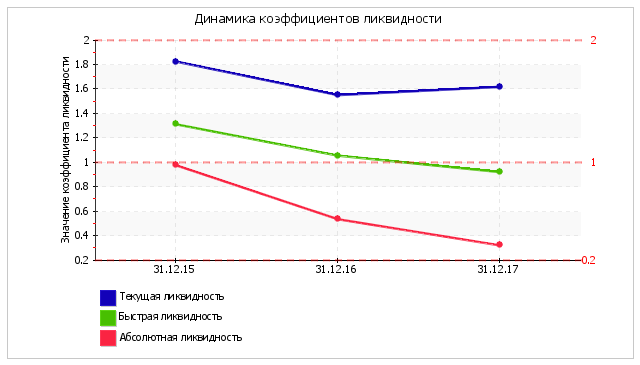

На 31.12.2017 при норме 2 коэффициент текущей (общей) ликвидности имеет значение 1,62. Более того следует отметить отрицательную динамику показателя – в течение анализируемого периода коэффициент снизился на -0,19. Коэффициент быстрой ликвидности имеет значение, укладывающееся в норму (0,91). Это говорит о наличии у организации ликвидных активов, которыми можно погасить наиболее срочные обязательства. Коэффициент быстрой ликвидности сохранял нормативные значения в течение всего рассматриваемого периода. Соответствующим норме, как и два другие коэффициента, оказался коэффициент абсолютной ликвидности (0,38 при норме 0,2). В тоже время за весь рассматриваемый период коэффициент снизился на -0,61. Динамика коэффициентов ликвидности рассмотрена на рисунке 4.  Рисунок 4 – Динамика коэффициентов ликвидности Анализ соотношения активов по степени ликвидности и обязательств по сроку погашения произведен в таблице 5. Таблица 5 – Анализ соотношения активов по степени ликвидности и обязательств по сроку погашения

Из четырех соотношений, характеризующих наличие ликвидных активов у организации, выполняются все, кроме одного. Организация неспособна погасить наиболее срочные обязательства за счет высоколиквидных активов (денежных средств и краткосрочных финансовых вложений), которые составляют только 33% от достаточной величины. В соответствии с принципами оптимальной структуры активов по степени ликвидности, краткосрочной дебиторской задолженности должно быть достаточно для покрытия среднесрочных обязательств (П2). В данном случае это соотношение выполняется – у организации достаточно краткосрочной дебиторской задолженности для погашения среднесрочных обязательств (больше в 25,5 раза). Основные финансовые результаты деятельности ООО «РИЧ ФЭМИЛИ» в течение анализируемого периода 31.12.15–31.12.17 представлены в таблице 6. Таблица 6 – Основные финансовые результаты деятельности ООО «РИЧ ФЭМЕЛИ»

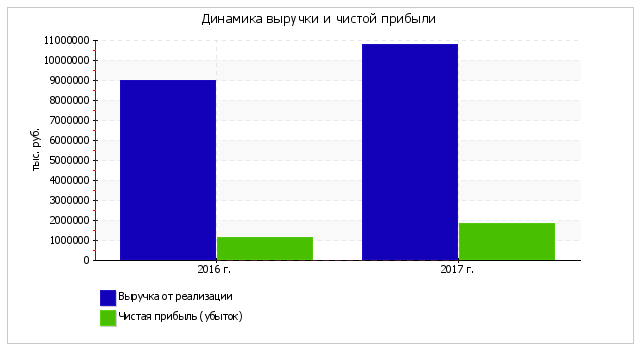

За весь рассматриваемый период наблюдалось явное повышение выручки, составившее 1 775 752 тыс. руб. – до 10 765 639 тыс. руб. Прибыль от продаж за 2017 год равнялась 2 460 892 тыс. руб. За два года финансовый результат от продаж увеличился на 864 232 тыс. руб., или на 54,1%. Обратив внимание на строку 2220 формы №2 можно отметить, что организация не использовала возможность учитывать общехозяйственные расходы в качестве условно-постоянных, включая их ежемесячно в себестоимость производимой продукции (выполняемых работ, оказываемых услуг). Поэтому показатель «Управленческие расходы» за отчетный период в форме №2 отсутствует. Проверка взаимоувязки показателей формы №1 и формы №2 за последний отчетный период подтвердила формальную корректность отражения в отчетности отложенных налоговых активов и обязательств. Изменение выручки и прибыли ООО «РИЧ ФЭМЕЛИ» в течение всего анализируемого периода представлено на рисунке 5.  Рисунок 5 – Динамика выручки в течение исследуемого периода Анализ рентабельности организации представлен в таблице 7: Таблица 7 – Анализ рентабельности организации

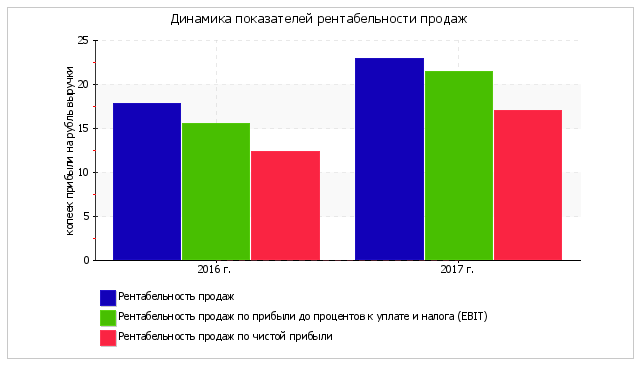

За последний год организация получила прибыль как от продаж, так и в целом от финансово-хозяйственной деятельности, что и обусловило положительные значения всех трех представленных в таблице показателей рентабельности. На рисунке 6 представлена динамика показателей рентабельности продаж ООО «РИЧ ФЭМИЛИ».  Рисунок 6 – Динамика показателей рентабельности продаж По результатам проведенного анализа выделены и сгруппированы по качественному признаку основные показатели финансового положения и результатов деятельности ООО «РИЧ ФЭМИЛИ» за два года. Следующие 7 показателей финансового положения и результатов деятельности организации имеют исключительно хорошие значения: значение коэффициента обеспеченности собственными оборотными средствами является исключительно хорошим; коэффициент абсолютной ликвидности полностью соответствует нормальному значению; отличная рентабельность активов ; положительная динамика рентабельности продаж за период 01.01–31.12.2017 получена прибыль от продаж (2 460 892 тыс. руб.), причем наблюдалась положительная динамика по сравнению с предшествующим годом (+864 232 тыс. руб.); чистая прибыль за 2017 год составила 1 829 575 тыс. руб. (+716 321 тыс. руб. по сравнению с предшествующим годом); рост прибыли до процентов к уплате и налогообложения (EBIT) на рубль выручки ООО «РИЧ ФЭМИЛИ» С хорошей стороны финансовое положение организации характеризуют такие показатели: чистые активы превышают уставный капитал, однако за весь анализируемый период произошло снижение величины чистых активов; коэффициент быстрой (промежуточной) ликвидности соответствует нормативному значению. Среди всех полученных в ходе анализа показателей имеется один, имеющий значение на границе нормативного – не в полной мере соблюдается нормальное соотношение активов по степени ликвидности и обязательств по сроку погашения. Среди неудовлетворительных показателей финансового положения ООО «РИЧ ФЭМИЛИ» можно выделить такие: коэффициент автономии имеет неудовлетворительное значение ниже нормального значение коэффициент текущей (общей) ликвидности; уменьшение собственного капитала организации ООО «РИЧ ФЭМИЛИ» при том что, активы организации практически не изменились. Среди показателей финансового положения организации, имеющих критические значения, можно выделить такие: коэффициент покрытия инвестиций значительно ниже нормы (доля собственного капитала и долгосрочных обязательств в общей сумме капитала организации составляет 75% (нормальное значение для данной отрасли: 70% и более); критическое финансовое положение по величине собственных оборотных средств. Одним из показателей вероятности скорого банкротства организации является Z-счет Альтмана, который рассчитывается по следующей формуле (применительно к ООО "РИЧ ФЭМИЛИ" взята 4-факторная модель для частных непроизводственных компаний). Z-счет = 6,56T1 + 3,26T2 + 6,72T3 + 1,05T4 Таблица 8 – Показатели для расчета скорого банкротства по Альтману,

Предполагаемая вероятность банкротства в зависимости от значения Z-счета Альтмана составляет: 1.1 и менее – высокая вероятность банкротства; от 1.1 до 2.6 – средняя вероятность банкротства; от 2.6 и выше – низкая вероятность банкротства. Для ООО «РИЧ ФЭМИЛИ» значение Z-счета на 31 декабря 2017 г. составило 10,09. Такое значение показателя свидетельствует о незначительной вероятности банкротства ООО «РИЧ ФЭМИЛИ». Другая модель прогноза банкротства предложена британскими учеными Р. Таффлером и Г. Тишоу представлена в таблице 9. Модель Таффлера была разработана по результатам тестирования модели Альтмана в более поздний период и включает четыре фактора: Z = 0,53X1 + 0,13X2 + 0,18X3 + 0,16X4 , Таблица 9 – Показатели для расчета скорого банкротства по Таффлеру

Продолжение таблицы 9

Вероятность банкротства по модели Таффлера: Z больше 0,3 – вероятность банкротства низкая; Z меньше 0,2 – вероятность банкротства высокая. Поскольку в данном случае значение итогового коэффициента составило 1,75, вероятность банкротства можно считать низкой. Еще одну методику прогнозирования банкротства, адаптированную для российских условий, предложили Р.С. Сайфуллина и Г.Г. Кадыкова (таблица 10). Пятифакторная модель данной методики следующая: R = 2К1 + 0,1К2 + 0,08К3 + 0,45К4 + К5 Таблица 10 – Показатели для расчета скорого банкротства по методике Сайфуллиной и Кадыковой

В рамках модели Сайфуллина-Кадыкова итоговый показатель (R) интерпретируется следующим образом. Если R меньше 1, то вероятность банкротства организации высокая; если R больше 1 – низкая. Из таблицы выше видно, что значение итогового показателя составило 3,1. Это значит, что вероятность банкротства мала, финансовое положение организации можно считать устойчивым. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||