Анализ деятельности. ИП Шлыкова Ю.Г. (2017-2019) разделы 2, 4, 5, 6. Анализ финансового состояния ип шлыкова Ю. Г. (20172019 гг.)

Скачать 472.74 Kb. Скачать 472.74 Kb.

|

Раздел 6. Анализ финансовой устойчивости компанииПод финансовой устойчивостью понимают обеспеченность приобретения запасов источниками их формирования. В зависимости от такой обеспеченности различают четыре типа финансовой устойчивости: 1) абсолютная устойчивость финансового состояния, которая означает наличие у компании излишка собственных источников формирования запасов, что соответствует следующей системе неравенств:  где  – излишек или недостаток собственных оборотных средств, – излишек или недостаток собственных оборотных средств, – излишек или недостаток перманентных оборотных средств; – излишек или недостаток перманентных оборотных средств; – излишек или недостаток основных источников формирования запасов и затрат; – излишек или недостаток основных источников формирования запасов и затрат;2) нормально устойчивое финансовое состояние, когда запасы обеспечиваются суммой собственных оборотных средств компании и долгосрочных заемных средств, что соответствует системе неравенств:  3) неустойчивое финансовое состояние, когда запасы обеспечиваются за счет собственных и заемных средств (долгосрочных и краткосрочных), что соответствует системе неравенств:  4) кризисное финансовое состояние (компания находится на грани банкротства), когда запасы не обеспечиваются источниками формирования, что соответствует системе неравенств:  В случае, если компания имеет абсолютно устойчивое или нормально устойчивое финансовое положение, оно является достаточно надежным партнером; если состояние неустойчивое, то требуется дополнительный анализ платежеспособности через определение допустимости финансовой неустойчивости. Если компания находится в кризисном финансовом положении, необходимо предпринимать срочные меры по улучшению финансовой устойчивости компании. Итак, анализ начнем с определения типа финансовой устойчивости с помощью абсолютных показателей (таблица ). Таблица 4 – Анализ финансовой устойчивости ИП Шлыкова Ю.Г. с помощью абсолютных показателей

На протяжении анализируемого периода у компании с точки зрения наличия собственных оборотных средств наблюдалось абсолютно устойчивое финансовое состояние. Это означает, что у компании имелся достаточный объем собственных оборотных средств, в связи с чем отсутствовала необходимость в привлечении как краткосрочных, так и долгосрочных кредитов. Таким образом, характеризуя финансовую устойчивость с точки зрения наличия собственных оборотных средств, следует сделать вывод, что общую динамику данного аспекта финансового состояния ИП Шлыкова Ю.Г. следует охарактеризовать как в целом стабильную, поскольку существенных изменений в течение анализируемого периода не произошло. Анализ финансовой устойчивости компании предполагает расчет следующих относительных показателей: 1. Коэффициент автономии (независимости):  где КиР – капитал и резервы (собственный капитал), ИБ – итог баланса. 2. Коэффициент финансовой зависимости:  где ЗК – заемный капитал, ДСО – долгосрочные обязательства, КСО – краткосрочные обязательства. 3. Коэффициент соотношения заемных и собственных средств:  4. Коэффициент финансовой устойчивости:  5. Доля краткосрочных кредитов и займов в заемном капитале:  где КК – краткосрочные кредиты. 6. Доля расчетов с кредиторами в заемном капитале:  где КЗ – кредиторская задолженность. 7. Коэффициент соотношения мобильных и иммобилизованных средств:  где ОА – оборотные активы, ВНА – внеоборотные активы. 8. Коэффициент маневренности:  где СОС – собственные оборотные средства, ДФВ – долгосрочные финансовые вложения. 9. Коэффициент обеспеченности оборотных активов собственными оборотными средствами:  10. Коэффициент обеспеченности запасов собственными оборотными средствами:  где З – запасы. 11. Индекс постоянного актива:  12. Коэффициент реальной стоимости имущества:  где ОС – основные средства. Относительные показатели финансовой устойчивости компании представлены в таблице . Таблица 5 – Анализ финансовой устойчивости ИП Шлыкова Ю.Г. с помощью относительных показателей

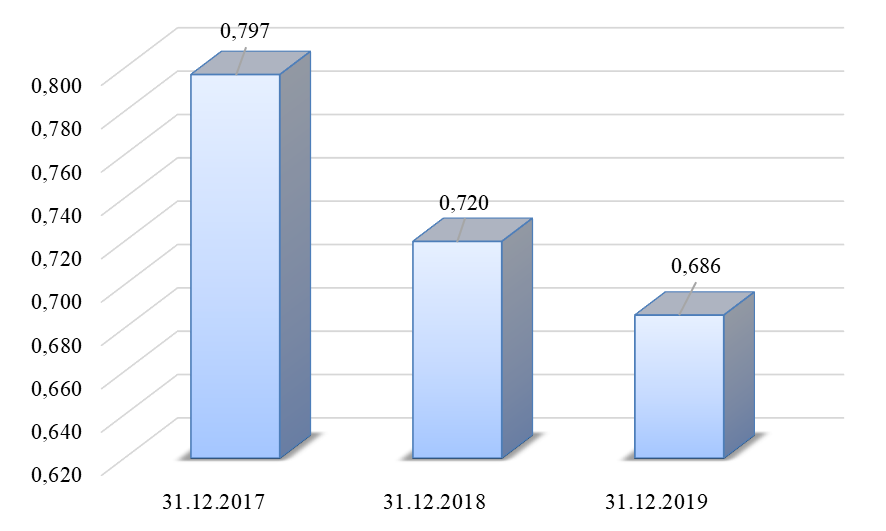

Коэффициент автономии характеризует, какая часть имущества компании профинансирована за счет собственных источников. Чем больше данный показатель, тем устойчивее финансовое состояние. По норме данный показатель должен быть не ниже 0,5. Фактически величина данного показателя составляла: на 31.12.2017 – 0,797 (норма выполнялась); на 31.12.2018 – 0,720 (норма выполнялась, изменение негативное); на 31.12.2019 – 0,686 (норма выполнялась, изменение негативное). Динамика данного коэффициента представлена на рисунке 13.  Рисунок 13 – Динамика коэффициента автономии ИП Шлыкова Ю.Г. за 2017-2019 гг. Суммируя результаты анализа, можно сделать вывод, что по критерию наличия собственного капитала компания на протяжении анализируемого периода являлась финансово устойчивой. В итоге за 2017-2019 гг. значение коэффициента автономии снизилось с 0,797 до 0,686, что в относительном выражении составляет снижение на 13,90%. Это означает, что по данному критерию уровень финансовой устойчивости снизился, что негативно характеризует финансовое состояние компании. Коэффициент финансовой зависимости характеризует, какая часть имущества компании профинансирована за счет заемных источников. Чем больше данный показатель, тем больше зависимость компании перед кредиторами, а следовательно, тем менее устойчивым является финансовое состояние компании. По норме данный показатель должен быть не более 0,5. Фактически величина данного показателя составляла: на 31.12.2017 – 0,203 (норма выполнялась); на 31.12.2018 – 0,280 (норма выполнялась; изменение негативное); на 31.12.2019 – 0,314 (норма выполнялась; изменение негативное). Таким образом, за 2017-2019 гг. значение коэффициента финансовой зависимости увеличилось с 0,203 до 0,314, что в относительном выражении означает рост на 54,70%. Это означает, что по данному критерию уровень финансовой устойчивости снизился, что негативно характеризует финансовое состояние компании. Коэффициент соотношения заемных и собственных средств характеризует, сколько рублей заемного капитала приходится на 1 рубль собственного капитала. Чем больше данный показатель, тем больше зависимость компании перед кредиторами, а следовательно, тем менее устойчивым является финансовое состояние компании. По норме данный показатель должен быть не более 1,0. Фактически величина данного показателя составляла: на 31.12.2017 – на 1 руб. собственного капитала приходилась сумма заемного капитала, равная 0,255 руб. (норма выполнялась); на 31.12.2018 – 0,388 (норма выполнялась; изменение негативное); на 31.12.2019 – 0,457 (норма выполнялась; изменение негативное). Таким образом, за 2017-2019 гг. соотношение заемных и собственных средств увеличилось с 0,255 до 0,457, что в относительном выражении означает прирост на 79,20%. Это означает, что по данному критерию уровень финансовой устойчивости снизился, что негативно характеризует финансовое состояние компании. Коэффициент финансовой устойчивости характеризует, какая часть имущества компании финансируется за счет собственных и долгосрочных источников. Чем больше данный показатель, тем больше уровень финансовой устойчивости компании. По норме данный показатель должен быть не менее 0,7. Фактически величина данного показателя составляла: на 31.12.2017 – 0,797 (норма выполнялась); на 31.12.2018 – 0,720 (норма выполнялась, изменение негативное); на 31.12.2019 – 0,687 (норма не выполнялась, изменение негативное). Таким образом, за 2017-2019 гг. коэффициент финансовой устойчивости снизилось с 0,797 до 0,687, что в относительном выражении означает уменьшение на 13,80%. Это означает, что по данному критерию уровень финансовой устойчивости снизился, что негативно характеризует финансовое состояние компании. Зависимость компании от финансирования за счет кредиторской задолженности снизилась. Соответствующий коэффициент на 31.12.2017 составлял 1,000, на 31.12.2019 – 0,998, продемонстрировав снижение на 0,20%, что позитивно характеризует изменения в финансовом состоянии компании. Активы ИП Шлыкова Ю.Г. являются в целом весьма мобильными. Например, на 31.12.2019 на 1 руб. иммобилизированных активов приходится 6,934 руб. мобильных активов. Положительные значения коэффициентов маневренности, обеспеченности оборотных активов и запасов собственными оборотными средствами на все отчетные даты анализируемого периода определялись наличием у компании собственных оборотных средств. Данное обстоятельство положительно характеризует финансовую устойчивость компании. Индекс постоянного актива характеризует, как сумма вложений во внеоборотные активы соотносится с величиной собственного капитала компании. Если необоротные активы полностью профинансированы за счет собственного капитала, то это означает, что у компании имеются в наличии собственные оборотные средства, что положительно характеризует финансовое состояние компании. В данном случае индекс постоянного актива составлял: на 31.12.2017 – 0,043 (норма выполнялась); на 31.12.2018 – 0,031 (норма выполнялась, изменение позитивное); на 31.12.2019 – 0,184 (норма выполнялась, изменение негативное). Таким образом, за 2017-2019 гг. значение индекса постоянного актива увеличилось с 0,043 до 0,184, что в относительном выражении означает прирост на 327,90%. Это означает, что по данному критерию уровень финансовой устойчивости снизился, что негативно характеризует финансовое состояние компании. Коэффициент реальной стоимости имущества характеризует долю материальных активов, которые непосредственно используются в производственном процессе, в общей стоимости имущества компании. Вложения компании, при прочих равных условиях, являются прогрессивными, если такие активы составляют не менее 50% от общей стоимости активов. Фактические значения коэффициента реальной стоимости имущества составляли: на 31.12.2017 – 0,262 (норма не выполнялась, на 31.12.2018 – 0,474 (норма не выполнялась, изменение позитивное); на 31.12.2019 – 0,508 (норма выполнялась, изменение позитивное). Таким образом, за 2017-2019 гг. значение коэффициента реальной стоимости имущества увеличилось с 0,262 до 0,508, что в относительном выражении означает прирост на 93,90%. Это означает, что по данному критерию уровень финансовой устойчивости повысился, что положительно характеризует финансовое состояние компании. Суммируя результаты проведенного анализа, можно сделать вывод, что по критерию наличия собственного капитала компания на протяжении анализируемого периода оставалась финансово устойчивой. Выводы1. Характеризуя состояние ликвидности, можно сделать вывод, что на протяжении анализируемого периода баланс компании оставался преимущественно ликвидным. При этом динамика состояния ликвидности баланса являлась преимущественно негативной. 2. На протяжении анализируемого периода компания оставалась платежеспособной. 3. По критерию наличия собственного капитала компания на протяжении анализируемого периода оставалась финансово устойчивой. 4. ИП Шлыкова Ю.Г. работало, получая положительный чистый финансовый результат. 5. Деловая активность компании снизилась, поскольку ее активы, капитал и обязательства за анализируемый период стали делать меньше оборотов. 6. Эффективность работы компании снизилась, поскольку каждый рубль, вложенный в активы, за анализируемый период стал приносить меньше прибыли. |