сессия дайындык. "Банк ісі" пнінен емтихан сратары 1дегей

Скачать 83.95 Kb. Скачать 83.95 Kb.

|

|

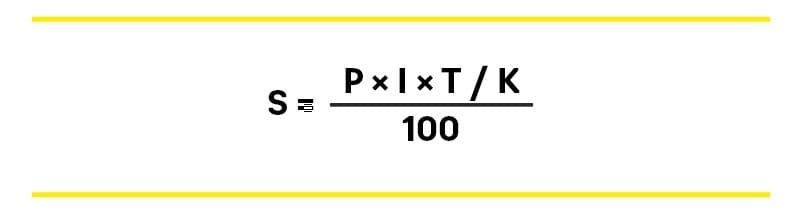

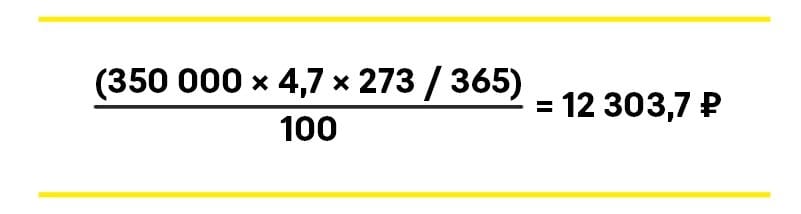

3-деңгей Коммерциялық банктің пассивтерін құрылымдық тұрғыдан жіктеп көрсетіңіз Халықаралық стандарттарды ескере отырып, банктің меншікті капиталын реттеуді түсіндіріңіз Банктің меншікті капиталы капиталдың экономикалық сана-тының бір түрі болып табылады. Ол несиелік мекеменің қалыптасу көзінің және ортаның өзгеруіне байланысты дұрыс қызмет ету үшін елеулі мәнге ие. Банкті ашу кезінде құрылтайшылар енгізген меншікті капитал банктің бастапқы қызметін ұйымдастыру ушін пайдаланылатын алғашқы қаражат немесе қызмет өсуі және кеңеюі кезеңінде қосымша қаражат болып келеді. Сонымен қатар банктік капитал несиелік мекемелерді қаржылық тұрақсыздықтан және шектен тыс тәуекелдерден сақтайды, оны банкроттықтан қоргануын қамтамасыз етеді, ағымдағы шығындардың залалын жабады, банкке деген клиенттің сенімін арттырады, клиентураның коммерциялық және тұтыну несиелеріне деген қажеттіліктерін канағаттандырады. Меншікті капитал банктің несиелік ресурсы ретінде тартылған қаражаттармен тығыз байланысты және солармен бірге айналымды жүзеге асырады. Банк капиталының жеткіліктілігіне қойылатын заманауи талаптарды негіздеңіз Қазіргі кезеңдегі банк ресурстарын қалыптастыру бағыттары мен капитализация жолдарын түсіндіріңіз Коммерциялық банктердің меншікті, тартылған және қарыз құралдарының қолжетімділігін салыстырмалы түрде түсіндіріңіз Коммерциялық банктердің депозиттерін жіктеудің белгілерін ашып көрсетіңіз  Банктік пайыздарды есептеу әдістемесін көрсетіңіз Банктік пайыздарды есептеу әдістемесін көрсетіңізS — выплаченные проценты, P — первоначальная сумма вложений, I — годовая ставка, T — количество дней вклада, K — количество дней в году — 365 или 366. Если вкладчик открыл депозит на 350 000 руб. сроком на 9 месяцев под 4,7%, процентный доход по вкладу составит:  Коммерциялық банктердің қаржылық нәтижелерін талдап түсіндіріңіз Банк қызметін қаржылық талдауды ұйымдастыруға әртүрлі факторлар әсер етеді. Қаржылық және экономикалық талдау банк құрылымында маңызды орын алады. Коммерциялық банк қызметінің экономикалық талдауы банк қызметінің қаржылық эконмикалық көрсеткіштерін зерттеу мен әсер етуші факторларды айқындаумен және банктің даму бағыттарымен негіздеумен байланысты арнайы зерттеу жүйесі. Мұнда да талдау объектісі болып банк қызметі табылса, ал субъектісі коммерциялық банк, орталық банк, несиелік мекемелер, салық комитеті, аудиторлық формалар және т.б. заңды және жеке тұлғалар. Қаржыландырудың дәстүрлі нысандарының алдындағы лизингтің артықшылықтарын негіздеңіз Коммерциялық банктің депозиттік қоржынын қалыптастыру және басқару ерекшеліктерін ашып көрсетіңіз Коммерциялық банктің депозиттік қоржынын қалыптастыру және басқару ерекшеліктерін ашып көрсетіңіз Депозиттік портфель депозиттік операциялардың нақты нәтижесі және оларды ұйымдастырудың негізгі принциптері. Депозиттік операциялар – сырттан қаражат жинаудың негізгі әдісі және пассивтік операциялардың басты бағыты. Депозиттік операциялардың субъектілері мен объектілері. Депозиттердің банк ресурстарын құрау көздеріндегі алатын орны. Депозиттердің түрлері және оларға белгіленетін проценттік ставкалар. Депозиттерді мерщіміне, есеп шоттарға және субъектілеріне байланысты топтау. Заңды және жеке тұлғалардың депозиттері, «лоро» есеп шоттары. Депозиттерді топқа бөлудің шетелдік тәжірибесі. Қазақстандық коммерциялық банктер кеңінен қолданып жүрген депозиттің түрлері. Депозиттік опреацияларды тиімді ұйымдастырудағы депозиттік саясаттың рөлі, депозиттік саясат туралы түсінік, оны қалыптастырудың және жүзеге асырудың макро және микро экономикалық факторлары. Депозиттік саясат және депозиттік нарық, оның атрибуттары, депозиттік саясаттың мақсаты, депозиттік портфельді диверсификациялау. Депозиттік портфельдің құрамы мен құрылымына ықпал ететін факторлар, депозиттік портфельдің, банктердің депозиттік базасының және тиімді депозиттік саясаттың өзара байланысы. Салымдарды қорғау жүйесін ұйымдастырудың мәні мен қажеттілігін отандық және шетелдік тәжірибе негізінде түсіндіріңіз Банктік несиелерді жіктеудің белгілерін ашып көрсетіңіз Коммерциялық банктің несиелік саясатын қазіргі нарық талаптарына сай түсіндіріңіз Бизнес-жоспарға банктік қадағалау органдары қоятын талаптарды түсіндіріңіз Қарызгердің несие қабілеттілігін анықтайтын қарызгердің сипаты, репутациясы, несиені жабу бойынша қаржылық мүмкіндіктері, капитал мен ссудалардың қамтамасыз етілуі секілді факторларды түсіндіріңіз Бөлшек несиелеуді ұйымдастыру үрдісін клиент мысалында ашып түсіндіріңіз Корпоративтік несиелеу үрдісін ұйымдастыруды түсіндіріңіз Қазіргі уақытта, жинақ банкі корпоративтік несиелеу (сондай-ақ кез келген басқа қаржы мекемесі) екі жолмен жүзеге асырылуы мүмкін: ол талап етілетін көлемі, немесе бір реттік қамтамасыз ету болып табылады, не - несие желісі. соңғысының мәні жалпы сомасы болып табылады қарыз қаражатының біртіндеп дереу жұмсалды, бірақ. ол қалдықтың қалыптасады қалай байланысты, желісі жаңартылатын және жаңартылмайтын болуы мүмкін. Кейбір жағдайларда, коммерциялық банктер корпоративтік несиелеу деп аталатын өндірістік қарыздар беруді көздейді. Мұнда біз қарыз алушы жұмыс істейтін аймаққа қарай игеру шарттарын өзгерту туралы айтып отырмыз. Сонымен қатар, бір Овердрафт ретінде (өте танымал) мұндай қызметті ұмытуға болмайды. Ол кез-келген уақытта, компания немесе ұйым мамыр пайдалану шұғыл түріне кредиттік лимит болып табылады. әрине, корпоративтік несиелеу, өз ерекшеліктері бар және белгілі бір тәртіппен жүзеге асырылады. ақша қажеттілігі бар болса, компания нақты іс-шаралар орындалуы тиіс. Біріншіден, сіз Банк түрлі бағалы қағаздар көп қамтамасыз ету қажет. Ең жиі, бұл қамтиды құқықтық құжаттарды, қарыз алушы профильдер, қаржылық есептілікті кредитор белгілеген мерзімге, сондай-ақ белгілі бір ақша сомасын беруге өтініш. Екіншіден, корпоративтік несиелеу қарызға алынады қаражат, пайдалану бүкіл кезеңін қамтиды, олардың бизнес-жоспар, құрастыру қамтиды. Clear және дыбыс стратегиясы - бұл несие қолайлы шарттармен беріледі деп кепілі болып табылады. Сонымен қатар, тараптар арасындағы сенімділікті арттыру үшін. Және бұл болашақ қарым-қатынас орнату үшін өте маңызды болып табылады. Үшіншіден, біз қаржылық институтты қанағаттандыратын еді, оның міндеттемелері бойынша қауіпсіздікті қамтамасыз ету мүмкіндігі болуы тиіс. кепіл ретінде тіркелген активтер, жылжымалы объектілер (көлік құралдарын) немесе жылжымайтын мүлікті әрекет етуі мүмкін. олар кенеттен үшінші тарапқа талапты жатып алмады деп бастысы. Шын мәнінде, заңды тұлғаларға кредит беру, кәдімгі тәсілмен орын алады. ұсынылған құжаттардың қарыз беру / емес беру шешеді Кредит комитетін, тексереді. біз компания болып табылады (немесе жатқызуға болады) қосу, егер Ол VIP клиенттерге санатына, жеңілдік шарттарымен өз ережені бастама. Банктік несиелердің қайтымдылығын қамтамасыз ету нысандары бойынша сараптама түрінде түсіндіріңіз Кепіл туралы шарт кепіл затына байланысты ажыратылады. Кепіл затына: заттар, бағалы қағаздар, басқа да мүліктік құқықтар жатады. Материалдық заттық мазмұнына қарай кепіл заттары мынадай топтарға бөлінеді: Клиенттің мүліктерінің кепілі: тауарлы-материалдық құндылықтар кепілі: а) шикізат, материалдар, жартылай өнімдер кепілі; ә) тауарлар мен дайын өнімдер кепілі; б) валюталық балғалылар (нақты валюталар), алтыннан жасалған бұйымдар кепілі; в) басқа да тауарлы-материалдық құндылықтар кепілі. • бағыл қағаздар (вексельдер) кепілі; • сол банктегі депозиттер кепілі; • жылжымайтын мүлік кепілі (ипотека). • Мүліктік құқықтар кепілі: • жалгерлік құқық кепілі; • авторлық құқық кепілі; • жерге құқық кепілі. Несиелік желіні қолдана отырып, несиелеу механизмін түсіндіріңіз Несиелік желіні қолдана отырып, несиелеу механизмін түсіндіріңіз. Несие желісі – банктің клиентке белгілі бір мерзімде белгілі бір мөлшерде несие беру жөніндегі заңды міндеттемесі. Несие желісінің бір реттік несиелеуден айырмашылығы, клиент несиені келісімде көрсетілген бір күнде бірнеше рет, бірақ қажет болған кезде бөліктермен ала алады. Қарыз алушы эмиссияға лимит немесе қарыз лимиті белгілей отырып, берілген мерзімде қаражатты алу және пайдалану құқығын алады. Несие желісін ашу туралы шарт банктің келісілген шарттарда мерзімде несие беру міндеттемесін және клиенттің тиісті құқығын қамтиды. Онда қарыз алушының: -жалпы мерзімде несие қаражатын алу уақытын дербес анықтау -несие қаражатын алу тәсілін дербес анықтау (толық/бөлікпен) -мүлдем несие алмау құқығы бар. ҚР Ұлттық банкінің коммерциялық банктерді қайта қаржыландыру механизмін түсіндіріңіз Қайта қаржыландыру - мемлекеттің несие саясатының әдісі, ескі берешекті жаңа міндеттемелер қабылдау жолымен өтеу. Ол мынадай нысанда жүзеге асырылады: Ұлттық (орталық) банкінің II деңгейдегі банкілерді несиелендіруі, мұнда қайта қаржыландыру мөлшерлемесі дейтін белгіленеді; қарыз шарттарын өзгерту немесе мерзімі өткен бағалы қағаздарды өтеу үшін жаңа бағалы қағаздар (облигациялар, вексельдер, т. б.) шығару; борыш, қарыз мерзімін ұзарту немесе сомасын көбейту. Коммерциялык банкілердің банк аралық не нарығында өзара несие алысу, халықаралық қаржы нарықтары еурооблигациялар шығару, сондай-ақ синикатталған несие жолымен Қайта қаржыландыруға мүмкіндігі бар. Қайта қаржыландыру – бірінші алған несиеңізге қарағанда тиімді шартпен берілетін несие. Қазір нарықтық жағдай өзгерді. Девальвация болды. Банктер несие шарттарын өзгертіп, сыйақы мөлшерін төмендетудің түрлі жолын қарастырып отыр. Алайда, борышкерлер әлі күнге дейін кезінде алған шарттармен төлем жасап келеді. Жобаның ең пайдалы тұсы осы жерде білінеді. Қайта қаржыландыру арқылы тиімді шарттармен қайта рәсімдеуге мүмкіндік мол. Банкке қайта қаржыландыруға өтінім түскен сәттен азаматтың бұрын-соңды несиесі бар-жоғы тексеріледі. "Бұл жерде төлем қабілеті бағаланады, кепілге жылжымайтын мүлік немесе басқа да мүліктердің құқығы тексеріледі. Яғни, мүлік қайта бағаланады деген сөз. Әрине, алғашқы несие берген банктің де өз мүддесі болады. Олар несиені мерзімінен бұрын жапқаны үшін белгілі бір соманы талап етуі мүмкін. Бұл ретте банк несиені қайта қаржыландыруға борышкер тарапынан қосымша ақша төлеуді талап етеді. Не өз жаныңыздан ақша шығарып, қайта қаржыландырасыз, не бұрынғы шартпен қалдырасыз. Мұның бәрін есептеп, бір шешім қабылдау қажет. Сондықтан, банктің шарттары мен ұсыныстарын мұқият қараған артық етпейді" делінеді. Банк өтімділігін түсіндіріңіз және оны анықтау факторларын айқындаңыз Банктің маркетингтік қызметінің ерекшеліктерін салыстырмалы түрде түсіндіріңіз Қазақстан Республикасында валюталық операцияларды жүргізу тәртібін түсіндіріңіз Қазақстанда валюталық операцияларды жүргізудің қолайлы тәртібі қолданылады. Рұқсат етілген валюталық операциялардың тізбесі кең, экспорттық-импорттық операциялар рұқсат етуді талап етпейді, капитал қозғалысы операцияларына шектеулер жоқ. Валюталық заңнаманың міндеттерінің бірі сыртқы сектордың объективті статистикасын құру үшін валюталық операциялар бойынша ақпараттық база қалыптастыру болып табылады. Несиелік тәуекелді минимизациялау тәсілдерін көрсетіңіз Несиелік тәуекел - бұл кез-келген тараптың қаржылық келісім-шарт талаптарын сақтамауынан, ең алдымен бизнеске байланысты несиелер үшін қажетті төлемдерді төлемеуінен туындаған шығындар қаупі. Тәуекелдерді басқарудағы жобалық қаржыландырудың негізгі мақсаты - пайда болатын әр түрлі тәуекелдерді түсіну, бағалау және бақылау. Осы мақсатта ұйым тәуекелдерді жою үшін белгіленген саясат пен процедураларды қатаң сақтауы керек. Несиелік тәуекелді бағалау үшін бизнес алдымен клиент пен секторға байланысты әр түрлі тәуекелдерді қарастыруы керек: 1. Қарыз алушының қаржылық жағдайы және оның қаржылық есептілігінің сапасы. 2. Бұрынғы қаржылық көрсеткіштер тұрғысынан қаржылық икемділік, капиталды көтеру мүмкіндігі және капитал жеткіліктілігі. 3. Қарыз алушының салыстырмалы нарықтық жағдайы және операциялық тиімділігі. 4. Тарихты, төлем жазбаларын және қаржылық консерватизмді талдау арқылы басқару сапасы. «6 СИ» ережесі, PARSER, CAMPARI әдістемеліктері бойынша несиелік тәуекелді бағалаңыз "6 СИ" ережесі, PARSER және CAMPARI алгоритмдері несие бағалау және рейтингтеу мәселелерін шешуге арналған әдістемеліктердің бірін қамтамасыз ету мақсатын құрайды. PARSER алгоритмі бірнеше түрлі мәліметтерді біріктіруден және өңдеуге мүмкіндік беретін ерекше бағдарламалық әдістемеден тұратын мәліметтерді деректердің базасына салып алуға дайындалған. Мысалы, банктік операциялардың тарихы, мүліктердің көлемі, кредиттік мерзімі, шоттың келісімі және т.б. CAMPARI алгоритмі әдістемелік рейтингтеу және ризикті бағалау үшін пайдаланылады. Ол ризикті бағалауды жүзеге асыруға, шоттар мен кредиттердің рейтингін бағалауға, әмиян басқа жерлердегі несие тегіншілігін бағалауға мүмкіндік береді. Бұл әдістемелер несие агенттері, банктар және башқа көптеген тәуекелдерге несие бағалау және ризикті бағалаудың мүмкіндіктерін арттыруға көмектеседі. Консорциалды банктік бірігу түрлерін және консорциалды несиелердің қажеттілігін түсіндіріңіз Консорциалды банктік бірігу - бұл бір не бірнеше банктардың біріккенін айқындайтын және өзара іс-қимыл шараларын бөлісетін мүше банктік тәшілік. Консорциумдағы банктар арасында солтүстіктерге, шоттарға немесе басқа ресурстарға қатысты жобаларды жүзеге асырату, өнеркәсіптік қаржылық қолдау, сауда басқаруы, транзит кредиттер және басқа қаржылық қызметтерді қамтамасыз ету кезінде бірге жұмыс істейді. Консорциалды несие - бұл бір не бірнеше банктардың өзара іс-қимыл шараларын бөлісетін, олардың жеке төлемі мен тәсілі бойынша бөлісіп, әдетте қаржылық қорынан қолданылады. Бұл несиелерді арнайы жағдайларда қолдануға болады, мисалы, крупный жобалар жобалау үшін несие түрлері қолданылады. Консорциалды банктік бірігу түрлері және консорциалды несиелер оның қажеттілігінің себебі, қаржылық қызметтердеғі жоғары ризиктер мен құпиялылық қауіптерді міндетті тәсілдерді алдын алуға болады. «Проблемалық» қарыздарды анықтау және олардың пайда болуының алдын алу жолдарын түсіндіріңіз Қарыз проблемаларын шешуге көмектесетін әртүрлі нұсқалар бар. Оларға банкроттық, қарызды өтеу туралы бұйрықтар, қарызды басқару жоспарлары, әкімшілік бұйрықтар, қарызды шоғырландыру және жеке ерікті келісімдер (IVA) жатады. Банктердің несиелік шығындары және олар бойынша қаржылық есептерін жіктеңіз Банктер қаржылық есептілікті ұсынуы керек мыналарды қамтиды, бірақ олармен шектелмейді: 1. бухгалтерлік баланс; 2. қаржы-шаруашылық қызмет нәтижелері туралы есеп; 3. ақша қаражатының қозғалысы туралы есеп; 4. меншікті капиталдың қозғалысы туралы есеп; 5. банктің ықтимал және шартты міндеттемелері туралы есеп; 6. қаржылық активтер мен міндеттемелерді өтеу мерзімдері туралы есеп; 7. активтер мен міндеттемелердің шоғырлануы туралы есептер; 8. түсіндірме жазба. Коммерциялық банктің шығыстары негізгі (пәндік сала) және қосалқы салалардағы қызметті жүзеге асыру кезінде жүзеге асырылады: негізгі бағыт. Бұған банктік операцияларды жүзеге асыруға байланысты шығындар – тартылған қаражат бойынша сыйақы төлеу, шетел валютасымен, бағалы қағаздармен және бағалы металдармен операциялар бойынша шығындар, ақша және басқа да құндылықтарды тасымалдау және сақтау шығындары, кассалық және есеп айырысу операциялары, кепілдіктер жатады. , кепілдіктер және т.б.; қамтамасыз ету бағыты. Бұған персонал шығындары, амортизациялық аударымдар, үй-жайлар мен жабдықтарды жалға алу және жөндеуге арналған шығыстар, көлік паркін ұстау, байланыс және телекоммуникациялар, салықтар, маркетинг, жарнама, өкілдік шығындары, аудит және заң қызметтеріне ақы төлеу; арнайы резервтерге аударымдар және т.б.; басқалар. Бұл өсімпұлдар, сот шығындары, есепті кезеңде анықталған өткен жылдардың шығыстары, қарызды жою және т.б. Қаражаттарды жұмсау әдістеріне қарай олар мыналарға бөлінеді: қызығушылық. Бұл несиелер, депозиттер, бағалы қағаздар және басқа да тартылған қаражаттар бойынша төленетін пайыздар; пайыздық емес – қалғанының бәрі. Банкаралық есеп айырысу (клиринг) негіздерін түсіндіріңіз Банк ревизиясын жүргізу. Банктерді ашу және жабу үрдісін құқықтық реттеуді түсіндіріңіз |