формы безналичных расчетов. Безналичные расчеты

Скачать 0.56 Mb. Скачать 0.56 Mb.

|

|

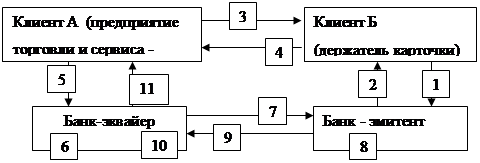

Рисунок 1.8 – Расчёты платёжными требованиями При платежах платежными требованиями с акцептом плательщик вправе в письменной форме акцептовать платежное требование полностью или частично либо отказаться от акцепта платежных требований по основаниям, предусмотренным в договоре между плательщиком и получателем средств. Срок для акцепта платежных требований определяется сторонами по основному договору. При этом срок для акцепта должен быть не менее 5 рабочих дней. Платежи платежными требованиями без акцепта плательщика используются в случаях: - установленных законодательством (в настоящее время при платежах за продукцию и услуги предприятий топливно-энергетического комплекса, коммунальных, энергетических, водопроводно-канализационных предприятий, предприятий связи); - предусмотренных договором между плательщиком и получателем с предоставлением плательщиком обслуживающему банку права на списание денежных средств со счета плательщика без его распоряжения. Инкассовые поручения применяются: - в случаях, когда бесспорный порядок взыскания денежных средств установлен законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции; - для взыскания по исполнительным документам; - в случаях, предусмотренных сторонами по основному договору, при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения. 5) Расчеты пластиковыми карточками. Расчеты пластиковыми карточками предполагают наличие определенной системы, в состав которой входят банки и иные участники, которые совместно осуществляют выпуск в обращение и операции с использованием пластиковых карточек. Основные правила выпуска и применения банковских карт в РФ регулируются «Положением о порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемым с их использованием». В составе системы выделяют ее владельца, банк-эмитент, банк-эквайер. Владельцем системы является лицо, которое определяет правила и стандарты проведения участником различных операций с использованием пластиковых карточек и обладает определенными обязательствами. Среди банков, входящих в систему, особое место занимает банк-эмитенты, которые осуществляет эмиссию карточек, а также расчетное, кассовое обслуживание держателей данных карточек. Банк - эквайер является банком, осуществляющим операции по обслуживанию карточек, что определяется как эквайринг. Безналичные расчеты с использованием пластиковых карточек совершаются на основании договора, заключаемого банком с владельцем системы по установленным им стандартам и правилам и осуществляются по схеме, представленной на рисунке 1.9.

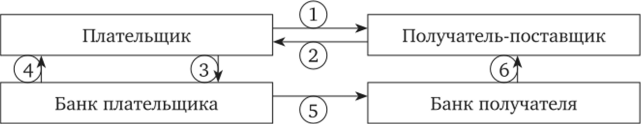

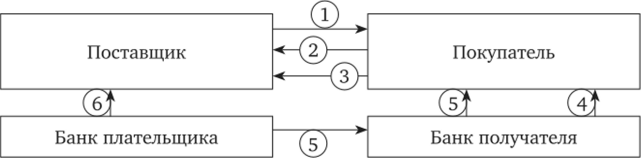

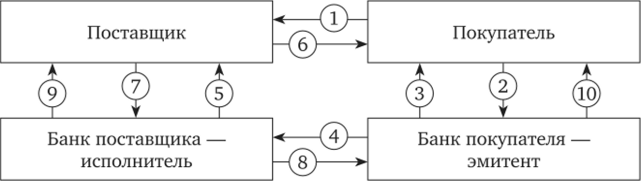

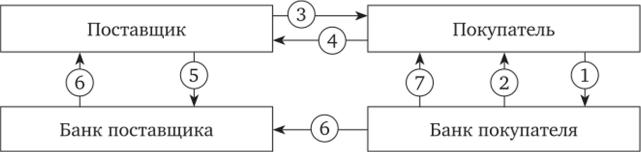

Рисунок 1.9 Схема расчетов с использованием пластиковых карточек 1 - Заключение договора карточного счета и открытие карточного счета; 2 - выдача карточки; 3 - передача товаров, оказание услуг клиенту, который является держателем карточки; 4 - использование карточки с поступлением ПТС карточного чека или иных документов, подтверждающих данную операцию; 5 - передача в банк карточного чека или иных документов; 6 - принятие банком документов от ПТС и формирование платежных инструкций банку - эмитенту; 7 - передача в банк - эмитент платежных инструкций; 8 - списание средств с карт - счета клиента; 9 - перевод денежных средств в банк - эквайер; 10 - зачисление средств на счет ПТС; 11 - извещение ПТС об оплате. Представленная схема отражает лишь общий порядок документооборота, тогда как на практике возможен и иной порядок исполнения инструкций банка - эквайра, что определяется Правилами банка или Правилами конкретной системы. Расчет с помощью банковских карт имеет несомненные преимущества для клиента банка. Привлекательность банковских карт определяется удобством их использования, значительным уровнем защищенности средств, хранящихся на карточном счете в банке, возможностью проверить каждую операцию, обратившись в банк. 6) Вексельная форма расчетов представляет собой расчеты между поставщиком и плательщиком за товары или услуги с отсрочкой платежа (коммерческий кредит) на основе специального документа - векселя. Вексель — это безусловное письменное долговое обязательство строго установленной законом формы, дающее его владельцу (векселедержателю) бесспорное право по наступлении срока требовать от должника уплаты обозначенной в векселе денежной суммы. Закон различает два основных вида векселей: простые и переводные [11]. Простой вексель (соло-вексель) представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в определенный срок и в определенном месте получателю средств или его приказу. Простой вексель выписывает сам плательщик, и по существу он является его долговой распиской. Переводный вексель (тратта) — это письменный документ, содержащий безусловный приказ векселедателя (кредитора) плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу. В отличие от простого в переводном векселе участвуют не два, а как минимум три лица: векселедатель (трассант), выдающий вексель; плательщик (трассат), к которому обращен приказ произвести платеж по векселю; векселедержатель (ремитент) — получатель платежа по векселю. Переводный вексель обязательно должен быть акцептован плательщиком (трассатом), и только после этого он приобретает силу исполнительного документа. Возможность векселей расширяет границы их использования, превращает вексель из простого орудия оформления коммерческого кредита в кредитное орудие обращения, обслуживающее реализацию товаров и услуг. Все передаточные надписи на векселе, его акцепт или аваль оформляются в пределах установленного срока платежа. Формы безналичных расчетов Согласно Положению Банка России от 19.06.2012 № 383-П «О правилах осуществления перевода денежных средств» (далее — Положение № 383-П) выделяются следующие формы безналичных расчетов: • расчеты платежными поручениями; • расчеты по аккредитиву; • расчеты инкассовыми поручениями; • расчеты чеками; • расчеты в форме перевода денежных средств по требованию получателя средств (прямое дебетование); • расчеты в форме перевода электронных денежных средств. Формы безналичных расчетов избираются плательщиками и получателями средств самостоятельно и могут предусматриваться договорами, заключаемыми ими со своими контрагентами. В соответствии с Федеральным законом от 27.06.2011 № 161-ФЗ «О национальной платежной системе» перевод денежных средств осуществляется в срок не более трех рабочих дней начиная со дня списания денежных средств с банковского счета плательщика. Банк при любой форме расчетов выступает посредником между хозяйствующими субъектами. В первую очередь любая из вышеуказанных форм защищает интересы плательщика, поскольку с его согласия (акцепта) или по его поручению банк имеет право на списание денежных средств (за исключением безакцептного списания или погашения банковских ссуд и процентов). Банк по каждому операционному дню, в котором производились операции по расчетному счету клиента, составляет выписку из расчетного счета. Выписка с расчетного счета — второй экземпляр лицевого счета предприятия, открытого ему банком. Сохраняя денежные средства предприятия, банк считает себя должником предприятия (его кредиторская задолженность), поэтому остатки денежных средств и поступления на расчетный счет записывают по кредиту расчетного счета, а уменьшение своего долга — по дебету. Выписка банка заменяет собой регистр аналитического учета по расчетному счету и одновременно служит основанием для бухгалтерских записей. К выписке банка прилагаются документы, полученные от других организаций, на основании которых зачислены или списаны средства, а также документы, выписанные предприятием. Все приложенные к выписке документы гасятся штампом «погашено». Ошибочно зачисленные или списанные с расчетного счета суммы принимаются на счет 76-2 «Расчеты по претензиям», а банку немедленно сообщается о таких суммах для внесения исправлений. На полях проверенной выписки против сумм операции и в документах проставляются коды счетов, корреспондирующих со счетом 51 «Расчетные счета», а на документах указывается порядковый номер его записи в выписке. Проверка и обработка выписок должна производиться в день их получения. Выписка банка сшивается с оправдательными документами и служит для составления журнала-ордера № 2 и ведомости № 2 по счету 51. При расчетах платежными поручениями банк плательщика обязуется осуществить перевод денежных средств по банковскому счету плательщика указанному в распоряжении плательщика. Платежное поручение составляется, принимается к исполнению и исполняется в электронном виде, на бумажном носителе. Платежное поручение действительно для представления в банк в течение 10 календарных дней со дня, следующего за днем его составления. Организация предоставляет по месту нахождения расчетного счета установленное им количество экземпляров платежных поручений, но не менее трех: первый экземпляр за подписью руководителя организации и главного бухгалтера скрепляется печатью и остается в документах для банка, второй экземпляр пересылается в банк организации — получателя денежных средств, третий экземпляр прилагается к выписке из расчетного счета плательщика. Расчеты платежными поручениями — простая, удобная и довольно надежная форма расчетов. При расчетах аккредитивами плательщик поручает банку (банку- эмитенту) произвести за счет депонированных своих средств или кредита банка оплату ТМЦ, выполненных работ, оказанных услуг по месту нахождения получателя на условиях, предусмотренных плательщиком в заявлении на аккредитив, или вышеуказанный банк предоставляет полномочие другому банку на исполнение аккредитива (исполняющий банк). В качестве исполняющего банка может выступать банк-эмитент, банк получателя средств или иной банк. Банк-эмитент вправе открыть аккредитив от своего имени и за свой счет. В этом случае банк-эмитент является плательщиком. Расчет по одному аккредитиву осуществляется только с одним получателем средств. При получении заявления на аккредитив банк плательщика бронирует эти средства на отдельном счете. Зачисление средств производится банком после предоставления документов, подтверждающих отгрузку или выполнение работ. На рис. 3.2 представлена схема аккредитивной формы расчетов. При получении заявления на аккредитив банк плательщика бронирует эти средства на отдельном счете. Зачисление средств производится банком после предоставления документов, подтверждающих отгрузку или выполнение работ. Согласно п. 6.7 Положения № 383-П реквизиты и форма (на бумажном носителе) аккредитива устанавливаются банком. В аккредитиве должна быть указана следующая обязательная информация: • номер и дата аккредитива; • сумма аккредитива; • реквизиты плательщика; • реквизиты банка-эмитента; • реквизиты получателя средств; • реквизиты исполняющего банка; • вид аккредитива; • срок действия аккредитива; • способ исполнения аккредитива; • перечень документов, представляемых получателем средств, и требования к представляемым документам; • назначение платежа; • срок представления документов; • необходимость подтверждения (при наличии); • порядок оплаты комиссионного вознаграждения банков.  Рис. 3.2. Схема аккредитивной формы расчетов: 1 — заключение договора (контракта) с указанием аккредитивной формы расчетов; 2 — заявление на открытие аккредитива, составляемое в порядке, установленном банком; 3 — выписка из расчетного счета об открытии аккредитива; 4 — извещение об открытии аккредитива, его условия; 5 — сообщение поставщику условий аккредитива; б — отгрузка продукции, товаров по условиям аккредитива; 7 — представление поставщиком платежных и прочих (товарных) документов на оплату за счет аккредитива; 8 — извещение об использовании аккредитива; 9 — выписка из расчетного счета — зачислен платеж; 10 — выписка со счета аккредитива об использовании аккредитива Выделяют несколько видов аккредитивов. Аккредитив называют покрытым, если денежные средства списываются с расчетного счета покупателя и депонируются банком для последующих платежей (поставщику). Расходы по оплате услуг банка за обслуживание аккредитивами могут списываться на увеличение стоимости приобретенных материальных ценностей (на счета 08, 10, 41 и т.д.), только если расчеты с поставщиком осуществляются с использованием этого аккредитива. В других случаях эти расходы учитываются в составе прочих расходов (счет 91-2 «Прочие расходы»). Аккредитив называют непокрытым, если банк поставщика списывает денежные средства с корреспондентского счета банка покупателя в пределах суммы, на которую открыт аккредитив. При открытии непокрытого аккредитива делают запись по дебету забалансового счета 009 «Обеспечения обязательств и платежей выданные». Использование непокрытого аккредитива отражают по кредиту счета 009. Оплата счетов поставщика отражается проводкой: Д 60(76) - К 51(52). Срок действия и порядок расчетов по аккредитиву устанавливаются в договоре между плательщиком и поставщиком. Учет операций при аккредитивной форме ведется на субсчете 55-1 «Аккредитивы» (счет 55 «Специальные счета в банках» активный, балансовый, денежный). Аналитический и синтетический учет данных расчетов организуется в журнале-ордере № 3 на основании выписок банка. Операции у покупателя: 1) депонируется сумма средств на открытие аккредитива за счет собственных средств покупателя: Д 55-1 — К 51; краткосрочного кредита Д 55-1 - К 66; 2) оплачены материалы за счет аккредитива: Д 60 — К 55-1; 3) остаток неиспользованного аккредитива направлен на уменьшение задолженности перед банком: Д 66 — К 55-1; 4) поступили ТМЦ, оплаченные с аккредитива: Д 10 — К 60; 5) закрыт аккредитивный счет: Д 51 — К 55 -1. Операции у поставщика: 1) отгружена продукция покупателю, оплаченная с аккредитива: Д 62 — К 90; 2) зачислены на расчетный счет средства в оплату отгруженной продукции: Д 51 — К 62. Расчеты чеками заключаются в том, что в соответствии с письменным поручением владельца счета (чекодателя) обслуживающему его банку он перечисляет с его счета на счет кредитора (чекодержателя) определенную сумму денежных средств. Чек представляет собой ценную бумагу, содержащую ничем не обусловленное распоряжение чекодателя кредитной организации произвести платеж указанной в нем суммы чекодержателю. Чекодатели — лица, имеющие денежные средства в кредитной организации, которыми они вправе распоряжаться путем выставления чеков. Чекодателями могут быть физические и юридические лица. Чек — ценная бумага, и она должна содержать установленные ст. 878 ГК РФ реквизиты, отсутствие хотя бы одного из них лишает данную ценную бумагу юридической силы. Бланки чеков являются бланками строгой отчетности. Хранение бланков чеков осуществляется в порядке, установленном Банком России. Выдача чека не погашает денежного обязательства, во исполнение которого он выдан. Чеки действительны в течение 10 календарных дней, не считая дня их выдачи. Чеки применяются, например, при расчетах за принятые покупателями по документам приема-сдачи товары, если они фактически вывезены покупателем или доставлены ему, и оказанные услуги. Чеки выписываются в момент установления суммы платежа. Чеки подписываются лицами, имеющими право подписывать распоряжения по расчетному, текущему или иному счету (руководителем и главным бухгалтером). Для осуществления безналичных расчетов могут применяться чеки, выпускаемые кредитными организациями. Такие чеки могут использоваться клиентами кредитной организации, выпустившей эти чеки, а также в межбанковских расчетах при наличии корреспондентских отношений. Чеки, выпускаемые кредитными организациями, могут применяться в межбанковских расчетах на основании договоров, заключаемых с клиентами, и межбанковских соглашений о расчетах чеками. Расчеты по инкассо представляют собой банковскую операцию, посредством которой кредитные организации на основании инкассового поручения получателя платежа от его имени и за его счет совершают действия, направленные на получение от плательщика платежа или акцепта (согласия на производство платежа). Для осуществления расчетов по инкассо кредитная организация-эмитент вправе привлекать другую кредитную организацию. Инкассовое поручение может оформляться с помощью таких расчетных документов, как платежное требование, оплата которого производится с акцептом или в безакцептном порядке, и инкассовое поручение, оплата которого производится без распоряжения плательщика (в бесспорном порядке). Кредитная организация, получившая от клиента инкассовое поручение или платежное требование, называется эмитентом. Кредитная организация, непосредственно осуществляющая предъявление требования о совершении платежа или об акцепте обязанному лицу (плательщику), является исполняющей кредитной организацией. Если кредитная организация одновременно осуществляет расчетно-кассовое обслуживание и плательщика, и получателя денежных средств, то она является исполняющей кредитной организацией. Инкассовое поручение служит расчетным документом, на основании которого производится списание денежных средств со счетов плательщика в бесспорном порядке. В Положении о безналичных расчетах в Российской Федерации перечисляются случаи, когда применяются инкассовые поручения: • бесспорный порядок взыскания денежных средств предусмотрен законодательством, в том числе взыскание денежных средств органами, выполняющими контрольные функции; • для взыскания по исполнительным листам; • в случаях, предусмотренных сторонами по основному договору. При этом кредитной организации должны быть предоставлены права на списание денежных средств со счета плательщика без его распоряжения. В Положении о безналичных расчетах в Российской Федерации предусмотрены случаи, когда кредитная организация приостанавливает списание денежных средств в бесспорном порядке: • по решению органа, осуществляющего контрольные функции в соответствии с законодательством, о приостановлении взыскания; • при наличии судебного акта о приостановлении взыскания; • по иным основаниям, предусмотренным законодательством. Расчеты в порядке плановых платежей применяются при равномерных поставках товаров и оказании услуг. Плательщик по договоренности с кредитором в установленные ими сроки в определенном размере перечисляет денежные средства на счет кредитора. Плановые платежи производятся как платежными поручениями, так и платежными требованиями. Платежи осуществляются ежедневно или в другие сроки, согласованные между поставщиком и покупателем. Стороны обязаны периодически, но не реже одного раза в месяц уточнять свои расчеты и производить перерасчет. Кредитные организации контролируют соблюдение сторонами установленного соглашением порядка расчетов плановыми платежами. Расчеты, основанные на зачете взаимных требований, выражаются в том, что взаимные требования и обязательства должников и кредиторов погашаются в равновеликих суммах и лишь на разницу производится платеж в установленном порядке. Расчеты путем зачета взаимных требований обеспечивают необходимую экономию оборотных средств. Указанная форма расчетов органически присуща странам с рыночной экономикой. Кредитные организации осуществляют постоянные и разовые расчеты. Периодические расчеты по сальдо встречных требований осуществляют два хозяйствующих субъекта, имеющие между собой постоянные хозяйственные отношения по взаимному отпуску товаров или оказанию услуг. В зависимости от того, в чью пользу будет выведено сальдо, хозяйствующий субъект, на которого возложена обязанность производить расчеты, по истечении расчетного периода на сумму сальдо представляет в кредитную организацию платежное поручение или выставляет платежное требование. Разовые зачеты взаимной задолженности могут производиться между двумя или группой хозяйствующих субъектов. Разовые зачеты взаимных требований между двумя хозяйствующими субъектами применяются в тех случаях, когда они имеют взаимные требования, оформленные документами, один из которых находится в кредитной организации. К зачету принимаются только документы, подлежащие оплате. Как платежный документ может применяться вексель, передаваемый одним лицом другому взамен денежного платежа или как средство кредита. В законодательстве вексель определяется как ценная бумага, удостоверяющая ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) выплатить при наступлении предусмотренного векселем срока определенную сумму владельцу векселя (векселедержателю). Различают следующие виды векселя: • простой вексель — письменное долговое денежное обязательство одной стороны уплатить определенную сумму денег по наступлению срока платежа другой стороне в уплату за продукцию; • переводной вексель (тратта) — выписывается кредитором и содержит приказ дебитору уплатить указанную в векселе сумму третьемулицу или предъявителю векселя. С помощью передаточной надписи (индоссамента) вексель может использоваться неоднократно, выполняя функции кредитно-расчетного документа. Для ускорения процесса оборота средств векселедержатель посредством индоссамента передает вексель банку до наступления срока платежа и получает вексельную сумму за вычетом процента в пользу банка. Выдача ссуды под вексель: Д 51, 52 — К 66, 67 — на величину полученного кредита; Д 91 — К 66, 67 — на сумму процентов за кредит. После оплаты векселя плательщиком делается запись: Д 66, 67 — К 62 — векселя полученные. При обнаружении несоответствий в этой статье оставьте оставьте заявку и получите скидку 30% на любой курс по госзакупкам Из этой статьи вы узнаете: Какие формы безналичных расчетов бывают Какие основные документы нужны по безналичным расчетам Какая существует ответственность банков и их клиентов за нарушение расчетной дисциплины Когда физические лица и организации осуществляют между собой безналичные расчеты, они не используют наличные деньги. Банк списывает средства с расчетного (текущего) счета плательщика и зачисляет их на счет получателя. Такой способ могут использовать и организации, и ИП, и физические лица. Сегодня мы расскажем вам, какие бывают формы безналичных расчетов. Формы безналичных расчетов Возможен расчет как непосредственно между сторонами возмездного имущественного отношения, так и через дополнительный субъект – кредитное учреждение. Требования, предъявляемые к безналичным финансовым операциям, содержатся в нормах, разработанных в различных отраслях права, в основном финансового и гражданского, вместе представляющими комплексный институт права. Безналичные расчеты регулируются в основном следующими документами: Гражданским кодексом РФ (ст. 861–885), федеральными законами «О центральном банке РФ (Банке России)», «О банках и банковской деятельности». Также эта сфера общественных отношений регулируется нормативными актами Президента и Правительства РФ, нормативными документами Банка России. Есть различные безналичные формы денежных расчетов, при которых возможно использование: платежных поручений; аккредитива; инкассовых поручений или инкассо; чековых книжек; пластиковых карт; перевода электронных денег. Далее поговорим о каждой форме безналичных расчетов подробнее. Полезные материалы для скачивания Видеообзор изменений в госзакупках в связи с COVID-19 Изменения в законодательстве по госзакупкам с 1 сентября Закупка у единственного поставщика (подрядчика, исполнителя) Новые условия заключения прямого договора с 1 июля 2020 Аукцион в электронной форме Обзор нормативной базы и порядка проведения и участия Планирование закупок по 44-ФЗ Изменения 44-ФЗ от 01.10.2019 на 2020 и последующие годы Кадровое обеспечение по 44-ФЗ Требования к контрактной службе, комиссии по осуществлению закупок, приемочной коммисии, профстандарты Совершение операций на основании платежного поручения Такая форма предполагает создание платежного поручения. В нем плательщик поручает банковской организации перевести определенную сумму с его счета. Платежное поручение – это в своего рода платежная инструкция, по которой банк перечисляет обозначенную в ней сумму на счет в банке-получателе, принадлежащий лицу, указанному в поручении. При этом сторонами возмездного имущественного отношения являются плательщик и получатель денежных средств; банковская организация – это участник, который проводит платеж. Помимо лица, которому предназначается перевод, в платежном поручении указываются сроки перечисления денег. Платежное поручение действует 10 дней, при этом день, когда оно было составлено, в этот срок не включается. Читайте также: «Описание объекта закупки по 223-ФЗ: что нужно знать заказчику на подготовительном этапе» Совершение безналичной операции на основании аккредитива Аккредитив – это специальный счет, по нему проводят безналичные расчеты по операциям, в которых в качестве посредника должен принимать участие банк. С помощью аккредитива банк покупателя поручает банку продавца оплачивать счета этого продавца за поставленную продукцию или выполненные работы на условиях, установленных в аккредитивном документе. Участниками безналичных расчетов по аккредитиву являются: приказодатель, который просит банк открыть аккредитив; банк-эмитент, который открывает аккредитив; сторона или лицо, которое получает деньги; банк, который передает аккредитив адресату денежного перевода. При использовании формы безналичного расчета с аккредитивом плательщик распоряжается, чтобы банк перевел деньги получателю, но только при условии, что тем будут соблюдены определенные оговоренные требования. К примеру, он должен поставить товар, предоставить документы либо выполнить другие действия. Схема проведения безналичных расчетов с аккредитивом следующая. Покупатель открывает в своем банке аккредитив и осуществляет перевод на него денег в размере стоимости покупки. На счет продавца эти деньги поступят, только если он поставит товар и передаст сопроводительную документацию банку, открывшему аккредитив. В противном случае банк средства не переведет. Эта форма расчетов очень удобна, поскольку обеспечивает высокий уровень защиты сделки. Осуществление безналичных операций на основании инкассовых поручений, или инкассо Эту форму можно использовать, только если взыскатель (получатель) денег имеет право предъявлять требования к счету должника (плательщика). Это право может быть установлено на законодательном уровне или в договоре, заключенном между владельцем счета (плательщиком) и банком. Инкассо имеет взыскательный характер. Так, получателю для взыскания денег необходимо предоставить банку, в котором у должника открыт счет, необходимые сведения о нем и его обязательстве. Безналичные операции с помощью чековых книжек Эта форма безналичного расчета доступна: организациям либо ИП – они являются чекодержателями и получают платежи по чеку из чековой книжки; физическим лицам, которые являются чекодателями. При осуществлении расчета деньги списываются со счета чекодателя и зачисляются на счет чекодержателя либо выдаются ему наличными. Обязательное условие использования этой формы безналичного расчета – наличие у чекодателя на счету достаточного количества средств. Кроме того, личность предъявителя чека должна быть подтверждена, а сам чек проверен на подлинность. Безналичные расчеты посредством банковских карт Пластиковая карта – это платежный инструмент, позволяющий его владельцу осуществлять безналичные операции, а также снимать наличные деньги. В систему, через которую совершаются расчеты с использованием банковских карточек, входят банки и другие участники, совместно выпускающие в обращение и проводящие безналичные операции. Читайте также: «Что такое конкурентная закупка: основные требования и этапы проведения» Условия использования формы безналичных расчетов посредством пластиковых карт прописываются в договоре, который банк заключает с владельцем системы расчетов. При установлении этих условий принимают во внимание требования существующих стандартов и правил. Безналичные операции в виде перевода электронной валюты Эта форма безналичных расчетов в РФ и других странах предполагает предоставление физическим лицом оператору для совершения операций деньги с его личного счета в банке. Основные документы по безналичным расчетам Юридические лица могут рассчитываться друг с другом как наличными деньгами (через кассу), так и используя наиболее подходящую для них форму безналичного расчета (через расчетные банковские счета). В случае безналичных операций денежные средства не перемещаются от одной компании к другой физически, как и от одного банка к другому. Суть расчетов по безналу в следующем: деньги списываются с одного расчетного счета и зачисляются на другой на основании документов, имеющих юридическую силу. Форма расчетов наличными деньгами более быстрая, чем безналичные формы, однако последние отличаются большей степенью надежности и безопасности. Кроме того, с их помощью можно оплачивать счета на любые суммы. Также для безналичных форм расчета применимы системы автоматизации, а операции осуществляются с высокой, постоянно растущей скоростью. К основным формам документов для безналичного расчета относятся: договор (о поставках, купли-продажи и т. п.); заявление на открытие счета (форма № 0401025); карточка с образцами подписей и оттиска печати (форма № 0401026); платежное поручение (форма № 0401060); сводное платежное поручение; платежное требование (форма № 0401061); заявление об отказе от акцепта (форма № 0401004); инкассовое поручение (форма № 0401071); реестр передаваемых на инкассо расчетных документов (форма № 0401014); аккредитив (форма № 0401063); реестр счетов (форма № 0401065); платежный ордер (форма № 0401066); заявление на выдачу чековой книжки; чековая книжка; реестр чеков (форма № 0401007); выписка из расчетного счета. Юридические лица осуществляют взаимные расчеты по форме, установленной в договоре. Могут использоваться платежные поручения, платежные требования, аккредитивы, чеки. Заполнять документы по безналичным формам расчетов следует очень внимательно, а реквизиты указывать точно. Самыми важными реквизитами являются: наименование расчетного документа и код формы; номер расчетного документа и дата, когда он был выписан; вид платежа; наименование плательщика, номер его счета, ИНН, КПП; наименование и местонахождение банка плательщика, его БИК, номер корреспондентского счета или субсчета; наименование получателя средств, номер его счета, ИНН, КПП; наименование и местонахождение банка получателя, его БИК, номер корреспондентского счета или субсчета; назначение платежа; сумма платежа, обозначенная прописью и цифрами; очередность платежа; подписи (подпись) уполномоченных лиц (лица). Еще один характерный для всех видов и форм безналичного расчета документ – банковская выписка. Банк регулярно выдает ее своим клиентам. В банковской выписке содержится информация по всем последним поступлениям и списаниям средств с расчетного счета юридического лица. Документы, предоставляемые надежными банками, легко проверить, поскольку в них достоверно указываются коды всех операций. Выписки банк сопровождает копиями документов, на основании которых проводились все операции. Правовые формы безналичных расчетов Рассмотрим правовые формы безналичных расчетов. В соответствии со ст. 861 Гражданского кодекса РФ для граждан России доступны как наличные (статья 140), так и безналичные формы расчета, если только он не связан с ведением ими коммерческой деятельности. При этом сумма не ограничена. Юридические лица, а также индивидуальные предприниматели используют в основном безналичные формы расчетов. Однако возможно также осуществление расчетов между ними наличными средствами, если это не противоречит закону. Платежные поручения – это форма безналичных расчетов банка, при которой вкладчик счета (плательщик) поручает своему банку перевести определенную сумму на счет получателя, который может быть открыт в любом банке. При использовании этой распространенной формы безналичных расчетов банк по поручению плательщика берет на себя обязательство осуществить перевод указанной суммы на счет обозначенного в поручении лица, открытый в этом или другом банке. Списание средств осуществляется со счета плательщика. Деньги перечисляются в срок, утвержденный на законодательном уровне или установленный в соответствии с законом, либо в более короткий срок, предусмотренный договором банковского счета. Исходя из приведенного определения, банковский перевод имеет следующие признаки: деньги списываются со счета плательщика; средства поступают на счет, который указывает в поручении плательщик; срок исполнения перевода – установленный законом или более короткий (в случае если это предусмотрено сторонами договора банковского счета). Существуют две разновидности платежных поручений по договоренности сторон: срочные и досрочные. Применение срочных платежных поручений возможно в следующих случаях: авансовый платеж, который проводится до того, как будет поставлен товар, выполнена работа, оказаны услуги; платеж после того, как товар будет отгружен, то есть путем прямого акцепта товара; частичные платежи при крупных сделках. Возможна как полная оплата платежного поручения, так и оплата по частям, если на счете плательщика недостаточно средств (отметка об этом ставится на платежном документе): покупатель (плательщик) предоставляет в банк 4 (или 5) экземпляров платежных поручений. Один из них банк отдает плательщику назад в качестве расписки; банк, в котором открыт счет покупателя, на основании первого экземпляра платежного поручения производит списание указанной суммы; банк, услугами которого пользуется покупатель, отправляет в банк, где открыт счет продавца, два экземпляра платежного поручения и деньги; банк, услугами которого пользуется продавец, на основании второго экземпляра платежного поручения производит зачисление денежных средств на счет продавца (получателя); банки выдают своим клиентам выписки из расчетных счетов. Ответственность банков и их клиентов за нарушение расчетной дисциплины Как банковские организации, так и юридические лица ответственны за соблюдение правил проведения безналичных расчетов, установленных законом. Положения об имущественной ответственности между банком и его клиентом содержатся в нормативных документах и заключаемых между ними договорах. К нормативным документам относятся законодательные акты, а также правила, утвержденные Центробанком РФ. Назначение штрафа возможно только в случае договорных отношений между банком-нарушителем и организацией-клиентом. Согласно п. 30 закона о банках и банковской деятельности, отношения между Банком России, кредиторами и их клиентами осуществляются на основании договоров, если иное не предусмотрено федеральным законодательством. Договор обязательно должен устанавливать процент по займам и вкладам (депозитам), стоимость услуг банка, в какой срок должны быть выполнены услуги (в том числе обработаны платежные документы). Кроме того, в договоре прописывают имущественную ответственность сторон за нарушение условий договора, включая санкции за нарушение обязательств по срокам проведения платежей, а также порядок расторжения и другие существенные условия отношений. Читайте также: «План-график закупок по 44-ФЗ: как формировать, размещать и вносить изменения» Как открывать, вести и закрывать рублевые и валютные счета клиентов, устанавливает Банк России в соответствии с федеральными законами. Кредиторы рассматривают заявки на получение займа или других банковских услуг от своих сотрудников на общих основаниях, не предоставляя никаких преимуществ, если иное не предусмотрено законом. Если юридическое лицо не соблюдает условия кредитного договора и расчетную дисциплину, то несет за это прямую ответственность. Те организации, которые систематически не выполняют свои обязательства по расчетам, могут быть признаны неплатежеспособными. Об этом уведомляются основные поставщики товарно-материальных ценностей и вышестоящий орган. "Источник: МУКЦ Госзакупки https://cett.biz/poleznaya-informaciya/statii/formy-beznalichnykh-raschetov/" Формы безналичных расчетов между организациями и их характеристика В процессе финансово-хозяйственной деятельности организации производят расчетные операции с разными юридическими и физическими лицами. В первую очередь организации имеют дело с расчетами с поставщиками и покупателями, для осуществления которых применяются разные формы, в зависимости от характера фактов хозяйственной жизни, специфики взаимоотношений между контрагентами, длительности их сотрудничества, степени автоматизации учета и отчетности и других факторов. В настоящее время наиболее распространенной является форма расчетов платежными поручениями, используемая при местных, одногородних и иногородних расчетах с контрагентами за материальные ценности, работы и услуги, с бюджетом по налогам и сборам, с внебюджетными фондами — по отчислениям и полученным средствам социального страхования и обеспечения и др. Для применения данной формы расчетов организация представляет в отделение банка, в котором у нее открыт расчетный счет, установленное банком количество экземпляров платежных поручений, но не менее трех: первый из которых, за подписью руководителя организации и главного бухгалтера, скрепленный печатью, остается в документах банка, второй пересылается в банк организации — получателя денежных средств, а третий прилагается к выписке из расчетного счета плательщика (рис. 10.1).  Рис. 10.1. Схема применения формы расчетов платежными поручениями: 1 — заключение договора поставки/купли-продажи; 2 — отгрузка продукции, оказание услуг, выполнение работ; 3 — передача платежного банку поручения для списания суммы платежа; 4 — предоставление банком клиенту выписки из расчетного счета с информацией о списании денежных средств; 5 — выписка платежного поручения на право зачисления платежа на расчетный счет получателя; 6 — предоставление банком клиенту выписки из расчетного счета о зачислении платежа Расчеты платежными требованиями представляет собой такую форму расчетов, при которой поставщик отправляет в адрес покупателя требование об оплате за поставляемые товарно-материальные ценности, выполненные работы и оказанные услуги, основываясь при этом на расчетных и товарно-транспортных документах, содержащих информацию о количестве и стоимости указанных ценностей, работ и услуг. Выписываемое поставщиком продукции (работ, услуг) платежное требование сдается им в банк на инкассо, представляющее собой банковскую операцию, посредством которой банк, по поручению и за счет клиента, осуществляет действия по получению от плательщика платежа на основании расчетных документов (рис. 10.2). Существуют разновидности формы расчетов платежными требованиями, которые предусматривают или нет предварительный акцепт со стороны плательщика платежного требования поставщика Акцепт, означающий согласие на оплату, плательщик обязан выдать в течение трех дней с момента получения платежного требования. При отсутствии ответа по умолчанию считается, что покупатель дал согласие на оплату, т.е. акцептовал платежное требование поставщика. Для получения и подтверждения своего права отказаться от оплаты покупатель должен заявить об этом в письменной форме. ю  Рис. 10.2. Схема применения формы расчетов платежными требованиями: 1 — заключение договора — соглашения с указанием формы расчетов платежными требованиями; 2 — отгрузка продукции, товара и (или) выполнение работ, оказание услуг; 3 — составление документов на отгрузку и отправка покупателю или вручение ему через банк платежных требований к оплате; 4 — оформление покупателем платежных документов и сдача их в свой банк на оплату; 5 — передача документов о зачислении платежа банку поставщика и выдача выписки из расчетного счета покупателю; 6 — выдача выписки поставщику о зачислении платежа на его расчетный счет В случае применения форм расчетов платежными требованиями факты хозяйственной жизни по реализации продукции оформляется у поставщика записью: ДЕБЕТ 62 «Расчеты с покупателями и заказчиками» КРЕДИТ 90 «Продажи» — на сумму договорной стоимости, указанной в платежном требовании поставщика. При зачислении платежа на основе выписки из расчетного счета делается запись: ДЕБЕТ 51 «Расчетные счета», 52 «Валютные счета» КРЕДИТ 62 «Расчеты с покупателями и заказчиками» — на сумму договорной стоимости. Те же факты хозяйственной жизни, связанные с приобретением материальных ценностей, и акцепт платежного требования покупателем оформляются записью: ДЕБЕТ 07 «Оборудование к установке», 08 «Вложения во внеоборотные активы», 10 «Материалы», 41 «Товары» и др. КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» — на сумму договорной стоимости, указанной в платежном требовании; ДЕБЕТ 19 «Налог на добавленную стоимость по приобретенным ценностям» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» — на сумму «входного» НДС. На основе выписке банка из расчетного счета покупателя делается запись: ДЕБЕТ 60 «Расчеты с поставщиками и подрядчиками» КРЕДИТ 51 «Расчетные счета», 52 «Валютные счета» — на сумму оплаты платежного требования поставщика. Одновременно отражается право на вычет суммы НДС, перечисленной поставщику: и ДЕБЕТ 68 «Расчеты по налогам и сборам» КРЕДИТ 19 «Налог на добавленную стоимость по приобретенным ценностям» — на сумму НДС, предъявленного к вычету. Достаточно распространенной формой расчетов между поставщиками и покупателями является аккредитивная форма, сущность которой заключается в том, что плательщик поручает обслуживающему его банку произвести за счет своих депонированных на специальный аккредитивный счет средств или кредита банка оплату МПЗ, выполненных работ, оказанных услуг по месту нахождения получателя на условиях, предусмотренных плательщиком в заявлении на аккредитив. Таким образом, аккредитив представляет собой поручение банка покупателя банку поставщика оплатить расчетные документы со специального счета (рис. 10.3).  Рис. 10.3. Схема применения аккредитивной формы расчетов: 1 — заключение договора поставки/купли-продажи с указанием аккредитивной формы расчетов; 2 — подача заявления на открытие аккредитива, с указанием суммы, срока и условий использования его поставщиком); 3 — получение выписки из расчетного счета об открытии аккредитива; 4 — получение извещения об открытии аккредитива и выполнении его условий; 5 — сообщение поставщику условий аккредитива; 6 — отгрузка продукции, товаров на условиях аккредитива; 7 — представление поставщиком платежных и товарно-транспортных документов на оплату за счет аккредитива; 8 — получение от банка извещения об использовании аккредитива; 9 — получение выписки из расчетного счета о зачислении платежа; 10 — получение выписки из счета аккредитива об его использовании При получении заявления на аккредитив банк плательщика осуществляет депонирование средств на специальном счете. Данная процедура гарантирует поставщику своевременную и полную оплату отгруженных товарно-материальных ценностей, выполненных работ, оказанных услуг. Зачисление средств на счет поставщика производится банком после получения документов, подтверждающих отгрузку товарно-материальных ценностей, выполнение работ и (или) оказание услуг. Различают два вида аккредитивов: покрытые и непокрытые. Покрытый аккредитив предусматривает списание денежных средств с расчетного счета покупателя и их депонирование банком с целью осуществления последующих платежей в адрес поставщиков и (или) подрядчиков. При этом расходы по оплате услуг банка за обслуживание аккредитива могут включаться в стоимость приобретенных товарно-материальных ценностей, только если расчеты с поставщиком осуществляются с использованием данного аккредитива. В остальных случаях указанные расходы включаются в состав прочих расходов. Непокрытый аккредитив характеризуется тем, что банк поставщика списывает денежные средства с корреспондентского счета банка покупателя в пределах суммы, на которую он открыт. При этом денежные средства покупателя участвуют в обороте до момента их списания банком с указанного специального счета. При использовании непокрытого аккредитива сумма, на которую он был открыт, не отражается на счете 55 «Специальные счета в банках», субсчет 1 «Аккредитивы», а учитывается на забалансовом счете 009 «Обеспечение обязательств и платежей выданные», который при открытии аккредитива дебетуется, а при использовании денежных средств, депонированных на нем, — кредитуется. Синтетический учет денежных средств, депонированных на специальный аккредитивный счет в банке, который может открываться за счет как собственных денежных средств, так и краткосрочных кредитов банка, ведется на активном, балансовом бухгалтерском счете 55 «Специальные счета в банках», субсчет 1 «Аккредитивы», по дебету которого отражается открытие аккредитива, а по кредиту — его использование и закрытие. Факты хозяйственной жизни, связанные с использованием аккредитивной формы расчетов, оформляются следующими бухгалтерскими записями: ДЕБЕТ 55-1 «Аккредитивы» КРЕДИТ 51 «Расчетные счета», 52 «Валютные счета», «Расчеты по краткосрочным кредитам и займам» — на сумму открытого аккредитива за счет собственных денежных средств и (или) привлеченных кредитов; ДЕБЕТ 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» КРЕДИТ 55-1 «Аккредитивы» — на сумму, перечисленную в счет оплаты счетов поставщиков / прочих кредиторов за счет открытого аккредитива; ДЕБЕТ 51 «Расчетные счета», 52 «Валютные счета», «Расчеты по краткосрочным кредитам и займам» КРЕДИТ 55-1 «Аккредитивы» — на операцию по закрытию аккредитива и возврату неиспользованных денежных средств на банковские счета собственника и (или) кредитной организации. Аккредитив может быть предназначен для осуществления расчетов только с одним поставщиком. Срок действия и порядок расчетов по аккредитиву устанавливаются в договоре плательщика с поставщиком, и срок составляет, как правило, не более 45 дней. Другой формой расчетов, используемой контрагентами, является чековая форма, предусматривающая применение в качестве платежных документов расчетных чеков, служащих письменными поручениями банку плателыцика-чекодателя о перечислении с его счета в адрес получателя денежных средств на указанную в чеке сумму (рис. 10.4).  Рис. 10.4. Схема применения чековой формы расчетов: 1 — подача клиентом банка заявления на покупку чековой книжки; 2 — выдача банком клиенту чековой книжки с депонированием лимитированной суммы; 3 — отгрузка продукции товаров (работ, услуг); 4 — передача плателыциком-чекодателем чека в оплату товаров (работ, услуг); 5 — составление документов на оплату и реестр чеков; 6 — зачисление средств на расчетный счет поставщика и передача документов банку покупателю с подтверждением факта оплаты; 7 — получение выписки из счета депонированных сумм Участниками чековой формы расчетов являются: чекодатель, т.е. лицо, выписавшее чек, и чекодержатель, т.е. лицо, получившее чек. Организации могут получить чековые книжки в своем банке. К оплате принимаются чеки на различные суммы, которые действительны в течение 10 дней, не считая даты выписки. Чековую форму расчетов можно использовать в расчетах с розничными и оптовыми торговыми организациями, при оплате приобретенных товаров, а также услуг транспорта и связи. При выдаче чековой книжки банк указывает лимит выделенных собственных денежных средств, на который можно выписывать чеки (устанавливается организацией), и срок использования чековой книжки, который не может превышать 6 месяцев (устанавливается банком). По мере расчетов с поставщиками-чекодержателями чекодатели выписывают чек на сумму, не превышающую установленный лимит, и передают его поставщику. Последний проверяет все реквизиты чека и на обратной стороне ставит штамп и подпись. Полученные чеки передаются в банк поставщика с обязательным указанием банка плательщика и его реквизитов. Для получения наличных денежных средств по чеку, состоящему непосредственно из чека и корешка, одновременно с заполнением чека заполняется и корешок. При оплате чек отрывается и выдается чекодержателю (поставщику, кредитору), а корешок остается в чековой книжке в подтверждение произведенного платежа и списания денежных средств. Денежные чеки бывают именными и предъявительскими. Для получения денег по именным чекам необходимо предъявить паспорт, так, как в нем указываются паспортные данные чекодержателя или его уполномоченного лица. В предъявительском чеке фамилия, имя, отчество чекодержателя, т.е. получателя средств, не указываются. Основными реквизитами чека являются: дата его выписки, сумма цифрами и прописью, оттиск печати чекодателя и подписи руководителя и главного бухгалтера организации, представленные на его лицевой стороне, а также цели, на которые чекодатель получает деньги, в частности на оплату труда, командировочные расходы и др., подтверждаемые подписями руководителя и главного бухгалтера организации, которые содержатся, соответственно, на оборотной стороне чека. При использовании организацией чековой формы расчетов синтетический учет ведется на активном балансовом счете 55 «Специальные счета в банках», к которому открывается специальный субсчет 55-2 «Чековые книжки». Факты хозяйственной жизни, связанные с использованием чековой формы расчетов, оформляются следующими бухгалтерскими проводками: ДЕБЕТ 55-2 «Чековые книжки» КРЕДИТ 51 «Расчетные счета», 52 «Валютные счета» — на сумму выписанной чековой книжки за счет собственных денежных средств; ДЕБЕТ 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» КРЕДИТ 55-1 «Аккредитивы» — на сумму оплаты счетов поставщика (кредитора) за счет средств, указанных в чеке; ДЕБЕТ 51 «Расчетные счета», 52 «Валютные счета», 66 «Расчеты по краткосрочным кредитам и займам» КРЕДИТ 55-1 «Аккредитивы» — на операцию по закрытию чековой книжки и возврату денежных средств на банковские счета организации. Форма расчетов в порядке плановых платежей. Договором между покупателем/потребителем продукции, товаров, работ и услуг и поставщиком может устанавливаться постоянная плановая сумма стоимости и количества продукции, товаров, работ и услуг, подлежащие ежедневной оплате, которая оформляется платежными требованиями или платежными поручениями. В согласованные сторонами сроки расчеты регулируются путем сопоставления перечисленных сумм и фактического объема полученных продукции, товаров (работ, услуг). Излишне уплаченные той или иной стороной суммы могут засчитываться в счет последующих платежей или возвращаться покупателю, а недостающие суммы — доплачиваться. Такие расчеты отражаются в бухгалтерском учете поставщика на счете 62 «Расчеты с покупателями и заказчиками», по дебету которого отражаются причитающиеся к получению с покупателя сумма, а по кредиту — суммы поступивших платежей по соответствующим счетам. Дополнительная информация, раскрывающая методику и практику ведения синтетического и аналитического учета расчетов по формам расчетов, кроме описанных в настоящем параграфе, содержится в параграфе 10.3 Организация безналичных расчетов Оглавление

Цель — раскрыть понятие безналичных расчетов, порядок их организации и документального оформления. |