Эквайринг в России после введения санкции. Грицкан Раду эквайринг в россии. Что такое эквайринг простыми словами в банке

Скачать 30.59 Kb. Скачать 30.59 Kb.

|

|

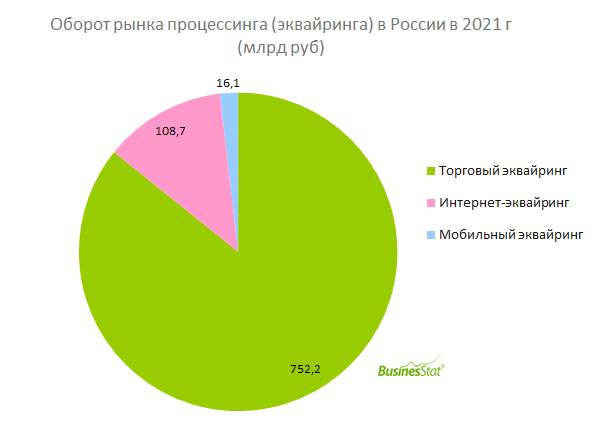

Как повлияли санкции на рынок эквайринговых и мобильных платежей в России на примере ПАО Сбербанк Что такое эквайринг простыми словами в банке Покупки товаров без участия наличных денег сегодня уже не относятся к ультрасовременным способам расчетов, которые применяются только на новейших технологических сервисах. Это стало необходимостью для компаний любых размеров и уровней, от небольших магазинчиков до торговых магнатов, интернет-магазинов. В финансовой сфере безналичная система платежей между продавцом и покупателем называется эквайринг. Через нее клиент оплачивает товар или услугу с помощью своей карты в торговой точке. Мы расскажем, эквайринг – что это такое простыми словами, каких видов он бывает, как устроен процесс оплаты, каким образом можно его подключить. Ответим на популярные вопросы пользователей. Как работает эквайринг Основные виды эквайринга От чего зависит стоимость эквайринга Как устроен процесс оплаты по эквайрингу Как подключить эквайринг Плюсы и минусы Часто задаваемые вопросы Как работает эквайринг Для покупателя процедура оплаты за товар картой выглядит просто. Он прикладывает платежный инструмент к терминалу, моментально совершается операция, кассир осуществляет контроль за поступлением денег за покупку. Распечатывается чек об оплате и документ передается клиенту. Если у пользователя подключены смс-оповещения, к нему на телефон поступит сообщение о списании средств с картсчета. На самом деле в процедуре задействованы кроме покупателя банк, осуществляющий операцию, банк, выпустивший карту, платежная система, магазин. Основные виды эквайринга Видов эквайринга несколько. Он разделяется по сфере, в которой осуществляется операция, с помощью каких технологических средств это происходит. В зависимости от вида, процедура платежа будет разной. Торговый эквайринг Торговый эквайринг, что это такое и как он работает, можно понять, вспомнив, как мы совершаем покупки в магазинах. Подносим свою карту (телефон, часы) к считывающему устройству – POS-терминалу, после проведения операции продавец выдает документ об оплате. Это самый распространенный вид безналичных операций. Он присутствует практически в любой торговой точке. Операцию совершает банк-эквайер. Разновидностью торгового эквайринга является современный способ оплаты – платеж по QR-коду. Оплата производится путем наводки телефона на специальный код, который формирует продавец. Для бизнеса такой вид считается более экономичным, т. к. не потребуется дополнительное оборудование для подключения. Операция производится в мобильном приложении банка. Поэтому он может применяться для осуществления покупок в любых местах, в которых не подключен обычный эквайринг. Это могут быть продуктовые и бытовые магазины в формате «у дома», небольшие салоны услуг и другие предприятия малого бизнеса. Услугу предлагают подключить многие банки, поэтому существует конкуренция и пользователь сможет выбирать более выгодные условия подключения. Мобильный эквайринг Мобильный эквайринг применяется при оплате за покупку при курьерской доставке. Платеж осуществляется в мобильном приложении продавца через mPOS терминал. Он считывает данные карты и передает их на смартфон курьера. Через специальные приложение деньги списываются со счета. Интернет-эквайринг Применяется при оплате покупок через интернет. В этом случае прямой контакт между продавцом и покупателем отсутствует. После покупки товара в интернете продавец перечисляет деньги с карты покупателя на счет магазина. Операция осуществляется через процессинговый центр, с помощью которого информация о платеже передается банку. ATM-эквайринг Это система выдачи наличных через банкоматы банка, оплата услуг, мобильной связи, интернета, в устройствах самообслуживания. Операция производится с карты плательщика, которую он прикладывает к терминалу, или вставляет в него. От чего зависит стоимость эквайринга Стоимость эквайринга в каждом банке разная, несмотря на то, что состав расходов на его подключение и обслуживание является стандартным. На первоначальном этапе происходит покупка оборудования. Далее затраты на эквайринг складываются из комиссии с каждой операции. Что влияет на величину комиссии по эквайрингу: Величина торгового оборота. Чем крупнее компания, тем больше ее товарооборот, а стоимость услуги дешевле. Какая сфера бизнеса обслуживается. Применяются разные тарифы, например, для продуктовых магазинов, аптек или АЗС. Финансовые показатели компании. Количество используемых терминалов. Статус клиента в банке. Если у компании в банке открыт счет с хорошими оборотами, применяются льготные условия обслуживания с низкими тарифами. Стоимость эквайринга зависит и от его вида. Например, самый дешевый – оплата по QR-коду, т. к. для него не потребуется покупать дополнительное оборудование. Кроме того, это способ отличается мгновенной оплатой, он совершается по Системе Быстрых Платежей. Как устроен процесс оплаты по эквайрингу Как работает оплата по эквайрингу, что это такое, можно увидеть из следующей схемы: Покупатель приобретает товар в магазине и желает рассчитаться банковской картой, о чем сообщает продавцу. Продавец формирует документ на оплату и предлагает совершить операцию. Покупатель подносит карту к считывающему устройству или вставляет ее в терминал. При необходимости вводит ПИН-код. Терминал формирует запрос в кредитную организацию, осуществляющую операцию, она называется банк-эквайер. Банк-эквайер формирует запрос на идентификацию карты в платежную систему. Платежная система проверяет законность операции и запрашивает банк, которому принадлежит карта, о достаточности средств на счете. Банк-эмитент формирует ответ, который поступает в банк-эквайер через платежную систему. После проверки банк-эквайер разрешает проведение операции. Покупателю распечатывается чек о покупке. Деньги продавцу поступают спустя некоторое время. Обычно это 1–2 дня. Если любая из сторон операции откажет в проведении транзакции, платеж не будет совершен и покупателю придется пробовать рассчитаться другой картой или наличными. Как подключить эквайринг Эквайринг – это услуга кредитной организации, поэтому для подключения нужно выбрать банк-эквайер. Клиент подает заявку, после ее рассмотрения заключается договор на обслуживание. Банк принимает на себя обязательства по предоставлению оборудования, его установке, тестированию, обучению персонала. Далее он будет оказывать услугу, в которую включено проведение операции, контроль состояния терминалов, техподдержка. Клиент обязуется приобрести оборудование и оплачивать комиссию, согласно тарифному плану. Основные требования к участникам Обязательных требований к клиентам нет. Подключить эквайринг может любое, официально зарегистрированное юридическое лицо или индивидуальный предприниматель. Что нужно для подключения эквайринга Вам потребуется обратиться в банк с заявлением. Как выбрать банк-эквайер Вы можете заключить договор в банке, где открыт ваш расчетный счет. Своим клиентам кредитные организации предлагают льготные тарифные планы. Можно выбрать любой другой банк. Только обязательно сравните комиссии за услуги и условия ее проведения. Узнайте сроки зачисления средств, условия приобретения оборудования (аренда, покупка, рассрочка). Плюсы и минусы Эквайринг выгоден для всех сторон, участвующих в операции. Банки и платежные системы получают комиссии, покупателям предоставляется удобная форма расчетов. Несмотря на то, что пользователю сервиса приходится оплачивать услугу, выигрывает больше всего именно он: Нет вероятности получения фальшивых купюр. Оплата на кассе совершается быстрее в несколько раз. Снижается вероятность ошибки кассира в подсчете. Увеличиваются продажи и доход. Уменьшается необходимость в регулярной инкассации и соответственно снижаются расходы на ее проведение. Расширяется круг покупателей, желающих оплачивать товары безналично. Минусов у эквайринга нет, если выбрать правильный банк с оптимальными тарифами. Состояние рассматриваемого объекта ( отрасли) до февраля 2022г. Как развивалась отрасль ) ПАО сбербанк. За 2017-2021 гг объем рынка эквайринга в Росиии вырос более чем в 3,5 раза: с 237 до 877 млрд руб. В 2021 г вновь выросли комиссии после ограничений ЦБ РФ во время пандемии.  По данным «Анализа рынка процессинга (эквайринга) платежей в России», подготовленного BusinesStat в 2022 г, в 2017-2021 гг российский рынок процессинга показывал стремительный рост. За пять лет рынок вырос более чем в 3,5 раза: с 237 до 877 млрд руб. В 2020 г в период локдауна и пика пандемии процессинг показывал высокие темпы роста. Число транзакций в России увеличилось на 84%, что было вызвано снижением объемов наличной оплаты, а также ростом числа пользователей интернет-магазинов и онлайн-сервисов. При этом денежный оборот рынка упал. На период пандемии ЦБ РФ временно ограничил уровень эквайринговых комиссий (размер платы, которую банки взимают с магазинов при оплате картами) значением в 1% при оплате картами социально значимых товаров и услуг, что не позволило операторам нарастить выручку. В 2021 г по ряду позиций и направлений процессинга комиссии вернулись к докризисным значениям: в 1,8%-2,2% для торгового процессинга и 2,5%-3,5% для интернет и мобильного процессинга. На фоне роста комиссий оборот рынка вырос более чем в 2 раза. 2021: Доля Сбербанка на рынке интернет-эквайринга — 30% 12 апреля 2018 года Сбербанк сообщил о том, что за 2021 год клиенты интернет-магазинов совершили более 200 млн покупок с помощью платежной инфраструктуры банка. Пул онлайн-площадок, находящихся на эквайринговом обслуживании Сбербанка, в 2021 году увеличился в 5 раз и достиг почти 42 тыс. площадок. По собственным оценкам Сбербанка, его доля рынка интернет-эквайринга достигла 30%. Сеть POS-терминалов составила почти 1,4 млн устройств, все они оснащены бесконтактной технологией. В 2017 году Сбербанк подключил свою сеть POS-терминалов к обслуживанию карт China Union Pay. В основном картами этой платежной системы пользуются туристы из Китая — наибольшей популярностью у них пользуются магазины одежды и обуви (28% покупок), электроники (25%), ювелирные магазины (16%) и косметика (19%). Средний чек по картам China Union Pay составляет около 2500 рублей, говорится в сообщении Сбербанка. В общей сложности банк обеспечил платежной инфраструктурой 15 тыс. транспортных средств в 30 городах России — она позволяет оплачивать проезд в общественном транспорте бесконтактной банковской картой. Количество поездок в автобусах, троллейбусах и метро, оплаченных с помощью эквайринга Сбербанка, в марте 2018 года превысило 2,3 млн. Состояние эквайринговых и мобильных платежей ПОСЛЕ введения антироссийских санкций, пути решения и возникшие проблемы. Санкции против российских банков и геополитическая ситуация изменили платежный рынок России, который уже почти два месяца работает по новым правилам. Какие появились ограничения и какие есть альтернативы? Уход Visa и Mastercard С 10 марта 2022 года свою работу в России приостановили международные платежные системы Visa и Mastercard. Карты этих систем, выпущенные российскими банками, перестали работать за границей и в иностранных интернет-магазинах. Все карты Visa и Mastercard, выпущенные российскими банками, продолжат работать внутри России до истечения срока действия. Многие банки сделали эти карты бессрочными. Работа карт внутри страны возможна, потому что операции по ним обрабатываются в Национальной системе платежных карт (НСПК). Что взамен В России работают еще две платежные системы, только на которых теперь будут выпускаться новые карты — российская «Мир» и китайская UnionPay. «Мир» Участниками системы «Мир», которые выпускают или принимают эти карты, являются более более 270 банков, в том числе 23 иностранных. В России эти карты принимаются без ограничений в большинстве магазинов и банкоматов. За границей картами «Мир» можно расплатиться только в восьми странах: Турция; Армения; Киргизия; Узбекистан; Таджикистан; Белоруссия; Казахстан; Вьетнам. Также расплатиться картами можно на территориях частично признанных Южной Осетии и Абхазии. При этом сеть приема карт «Мир» ограничена, так как работа их поддерживается не всеми банками: Турция: снять наличные и оплатить покупки можно в устройствах банков Turkiye Is Bankasi, Ziraat Bankasi, VakifBank; Вьетнам: карты принимаются в инфраструктуре платежной системы NAPAS (банки BIDV, VRB); Армения: снять наличные и оплатить покупки можно в устройствах банков-участников платежной системы ArCa; Таджикистан: снять наличные и оплатить покупки можно в устройствах участников платежной системы Корти Милли и Express Pay (Душанбе Сити); Беларусь: снять наличные и оплатить покупки можно в устройствах банков-участников платежной системы БЕЛКАРТ, а также ВТБ Беларусь; Казахстан: снять наличные и оплатить покупки можно в устройствах банков ВТБ, Сбербанка, Народного Банка Республики Казахстан (Халык Банк) и Банка Центр-Кредит; Киргизия: снять наличные и оплатить покупки можно в устройствах банков-участников платежной системы ЭЛКАРТ; Узбекистан: снять наличные и оплатить покупки можно в устройствах банков-участников платежной системы UZCARD; Южная Осетия: снять наличные можно в устройствах Национального банка Республики Южная Осетия; Абхазия: снять наличные и оплатить покупки можно в устройствах участников платежной системы АПРА. UnionPay Карты UnionPay в настоящее время выпускают только девять российских банков: Россельхозбанк, Газпромбанк, Почта Банк, Примсоцбанк, банки «Санкт-Петербург», «Зенит», «Солидарность», «Приморье» и «Русский Стандарт». Сейчас стоимость выпуска карт UnionPay может достигать ₽15 тыс., хотя обычно эта опция бесплатная или гораздо дешевле. Срок ожидания их выпуска доходит до нескольких недель. На сайте UnionPay говорится, что карты этой платежной системы принимают в 180 странах мира, а также в более чем в 27 млн торговых точек и 1,1 млн банкоматов в Китае. По данным представителя банка «Санкт-Петербург», в России карты UnionPay к оплате принимают более 95% магазинов и обслуживают более 90% банкоматов. По данным представителя банка «Зенит», карты UnionPay принимают почти 22 млн интернет-продавцов по всему миру. Почему Россия и Китай делают ставку на цифровые валюты Однако при оплате картами UnionPay за границей существуют сложности: Во-первых, в отдельных странах карты UnionPay могут принимать всего несколько банков, поэтому их сеть приема может быть меньше, чем общее число банкоматов и POS-терминалов, говорит руководитель направления исследований центра «Сколково-РЭШ» Егор Кривошея. «В туристических местах и каких-то распространенных точках (товары первой необходимости, крупные аптеки, банкоматы) обычно принимают UnionPay», — добавляет он. Таким образом за границей эту карту удобнее использовать для снятия наличных в банкомате, нежели для оплаты покупок. Во-вторых, проблемы существуют и с принятием российских карт UnionPay в зарубежных интернет-магазинах. Либо банком не реализована возможность платить онлайн за границей, либо карты не поддерживают технологию 3D Secure (подтверждение платежа кодом из СМС). Также после 24 февраля многие западные банки внесли крупные российские кредитные организации в черные списки, поэтому оплата в пользу клиента такого западного банка может не пройти у большинства российских держателей карт, говорит руководитель практики санкционного права и комплаенса КА Pen & Paper Сергей Гландин. Он рекомендует перед оплатой дополнительно выяснять, принимает ли банк продавца карту UnionPay, выпущенную конкретным банком. Оплата в иностранных магазинах Переход с Visa и Mastercard на карты «Мир» и UnionPay не позволит полностью решить проблему безналичной оплаты за рубежом или в иностранных интернет-магазинах. Для решения этих проблем россияне активно начали использовать платежи с мобильных счетов, в том числе для оплаты подписок на зарубежные сервисы, говорит партнер технологической практики КПМГ Оксана Борисова. Также, по ее мнению, для беспрепятственных платежей за границей увеличится число россиян, которые будут открывать карты Visa и Mastercard в зарубежных банках. App Store и Google Play: как управлять подписками без банковских карт Уход Apple Pay, Google Pay и альтернативы бесконтактных платежей Одним из главных изменений платежного рынка стал уход привычных мобильных кошельков Apple Pay и Google Pay, говорит Кривошея: «Мобильные кошельки были одним из самых популярных инструментов для россиян: в 2021 году ими пользовались около 54% держателей карт». В начале марта Apple Pay, Samsung Pay и Google Pay перестали поддерживать карты Visa и Mastercard российских банков после того, как эти платежные системы приостановили свою работу в России. Российские пользователи могли продолжать платить Apple Pay, загрузив в кошелек карту «Мир», однако 24 марта Apple закрыла эту возможность. В свою очередь Google Pay приостановила пилотный проект, который позволили бы подключать карты платежной системы «Мир». Этот проект планировалось запустить осенью. Сейчас россиянам приходится переходить либо на оплату картой, либо на аналогичные кошельки, либо искать альтернативы, например, открывать карты в ближнем зарубежье, перечисляет Кривошея. «Эта проблема особенно остра для владельцев устройств на системе iOS», — подчеркивает эксперт. Держателям карт «Мир» остаются доступны кошельки Samsung Pay и MirPay, но они поддерживаются только на смартфонах с ОС Android. Карты UnionPay можно загрузить в собственный кошелек для бесконтактной оплаты QuickPass (доступен на смартфонах с ОС Android), а также в кошелек Huawei Pay на устройствах Huawei. В этом случае в кошелек можно загрузить карты, выпущенные Газпромбанком, Россельхозбанком и «Солидарностью». Еще одна возможность платить в магазинах бесконтактно и без карты — с помощью QR-кода через Систему быстрых платежей. Однако, по данным СБП на конец января 2022 года, этот способ подключили всего около 189 юрлиц (торговых точек может быть больше). QR-код можно считать с помощью своего банковского мобильного приложения или с помощью специального приложения «СБПэй. К этому приложению все крупные банки должны подключиться до 1 июля 2022 года. Сейчас оно доступно клиентам более 50 кредитных организаций. «СБПэй» поддерживается на устройствах с операционной системой Android версии не ниже 6.0 и iOS, начиная с 13-й версии. Приложение отличается от Apple Pay, Google Pay, MirPay тем, что не позволяет оплачивать покупки с помощью технологии NFC (проще говоря, прикладывая смартфон к терминалу), а также тем, что деньги списываются напрямую со счета, а не с банковской карты. Однако представитель НСПК (оператора приложения) утверждает, что у пользователей приложения может появиться возможность оплачивать покупки телефоном в одно касание. Оплата в приложении по NFC-технологии была протестирована в конце 2021 года. Одним касанием: как работает NFC и где эта система используется Другой платежный функционал от СБП, который может прийти на замену Apple Pay и Samsung Pay, — это оплата в интернете по специальной платежной ссылке. Для этого нужно на сайте или в мобильном приложении магазина выбрать способ оплаты через СБП, нажать на платежную ссылку или кнопку. Затем система предложит открыть ссылку либо в приложении «СБПэй», либо в одном из приложений банков — участников СБП. После выбора приложения клиент должен выбрать счет, с которого будет платить за покупку, проверить название магазина, сумму покупки и подтвердить операцию. По мнению Кривошеи, российский платежный рынок будет стремиться к локализации платежных технологий. «В силу закрытости системы Apple, скорее всего, системы оплаты по QR-кодам, биометрии, которые не завязаны на технологиях в смартфоне, будут набирать обороты. Это может подтолкнуть развития «СБПэй», цифрового рубля и других систем», — рассуждает эксперт. |