Департамент бизнесаналитики

Скачать 86.76 Kb. Скачать 86.76 Kb.

|

|

Федеральное государственное образовательное бюджетное учреждение высшего образования «Финансовый университет при Правительстве Российской Федерации» (Финансовый университет) ДЕПАРТАМЕНТ БИЗНЕС-АНАЛИТИКИ ДОМАШНЕЕ ТВОРЧЕСКОЕ ЗАДАНИЕ по дисциплине «Финансовый анализ» Анализ результативности деятельности организации на примере ПАО «Магнит» Выполнила: Студентка группы БА21-1м Рафеева С. В. Проверила: к. э. н., профессор Никифорова Н. А. Москва 2021 Содержание Введение 3 Основная часть 4 Заключение 16 ВведениеВ современном мире анализ результативности деятельности осуществляется в каждой организации во всех сферах деятельности. Связано это с тем, что различные заинтересованные стороны (стейкхолдеры) стремятся оценить результативность деятельности компании. На основании общедоступной финансовой отчетности стейкхолдеры с помощью индикаторов результативности финансово-хозяйственной деятельности могут делать выводы об эффективности деятельность компании и принимать обоснованные решения. Результаты анализа используются для целей развития компании – сглаживания негативных факторов и развитие сильных сторон компании. Целью данной работы является анализ результативности деятельности ПАО «Магнит». «Магнит» является одной из ведущих розничных сетей в России по торговле продуктами питания, лидером по количеству магазинов и географии их расположения. Компания представлена в более 3 800 населенных пунктах, ежедневно магазины компании посещают почти 13 миллионов человек. «Магнит» работает в мультиформатной модели, которая включает в себя магазины у дома, супермаркеты, аптеки и магазины дрогери. На 30 июня 2021 года компания насчитывала 22 344 торговые точки в 66 регионах России. Участниками кросс-форматной программы лояльности сети являются более 50 млн человек. Задачи данной работы определены тремя группами показателей, которые необходимо проанализировать. Анализ результативности деятельности организации проводится в рамках изучения показателей трех направлений: показатели деловой активности, структура и динамика прибыли, эффективность или прибыльность (рентабельность) деятельности компании. Основная частьДеловая активность в широком смысле означает комплекс усилий, направленных на продвижение фирмы на рынках товаров, труда, капитала. Деловая активность компании проявляется в динамике ее развития, в увеличении доходов, эффективном использовании экономических и финансовых ресурсов, укреплении партнерских отношений, расширении рынков сбыта своей продукции (услуг), опережающем росте объемов продаж продукции компании по сравнению с ростом стоимости ее бренда. Деловая активность в финансовом аспекте проявляется, прежде всего, в скорости оборота средств, а анализ деловой активности заключается в исследовании уровней и динамики коэффициентов оборачиваемости. Показатели оборачиваемости отражают скорость оборота – количество оборотов, которое совершают капитал и его составляющие за анализируемый период. Коб =  , (1) , (1)где Коб – Коэффициент оборачиваемости в оборотах; Выр – Выручка;  – средняя величина актива. – средняя величина актива.И отражают период оборота – средний срок, за который совершается кругооборот капитала и его составляющих. Коб =  , (2) , (2)где Коб – Коэффициент оборачиваемости в днях;  – средняя величина актива; – средняя величина актива;Выр – Выручка. Для ПАО Магнит значение данных показателей следующее: Таблица 1. Коэффициент оборачиваемости

В динамике коэффициент оборачиваемости в оборотах уменьшается, то есть происходит замедление оборачиваемости, что является негативным фактором и свидетельствует об увеличении труднореализуемых активов в структуре текущих активов. Этот же вывод подтверждает увеличение периода оборачиваемости. В ходе анализа необходимо рассмотреть общие показатели оборачиваемости (таблица 2). Таблица 2. Общие показатели оборачиваемости

Коэффициент общей оборачиваемости капитала снижается в динамике и совпадает с коэффициентом оборачиваемости из таблицы 1. Коэффициент оборачиваемости оборотных активов показывает скорость оборота оборотных активов и снижается в динамике, что свидетельствует о неэффективном использовании. Коэффициент отдачи нематериальных активов отсутсвует, так как за послежние три года нематериальные активы компании составляли 0 руб. Фондоотдача отражает эффективность использования основных средств и растет в динамике, что является положительным фактором и свидетельствует о грамотном управлении основными средствами. Коэффициент отдачи собственного капитала показывает скорость оборота собственного капитала и незначительно увеличивается, что свидетельствует об эффективном использовании собственного капитала. Далее рассматриваются показатели управления активами (таблица 3). Таблица 3. Показатели управления активами

Оборачиваемость запасов показывает за сколько дней в среднем оборачиваются в анализируемом периоде запасы. В динамике показатель вырос, что говорит о замедлении оборачиваемости, которое могло произойти за счет накопления излишних, неходовых, залежалых материалов, а также за счет приобретения дополнительных запасов в связи с ожиданием роста темпов инфляции. Оборачиваемость денежных средств увеличилась, что является негативным фактором, так как денежные средства стали дольше задерживаться на счетах и в кассе. Коэффициент оборачиваемости средств в расчетах увеличился, что говорит о более эффективном управлении дебиторской задолженностью, что подтверждает сокращение срока погашения дебиторской задолженности. Коэффициент оборачиваемости кредиторской задолженности сократился и срок погашения кредиторской задолженности увеличился. Длительный период указывает на недостаток у фирмы финансовых поступлений для оплаты ее счетов с контрагентами. Далее анализируются доходы и расходы компании и разница между ними, то есть прибыль. Прибыль (убыток) - это финансовый результат, который показывает прирост (уменьшение) стоимости собственного капитала организации за отчетный период. Прибыль характеризует абсолютный экономический эффект финансово-хозяйственной деятельности и составляет основу экономического развития организации. Доходы от операционной деятельности (выручка) в 2020 г. составили 767 443 тыс. руб., а расходы, включающие в себя себестоимость и управленческие расходы, составили 1 004 743 тыс. руб. (коммерческие расходы отсутствовали). Так как расходы больше, чем доходы, операционный убыток составил 237 300 тыс. руб. Коэффициент соотношения доходов и расходов организации рассчитывается по следующей формуле: Кд/р =  , (3) , (3)где Кд/р – Коэффициент соотношения доходов и расходов. В ПАО «Магнит» значение данного коэффициента составляет -9,873 в 2019 году и -4,948 в 2020 году. Отрицательное значение коэффициента свидетельствует о недостаточности доходов для покрытия всех расходов. Однако в динамике разрыв между доходами и расходами сокращается, что положительно влияет на результативность деятельности компании. Для полноценного анализа эффективности и результативности деятельности необходимо рассмотреть структуру и динамику финансовых результатов. Таблица 4. Анализ структуры и динамики финансовых результатов

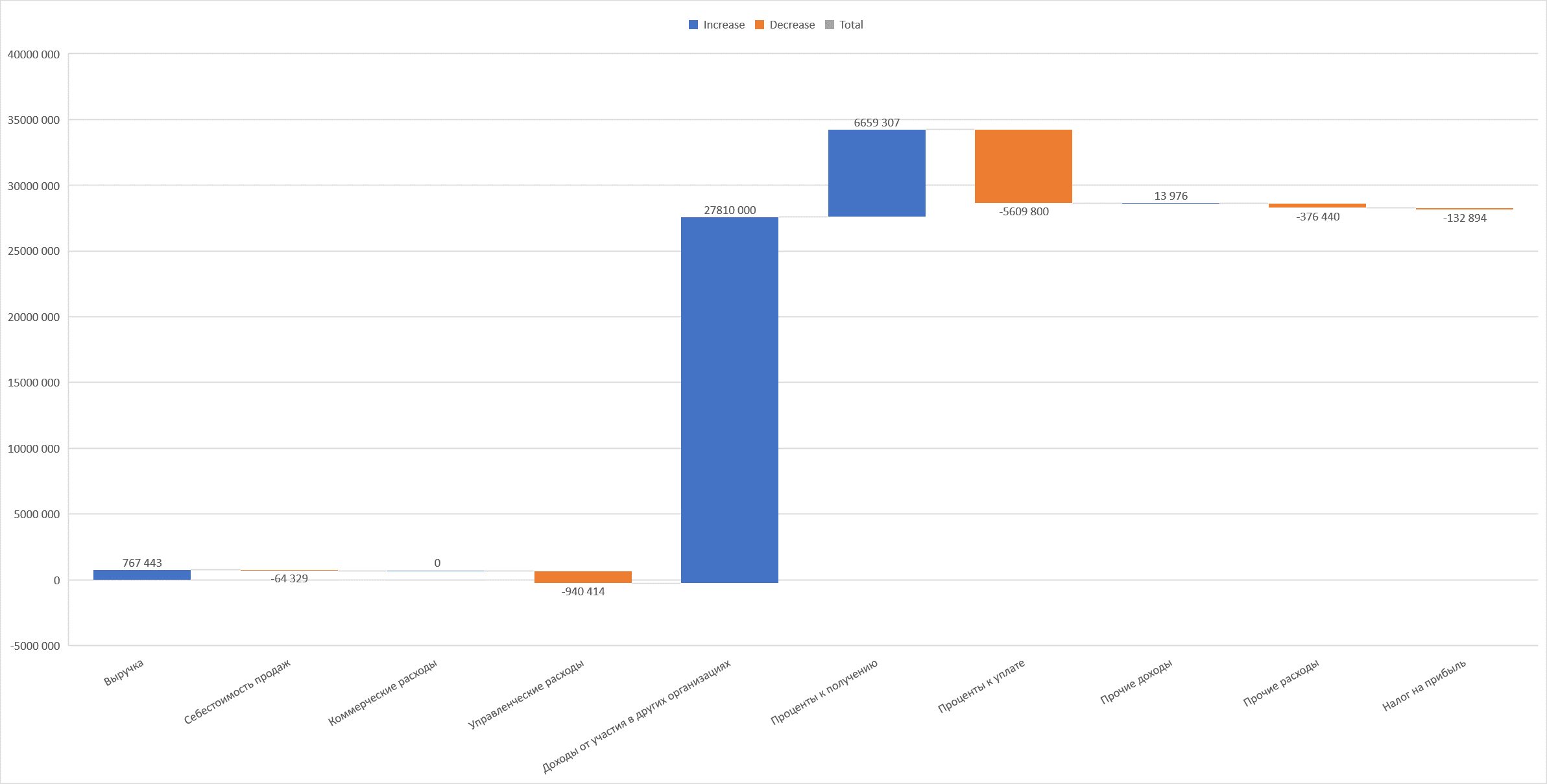

Финализирующий результат компании – чистая прибыль – серьезно сократилась к 2020 по сравнению с 2019 – на 30,54%. Следующие факторы имели положительное влияние на чистую прибыль в 2020 году: увеличение выручки, сокращение себестоимости, сокращение управленческих расходов, увеличение процентов к получению, сокращение прочих расходов и сокращение налога на прибыль. Негативным образом на чистую прибыль повлияло: сокращение доходов от участия в других организациях, увеличение процентов к уплате и сокращение прочих доходов. Наглядно влияние каждого фактора отображено на рисунке ниже (рис. 1).  Немаловажным фактом является то, что ПАО «Магнит» имеет доходы от участия в других организациях, которые составляют большую часть от прибыли организации. Их доля в 60 раз больше выручки в 2019 году и в 37 раз больше выручки в 2020 году. В течение 2020 года ПАО «Магнит», на основании принятых решений, были начислены к получению дивиденды от дочерних компаний в размере 27 810 000 тыс. руб. Именно сокращение данной доходной статьи привело к серьезному снижению чистой прибыли в 2020 году. Стоит отметить, что «грязный» тип прибыли – прибыль от продаж – является на самом деле убытком. То есть у компании убыток по основному ее виду деятельности, что является крайне негативным фактором. Однако данный убыток сократился в 2020 на 75,25%. Также серьезный вес в структуре чистой прибыли компании имеют проценты к уплате и проценты к получению. Причем проценты к уплате в 2020 году выросли с гораздо большими темпами, чем проценты к получению, что напрямую ведет к снижению чистой прибыли. Выручка является важнейшим показателем в деятельности компании и напрямую влияет на ее результаты. С учетом того, что индекс потребительских цен на все товары в декабре 2020 г. в % к декабрю предыдущего года по данным Росстата составил 105,8%, выручка в сопоставимых ценах составила:  = =  , (4) , (4)где  – выручка в сопоставимых ценах; – выручка в сопоставимых ценах;В1 – выручка в отчетном периоде; Jц – индекс цены. Выручка рассмотрена с точки зрения влияния на нее таких факторов, как цена и количество продукции. Таблица 5. Влияние изменения цен и количества продаваемой продукции на выручку

При условии, что цены повысились на 5,8% в отчетном году, выручка увеличилась на 42 071,54 тыс. руб. В свою очередь увеличение количества продаваемой продукции в отчетном году привело к приросту выручки на 59 480,46 тыс. руб. Теперь следует оценить, как повлияли эти же факторы (изменение цены и количества продаваемой продукции) на прибыль от продаж. Таблица 6. Влияние изменения цен и количества продаваемой продукции на прибыль от продаж

Таким образом, повышение цен на 5,8% в отчетном году, привело к сокращению прибыли от продаж на 60 574,11 тыс. руб. В свою очередь увеличение количества продаваемой продукции в отчетном году привело к сокращению прибыли от продаж на 85 639,26 тыс. руб. Далее рассматривается влияние на прибыль расходов по основной деятельности: себестоимости, коммерческих расходов и управленческих расходов. Таблица 6. Влияние расходных статей по основной деятельности на прибыль от продаж

Исходя из данных значений показателей можно сделать выводы, что сокращение уровня себестоимости на 1,8% в отчетном году привело к увеличению прибыли от продаж на 13 782 тыс. руб., а сокращение уровня управленческих расходов на 111,26% привело к приросту прибыли от продаж на 853 873,31 тыс. руб. Совокупное влияние факторов на прибыль от продаж составило 721 442 тыс. руб. ΔП =  + 721 442 тыс. руб., (5) + 721 442 тыс. руб., (5)где ΔП – изменение прибыли от продаж; ΔПк – влияние фактора «количества проданной продукции (товаров)» на прибыль ΔПц – влияние фактора «Цена» на прибыль ΔПс – влияние фактора «Себестоимость продаж» ΔПкр – влияние фактора «Коммерческие расходы» ΔПур – влияние фактора «Управленческие расходы». Несмотря на положительный прирост прибыли от продаж, в 2020 году не удалось выйти из зоны убытка, который составил 237 300 тыс. руб. Для более наглядного представления, как различные факторы влияют на чистую прибыль, была составлена Сводная таблица влияния факторов на чистую прибыль отчетного периода. Таблица 7. Сводная таблица влияния факторов на чистую прибыль отчетного периода

Положительно на чистую прибыль влияют следующие факторы: снижение уровня себестоимости, снижение уровня управленческих расходов, увеличение суммы процентов к получению, снижение прочих расходов и снижение налога на прибыль. Отрицательно на чистую прибыль влияют следующие факторы: увеличение количества продаваемой продукции, повышение цен, сокращение доходов от участия в других организациях, увеличение процентов к уплате и сокращение прочих доходов. По весу наибольшее влияние на чистую прибыль оказывает сокращение доходов от участия в других организациях и составляет 99,13% от чистой прибыли. Как известно, главной целью компании в современной науке считается увеличение ее стоимости и рост благосостояния собственников. Тем не менее достижение данной цели невозможно без максимизации прибыли компании. все компании стремятся улучшить свои результирующие финансовые показатели. Прибыль является основным источником для самофинансирования компании, что ведет к дальнейшему росту, расширению и развитию. Также реинвестирование прибыли позволяет поддерживать фонды компании, что обеспечивает финансовую устойчивость, ликвидность, рентабельность и перспективность в долгосрочном периоде, поэтому все усилия менеджмента направлены на максимизацию прибыли и увеличение рентабельности. Рентабельность — это экономический показатель, который показывает, насколько эффективно используются ресурсы: сырье, кадры, деньги и другие материальные и нематериальные активы. Чтобы оценить эффективность работы компании, используют несколько показателей рентабельности. Каждый из них рассчитывается как отношение чистой прибыли к какой-то величине. Таблица 8. Показатели, характеризующие прибыльность

В первую очередь следует отметить отрицательные значения рентабельности продаж в 2019 и 2020 годах. Связано это с тем, что у компании нет прибыли от продаж, только убыток. Поэтому в целом некорректно считать рентабельность продаж, так как она отсутствует изначально. Тем не менее убыток от продаж в 2020 году сократился, поэтому и рентабельность продаж «выросла». Таким образом, можно считать, что в динамике увеличилась только валовая рентабельность на 1,8%, то есть совсем незначительно за счет того, что темпы прироста выручки выше, чем темп сокращения себестоимости. Все остальные показатели рентабельности показали отрицательное изменение. Снижение рентабельности свидетельствует об неэффективном управлении компанией и о ее неприбыльности. Серьезно сократились значения рентабельности от обычной деятельности и чистой рентабельности, что связано с сокращением прибыли до налогообложения и чистой прибыли на 30,56% и 30,54% соответственно. В 2020 отрицательное значение у коэффициента устойчивости экономического роста. Связано это с тем, что компания выплатила дивиденды акционерам на сумму большую чем ее чистая прибыль, то есть из нераспределенной прибыли прошлых лет. Это крайне негативный фактор, потому что сособственники используют компанию для собственного обогащения в форме дивидендов, а не заботятся о благосостоянии компании и ее дальнейшем развитии. Показатели рентабельности являются основными характеристиками эффективности финансово-хозяйственной деятельности организации. Чем выше показатель рентабельности, тем выше эффективность его использования (отдача от вложений в прошлом). То есть, руководству компании следует уделить больше внимания эффективности вложений, прибыльности компании, чтобы обеспечить ее результативность в будущем. Таблица 9. Факторный анализ рентабельности продаж

Все факторы, приведенные в таблице выше оказали положительное влияние на рентабельности продаж и привели к ее увеличению. Наибольший вклад внес фактор сокращения управленческих расходов – составляет 80,32% роста, 32,28% роста обусловлено ростом выручки и незначительное влияние оказало снижение себестоимости – 0,45%. Совокупное влияние факторов на рентабельность продаж составляет: ±  = =     = 113,06%. = 113,06%.ЗаключениеАнализ результативности деятельности организации используется по всему миру. В современном мире копании стремятся на постоянной основе улучшать свои результирующие финансовые показатели. Прибыль является основным источником для самофинансирования компании, что ведет к дальнейшему росту, расширению и развитию. Существует общепринятая практика использования показателя прибыли как ключевого, так как он понятный для большинства пользователей и универсальный по своему содержанию и использование показателей оборачиваемости (деловой активности), характеризующих эффективность использования ресурсов организации. Основной задачей менеджмента компаний является максимизация прибыли и увеличение эффективности использования ресурсов организации. Так как главная цель компании – максимизации капитала, максимизация и оптимизация капитализируемой чистой прибыли позволяет достичь данную цель с помощью различных инструментов по управлению прибылью и управлению оборачиваемостью. Менеджмент компании стремится увеличить прибыль и ускорить оборачиваемость (или уменьшить период оборота), потому что высокая прибыль позволяет компании создавать различные фонды, аккумулирующие финансовые средства. Создание фондов из чистой прибыли по сути – это капитализация заработанной прибыли и формирование источника финансирования дальнейшего развития компании. ПАО «Магнит», как нам представляется, сконцентрировалась на большом трафике и увлеклась промоакциями в ущерб среднему чеку и прибыльности своей компании. В результате компания получила убыток как по «грязной» прибыли – прибыли от продаж, так и сокращение чистой прибыли почти в два раза и снижение рентабельности. В 2021 году компания планирует снизить масштабы экспансии, замедлить темпы открытия новых магазинов и сконцентрироваться на повышении эффективности, что ей крайне необходимо, учитывая результаты анализа результативности деятельности ПАО «Магнит». Таким образом, результативности деятельности организации должна подвергаться постоянному анализу, чтобы с каждым годом достигались все более оптимальные значения. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||