Образовательный кредит (доклад). Образовательный кредит. Доклад по теме Образовательный кредит (выступление с докладом должно занимать по времени 57 минут и сопровождаться презентацией)

Скачать 452.19 Kb. Скачать 452.19 Kb.

|

|

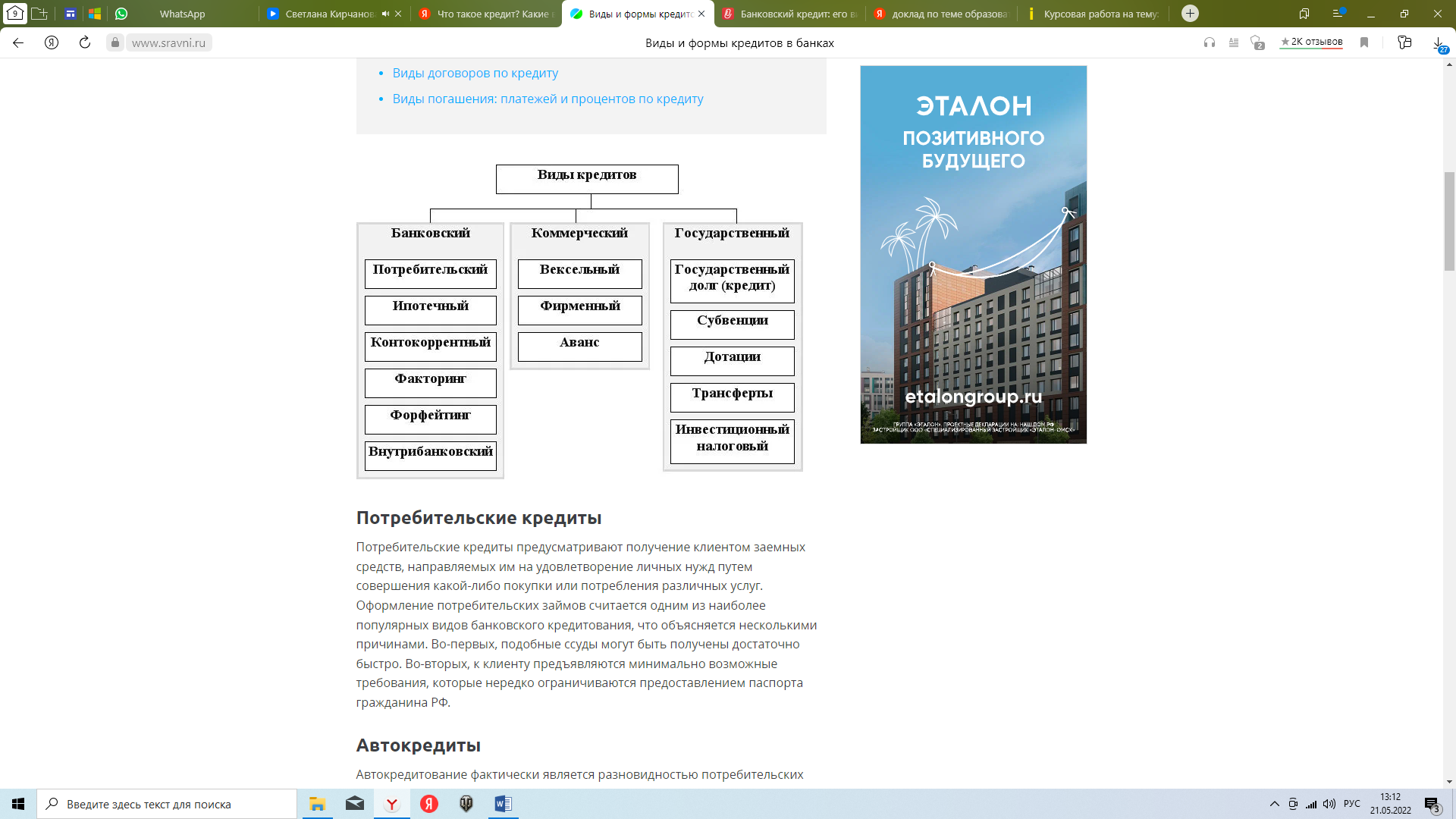

Задание 5. Подготовьте доклад по теме: «Образовательный кредит» (выступление с докладом должно занимать по времени 5-7 минут и сопровождаться презентацией). Текст доклада должен содержать ответы на следующие вопросы: 1. Что такое кредит? Какие выделяют виды кредита? Каковы принципы кредитования? 2. Что такое образовательный кредит? Чем он отличается от потребительского кредита? 3. Каковы условия предоставления образовательного кредита? 4. Какова роль государства в образовательном кредитовании?  Банковский кредит – это форма кредита, по которой денежные средства предоставляются в заем банками. (слайд 1) Коммерческие банки, имеющие лицензию ЦБ РФ, является главным звеном кредитной системы; они одновременно выступают в роли покупателя и продавца имеющихся у общества временно свободных средств. Займы предоставляются банками субъектам хозяйствования всех форм собственности во временное пользование на условиях, предусмотренных кредитным договором. В современной экономической литературе существует две основные трактовки происхождения слова «кредит». Одни экономисты полагают, что это понятие берет начало от латинского слова credit, что в переводе означает «он верит» (или от слова credо – верю). Другие связывают его появление с латинским термином creditum, который переводится как ссуда (долг). (слайд 1) На практике кредитные отношения представляют собой передачу в пользование материальных ценностей в денежной или товарной форме на условиях возвратности, срочности и платности, что осуществляется в виде конкретных кредитных сделок, формы и условия которых отличаются значительным многообразием. Субъектами кредитных отношений являются кредитор и заемщик. Ими могут быть любые юридически самостоятельные лица и дееспособные граждане, которые в состоянии нести материальную ответственность по обязательствам кредитной сделки. - речь Кредитор – это субъект кредитных отношений, передающий стоимость во временное пользование, а заемщик – субъект, получающий кредит и обязанный возвратить его в установленный срок. – слайд 1 Объектом кредитной сделки выступает ссуженная стоимость, то есть стоимость в денежной или товарной форме, которую кредитор передает во временное пользование заемщику. Виды кредитов Современная кредитная система — это совокупность различных кредитно-финансовых институтов, действующих на кредитном рынке и осуществляющих аккумуляцию и мобилизацию денежного капитала. Классификацию кредита традиционно принято осуществлять по нескольким базовым признакам. К важнейшим из них относятся категория кредитора и заемщика, а также форма, в которой предоставляется конкретная ссуда. Исходя из этого, выделяют несколько достаточно самостоятельных видов кредита: банковский, ипотечный, потребительский, автокредит, кредитная карта, сельскохозяйственный, коммерческий, государственный, международный, ломбардный, ростовщический. Банковский кредит — это предоставление ссуды кредитным учреждением кредитополучателю на условиях возврата, платы, на срок и на строго оговоренные цели, а также чаще всего под гарантии или под залог. Получателями этого вида кредита могут быть и физические, и юридические лица. Банковский кредит предоставляется исключительно кредитно-финансовыми организациями, имеющими лицензию на осуществление подобных операций от Центрального Банка. Это одна из наиболее распространенных форм кредитных отношений в экономике. Ипотечный кредит предоставляется для приобретения недвижимости, которая или сама и служит гарантом заема, или кредит выдается под залог другого имущества. Данный вид кредита обычно бывает долгосрочным и выдается на срок от десяти до тридцати лет. Потребительский кредит, как правило, выдается для приобретения каких-либо товаров общего потребления (мебель, техника и т.п.). В денежной форме предоставляется как банковская ссуда физическому лицу, в товарной, при розничной продаже, как отсрочка платежа. Этот вид кредита обычно имеет фиксированную процентную ставку, которая не может быть изменена ни одной из сторон. В роли кредитора могут выступать банки, специализированные кредитные организации, а также любые юридические лица, осуществляющие реализацию товаров или услуг. Потребительский кредит регулируется со стороны государства более тщательно, чем другие его виды, так как он связан с потребностями населения, регулированием его уровня жизни. Автокредит выдается банком для покупки автомобиля. Не имеет значения, какой именно автомобиль собрался приобрести заемщик: новый или старый. Этот вид кредита подразумевает большие сроки, чем потребительский, получаемая сумма также может быть намного больше, а процентная ставка зависит от стоимости авто. Минусы состоят в том, что, если владелец автомобиля захочет его продать, он будет обязан ставить в известность банк. Процедура оформления купли-продажи будет гораздо сложнее. Кредитная карта – сравнительно новый банковский продукт. Это именной документ, владелец которого может совершать покупки, используя деньги, выданные банком. При этом в случае возврата потраченной суммы до обозначенного периода проценты не взимаются. Но если дата внесения платежа просрочена, то начисляются штраф и проценты, которые существенно выше, чем по традиционным видам кредита. На данную карточку не нужно перечислять денежные средства, они автоматически пополняются банком до определенного лимита. Сельскохозяйственный кредит предоставляется банками на длительный срок для покрытия крупных капиталовложений в сельскохозяйственное производство, как правило, под обеспечение недвижимостью. Коммерческий кредит предоставляется юридическими лицами, связанными либо с производством товаров, либо с их реализацией, друг другу при продаже товаров в виде отсрочки уплаты денег за проданные товары. Орудием этого вида кредита служат коммерческие векселя. При юридическом оформлении сделки между кредитором и заемщиком плата за этот кредит включается в цену товара. Средняя стоимость коммерческого кредита всегда ниже средней ставки банковского процента на данный период. В современных условиях на практике применяются в основном три разновидности коммерческого кредита: 1. Кредит с фиксированным сроком погашения. 2. Кредит с возвратом лишь после фактической реализации заемщиком поставленных в рассрочку товаров. 3. Кредитование по открытому счету, когда поставка следующей партии товаров на условиях коммерческого кредита осуществляется до момента погашения задолженности по предыдущей поставке. Государственный кредит – участие в кредитных отношениях государства в лице его органов власти различных уровней в качестве кредитора или заемщика. Будучи кредитором, государство через центральный банк или казначейскую систему осуществляет кредитование: 1. Конкретных отраслей промышленности или регионов, если есть особая потребность и возможности бюджетного финансирования уже исчерпаны, а ссуды коммерческих банков не могут быть привлечены в связи с рядом конъюнктурных факторов. 2. Коммерческих банков в процессе аукционной или прямой продажи кредитных займов или при осуществлении операций на рынке государственных краткосрочных ценных бумаг. Государственный кредит подразделяется на долгосрочный и краткосрочный. Первый выражается в выпуске государственных займов, подлежащих погашению по истечении многих лет, второй — в выпуске казначейских векселей, подлежащих погашению через один или несколько месяцев. Международный кредит предоставляется государством (его банками, фирмами и др. юридическими и физическими лицами) одной страны правительствам, банкам, фирмам других стран. Он представляет собой движение ссудного капитала в среде международных экономических отношений, связанное с предоставлением валютных и товарных ресурсов во временное пользование на условиях их платности, срочности, гарантии погашения, целенаправленности. Размер этого вида кредита и условия его представления фиксируются в кредитном соглашении (договоре) между кредитором и заемщиком. Ломбардный кредит — краткосрочный финансовый кредит под залог легкореализуемого движимого имущества. Принципы кредитования Под принципами понимаются основные правила какого-либо вида деятельности, признаваемые такими в силу того, что они выражают определенные причинные связи и устойчиво повторяются в массе случаев. Исходя из этого можно считать, что имеются следующие безусловные принципы банковского кредитования: принцип срочности (кредит дается на однозначно определенный срок); принцип возвратности (в согласованный срок вся сумма кредита должна быть возвращена полностью); принцип платности (за право пользования кредитом заемщик должен заплатить оговоренную сумму процентов). Перечисленные 3 принципа в Законе «О банках и банковской деятельности» (ст. 1) названы условиями; принцип подчинения кредитной сделки нормам законодательства и банковским правилам (в частности, обязателен кредитный договор/соглашение в письменной форме, не противоречащий закону и нормативным актам ЦБ РФ); принцип неизменности условий кредитования (положений кредитного договора/соглашения). Если они меняются, то это должно делаться в соответствии с правилами, сформулированными в самом кредитном договоре/соглашении либо в специальном приложении к нему; принцип взаимовыгодности кредитной сделки (ее условия должны адекватно учитывать коммерческие интересы и возможности обеих сторон). В особую группу принципов следует выделить распространенные правила кредитования, которые используются, если такова воля сторон, выраженная в кредитном договоре, и не должны применяться, если не включены в такой договор (не безусловные принципы): принцип целевого использования кредита; принцип обеспеченного кредитования (кредит может быть обеспечен полностью, частично или не обеспечен вовсе). Кроме того, в еще одну группу можно выделить принципы кредитования, которые предназначены для «служебного пользования» сотрудниками банков и должны закрепляться в их внутренних документах в качестве элемента кредитной политики. 2. Образовательный кредит: понятие, сущностьКредит на образование – это разновидность потребительского кредита, которая предоставляется заемщику для оплаты обучения (своего или своих родных). Образовательный кредит — это деньги, которые студент или его родители берут в долг у банка с целью оплаты обучения в выбранном учебном заведении. Получить такой заем можно не только на первое высшее образование, но и на среднее профессиональное, второе высшее, бизнес-курсы, программу MBA, курсы иностранного языка. С помощью данного кредита можно оплатить как полную стоимость обучения, так и ее часть — несколько семестров. Заемную сумму не выдают на руки, а перечисляют на счет образовательного учреждения, как правило, несколькими траншами: для оплаты каждого следующего семестра или года. Кроме того, существует сопутствующий образовательный заем, который можно взять для оплаты проживания или же покрыть кредитными средствами другие расходы в период учебы. Некоторые банки могут потребовать внесение первоначального взноса из собственных средств. Сторонами данного договора являются: 1. «Заёмщик» - совершеннолетний гражданин Российской Федерации или гражданин Российской Федерации в возрасте от 14 до 18 лет: а) поступивший в вуз для обучения, б) обучающийся в вузе по образовательным программам высшего профессионального образования по очной и очно-заочной (вечерней) формам любого года обучения. 2. «Банк-участник эксперимента» -банк, заключивший с: а) заёмщиком договор образовательного кредита; б) поручителем договор поручительства по формам, утвержденным Министерством образования и науки Российской Федерации. Эксперимент по государственной поддержке предоставления образовательных кредитов студентам предусматривает следующие виды договоров образовательных кредитов: 1) основной образовательный кредит, предоставляемый заёмщику, заключившему с вузом договор о предоставлении платных образовательных услуг; 2) дополнительный образовательный кредит, предоставляемый заёмщику, заключившему с вузом договор о предоставлении платных образовательных услуг в целях получения дополнительного образования в этом образовательном учреждении; 3) сопутствующий образовательный кредит, предоставляемый заёмщику, заключившему с вузом договор на оказание образовательных услуг, в целях осуществления расчётов, связанных с сопутствующими расходами заёмщика на проживание, питание, учебные пособия и другие расходы социального характера, связанные с обучением [14, с. 50]. Сопутствующий образовательный кредит может быть предоставлен не только лицам, заключившим договор на оказание образовательных услуг на возмездной основе, но и лицам, получающим образование на бюджетной основе. По договору образовательного кредита предоставляется государственная поддержка, которая осуществляется в форме субсидии. Она предоставляется поручителям. Данные субсидии должны быть предусмотрены федеральным законом о федеральном бюджете на соответствующий год. Отличие образовательного кредита от потребительского - Основное отличие образовательного кредита от обычного потребительского – льготный период погашения. Подразумевается, что во время обучения студент выплачивает только проценты, а после окончания вуза и устройства на работу равными долями гасит сумму основного долга. Размер предоставляемого займа зависит от конкретного банка. Он может: -покрывать полную стоимость обучения; -частично компенсировать затраты студента; -выплачиваться поэтапно за каждый семестр или сразу всей суммой за курс, на который поступил абитуриент. Образовательное кредитное направление в России только начинает развиваться, его доля на финансовом рынке небольшая. Поэтому некоторые банки предлагают более жесткие условия займа, короткие сроки погашения, индивидуально установленную процентную ставку исходя из кредитной истории заемщика или наличия обеспечения. Образовательный Потребительский Процентная ставка Максимально приближена к ставке рефинансирования и не может быть более 10% годовых Ставка коммерческого кредита Срок возврата Как минимум в два раза превосходит срок обучения 6 месяцев Схема получения Кредит выдается в рамках кредитной линии Единовременно Обеспечение Поручительство юридического лица (за исключение государственного и муниципального учреждения) Ликвидное имущество, поручительство Льготный период пользования кредитом Равен сроку обучения в вузе и дополнительно 3 месяца Нет Заключению образовательного кредита предшествует целая цепочка договорных связей. 1. Договор об оказании платных образовательных услуг (за исключением студентов, обучающихся на бюджетной основе, которые намерены заключить договор сопутствующего образовательного кредита), заключаемый студентами с вузом. 2. Договор о предоставлении поручительства, заключаемый заёмщиком (студентом) с поручителями. 3. Соглашение об информационном сотрудничестве, заключаемое поручителем с вузом. 4. Договор поручительства, заключаемый банком-участником эксперимента с поручителем. 5. Соглашение о возмещении за счет средств федерального бюджета части расходов поручителей по договорам поручительства по образовательным кредитам, заключаемым между Федеральным агентством по образованию и поручителем [5, с. 216, 217]. 3. Условия предоставления образовательного кредита. Банки оформляют кредит на следующие виды обучения: -на получение первого и второго высшего образования; -профессиональную подготовку в колледжах и училищах; -прохождение магистратуры или аспирантуры; -на повышение квалификации – МВА, языковые курсы, курсы по муниципальному управлению. Форма обучения допустима любая. Она может быть очной, заочной или дистанционной. Однако, рассчитывая на получение займа для оплаты обучения, нужно помнить – выбранный вуз должен входить в перечень, одобренный банком и размещенный на официальном сайте за получением займа на обучение могут студенты, зачисленные на коммерческие отделения вузов, колледжей, курсов. Обязательные условия для этого: -возраст не младше 14 лет и наличие созаемщиков (родителей или других родственников); -от 18 лет и наличие созаемщиков либо трудоустройство с постоянным доходом, покрывающим кредитные платежи. -Заём на обучение российские банки выдают только гражданам Российской Федерации, имеющим постоянную регистрацию на территории РФ. При заключении договора банк потребует указать и обязательно проверить номера двух телефонов – сотового и домашнего. 4. Роль государства в образовательном кредитовании заключается в предоставлении финансовой помощи гражданам, обучающимся по основным профессиональным образовательным программам в виде: - предоставления субсидий банку на возмещение части затрат по невозвращенным образовательным кредитам (в размере до 20% объема выданных образовательных кредитов по договорам, заключенным банком и гражданами, поступившими в организации, осуществляющие образовательную деятельность, для обучения по основным профессиональным образовательным программам); - предоставление субсидий банку на возмещение части затрат на уплату процентов по образовательным кредитам (в размере 3/4 ставки рефинансирования Центрального банка Российской Федерации, действующей на дату заключения договора образовательного кредита, на весь срок пользования образовательными кредитами, предусмотренный договорами). Таким образом, студенты, обучающиеся в образовательных организациях по основным профессиональным образовательным программам, имеют право на получение льготного кредита на оплату обучения. Максимальная процентная ставка по таким кредитам не будет превышать 1/4 ставки рефинансирования, увеличенной на 3%. Банки - предоставляющие льготный образовательный кредит не могут взимать дополнительные платежи (в том числе комиссии за ведение счетов получателя образовательного кредита). Студент не выплачивает основной долг по кредиту в течение всего срока обучения и трех месяцев после окончания образовательной организации. О банках и банковской деятельности: Федеральный закон от 02.12.1990 N 395-1 (ред. от 26.07.2017) // СПС Гарант [Электронный ресурс]. – Режим доступа: http://base.garant.ru/10105800/ Об утверждении Правил предоставления государственной поддержки образовательного кредитования: Постановление Правительства РФ от 18.11.2013 № 1026 [Электронный документ]. – Режим доступа: http://www.consultant.ru/document/Cons_doc_LAW_154481/d0a3d77059f7a96c83cf5039932de211d5644355/#dst100008 О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности: Положение Банка России от 28.06.2017 № 590-П // СПС Гарант [Электронный ресурс]. – Режим доступа: http://base.garant.ru/71721612/ Об утверждении форм документов, необходимых для реализации Постановления Правительства Российской Федерации от 23 августа 2007 г. № 534 (ред. от 08.09.2010) «О проведении эксперимента по государственной поддержке предоставления образовательных кредитов студентам образовательных учреждений высшего профессионального образования, имеющих государственную аккредитацию»: Приказ Минобрнауки РФ от 01.10.2007 № 267 (Зарегистрировано в Минюсте РФ 17.01.2008 № 10910) // СПС КонсультантПлюс [Электронный ресурс]. – Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_74299/ Андрущак Г.В. Теория образовательных кредитов // Вопросы образования. – 2014. – №1. – С. 215-231. Байкова, С.Д. Российская банковская система в современных рыночных условиях // Финансы и кредит. – 2012. – № 34. –С. 25-37. Бровкина Н. Закономерности и перспективы развития кредитного рынка в России. М.: КноРус, 2016. – 248 с. Грунин А.А. Кредитный механизм в сфере профессионального образования // Бизнес в законе. – 2013. – № 6. – С. 206-209. Денежно-кредитная политика России. Новые вызовы и перспективы: монография / под. ред. М.А. Эскиндарова. – М.: Русайнс, 2016. – 120 с. Зике Р.В. Основные факторы развития российской банковской системы // Российское предпринимательство. – 2014. – № 1. – С. 64-69. Кузнецов Н. Финансы и кредит. Учебник. – М.: КноРус, 2016. – 432 с. Рогалева А.В. Образовательный кредит как источник финансирования высшего образования в России // Экономика и менеджмент инновационных технологий. – 2016. – № 4. – С. 68-73. Седова М.Л. Роль образовательного кредита в обеспечении доступности услуг высшего профессионального образования // Вопросы образования. – 2013. – № 3. – С. 105-124. Спиридонова Н.Ю. Образовательный кредит как средство обеспечения доступности высшего профессионального образования // Пробелы в российском законодательстве. – 2011. – № 4. – С. 49-51. Чалдаева Л. Финансы, денежное обращение и кредит: учебник. – М.: Юрайт, 2015. – 544 с. Гладышева А. Есть ли будущее у образовательных кредитов в Российской Федерации [Электронный ресурс]. – Режим доступа: https://www.gazeta.ru/comments/2017/08/29_a_10863872.shtml Годовой отчет ПАО «Почта Банк» за 2016 г. [Электронный ресурс]. – Режим доступа: https://www.pochtabank.ru/documents/annual_report_2016.pdf Госпрограмма выдачи образовательных кредитов приостановлена [Электронный ресурс]. – Режим доступа: http://www.dvnovosti.ru/khab/2017/01/16/60910/ Как получить кредит на высшее образование в 2017 г. [Электронный ресурс]. – Режим доступа: http://www.fingramota.org/lichnye-finansy/zajmy-i-kredity/item/467-kak-poluchit-kredit-na-vysshee-obrazovanie-v-2017-godu Почта Банк [Электронный ресурс]. – Режим доступа: https://www.pochtabank.ru/ |