Экономический факультет Кафедра мировой экономики и менеджмента курсовая работа обеспечение экономической безопасности в сфере потребительского кредитования населения (на примере пао крайинвестбанк)

Скачать 264 Kb. Скачать 264 Kb.

|

Рис.3 ‒ Распределение потребительским кредитов по категориям качества за 2015-2017 гг. * Гистограмма построена на основе данных, приведенных в годовых отчетах ПАО «Крайинвестбанк» Проведя анализ распределения потребительских кредитов по категориям качества за период, мы можем отметить, что в 2015 году большую часть составляют ссуды с высшей категорией качества (стандартные ссуды), это значит, что у банка в данном году отсутствовал кредитный риск, а значит вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде была равна нулю, также в 2015 году наименьшая доля ссуд с низшей категорией качества. Ухудшилось состояние кредитного портфеля в 2016 году, когда полностью отсутствовали стандартные ссуды, преобладали в данном году сомнительные ссуды, что говорит о значительном кредитном риске (обесценение в размере от 21% до 50%). Что же касается 2017 года, качество кредитного портфеля физических лиц вовсе критичное. Наибольшую долю в структуре занимают безнадежные ссуды. Данный факт свидетельствует о том, что отсутствует вероятность возврата кредита в силу неспособности или отказа заемщика выполнять обязательства по ссуде, что обусловливает полное (в размере 100%) ее обесценение. Однако, следует отметить, что банк на протяжении всего анализируемого периода создавал резервы на возможные потери. Создание резервов обеспечивает банку более стабильные условия финансовой деятельности и позволило избежать колебание величины прибыли, связанной со списанием потерь по ссудам. Немаловажным при анализе качества кредитного портфеля банка является определение соответствия основных нормативов(требований) банка требованиям ЦБ РФ в части управления кредитным портфелем. Таблица 9 ‒ Основные показатели нормативов ПАО «Крайинвестбанк».

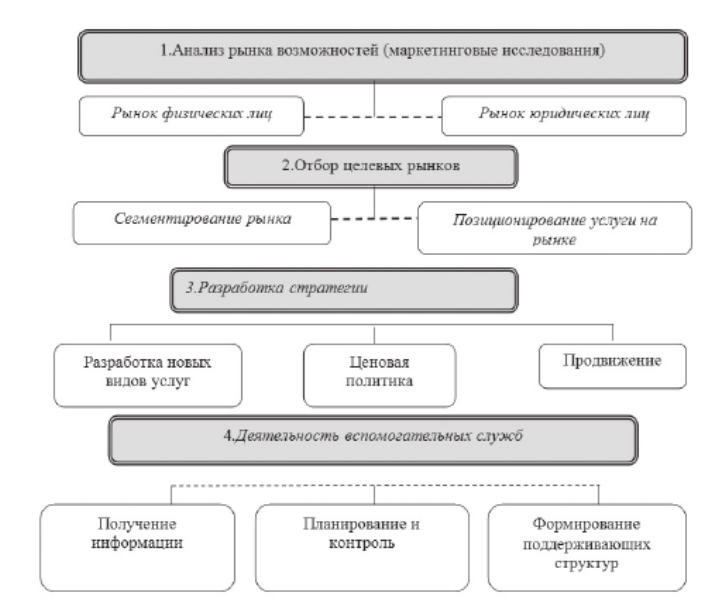

* Таблица 9 построена на основе данных, приведенных в Информации об обязательных нормативах и о других показателях деятельности кредитной организации (форма 135) Из таблицы 9 следует, что за весь анализируемый период кредитная организация соблюдала все основные нормативы, установленные ЦБ РФ, что положительно сказывается на качестве кредитного портфеля физических лиц. Рассчитаем коэффициент качества кредитного портфеля ПАО «Крайинвестбанк». Кккп (2017 год) = 529678000/29541145000*100%=1,79% Кккп (2016 год) =461953000/33787308000 *100%=1,36 % Кккп (2015 год) =324352000/27797403000*100%=1,16% Тр(2016-2017гг.)=131,61% Тр(2015-2016гг.)=117,24% Рассчитав коэффициент качества кредитного портфеля банка, мы видим, что банк соблюдает методические рекомендации ЦБ РФ, значение данного коэффициента не превышает 10%, значит риск банка не высокий. Однако, следует отметить, что в анализируемом периоде, значение коэффициента растет, а увеличение данного показателя в динамике является негативным фактором. Так темп роста коэффициента в 2016 году составил 117,24%, в 2017 году 131,61%. Таким образом, проведя анализ нескольких показателей качества кредитного портфеля можно сделать следующие выводы. За анализируемый период в целом кредитный портфель ПАО «Крайинвестбанк» можно охарактеризовать, как риск ‒ нейтральный. Портфель характеризуется достаточно низкими показателями рискованности, однако, вместе с тем, и низкими показателями доходности. Банк соблюдает обязательные нормативы, установленные ЦБ РФ, в части управления кредитным риском. Однако, ухудшается ситуация в части качества кредитного портфеля в разрезе качества предоставляемых ссуд физическим лицам. В динамике увеличивается значение безнадежных ссуд, что говорит о возможной неэффективной кредитной политики банка в работе с физическими лицами. 2.3 Факторы, влияющие на экономическую безопасность потребительского кредитования ПАО «Крайинвестбанк» На основании проведенного исследования мы можем сделать вывод, о том, что ПАО «Крайинвестбанк» ведет активную деятельность в сфере потребительского кредитования. Данный вывод подтверждают проведенный анализ структуры потребительского кредитного портфеля банка. За анализируемый период, в течение 3 лет, с 2015 по 2017 год, в банке имеется, положительная тенденция к увеличению потребительских кредитов. Но следует отметить тот факт, что потребительское кредитование подвержено некоторым рискам. Как мы выяснили, в ходе анализа, в кредитной организации возникают проблемы с невозвратом денежных средств. В исследуемой кредитной организации имеется отрицательная тенденция к снижению коэффициента качества кредитного портфеля. Данная тенденция имеет прямое отношение к экономической безопасности банка в сфере потребительского кредитования. Мы выявили, что в кредитной организации по всем выданным кредитам физическим лицам отсутствует обеспечение. Угроза в данном случае состоит в том, что на момент выдачи денежных средств персонал банка не может точно спрогнозировать положение заемщика по прошествии некоторого времени, следовательно, существует риск невозврата денежных средств. Исходя из вышеизложенных фактов, следует выделить ряд факторов, которые негативно влияют на экономическую безопасность ПАО «Крайинвестбанк» в сфере потребительского кредитования. ‒ деятельность кредитной организации в сфере потребительского кредитования носит рискованный характер, то есть на экономическую безопасность банка влияет рискованная деятельность банка. Банк наращивает кредитный портфель физических лиц путем выдачи долгосрочных кредитных продуктов, как следствие, увеличивается вероятность того, что через какое ‒ то время у заемщика может измениться финансовое положение и возрастет риск невозврата ссуды; ‒ предоставление кредитных продуктов без обеспечения повышает риск невозврата ссуды; ‒ конкурентная среда кредитной организации также влияет на экономическую безопасность ПАО «Крайинвестбанк». Конкуренты предлагают более выгодные условия предоставления потребительских кредитов. Итак, был проведен анализ факторов, которые воздействуют на кредитные операции банка, что позволило нам выявить наиболее рисковые на данный момент области деятельности банка. На основании данного анализа мы можем предложить меры, которые возможно позволят снизить негативное влияние факторов на экономическую безопасность потребительского кредитования Крайинвестбанка. 3. Мероприятия по повышению уровня экономической безопасности ПАО «Крайинвестбанк» Повышение эффективности деятельности банка, его устойчивости и стабильности функционирования обуславливает необходимость повышения уровня экономической безопасности в сфере потребительского кредитования. Как уже отмечалось выше, под экономической безопасностью кредитной организации в сфере потребительского кредитования понимается оптимальное соотношение риска и доходности кредитного портфеля банка. Исходя из указанных во второй главе работы существующих негативных факторов и потенциальных угроз, следует предложить мероприятия по повышению уровня экономической безопасности «ПАО Крайинвестбанк». В ПАО «Крайинвестбанк» существуют проблемы с качеством выданных потребительских ссуд. В данном случае, банку следует воспользоваться таким инструментом по минимизации кредитного риска, как постоянный мониторинг деятельности клиента. Мониторинг следует осуществить на начальной стадии с целью максимизации эффекта от корректирующих действий кредитной организации и снижения его убытков. Указанная выше предлагаемая мера на этапах сопровождения выданного кредита состоит в том, чтобы включить в договор кредитования пункт о предоставлении актуальных данных по запросу персонала банка. Актуализация данных позволит вовремя выявить такие изменения, как переход на новое место работы, постановка на учет в центр занятости населения, изменение или появление новых паспортных данных, изменение в семейном положении заемщика и другие. Реализация этих предложений положительно повлияет на деятельность банка, так как даст возможность снизить кредитный риск. Так же предлагается использование внутренних рейтингов в рамках системы управления кредитным риском. Это позволит принять банку более обоснованные решения по выдаче кредитов, идентифицировать проблемную задолженность, создать резервы, установить лимиты, осуществить мониторинг кредитного портфеля и сформировать управленческую отчетность банка, а также улучшить качество планирования и прогнозирования. Еще одним возможным мероприятием по снижению степени риска может стать применение скоринговой программы. С помощью нее банк сможет ранжировать заемщиков в соответствии с вероятностью их выхода в просрочки и прогнозировать несоблюдение платежных обязательств заемщика. Одним из инструментов по выявлению рисков операций, может служить создание систем раскрытия информации о добросовестности исполнения заемщиками обязательств перед банками, так называемых кредитных бюро. В большинстве стран мира кредиторы на постоянной основе обмениваются информацией о платежеспособности заемщиков через кредитные бюро. Так же, как уже отмечалось выше, значительное влияние на экономическую безопасность потребительского кредитования влияет конкурентная среда. Так, в настоящее время, согласно анализу главные конкуренты Крайинвестбанка предлагают более выгодные условия кредитования. Исследуемая кредитная организация предлагает широкий спектр кредитных продуктов в сфере розничного кредитования. Однако, не все продукты пользуются спросом. Для того, чтобы повысить конкурентоспособность кредитных продуктов в сфере потребительского кредитования предлагается ввести CRM ‒ стратегию (Customer Relationship Management). Стратегия предполагает переориентацию установок банка от продуктов и особенностей внутреннего устройства банка на клиента (на его индивидуальные ожидания и потребности). Данная стратегия на сегодняшний день используется многими отечественными и зарубежными банками. Примером могут служить Альфа ‒ Банк, Райффайзенбанк, Банк Хоум Кредит ‒ один из крупнейших банков в сфере розничного кредитования, Сбербанк. В процессе разработки клиентоориентированной стратегии важно обратить внимание персонала на обеспечение высокоэффективного маркетинга. Таким образом, в рамках данной стратегии разработка кредитных продуктов в сфере потребительского кредитования должна осуществляться с учетом целевых групп клиентов. В процессе формирования продуктовой линейки ПАО Крайинвестбанк должен сосредоточить основные ресурсы на развитие своих лучших продуктов. Общая схема организации деятельности кредитной организации по разработке CRM ‒ стратегии представлена на рисунке 4.  Рис.4 ‒ Общая схема организации деятельности по разработке клиентоориентированной стратегии к коммерческом банке. [25] Что касается уже просроченных ссуд, банку предлагается внедрить систему мониторинга и взыскания просроченной задолженности ‒ Collection. Данная система автоматизирует работу различных служб, таких как, call-центр, служба безопасности, службу юристов и др. на всех этапах коллекторской деятельности: — soft (предварительный); — hard (досудебный); — legal (судебное разбирательство). Программный комплекс позволит работать с единой базой должников, загрузка данных осуществляется автоматически из различных источников. Система легко управляемая, гибкая, настраивается без участия программистов. Каждое досье должника четко закреплено за ответственным сотрудником, поэтому исключена «пропажа должника». Такая организация деятельности позволит избежать системных ошибок, вовремя выявить просроченную задолженность и принять меры по управлению ею. В заключении необходимо заметить, что в процессе совершенствования уровня экономической безопасности кредитной организации могут осуществляться и иные мероприятия, а именно совершенствование отношений органов правления банка, его акционеров, а также всех заинтересованных лиц, повышение качества корпоративного управления, имиджа банка, его территориальной доступности банка и продуктов, улучшения качества банковского обслуживания. Заключение В курсовой работе была рассмотрена проблема обеспечения экономической безопасности кредитной организации в сфере потребительского кредитования. В ходе исследования мы рассмотрели понятие и сущность экономической безопасности потребительского кредитования населения. Экономическая безопасность кредитной организации в сфере потребительского кредитования представляет собой такое состояние кредитной организации при котором она получает максимальную прибыль путем оказания услуг по потребительскому кредитованию населения с минимальными рисками. Иными словами, экономическая безопасность в сфере потребительского кредитования населения ‒ это создание таких условий в кредитной организации при которых она имеет возможность формирования оптимального кредитного портфеля физических лиц с последующим получением максимальной прибыли. 1. Экономическая безопасность кредитной организации, которая работает с потребительскими кредитами, основывается на том, насколько эффективно службы этой организации предотвращают угрозы и устраняют ущербы от негативных воздействий на экономическую безопасность кредитования населения. Источники данных негативных воздействий различны, это могут быть осознанные или неосознанные действия людей, а также стечения объективных обстоятельств, например, состояние финансовой конъюнктуры на рынке, форс ‒ мажорные обстоятельства и другие. В обеспечении экономической безопасности потребительского кредитования населения имеется ряд факторов, которые влияют на состояние экономической безопасности кредитной организации в сфере потребительского кредитования. Их подразделяют на внешние и внутренние. Так, внутренние факторы зависят от деятельности банка, внешние же нет. 2. Объектом исследования послужила экономическая безопасность потребительского кредитования ПАО Крайинвестбанк. В процессе исследования был проведен анализ основных показателей потребительского кредитования банка и определены основные тенденции и проблемы развития данной кредитной организации в сфере предоставления кредитов населению. На основании данного анализа, мы можем сделать вывод, о том, что ПАО «Крайинвестбанк» является конкурентноспособной кредитной организацией на рынке предоставления потребительских кредитов населению в ЮФО. Кредитная политика исследуемого банка направлена на увеличение кредитного портфеля с последующим получением прибыли. На основании проведенного анализа, следует отметить, что в течение всего исследуемого периода с 2015 года по 2017гг. банк имеет положительную тенденцию к наращиванию кредитного портфеля, путем долгосрочного кредитования населения, однако как показал анализ уровня экономической безопасности потребительского кредитования в кредитной организации данное направление, не смотря на то, что является доходным, в свою очередь очень рискованным, так как на время выдачи денежных средств заемщику сотрудники банка в полной мере не могут спрогнозировать дельнейшее финансовое положение заемщика. Также имеется неблагоприятная тенденция к увеличению доли невозврата денежных средств заемщиками, а также отсутствие имущественного обеспечения 3. Были выявлены основные угрозы, которые потенциально могут нанести ущерб экономической безопасности банка: это увеличение риска невозврата денежных средств заемщиком и низкий спрос на отдельные виды кредитных продуктов. 4. Были предложены мероприятия по устранению негативных факторов, влияющих на экономическую безопасность организации, а также пути улучшения деятельности банка. Список использованной литературы Аганов А.Н. Нормативно-правовое регулирование потребительского кредитования в России: проблемы, задачи и возможности // Российская юстиция. – 2015. – 1 Белоглазова Г.Н. Банковское дело. Организация деятельности коммерческого банка : учебник и практикум для академ. бакалавриата / под ред. Г. Н. Белоглазовой, Л. П.Кроливецкой. – 3 - е изд., перераб. и доп. - М.: Юрайт, 2016. – 545с Быкова К.В., Черненко А.А. Теоритический аспект экономической безопасности в сфере потребительского кредитования// Актуальные вопросы экономических наук.-2016.-№1 Варнакова Г.Ф., Долгов А.А., Комовский С.Т. Роль бухгалтерского учета и внутреннего контроля в обеспечении экономической безопасности организации // Успехи современной науки. 2016. №8 Т. 1. С. 82 –84.) | |||||||||||||||||||||||||||||||||||