Эссе Банковские операции облагаемые и не облагаемые НДС. Налоги. финансовый университет при правительстве российской федерации (Финансовый университет) Уфимский филиал Кафедра Бухгалтерский учет, аудит, статистика

Скачать 101.43 Kb. Скачать 101.43 Kb.

|

|

Федеральное государственное образовательное бюджетное учреждение высшего образования «ФИНАНСОВЫЙ УНИВЕРСИТЕТ ПРИ ПРАВИТЕЛЬСТВЕ РОССИЙСКОЙ ФЕДЕРАЦИИ» (Финансовый университет) Уфимский филиал Кафедра «Бухгалтерский учет, аудит, статистика» Эссэ по дисциплине «Налогообложение финансово – кредитных институтов » Тема «Основные налоговые риски, связанные с исчислением банками НДС. Банковские операции облагаемые и не облагаемые НДС.» Выполнил студент группы 210МЭ Кашаева М. И. Проверил преподаватель: Маргилевская Е. В. Уфа 2022 Общая характеристика налогообложения банков Банковская система на сегодняшний день является одной из самых важных и значимых составляющих современной экономики, неотъемлемой структурой рыночной экономики. Становление банковской системы, развитие банков и хозяйствующих субъектов всегда были тесно взаимосвязаны. Банки выступали в роли посредников в распределении капиталов, тем самым стимулируя экономический рост. Для дальнейшего анализа налогообложения банков, предложим новое определение банка как налогоплательщика. В данном случае банк - это кредитная организация, осуществляющая кредитование организаций и предприятий, а также физических лиц, при этом получая процентные доходы, которые являются основным источником совокупных доходов и соответственно налоговой базой при уплате налога. Налогообложение банков имеет свои отличительные черты, которые связаны со спецификой банковской деятельности. Одной из таких отличительных черт является налогообложение прибыли банков. С 1995 г. порядок формирования налога на прибыль регламентировался общим законом РФ "О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций"[1] и Инструкцией ГНС РФ № 37. С 1 января 2002 года банки исчисляют и уплачивают налог на прибыль в соответствии с главой 25 части 2 Налогового кодекса РФ[2]. Основные налоги, уплачиваемые банком в РФ являются налог на прибыль, налог на добавленную стоимость, налог на имущество и прочие налоги. Отечественные авторы в своих статьях и монографиях большое внимание уделяют налогу на прибыль и НДС, так как именно они обеспечивают крупные поступлениям в бюджет. Они имеют несколько иной порядок исчисления и уплаты, детально описанный в НК РФ, где четко прописано, что является доходами и расходами банков и что признается объектом налогообложения при исчислении НДС. Таблица 1 Налоги, уплачиваемые коммерческими банками в РФ[3]

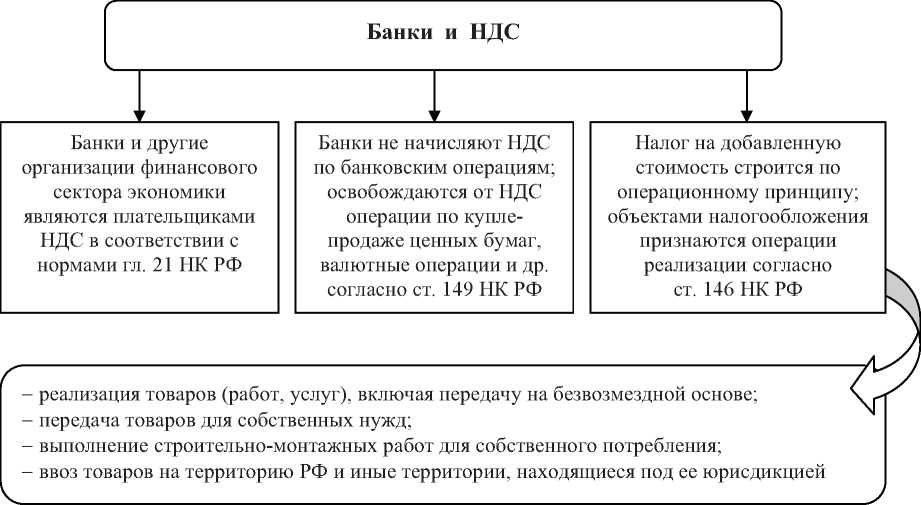

Опираясь на данные таблицы видно, что коммерческие банки в России являются плательщиками ряда налогов и сборов, как на уровне субъекта, местном, так и на федеральном уровнях. Отдельно стоит отметить, что значимая часть банковских операций в соответствии с пп. 3 п. 3 ст. 149 НК РФ не подлежит обложению НДС. Налогом на добавленную стоимость облагаются операции банков по реализации имущества и сделкам, объектом которых выступают материальные права. Согласно Федеральному закону от 02.12.1990 г. № 395-1 «О банках и банковской деятельности» у банков помимо задач сохранять платежеспособность, ликвидность, есть публично-правовые обязанности по уплате налогов[4]. Особенность банков в том, что они всегда платят налоги в соответствии с общей системой налогообложения. Правильно исчислить величину налоговых обязательств можно только при наличии такого инструмента, как учетная политика для целей налогообложения (налоговая политика). Рассмотрим основные элементы налоговой политики банков. В силу п. 3 ст. 346.12 НК РФ банки не вправе использовать такой специальный налоговый режим, как упрощенная система налогообложения, следовательно, полученные ими доходы всегда подлежат обложению налогом на прибыль организаций. Причем банки в отличие от других коммерческих компаний исчисляют этот налог исключительно методом начисления, на что указывает ст. 273 НК РФ. Согласно гл. 25 НК РФ в целях исчисления налоговой базы по налогу на прибыль банки, как и все иные налогоплательщики, обязаны вести налоговый учет, представляющий собой систему обобщения информации на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ. Как указано в ст. 313 НК РФ, банки самостоятельно формируют свою систему налогового учета исходя из принципа последовательности применения налоговых норм и правил, что, в свою очередь, позволяет им использовать ее последовательно от одного налогового периода к другому. Порядок ведения налогового учета банки закрепляют в своей налоговой политике, после чего она утверждается приказом (распоряжением) руководителя. При этом издать такой приказ руководство банка должно не позднее последнего рабочего дня года уходящего. Иными словами, свою налоговую политику на 2017 г. банк должен утвердить не позднее 29 декабря 2012 г. В налоговом учете под учетной политикой понимается выбранная налогоплательщиком совокупность допускаемых НК РФ способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учета иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика. Из данного определения однозначно следует, что налоговая политика банков является основным документом, необходимым ему для исчисления налогов. Непредставление ее в налоговые органы может привести банки к ответственности, установленной ст. 126 НК РФ (п. 5 ст. 23 НК РФ)[5]. Из определения налоговой политики можно сделать вывод, что в своем регламенте банкам не нужно дублировать все положения гл. 25 НК РФ, а только те вопросы налогового законодательства, которые предоставляют им возможность выбора или не содержат четких правил учетной работы. Анализ особенностей определения налоговой базы банками по НДС Банки являются налогоплательщиками НДС на основании гл. 21 НК РФ. Для банков основным объектом налогообложения НДС являются операции по оказанию услуг, реализации имущества, передаче имущественных прав. При определении особенностей расчета и уплаты НДС необходимо учитывать, что банки осуществляют как облагаемые, так и не облагаемые указанным налогом операции. Статья 149 НК РФ (пп. 3 п. 3) освобождает от обложения НДС на территории РФ банковские операции (за исключением инкассации). Из формулировки пп. 3 п. 3 ст. 149 НК РФ следует, что перечень названных в нем банковских операций не является исчерпывающим. При отнесении той или иной операции к банковской необходимо учитывать и положения ст. 5 Федерального закона от 02.12.1990 г. № 395-1 «О банках и банковской деятельности» (далее - Закон № 395-1), в которой также перечислены банковские операции и другие сделки кредитной организации. При сопоставлении данных перечней обнаруживаются некоторые различия[7]. Так, перечень в ст. 149 НК РФ не включает относимые Законом № 395-1 к банковским операции по осуществлению переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов). Однако это не исключает возможности отнести их к освобождаемым от обложения НДС операциям, поскольку, как было отмечено выше, перечень пп. 3 п. 3 ст. 149 НК РФ не закрыт. Кроме того, в названный перечень включены те операции, которые Законом № 395-1 отнесены к другим сделкам кредитной организации, в частности выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме, осуществление операций с драгоценными металлами и драгоценными камнями. Таким образом, налоговой базой признаются получаемые банками доходы, являющиеся объектом налогообложения, исчисленные с учетом особенностей оказания услуг. На основании п. 3 ст. 153 НК РФ при определении налоговой базы выручка от оказания услуг (реализации имущества), передачи имущественных прав рассчитывается исходя из всех доходов банков, связанных с оплатой оказанных услуг (реализации имущества), имущественных прав, полученных им в денежной и (или) натуральной форме, включая оплату ценными бумагами. Согласно п. 3 ст. 153 НК РФ при определении налоговой базы выручка (расходы) банка в иностранной валюте пересчитывается в рубли по курсу БР соответственно на дату оказания услуг (реализации имущества)[8]. В соответствии с п. 1 ст. 156 НК РФ банки при осуществлении деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров определяют налоговую базу как сумму дохода, полученную ими в виде вознаграждений (любых иных доходов) при исполнении любого из указанных договоров. Налогообложение производится по налоговой ставке 18 % при оказании услуг (реализации имущества). Согласно п. 1 ст. 166 НК РФ сумма НДС при определении налоговой базы исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, а при раздельном учете (что применительно к банкам) - как сумма налога, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз. Сумма налога, подлежащая уплате в бюджет банками, рассчитывается по итогам каждого налогового периода. Налоговый период устанавливается как квартал. Налоговая декларация по НДС представляется налогоплательщиком (налоговым агентом) в налоговые органы по месту своего учета в качестве налогоплательщика НДС в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом. Составлять и сдавать декларации по местонахождению обособленных подразделений не нужно. Вся сумма налога поступает в доход федерального бюджета. Например, за первый квартал 2018 г. декларацию по НДС необходимо представить до 25 апреля 2018 г. За непредставление декларации предусмотрен штраф (ст. 119 НК РФ). Начиная с налогового периода 1 квартала 2014 года налоговая декларация по НДС представляется в электронном виде. С 1 января 2015 г. декларация по НДС, которая должна быть представлена в электронной форме, но представлена на бумажном носителе, не считается представленной (п. 5 ст. 174 НК РФ). Банки могут осуществлять обороты и операции, облагаемые НДС. Банки могут быть освобождены от исполнения обязанности плательщика НДС, если за три предшествующих последовательных календарных месяцев сумма выручки не превысила 2 млн р. Перечень банковских операций, не подлежащих обложению НДС, изложен в ст. 149 п. 3 пп. 3, исключения составляют операции по инкассации. (Ст. 5 закона о банках и банковской деятельности, перечень). Так как налоговая база зависит от того какие операции относятся к облагаемым и какие нет то произведем распределение операций банков на облагаемые и не облагаемые налогом на добавленную стоимость Налоговая база при реализации банковских продуктов коммерческим банком определяется, как стоимость этих операций и услуг без включения в них налога. При определении налоговой базы выручка (расходы) коммерческого банка в иностранной валюте пересчитывается в рубли по курсу Банка России соответственно на дату, соответствующую моменту определения налоговой базы при реализации банковских продуктов, имущественных прав. При определении налоговой базы выручка от операций и услуг, передачи имущественных прав определяется исходя из всех доходов коммерческого банка, связанных с расчетами по оплате указанных банковских продуктов, имущественных прав, полученных им в денежной и (или) натуральной форме, включая оплату ценными бумагами. Моментом определения налоговой базы является наиболее ранняя из следующих дат: день предоставления операций и услуг, имущественных прав; день оплаты, частичной оплаты в счет предстоящих поставок банковских продуктов, передачи имущественных прав. При передаче имущественных прав в случае приобретения денежного требования у третьих лиц моментом определения налоговой базы является день уступки (последующей уступки) требования или день исполнения обязательства должником. В случае, если моментом определения налоговой базы является день оплаты, частичной оплаты предстоящих сделок или день передачи имущественных прав, то на день реализации продуктов или на день передачи имущественных прав в счет поступившей ранее оплаты, частичной оплаты также возникает момент определения налоговой базы [4]. Поскольку коммерческие банки оказывают услуги как облагаемые налогом, так и необлагаемые налогом, то они обязаны вести раздельный учет НДС, уплаченного клиентам при приобретении банковских продуктов. Операции банков, облагаемые налогом на добавленную стоимость включают: приобретение права требования от третьих лиц исполнения обязательств в денежной форме (факторинг); доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами; предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей; лизинговые операции; оказание консультационных и информационных услуг; услуги по техническому обслуживанию (профилактике и ремонту) терминальных устройств - банкоматов, кассовых (торговых) терминалов; реализация излишних товарно-материальных ценностей, в том числе основных средств и др[9]. Для всех налогоплательщиков, включая банки, моментом определения налоговой базы является наиболее ранняя из следующих дат (ст. 167 НК РФ): день отгрузки (оказания услуг, реализации (передачи) имущества, имущественных прав); день оплаты, частичной оплаты в счет предстоящего оказания услуг, реализации (передачи) имущества, имущественных прав. Банки, применяющие п. 5 ст. 170 НК РФ, определяют налоговую базу по мере поступления денежных средств, т.е. на день оплаты товаров (имущества), работ, услуг. Налогообложение указанных выше услуг банка, операций по реализации имущества банка осуществляется по ставке 18%. В случаях, когда сумма налога определяется расчетным методом, налоговая ставка определяется как 18/118. Такими случаями являются: получение банком денежных средств, связанных с оплатой услуг или имущества, увеличивающих налоговую базу в соответствии со ст. 162 НК РФ; получение оплаты, частичной оплаты в счет предстоящего оказания услуг или реализации имущества; передача имущественных прав, реализация имущества, которая числилась в учете с НДС, уплаченным при покупке. При реализации драгоценных металлов НДС уплачивается банком в случаях изъятия драгоценных металлов из сертифицированного хранилища и их перевода на металлические счета в другие банки. Операции банков, не облагаемые налогом на добавленную стоимость. Освобождение от уплаты налога происходит не по видам учреждений и организаций, а по видам операций. Операции банков, не облагаемые НДС, включают согласно пп. 3 п. 3 ст. 149 НК РФ: осуществление банками банковских операций (за исключением инкассации), в том числе: привлечение денежных средств организаций и физических лиц во вклады; размещение привлеченных денежных средств организаций и физических лиц от имени банков и за их счет; размещение средств происходит путем инвестирования в активы, приносящие доходы и путем выдачи кредитов; открытие и ведение банковских счетов организаций и физических лиц, в том числе по банковским картам, а также операции, связанные с обслуживанием банковских карт; осуществление расчетов по банковским счетам; кассовое обслуживание организаций и физических лиц; осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством РФ; выдача и исполнение банковских гарантий; выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме; оказание услуг, связанных с установкой и эксплуатацией системы «клиент-банк», включая предоставление программного обеспечения и обучение обслуживающего персонала; оказание услуг, связанных с обслуживанием банковских карт; операции по предоставлению займов, а также оказание финансовых услуг по предоставлению займов в денежной форме. Банковские операции по купле-продаже валюты в наличной и безналичной формах (в том числе оказание посреднических услуг по операциям купли-продажи иностранной валюты) освобождены от НДС. Операции в пунктах обмена валюты для населения не облагаются НДС, поскольку они обеспечивают обращение валюты на территории РФ. Согласно ст. 39 НК РФ обращение валюты, в том числе иностранной, не признается операцией реализации. Размен банкнот, замена ветхих купюр относятся к расчетно-кассовым операциям и также не облагаются НДС. Банки осуществляют операции по купле-продаже монет из драгоценных металлов. Согласно пп. 11 п. 2 ст. 149 НК РФ не подлежит налогообложению НДС реализация монет из драгоценных металлов, являющихся законным средством наличного платежа Российской Федерации или иностранного государства (группы государств), т.е. являющихся валютой РФ или валютой иностранных государств и др. До 1 апреля 2011 г. реализация коллекционных монет из драгоценных металлов облагалась НДС. Федеральным законом от 28.12.2010 № 395-ФЗ, внесшим изменения в Налоговый кодекс РФ эти операции освобождены от налогообложения[10]. Как правило, банки совершают операции на рынке ценных бумаг, являясь профессиональными участниками данного рынка. Согласно пп. 12 п. 2 ст. 149 НК РФ не облагается НДС реализация ценных бумаг и финансовых инструментов срочных сделок, долей в уставном капитале и др. Не облагается НДС осуществление отдельных банковских операций организациями, которые в соответствии с законодательством РФ вправе их совершать без лицензии ЦБ РФ (пп. 5 п. 3 ст. 149 НК РФ). Как было указано ранее, банк может заключить договор перехода прав кредитора к другому лицу с другим банком и передать ему право требования по кредитному договору. Изменения, внесенные Федеральным законом от 25.11.2009 № 281-ФЗ в НК РФ, позволяют не облагать НДС операции по переуступке прав и по исполнению заемщиком обязательств не только перед новым кредитором, но и перед каждым новым кредитором при последующей переуступке прав. Согласно пп. 26 п. 3 ст. 149 НК РФ не подлежат налогообложению НДС на территории РФ, операции по уступке (переуступке, приобретению) прав (требований) кредитора по обязательствам, вытекающим из договоров по предоставлению займов в денежной форме и (или) кредитных договоров, а также по исполнению заемщиком обязательств перед каждым новым кредитором по первоначальному договору, лежащему в основе договора уступки. При заключении такого договора кредитные отношения не завершаются, а продолжаются; обязательства должника (заемщика) по кредитному договору должны быть исполнены перед новым кредитором (цессионарием). Порядок исчисления и сроки уплаты налога на добавленную стоимость банками В России НДС действует с 1 января 1992 г.; при этом исчисление и уплата налога с 1 января 2001 г. осуществляется в соответствии с главой 21 Налогового кодекса РФ. Плательщиками НДС являются организации и индивидуальные предприниматели, не перешедшие на специальные режимы налогообложения. Организации всех секторов экономики и видов деятельности могут быть освобождены от исполнения обязанности по уплате НДС, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров без НДС не превысила в совокупности два миллиона руб. Освобождение не распространяется при налогообложении при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией. Особенности при исчислении и уплате НДС банками сводятся к следующим основным моментам: банки совершают одновременно облагаемые и не облагаемые налогом операции, что может потребовать организации раздельного учета НДС при приобретении товарно-материальных ценностей, используемых для банковской и иной хозяйственной деятельности; при совершении облагаемых операций банки исчисляют НДС для включения в состав выручки от реализации по общей ставке 18% финансового сектора экономики; в отношении налоговых вычетов банки могут выбрать и использовать общий порядок включения их в расчет налога, подлежащего уплате в бюджет в налоговом периоде, или использовать особый порядок, предусмотренный пунктом 5 ст. 170 НК РФ банки реально вносят в бюджет налог на добавленную стоимость вне зависимости от применения общего или специального порядка учета НДС, принимаемого к вычету. От этого зависят суммы НДС и налога на прибыль организаций; при применении общей системы сумма НДС уменьшается на сумму примененного налогового вычета, а при включении вычетной части НДС в расходы при исчислении налога на прибыль банка, НДС увеличивается, поскольку вычет в этом случае уже не применяется и в бюджет идет вся сумма начисленного по налоговой ставке НДС; совокупная сумма уплачиваемых двух налогов будет больше при включении налогового вычета в расходы при расчете налога на прибыль, поскольку увеличение суммы НДС в данном случае не будет равна уменьшению суммы налога на прибыль из-за различий в методике исчисления и ставок указанных налогов. Таким образом, при рассмотрении вопроса применения НДС к операциям банковского сектора экономики следует обратить внимание на следующие важнейшие положения (рис. 1). Рис. 1. Банки и плательщики НДС  Банки, включая ЦБ РФ, подобно любым другим хозяйствующим организациям (финансового и не финансового сектора экономики) выполняют финансово-хозяйственные операции общего характера, т.е. не банковские операции. Эти операции включаются в понятие реализации товаров, работ или услуг согласно ст. 39 НК РФ и подлежат налогообложению НДС. Если сумма налоговых вычетов в каком-либо налоговом периоде превышает общую сумму налога, исчисленную как процент от налоговой базы, разница подлежит возмещению налогоплательщику в течение трех лет после окончания соответствующего налогового периода. Налогоплательщики (и налоговые агенты по НДС) обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию в сроки, установленные для уплаты налога. Это касается и лиц, не являющихся налогоплательщиками, или налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, а также налогоплательщиков при реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению при условии, что указанные категории лиц выставляют покупателям счета-фактуры с выделением суммы налога. ЗАКЛЮЧЕНИЕ Банки являются налогоплательщиками НДС на основании гл. 21 НК РФ. Для банков основным объектом налогообложения НДС являются операции по оказанию услуг, реализации имущества, передаче имущественных прав. При определении особенностей расчета и уплаты НДС необходимо учитывать, что банки осуществляют как облагаемые, так и не облагаемые указанным налогом операции. Статья 149 НК РФ (пп. 3 п. 3) освобождает от обложения НДС на территории РФ банковские операции (за исключением инкассации). Из формулировки пп. 3 п. 3 ст. 149 НК РФ следует, что перечень названных в нем банковских операций не является исчерпывающим. Налоговой базой признаются получаемые банками доходы, являющиеся объектом налогообложения, исчисленные с учетом особенностей оказания услуг. На основании п. 3 ст. 153 НК РФ при определении налоговой базы выручка от оказания услуг (реализации имущества), передачи имущественных прав рассчитывается исходя из всех доходов банков, связанных с оплатой оказанных услуг (реализации имущества), имущественных прав, полученных им в денежной и (или) натуральной форме, включая оплату ценными бумагами. Согласно п. 3 ст. 153 НК РФ при определении налоговой базы выручка (расходы) банка в иностранной валюте пересчитывается в рубли по курсу БР соответственно на дату оказания услуг (реализации имущества). Нормами гл. 21 НК РФ предусмотрены варианты учета НДС. Банки должны самостоятельно выбрать тот метод, который они будет применять, и закрепить его в своей учетной политике для целей налогообложения. Метод удельного веса Метод отнесения на затраты Метод налоговых вычетов Особенности при исчислении и уплате НДС банками сводятся к следующим основным моментам: банки совершают одновременно облагаемые и не облагаемые налогом операции, что может потребовать организации раздельного учета НДС при приобретении товарно-материальных ценностей, используемых для банковской и иной хозяйственной деятельности; при совершении облагаемых операций банки исчисляют НДС для включения в состав выручки от реализации по общей ставке 18%. в отношении налоговых вычетов банки могут выбрать и использовать общий порядок включения их в расчет налога, подлежащего уплате в бюджет в налоговом периоде, или использовать особый порядок, предусмотренный пунктом 5 ст. 170 НК РФ банки реально вносят в бюджет налог на добавленную стоимость вне зависимости от применения общего или специального порядка учета НДС, принимаемого к вычету. СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ "Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 11.10.2018)//"Собрание законодательства РФ", 07.08.2000, N 32, ст. 3340 Федеральный закон от 02.12.1990 N 395-1 (ред. от 03.08.2018)"О банках и банковской деятельности"(с изм. и доп., вступ. в силу с 6.09.2018)//"Собрание законодательства РФ", 05.02.1996, N 6, ст. 492 Федеральный закон от 28.12.2010 N 395-ФЗ(ред. от 02.11.2013)"О внесении изменений в часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации"//"Собрание законодательства РФ", 03.01.2011, N 1, ст. 7 Инструкции Госналогслужбы РФ от 10.08.1995 N 37 "О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций[Электронный документ]//Режим доступа: http://www.consultant.ru Аркаути В.В., Хапсаева Р.Б. Налогообложение коммерческих банков в РФ : особенности, анализ методики исчисления и уплаты налогов, проблемы и перспективы развития//Экономика и предпринимательство. 2016. № 4-1 (69). С. 158-163. Багомедова Д.Е. Налогообложение организаций финансового сектора экономики//В сборнике: Финансовые инструменты устойчивого экономического развития регионов РФ сборник статей Второй Всероссийской научно-практической конференции. 2017. С. 130-134. Богданова Н.В., Миронова И.Б. Налогообложение коммерческих банков//В сборнике: Теория и практика финансово-кредитных отношений в России сборник студенческих научных работ.. Хабаровский государственный университет экономики и права. Хабаровск, 2016. С. 15-18. Быкова Е.В. Объекты прямого налогообложения коммерческих банков//Вестник Воронежского государственного университета. Серия: Экономика и управление. 2015. № 3. С. 67-71. Гончаренко Л.И. Налоги и налоговая система Российской Федерации :учебник и практикум для академ. бакалавриата / Под науч. ред. Л.И. Гончаренко. – М. : Изд-во Юрайт, 2015. – 541 с. Дадашев А.З. Налоги и налогообложение в Российской Федерации :учеб. пособие / А.З. Дадашев, Д.А. Мешкова, Ю.А. Топчи. – М. : ЮНИТИ,2015. – 175 c. Дружинина Л.Л. Особенности налогообложения банков в Российской федерации//В сборнике: современные тенденции в прикладной экономике и подготовке студентов экономических направлений. Материалы Всероссийской конференции. Ответственный редактор Н. Ю. Феофанов. 2016. С. 41-45. Кобылина Е.Н., Козлова Е.А. Проблемы налогообложения коммерческих банков в России//Конкурентоспособность в глобальном мире: экономика, наука, технологии. 2016. № 8-1 (20). С. 220-223. Комарова, Е. И. Налогообложение организаций финансового сектора экономики : метод. рекомендации / Е. И. Комарова .— Оренбург : ОГУ, 2014 .— 97 с. Кондраков Н.П. Налоги и налогообложение в схемах и таблицах : учеб. пособие / Н.П. Кондраков, И.Н. Кондраков. – М. : Проспект, 2016. – 224 c. |