Реферат Государственное регулирование Экнономики. ГРЭ_Р1_Псарёва_Мен-18. Фискальная политика государства и ее инструменты

Скачать 127.64 Kb. Скачать 127.64 Kb.

|

|

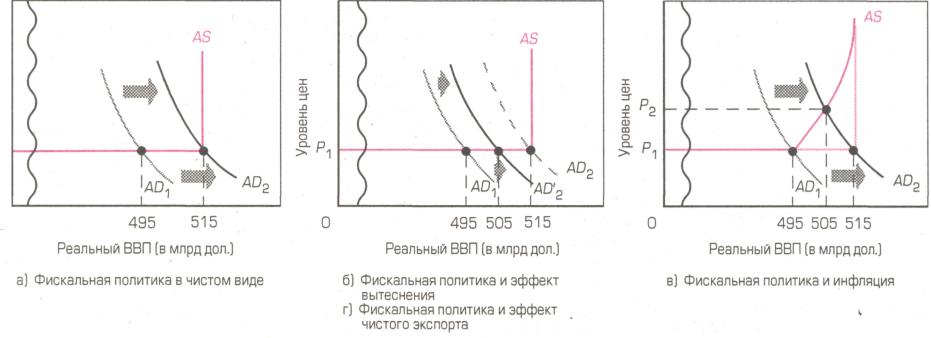

3.2 Эффект вытеснения и инфляции Рассмотрим воздействие вытеснения и инфляции на фискальную политику с помощью рис. 6. Предположим, что безинфляционный реальный ВВП при максимальном использовании производственных возможностей и ресурсов составляет 515 млрд. руб., как показано на рис. 6а. Для упрощения из кривой совокупного предложения исключен промежуточный отрезок, отражающий реальное состояние экономики. Уровень цен остается неизменным вплоть до точки полного использования производственных возможностей и ресурсов. Когда экономика достигает этой точки, основное значение на кривой AS приобретает вертикальный отрезок, и потому дальнейшее повышение совокупного спроса будет чисто инфляционным. Начнем с совокупного спроса на уровне AD1 который дает нам равновесный реальный объем производства 495 млрд. руб. Теперь предположим, что правительство принимает фискальные меры, ориентированные на экономический рост, которые приводят к сдвигу кривой совокупного спроса вправо на 20 млрд. руб. — к AD2. Таким образом, экономика достигает безинфляционного уровня ВВП, созданного при максимальном использовании производственных возможностей и ресурсов, который равен 515 млрд. руб. Из предшествующих рассуждений о дискреционной фискальной политике известно, что увеличение государственных расходов на 5 млрд. руб. или сокращение налогов на 6,67 млрд. руб. приведет к такому значительному росту при условии, что мультипликатор равен 4. Если нет никаких перевешивающих или осложняющих факторов, то благодаря такой стимулирующей фискальной политике в чистом виде экономика будет двигаться от спада к уровню производства при максимальном использовании ресурсов и возможностей и значительному увеличению занятости. На рис. 6б ситуация несколько усложнена добавлен эффект вытеснения. В то время как фискальная политика направлена на экономический рост и сдвиг совокупного спроса от AD1 до AD2, часть инвестиций может оказаться вытесненной, так что совокупный спрос установится на уровне AD'2. Равновесный ВВП возрастет только до 505 млрд. руб., а не до искомых 515 млрд. руб. Эффект вытеснения может ослабить воздействие фискальной политики. На рис. 6в. перейдем к более реалистичной кривой совокупного предложения, в которую включен промежуточный отрезок. Отвлечемся здесь от эффекта вытеснения и предположим, что стимулирующая фискальная политика успешно справляется с перемещением совокупного спроса от ADl до AD2. Если бы кривая совокупного предложения выглядела, как на рис. 6а и 6б, полная занятость не достигалась бы при ВВП равном 515 млрд. руб., а цены оставались бы на уровне Р1. Но мы обнаружим, что на восходящем промежуточном отрезке кривой совокупного предложения часть прироста совокупного спроса «подавляется» более высокими ценами, в результате чего реальный ВВП возрастает на меньшую величину. В частности, уровень цен повышается от Р1 до Р2 и реальный объем производства увеличивается только до 505 млрд. руб.  Рисунок 6. Фискальная политика: эффекты вытеснения, чистого экспорта и инфляции Фискальная политика в открытой экономике Дополнительные сложности осуществления фискальной политики возникают, когда экономика представляет собой часть мировой экономики, т.е. открытая экономика. Известно, что события и меры экономической политики, предпринимаемые за рубежом, влияют на чистый экспорт и экономику. В этой связи можно быть подверженными действию непредвиденных международных шоков совокупного спроса, которые могут сократить ЧНП и обесценить мероприятия фискальной политики. Вопрос состоит в том, что все возрастающее участие в мировой экономике приносит с собой сложности международной взаимозависимости наряду с преимуществами участия в специализации и торговле. Примером может служить эффект чистого экспорта, который действует через международную торговлю, подрывая эффективность фискальной политики. Суть в следующем: сокращая внутреннюю ставку процента, сдерживающая фискальная политика имеет тенденцию увеличивать чистый экспорт. И наоборот: стимулирующая фискальная политика может повысить уровень внутренних ставок и в конечном счете сократить чистый экспорт. 4. Фискальная политика в России Реформирование бюджетной и налоговой систем в России проводится в сложных условиях трансформации собственности и становления национального предпринимательства. Это связано с реструктуризацией отраслевой структуры производства, переводом оборонного производства на изготовление конкурентоспособной продукции, проведением крупных мер по социальной защите населения и т.д. Переход к рыночной экономике изменил и структуру доходной части государственного бюджета, которая в значительной мере формируется за счет налоговых поступлений. Поэтому главное значение в осуществлении фискальной политики сводится к реформированию налоговой системы и налогообложения. Трудности в ее осуществлении состоят в том, что эволюция налоговой системы России развивалась долгое время не в соответствии с теми тенденциями, которые характерны экономике развитых рыночных стран. В современных условиях наметились основные вехи реформирования российской налоговой системы. Для переходного периода становится важной разработка концепции повышения стимулирующей функции налогообложения в развитии предпринимательства и формировании инвестиций. Стратегия усиления стимулирующей функции налогообложения и количественного увеличения инвестиций предполагает их программное обеспечение. В состав этой программы должны входить определенные меры органов государственного и территориального управления, реализуемые в логической последовательности. К этим мерам относятся: - обеспечение стабильного налогового законодательства, недопустимость любых изменений в налоговой схеме в течение всего хозяйственного года. Более того, предполагается продолжительный по горизонту мораторий на внесение поправок, усиливающих налоговое бремя; - отказ от неоправданной множественности налогов, число которых только в России с учетом местных налогов приблизилось к 100; - устранение имеющейся дискриминации в дифференциации налогоплательщиков в зависимости от форм собственности; - установление низких налогов на производителей и «удешевление» кредита; - усиление целенаправленности налоговой системы. В условиях спада производства важно поставить в привилегированное положение предприятия (фирмы), реально увеличивающие объемы производства и осуществляющие инвестирование средств в его рост. Сделать это можно разными способами, например, освободив от налогов часть прибыли, полученной от увеличения объема реализации в сопоставимых ценах. Желательно также полностью освободить от налогообложения вклады инвесторов и прибыль предприятий, направляемую на развитие производства, НИОКР, содержание объектов социальной сферы; - придание действенного и конкретного характера налоговым льготам, которые теперь в большинстве носят декларативный и показной характер, в результате чего теряют стимулирующее значение. Вновь создаваемым или реконструированным предприятиям необходимо предоставлять льготы с момента не их регистрации, а получения первой прибыли. Как показывает мировой опыт развитых стран, современная налоговая система должна стимулировать научно-технический прогресс, структурную передислокацию ресурсов и рабочей силы, выпуск дефицитной продукции, развитие предпринимательства. В тоже время она должна подавлять такие негативные тенденции, как монополизм, рост издержек, спекулятивная активность, инфляция. Такова общая концепция перестройки налоговой системы переходной экономики в направлении безусловного экономического роста при одновременной максимизации индивидуального богатства налогоплательщиков и налоговых поступлений в бюджет. В итоге экономическая динамика общества будет обеспечиваться через концентрацию налоговых поступлений в бюджет и направлений бюджетных ассигнований на инвестирование средств в различные структуры и программы, а также социально-культурную сферу. Именно через бюджет реализуются прямые и обратные связи по регулированию и поддержанию макроэкономического равновесия совокупного спроса и совокупного предложения. Функции налогообложения в обеспечении инвестирования не абстрактны. Они выполняют задачи ресурсно-денежного обеспечения этого процесса по разработанным программам. Это связи прямого характера. В свою очередь, экономический рост и расширение масштабов производства увеличивают налоговое поле и обратное увеличенное поступление ресурсов. Это обратные связи в общей экономической динамике. Изменение налоговых ставок незамедлительно сказывается на мотивации экономических собственников. Претензии государства на чрезмерную долю конечного продукта могут не только ослабить, но и подорвать мотивацию экономических агентов к хозяйственной деятельности вообще. Налоги представляют собой субъективное «вторжение» в реальные процессы трансформации собственности, ускоряя либо замедляя «способ работы над продуктом». Так высокие налоговые ставки с началом либеральных реформ в России объективно не позволили должным образом развиться малому бизнесу, да и крупные предприятия испытывали экономический «дискомфорт» от проводимой государством воинствующей фискальной рестрикции. Названная фискальная рестрикция стала одной из веских причин возникновения и бурного развития внелегальных хозяйственных структур. Именно это можно наблюдать в современной российской экономике, где сниженные налоговые ставки не дали ожидаемого результата и не вывели из «тени» большинство хозяйственных структур. Скрытые формы присвоения благ оказывают обратное влияние на фискальную политику государства, замедляя либо ускоряя принятие соответствующих решений. Например, современная преимущественно экспансионистская, фискальная политика российского государства в немалой степени явилась закономерным следствием массового ухода от налогов, вызванного в свое время фискальной рестрикцией. И хотя ожидаемых результатов сниженные налоговые ставки не дали, тем не менее именно в них можно видеть один из факторов стратегической социально-экономической стабилизации в современной России. Заключение Важнейшей задачей, которая возложена на государство, выступает регулирование экономической жизни. Для ее решения властям необходимо достичь сбалансированности экономического развития. Для этого государство стимулирует экономический рост, поддерживает определенный уровень занятости, сдерживает инфляцию, обеспечивает устойчивость национальной валюты. Для регулирования рыночной экономики государство активно использует инструменты фискальной политики, которая наряду с его кредитно-денежной политикой обладает огромными возможностями. Фискальная политика - это целенаправленное манипулирование государственными расходами и налоговыми поступлениями со стороны правительства для обеспечения полной занятости, стабильности цен и экономического роста. Правительство прибегает к стимулирующей фискальной политике, которая проявляется в смещении кривой совокупного спроса вправо, для поощрения расходов и увеличения реального объема производства. Эта политика предполагает увеличение государственных расходов, снижение налогов или сочетание обеих мер. Сдерживающая фискальная политика, которая проявляется в смещении кривой совокупного спроса влево, направлена на борьбу с инфляцией спроса. Она предполагает сокращение государственных расходов, повышение налогов или сочетание обеих мер. Основными инструментами фискальной политики служат налоги и госрасходы. Вмешательство государства в экономику с целью ее регулирования осуществляется в двух формах фискальной политики – дискреционной и недискреционной (автоматической). Первая – дискреционная форма фискальной политики – основана на сознательном вмешательстве государства в налоговую систему (изменение налоговой структуры, налоговых ставок) и госрасходы. Ее целью является бюджетное регулирование экономического роста, занятости и инфляции. Фискальная политика, при которой автоматически изменяются налоговые поступления или госрасходы вслед за изменением НП и НД, называется недискреционной. Между фискальной политикой на бумаге и фискальной политикой на практике существует огромная разница. Временные разрывы и политические проблемы осложняют фискальную политику. Эффект вытеснения показывает, что стимулирующая фискальная политика может увеличить процентную ставку и сократить инвестиционные расходы. Фискальная политика может быть ослаблена эффектом чистого экспорта, который проявляется через изменение: а) процентной ставки; б) стоимости доллара на мировом рынке; в) величины экспорта и импорта. С самого начала экономических реформ в России правительство взяло ориентир на введение чрезвычайно высокого налогообложения на доходы фирм. Ответной реакцией явилось огромное развитие теневой экономики. В итоге Правительство Российской Федерации было не в состоянии собрать в доходную часть бюджета до половины предусмотренных налоговых поступлений. Стало быть, теневая экономика наносит серьезный ущерб формированию доходной части государственного бюджета. Список используемой литературы Борисов Е.Ф. Экономическая теория – М., Юрайт, 2005. Бункина М.К. Национальная экономика, М., Логос, 2003. Балацкий Е.В. Эффективность фискальной политики государства. // Проблемы прогнозирования. - 2000. - №5. Ивашковский С.Н. Макроэкономика, М., Дело, 2002. Коршунов В.В. Взаимосвязь производных способов присвоения и налогообложения в переходной российской экономике. // Финансы и кредит. - 2003. - №6. Макконелл К.Р. Экономикс: Принципы, проблемы и политика – Т. 1. - 13-е изд. – М., Инфра-М., 2003. Носова С.С. Экономическая теория – М., Владос, 2000. «Россия в цифрах».- 2004. Тарасевич Л.С. Макроэкономика, М., Юрайт, 2003. Экономика / под ред. Е.Н. Лобачевой. – М., Экзамен, 2003. Экономическая теория / под ред. В.Д. Камаева – М., Владос, 2001. |