Вопросник (1) на тему Методы и средства ГРЭ .... формы и средства государственного регулирования экономики

Скачать 478.53 Kb. Скачать 478.53 Kb.

|

|

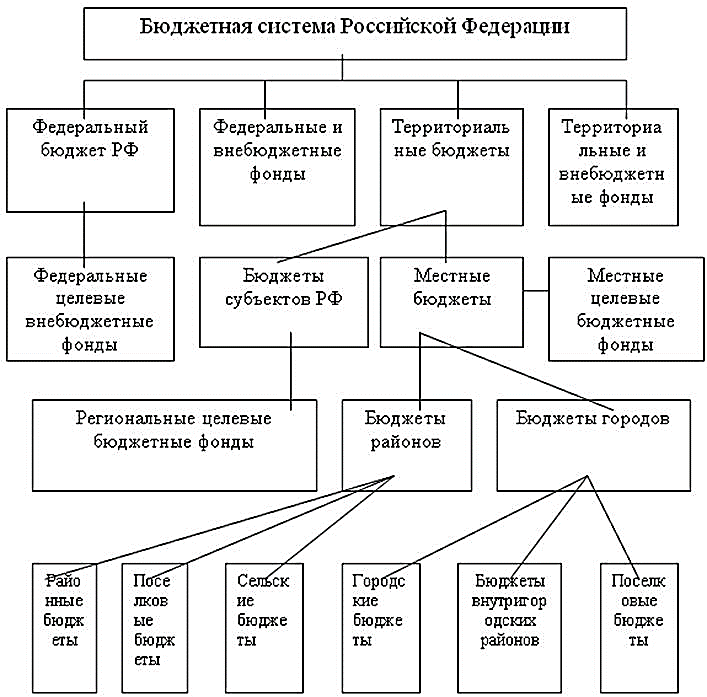

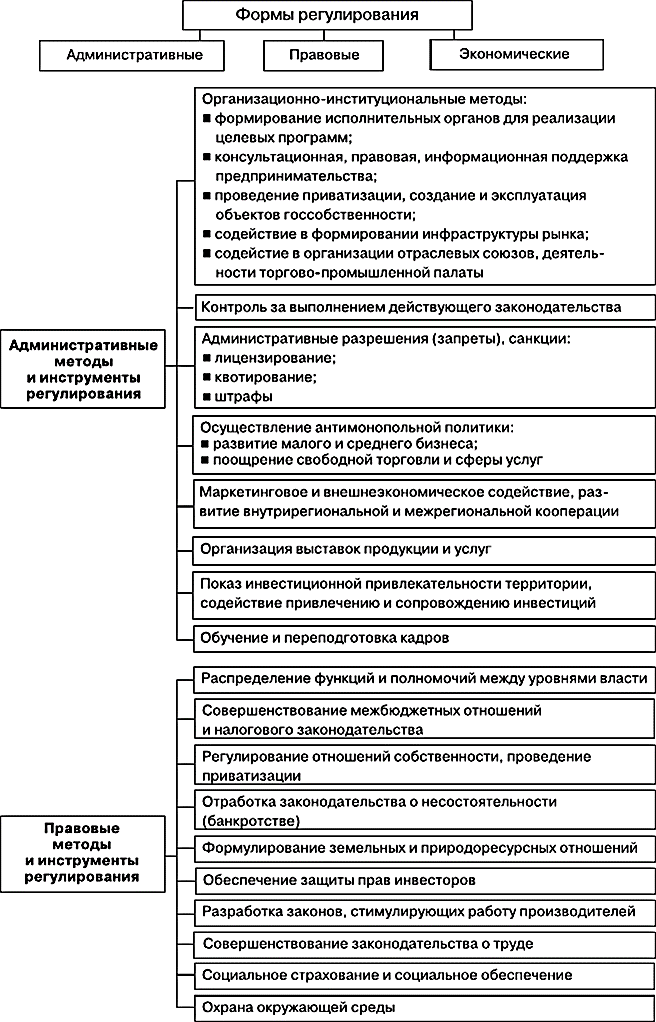

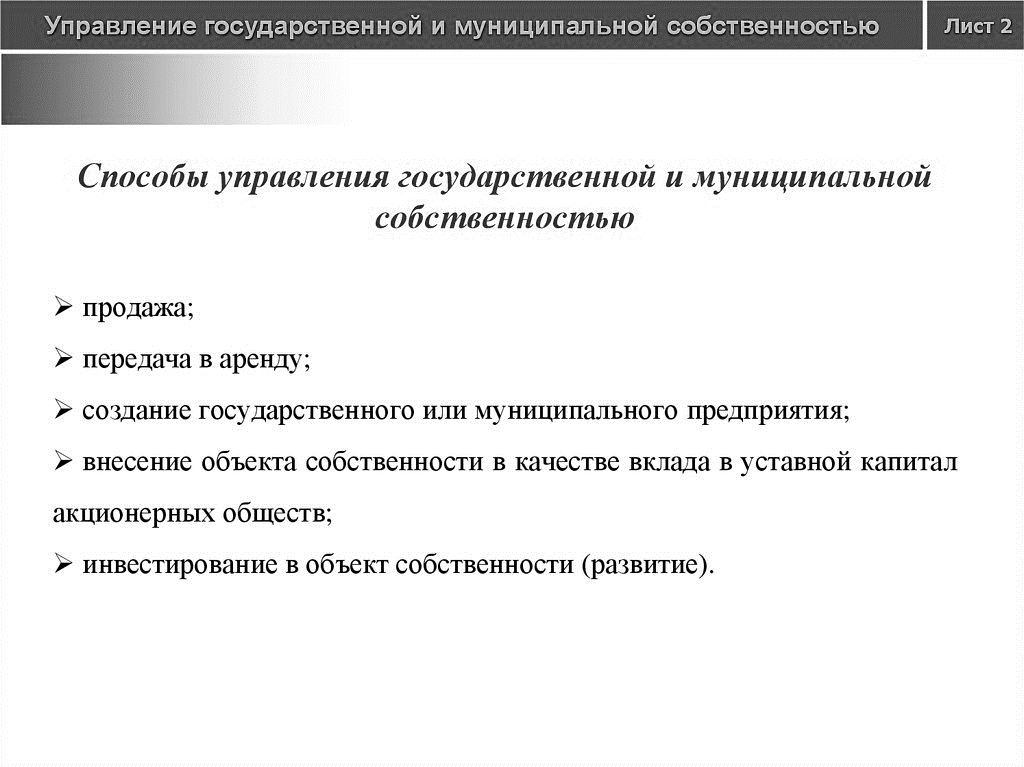

Вопросник по дисциплине «Государственное регулирование экономики» на тему «ФОРМЫ И СРЕДСТВА ГОСУДАРСТВЕННОГО РЕГУЛИРОВАНИЯ ЭКОНОМИКИ» 1. Что такое экономический кризис и какие методы антикризисного регулирования Вы знаете? Кризис – нарушение равновесия, приводящее к дисбалансу протекающих в системе процессов. Экономический кризис (греч. krisis – поворотный пункт) – это резкое ухудшение экономического состояния страны, группы стран и мира в целом, которое проявляется в существенном спаде производства, нарушении сложившегося хозяйственного сотрудничества, банкротстве предприятий, росте безработицы и – в результате – снижении уровня жизни на Антикризисное управление – управление, нацеленное на предвидение опасности кризиса, анализ его симптомов, принятие мер по снижению отрицательных последствий кризиса, использование факторов кризиса для последующего развития предприятия. Антикризисное управление – система мер по диагностике, предупреждению, нейтрализации, преодолению кризисных явлений и их причин на всех уровнях экономики предприятия. Механизм антикризисного управления реализуется посредством следующих основных инструментов, охватывающих все сферы управленческой деятельности предприятия: диагностика финансового состояния и оценка перспектив развития бизнеса предприятия; - коррекция системы управления предприятием; внедрение управленческого учета и контроллинга на предприятии; маркетинговые антикризисные мероприятия; антикризисная инвестиционная политика; антикризисное управление персоналом; стратегическое планирование; антикризисная инновационная политика; антикризисный реинжиниринг бизнес процессов; реструктуризация предприятия. Антикризисное регулирование, в отличие от антикризисного управления, носит макроэкономический характер. Оно включает меры организационно экономического и нормативно-правового воздействия со стороны государства, направленные на защиту предприятий от кризисных ситуаций, предотвращение их банкротства, или – в случае нецелесообразности дальнейшего функционирования предприятия – на его ликвидацию с учетом интересов всех задействованных сторон (персонал, кредиторы и т.п.). Антикризисное управление бывает двух типов: Антикризисное управление нормально функционирующим предприятием. Такое управление включает в себя профилактику кризиса, недопущение его наступления, максимальное сглаживание циклических колебаний, то есть постоянное отслеживание состояния факторов кризиса, реализация превентивных мер по наступлению кризисной ситуации. Антикризисное управление предприятием, находящимся в кризисе. Данный тип управления включает в себя вывод предприятия из кризиса, разработку и реализацию антикризисной стратегии, вывод предприятия на нормальный уровень функционирования. Ключевой основой организации антикризисного управления предприятием является ряд разработанных на практике принципов управления кризисами: Ранняя диагностика кризисных явлений в финансовой деятельности предприятия. Так как возникновение кризиса на предприятии несет угрозу самому существованию предприятия и связано с ощутимыми потерями капитала его собственников, диагностика возможности возникновения кризиса должна проводиться на самых ранних стадиях с целью своевременного использования возможностей ее нейтрализации. Срочность реагирования на кризисные явления. Каждое появившееся кризисное явление не только имеет тенденцию к расширению с каждым новым хозяйственным циклом, но и порождает новые сопутствующие ему явления. Поэтому чем раньше будут применены антикризисные механизмы, тем большими возможностями к восстановлению будет располагать предприятие. Адекватность реагирования предприятия на степень реальной угрозы его финансовому равновесию. Используемая система механизмов по нейтрализации угрозы банкротства в подавляющей своей части связана с финансовыми затратами или потерями. При этом уровень этих затрат и потерь должен быть адекватен уровню угрозы банкротства предприятия. Полная реализация внутренних возможностей выхода предприятия из кризисного состояния. В борьбе с угрозой банкротства предприятие должно рассчитывать исключительно на внутренние финансовые возможности. селения. 2. Что такое государственные и финансы и какова их роль в функционировании государственной экономической политики? Государственные финансы — форма организации денежных отношений, участником которых в той или иной форме выступает государство. Государственные финансы — совокупность экономических отношений, система образования и распределения денежных фондов, необходимых государству для содержания его органов и выполнения присущих ему функций. Государственные финансы представляют собой часть финансовой системы, в той её части, которая относится к централизованным (публичным) финансам. Государственные финансы — совокупность экономических отношений, возникающих в реальном денежном обороте между государственными органами управления и другими экономическими субъектами в процессе которых происходит формирование и использование централизованных денежных фондов для финансирования расходных обязательств государства. Государственные финансы играют важную роль в общей системе экономической и политической жизни страны, активизируя денежные ресурсы для выполнения государством своих функций. Роль: Финансовая политика государства – часть экономической политики как совокупность социально-экономических мероприятий по мобилизации финансовых ресурсов общества в бюджет и их эффективному использованию для выполнения функций государства. Финансовая политика государства «…Финансовая политика государства должна быть направлена на всемерное содействие экономическим успехам и развитию производительных сил страны. Такая политика может дать наилучшие результаты и в отношении финансового хозяйства, возвышаясь вместе с народным благосостоянием, платежной силой населения и умножая источники государственных доходов…» С.Ю. Витте Цели финансовой политики: – повышение уровня и качества жизни населения; – поддержание финансовой стабильности в стране; – обеспечение прироста темпов экономического развития 3. Какова схема построения бюджета РФ?  4. В чем сущность и отличия консолидированного и федерального бюджетов? Федеральный бюджет и бюджеты государственных внебюджетных фондов разрабатываются и утверждаются в форме федеральных законов; бюджеты субъектов РФ - в форме законов субъектов РФ, местные бюджеты разрабатываются и утверждаются (в форме правовых актов) представительными органов местного самоуправления. Консолидированный бюджет Российской Федерации - это свод бюджетов всех уровней бюджетной системы РФ. Он включает в себя федеральный бюджет и консолидированные бюджеты субъектов Федерации. Консолидированные бюджеты субъектов РФ включают в себя региональный бюджет и местные бюджеты. Консолидированные бюджеты городов: городской бюджет; бюджеты городских районов. Консолидированные бюджеты сельских районов районный бюджет; бюджет городов районного подчинения; сельские бюджеты; поселковые бюджеты; бюджеты других муниципальных образований. Консолидированные бюджеты не рассматриваются и не утверждаются законодательными органами власти всех уровней. Они представляют собой статистические своды бюджетов, которые характеризуют доходы и расходы - источники поступлений средств и направления их использования по территории в целом и по отдельным субъектам РФ. Консолидированные бюджеты, во-первых, используются в бюджетном планировании, при расчете нормативов отчислений из вышестоящих в нижестоящие бюджеты; 8 во-вторых, они необходимы при анализе формирования и использования централизованного финансового фонда страны; в-третьих, они используются при расчетах, характеризующих различные виды обеспеченности жителей страны, территорий. В свою очередь, средние бюджетные показатели являются критериями для сравнительного анализа состояния отдельных территорий. Показатели консолидированного бюджета страны используются также для сравнения с аналогичными показателями других государств. 5. Каков порядок расчета доходов по важнейшим статьям бюджетных поступлений: НДС, прибыль, налог с физических лиц? БК РФ Статья 40. Зачисление доходов в бюджет (в ред. Федерального закона от 26.04.2007 N 63-ФЗ) (см. текст в предыдущей редакции) 1. Доходы от федеральных налогов и сборов, региональных налогов, местных налогов и сборов, страховых взносов на обязательное социальное страхование, иных обязательных платежей, других поступлений, являющихся источниками формирования доходов бюджетов бюджетной системы Российской Федерации, зачисляются на казначейские счета для осуществления и отражения операций по учету и распределению поступлений, за исключением случаев, установленных настоящим Кодексом, для их распределения органами Федерального казначейства в соответствии с нормативами, установленными настоящим Кодексом, законом (решением) о бюджете и иными законами субъектов Российской Федерации и муниципальными правовыми актами, принятыми в соответствии с положениями настоящего Кодекса, между федеральным бюджетом, бюджетами субъектов Российской Федерации, местными бюджетами, а также бюджетами государственных внебюджетных фондов в случаях, предусмотренных законодательством Российской Федерации. (в ред. Федеральных законов от 24.07.2009 N 213-ФЗ, от 03.11.2015 N 301-ФЗ, от 27.12.2019 N 479-ФЗ) (см. текст в предыдущей редакции) Органы Федерального казначейства осуществляют в установленном Министерством финансов Российской Федерации порядке учет доходов, поступивших в бюджетную систему Российской Федерации, и их распределение между бюджетами в соответствии с кодом бюджетной классификации Российской Федерации, указанным в расчетном документе на зачисление средств на счет, указанный в абзаце первом настоящего пункта, а в случае возврата (зачета, уточнения) платежа соответствующим администратором доходов бюджета - согласно представленному им распоряжению, а также направляют информацию о зачислении (возврате) денежных средств, об уточнении вида и принадлежности платежа в Государственную информационную систему о государственных и муниципальных платежах. (в ред. Федеральных законов от 27.12.2019 N 479-ФЗ, от 01.07.2021 N 251-ФЗ) (см. текст в предыдущей редакции) Органы Федерального казначейства не позднее следующего рабочего дня после зачисления поступлений от доходов, указанных в абзаце первом настоящего пункта, на казначейские счета для осуществления и отражения операций по учету и распределению поступлений осуществляют перечисление указанных доходов на единые счета соответствующих бюджетов. (в ред. Федерального закона от 27.12.2019 N 479-ФЗ) (см. текст в предыдущей редакции) По запросу финансовых органов субъектов Российской Федерации, финансовых органов муниципальных образований органы Федерального казначейства предоставляют информацию из расчетных документов, указанных в абзаце втором настоящего пункта, о поступивших от юридических лиц платежах, являющихся источниками формирования доходов соответствующего бюджета (в том числе консолидированного бюджета субъекта Российской Федерации, консолидированного бюджета муниципального района, консолидированного бюджета городского округа с внутригородским делением). (абзац введен Федеральным законом от 07.05.2013 N 104-ФЗ, в ред. Федерального закона от 29.11.2014 N 383-ФЗ) (см. текст в предыдущей редакции) 2. Денежные средства считаются поступившими в доходы соответствующего бюджета бюджетной системы Российской Федерации с момента их зачисления на единый счет этого бюджета. 3. Денежные средства, в отношении которых отсутствует информация, позволяющая однозначно определить их принадлежность к виду (подвиду) дохода бюджета, закрепляемому за администратором доходов бюджета, относятся органами Федерального казначейства к невыясненным поступлениям, зачисляемым в соответствующий бюджет. Невыясненные поступления, зачисленные в бюджеты бюджетной системы Российской Федерации, подлежат возврату (уточнению) не позднее трех лет со дня их зачисления на единый счет соответствующего бюджета. По истечении срока, указанного в абзаце втором настоящего пункта, невыясненные поступления, которые зачислены в бюджеты бюджетной системы Российской Федерации и по которым не осуществлен возврат (уточнение), подлежат отражению по коду классификации доходов бюджетов, предусмотренному для учета прочих неналоговых доходов соответствующего бюджета бюджетной системы Российской Федерации, и возврату (уточнению) не подлежат. (п. 3 введен Федеральным законом от 01.07.2021 N 251-ФЗ) 6. Что такое бюджетный дефицит? Бюджетный дефицит — состояние бюджета, характеризующееся превышением объема предусмотренных в бюджете расходных обязательств над объемом планируемых в нем доходов и ведущее к образованию отрицательного сальдо бюджета. Дефицит бюджета — это превышение расходов госбюджета над его доходами. 7. Что такое секвестирование бюджетных статей? Секвестр бюджета – это сокращение расходной части бюджетного плана. Такая мера является вынужденной и принимается в том случае, если возникшие в государстве непредвиденные финансовые трудности не позволяют следовать уже принятому и утверждённому бюджету. В экономических науках существуют и другие формулировки. Так, можно сказать, что секвестр бюджета – это пропорциональное уменьшение всех расходный статей на определённое значение, применяемое государством для искусственного снижения бюджетодефицита. В свою очередь, дефицит возникает в таких случаях, когда расходная часть превышает доходную. 8. В чем заключаются межбюджетные отношения? Межбюджетные отношения – это взаимоотношения между федеральными органами государственной власти, органами государственной власти субъектов РФ, органами местного самоуправления по вопросам регулирования бюджетных правоотношений, организации и осуществления бюджетного процесса. Межбюджетные отношения возникают: 1) между органами государственной власти РФ и органами государственной власти субъектов РФ; 2) между органами государственной власти РФ и органами местного самоуправления 3) между органами государственной власти одного субъекта РФ и органами государственной власти другого субъекта РФ; 4) между органами власти субъекта РФ и органами местного самоуправления; 5) между органами одного местного самоуправления и органами другого местного самоуправления. Объектом межбюджетных отношений являются бюджетные денежные средства, которые должны быть направлены на выполнение функций РФ в целом, субъектов РФ и местного самоуправления. 9. Что такое внутренний и внешний бюджетный долг? Внутренний долг – это долг государства населению, субъектам хозяйствования своей страны. Он порождается бюджетными дефицитами, их долговым финансированием. Большинство экономистов утверждают, что рост внутреннего долга не может привести к банкротству нации, так как это долг самим себе. Кроме того, государство всегда имеет возможность профинансировать его путем повышения налоговых ставок, выпуска денег, рефинансирования. Внутренний долг – это долг государства населению, субъектам хозяйствования своей страны. Он порождается бюджетными дефицитами, их долговым финансированием. Большинство экономистов утверждают, что рост внутреннего долга не может привести к банкротству нации, так как это долг самим себе. Кроме того, государство всегда имеет возможность профинансировать его путем повышения налоговых ставок, выпуска денег, рефинансирования. БК РФ Статья 98. Структура государственного долга Российской Федерации, виды и срочность долговых обязательств Российской Федерации (в ред. Федерального закона от 26.04.2007 N 63-ФЗ) (см. текст в предыдущей редакции) 1. Структура государственного долга Российской Федерации представляет собой группировку долговых обязательств Российской Федерации по установленным настоящей статьей видам долговых обязательств. 2. Долговые обязательства Российской Федерации могут существовать в виде обязательств по: 1) кредитам, привлеченным Российской Федерацией от кредитных организаций, иностранных государств, международных финансовых организаций и (или) иных субъектов международного права, иностранных юридических лиц; (пп. 1 в ред. Федерального закона от 02.08.2019 N 278-ФЗ) (см. текст в предыдущей редакции) 2) государственным ценным бумагам, выпущенным от имени Российской Федерации; 3) бюджетным кредитам, привлеченным в федеральный бюджет из других бюджетов бюджетной системы Российской Федерации; 4) государственным гарантиям Российской Федерации; 5) иным долговым обязательствам, ранее отнесенным в соответствии с законодательством Российской Федерации на государственный долг Российской Федерации. 3. Долговые обязательства Российской Федерации могут быть краткосрочными (менее одного года), среднесрочными (от одного года до пяти лет) и долгосрочными (от пяти до 30 лет включительно). 4. В объем государственного внутреннего долга Российской Федерации включаются: 1) номинальная сумма долга по государственным ценным бумагам Российской Федерации, обязательства по которым выражены в валюте Российской Федерации; 2) объем основного долга по кредитам, привлеченным Российской Федерацией, обязательства по которым выражены в валюте Российской Федерации; (в ред. Федерального закона от 02.08.2019 N 278-ФЗ) (см. текст в предыдущей редакции) 3) объем основного долга по бюджетным кредитам, привлеченным Российской Федерацией; (в ред. Федерального закона от 02.08.2019 N 278-ФЗ) (см. текст в предыдущей редакции) 4) объем обязательств, вытекающих из государственных гарантий, выраженных в валюте Российской Федерации; (в ред. Федерального закона от 28.12.2017 N 434-ФЗ) (см. текст в предыдущей редакции) 5) объем иных долговых обязательств Российской Федерации, оплата которых в валюте Российской Федерации предусмотрена федеральными законами до введения в действие настоящего Кодекса. (в ред. Федерального закона от 02.08.2019 N 278-ФЗ) (см. текст в предыдущей редакции) 5. В объем государственного внешнего долга Российской Федерации включаются: 1) номинальная сумма долга по государственным ценным бумагам Российской Федерации, обязательства по которым выражены в иностранной валюте; 2) объем основного долга по кредитам, привлеченным Российской Федерацией, обязательства по которым выражены в иностранной валюте, в том числе по целевым иностранным кредитам, привлеченным под государственные гарантии Российской Федерации; (в ред. Федерального закона от 02.08.2019 N 278-ФЗ) (см. текст в предыдущей редакции) 3) объем обязательств, вытекающих из государственных гарантий Российской Федерации, выраженных в иностранной валюте. (в ред. Федерального закона от 28.12.2017 N 434-ФЗ) (см. текст в предыдущей редакции) 10. Каковы принципы эффективного налогообложения? принцип справедливости — налог должен собираться со всех налогоплательщиков постоянно, т.е. «каждый гражданин обязан платить налоги сообразно своему достатку»; принцип определенности — обложение налогами должно быть строго фиксированным, а не произвольным; принцип удобства для налогоплательщика — взимание налога не должно причинять плательщику неудобства по условиям места и времени; принцип экономичности взимания — издержки по изъятию налогов должны быть меньше, чем сумма самих налогов. «Налог – это материнская грудь, кормящая правительство», - отмечал еще Карл Маркс. Для налогообложения характерны свои принципы. Впервые они были сформулированы шотландским экономистом и философом Адамом Смитом в работе «Исследование о природе и причинах богатства народов» (1776 г.). В ней он выделил четыре основных принципа налогообложения (принцип справедливости, определенности, удобства и экономии), которые и послужили основой создания современных принципов, заложенных в налоговых системах стран мира. В основе российской налоговой системы лежат следующие принципы налогообложения: справедливость, всеобщность и равенство в отношении участников налоговых обязательств. При этом учитывается фактическая платежеспособность налогоплательщика; недопустимость дискриминационного характера налогов в зависимости от таких признаков, как расовые, социальные, национальные, религиозные и т.д. Налоговые ставки не могут различаться также в зависимости от форм собственности, гражданства физических лиц или места происхождения капитала; недопустимость установления налогов и сборов, нарушающих единое экономическое пространство в пределах страны, прямо или косвенно ограничивающих свободное перемещение по российской территории товаров (работ, услуг) или финансовых средств, препятствующих законной деятельности налогоплательщиков; обеспеченность прав налогоплательщиков, их законных интересов. Никто не обязан уплачивать налоги и сборы, не установленные Налоговым кодексом РФ; определенность и понятность законодательных актов о налогах и сборах, установление всех элементов налогообложения. Все неустранимые сомнения, противоречия и неясности таких актов толкуются в пользу налогоплательщика; применение в области налогообложения правил и норм международных договоров РФ, если они не соответствуют предусмотренным Налоговым Кодексом РФ и принятым в соответствии с ним нормативными правовыми актами о налогах и сборах. 11. В чем заключается система налогового государственного регулирования? Государственное налоговое регулирование представляет собой систему специальных приемов, методов и инструментов управления налогообложением м налоговыми потоками, направленную на целенаправленное вмешательство государства в рыночную экономику в соответствии с принятой им концепцией экономического роста. Конечной целью государственного налогового регулирования является создание условий для роста налоговых поступлений в бюджетную систему страны на базе роста производства, продаж и доходов экономики (на базе экономического роста) путем воздействия на различные стороны хозяйственной жизни и экономику в целом. Налоговая политика государства — система мер правительства в области налогов и сборов, составная часть финансовой политики государства. Выражается в выборе видов налогов, величин налоговых ставок, круга налогоплательщиков и объектов налогообложения, налоговых льгот. 12. Раскройте понятие: Кривая Лаффера. Кривая Лаффера - колоколообразная кривая, отражающая соотношение между налоговыми ставками и объемом налоговых поступлений. При этом существует такая налоговая ставка, при которой налоговые поступления достигают максимума. В экономике предложения считается, что снижение очень высоких ставок налогообложения приводит к увеличению налоговых поступлений. Более низкие налоговые ставки стимулируют людей работать более напряженно, получать бОльшие доходы, что обеспечивает возрастающие налоговые поступления. Кривая Лаффера – теоретическое понятие, показывающее взаимосвязь между скоростью налоговых поступлений и бюджетного дохода государства за счет части налогов. 13. В чем заключается сущность денежно-кредитного регулирования экономики? Денежно-кредитное регулирование - это совокупность конкретных мероприятий центрального банка, направленных на изменение денежной массы в обращении, объема кредитов, уровня процентных ставок и других показателей денежного обращения и рынка ссудных капиталов. Денежно-кредитная политика является составной частью единой государственной экономической политики. 14. В чем заключается взаимодействие Центрального банка и правительства в регулировании кредитно-денежной политики? Вместе с правительством Центробанк разрабатывает и регламентирует денежно-кредитную политику — это действия, которые помогают контролировать темпы инфляции. Например, изменение ключевой ставки или поддержание стабильного курса рубля. Взаимодействие денежно-кредитной политики и иных видов государственной экономической политики Денежно-кредитная политика, как и иные виды экономической политики, осуществляется в рамках реализации общей стратегии экономического развития России. Большинство направлений макроэкономической политики по своей природе не могут быть обособленными и оказывают взаимное влияние как на условия реализации, так и на результаты принимаемых мер. Поэтому успешность проведения экономической политики в целом, перспективы преодоления структурных ограничений в значительной мере зависят от координации действий органов государственной власти на всех уровнях, в том числе Банка России и Правительства Российской Федерации. Отвечая за несколько направлений экономической политики, включая поддержание ценовой и финансовой стабильности, устойчивость и развитие финансового сектора и платежной системы, Банк России обеспечивает их взаимную согласованность, комплексно применяя имеющиеся инструменты и учитывая их взаимное влияние. В частности, ключевая ставка, являясь инструментом широкого воздействия, используется в первую очередь для достижения цели по инфляции. Меры взвешенной денежно-кредитной политики, имея стабилизационный характер, одновременно способствуют поддержанию финансовой и общей макроэкономической стабильности. Однако ценовая стабильность сама по себе не способна предупредить накопление системных финансовых рисков. Для обеспечения устойчивости финансового сектора Банк России применяет инструменты регулирования, включая меры макропруденциального регулирования. Меры макропруденциального регулирования включают в том числе антициклическую надбавку к нормативу достаточности капитала кредитных организаций, которая позволяет сформировать буфер капитала на случай нарастания системных рисков. На снижение рисков для финансовой стабильности, повышение устойчивости банковского сектора и надежное выполнение им своих функций также направлены действия по выводу с рынка недобросовестных участников и меры по повышению эффективности процедуры финансового оздоровления кредитных организаций. Банк России имеет в своем распоряжении и инструменты, позволяющие оказывать точечное влияние на отдельные сегменты рынка в случае появления признаков их перегрева. В их числе - использование повышенных коэффициентов риска к отдельным видам активов для расчета норматива достаточности капитала, например по кредитам в иностранной валюте и по необеспеченным потребительским кредитам. Эта мера призвана обеспечить дополнительный буфер капитала банкам по таким активам. Применение повышенных коэффициентов риска к кредитам и облигациям, номинированным в иностранной валюте, также направлено на ограничение рисков накопления валютной задолженности компаниями, не имеющими достаточного объема валютной выручки для своевременного обслуживания внешнего долга. При этом, являясь прежде всего инструментом поддержания ценовой стабильности, в исключительных случаях ключевая ставка может быть использована для поддержания финансовой стабильности. В случае возникновения шоковых событий, которые могут нести существенную угрозу для финансовой стабильности, и необходимости экстренного и обширного воздействия на экономику с целью нейтрализации такой угрозы Банк России может усилить воздействие макропруденциальных мер изменением ключевой ставки, если посчитает, что макропруденциальных мер недостаточно, чтобы в необходимой степени и быстро повлиять на ситуацию. Кроме того, в случае внешних шоков, угрожающих финансовой стабильности, Банк России при необходимости будет рассматривать применение инструментов валютного рефинансирования, задолженность по которым кредитные организации погасили в 2017 году. Банк России проводит регулярный мониторинг ситуации в финансовом, в том числе в банковском секторе, и публикует результаты в Обзоре финансовой стабильности, а также в Обзоре рисков финансовых рынков. Безусловно, регулятивные меры оказывают влияние на денежно-кредитные условия, что учитывается Банком России при разработке макроэкономического прогноза и определении уровня ключевой ставки. Например, уточнение обязательных нормативов деятельности может способствовать формированию более сбалансированного подхода банков к проведению операций, что может отражаться в том числе на динамике денежных агрегатов. Устойчивость финансовых институтов, которая обеспечивается Банком России в рамках выполнения функций по регулированию и надзору, является необходимым условием нормальной работы трансмиссионного механизма денежно-кредитной политики. Скорость и четкость передачи сигнала от ключевой ставки к реальному сектору и инфляции во многом зависит от уровня развития финансового сектора, его роли в формировании сбережений и кредита. Банк России продолжает работу по повышению качества финансового посредничества, принимая меры, направленные на расширение спектра и повышение доступности финансовых услуг при усилении защиты прав их потребителей, на внедрение новых технологий, а также повышение финансовой грамотности участников финансового рынка <2>. В России сохраняется большой потенциал для развития данного направления. Наряду с повышением эффективности трансмиссионного механизма, эти меры способствуют усилению вклада финансовых институтов в создание благоприятных условий для экономической деятельности, формирование инвестиций. 15. Какие Вы знаете денежно-кредитные методы государственного регулирования экономики? Методы денежно-кредитного регулирования - это способы воздействия на промежуточные ориентиры денежно-кредитной политики. Их можно разделить на две большие группы: прямого контроля и рыночные. Методы прямого контроля (административные). Они заключаются в мерах административного контроля за деятельностью банков направленных на регулирование их способности предоставлять кредиты или инвестировать в ценные бумаги, на ограничение процентных ставок. Рыночные (косвенные) методы. Они влияют на объекты регулирования (денежную массу, процентные ставки, валютный курс) при помощи рыночных механизмов, воздействуют на первоначальный баланс самого центрального банка или процентные ставки по его операциям; используются преимущественно в финансовых системах, проходящих стадию либерализации, или в развитых.  16. При помощи чего регулируется валютный курс и что такое валютный коридор? Валютный коридор - это мера центрального банка страны для регулирования и контроля валютного курса. Валютный коридор является частью монитарной политики государства, направленной на поддержание нацональной валюты при помощи ее покупки и продажи. Центральный банк устанавливает верхнюю и нижнюю границу, которые и формируют так называемый коридор. В его пределах происходит изменение национальной валюты по отношению к иностранной. Установление валютного курса - это временная мера, т.к. данный метод регуляторной политики государства препятствует поступлению свободных инвестиций в страну и формированию здоровой конкуренции. Характерная особенность валютного коридора состоит в том, что изменение курсовых соотношений и установление самого валютного курса могут колебаться исключительно в строго ограниченных и закрепленных нормативно-правовыми документами пределах. Следовательно, валютный коридор позволяет более точно прогнозировать экономическую ситуацию и тем самым значительно снижать риск в процессе осуществления внешнеэкономических операций, что является достаточно стабилизирующим фактором для всей экономики страны. Валютный контроль призван отражать интересы государства и в тоже время исключать его неоправданное вмешательство в валютные операции. Также государство устанавливает пределы колебания валютного курса, с целью его регулирования. Такие пределы носят название валютный коридор. Законы о валютном регулировании существуют в каждом государстве и выражают основные положения государственной валютной политики. 17. Что такое государственный сектор экономики? Существуют отрасли, которые не очень интересны частным предпринимателям. Обычно такие области производства или услуг требуют большие финансовые вложения, а прибыль не покрывает расходов. Либо прибыль можно будет получить нескоро. Такие секторы забирает «под свое крыло» государство, чтобы обеспечивать их бесперебойную работу. Это образование, здравоохранение, природопользование и т.д. То есть государственный сектор в экономике – это все предприятия, организации и учреждения, которые управляются государственными служащими. Государство представлено не только как регулирующий субъект, но и собственник. 18. Каковы особенности понятия «государственная собственность» и ее управление? Государственная собственность - это одна из множества форм собственности, выделенная по отличительным признакам субъекта присвоения, когда владение, пользование и распоряжение объектом присвоения принадлежит исключительно такому субъекту как государство в лице его органов. Она отличается от других форм собственности тем, что субъектом присвоения являются не отдельные частные лица или их объединения, а государственный институт политической, правовой и экономической власти. При ней производством управляют назначенные государством руководители (менеджеры). Государственная собственность – это экономические отношения между субъектом государственной собственности (сообщество людей, представленное властными органами) и всеми остальными лицами по поводу присвоения экономических благ (объекты государственной собственности). Специфика управления государственной собственностью заключается в том, что это управление ее воспроизводством, использованием и трансформацией. Управление государственной собственностью представляет собой систему организационно– экономических отношений между ее различными субъектами, ими и менеджерами по поводу организации воспроизводства, использования и трансформации ее объектов посредством экономических функций, форм и методов с целью реализации основополагающих и социальных и экономических интересов общества и государства. Управление государственной собственностью, по сути, есть всеобщая форма реализации государственным образованием своих функций в процессе общественного воспроизводства. В то же время управление государственной собственностью является особой функцией государственного образования как специфического субъекта. В этом качестве управление государственной собственностью включает совокупность форм деятельности и организаций, предопределяющих характер использования принадлежащей муниципалитету собственности. 19. Какие Вы знаете методы и способы управления государственной собственностью? Методы управления государственным имуществом можно разделить на три группы: административные, правовые и экономические. Административные сводятся к прямым руководящим указаниям органов власти. Правовые методы подразумевают установление правил (законов, подзаконных актов и прочих документов), регулирующих процессы передачи прав собственности, ведение хозяйственной деятельности. Экономические методы основаны на воздействии субъектов управления на экономические интересы участников имущественных отношений с помощью средств налоговой, бюджетной политики и т. д.  Методы управления государственным имуществом можно разделить на три группы: административные, правовые и экономические. Административные сводятся к прямым руководящим указаниям органов власти. Правовые методы подразумевают установление правил (законов, подзаконных актов и прочих документов), регулирующих процессы передачи прав собственности, ведение хозяйственной деятельности. 20. Какова роль государства в управлении унитарными, казенными предприятиями? Унитарным предприятием признается коммерческая организация, не наделенная правом собственности на имущество, закрепленное за ней собственником. В форме унитарных предприятий могут быть созданы только государственные и муниципальные предприятия. Имущество унитарного предприятия принадлежит на праве собственности Российской Федерации, субъекту Российской Федерации или муниципальному образованию. Унитарным предприятием признается коммерческая организация, не наделенная правом собственности на имущество, закрепленное за ней собственником. В форме унитарных предприятий могут быть созданы только государственные и муниципальные предприятия. Имущество унитарного предприятия принадлежит на праве собственности Российской Федерации, субъекту Российской Федерации или муниципальному образованию. Унитарным предприятием признается коммерческая организация, не наделенная правом собственности на имущество, закрепленное за ней собственником. В форме унитарных предприятий могут быть созданы только государственные и муниципальные предприятия. Имущество унитарного предприятия принадлежит на праве собственности Российской Федерации, субъекту Российской Федерации или муниципальному образованию. РОССИЙСКАЯ ФЕДЕРАЦИЯ ФЕДЕРАЛЬНЫЙ ЗАКОН О государственных и муниципальных унитарных предприятиях Принят Государственной Думой 11 октября 2002 года Одобрен Советом Федерации 30 октября 2002 года (В редакции федеральных законов от 08.12.2003 № 169-ФЗ, от 18.12.2006 № 231-ФЗ, от 24.07.2007 № 212-ФЗ, от 01.12.2007 № 318-ФЗ, от 02.07.2010 № 152-ФЗ, от 18.07.2011 № 220-ФЗ, от 19.07.2011 № 246-ФЗ, от 06.11.2011 № 291-ФЗ, от 30.11.2011 № 362-ФЗ, от 03.12.2012 № 240-ФЗ, от 02.07.2013 № 188-ФЗ, от 28.12.2013 № 396-ФЗ, от 05.05.2014 № 99-ФЗ, от 04.11.2014 № 337-ФЗ, от 13.07.2015 № 216-ФЗ, от 23.11.2015 № 312-ФЗ, от 23.05.2016 № 149-ФЗ, от 18.07.2017 № 177-ФЗ, от 29.07.2017 № 267-ФЗ, от 29.12.2017 № 470-ФЗ, от 03.08.2018 № 322-ФЗ, от 28.11.2018 № 452-ФЗ, от 02.12.2019 № 394-ФЗ, от 27.12.2019 № 469-ФЗ, от 27.12.2019 № 485-ФЗ, от 31.07.2020 № 294-ФЗ, от 23.11.2020 № 378-ФЗ, от 02.07.2021 № 351-ФЗ) Унитарным предприятием признается коммерческая организация, не наделенная правом собственности на имущество, закрепленное за ней собственником. В форме унитарных предприятий могут быть созданы только государственные и муниципальные предприятия. Имущество унитарного предприятия принадлежит на праве собственности Российской Федерации, субъекту Российской Федерации или муниципальному образованию. Унитарное предприятие – это коммерческая организация, которая не наделена собственником правом собственности на закреплённое за ней имущество. Такие предприятия называются унитарными предприятиями, так как их имущество является неделимым и не может быть распределено по вкладам, паям, долям, акциям. В такой форме могут быть созданы только государственные и муниципальные предприятия. Фирменное наименование унитарного предприятия должно содержать указание на собственника его имущества. В уставе должно быть четко указано, кому (Российской Федерации, какому конкретно субъекту Российской Федерации или органу местного самоуправления) принадлежит имущество унитарного предприятия на праве собственности. При этом имущество (соответственно, государственное или муниципальное) принадлежит унитарному предприятию на праве хозяйственного ведения или оперативного управления. Типы унитарных предприятий Унитарные предприятия могут быть трёх типов: федеральное государственное унитарное предприятие (ФГУП), государственное предприятие субъекта Российской Федерации (ГУП); муниципальное предприятие (МУП) — унитарное предприятие муниципального образования. Сущность унитарного предприятия Унитарность – это специфическая форма организации деятельности, которая характеризуется следующими признаками: создание юридического лица с помощью выделения собственником определенного имущества; сохранение за учредителем права собственности на передаваемое имущество; закрепление имущества за юридическим лицом на праве хозяйственного ведения или оперативного управления; неделимость передаваемого имущества; отсутствие членства; наличие единоличного органа управления. Основные причины создания унитарных предприятий К основным причинам, по которым создаются унитарные предприятия, необходимо отнести такие причины: осуществление отдельных дотируемых видов деятельности и ведение отдельных производств, работающих с убытком; осуществление деятельности по решению целого ряда социальных задач, в том числе реализации отдельных товаров, работ и услуг по минимальным ценам; необходимость использования имущества, приватизация которого запрещена. Цель деятельности унитарных предприятий Так как в соответствии с п. 2 ст. 50 и ст. 113 Гражданского кодекса Российской Федерации унитарные предприятия являются коммерческими юридическими лицами, то их деятельность направлена на извлечение прибыли в пользу собственника имущества — государства или муниципального образования, а также для покрытия собственных расходов. Кроме этого целью деятельности является не только извлечение прибыли, но и удовлетворение интересов государства, обеспечение государственных нужд. При этом в зависимости от способа закрепления имущества выделяется два вида унитарных предприятий (п. 2 ст. 113 ГК РФ): унитарные предприятия, основанные на праве хозяйственного ведения (ст. 114 ГК РФ); унитарные предприятия, основанные на праве оперативного управления (казённые предприятия; ст. 115 ГК РФ). 21. Что такое государственная корпорация и какие Вы знаете в РФ? Госуда́рственная корпора́ция (ГК) — некоммерческая организация, учреждённая Российской Федерацией на основании федерального закона о её создании и на основе имущественного взноса и созданная для осуществления социальных, управленческих или иных общественно полезных функций. Государственной корпорацией признается не имеющая членства некоммерческая организация, учрежденная Российской Федерацией на основе имущественного взноса и созданная для осуществления социальных, управленческих или иных общественно полезных функций. Государственная корпорация создается на основании федерального закона. в 2007 году в Российской Федерации было учреждено сразу 6 юридических лиц в организационно-правовой форме государственной корпорации, это: - Фонд содействия реформированию жилищно-коммунального хозяйства; - Российская корпорация нанотехнологий; - Государственная корпорация по содействию разработке, производству и экспорту высокотехнологичной промышленной продукции "Ростехнологии"; - Государственная корпорация по атомной энергии "Росатом"; - Банк развития внешнеэкономической деятельности (Внешэкономбанк); - Государственная корпорация по строительству олимпийских объектов и развитию города Сочи как горноклиматического курорта. Государственной корпорацией признается не имеющая членства некоммерческая организация, учрежденная Российской Федерацией на основе имущественного взноса и созданная для осуществления социальных, управленческих или иных общественно полезных функций. Государственная корпорация создается на основании федерального закона. |