Фундаментальные основы инвестиций. Vangard. (VI) Фундаментальные основы инвестиций. Vangard. Фундаментальные основы инвестиций 1

Скачать 173.95 Kb. Скачать 173.95 Kb.

|

|

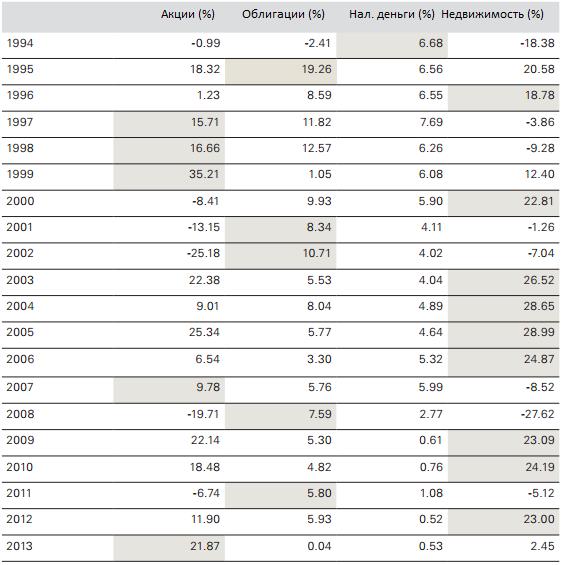

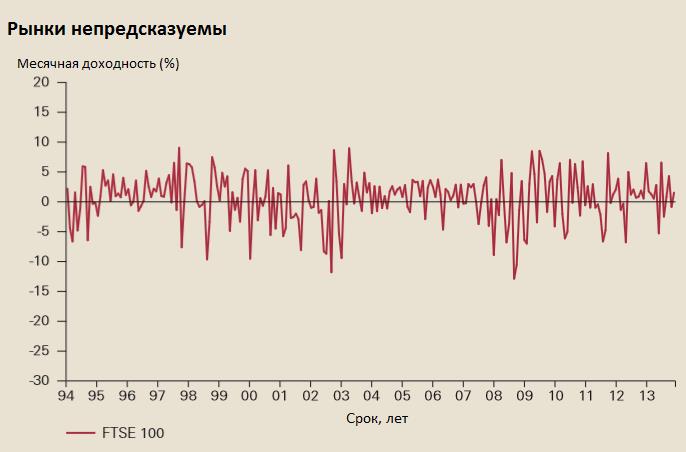

Vanguard, «Фундаментальные основы инвестиций. Введение в базовые понятия об инвестициях» Фундаментальные основы инвестиций – 1Опубликовано 06/04/2015  Фундаментальные основы инвестиций. Фундаментальные основы инвестиций.Введение в базовые понятия об инвестициях Vanguard.co.uk Данное пособие было создано исключительно в образовательных целях и не должно расцениваться как замена индивидуальным инвестиционным консультациям. Управляющая компания Vanguard предоставляет информацию, касающуюся исключительно ее продуктов и сервисов, и не дает индивидуальных инвестиционных рекомендаций. Если у вас есть вопросы по принятию инвестиционных решений или по тому, насколько вам подходят продукты, описанные в данном пособии, пожалуйста, свяжитесь с вашим финансовым советником. Важно помнить, что стоимость инвестиций и денежный поток от них могут снижаться или расти, и инвесторы могут получить обратно меньше, чем они вложили. Основы инвестиций, описанные ниже, снимают завесу тайны с процесса создания денег с помощью денег и подводят нас к ключевым инвестиционным темам. В данном пособии рассматриваются следующие темы: Подготовка к инвестированию, включающая постановку целей и оценку влияния комиссий и рисков. Важность распределения активов и описание различных классов активов. Различные виды управления инвестициями. Периодический контроль за инвестициями. После прочтения данного пособия у вас появится понимание фундаментальных основ инвестиций и ключевых шагов для начала работы с вашим финансовым советником для разработки вашего финансового плана. Подготовка к инвестированию Чтобы быть готовым к инвестициям, вы должны усвоить ряд фундаментальных вещей как о вас самих, так и о мире инвестиций. Сбережения или инвестиции? Все очень просто: вы инвестируете, чтобы создать и сохранить богатство. Сбережения на первый взнос при покупке машины и на отпуск в следующем году отличаются от инвестиций с целью достижения долгосрочных целей, таких как создание капитала для выхода на пенсию или оплаты расходов на обучение. Сбережения обычно представляют собой внесение денег на счет в банке, передачу жилищно-строительному кооперативу или инвестиционному фонду, инвестирующему в активы денежного рынка, что относительно безопасно. При этом вы получаете фиксированную, однако обычно низкую доходность. Однако сбережения не дадут вам высокую скорость прироста капитала, необходимую для долгосрочного увеличения благосостояния, а с учетом влияния инфляции реальная покупательная способность ваших денег, скорее всего, будет уменьшаться. С другой стороны инвестиции помогут вам как создать, так и сохранить капитал. Принимая необходимый риск, вы можете получить возможность заработать гораздо больше в долгосрочной перспективе. Важно помнить, что стоимость инвестиций и денежный поток от них могут снижаться или расти, и инвесторы могут получить обратно меньше, чем они вложили. Фонд денежного рынка Такой фонд делает краткосрочные вложения в такие активы, как, например, государственные облигации, номинированные в фунтах стерлингов и выпущенные правительством Великобритании. Вложения в такие фонды высоко ликвидны. Это значит, что, как правило, вы можете легко получить доступ к вашим деньгам. Начало инвестиций: важность дисциплины и планирования Становление инвестора включает как планирование, так и дисциплину. Планирование означает внимательное обдумывание всего, что вы должны учесть при составлении вашего финансового плана, включая: Определение ваших целей и инвестиционного горизонта Понимание распределения активов Периодический контроль за инвестициями Дисциплина включает в себя наблюдения за движениями рынка, признание потенциального влияния риска и регулярные ребалансировки. Также важно жить по средствам и понимать, сколько вы готовы откладывать, прежде, чем начать составлять ваш план. Мы рассмотрим все это далее. Определение ваших целей и инвестиционного горизонта Определите, чего вы хотите достичь с помощью инвестиций, и установите ваш инвестиционный горизонт. Ваш горизонт инвестирования определяет, какие инструменты вы будете использовать. Люди ставят разные цели на разных этапах жизни. Например, если вы уже на пенсии, вам может быть интересна максимизация получаемого денежного потока. В то время как вашей долгосрочной целью может быть обеспечение финансовой безопасности для вас и вашей семьи. Независимо от ваших целей и инвестиционного горизонта важно относиться реалистично к тому, сколько вы можете позволить себе откладывать, и тому, как управлять вашими вложениями наилучшим способом. Если вы не уверены по поводу того, какой вид вложений больше вам подходит, вам будет полезен совет квалифицированного финансового советника. Инвестируйте на долгий срок Старое выражение «время – деньги» очень четко выражает важность долгосрочных инвестиций. Ваши финансовые цели могут включать запуск бизнеса, передачу капитала наследникам или благотворительность. Какими бы они ни были, один из лучших способов достичь их – инвестировать на протяжении долгого времени. Это все из-за значительного влияния эффекта сложных процентов. По факту, эффект сложных процентов – это двигатель, увеличивающий прибыль от долгосрочных вложений. Он проявляется, когда вы реинвестируете прибыль, затем реинвестируете прибыль от предыдущего реинвестирования, и так далее. График на следующей странице показывает силу эффекта сложных процентов во времени. Сложные проценты Когда говорят о сложных процентах, имеют в виду выплату процентов на размер первоначальных вложений, а также на проценты, реинвестированные за период. Сложные проценты могут значительно увеличивать прибыль от долгосрочных вложений.  Гипотетический график показывает рост начальных £10’000 за разные промежутки времени. Для наглядности график учитывает доходность 6% годовых при отсутствии дополнительных вложений капитала и комиссии за управление 0,3% годовых. Он показывает, что чем дольше срок инвестиций при реинвестировании прибыли, тем сильнее потенциальный эффект. Гипотетический график показывает рост начальных £10’000 за разные промежутки времени. Для наглядности график учитывает доходность 6% годовых при отсутствии дополнительных вложений капитала и комиссии за управление 0,3% годовых. Он показывает, что чем дольше срок инвестиций при реинвестировании прибыли, тем сильнее потенциальный эффект.Например, за 30 лет первоначальные вложения выросли до £52’749 при учете, что все проценты каждый год реинвестировались. Для сравнения, за 15 лет первоначальные вложения выросли только до £22’996. Это гипотетический пример, не отражающий то, как растет капитал в реальности. Важно помнить, что прогнозы не являются достоверным индикатором будущих прибылей, и что стоимость инвестиций и денежного потока от них может как расти, так и падать. Определитесь, что вы хотите: денежный поток, рост капитала, или и то, и другое Инвестиции делятся на вложения в активы, приносящие денежный поток, и активы, обеспечивающие прирост капитала. Одно из ключевых инвестиционных решений, которое Вам нужно принять на этапе планирования, нужен ли Вам денежный поток, рост капитала или немного того и другого сразу. Активы, обеспечивающие рост капитала Эти активы обеспечивают прибыль в виде прироста капитала со временем. Они включают акции Великобритании и других стран, а также недвижимость. Долгосрочные вложения в такие активы могут помочь защититься от инфляции. Именно поэтому инвесторы с большим горизонтом инвестирования имеют большую долю таких активов в своих портфелях. Стоимость активов, обеспечивающих прирост капитала, сильно колеблется на коротком промежутке времени, но такие активы обладают потенциалом приносить большие прибыли при долгосрочных вложениях. Активы, приносящие денежный поток Эти активы в основном приносят прибыль в виде денежного потока и включают в себя вложения в инструменты денежного рынка, облигации и определенные акции. Такие активы приносят более стабильную, но меньшую прибыль. Если ваша главная потребность – денежный поток, вам будет полезно держать большую долю портфеля в подобных активах. После того, как вы определитесь, что для вас важнее, прирост капитала, или денежный поток, вы можете обратиться к вашему финансовому советнику для разработки вашего инвестиционного плана. Фундаментальные основы инвестиций – 2Опубликовано 07/04/2015  Фундаментальные основы инвестиций. Фундаментальные основы инвестиций.Введение в базовые понятия об инвестициях Vanguard.co.uk Понимание рисков Ваши инвестиции могут быть подвержены определенным рискам. Понимание этих рисков является частью создания финансового плана. Одним из способов определения риска является вероятность того, что фактическая доходность вложений будет отличаться от запланированной. Страновой риск Риск ослабления финансовых рынков событиями в стране, такими как политические перевороты, трудности в финансовой сфере или природные катастрофы. Валютный риск Риск снижения стоимости инвестиций из-за колебания валютных курсов. Инфляционные риски Инфляция – это скорость роста цен на товары и услуги. Наиболее известный в Великобритании показатель инфляции – индекс Retail Price Index (RPI). Инфляционные риски заключаются в том, что инфляция разъедает стоимость или покупательную способность инвестиций. Риск ликвидности Вероятность, того, что актив будет трудно продать или купить. Рыночный риск Есть риски, ассоциируемые с большинством классов активов. Профессионалы называют их рыночными. Рыночный риск – это риск того, что прибыль от инвестиций на рынках, в которые Вы инвестируете, подвержена колебаниям. Коррекция на рынке Временное нисходящее движение цен на обычно спокойном рынке акций или облигаций. Используйте диверсификацию для минимизации рисков Распределение средств между широким спектром активов является одним из лучших способов уменьшения риска и защиты от внезапных падений на любом отдельном рынке, секторе или индивидуальной инвестиции. Прибыль от одних активов из диверсифицированного портфеля поможет сгладить убыток от других. Сама по себе диверсификация не гарантирует вам получение прибыли. Она также не защищает полностью от потерь во время падающего рынка. Но она может уменьшить риск серьезных потерь капитала из-за чрезмерной уверенности в конкретной инвестиции. Ваш финансовый советник может помочь вам уменьшить потенциальный риск с помощью вложений в несколько активов. В то время как одни активы могут не приносить прибыли, другие возьмут на себя нагрузку и даже сгладят взлеты и падения стоимости вашего портфеля. Признайте важность комиссий и налогов При составлении финансового плана вы должны учесть несколько видов комиссий. Наиболее распространенные из них представлены в таблице. Любая инвестиция связана с комиссиями и другими расходами. Держа расходы на минимуме, вы можете улучшить потенциальную прибыль. Комиссия за вход Она отражает плату, которую берет управляющий фондом, когда принимает ваши средства в управление, и выражается в процентах от инвестированной суммы. Комиссия за выход (изъятие средств) Управляющие компании часто взимают плату за изъятие средств, которую они возвращают обратно в фонд для покрытия расходов, связанных с продажей ценных бумаг. Это защищает долгосрочных инвесторов от влияния таких сделок. Ежегодная плата за управление Такая плата покрывает постоянные расходы фонда, связанные с управлением активами. Коэффициент полной комиссии В дополнение к ежегодной плате за управление вы также должны будете заплатить за текущие расходы. Они могут включать административные расходы, расходы на аудит, кастодиальные расходы (плата за безопасное хранение ценных бумаг в соответствии с действующим законодательством) и другие операционные расходы. Эти расходы вместе с Ежегодной платой за управление активами составляют Коэффициент полной комиссии. Гербовый сбор при покупке акций Гербовый сбор взимается налоговой службой Великобритании при покупке национальных акций, а также при выпуске или погашении паев фонда, инвестирующего в такие акции. Метод, которым вы инвестируете Расходы, которые вы будете нести, также зависят от того, будете ли вы пользоваться услугами финансового советника или же будете инвестировать самостоятельно. Самостоятельные инвестиции Если вы предпочитаете самостоятельно управлять своим портфелем, ваши расходы будут зависеть от того, как вы это делаете. Если вы вкладываете деньги напрямую в инвестиционные фонды, то можете рассчитывать на уплату части или всех издержек, перечисленных выше. Если вы инвестируете напрямую в акции или облигации, то вам нужно будет заплатить комиссию брокеру, которая может различаться в разы в зависимости от вида компании-брокера и оказываемых вам услуг. Вам также возможно нужно будет оплачивать регулярную комиссию за ведение брокерского счета. Инвестиции с помощью финансового советника Финансовый советник поможет вам составить портфель, который будет четко соответствовать вашей терпимости к риску и ожиданиям по прибыли. При этом при получении инвестиционной рекомендации за нее также придется заплатить. Налоги Существенный кусок от вашей прибыли наряду с комиссиями и инфляцией откусят налоги. Определенных налогов, таких как Гербового сбора, не удастся избежать при вложениях в национальные акции Великобритании. Однако вы можете оптимизировать налоги настолько, насколько это возможно путем использования Индивидуальных Накопительных Счетов и возможностей Налога на прирост капитала. Программы пенсионных сбережений Великобритании также предоставляют значительные возможности по оптимизации налога и представляют собой еще один важный путь, с помощью которого вы можете сделать ваши инвестиции более эффективными. Налоговый вопрос является комплексным и будет зависеть от ваших личных обстоятельств, поэтому вы должны обсудить его с вашим советником. Индивидуальные накопительные счета Есть счета или, по-другому, инвестиционные инструменты эффективного с точки зрения налогов сохранения капитала, в которые вы можете вкладывать ограниченную сумму каждый год. Существует два вида таких счетов: одни — для акций и паев, другие — для инструментов денежного рынка. Любой денежный поток и прирост капитала, а также прибыль от хранения денег, на таких счетах освобождается от уплаты налога. Налог на прирост капитала Такой налог взимается с прибыли, полученной от продажи частной собственности, если такая прибыль превышает установленное значение за год. От этого налога освобождаются операции с недвижимостью, в которой человек проживал, индивидуальными накопительными счетами, Национальными Сберегательными и Инвестиционными Облигациями, а также выплаты по некоторым полисам страхования жизни. Фундаментальные основы инвестиций – 3 Опубликовано 08/04/2015  Фундаментальные основы инвестиций. Фундаментальные основы инвестиций.Введение в базовые понятия об инвестициях Vanguard.co.uk Распределение активов Следующим шагом к пониманию фундаментальных основ инвестиций является исследование процесса распределения активов между различными видами инвестиций для достижения ваших финансовых целей. Понимание процесса распределения активов Распределение активов – это ключевой ингредиент успешной инвестиционной стратегии. Класс активов Категория активов, такая как акции, облигации, наличные деньги или недвижимость. Различные инвестиции, относящиеся к одному классу, имеют схожие характеристики. После определения ваших инвестиционных целей, горизонта инвестирования и склонности к риску вы можете совместно с вашим финансовым советником начать работу над распределением активов для вашего портфеля. Распределить активы означает попросту решить, в какие классы активов вы будете инвестировать (в акции, облигации, недвижимость или инструменты денежного рынка) и какую сумму в каждый из них. Это также означает выбор комбинации активов, соответствующей вашим целям, горизонту инвестирования и склонности к риску. Класс активов: Акции Ключевые характеристики: Имеют потенциал для роста капитала и могут создавать денежный поток через выплачиваемые на них дивиденды. Вы можете инвестировать как в национальные, так и в международные акции. Потенциально подходят для инвесторов, вкладывающих на средний или долгий срок (от пяти лет и больше) Класс активов: Облигации Ключевые характеристики: Могут обеспечить постоянный и надежный денежный поток, а также потенциал для роста капитала, и имеют большую доходность, чем наличные деньги. Включают государственные облигации Великобритании (gilts), иностранные государственные облигации и корпоративные займы (корпоративные облигации). Потенциально подходят для инвесторов, вкладывающих на короткий, средний или долгий срок. Класс активов: Недвижимость Ключевые характеристики: Дает возможность диверсифицировать вложения между жилыми, коммерческими, туристическими или инфраструктурными объектами. Вы можете вкладывать в недвижимость Великобритании или за ее пределами. Потенциально подходят для инвесторов, вкладывающих на средний или долгий срок (от пяти лет и больше) Класс активов: Инструменты денежного рынка Ключевые характеристики: Могут быть полезны для удовлетворения краткосрочных потребностей, например, очередных платежей за новый дом. Обычно включают в себя ценные бумаги, приносящие большой денежный поток, счета в банках, вложения в жилищно-строительные кооперативы и срочные вклады (передачу денег финансовой организации на определенный срок). Потенциально подходят для инвесторов, вкладывающих на короткий срок (до трех лет) Акции Акции представляют собой права на долю в компании. Через это право вы участвуете в будущих финансовых результатах определенной компании. Из всех классов активов (акций, облигаций, недвижимости или инструментов денежного рынка) именно акции показали наибольший потенциал доходности при долгосрочных вложениях. Вот почему люди, вкладывающие деньги на долгий срок, имеют наибольшую долю акций в их портфелях. Но помните, что цена на акции может колебаться. Если дела у компании идут хорошо, она может решить распределить часть прибыли среди акционеров через дивиденды. Или она может принять решение реинвестировать эту прибыль обратно в бизнес в надежде на рост продаж, что, в свою очередь, может увеличить стоимость акций. Но если у компании проблемы, стоимость ваших вложений может упасть, даже до нуля. Важно помнить, что стоимость инвестиций и денежный поток от них могут снижаться или расти, и инвесторы могут получить обратно меньше, чем они вложили. Дивиденды Выплаты компании своим акционерам. Размер дивидендов определяется ее прибылью и стратегией менеджмента. Облигации Облигация – это займ ее эмитенту, которым может быть компания, правительство или другой субъект. Облигации полезны для портфеля, т.к. генерируют денежный поток, обычно выплачиваемый дважды в год. Облигации имеют конкретный срок жизни, и когда он подходит к концу, т.е., другими словами, когда подходит срок погашения, эмитент облигации выплачивает держателю ее номинал. Вы можете включить облигации в ваш портфель для сглаживания волатильности акций, т.к. цены акций и облигаций часто движутся в противоположных направлениях. Но даже когда они этого не делают, колебания цен облигаций всегда ниже, чем акций. А регулярный денежный поток от облигаций застрахует вас на случай снижения цен на акции. Инструменты с фиксированной доходностью Облигации иногда называют инструментом с фиксированной доходностью, поскольку они обеспечивают регулярный денежный поток по фиксированной процентной ставке. Виды облигаций Облигации выпускаются различными субъектами. Облигации правительства Великобритании, также называемые gilts, оцениваются, как безрисковые, поскольку выплаты по ним гарантированы правительством. Из-за этого доход, выплачиваемые на эти облигации (по-другому «купон») относительно мал. Компаний также выпускают облигации, называемые корпоративными. Они используют их для привлечения денег на финансирование различных операций, как альтернативу выпуску акций или кредиту в банке. Как Вы можете предположить, облигации, выпущенные компанией с хорошей репутацией, являются более надежными, чем выпущенные слабой компанией. Обычно доходность облигаций финансово устойчивых компаний выше, чем компаний, финансово слабых. Например, биотехнологический стартап может выпустить пятилетние облигации только с высокой ставкой, поскольку займ такой компании считается рисковым. Такая компаний вынуждена платить повышенный доход на облигации, чтобы убедить инвесторов принять на себя повышенные риски. Поэтому такие облигации называются «высокодоходными» или, иногда, «мусорными». Однако крупная стабильная компания, акции которой входят в индекс FTSE 100, долго генерирующая значительную прибыль, может платить намного меньшую ставку по своим облигациям, поскольку вложения в них будут считаться относительно безопасными. Такие облигации называют «облигациями инвестиционного качества». Рейтинговые агентства, такие как Standard&Poor’s или Moody’s, оценивают эмитентов по их кредитоспособности, также как банки оценивают людей по их платежеспособности. Эти рейтинги могут стать хорошим подспорьем в оценке надежности облигации. Недвижимость Для большинства людей их главным вложением в недвижимость будет дом, в котором они будут жить. Поскольку стоимость недвижимости, в которой живет инвестор, составляет значительную часть его капитала, он может решить, что он и так имеет достаточно высокую долю вложений в недвижимость в своем портфеле. Однако, для инвесторов, желающих увеличить вложения в недвижимость, есть возможность диверсификации с использованием коммерческой недвижимости. Это может быть сделано с помощью фондов недвижимости, которыми руководят профессиональные управляющие, так же, как и фондами акций или облигаций. Такие фонды могут вкладывать средства в Великобритании или за ее пределами, в разные виды недвижимости, например, офисы, площади для розничной торговли или промышленные объекты. Фонды получают прибыль как от арендных платежей, так и от роста стоимости объектов недвижимости. Инструменты денежного рынка Такие вложения включают счета в банках, вложения в жилищно-строительные кооперативы, а также вложения в фонды, инвестирующие в инструменты денежного рынка. Наиболее распространенные виды инструментов денежного рынка включают счета в банках, вложения в жилищно-строительные кооперативы и фонды, инвестирующие в инструменты денежного рынка. Такие инструменты обеспечивают ликвидность вложений, т.е. возможность извлечь капитал довольно просто. В то время, как инструменты денежного рынка наименее волатильны по сравнению с другими классами активов, исторически они показывают наименьшую доходность. Именно поэтому их используют для хранения средств на непредвиденные расходы, а также, чтобы накопить деньга на краткосрочные цели, такие как покупка машины или дома. Волатильность Степень колебаний цены активы или ставки доходности во времени. Волатильность часто используют как меру риска потенциальной инвестиции. Фундаментальные основы инвестиций – 4 Опубликовано 09/04/2015  Фундаментальные основы инвестиций. Фундаментальные основы инвестиций.Введение в базовые понятия об инвестициях Vanguard.co.uk Распределение активов и типы инвесторов У каждого инвестора свои цели, и распределение активов в его портфеле будет это отражать. Примеры ниже довольно информативны и показывают, как разные типы инвесторов выбирают активы для вложений. Пример 1: Осторожный инвестор Тридцатилетняя девушка копит себе на пенсию, и вы можете ожидать от нее вложений, в основном, в фонды акций. Но она относится к рынку акций осторожно, не обладает опытом в инвестировании, и пережила несколько спадов. Она чувствует себя более уверенно, вкладывая 20% капитала в акции и 80% в облигации. Пример 2: Пара, в которой оба супруга работают. Женатые и работающие сорокалетние супруги хотят создать дополнительный капитал к выходу на пенсию через 20 лет. Им подойдет портфель, состоящий на 70% из акций и на 30% из облигаций. Однако, работа супруга, обеспечивающая примерно половину их дохода, стала нестабильной, и они переживают за свое финансовое будущее. Поэтому они выбирают более консервативное распределение, и вкладывают 50% в акции, 40% в облигации, и 10% в инструменты денежного рынка. Пример 3: Пара, недавно вышедшая на пенсию. Недавно вышедшая на пенсию пара сначала хотела вложить 30% капитала в акции и 70% в облигации. Однако спрогнозированные при этом будущие доходы оказались меньше необходимых. Кроме того, они хотят построить больший дом для своих внуков. Поэтому они выбрали более агрессивное распределение активов, состоящее поровну из акций и облигаций. В этом примере они ожидают получить более высокую долгосрочную доходность путем принятия на себя дополнительного риска. Классы активов во времени Инвестиционные рынки имеют циклы, отражая лежащую в их основе экономику, промышленные тренды и настроения инвесторов. Таблица показывает годовой доход от основных классов активов за последние 20 лет. Цветом выделены активы, показавшие в отдельно взятом году максимальный доход. Легко заметить, что разные классы вели себя весьма по-разному, что напоминает о важности диверсификации вашего портфеля. Базовый принцип очень прост: комбинация активов, которые не склонны расти или падать одновременно (т.е. имеют низкую корреляцию), потенциально может уменьшить ваш общий риск.  Акции — индекс MSCI World в фунтах стерлингов (Источник: Thomson Reuters Data Stream); Облигации — индекс Barclays Global Aggregate в фунтах стерлингов (Источник: Barclays); Инструменты денежного рынка — трехмесячная ставка LIBOR в фунтах стерлингов (Источник: Bloomberg); Недвижимость — индекс FTSE NAREIT Developed Index в фунтах стерлингов (Источник: Thomson Reuters Datastream) Доходность в прошлом не является надежным индикатором доходности в будущем. Фундаментальные основы инвестиций – 5 Опубликовано 10/04/2015  Фундаментальные основы инвестиций. Фундаментальные основы инвестиций.Введение в базовые понятия об инвестициях Vanguard.co.uk Способы управления инвестициями Есть несколько способов вложить средства в различные классы активов, описанные выше, но один из наиболее простых способов – это воспользоваться услугами профессиональной управляющей компании. Ниже описаны основные понятия. Использование инвестиционных фондов Инвестиционные фонды предоставляют возможность создать диверсифицированный портфель. Фонд работает следующим образом: инвесторы передают в него свои средства, а управляющий затем инвестирует их в набор ценных бумаг. За каждым инвестором закрепляется доля в финансовом результате фонда, включая любые денежные потоки от бумаг, входящих в него. Каждым фондом руководит управляющий, который осуществляет свою деятельность согласно инвестиционной декларации фонда, и вкладывает средства инвесторов в акции, облигации, недвижимость, инструменты денежного рынка или комбинацию этих активов. Потенциальные преимущества инвестиционных фондов Диверсификация Один фонд может вкладывать в несколько акций или даже в несколько сотен акций. Эта диверсификация может уменьшить риск потерь из-за проблем в конкретной компании или отрасли. Профессиональное управление У управляющих фондом есть доступ к обширным аналитическим материалам, рыночной информации, а помогают им квалифицированные трейдеры. Ликвидность Акции в фонде могут быть куплены или проданы в течение любого рабочего дня, поэтому у инвесторов есть относительно простой доступ к их деньгам. Паи фондов ETF и Инвестиционных трастов обладают дополнительным преимуществом – они торгуются на бирже в течение дня. Потенциальные недостатки инвестиционных фондов Обратная сторона диверсификации В то время как диверсификация нивелирует риск владения одной акции, цена которой падает, она также ограничивает потенциал экстраординарной прибыли. И, что наиболее важно, диверсификация не защищает от потерь, вызванных общим снижением на финансовых рынках. Общий набор акций для всех Паевые фонды не являются портфелями, составленными под заказ. В результате они в точности отвечают видению управляющего, но не всегда совпадают с видением инвестора. Отсутствие гарантий Как и с множеством другим инвестиций, стоимость пая фонда будет колебаться, поэтому существует вероятность понести убытки, если продать пай за меньшие деньги, чем те, за которые он был куплен. Важно помнить, что стоимость инвестиций и денежный поток от них могут снижаться или расти, и инвесторы могут получить обратно меньше, чем они вложили. Разные виды инвестиционных фондов В Великобритании существуют разные виды инвестиционных фондов. Паевой фонд (Unit trust). Фонд, созданный управляющей компанией. Фонд является открытым, это означает, что управляющая компания может выпускать или погашать паи в зависимости от запросов инвесторов. Акционерная инвестиционная компания (OEIC или Open-Ended Investment Company). Это инвестиционный фонд, похожий на паевой фонд, но созданный в форме акционерного общества. Из-за этого такой фонд выпускает не паи, а собственные акции, которые не торгуются на бирже. Вместо этого он сам выпускает, покупает и продает свои акции. Такой фонд увеличивает или уменьшает количество выпущенных акций в зависимости от потребностей покупателей и продавцов, и поэтому является открытым. Инвестиционный траст (Investment trust). Закрытый фонд (фонд с ограниченным количеством акций), созданный в форме акционерного общества с целью получения прибыли от инвестиций в другие компании. Акции такого фонда торгуются на бирже и имеют рыночную цену. Они могут быть куплены и проданы через брокерскую компанию. Торгуемый на бирже фонд (Exchange Traded Funds или ETFs). Это ценная бумага, торгуемая на бирже так же, как акция или облигация. ETF представляет собой корзину активов, например, акций, составляющих главный индекс акций FTSE 100. Так же, как инвестиционные трасты, ETF торгуются в течение дня, и могут быть куплены и проданы через брокерскую компанию. ETF могут быть активно управляемыми или индексными, хотя большинство доступных на сегодняшний день ETF являются индексными. Инвестиционные фонды: беглый взгляд на ключевые характеристики Паевой фонд (Unit trust) Тип фонда: Открытый Периодичность операций с паями (акциями): 1 раз в день Акционерная инвестиционная компания (OEIC или Open-Ended Investment Company) Тип фонда: Открытый Периодичность операций с паями (акциями): 1 раз в день Инвестиционный траст (Investment trust) Тип фонда: Закрытый Периодичность операций с паями (акциями): в течение дня Торгуемые на бирже фонды (Exchange Traded Funds или ETFs) Тип фонда: Открытый Периодичность операций с паями (акциями): в течение дня Выбор между активно и пассивно управляемыми фондами В широком смысле инвестиционные фонды могут быть активно или пассивно управляемы. 1. Активные управляющие ставят своей целью скорее превзойти, нежели просто соответствовать, доходность индекса или бенчмарка. Для этого они могут используют несколько способов. Обычно это два подхода: top-down и bottom-up. Top-down: в этом случае управляющие начинают с анализа экономических трендов с целью спрогнозировать, какие сектора экономики будут процветать в будущем. После определение списка отраслей они ищут в каждой отрасли наиболее многообещающие компании. Bottom-up: такие управляющие ищут выдающиеся компании в любой отрасли. Они исходят из предположения, что сильная компания будет показывать хорошие результаты, даже если не принадлежит к преуспевающей отрасли. 2. Пассивные или индексные управляющие стараются в точности соответствовать доходности индекса или бенчмарка. Они делают это путем покупки всех акций, составляющих индекс, или набора акций, который бы повторял динамику индекса. Индексный фонд (Index-tracking fund) Инвестиционный фонд, который ставит целью повторять динамику определенного рыночного индекса. Фундаментальные основы инвестиций – 6 Опубликовано 13/04/2015  Фундаментальные основы инвестиций. Фундаментальные основы инвестиций.Введение в базовые понятия об инвестициях Vanguard.co.uk Периодический контроль за инвестициями С течением времени ряд факторов влияют на ваш портфель и на выбор инвестиций. Поэтому вам может потребоваться умение учитывать природу рынков и подстраивать свой портфель к происходящим изменениям. Наблюдение за движениями рынка В какие активы вы бы ни инвестировали, их стоимость будет периодически расти и падать. Активы будут периодически расти и падать под влиянием экономических, социальных и политических событий. Но помните, что колебания, временами даже очень значительные, заложены природой рынка. Зачастую в течение длительного времени бывает невозможно объяснить рыночные движения, пока не уляжется вся пыль. Другими словами, очень важно не терять из виду ваши инвестиционные цели и обсуждать с вашим финансовым советником любые изменения в инвестиционной стратегии, которые могут прийти вам в голову под влиянием сегодняшних заголовков газет или настроений на рынке. Важно помнить старую пословицу: «Важен период времени, НА который вы делаете вложения, а не тот, В который вы их делаете». Пытаться поймать лучший момент времени для вложения намного сложнее, чем кажется. Пытаться поймать вершину и дно рынка очень нелегко. Очень трудно продать, когда все покупают. Если вы продадите на дне (что делают многие инвесторы), то рискуете быть вне рынка во время ралли. Даже профессиональным управляющим очень непросто спрогнозировать лучший момент для вложений. Рисунок ниже показывает, каким колебаниям подвержен рынок акций на примере месячной доходности индекса FTSE 100 (индекса, следящего за ценами акций 100 крупнейших компаний Великобритании). Несмотря на взлеты и падения рынка за последние 20 лет, среднегодовая доходность за этот период составила 7,1% годовых. Это — чистая доходность для долгосрочных инвесторов. Доходность в прошлом не является надежным индикатором доходности в будущем. Важно помнить, что стоимость инвестиций и денежный поток от них могут снижаться или расти, и инвесторы могут получить обратно меньше, чем они вложили.  Источник: Thomson Reuters Datastream, с 01.01.1994 по 31.12.2013 г., с учетом реинвестирования дивидендов, до уплаты комиссий и налогов. Источник: Thomson Reuters Datastream, с 01.01.1994 по 31.12.2013 г., с учетом реинвестирования дивидендов, до уплаты комиссий и налогов.Важная информация. Доходность индекса не отражает результат какой-либо конкретной инвестиции. Важно учитывать, что вы не можете вкладывать напрямую в сам индекс, поэтому указанная доходность показана без комиссий. За акции взят индекс FTSE 100. Показана доходность с учетом реинвестирования дивидендов до уплаты налогов за период с 01.01.1994 по 31.12.2013 г. Источником информации является Thomson Datastream. Анализ проведен компанией Vanguard. Доходность в прошлом не является надежным индикатором доходности в будущем Доходность за 20 лет, в % годовых Следующая таблица основана на приведенном выше графике и отражает доходность индекса FTSE 100 в % годовых. 1994 г.: -6,51% 1995 г.: 25,97% 1996 г.: 16,86% 1997 г.: 28,68% 1998 г.: 17,47% 1999 г.: 20,59% 2000 г.: -8,23% 2001 г.: -14,09% 2002 г.: -22,17% 2003 г.: 17,89% 2004 г.: 11,25% 2005 г.: 20,78% 2006 г.: 14,43% 2007 г.: 7,36% 2008 г.: -28,33% 2009 г.: 27,33% 2010 г.: 12,62% 2011 г.: -2,18% 2012 г.: 9,97% 2013 г.: 18,66% Важная информация. Доходность индекса не отражает результат какой-либо конкретной инвестиции. Важно учитывать, что вы не можете вкладывать напрямую в сам индекс, поэтому указанная доходность показана без комиссий. За акции взят индекс FTSE 100. Показана доходность с учетом реинвестирования дивидендов до уплаты налогов за период с 01.01.1994 по 31.12.2013 г. Источником информации является Thomson Datastream. Анализ проведен компанией Vanguard. Доходность в прошлом не является надежным индикатором доходности в будущем Пересмотр и ребалансировка Вы должны пересматривать ваш портфель как минимум раз в год, чтобы быть уверенным, что доли активов в портфеле имеют требуемые значения. Вы можете решить пересматривать ваш портфель при изменении вашей личной ситуации или условий на рынке. Если вы не будете корректировать ваш портфель в свете меняющихся обстоятельств, то рискуете не достичь ваших финансовых целей. В ходе пересмотра портфеля вы можете решить ребалансировать ваш портфель, т.е. изменить доли активов в нем. Это подразумевает продажу одних активов и покупку других. Перед ребалансировкой вы должны внимательно отнестись к влиянию комиссий и налогов. В большинстве случаев при покупке акций или облигаций, вы заплатите комиссию брокеру, а при работе с некоторыми инвестиционными фондами вам может понадобиться заплатить комиссию за ввод или вывод средств. У вас также возможно возникнет обязательство по оплате налога на прирост капитала, если при продаже актива вы выйдете за ваш годовой лимит прибыли. Ваш финансовый советник поможет вам ребалансировать портфель наилучшим образом. Три способа ребалансировки: Если необходимо внести изменения в портфель, это можно сделать тремя способами: Реинвестирование дивидендов. Дивиденды направляются на покупку активов, показывающих не очень хорошую динамику. Дополнительное вложение средств. Вложение дополнительных денег в актив, доля которого в портфеле упала ниже запланированного. Перераспределение средств между активами. Частичная продажа актива, который превысил запланированную долю в портфеле, и покупка другого, чья доля снизилась по сравнению с запланированной. Что дальше? Теперь вы можете использовать ваши знания об инвестировании для разработки финансового плана совместно с вашим финансовым советником. Помните, что при инвестировании важно знать, чего вы хотите, понимать свой горизонт инвестиций и склонность к риску, а затем разработать план, как достичь ваших целей. Вы должны регулярно пересматривать ваш план и ребалансировать ваш портфель при необходимости. И наконец, всегда следите за комиссиями. Сила сложных процентов поможет вам в конце концов получить значительно больше денег, чем было вложено вначале. Обсудите это с вашим финансовым советником. |