Лекция-2 ГосРегЭкономики. Государственная денежнокредитная политика

Скачать 347 Kb. Скачать 347 Kb.

|

|

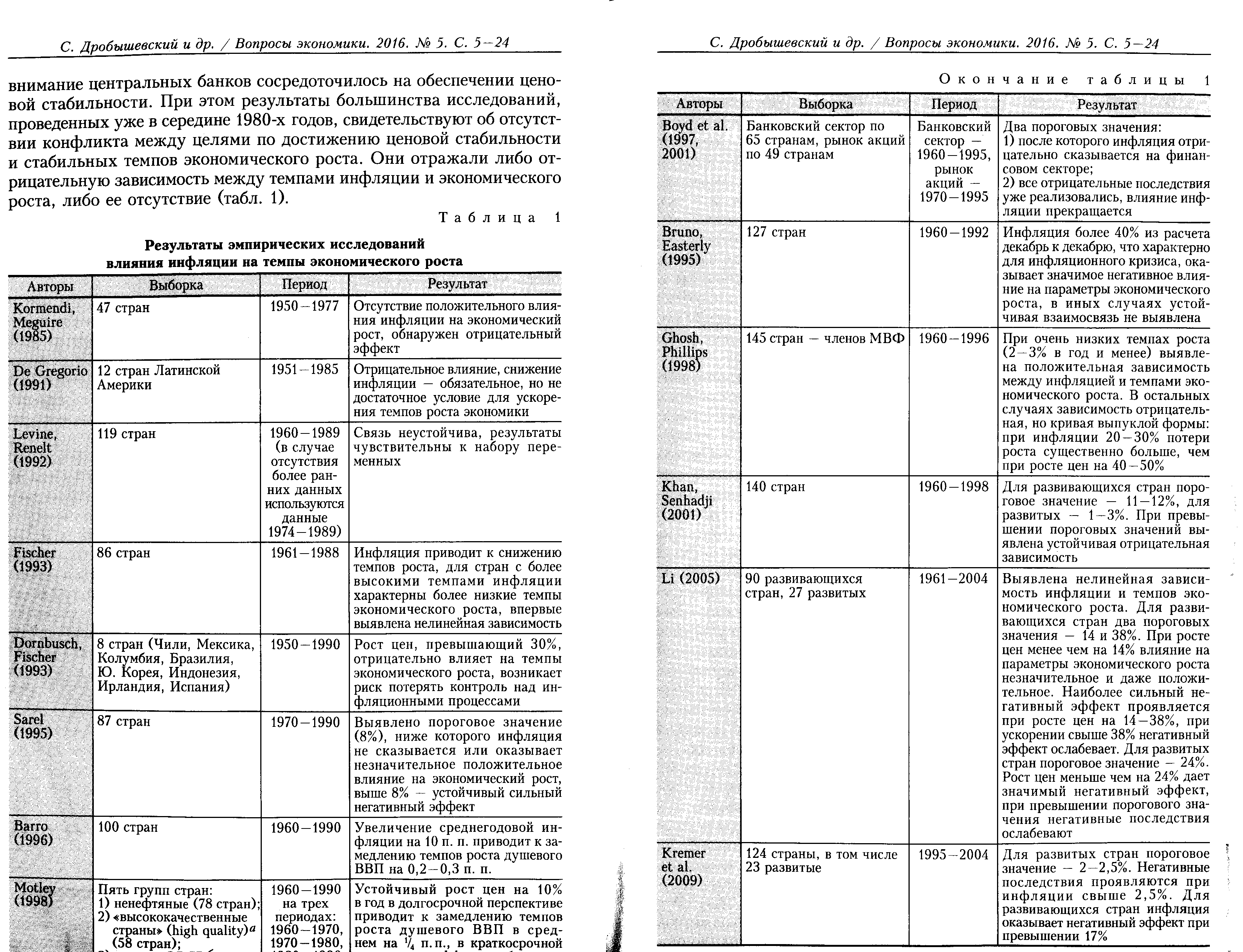

Государственное регулирование экономики Ст. пр. каф. экономики ОГТИ Зибарев Михаил Викторович zibarev.mikhail@mail.ru тел.: 8-908-322-87-40 ЛЕКЦИЯ 2. Государственная денежно-кредитная политика (лекция 2 ч.) 1. Сущность денежно-кредитной политики 2. Инструменты Центрального банка 3. Проблемы применения денежно-кредитных инструментов 4. Стратегия развития банковского сектора Российской Федерации 2.1 Сущность денежно-кредитной политики Денежно-кредитная (или монетарная) политика – это политика государства, воздействующая на количество денег в обращении с целью обеспечения стабильности цен, полной занятости населения и роста реального объема производства. Осуществляет монетарную политику Центральный банк. Обычно денежно-кредитная политика ЦБ направлена на достижение и сохранение финансовой стабилизации, в первую очередь укрепление курса национальной валюты и обеспечение устойчивости платежного баланса страны. Денежно-кредитная политика является составной частью единой государственной экономической политики. Государственная экономическая политика должна предусматривать меры по решению проблем в каждом блоке. Центральный банк выполняет свою часть – денежно-кредитную политику, он отвечает за её проведение. Воздействие на макроэкономические процессы (инфляцию, экономический рост, безработицу) осуществляется посредством денежно-кредитного регулирования. Денежно-кредитное регулирование – это совокупность конкретных мероприятий центрального банка, направленных на изменение денежной массы в обращении, объема кредитов, уровня процентных ставок и других показателей денежного обращения и рынка ссудных капиталов. К принципам денежно-кредитной политики, то есть основополагающим нормам и правилам политики центрального банка, носящим обязательный характер, относятся: выбор явного номинального якоря денежно-кредитной политики; экономическая и политическая независимость центрального банка; ответственность и подотчетность центрального банка перед обществом; информационная открытость (транспарентность) денежно-кредитной политики. Прямые методы – административные меры в форме различных директив ЦБ, касающихся объема денежного предложения и цены на финансовом рынке. Реализация этих методов даёт наиболее быстрый экономический эффект. При использовании прямых методов временные лаги сокращаются. Временные лаги – это определенный период времени между моментом возникновения потребности в применении той или иной меры в сфере денежно-кредитной политики и осознания такой потребности, а также между осознанием потребности, выработкой мнения и началом реализации. Косвенные методы регулирования денежно-кредитной политики воздействуют на мотивацию поведения хозяйствующих субъектов при помощи рыночных механизмов, имеют большой временной лаг, последствия их применения менее предсказуемы, чем при использовании прямых методов. Однако, их применение не приводит к деформациям рынка. Соответственно, использование косвенных методов непосредственно связано со степенью развитости денежного рынка. Переход к косвенным методам характерен для общемирового процесса либерализации, повышения степени независимости центральных банков. Общие методы являются преимущественно косвенными, оказывающими влияние на денежный рынок в целом. Кроме общих методов денежно-кредитной политики государство применяет и селективные методы, носящие жесткий административный характер. Например, контроль по отдельным видам кредитов, который применяется в периоды напряжения на рынке ссудных капиталов. Благодаря этим методам решаются частные задачи, как ограничение выдачи ссуды некоторым банкам, рефинансирование на льготных условиях. Итак, денежно-кредитная (монета́рная или кредитно-денежная) политика – это макроэкономическая политика денежных властей, комплекс мер, направленных на управление совокупным спросом через условия денежного рынка (краткосрочная процентная ставка, номинальный валютный курс или уровень текущей ликвидности банковского сектора) для достижения комбинации конечных целей, в которые могут входить ценовая стабильность, сохранение устойчивого валютного курса, финансовая стабильность и содействие сбалансированному экономическому росту. 2.2 Инструменты Центрального банка Важнейшими инструментами денежно-кредитной политики Центрального банка (ЦБ) являются: 1) операции на открытом рынке с государственными ценными бумагами; 2) дисконтная политика (политика учетной ставки); 3) регулирование резервной нормы. Рассмотрим подробнее каждый из инструментов 1. В настоящее время в мировой экономической практике основным инструментом являются операции на открытом рынке. Путем покупки или продажи на открытом рынке государственных ценных бумаг ЦБ может осуществлять либо вливание ресурсов в кредитную систему государства, либо изъятие их оттуда. Инициатором этих операций всегда является государство, а коммерческие банки и население становятся их участниками, убедившись в возможности получения экономической выгоды. Инициируя операции на открытом рынке, государство добивается либо уменьшения, либо увеличения предложения денежной массы и, следовательно, либо стимулирует рост экономики, либо сдерживает его. Если в стране появляются условия для возникновения инфляции, то государство увеличивает предложение государственных ценных бумаг. В результате этого цена на них падает, а доходность, следовательно, растет. (Дело в том, что государство по своим облигациям, независимо от их рыночной цены, будет выплачивать обещанный процент. Значит, чем ниже цена облигации, тем выше по ней доход.) Получив в обмен на деньги государственные ценные бумаги, коммерческие банки и население передают тем самым в руки государства определенные суммы денег, и таким образом государство изымает их из обращения. В результате, во-первых, происходит сокращение совокупной денежной массы, что является сдерживающим фактором инфляционных процессов, во-вторых, уменьшаются возможности банков кредитовать промышленные компании, что вызывает уменьшение деловой активности. Когда же в экономике возникает спад производства, вследствие чего коммерческие банки испытывают острую нехватку денежных ресурсов, государство через центральный банк начинает скупать у них ценные бумаги. В результате спрос на них возрастает, рыночная цена увеличивается, а доходность ценных бумаг понижается. В этих условиях держатели облигаций предпочитают продать их государству и получить курсовую разницу. Осуществляя операцию по скупке ценных бумаг, государство увеличивает не только финансовые возможности банков, но и совокупную денежную массу в обращении, стимулируя рост деловой активности в стране. Центральные банки могут с наибольшей эффективностью проводить операции на открытом рынке в тех странах, где существует емкий рынок государственных ценных бумаг (США, Великобритания, Канада). Этот метод денежной политики применяется в краткосрочном периоде и обладает большой гибкостью. 2. Дисконтная политика заключается в регулировании величины учетной процентной ставки (дисконта), по которой ЦБ выдает кредиты коммерческим банкам, выступая как кредитор в последней инстанции. Несмотря на то что коммерческие банки являются главными кредиторами страны, предоставляя ссуды промышленным компаниям, при определенных условиях они сами превращаются в банки-заемщики, обращаясь за кредитами в ЦБ. ЦБ предоставляет кредит не всем желающим банкам, а лишь тем, которые имеют прочное финансовое положение, но терпят временные трудности. Учетную ставку устанавливает ЦБ. Следя за изменением экономической конъюнктуры, ЦБ может как увеличивать, так и уменьшать учетную ставку и, следовательно, увеличивать или уменьшать денежное предложение. При уменьшении учетной ставки спрос на деньги ЦБ со стороны коммерческих банков возрастает. Коммерческие банки стараются взять больше кредитов, вследствие чего их финансовые возможности возрастают. Если учетная ставка возрастает, то реакция коммерческих банков будет обратной: спрос на кредиты ЦБ уменьшается, и финансовые возможности коммерческих банков из-за этого сокращаются. Сокращение банковских резервов приводит к мультипликационному (многократному) сокращению денежного предложения. Среди инструментов монетарной политики дисконтная политика занимает второе по значению после операции на открытом рынке, а в некоторых странах является главным инструментом управления предложением денег. Следует отметить, что оба этих механизма регулирования предложения денег наиболее эффективны при совместном их использовании. Ста́вка рефинанси́рования – размер процентов в годовом исчислении, подлежащий уплате Центральному банку России за кредиты, которые центральный банк предоставил кредитным организациям. С 1 января 2016 года значение Ставки рефинансирования приравнено к значению Ключевой ставки, устанавливаемому Центральным банком[1]. Ставка рефинансирования Банка России выполняет роль важного индикатора денежно-кредитной политики. В настоящее время она формально не привязана к фактическим ставкам, устанавливаемым Банком России по отдельным видам операций. Кроме функции экономического регулятора, ставка рефинансирования используется в России в целях налогообложения, расчёта пени и штрафов. Ключевая ставка — это минимальная процентная ставка, по которой Центральный банк России (ЦБ РФ) предоставляет кредиты коммерческим банкам на срок в 1 неделю, и одновременно это максимальная ставка, по которой ЦБ РФ готов принимать от банков надепозиты денежные средства. Она играет ключевую роль при установлении процентных ставок по банковским кредитам и оказывает влияние на уровень инфляции и стоимость фондирования банков[1]. Ключевая ставка является экономическим и финансовым инструментом в областиденежно-кредитной политики государства. Первый заместитель председателя ЦБ РФКсения Юдаева заявила, что одним из центральных положений реформы Банка России является переход к инфляционному таргетированию, как к конституциональному механизму проведения денежно-кредитной политики, а также постепенное снижение инфляции, что необходимо для повышения инвестиций[2]. Для этих целей Центральным Банком России в сентябре 2013 года и была введена ключевая ставка. Ключевая ставка применяется при расчете размера процентов при неисполнении денежных обязательств (Статья 395 ГК РФ. Ответственность за неисполнение денежного обязательства, редакция 2017 года). Размер процентов определяется ключевой ставкой Банка России, действовавшей в соответствующие периоды. Инфляционное таргетирование (таргетирование инфляции, англ. Inflation targeting) — режим денежно-кредитной политики, при котором конечной целью денежно-кредитной политики заявлена ценовая стабильность, центральный банк посредством процентной политики предпринимает меры по ее обеспечению и несет публичную ответственность за результаты своей политики. 3. Регулирование резервной нормы. Резервная норма – это своеобразный неприкосновенный запас денежных средств, который коммерческие банки не имеют права использовать для осуществления своих операций. В основе действия этого инструмента лежит механизм влияния банковской системы на денежное предложение через банковский мультипликатор. Если ЦБ увеличивает норму обязательных резервов, то это приводит к сокращению избыточных резервов банков и к мультипликативному уменьшению денежного предложения. Проценты по кредитам растут, возможности коммерческих банков кредитовать экономику уменьшаются. Когда же надо «подогреть» экономику, преодолеть кризисные явления, правительство уменьшает резервные нормы, вследствие чего кредитные возможности коммерческих банков возрастают. Растет предложение денег, ссудный процент понижается, спрос на заемные средства возрастает, и экономика выходит из застоя, начинается экономический рост. Этот инструмент монетарной политики является наиболее мощным, но достаточно грубым, поскольку затрагивает основы банковской системы. Даже незначительное изменение нормы обязательных резервов способно вызвать значительные изменения в объеме банковских депозитов и кредита. Это средство регулирования денежной массы обычно применяют в долгосрочном периоде. Выделяют две разновидности денежно-кредитной политики. 1. Мягкая денежно-кредитная политика (политика «дешевых денег»), когда Центральный банк: а) покупает государственные ценные бумаги на открытом рынке; б) снижает учетную ставку процента; в) снижает обязательную норму банковского резервирования. Мягкая денежно-кредитная политика направлена на стимулирование экономики через рост денежной массы и снижение процентных ставок. 2. Жесткая денежно-кредитная политика (политика «дорогих денег») проводится, прежде всего, как антиинфляционная политика, для чего ЦБ: а) продает государственные ценные бумаги на открытом рынке; б) повышает учетную ставку процента; в) повышает обязательную норму банковского резервирования. г) ограничивается денежная эмиссия Жесткая денежно-кредитная политика носит рестриктивный (т.е. ограничительный) характер – сдерживает рост денежной массы. Как правило, правительство проводит дискреционную (гибкую) денежно-кредитную политику. Гибкой она называется потому, что изменяется в соответствии с фазами экономического цикла. Стимулирующая политика проводится в фазе спада, а сдерживающая – в фазе бума. Жесткая – направлена на поддержание определенного размера денежной массы. Гибкая – направлена на регулирование процентной ставки. Стимулирующая – проводится в период спада и имеет целью «взбадривание» экономики, стимулирование роста деловой активности в целях борьбы с безработицей. Сдерживающая – проводится в период бума и направлена на снижение деловой активности в целях борьбы с инфляцией. 2.3 Проблемы применения денежно-кредитных инструментов Экономические последствия регулирования нормы учетной ставки двойственны. Повышение нормы учетной ставки является одним из сильнейших средств в борьбе с инфляцией, но в то же время вызывает сокращение производства, рост безработицы и социальную напряженность в обществе. Понижение нормы учетной ставки способствует выходу из кризиса, но в то же время вызывает рост инфляции. В каждом конкретном случае правительство страны, реализуя ту или иную экономическую программу, решает, какую принести «жертву» во имя достижения намеченных целей экономического развития. Как правило, такой «жертвой» становятся производство и занятость. В статье «Таргетирование реального валютного курса» (Вопросы экономики, – 2016, № 5, с.53) С.Р. Моисеев и И.В. Пантина приходят к следующим выводам. Во-первых, в экономике, где независимый ЦБ придерживается ТРВК – таргетирование реального валютного курса, слабая институциональная среда вызывает инфляционное смещение (inflation bias, то есть устойчиво повышенную инфляцию по сравнению с целевыми ориентирами властей), поскольку «утечка налогов» требует смягчить денежно-кредитную политику. Во-вторых, степень инфляционного смещения увеличивается по мере уменьшения независимости ЦБ. В-третьих, слабая институциональная среда в долгосрочном периоде способствует макроэкономической нестабильности. Таким образом, в странах с коррумпированным правительством и низким качеством государственного управления инфляция оказывается выше. Эти выводы особенно важны для развивающихся экономик, которые характеризуются невысокой эффективностью налогово-бюджетной политики. Чрезмерность бюджетных расходов, неэффективность финансируемых государством проектов и другие проявления слабости институтов приводят к инфляции и потере независимости ЦБ. Моисеев С.Р. – д. э. н., директор Департамента финансовой стабильности Банка России, Пантина И.В. – к.э.н., экономический советник Департамента финансовой стабильности Банка Росси http://institutiones.com/general/2894-targetirovanie-realnogo-valyutnogo-kursa.html Основы анализа связи между целями экономической политики и ее инструментами заложены первым лауреатом нобелевской премии по экономике Яном Тинбергеном. Он моделировал соотношение целей и инструментов, необходимых для их достижения. Если число целей равно числу инструментов, власти могут вычислить, какой инструмент следует применить для достижения целей. Если число инструментов превышает число целей, существует несколько вариантов достижения целей. Наконец, если число целей превышает число инструментов, власти, скорее всего, не смогут их достигнуть одновременно. Выводы из анализа Тинбергена для центрального банка заключаются в том, что он не может обеспечить достижение нескольких целей одновременно, особенно, если они противоречат друг другу (например, ценовая стабильность и максимальный потенциально возможный экономический рост или нулевая безработица), обладая ограниченным набором инструментов денежно-кредитной политики. Для соблюдения правильного соотношения между целями и инструментами (получившее название «правило Тинбергена»), центральные банки выбирают одну реалистичную цель и для ее достижения подбирают один или несколько инструментов. Цель денежно-кредитной политики может быть явной (публичной или эксплицитная) и скрытой (имплицитной). Явная цель денежно-кредитной политики (англ. explicit target of monetary policy) – это экономическая переменная, которую денежные власти публично объявляют как цель своей деятельности. Их характеризует конкретное количественное значение целевого ориентира политики. Как правило, до 1970-х гг. центральные банки публично не заявляли о целях денежно-кредитной политики (превалировали скрытые цели). Обнародование целей политики через СМИ и публичные заявления, объяснение целей перед общественностью вошло в практику в 1990-е гг., когда были доказаны преимущества транспарентности деятельности центрального банка. Раскрытие цели денежно-кредитной политики помогает рынку сформировать представление о том, что ожидать от центрального банка, а также оценить результаты его деятельности. В большинстве экономик цели центрального банка раскрываются в его годовом отчете и заявлениях о политике. В России документ о цели политики раскрывается в «Основных направлениях единой государственной денежно-кредитной политики», ежегодно публикуемых на трехлетний период. Кроме того, денежные власти дают пояснения в регулярных официальных отчетах, публикациях и выступлениях руководства. Публично объявленная цель денежно-кредитной политики становится ее номинальным якорем (англ. nominal anchor of monetary policy), под которым понимается номинальная экономическая переменная, выступающая количественной целью политики центрального банка в среднесрочной перспективе, за которую он несет ответственность и которая обладает влиянием на конечную цель денежно-кредитной политики, закреплению на законодательном уровне. Стратегия или набор мер достижения цели называют «таргетированием» (англ. targeting) или «целеполагаением». Оно включает определение цели, использование инструментов для ее достижения и ответственность за результаты политики. Соответственно, различают три базовых режима денежно-кредитной политики в зависимости от номинального якоря: денежное таргетирование (таргетирование денежного предложения), таргетирование валютного курса (курсовое таргетирование), инфляционное таргетирование (таргетирование инфляции). Режимы денежно-кредитной политики различаются как по целям, так и инструментам. Для каждого из номинальных якорей характерен свой набор инструментов денежно-кредитной политики. 2.4 Стратегия развития банковского сектора Российской Федерации Сценарные расчеты, представленные в рамках промежуточного доклада экспертных групп «Стратегия-2020: Новая модель роста – новая социальная политика» предполагают развитие российского банковского сектора по двум сценариям – форсированного роста и сбалансированного развития. Вариант форсированного роста предполагает использование банковского кредита в качестве заметного вклада в расширение внутреннего спроса, ожидаются более высокие темпы экономического роста, но расплатой выступит меньшая устойчивость финансового сектора. Напротив, реализация сценария сбалансированного развития предполагает последовательную ликвидацию структурных диспропорций в банковском секторе, введение макрорегулирования со стороны ЦБ, большее развитие финансовых рынков. В результате этого финансовый сектор становится более устойчивым. Крупнейшие российские банки в качестве основного и наиболее вероятного варианта развития банковской системы до 2020 г. ожидают инерционный сценарий. Данный сценарий предполагает отсутствие кардинальных изменений как в банковском секторе, так и в финансовой сфере в целом. В банковском секторе ожидается постепенное укрупнение кредитных организаций (но число банков, согласно ожиданиям подавляющего числа опрошенных, будет превышать 300 к 2020 г.). Коммерческие банки однозначно оценивают рынок банковских услуг – государственные банки будут более успешными (72%), но приватизация банков улучшит конкуренцию (66%). Крупнейшие банки понимают свой стратегический проигрыш мировому рынку капитала и крупнейшим госбанкам в борьбе за крупных корпоративных заемщиков – данный сегмент видят для себя перспективным лишь 21%, тогда как наиболее перспективными выступают кредитование среднего и малого бизнеса (43%) и населения (33%). При этом 88% банков признают, что основными целями банковских кредитов выступают финансирование оборотных средств и рефинансирование старых долгов (но не инвестиции, инновации и модернизация производств). 87% признают, что качество кредитного портфеля снижается в силу ухудшения финансового состояния заемщиков. Среди кредитов населению наиболее перспективными направлениями выступают ипотечные кредиты, автокредиты и кредитные карты (в сумме 75% ответов), тогда как кредиты на неотложные нужды, образовательные кредиты, потребительские кредиты составляют незначительный процент ответов. С точки зрения расширения долгосрочных ресурсов рассматриваются преимущественно депозиты населения. Предполагается, что доступ к внешним ресурсам будет весьма ограниченным. Крупнейшие банки, согласно опросу, не ожидают принципиальных изменений в основных характеристиках проводимой денежной политики в текущем десятилетии.   |