Контр. работа телекк. Использование информационных систем для бизнес планирования

Скачать 121.26 Kb. Скачать 121.26 Kb.

|

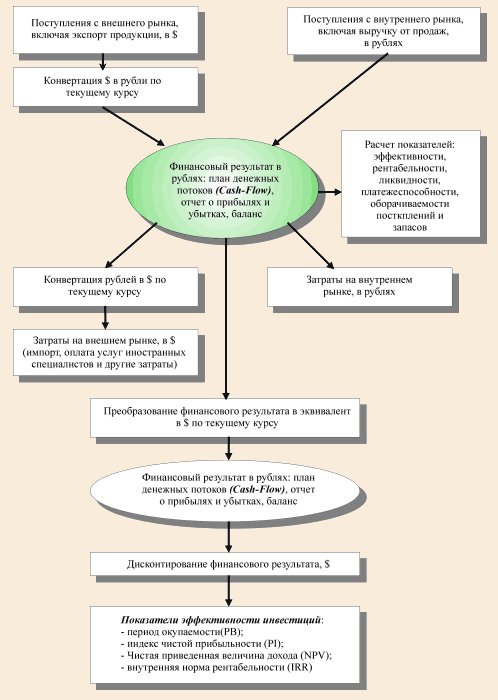

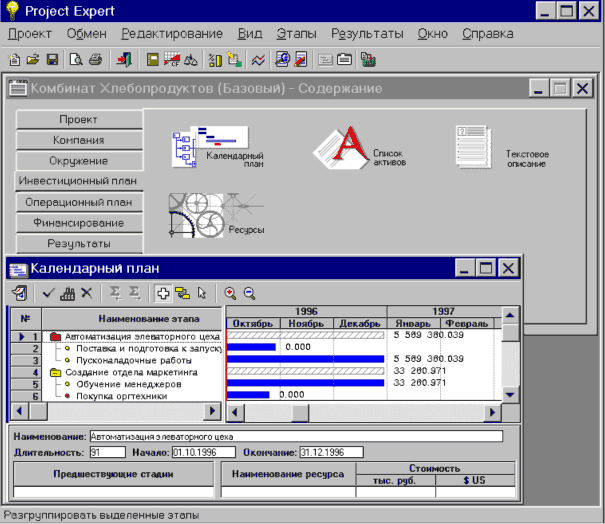

1 ИСПОЛЬЗОВАНИЕ ИНФОРМАЦИОННЫХ СИСТЕМ ДЛЯ БИЗНЕС ПЛАНИРОВАНИЯСовременные информационные системы позволяют не только посчитать по вложенным формулам основные показатели бизнес-плана и построить графики, т.е. облегчить выполнение требуемых процедур, но и сделать то, что без компьютера выполнить практически невозможно: рассчитать варианты и ответить на вопрос "что, если?". Для этого применяются динамические методы расчета на основе встроенных в компьютерные программы имитационных моделей, а также анализ чувствительности к вариациям различных показателей. Динамические методы в инвестиционном анализе Несмотря на такие преимущества статических методов, как простота и наглядность использования, их применение для оценки инвестиционных проектов в сложных условиях экономики переходного периода, характеризуемых высокой инфляцией, структурными изменениями в ценообразовании и проблемами взаимных неплатежей, затруднено. Необходимость учета влияния множества динамически изменяемых во времени факторов ограничивает применение статических методов и может быть рекомендовано только для проведения грубых, предварительных расчетов, с целью ориентировочной оценки эффективности проекта. Более эффективными, позволяющими рассчитать проект с учетом множества указанных факторов, являются динамические методы, используемые в имитационном моделировании. В зарубежной литературе имитационные модели, описывающие деятельность предприятия в условиях рынка, называют корпоративными. Эти модели отражают реальную деятельность предприятия через описание денежных потоков (поступлений и выплат) как событий, происходящих в различные периоды времени. Принимая во внимание, что в процессе расчетов используются такие труднопрогнозируемые факторы, как: показатели инфляции, планируемые объемы сбыта и многие другие, для разработки стратегического плана и анализа эффективности проекта применяется сценарный подход. Сценарный подход подразумевает проведение альтернативных расчетов с данными, соответствующими различным вариантам развития проекта. Использование имитационных моделей в процессе разработки и анализа эффективности проекта является очень сильным и действенным средством убеждения инвестора, позволяющим через наглядное описание чисто управленческого решения (например: снижение цены продукции на 5 %) практически мгновенно получить финансовый результат. Задача планирования и анализа эффективности инвестиций требует от экспертов использования подходов, позволяющих корректно описать процесс формирования денежных потоков. Одним из наиболее важных факторов, который необходимо учитывать в процессе расчетов, является инфляция. Существует, по меньшей мере, две основные причины, почему это следует делать. Первая – глубокие структурные изменения в ценообразовании, которые приводят к тому, что годовые индексы инфляции на различные группы товаров и услуг отличаются друг от друга иногда в несколько раз. И хотя уровень издержек неумолимо стремиться к мировым ценам, с каждой из статей поступлений и затрат это происходит по-разному. В результате, для каждого инвестиционного проекта формируется фактически уникальная инфляционная картина, что в случае проведения расчетов в постоянных ценах, например в долларах США, может привести к серьезным ошибкам. В качестве показательного примера можно привести изменение уровня заработной платы, который в долларовом исчислении увеличился более чем в десять раз за последние три года. Вторая – целесообразность учета факторов времени, таких как задержки платежей, время производства и сбыта продукции, а также условия формирования и использования производственных запасов. Влияние этих факторов на формирование денежных потоков в условиях высокой инфляции многократно возрастает, и пренебрегать ими при расчете в реальных (текущих) ценах было бы серьезной ошибкой. Анализ чувствительности проекта в условиях высокой инфляции Рассматривая тот или иной проект, мы часто спрашиваем себя: "А что произойдет, если?..". Именно этот вопрос и является основой того, что принято называть анализом чувствительности проекта. Целью анализа чувствительности является определение степени влияния варьируемых факторов на финансовый результат проекта. Наиболее распространенный метод, используемый для проведения анализа чувствительности, – имитационное моделирование. В качестве интегральных показателей, характеризующих финансовый результат проекта, используются рассмотренные ранее показатели эффективности инвестиций, такие как: -внутренний коэффициент рентабельности (IRR); -срок окупаемости проекта (PBP); -чистая приведенная стоимость (NPV); -индекс прибыльности (PI). Обычно, в процессе анализа чувствительности, варьируется в определенном диапазоне значение одного из выбранных факторов, при фиксированных значениях остальных и определяется зависимость интегральных показателей эффективности от этих изменений. Факторы, варьируемые в процессе анализа чувствительности, можно разделить на две основные группы. -Факторы, влияющие на объем поступлений; -Факторы, влияющие на объем затрат. В классическом случае в качестве варьируемых факторов принимаются следующие: показатели инфляции; -физический объем продаж как следствие емкости рынка, доли предприятия на рынке, -потенциала роста рыночного спроса; -торговая цена и тенденции ее изменений; -переменные издержки и тенденции их изменений; -постоянные издержки и тенденции их изменений; -требуемый объем инвестиций; -стоимость привлекаемого капитала в зависимости от условий и источников его формирования. Эти факторы можно отнести к разряду непосредственно влияющих на объемы поступлений и затраты. Однако кроме факторов прямого действия имеются факторы, которые можно условно назвать косвенными, например, временные факторы. Высокая инфляция делает влияние временных факторов более значимым, чем в стабильных условиях. Факторы времени имеют разнонаправленное действие на финансовый результат проекта. В качестве факторов времени, оказывающих негативное влияние, следует отметить следующие: длительность технологического цикла изготовления продукта или услуги; время, затрачиваемое на реализацию готовой продукции; время задержки платежей. Чистая прибыль предприятия является источником, обеспечивающим: потребность в оборотных средствах последующих периодов, выплаты по долговым обязательствам, выплаты дивидендов акционерам (владельцам) предприятий. Таким образом, влияние длительности технологического цикла и времени задержки платежей в условиях все возрастающей потребности в покрытии дефицита денежной массы выводит эти временные факторы в число наиболее значимых, а следовательно, необходимо учитывать их при составлении сценария для проведения анализа чувствительности в качестве варьируемых. Среди позитивных факторов времени можно назвать такие, как: задержка оплаты за поставленное сырье, материалы и комплектующие изделия; период времени поставки продукции с момента получения авансового платежа при реализации продукции или услуг на условиях предоплаты. Следующей группой факторов, оказывающих значительное влияние на финансовый результат проекта и используемых в качестве варьируемых параметров в анализе чувствительности инвестиционных проектов, являются формирование и управление запасами. Главной целью создания динамически формируемых запасов является снижение прямых производственных затрат при стабильном обеспечении производства необходимым объемом сырья, материалов и комплектующих изделий. Также важной группой варьируемых факторов являются факторы, характеризующие условия формирования капитала. Сегодня действуют два ограничения: первое - дефицит акционерного капитала, как следствие низкого уровня доходов населения и низкой привлекательности долгосрочных инвестиций, второе - высокая стоимость заемного капитала, включая проценты по кредитам и затраты на обеспечение гарантий. Для того чтобы корректно определить основные показатели эффективности, необходимо достаточно точно определить потребность в капитале и его структуру. В процессе анализа чувствительности проекта варьируется соотношение собственного и заемного капитала, и определяются граничные значения, за которыми процесс формирования капитала посредством банковских кредитов не эффективен. Таким образом, определяется реальная потребность в акционерном капитале и разрабатывается стратегия его привлечения, включая издержки на подписную кампанию. Анализ чувствительности начинают с описания среды: уровня инфляции (как минимум по основным группам затрат и поступлений), прогноза изменения курса национальной валюты, а также налогового окружения. Эти факторы не могут быть изменены посредством управленческих решений, например, увеличения суммы инвестиций и т.п. То есть, описание окружающей среды представляется в виде альтернативного прогноза для различных сценариев. Очевидно, что влияние всех указанных выше факторов для разных проектов будет различным. В каждом конкретном случае под варьированием значений того или иного фактора подразумевается конкретное управленческое решение, которое, в свою очередь, приводит к изменениям в инвестиционном плане или объемах планируемых затрат и поступлений. Не всегда может быть установлена прямая связь между варьируемыми параметрами, следует учитывать косвенное влияние изменения значений каждого параметра на другие. Поэтому, прежде чем приступить к анализу чувствительности, необходимо разработать план анализа, определив по отношению к каждому варьируемому параметру перечень действий и условий, при выполнении которых может быть достигнуто желаемое значение параметра, а также последствий, к которым может привести его изменение. 5 5.^ .. Автоматизированная система планирования и экспертизы инвестиций ProjectExpert Учитывая вышеизложенные требования к моделям, в реальной ситуации невозможно сделать корректно расчеты, ограничившись использованием калькулятора. В последнее время на рынках России представлено несколько программных продуктов. Одним из таких программных продуктов, получивших наибольшее распространение в странах СНГ, является автоматизированная система планирования и экспертизы инвестиций "Project Expert" (Рис. 17).  ^ Рис. 17. Пример содержания проекта в Project Expert. Данная система обеспечивает возможность корректного формирования денежных потоков с помощью организации введения данных в параллельных валютах (операции на внутреннем рынке в рублях, на внешнем рынке в долларах США) и проведение расчетов в реальных ценах, с учетом инфляции и с периодом один месяц. При этом, для устранения погрешности в расчетах, внесенной инфляцией, финансовый результат, полученный в рублях, превратится в эквивалент в долларах США с помощью конвертации значений в рублях в доллары США по текущему обменному курсу. В результате, анализ проекта может проводиться при ставках дисконтирования, используемых для проектов, которые рассчитываются в постоянных ценах. Схема преобразования данных при расчетах в системе Project Expert показана на рисунке 18.  Рис. 18. Схема преобразования данных в Project Expert. Пакет Project Expert разрешает составлять бизнес-план для предприятий разнообразных размеров, от небольшого частного предприятия до транснациональных корпораций. ^ Пакет имеет такие возможности: Продолжительность проектов до 30 лет; максимальное количество стадий проекта - 400; номенклатура продуктов (услуг) в одном проекте 100 единиц, с возможностью расширения до 400 разнообразных наименований. Динамическая имитационная модель денежных потоков, позволяющая делать расчет проекта с шагом один месяц, с учетом влияния временных факторов, которые измеряются в днях. Все данные о поступлениях и выплатах вводятся в текущих ценах с следующей автоматической ежемесячной коррекцией в процессе расчетов соответственно прогнозу показателей инфляции.  ^ Рис. 19. Пример календарного плана. Эффективные способы описания внешней среды Свободный выбор двух валют для внедрения данных и расчетов: национальной - для операций на внутреннем рынке, и экспортной - для внешнего рынка. Формирование уникальной инфляционной картины проекта, возможность задания индивидуальных показателей инфляции и тенденций их изменения для каждой статьи затрат и поступлений. Адаптивная модель описания налогового окружения, позволяющая устанавливать новые виды налогов, условия их начисления и выплат вплоть до индивидуальных налогов на каждую статью поступлений и затрат, включая режим "налоговых каникул". ^ Сетевой график проектов Введение данных об использовании ресурсов, термины, затраты и условия финансирования для каждой стадии проекта; установка взаимосвязей, которые определяют последовательность выполнения стадий проекта; диаграммы PERT и GANTT. Пример календарного плана показан на рисунке 19. |