ведение кассовых операций. Кассовые операции

Скачать 1.17 Mb. Скачать 1.17 Mb.

|

|

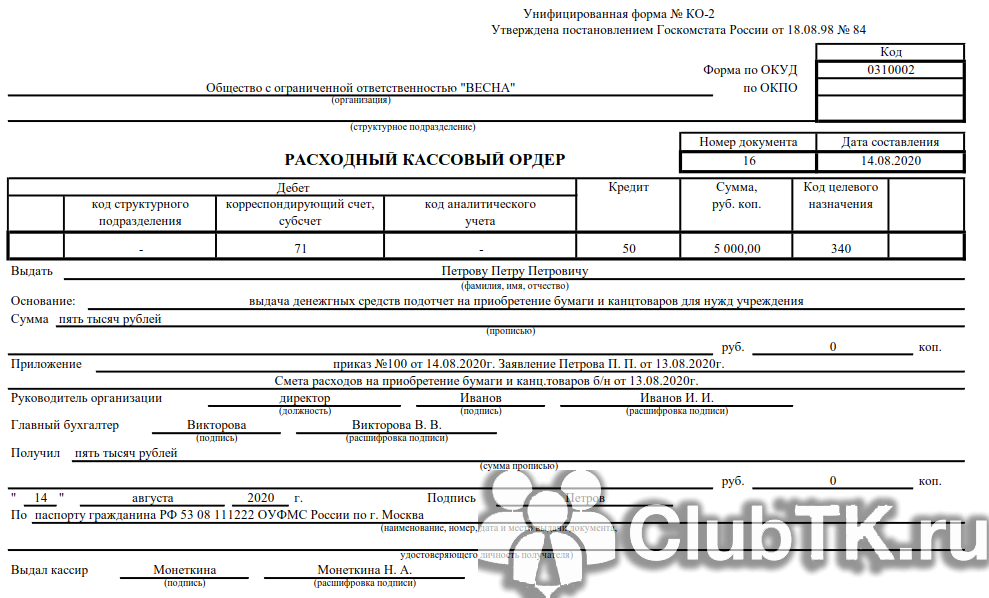

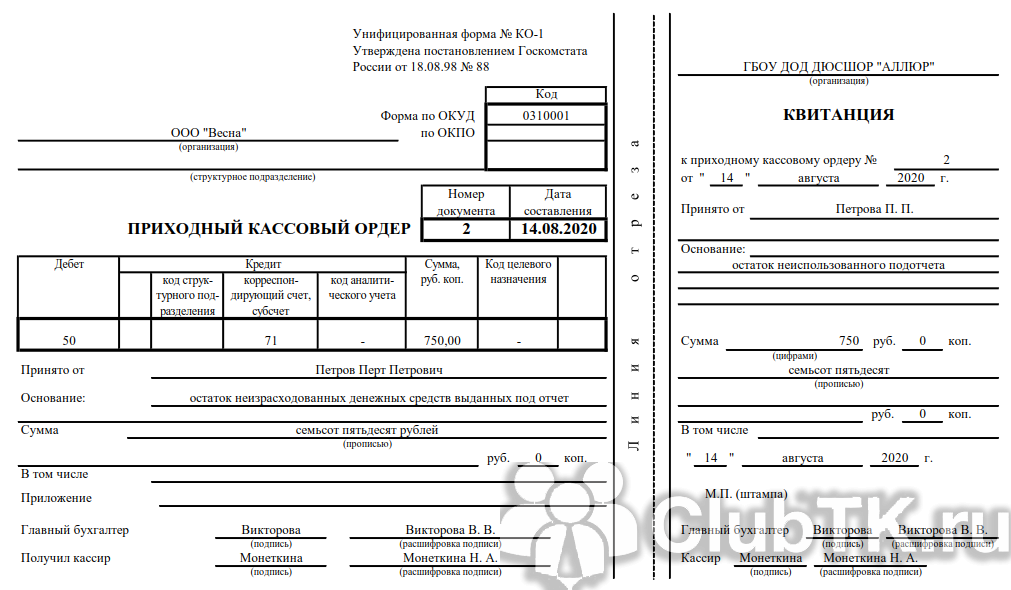

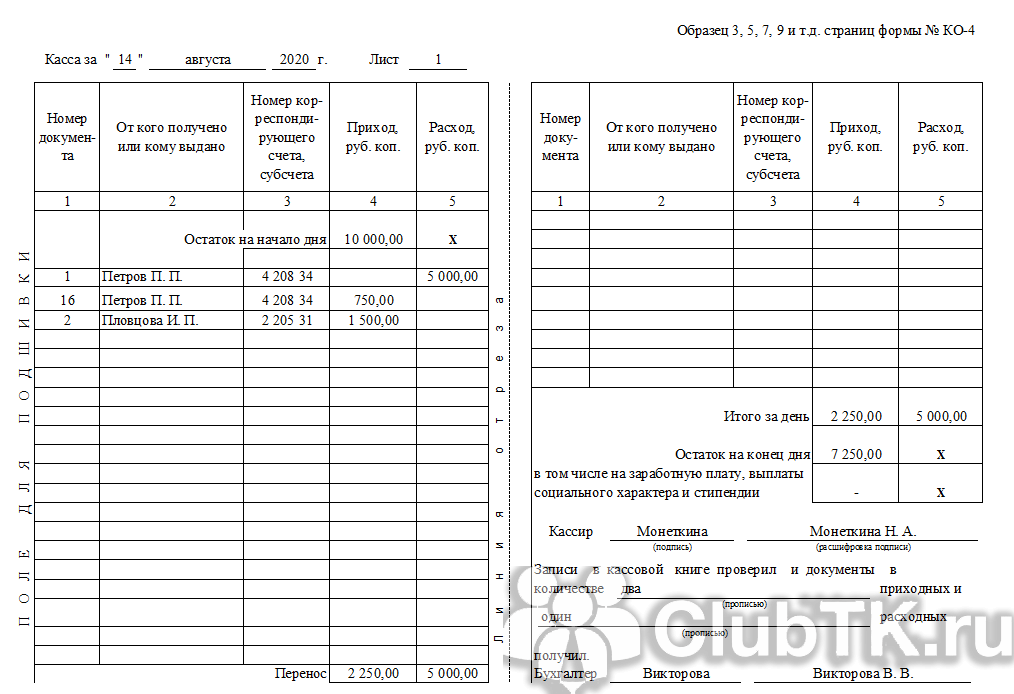

Порядок организации и ведения кассовых операций Чтобы учреждению избежать проблем с контролирующими органами, необходимо соблюсти несколько ключевых требований по отражению движения наличных. Рассмотрим ключевые условия, как организовать ведение в 2020 году онлайн-кассы. Соблюдайте следующий порядок ведения операций с наличными: Назначьте кассира. Введите новую штатную единицу «бухгалтер-кассир» либо возложите обязанности по ведению расчетов наличными на другого специалиста. Отметим, что кассиром назначается только штатный работник учреждения. На внештатника или договорника возложить такие обязанности нельзя. Ознакомьте кассира с действующим порядком ведения КО под подпись. Утвердите лимит наличных. Лимит остатка кассы — это максимальная сумма наличных денег, которая может храниться в специализированном помещении каждый день, то есть в кассе. Исключением признаются дни выплаты зарплаты, пособий и стипендий. В остальные дни сумму денег, превышающую лимит по кассовым операциям, необходимо сдать на расчетный счет. Фиксируйте каждую операцию с наличными. Любое движение денег, поступление или расход в кассе необходимо отразить соответствующим документом. Причем не только первичным, но и зарегистрировать в журнале ведения учета. Отражайте операции в бухучете. На каждую операцию с наличными в кассе необходимо составить соответствующую бухгалтерскую проводку. Отражайте движение денег на соответствующих счетах, согласно инструкциям по ведению БУ. Обеспечьте тотальный контроль операций. Организуйте систематические проверки. Только профессиональный контроль и проверки того, как соблюдаются правила ведения кассы, позволят избежать штрафов за нарушение ведения кассовой дисциплины. Унифицированные формы для кассовых операций Как и прежде, кассовые операции в 2020 году оформляются обязательными к применению унифицированными формами первичных учетных документов. Это формы, утвержденные постановлением Госкомстата РФ от 18.08.1998 № 88: приходный кассовый ордер (сокр. ПКО, код ОКУД 0310001), расходный кассовый ордер (сокр. РКО, код ОКУД 0310002), кассовая книга (код ОКУД 0310004). При выдаче из кассы сумм заработной платы применяется платежная ведомость (код ОКУД 0301011) или расчетно-платежная ведомость (код ОКУД 0301009), утв. постановлением Госкомстата РФ от 05.01.2004 № 1. 📌 Реклама ВАЖНО! Письмом от 21.07.2017 № 03-01-15/46715 Минфин РФ подтвердил, что применять унифицированные формы, связанные с ведением ККМ (постановление Госкомстата России от 25.12.1998 № 132), в соответствии с «Типовыми правилами эксплуатации контрольно-кассовых машин ...» (МФ РФ от 30.08.1993 № 104), необязательно! В том числе правила ведения кассовых операций в 2020 году признают необязательными следующие формы: журнал кассира-операциониста; справка-расчет кассира-операциониста; журнал регистрации показаний суммирующих денежных и контрольных счетчиков контрольно-кассовых машин, работающих без кассира-операциониста; сведения о показаниях счетчиков контрольно-кассовых машин и выручке организации; акт о переводе суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков контрольно-кассовой машины; акт о снятии показаний контрольных и суммирующих денежных счетчиков при сдаче (отправке) контрольно-кассовой машины в ремонт и при возвращении ее в организацию; акт о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам (в том числе по ошибочно пробитым кассовым чекам); журнал учета вызовов технических специалистов и регистрации выполненных работ; акт о проверке наличных денежных средств кассы. Однако некоторые бланки остались обязательными элементами учета движения наличных. Каждое учреждение обязано формировать обязательные документы при движении наличных денежных средств. 📌 Реклама Актуальные бланки и образцы Поскольку не все документы, которыми оформляются операции по наличным расчетам, были упразднены в связи с введением онлайн-касс, перечислим, какие кассовые документы отменили в 2020 году, а какие продолжают применяться. Так, к примеру, при наличных расчетах внутри учреждения придется формировать специальные бланки. Ключевое назначение расчетов наличностью в учреждении — это выдача подотчетных денег. Например, из кассы выдается наличность на покупку материалов, командировочные расходы сотрудников и прочие выплаты. Оформление таких операций в кассе учреждения проводится особым образом. Все расходные операции, то есть выбытие налички из кассы, оформляются расходным кассовым ордером. Так, к примеру, следует оформить выдачу денег работнику учреждения. 📌 Реклама Пример заполнения РКО  Операции по поступлению наличности в кассу оформляем приходным кассовым ордером. Причем поступления могут быть не только от работников, но и с расчетного счета банка в кассу организации. Например, учреждение выдает заработную плату и пособия наличными. Пример заполнения ПКО  Все расходные и приходные операции регистрируются в специальном документе — кассовой книге, учитывая хронологический порядок регистрации и ведения бухгалтерских данных. Пример заполнения   📌 Реклама Использование ККМ в 2020 году У экономических субъектов внедрение онлайн-касс происходит поэтапно. В соответствии с п. 4 ст. 7 Федерального закона от 03.07.2016 № 290, с 01.02.2017 новую контрольно-кассовую технику допускается использовать только через оператора фискальных данных. С 01.07.2017 наступила обязанность применять только новую ККМ, то есть с этой даты прекращена регистрация контрольно-кассовой техники в порядке, установленном старой редакцией закона от 22.05.2003 № 54-ФЗ (в ред. от 08.03.2015). Переход происходил в несколько этапов. И сейчас почти все организации и ИП, работающие с наличностью, должны применять онлайн-ККТ. В соответствии с правилами ведения кассовых операций, в 2020 году ККМ вправе не применять компании, осуществляющие деятельность: поименованную в п. 2 ст. 2 54-ФЗ; в отдаленных и труднодоступных местах; в области религиозных обрядов и церемоний, по продаже предметов религиозного культа; аптечные организации в сельской местности; по предоставлению парковочных мест на земельных участках, находящихся в государственной собственности; платных услуг библиотечного дела; прием наличности за коммунальные услуги; образовательные услуги населению; предоставление услуг в сфере физической культуры и спорта; оказание услуг центрами культуры и творчества. Для наглядности представим поэтапный порядок реализации новой редакции закона № 54-ФЗ в виде блок-схемы. 📌 Реклама  На сегодняшний день существуют уже более 100 моделей онлайн-касс, а действующие ОФД обеспечивают передачу данных с касс в ОФД, ФНС и ЕГАИС. По каждой онлайн-кассе ОФД собирает и актуализирует массу параметров: время открытия и закрытия смены, сумму наличных, средний чек и т. д. А значит, любую точку продаж теперь есть возможность проверить через интернет за считанные минуты. Кроме того, встроенные сервисы некоторых ОФД позволяют не только хранить полученные данные, но и формировать различные отчеты. После введения онлайн-касс все их владельцы с 19.08.2017 обязаны выполнять через личный кабинет КК-техники следующие действия (пункт 1 главы I приказа ФНС РФ от 29.05.2017 № ММВ-7-20/483@): отвечать в трехдневный срок на поступившие через личный кабинет запросы ИФНС; сообщать о неприменении КК-машин или в трехдневный срок со дня устранения выявленных нарушений при ее использовании; сообщать о своем согласии или несогласии с поступившими от ИФНС данными о выявленных нарушениях в течение одного рабочего дня. Передаваемые сведения необходимо подписывать усиленной квалифицированной электронной цифровой подписью (ЭЦП). После получения такого сообщения ИФНС должна подтвердить факт получения, разместив в кабинете КК-машин квитанцию о приеме. Информация и документы могут быть переданы и на бумажном носителе в налоговые органы. 📌 Реклама Что делать при неисправности ККМ Многие пользователи онлайн-касс столкнулись с массовым сбоем 20.12.2017. В результате неясности, как работать в такой ситуации, и боязнь штрафных санкций заставили закрыться многие торговые точки на территории всей страны. В результате ФНС в срочном порядке выпустила разъяснение, в котором пояснила порядок действий при массовом техническом сбое в работе ККТ (письмо от 20.12.2017 № ЕД-4-20/25867). В нем сделан вывод, что учреждения могут продолжать работать в этом случае без применения ККТ, применения штрафных санкций в этом случае не будет. После восстановления работоспособности системы пользователь обязан сформировать коррекционный кассовый чек, в котором надо отразить общую сумму неучтенной по ККТ выручки. А как не нарушить кассовую дисциплину, если произошла поломка единственного ККТ, который в своей деятельности использует компания? При поломке ККТ организация вправе вести деятельность без ее использования. В этом случае покупателю выдают бумажный документ, подтверждающий факт оплаты (например, товарный чек). Сразу же после устранения поломки, чтобы избежать штрафа, необходимо (п. 14.5 КоАП РФ): 📌 Реклама сформировать по каждой операции коррекционный чек; в письменной форме сообщить о возникшей ситуации, указав информацию о каждом созданном чеке коррекции. Очень важно соблюдать порядок ведения до того, как ИФНС узнает о возникшей поломке в результате проверки. Только в этом случае штрафные санкции не будут применены. Чтобы не оказаться в ситуации невозможности работы при поломке ККТ, налоговые органы предлагают приобрести запасной кассовый аппарат (письмо № ЕД-4-20/24899). Проверки ФНС Если ранее, до изменения порядка кассовых операций в 2012 году, контроль над кассовыми операциями возлагался на банки, то сейчас его осуществление поручено Федеральной налоговой службе. При проведении выездной налоговой проверки комиссия проверит соблюдение кассовой дисциплины в целом: не только факт наличия первичных кассовых документов и порядок учета денежных средств в кассе, но и: 📌 Реклама производились ли расчеты наличными деньгами сверх установленного лимита; как приходуется наличная выручка (включая проверку фискальной памяти ККТ); соблюдается ли порядок хранения свободных денежных средств в кассе; соответствует ли сумма остатка наличных денег установленному лимиту кассы; выполняются ли требования о выдаче чеков ККТ (или БСО) по требованию покупателя, установленные действующей редакцией Федерального закона от 22.05.2003 № 54-ФЗ. Ответственность за нарушения оформления кассовых операций Нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций в 2020 году наказуемо. Нарушением признается неоприходование наличной выручки, несоблюдение кассового лимита, расчеты с контрагентами наличными деньгами сверх установленных норм, несоблюдение порядка хранения денежных средств. За такие правонарушения предусмотрен административный штраф по статье 15.1 КоАП РФ. 📌 Реклама Если кассовая дисциплина в 2020 году не отвечает заявленным требованиям, на нарушителей наложат штраф: для должностных лиц — от 4000 до 5000 рублей; для юридических лиц — от 40 000 до 50 000 рублей. Источник: Кадровый портал КЛУБ ТК Порядок ведения кассовых операций в 2020 году Трухина Валентина 22 апреля 2020 Распечатать Порядок ведения кассовых операций установлен единым для всех хозяйствующих субъектов, будь то организация или ИП, общережимник или лицо, применяющее специальные налоговые системы. Рассмотрим порядок ведения кассовых операций в 2020 году. Какой НПА регламентирует порядок ведения кассовых операций в Российской Федерации в 2020 году Кого коснулись изменения в порядке ведения кассовых операций Ведение кассовых операций: сравнение действующих и старых правил Ответственность за нарушение правил ведения кассовых операций Итоги Какой НПА регламентирует порядок ведения кассовых операций в Российской Федерации в 2020 году Ведение кассовых операций в 2020 году по-прежнему осуществляется в порядке, утвержденном указанием Банка России от 11.03.2014 № 3210-У (далее — указание № 3210-У). Напомним, оно действует с 01.06.2014. Тогда же утратило силу положение «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации», утв. Банком России 12.10.2011 № 373-П (далее — положение № 373-П). ОБРАТИТЕ ВНИМАНИЕ! С 19.08.2017 в порядок ведения кассовых операций был внесен ряд изменений, которые мы подробнее рассмотрим ниже (указание Банка России от 19.06.2017 № 4416-У). А об изменениях в учете подотчетных сумм читайте здесь. Как отразить кассовые операции в бухгалтерском учете, узнайте в КонсультантПлюс. Получите пробный доступ к системе и переходите к материалу бесплатно. Кого коснулись изменения в порядке ведения кассовых операций В той или иной мере нововведения в порядке ведения кассовых операций коснулись всех хозяйствующих субъектов. В частности: индивидуальных предпринимателей и организаций, являющихся субъектами малого предпринимательства (критерии малых предприятий вы найдете в этой статье); организаций, не относящихся к малым; организаций, имеющих обособленные подразделения; лиц, использующих ККТ или бланки строгой отчетности (подробнее об учете денежных средств при использовании онлайн-касс читайте здесь); работодателей, выдающих деньги сотрудникам под отчет. Рассмотрим теперь эти изменения подробнее. Ведение кассовых операций: сравнение действующих и старых правил Для наглядности представим основные изменения в порядке ведения кассовых операций в виде таблицы (сравнение действующих и прежних правил, в том числе с учетом внесенных указанием № 4416-У).

Помимо Указаний №3210-У, бизнесменам обязательно нужно соблюдать Указания Центробанка "Об осуществлении денежных расчетов" от 07.10.2013 №3073-У. Согласно данному документу фирмы и ИП вправе расходовать наличность, полученную за проданные товары (работы, услуги), исключительно на выплату: зарплаты сотрудникам; страховых возмещений по договорам страхования; вознаграждений за работы/услуги, а также на оплату товаров (в пределах 100 тыс. руб. по одному договору); подотчетных средств; на личные нужды ИП, не связанных с предпринимательством; возвратов за товары (работы/ услуги). | ||||||||||||||||||||||||||||||||||||||||||||||||||||