Реферат по Оценке инвестиционных проектов. Оценка инвестиционных проектов в логистической системе Скоробог. Колледж (Факультет среднего профессионального образования)

Скачать 216.43 Kb. Скачать 216.43 Kb.

|

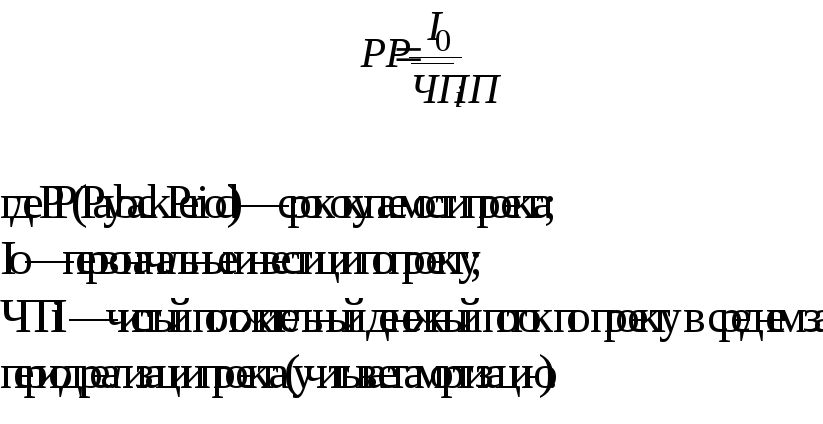

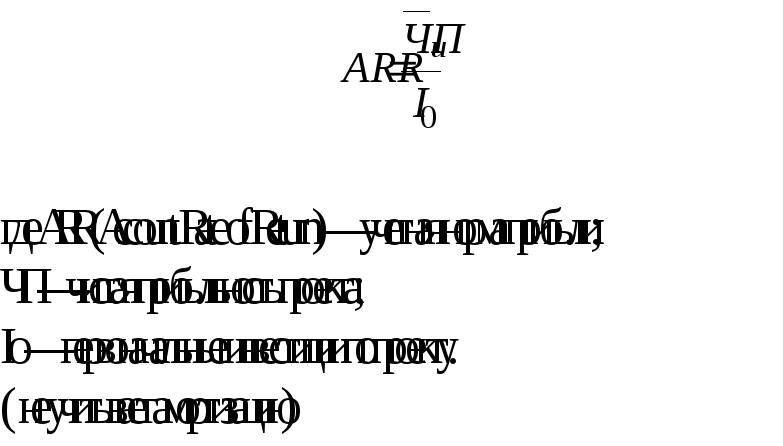

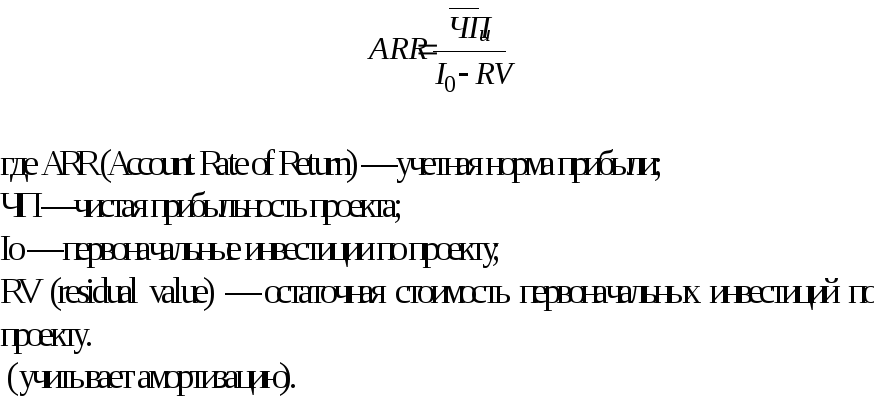

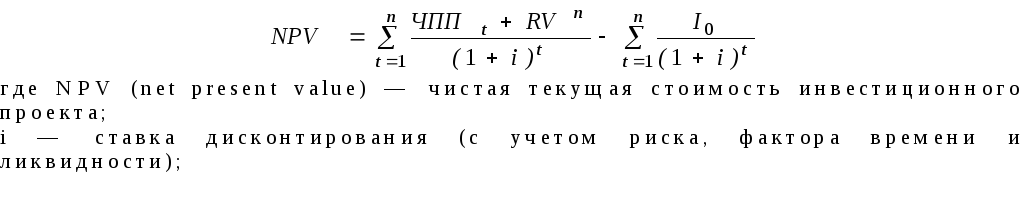

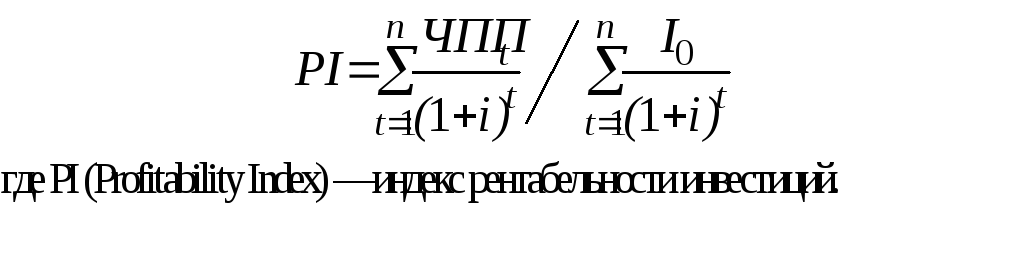

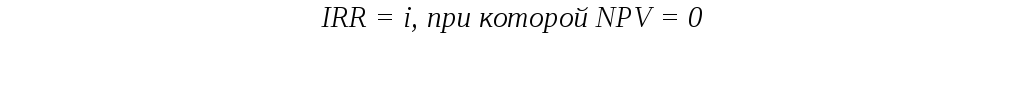

Колледж (Факультет среднего профессионального образования) Рейтинговая работа по дисциплине Оценка инвестиционных проектов в логистической системе Задание/вариант № Тема* 4.Простые и динамические методы оценки эффективности инвестиционных проектов(теоретическая часть) Задача 1(практическая часть) Выполнена обучающимся группы КДБсп 121/1-21 СкоробогатькоДмитрий Сергеевич Преподаватель Апухтин Антон Сергеевич Тюмень 2022г. Ответ на теоретическую часть:Простые методы оценки эффективности инвестицийПод сроком окупаемости понимается период времени от момента начала реализации проекта до момента эксплуатации проекта, когда доходы от реализации проекта становятся равны первоначальным инвестициям. Срок окупаемости проекта представляет собой период, за который инвестор сможет вернуть свои инвестиции за счет дохода проекта (реализация по остаточной стоимости).  Индекс рентабельности инвестиций позволяет определить учетную (бухгалтерскую) норму прибыли. Он определяется как отношение чистой прибыли по проекту в среднем за период к величине инвестиционных затрат по проекту:   Динамические методы оценки экономической эффективности инвестицийПри применении динамических методов оценки эффективности инвестиций доходы и расходы по проекту приводят в сопоставимый вид к единому моменту времени, т.е. проводят дисконтирование денежных потоков по проекту. Дисконтирование основано на том, что доходы и расходы имеют разную ценность во времени: чем позже получен доход, тем ниже его экономическая ценность. Это связано с понятием упущенной выгоды или альтернативных издержек: доход, который инвестор получает раньше, может быть реинвестирован и начинает приносить доход, поэтому его ценность для инвестора выше. Экономическая ценность дохода, полученного позднее, должна быть уменьшена с учетом упущенных выгод. В качестве коэффициента дисконтирования может применяться: ставка банковского процента; средневзвешенная стоимость капитала; доходность альтернативных направлений инвестиций. Первым показателем экономической эффективности проекта выступает чистый дисконтированный доход (текущая стоимость, чистый приведенный доход, чистая текущая стоимость) — разность между дисконтированным чистым денежным потоком по проекту и дисконтированными инвестиционными затратами. Он позволяет сравнить доходы, полученные от реализации проекта, с инвестиционными затратами, необходимыми для его реализации; определяется по следующей формуле:  Если NPV < 0, то проект следует отклонить, поскольку в результате реализации проекта стоимость компании уменьшается Если NPV > 0, то проект следует принять. Для того, чтобы определить экономическую ценность инвестиций используется также показатель чистой конечной стоимости инвестиций, который включает чистую текущую стоимость проекта и остаточную стоимость инвестиций.  Если PI < 1, то проект следует отклонить, поскольку чистый денежный поток который он создает не обеспечивает возврата инвестиций и возрастания стоимости инвестированного капитала (?). Если PI > 1, то проект следует принять. Внутренняя норма доходности представляет собой коэффициент дисконтирования, при котором чистая текущая стоимость проекта равна "0".  Внутренняя норма доходности позволяет определить максимальную стоимость авансированного капитала, при котором проект не приносит прибыль. Если IRR < WACC, то проект следует отклонить. Если IRR > WACC, то проект следует принять. Под сроком окупаемости понимается период времени от момента начала реализации проекта до момента эксплуатации проекта, когда дисконтированные (экономические) доходы от реализации проекта становятся равны первоначальным инвестициям. Срок окупаемости проекта представляет собой период, за который инвестор сможет вернуть свои инвестиции за счет экономически равнозначного дохода проекта Ответ на практическое задание №1 Чистая стоимость проекта равна: NPV = 75 000 (1,10)-1 + 75 000 (1,10)-2 + 75 000 (1,10)-3 + 75 000 (1,10)-4 + 75 000 (1,10)-5 – 300 000 = 68 181,82 + 61 983,47 + 56 348,61 + 51 226,01 + 46 569,10 – 300 000 = -15 690,99 долл. Поскольку величина чистой текущей стоимости оказалась отрицательной и составила «минус» -15 690,99 долл., т. е. NPV < 0, то проект не может быть принят. Заключение Инвестиционная деятельность в рыночных условиях хозяйствования осуществляется на инвестиционном рынке, состоящем из рынка объектов реального инвестирования, рынка объектов финансового инвестирования и рынка объектов инновационного инвестирования . Основная часть реальных инвестиций реализуется в форме инвестиционных проектов. Реализация эффективных инвестиционных проектов может позволить организации выйти из кризисного состояния. Кроме того, среди направлений банковской деятельности в последние годы широкое распространение получили проектное финансирование и инвестиционное кредитование, связанные с финансированием инвестиционных проектов и программ |