банковское право. Банковское право в. 5. Контрольная работа дисциплина Банковское право Ф. И. О. студента Верба Виктория Игоревна Направление Юриспруденция

Скачать 313 Kb. Скачать 313 Kb.

|

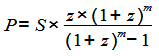

МИНОБРНАУКИ РОССИИ федеральное государственное бюджетное образовательное учреждение высшего образования «Новосибирский государственный университет экономики и управления «НИНХ» (ФГБОУ ВО «НГУЭУ», НГУЭУ) Кафедра финансового рынка и финансовых институтов КОНТРОЛЬНАЯ РАБОТА Дисциплина: Банковское право Ф.И.О. студента: Верба Виктория Игоревна Направление: Юриспруденция Направленность (профиль): Юриспруденция Номер группы: ЮРО41Н Номер варианты контрольной работы: 5 Номер зачетной книжки: 173356 Дата регистрации контрольной работы кафедрой __________________ Проверил_________________________________________________________ Новосибирск 2018 ОглавлениеОглавление 2 Ситуационная (практическая) задача № 1 3 Ситуационная (практическая) задача № 2 5 Теоретический вопрос 8 Список использованных источников 14 Ситуационная (практическая) задача № 1Гражданин взял кредит в размере 250 000 рублей по ставке 24 % сроком на три года. При этом в графике платежей размер ежемесячного, кроме последнего, платежа определяется по формуле  где: s — сумма кредита, z — месячная ставка процента, m — количество месяцев, на которое предоставлен кредит. В ежемесячный платёж включаются проценты за пользование денежными средствами (рассчитываемый в первую очередь) и часть основного долга. В 12-й месяц гражданин сверх суммы ежемесячного платежа возвратил также всю оставшуюся сумму основного долга, после чего потребовал возвратить 19 531 рубль 39 копеек переплаченных процентов. В обоснование своего требования гражданин указал, что применение формулы расчёта ежемесячного платежа к кредиту, взятому на 1 год, даёт меньшие проценты, чем фактически уплаченные им, и именно эту разницу он и просит возвратить. Поскольку банк отказался выполнять требование гражданина, он подал в суд. Какое решение должен принять суд? Ответ обоснуйте. Ответ: Согласно ст .17 Закона РФ от 07.02.1992 № 2300-1 «О защите прав потребителей»1, где закреплено право на судебную защиту потребителя при нарушении его прав продавцом, изготовителем, исполнителем, у гражданина действительно есть право подать в суд на банк В соответствии со ст. 17 Закона Российской Федерации от 07.02.1992 N 2300-1 "О защите прав потребителей" (далее - Закон N 2300-1) защита прав потребителей осуществляется судом. Дела по защите прав потребителей относятся к категории гражданских дел, и порядок их производства во всех судах Российской Федерации определяется Гражданским процессуальным кодексом Российской Федерации (ГПК РФ) и Законом N 2300-1. Суд возбуждает гражданское дело по вашему исковому заявлению граждан либо по заявлению той организации, куда они обратились за защитой своих прав. Любой гражданин вправе в установленном законом порядке обратиться в суд за защитой нарушенных прав. Исковое заявление о защите прав потребителей может быть подано потребителями по выбору в суд по месту: -нахождения организации, а если ответчиком является индивидуальный предприниматель, - его жительства; -жительства или пребывания истца; -заключения или исполнения договора. Если иск к организации вытекает из деятельности ее филиала или представительства, он может быть предъявлен в суд по месту нахождения ее филиала или представительств Таким образом, требования гражданина могут быть удовлетворены в полном объёме Ситуационная (практическая) задача № 2Директор общества с ограниченной ответственностью «Вкладчик» пришёл в банк для открытия расчётного счёта. В комплекте предоставленных им документов была должностная инструкция директора, возлагавшая на него обязанность по ведению бухгалтерского и налогового учёта. Банк, сославшись на утверждённый им перечень документов, которые должно предоставить юридическое лицо при открытии расчётного счёта, потребовал вместо указанной должностной инструкции предоставить копию договора об оказании бухгалтерских услуг, копию приказа о принятии на работу бухгалтера или копию приказа о совмещении должностей бухгалтера и руководителя (директора) организации. Поскольку общество с ограниченной ответственностью «Вкладчик» так и не предоставило ни один из этих документов, банк отказал в открытии расчётного счёта. Правомерны ли действия банка? Ответ обоснуйте. Ответ: Согласно гл. 4 «Инструкции Банка России от 30.05.2014 N 153-И (ред. от 14.11.2016) "Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов", для открытия расчетного счета юридическому лицу, созданному в соответствии с законодательством Российской Федерации, в банк представляются: а) учредительные документы юридического лица. Юридические лица, действующие на основе типового устава, утверждаемого Правительством Российской Федерации; действующие на основе типовых положений об организациях и учреждениях соответствующих типов и видов, утверждаемых Правительством Российской Федерации, и разрабатываемых на их основе уставов; действующие на основе типового положения и устава, представляют указанные документы. Органы государственной власти Российской Федерации, органы государственной власти субъектов Российской Федерации, органы местного самоуправления представляют законодательные и иные нормативные правовые акты, принимаемые в установленном законодательством Российской Федерации порядке решения об их создании и правовом статусе; б) выданные юридическому лицу лицензии (разрешения), если данные лицензии (разрешения) имеют непосредственное отношение к правоспособности клиента заключать договор, на основании которого открывается счет; в) карточка (за исключением случаев, предусмотренных пунктом 1.12 настоящей Инструкции); г) документы, подтверждающие полномочия лиц, указанных в карточке, на распоряжение денежными средствами, находящимися на счете, а в случае, когда договором предусмотрено удостоверение прав распоряжения денежными средствами, находящимися на счете, с использованием аналога собственноручной подписи, документы, подтверждающие полномочия лиц, наделенных правом использовать аналог собственноручной подписи; д) документы, подтверждающие полномочия единоличного исполнительного органа юридического лица. Таким образом, на данный момент по установленным правилам придется предоставить довольно много документов в выбранную финансовую организацию. Как правило, среди всех необходимых бумаг выделяют следующие пункты: учредительные документы Клиента (копии, заверенные нотариально или органом, осуществляющим регистрацию). Свидетельство о государственной регистрации (копия, заверенная нотариально или органом, осуществляющим регистрацию). Карточка с образцами подписей и оттиском печати, заверенная нотариально или вышестоящей организацией. Свидетельство о постановке на учет в налоговом органе (подлинник). Документ, подтверждающий регистрацию в качестве страхователя в Фонде социального страхования Российской Федерации (подлинник), Пенсионном фонде, Фонде обязательного медицинского страхования. Регистрационную карточку статистических органов. Документы, подтверждающие избрание, назначение на должность уполномоченных на распоряжение счетом лиц, указанных в банковской карточке (директора – протокол собрания учредителей; главного бухгалтера – приказ о приеме на работу); Другие документы по требованию банка. Карточка с образцами подписей и оттиском печати является основным документом, в соответствии с которым производится списание (выдача) денежных сумм с расчетного счета. Право первой подписи принадлежит руководителю предприятия, которому открывается счет, а также должностным лицам, уполномоченным руководителем. Право второй подписи принадлежит главному бухгалтеру и уполномоченным лицам (данным лицам не может быть предоставлено право первой подписи). После проверки всех представленных документов (на подлинность, на правильность оформления), между банком и клиентом заключается «Договор банковского счета», где оговариваются все условия по ведению счета, права и обязанности сторон, стоимость оказываемых банком услуг, а также материальная ответственность за нарушение условий договора. Таким образом, запрос банка на предоставление дополнительных документов правомерен. Теоретический вопросПеречислите и охарактеризуйте виды банковских счетов. Действующее законодательство позволяет клиентам кредитных организаций открывать большое количество различных счетов, максимально соответствующих целям их деятельности. Классификацию видов банковских счетов можно провести по нескольким основаниям. Счета подразделяются: - на универсальные и специальные; - в зависимости от валюты счета; - в зависимости от владельца счета; - в зависимости от целевого назначения средств; - в зависимости от возможности пополнения или частичного снятия средств. По этому признаку банковские счета делятся на: 1. Не пополняемые. В течение всего срока вклада дополнительные взносы не принимаются. 2. С возможностью пополнения. В течение срока вклада можно вносить дополнительные суммы на банковский счет. 3. С возможностью частичного снятия средств. Можно снять с банковского счета часть вложенных денег, при этом на счету должна оставаться определённая сумма, которая называется неснижаемый остаток. - в зависимости от начисления процентов на банковских счетах. По этому признаку банковские счета делятся на: 1. Ежемесячное начисление процентов. 2. Начисление процентов в конце срока. 3. Промежуточное начисление процентов. Например, каждые 3 месяца (ежеквартально), каждые полгода и даже еженедельно. Всё зависит от конкретного вклада конкретного банка. Существуют следующие виды банковских счетов: бюджетный, валютный, депозитный, доверительного управления, замороженный, застрахованный, карточный, контокоррентный, корреспондентский, накопительный, обезличенный металлический, общий, онкольный, расчётный, сберегательный, сводный, ссудный, текущий, транзитный, фидуциарный, фондовый, частный и чековый. С момента принятия второй части Гражданского кодекса Российской Федерации (1996 г.) в указанную главу изменения практически не вносились. Федеральными Законами от 28 июля 2013 года №134 ФЗ, 2 декабря 2013 года №345 ФЗ, 21 декабря 2013 года №379 ФЗ и 26 мюля 2017 года №212 ФЗ (вступили в силу с 1 июня 2018 г) внесены ряд изменений, которые касаются порядка заключения и изменения договора банковского счета, дано понятие номинального банковского счета (ст.ст. 860-1 - 860-6) и введены новые банковские счета — счета эскроу (860-7 - 860-10), публичного депозитного счета (860-11 - 860-15). Банковский счет можно рассматривать как способ бухгалтерского учета денежных средств и материальных ценностей. Такую роль выполняют, например, ссудные счета, счета по учету фондов банка. Счета, на которые клиенты помещают свои вклады, кроме отмеченной функции выполняют и другую роль. Счета клиентов открываются на основе договора банковского счета. Такие счета бывают депозитными. расчетными, текущими, текущими валютными, счетами финансирования капитальных вложений, корреспондентскими, номинальными Все указанные счета предназначены для обслуживания банка и (или) клиентов банка. В отличии oi вышеуказанных счетов, в соответствии со ст. 860-2 ГК РФ, номинальный счет может открываться владельцу счета (депоненту) для совершения операций с денежными средствами, права на которые принадлежат другому лицу - бенефициару. Права на денежные средства, поступающие на номинальный счет, в том числе в результате их внесения владельцем счета (депонентом). принадлежат бенефициару или лицам - бенефициарам, за исключением случаев, установленных законом. Социальное значение договора номинального счета заключается в необходимости закрепить коммерческую практику финансовых, торговых и иных операций. при которых денежные средства зачисляются на банковские счета лиц, которым эти денежные средства в экономическом смысле не принадлежат (например: брокер, доверительный управляющий, поверенный, нотариус, и прочие). Договор номинального счета заключается между банком и владельцем счета, он может быть заключен и с участием бенефициара. Договор номинального счета заключается в письменной форме, путем составления одного документа, подписанного сторонами. Обязательным условием является указание даты подписания договора. В случае несоблюдения формы - договор является недействительным. Статьей 860.5 новой редакции Гражданского кодекса РФ установлено, что приостановление операций по номинальному счету, арест или списание денежных средств, находящихся на номинальном счете, по обязательствам владельца счета, за исключением обязательств. предусмотренных статьями 850 и 851 Гражданскою кодекса РФ, не допускается. Арест или списание денежных средств с номинального счета по обязательствам бенефициара допускается по решению суда, списание денежных средств допускается также в случаях, предусмотренных законом, или договором номинального счета, В настоящее время в российском гражданском праве есть две формы номинального счета —это счет эскроу и публичный депозитный счет. Договор счета эскроу. Термин «эскроу» (англ. «escrow») означает депонирование у третьих лиц имущества должника с целью его передаче кредитору при наступлении, предусмотренных договором, обстоятельств Данная разновидность договоров имеет давнее применение за рубежом, как в странах с англосаксонской системой права (Великобритания. США и др.), так и в странах с романо-германской (континентальной) системой права (Франция. Германия и др.). Однако в отличии от гражданского права Российской Федерации, применение договора эскроу не ограничивается только банковской деятельностью. В качестве эскроу - агента могут выступать любые юридические или физические лица. На счетах эскроу могут быть депонированы не только денежные средства, но и любое другое имущество, а также имущественные права. Так. например в Германии, договор счета эскроу применяется при совершении сделок с недвижимостью. В качестве агента эскроу может выступать нотариус, который следит за исполнением сделки и выдает денежные средства, только в случае исполнения всех условий, предусмотренных договором купли-продаж и недвижимости. В США и Германии счета эскроу также применяются при заключении кредитных договоров, обеспеченных ипотекой. В отдельных случаях, указанные счета, используются для уплаты налогов или каких-либо взносов. В главе 45 Гражданского кодекса РФ договору счета эскроу отведены четыре статьи (860-7 - 860-10), при этом на указанный договор распространяются положения о банковском счете, если иное не предусмотрено Кодексом или не вытекает из существа отношений сторон. Согласно ст. 860.7 Гражданского кодекса РФ, договор счета эскроу представляет собой обязательство, по которому эскроу банк (эскроу-агент) открывает специальный счет эскроу язя учета и блокирования денежных средств, полученных им от владельца счета (депонента) в целях их передачи другому лицу (бенефициару) при возникновении оснований, предусмотренных договором между банком, депонентом и бенефициаром. Размещение иных денежных средств депонента, за исключением депонированной суммы, предусмотренной договором эскроу. не допускается. Главной особенностью счета эскроу является то, что до наступления обстоятельств предусмотренных договором (например: представление отгрузочных документов подтверждающих отгрузку товара) ни депонент, ни бенефициар не могут распоряжаться денежными средствами находящимися на счете. Действие статьи 858 ГК РФ. запрещающей ограничивать права клиента по распоряжению банковскими счетами на счет эскроу не распространяется. Договор счета эскроу может быть расторгнут по истечению срока действия договора (ст.860-10 ГК РФ), который как правило указывается в тексте договора, либо при наступлении иных обстоятельств (ликвидация юридического лица, признание физического лица недееспособным и т.д). Но Fie может быть расторгнут по инициативе банка или заявлению владельца счета. Сфера применения счета эскроу — расчеты при приобретении недвижимости (как замена расчетов с использованием банковской ячейки), дорогостоящего движимого имущества, в договорах поставки, когда вместо аккредитива денежные средства размещаются на счете эскроу и выплачиваются продавцу при исполнении им своих обязательств по поставке очередной партии товара. Фактически договор счета эскроу представляет собой договорную конструкцию, одна из основных функций которой — гарантировать исполнение основного обязательства, возникающего из гражданско-правового договора между кредитором и должником. Немаловажным фактором гарантирующим надлежащее исполнение гражданско-правового договора является то, что на банк (агента эскроу), в соответствии с договором на открытие счета эскроу, может быть возложена обязанность проверки документов, являющимися основанием для перечисления денежных средств бенефициару. Следует заметить, что определенные трудности могу т возникнуть во взаимоотношениях с налоговыми органами. Как было сказано выше - денежные средства на счете эскроу принадлежат бенефициару, но у инспекции отсутствуют препятствия для взыскания задолженности по налогам и сборам с владельца банковского счета, а у банка нет оснований отказать в исполнении поручения о взыскании. Возникают определенные противоречия между Налоговым кодексом РФ и ст. 860-5 ГК РФ Таким образом, для полноценной защиты бенефициара необходимо изменить нормы Налогового кодекса РФ о взыскании налогов и сборов. Публичный депозитный счет. Гражданский кодекс ( с июня 2018 г) имели депозитные счета для зачисления денежных средств дополняется статьями 860-11 - 860-15 о договоре публичного депозитного счета, заключаемому для целей депонирования денежных средств в случаях, предусмотренных законом. и по которому банк обязуется принимать и зачислять в пользу бенефициара денежные средства, поступающие от должника или иного указанного в законе лица (депонента), на счет, открытый владельцу счета (нотариусу, службе судебных приставов, суду и иным органам или лицам, которые в соответствии с законом могут принимать денежные средства в депозит). Суды, нотариусы, судебные приставы и ранее имели (имеют) депозитные счета для зачисления денежных средств. Например: суды имеют депозитные счета на которые стороны судебного процесса зачисляют средства на проведение экспертизы, обеспечения исковых требований и др. Однако имеются и некоторые отличия: 1. Публичный депозитный счет может открываться в российских кредитных организациях, величина собственных средств (капитала) которых составляет не менее чем 20 млрд рублей, (это примерно 30-40 банков в Российской Федерации). В течение месяца со дня. Когда владельцу публичного депозитного счета стаю известно или должно было стать известно о том. что величина капитала кредитной организации составила менее указанной суммы, он обязан закрыть свой публичный счет в этой кредитной организации и перечислить все средства с него на другой свой публичный депозитный счет в другой российской кредитной организации, величина капитала которой составляет не менее указанной суммы. 2. Депонирование денежных средств на публичном депозитном счете влечет за собой возникновение требования к владельцу счета в отношении этих денежных средств у лица, в чью пользу они депонированы (бенефициар). Бенефициар не вправе требовать совершения операций с денежными средствами, поступившими на публичный депозитный счет в его пользу, непосредственно от банка. Бенефициар вправе потребовать от владельца счета перечисления (выдачи) бенефициару денежных средств с публичного депозитного счета по основаниям и в порядке, которые предусмотрены законом. 3.Арест, приостановление операций и списание денежных средств, находящихся на публичном депозитном счете, по обязательствам владельца счета перед его кредиторами и по обязательствам бенефициара или его депонента не допускается. Взыскание по обязательствам бенефициара или депонента может быть обращено только на их право требования к владельцу счета (п.1 ст. 860-14 ГК РФ). Список использованных источников1 Федеральный Закон от 28 июля 2013 года №134 ФЗ // Собрание законодательства Российской Федерации № 26 ст.3207 2.Федеральный Закон от 2 декабря 2013гола №345 ФЗ, 21 декабря 2013года №379 ФЗ. // Собрание законодательства Российской Федерации № 51 ст. 6699 3. Федеральный Закон от 26 июля 2017 года №212 ФЗ (вступает в силу с 1 июня 2018г) // Собрание законодательства Российской Федерации № 31 ст. 4761 4 Гражданский кодекс Российской Федерации 5. Положение Банка России от 27 февраля 2017 г. N 579-11 «О Плане счетов бухгалтерского учета для кредитных организаций и порядке его применения» (Зарегистрировано в Минюсте РФ 20.03.2017 N46021). 1 Закон РФ от 07.02.1992 N 2300-1 (ред. от 01.05.2017) "О защите прав потребителей" |